專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

範例背景

林佳其30年前原本擔任竹科上市公司經理,後因看好通訊業之發展,遂與友人合資成立進傳股份有限公司,林佳其以個人名義持股70%,這30年來,一如林佳其當初預期,公司營收穩健成長,規模也不斷擴大。

2002年間林佳其另行設立臺哥投資有限公司,用以持有他原以個人名義持有的70%進傳股份有限公司股權,同時看準辦公室用地需求,以臺哥投資公司名義在臺北市購入價值新臺幣50,000,000元之土地,並興建商用辦公樓收取租金。

2019年底,林佳其就如何將股權傳承給第二代是要以買賣方式或是以贈與方式,股權移轉每股轉讓金額如何計算等議題請教專業會計師。

核定租稅與規劃

家族企業的「創業者」有其理念,而其個人利益、事業利益及家族利益,能否由「創業者」的第二代、第三代……成功傳承;如果第二代或第三代無意願接班時,該如何處理方能使家族資產得以保全,家族確保長期興盛?所以在進行家族企業傳承過程中應考量家族的獨特需求,其中包括繼承、財務規劃、家族治理、稅務規劃、遺產繼承,及經營權與所有權規劃等。

本案林佳其成立控股公司來控制實際營運主體,是一般常見的控股架構,最大的優點是可以降低實質營運公司發放股利時,股東的稅負成本。

但實務上,如同本案所描述,一般的控股公司除了控制股權之外,還會投資不動產,以期獲取租賃收益,甚至是更可觀的土地增值收益。

在面臨臺灣控股公司的傳承,因涉及股權移轉過程,不論是以買賣方式或是以贈與方式進行,務必要重新計算公司股權之每股淨值。在計算每股淨值時,需要注意的問題有下:

一、土地帳面金額的調整

土地之價值,以公告土地現值或評定標準價格為準。投資公司購買土地時,是以購買成本入帳,於未來持有年度,除非公司辦理土地重估增值,否則土地的帳面價仍會維持原來的購買成本。

二、房屋帳面金額的調整

房屋以評定標準價格為準。本案投資公司興建房屋,是以建造成本為入帳基礎,但每年會計提折舊,因此建物的帳面價值,會因為折舊而降低。要留意是否會低於房屋已評定標準價格而導致需要調整。

三、未分配盈餘的調整

公司未分配盈餘之計算,應以經稽徵機關核定者為準。因此需確認公司帳上未分配盈餘之金額與國稅局核定通知書之核定數是否有差異。一般建議與近3年之核定通知書進行比較。

四、其他資產的調整

其他財產時價之估定,例如上市公司之股票、公司之存貨、債權等資產,依規定均應以時價估算。

本案例由於臺哥投資公司持有土地、建物等資產,於評估傳承的工具選擇上,應留意是否已依規定調整公司淨值。在臺灣以家族投資公司或控股公司進行家族財產持有的案例非常多,在筆者過去30年的會計師執業經驗裡,類似案例不勝枚舉,均是在股權移轉的過程,有可能出自於疏忽,直接委託股權轉移辦理人繳交3‰的證券交易稅,就逕自進行股權的變更登記;之後遭國稅局發現移轉的交易價格過低、與公司股權淨值顯著不相當(因未進行上述每股淨值的重新估價與調整);甚至買賣雙方屬於二等親的親屬關係,又未安排買賣的資金流程,遭課鉅額贈與稅的案件屢見不鮮。等國稅局的贈與稅單經核發後,也來不及撤銷此贈與,因證券交易稅已繳納、股權持有名義已經變更登記完成,若經國稅局認定贈與事實即不可以再撤銷贈與。更有部分案件離譜至極,其係屬於股份有限公司的投資公司,但因持股股東均為自家人,所以從設立開始即未依臺灣公司法的規定發行股票,也直接進行股權買賣移轉,此種情形下還將涉及股權交易的所得稅問題。臺灣所得稅率最高達40%,非贈與稅率最高僅20%認定,如此造成稅負問題就更大,因此進行公司股權傳承及轉移不可不慎。

法令解析

遺產及贈與稅法

第10條(估價原則)

遺產及贈與財產價值之計算,以被繼承人死亡時或贈與人贈與時之時價為準;被繼承人如係受死亡之宣告者,以法院宣告死亡判決內所確定死亡日之時價為準。

遺產及贈與稅法施行細則第29條

未上市、未上櫃且非興櫃之股份有限公司股票,除前條第2項規定情形外,應以繼承開始日或贈與日該公司之資產淨值估定,並按下列情形調整估價:

未分配盈餘之計算應以稽徵機關核定者為準且不能扣除綜合所得稅。核算遺產及贈與稅法施行細則第29條第1項所謂之資產淨值時,對於公司未分配盈餘之計算,應以經稽徵機關核定者為準。且公司未分配盈餘未實際配發股東前,並不發生個人綜合所得稅問題,故於計算公司未分配盈餘時,不能先行扣除個人綜合所得稅。

結語

透過臺灣控股公司傳承進行股權買賣或贈與時,需重新評估股權淨值,避免稅負成本計算錯誤,也要特別注意買賣雙方有無二親等關係,避免做出不恰當之安排。

林佳其30年前原本擔任竹科上市公司經理,後因看好通訊業之發展,遂與友人合資成立進傳股份有限公司,林佳其以個人名義持股70%,這30年來,一如林佳其當初預期,公司營收穩健成長,規模也不斷擴大。

2002年間林佳其另行設立臺哥投資有限公司,用以持有他原以個人名義持有的70%進傳股份有限公司股權,同時看準辦公室用地需求,以臺哥投資公司名義在臺北市購入價值新臺幣50,000,000元之土地,並興建商用辦公樓收取租金。

2019年底,林佳其就如何將股權傳承給第二代是要以買賣方式或是以贈與方式,股權移轉每股轉讓金額如何計算等議題請教專業會計師。

核定租稅與規劃

家族企業的「創業者」有其理念,而其個人利益、事業利益及家族利益,能否由「創業者」的第二代、第三代……成功傳承;如果第二代或第三代無意願接班時,該如何處理方能使家族資產得以保全,家族確保長期興盛?所以在進行家族企業傳承過程中應考量家族的獨特需求,其中包括繼承、財務規劃、家族治理、稅務規劃、遺產繼承,及經營權與所有權規劃等。

本案林佳其成立控股公司來控制實際營運主體,是一般常見的控股架構,最大的優點是可以降低實質營運公司發放股利時,股東的稅負成本。

但實務上,如同本案所描述,一般的控股公司除了控制股權之外,還會投資不動產,以期獲取租賃收益,甚至是更可觀的土地增值收益。

在面臨臺灣控股公司的傳承,因涉及股權移轉過程,不論是以買賣方式或是以贈與方式進行,務必要重新計算公司股權之每股淨值。在計算每股淨值時,需要注意的問題有下:

一、土地帳面金額的調整

土地之價值,以公告土地現值或評定標準價格為準。投資公司購買土地時,是以購買成本入帳,於未來持有年度,除非公司辦理土地重估增值,否則土地的帳面價仍會維持原來的購買成本。

二、房屋帳面金額的調整

房屋以評定標準價格為準。本案投資公司興建房屋,是以建造成本為入帳基礎,但每年會計提折舊,因此建物的帳面價值,會因為折舊而降低。要留意是否會低於房屋已評定標準價格而導致需要調整。

三、未分配盈餘的調整

公司未分配盈餘之計算,應以經稽徵機關核定者為準。因此需確認公司帳上未分配盈餘之金額與國稅局核定通知書之核定數是否有差異。一般建議與近3年之核定通知書進行比較。

四、其他資產的調整

其他財產時價之估定,例如上市公司之股票、公司之存貨、債權等資產,依規定均應以時價估算。

本案例由於臺哥投資公司持有土地、建物等資產,於評估傳承的工具選擇上,應留意是否已依規定調整公司淨值。在臺灣以家族投資公司或控股公司進行家族財產持有的案例非常多,在筆者過去30年的會計師執業經驗裡,類似案例不勝枚舉,均是在股權移轉的過程,有可能出自於疏忽,直接委託股權轉移辦理人繳交3‰的證券交易稅,就逕自進行股權的變更登記;之後遭國稅局發現移轉的交易價格過低、與公司股權淨值顯著不相當(因未進行上述每股淨值的重新估價與調整);甚至買賣雙方屬於二等親的親屬關係,又未安排買賣的資金流程,遭課鉅額贈與稅的案件屢見不鮮。等國稅局的贈與稅單經核發後,也來不及撤銷此贈與,因證券交易稅已繳納、股權持有名義已經變更登記完成,若經國稅局認定贈與事實即不可以再撤銷贈與。更有部分案件離譜至極,其係屬於股份有限公司的投資公司,但因持股股東均為自家人,所以從設立開始即未依臺灣公司法的規定發行股票,也直接進行股權買賣移轉,此種情形下還將涉及股權交易的所得稅問題。臺灣所得稅率最高達40%,非贈與稅率最高僅20%認定,如此造成稅負問題就更大,因此進行公司股權傳承及轉移不可不慎。

法令解析

遺產及贈與稅法

第10條(估價原則)

遺產及贈與財產價值之計算,以被繼承人死亡時或贈與人贈與時之時價為準;被繼承人如係受死亡之宣告者,以法院宣告死亡判決內所確定死亡日之時價為準。

遺產及贈與稅法施行細則第29條

未上市、未上櫃且非興櫃之股份有限公司股票,除前條第2項規定情形外,應以繼承開始日或贈與日該公司之資產淨值估定,並按下列情形調整估價:

- 公司資產中之土地或房屋,其帳面價值低於公告土地現值或房屋評定標準價格者,依公告土地現值或房屋評定標準價格估價。

- 公司持有之上市、上櫃有價證券或興櫃股票,依第28條規定估價。

未分配盈餘之計算應以稽徵機關核定者為準且不能扣除綜合所得稅。核算遺產及贈與稅法施行細則第29條第1項所謂之資產淨值時,對於公司未分配盈餘之計算,應以經稽徵機關核定者為準。且公司未分配盈餘未實際配發股東前,並不發生個人綜合所得稅問題,故於計算公司未分配盈餘時,不能先行扣除個人綜合所得稅。

結語

透過臺灣控股公司傳承進行股權買賣或贈與時,需重新評估股權淨值,避免稅負成本計算錯誤,也要特別注意買賣雙方有無二親等關係,避免做出不恰當之安排。

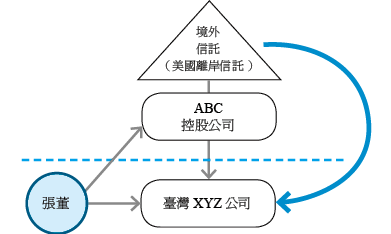

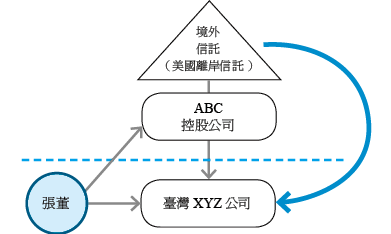

範例背景

張董事長創業有成且生財有道,還從建設本業跨到電子業,多角化的經營造就了現今的龐大集團,而個人在國內外也積累了大量財產。目前集團事業橫跨兩岸三地,子女學業也告一段落,轉眼間到了第二代接班的時期,張董也諮詢專家意見開始著手將股權整合到境外信託,開始為二代接班著手做好準備。到底傳賢或傳子,亦或傳賢又傳子,家族公司股權的籌劃成為迫在眉睫的工作。

但這樣的規劃是否正確?控股架構如何進行?程序、步驟、時間、考量相關移轉稅負,以及後續和國稅局交涉的過程及整個股權轉移的籌劃步驟,在在考驗著這些架構師的專業與經驗!

核定租稅與規劃

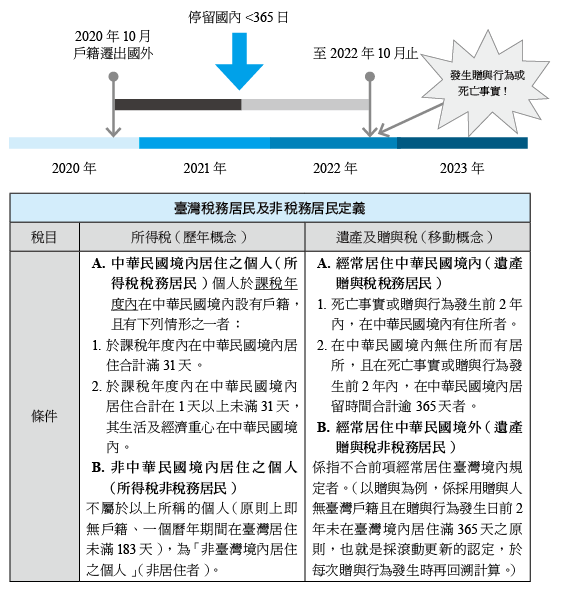

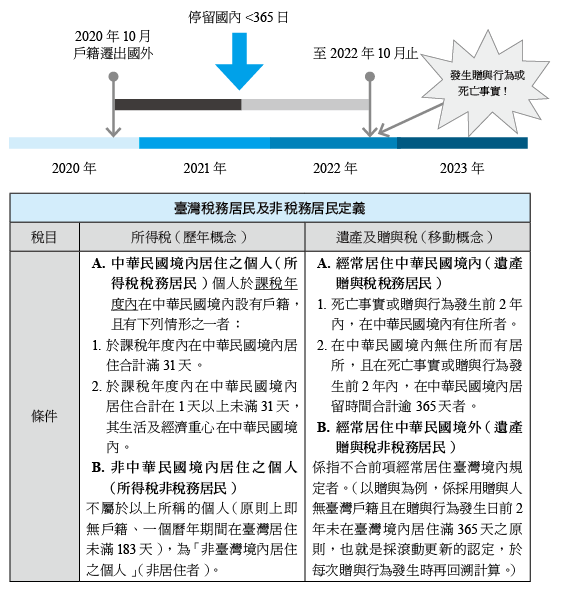

本案張董的資產橫跨歐、亞、美洲,而本次張董欲移轉的財產(第一上市KY股票),雖屬於臺灣境外之財產,但是由於臺灣遺產及贈與稅法採用屬人兼屬地課稅原則,若張董屬於臺灣稅務居民的話,就必須就贈與金額新臺幣33億,課稅10%贈與稅,合計新臺幣330,000,000元。

由於在考量股權移轉的當時,遺產及贈與稅率已研擬將從單一稅率10%調整到現行的三級稅率(10%、15%、20%),因此在當時掀起一股贈與熱潮搶搭低稅率末班車,而社會大眾也認為張董為其中之一,若他提前在修法前完成贈與,即便要繳3億多的稅,但同時也是節省了3億多的贈與稅(或未來的遺產稅)。然而,當時的張董卻遭舉報早就放棄國籍取得外國護照,也就是說,張董現在身分為外籍人士,若傳言屬實,則當時贈與屬於臺灣境外財產的第一上市KY股票,即無須繳納贈與稅。

事實上,也並非只能透過移民達到規劃效果,有一些經常居住臺灣境外之臺灣國民,只需符合以下條件,是有機會進行臺灣境外財產之傳承而不用繳納臺灣贈與稅。依稅法規定,非臺灣國民除了就其在臺灣境內之財產為贈與者需繳納贈與稅外,贈與臺灣境外財產則不適用。

首先要先將個人戶籍遷出國外登記(健保等福利會暫時中止);其次在遷出之後的2年之內,注意不要停留在臺灣累計超過365日;一旦完成境外財產贈與後,若仍然因事業而繼續當空中飛人,就不建議立刻回臺辦理恢復戶籍,以免事後因非稅務居民規劃鑿痕太深,未來被查稅之風險。

法令解析

按《遺產及贈與稅法》,應申報贈與稅之情形如下列條文:

遺贈稅第3條

凡經常居住中華民國境內之中華民國國民,就其在中華民國境內或境外之財產為贈與者,應依本法規定,課徵贈與稅。

經常居住中華民國境外之中華民國國民,及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。

遺贈稅第4條

本法稱經常居住中華民國境內,係指被繼承人或贈與人有下列情形之一:

受理申報之國稅局

贈與人為經常居住中華民國境內之中華民國國民者,向戶籍所在地國稅局或所屬分局、稽徵所申報(但若符合財政部2019年4月24日發布 「贈與稅跨局臨櫃申辦作業要點」,則可不受戶籍所在地限制);

其為經常居住中華民國境外之中華民國國民或非中華民國國民,就其在中華民國境內之財產為贈與者,向臺北市國稅局申報。

結語

各國稅法針對所謂居住者及非居住者之定義及課稅本有所不同,若欲進行節稅規劃應事先評估整體可行性及稅務全盤影響性,也不要顧此失彼,因為螳螂捕蟬黃雀在後,若不小心成為他國的稅務居民,說不定得付出更高的代價。最後要再次提醒,莫因刻意長期旅外做空中飛人,看似節省了銀子,卻因家人聚少離多而沖淡感情,那就不值了。

張董事長創業有成且生財有道,還從建設本業跨到電子業,多角化的經營造就了現今的龐大集團,而個人在國內外也積累了大量財產。目前集團事業橫跨兩岸三地,子女學業也告一段落,轉眼間到了第二代接班的時期,張董也諮詢專家意見開始著手將股權整合到境外信託,開始為二代接班著手做好準備。到底傳賢或傳子,亦或傳賢又傳子,家族公司股權的籌劃成為迫在眉睫的工作。

但這樣的規劃是否正確?控股架構如何進行?程序、步驟、時間、考量相關移轉稅負,以及後續和國稅局交涉的過程及整個股權轉移的籌劃步驟,在在考驗著這些架構師的專業與經驗!

核定租稅與規劃

本案張董的資產橫跨歐、亞、美洲,而本次張董欲移轉的財產(第一上市KY股票),雖屬於臺灣境外之財產,但是由於臺灣遺產及贈與稅法採用屬人兼屬地課稅原則,若張董屬於臺灣稅務居民的話,就必須就贈與金額新臺幣33億,課稅10%贈與稅,合計新臺幣330,000,000元。

由於在考量股權移轉的當時,遺產及贈與稅率已研擬將從單一稅率10%調整到現行的三級稅率(10%、15%、20%),因此在當時掀起一股贈與熱潮搶搭低稅率末班車,而社會大眾也認為張董為其中之一,若他提前在修法前完成贈與,即便要繳3億多的稅,但同時也是節省了3億多的贈與稅(或未來的遺產稅)。然而,當時的張董卻遭舉報早就放棄國籍取得外國護照,也就是說,張董現在身分為外籍人士,若傳言屬實,則當時贈與屬於臺灣境外財產的第一上市KY股票,即無須繳納贈與稅。

事實上,也並非只能透過移民達到規劃效果,有一些經常居住臺灣境外之臺灣國民,只需符合以下條件,是有機會進行臺灣境外財產之傳承而不用繳納臺灣贈與稅。依稅法規定,非臺灣國民除了就其在臺灣境內之財產為贈與者需繳納贈與稅外,贈與臺灣境外財產則不適用。

首先要先將個人戶籍遷出國外登記(健保等福利會暫時中止);其次在遷出之後的2年之內,注意不要停留在臺灣累計超過365日;一旦完成境外財產贈與後,若仍然因事業而繼續當空中飛人,就不建議立刻回臺辦理恢復戶籍,以免事後因非稅務居民規劃鑿痕太深,未來被查稅之風險。

法令解析

按《遺產及贈與稅法》,應申報贈與稅之情形如下列條文:

遺贈稅第3條

凡經常居住中華民國境內之中華民國國民,就其在中華民國境內或境外之財產為贈與者,應依本法規定,課徵贈與稅。

經常居住中華民國境外之中華民國國民,及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。

遺贈稅第4條

本法稱經常居住中華民國境內,係指被繼承人或贈與人有下列情形之一:

- 死亡事實或贈與行為發生前2年內,在中華民國境內有住所者。

- 在中華民國境內無住所而有居所,且在死亡事實或贈與行為發生前2年內,在中華民國境內居留時間合計逾365天者。但受中華民國政府聘請從事工作,在中華民國境內有特定居留期限者,不在此限。

受理申報之國稅局

贈與人為經常居住中華民國境內之中華民國國民者,向戶籍所在地國稅局或所屬分局、稽徵所申報(但若符合財政部2019年4月24日發布 「贈與稅跨局臨櫃申辦作業要點」,則可不受戶籍所在地限制);

其為經常居住中華民國境外之中華民國國民或非中華民國國民,就其在中華民國境內之財產為贈與者,向臺北市國稅局申報。

結語

各國稅法針對所謂居住者及非居住者之定義及課稅本有所不同,若欲進行節稅規劃應事先評估整體可行性及稅務全盤影響性,也不要顧此失彼,因為螳螂捕蟬黃雀在後,若不小心成為他國的稅務居民,說不定得付出更高的代價。最後要再次提醒,莫因刻意長期旅外做空中飛人,看似節省了銀子,卻因家人聚少離多而沖淡感情,那就不值了。

實例背景

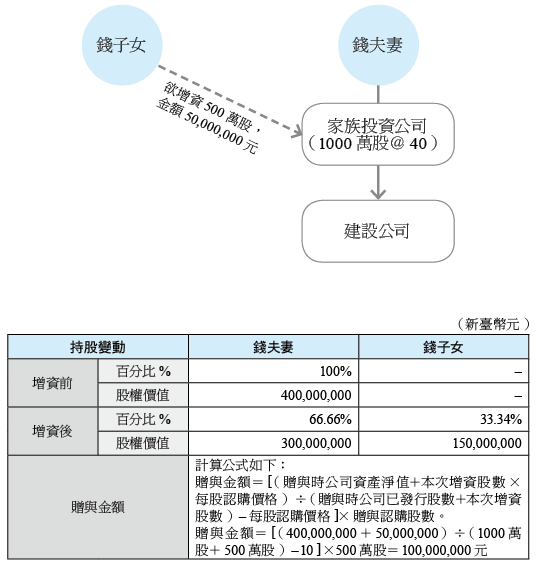

錢先生的家族從事營造建築產業,因投資土地眼光精準,施工品質優良,每每有新案推出就迅速銷售一空,每年自營造公司分配到家族投資公司股利頗豐,因而投資公司便累積了相當多盈餘,每股面額新臺幣10元的股票,其報表淨值竟已達每股40元之譜。由於錢先生及錢太太共同掌控了投資公司100%的股權,在子女們陸續學成返國接班之際,錢先生也開始構思股權的傳承做法,並決定採用面額增資的方式,讓子女們取得三分之一的持股比例,並開始發放股利。

稅務法令經常更動,尤其過去允許的稅務規劃方法,現今未必可行,稅務機關將會隨著稅務案例的發生,隨時防堵可能逃稅的漏洞甚至修法變更相關課稅規定,錢先生的生意做得這麼好,他也明白稅務規劃的可能風險。他該如何進行此傳承才能萬無一失,避免後續稅局又找上門?

核定租稅與規劃

本案錢夫妻事後諮詢專業會計師以後,決定依稅捐稽徵法第48條之1規定自動補報,以免稽徵機關查獲後補稅並處罰,做好租稅成本管控。

法令解析

股東放棄現金增資新股認購權,贈與稅徵免處理原則

核釋公司辦理現金增資,原股東放棄依持股比例取得新股認購權之課稅規定:

(財政部100.11.10臺財稅字第10004533940號)

結語

進行規劃之前要先諮詢專業人士,現行稅法規定繁多,加上步入科技大數據時代讓國稅局查稅手段多元、快速,更甚者國內外資訊交換平臺漸漸成形,規劃破口可能來自四面八方,規劃DIY已不能久病成良醫,而可能是一失足成千古恨。

錢先生的家族從事營造建築產業,因投資土地眼光精準,施工品質優良,每每有新案推出就迅速銷售一空,每年自營造公司分配到家族投資公司股利頗豐,因而投資公司便累積了相當多盈餘,每股面額新臺幣10元的股票,其報表淨值竟已達每股40元之譜。由於錢先生及錢太太共同掌控了投資公司100%的股權,在子女們陸續學成返國接班之際,錢先生也開始構思股權的傳承做法,並決定採用面額增資的方式,讓子女們取得三分之一的持股比例,並開始發放股利。

稅務法令經常更動,尤其過去允許的稅務規劃方法,現今未必可行,稅務機關將會隨著稅務案例的發生,隨時防堵可能逃稅的漏洞甚至修法變更相關課稅規定,錢先生的生意做得這麼好,他也明白稅務規劃的可能風險。他該如何進行此傳承才能萬無一失,避免後續稅局又找上門?

核定租稅與規劃

本案錢夫妻事後諮詢專業會計師以後,決定依稅捐稽徵法第48條之1規定自動補報,以免稽徵機關查獲後補稅並處罰,做好租稅成本管控。

法令解析

股東放棄現金增資新股認購權,贈與稅徵免處理原則

核釋公司辦理現金增資,原股東放棄依持股比例取得新股認購權之課稅規定:

- 原股東係單純放棄新股認購權利者,不構成贈與行為。

- 原股東形式上雖放棄認股,惟實質上係藉由其對公司董事會之掌控,使公司就其未認購部分於依公司法第267條第3項規定洽特定人認購時,以其指定之人為該特定人,於符合下列情況者,係以迂迴方式無償轉讓新股認購權予該特定人,應依實質課稅原則核課贈與稅,並由稽徵機關負舉證責任:

(一)增資公司以未上市、未上櫃且非興櫃之公司為限。

(二)原股東對公司董事會洽特定人之行為具直接或間接之掌控力。

(三)該特定人為原股東二親等以內親屬,如為其他第三人(含法人),以實質經濟利益仍歸原股東二親等以內親屬者為限。

(四)每股認購價格與增資時每股淨值顯不相當且總價差距大,經核認以該價格增資並放棄認股有違一般經驗法則。

三、上開適用實質課稅原則之案件,其贈與日在本令發布日以前者,准予補稅免罰;其贈與日在本令發布日之翌日以後且未申報贈與稅者,除補稅外並應依遺產及贈與稅法第44條處罰。(財政部100.11.10臺財稅字第10004533940號)

結語

進行規劃之前要先諮詢專業人士,現行稅法規定繁多,加上步入科技大數據時代讓國稅局查稅手段多元、快速,更甚者國內外資訊交換平臺漸漸成形,規劃破口可能來自四面八方,規劃DIY已不能久病成良醫,而可能是一失足成千古恨。

範例背景

中部某家族大家長張富天有二子傳賢、傳孝,及一女淑德。傳賢性格腳踏實地,但資質稍嫌駑鈍;傳孝個性大方,有領導天分,但有時不務正業;淑德思緒清晰聰慧,然而尚未成年。當然在張富天的企業中,也不乏跟隨著他從年輕一起打拚到老的老幹部,但也有一定年紀,反觀年輕幹部的忠誠度實在很難評估。張富天近日為了家族企業之傳承思量許久,始終想不出最完善的解決之道,因而積極四處尋求專家意見,應如何在確保子女握有公司實權之前提下,保持公司之妥善運作?

這個家族面臨的難題應該也是臺灣家族企業與大陸臺商目前最常遇到的頭痛問題。

法令解析

企業傳承需「家族人治」與「企業法治」達到平衡方可達到永續經營,「家族治理」:隨著家族人數增加,預設較為完善的家族治理機制以避免紛爭。 傳子,企業股權與經營權均由家族成員接手,也就是「子承父業」 ,透過企業傳承架構來鼓勵家族成員參與經營並確保家族企業能與時俱進;傳賢,交由專業經理人經營,股權與經營權分離; 傳子又傳賢,企業所有權傳給下一代,並同時引進外部專業經理人;建立所有權與經營權分配的遊戲規則、建立完善的企業留才制度,保留優秀的外部人才,制定員工獎酬制度的執行與設計以激勵專業經理人達到組織績效。按本篇張富天的例子來說,可以考慮的兩個方式是「企業經營權與所有權分離原則」或「企業執行業務權限之內部分配」,思考是否委任專業人士進入家族企業負責經營管理?如此似可使後代握有公司實權,而公司仍能妥善經營。說明如下:

一、企業經營與所有分離原則:委任專業第三人擔任董事經營公司

其實,按照目前公司法的立法意旨,就股份有限公司而言,本來即是以「企業經營與所有分離原則」作為現代公司治理之原則。

所謂企業經營與企業所有分離原則,即對於公司之權益,歸由股東所有;至於公司之經營,原則上則由董事組成之董事會負責。股東對於公司經營及業務執行之事項,並無經營權;而負責經營公司之董事,也不必需要持有公司股份而具備股東身分。此可以參考公司法第192條第1項就董事選任資格之規定:

第192條

公司董事會,設置董事不得少於三人,由股東會就有行為能力之人選任之。

及本條於民國90年11月12日之修法理由:

修法理由

按現行規定以股東充任董事,並不能與企業所有與企業經營分離之世界潮流相契合,且公司之獲利率與公司董事由股東選任無特殊關聯,故董事不以具有股東身分為必要,修正第1項。

另外亦可以參考經濟部對於部分公司於章程中規定公司董事必須具備股東身分之看法:

經濟部經商字第09202172110號函

公司之獲利率與公司董事由股東選任無特殊關聯,故董事不以具有股東身分為必要。公司章程如限縮為僅以股東身分者方得充任董事,與修法意旨不符。

如果即便選任具有經營長才,非家族成員之第三人作為董事,不給予股權之前提之下,張富天仍然無法放心時,可以搭配將特定公司重大營業事務之決策,且非法定應經董事會決議之事項,以章程明文規定必須經由股東會決議通過始可執行的方式,適度限制董事會之執行業務權限,保障家族成員之股東權益。而此方法也最符合公司法體系上對於公司權利義務之分配及保障。

二、企業執行業務權限之內部分配:委任專業第三人擔任公司經理人

另外也有些人認為,可以使子女不僅保有股份,更被選為公司董事。除掌握公司所有權以外,更握有公司經營實權,僅另外委任專業經理人負責經營公司大小事務。

在此做法下,首先須注意公司法對董事擔任資格設有年紀限制:

第30條

有下列情事之一者,不得充經理人,其已充任者,當然解任:

六、無行為能力或限制行為能力。

第108條

④ 第三十條……於董事準用之。

因此上述作法不適用於此案女兒淑德。

另外,此作法固然係可以使子女之實權最大化,然而從權利義務的平衡來看,此作法實質上也使子女負擔了「經營公司之義務」。亦即子女成為公司董事之後,對於公司即負有忠實、誠信、盡責之「善良管理人」經營義務,若有違反而因故意或過失造成公司之損害,也將產生對於公司之損害賠償責任,以及衍生之行政罰責。

此可以參見公司法第8條第1項關於公司負責人之定義:

第8條(公司負責人)

① 本法所稱公司負責人:在無限公司、兩合公司為執行業務或代表公司之股東;在有限公司、股份有限公司為董事。

及第23條第1、2項關於公司負責人責任之規定:

第23條

① 公司負責人應忠實執行業務並盡善良管理人之注意義務,如有違反致公司受有損害者,負損害賠償責任。

② 公司負責人對於公司業務之執行,如有違反法令致他人受有損害時,對他人應與公司負連帶賠償之責。

故理論上, 專業經理人僅係對內可以管理公司,對外「代理」公司,「輔助」董事執行業務之角色。而公司最終之決策,依法(註)仍須回歸由董事所組成之董事會決議行之。否則如果子女徒有董事身分,而不召集董事會就公司大小事務進行決策,則專業經理人即便對外代理公司執行再多業務行為,對外交易相對人恐怕會質疑未經董事會決議,僅單由經理人所作之交易行為是否有效;對內可能也會留有其他股東究責之機會,於公司內部有非家族成員之股東、或是家族成員之間有感情不睦、糾紛之情形尤須注意。

結語

綜上所述,家族大家長可以思考,在使其繼承人持有家族企業股份以外,究竟是否適合由其子女進一步握有公司經營權責而擔任董事,仍然應回歸其子女個性、能力、意願,並參考專業人士之意見,作最適切的規劃。

註:公司法第202條:公司業務之執行,除本法或章程規定應由股東會決議之事項外,均應由董事會決議行之。

中部某家族大家長張富天有二子傳賢、傳孝,及一女淑德。傳賢性格腳踏實地,但資質稍嫌駑鈍;傳孝個性大方,有領導天分,但有時不務正業;淑德思緒清晰聰慧,然而尚未成年。當然在張富天的企業中,也不乏跟隨著他從年輕一起打拚到老的老幹部,但也有一定年紀,反觀年輕幹部的忠誠度實在很難評估。張富天近日為了家族企業之傳承思量許久,始終想不出最完善的解決之道,因而積極四處尋求專家意見,應如何在確保子女握有公司實權之前提下,保持公司之妥善運作?

這個家族面臨的難題應該也是臺灣家族企業與大陸臺商目前最常遇到的頭痛問題。

法令解析

企業傳承需「家族人治」與「企業法治」達到平衡方可達到永續經營,「家族治理」:隨著家族人數增加,預設較為完善的家族治理機制以避免紛爭。 傳子,企業股權與經營權均由家族成員接手,也就是「子承父業」 ,透過企業傳承架構來鼓勵家族成員參與經營並確保家族企業能與時俱進;傳賢,交由專業經理人經營,股權與經營權分離; 傳子又傳賢,企業所有權傳給下一代,並同時引進外部專業經理人;建立所有權與經營權分配的遊戲規則、建立完善的企業留才制度,保留優秀的外部人才,制定員工獎酬制度的執行與設計以激勵專業經理人達到組織績效。按本篇張富天的例子來說,可以考慮的兩個方式是「企業經營權與所有權分離原則」或「企業執行業務權限之內部分配」,思考是否委任專業人士進入家族企業負責經營管理?如此似可使後代握有公司實權,而公司仍能妥善經營。說明如下:

一、企業經營與所有分離原則:委任專業第三人擔任董事經營公司

其實,按照目前公司法的立法意旨,就股份有限公司而言,本來即是以「企業經營與所有分離原則」作為現代公司治理之原則。

所謂企業經營與企業所有分離原則,即對於公司之權益,歸由股東所有;至於公司之經營,原則上則由董事組成之董事會負責。股東對於公司經營及業務執行之事項,並無經營權;而負責經營公司之董事,也不必需要持有公司股份而具備股東身分。此可以參考公司法第192條第1項就董事選任資格之規定:

第192條

公司董事會,設置董事不得少於三人,由股東會就有行為能力之人選任之。

及本條於民國90年11月12日之修法理由:

修法理由

按現行規定以股東充任董事,並不能與企業所有與企業經營分離之世界潮流相契合,且公司之獲利率與公司董事由股東選任無特殊關聯,故董事不以具有股東身分為必要,修正第1項。

另外亦可以參考經濟部對於部分公司於章程中規定公司董事必須具備股東身分之看法:

經濟部經商字第09202172110號函

公司之獲利率與公司董事由股東選任無特殊關聯,故董事不以具有股東身分為必要。公司章程如限縮為僅以股東身分者方得充任董事,與修法意旨不符。

如果即便選任具有經營長才,非家族成員之第三人作為董事,不給予股權之前提之下,張富天仍然無法放心時,可以搭配將特定公司重大營業事務之決策,且非法定應經董事會決議之事項,以章程明文規定必須經由股東會決議通過始可執行的方式,適度限制董事會之執行業務權限,保障家族成員之股東權益。而此方法也最符合公司法體系上對於公司權利義務之分配及保障。

二、企業執行業務權限之內部分配:委任專業第三人擔任公司經理人

另外也有些人認為,可以使子女不僅保有股份,更被選為公司董事。除掌握公司所有權以外,更握有公司經營實權,僅另外委任專業經理人負責經營公司大小事務。

在此做法下,首先須注意公司法對董事擔任資格設有年紀限制:

第30條

有下列情事之一者,不得充經理人,其已充任者,當然解任:

六、無行為能力或限制行為能力。

第108條

④ 第三十條……於董事準用之。

因此上述作法不適用於此案女兒淑德。

另外,此作法固然係可以使子女之實權最大化,然而從權利義務的平衡來看,此作法實質上也使子女負擔了「經營公司之義務」。亦即子女成為公司董事之後,對於公司即負有忠實、誠信、盡責之「善良管理人」經營義務,若有違反而因故意或過失造成公司之損害,也將產生對於公司之損害賠償責任,以及衍生之行政罰責。

此可以參見公司法第8條第1項關於公司負責人之定義:

第8條(公司負責人)

① 本法所稱公司負責人:在無限公司、兩合公司為執行業務或代表公司之股東;在有限公司、股份有限公司為董事。

及第23條第1、2項關於公司負責人責任之規定:

第23條

① 公司負責人應忠實執行業務並盡善良管理人之注意義務,如有違反致公司受有損害者,負損害賠償責任。

② 公司負責人對於公司業務之執行,如有違反法令致他人受有損害時,對他人應與公司負連帶賠償之責。

故理論上, 專業經理人僅係對內可以管理公司,對外「代理」公司,「輔助」董事執行業務之角色。而公司最終之決策,依法(註)仍須回歸由董事所組成之董事會決議行之。否則如果子女徒有董事身分,而不召集董事會就公司大小事務進行決策,則專業經理人即便對外代理公司執行再多業務行為,對外交易相對人恐怕會質疑未經董事會決議,僅單由經理人所作之交易行為是否有效;對內可能也會留有其他股東究責之機會,於公司內部有非家族成員之股東、或是家族成員之間有感情不睦、糾紛之情形尤須注意。

結語

綜上所述,家族大家長可以思考,在使其繼承人持有家族企業股份以外,究竟是否適合由其子女進一步握有公司經營權責而擔任董事,仍然應回歸其子女個性、能力、意願,並參考專業人士之意見,作最適切的規劃。

註:公司法第202條:公司業務之執行,除本法或章程規定應由股東會決議之事項外,均應由董事會決議行之。

範例背景

劉阿財家族是大陸福建望族,早年劉阿財來臺經商,富甲一方,在該地區大舉購地,並長期參與在地建設回饋鄉里;家族成員偶爾也會被選為地方民意代表或地方首長,為民喉舌,故其地區流傳著一句話:翻開劉家傳記,便如研讀當地近代史。

爾後,劉家家族成員開枝散葉,其子孫分作五房,分別持有紡織、食品、建築、貿易及製造業,由各房子孫持續經營。不料近年傳統產業式微,其中第五房子孫,因眾孫無心經營,缺乏接班人,製造業又面臨產業轉型,營業一直不見起色。最後,公司董事只好決議關閉部分廠房,並改出租他人使用獲取收入。此情形,也引來一些有心人士,其中包含了長期以來覬覦公司土地的王君。

王君聽聞劉家第五房的公司經營不善後,便開始與部分子孫接洽;先向無意經營公司的子孫下手,並取得該公司30%持股。後續再透過股東會取得董事席次,進而漸次吸納其他部分股東,最後陸續掌握超過三分之二的持股,遂透過公司特別決議,將原有廠房土地出售予王君個人所掌控的建設公司,並由王君自行進行重新開發。

劉家第五房的成員,雖陸續出售股份取得現金,但也因此丟失家傳產業,最後家族成員分崩離析,令人不勝唏噓。

核定租稅與規劃

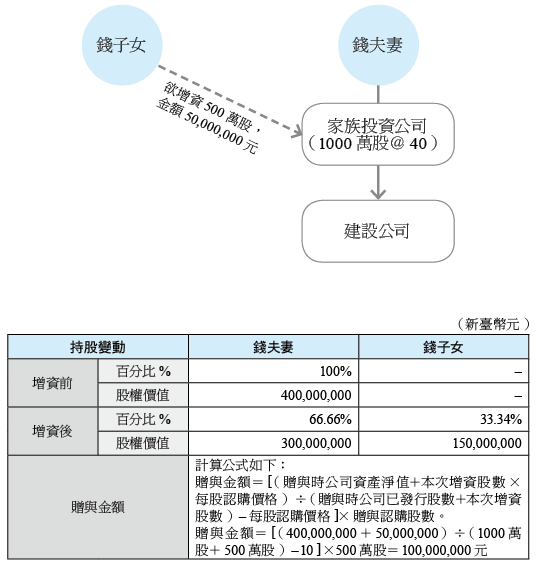

劉阿財家族可以綜合評估,利用下述閉鎖性公司幾個特點,達到股權傳承,同時也讓企業永續發展。

另外,因為於閉鎖性公司專章中,特別規定閉鎖性公司發行新股,跟一般股份有限公司不同之處在於:發行新股無需保留給員工或原股東認股,故而發行新股時可以直接洽特定人認購。這部分除了可以確保公司發行新股之股東在掌握之中,也可以維持公司經營上之彈性。

茲將閉鎖性公司特點彙整如下:

法令解析

臺灣公司法於2015年9月修正增加閉鎖性公司專章,其與一般股份有限公司之差異可以分以下幾點說明:

一、股東人數

閉鎖性公司股東人數不超過50人;一般股份有限公司股東人數並無上限。最低人數,則一樣由2人以上股東或由政府、法人1人股東組成。(公司法第2條、第356條之1)

二、出資種類

閉鎖性公司之出資可以是現金、公司事業所需之財產、技術或勞務(但以勞務抵充之股數,不得超過發行總數之一定比例);一般股份有限公司則是限於:現金、對公司所有之貨幣債權、公司事業所需之財產或技術(一般公司可以用公司之貨幣債權,無法使用勞務)。(公司法第156條、第356條之3)

三、股權轉讓

閉鎖性公司章程必須定有股份轉讓限制;一般股份有限公司則無法以章程限制股份轉讓。(公司法第163條、第 356條之1)

其中,閉鎖性公司章程「一定要設定轉讓限制」,倘閉鎖性股份有限公司章程規定「股東持有股份達所定限制轉讓期間後即可自由轉讓者」,則不合法令規定。(經濟部104.12.29經商字第10402137390號函)

又該限制必須拘束全體股東,不能在章程中表示「部分限制、部分不限制」,不論普通股或特別股,應無差別對待。(經濟部107.08.13經商字第10700057880號函)

四、股東會形式

閉鎖性公司章程得訂明經全體股東同意,股東就當次股東會議案以書面方式行使其表決權,而不實際集會。也可於章程中訂明可以視訊會議進行會議。一般股份有限公司則需實際集會,但可於章程中訂明可以視訊會議進行會議。(公司法第172條之2、第356條之8)

五、特別股

閉鎖性公司股份可以發行無表決權、複數表決權及就特定事項具否決權之特別股;一般股份有限公司亦同,但所發行的複數表決權對於監察人選舉之票數與普通股東一致。(公司法第157條、第 356條之7)

六、變更組織

閉鎖性公司原則上可以經三分之二以上股東出席之股東會,以出席股東表決權過半數之同意,變更為非閉鎖性股份有限公司(但是可以用章程提高限制);一般股份有限公司得經全體股東同意,變更為閉鎖性股份有限公司。(公司法第356條之13、第356條之14)

七、發行公司債

閉鎖性公司可以經過董事會特別決議(三分之二出席,出席過半同意),發行私募普通公司債,不需要報告股東會,亦不受發行總額不能超過「資產減負債之餘額」之限制,也不需要依法由銀行簽證後發行;一般股份有限公司發行公司債則需要依序報告股東會、並由銀行簽證後發行。且需依序保留10%~15%股份由員工認購,之後並公告及通知原有股東,由股東依比例優先認股,最後未認購部分才能洽特定人認購。(公司法第246條、 第247條、第248條第1項、第4項、第7項、第257條第1項、第356條之11)

八、發行新股

閉鎖性公司可以直接洽由特定人認購;一般股份有限公司則需依序保留10%~15%股份由員工認購,之後並公告及通知原有股東,由股東依比例優先認股,最後未認購部分才能洽特定人認購。(公司法第267條、第356條之12)

結語

善用閉鎖性公司專章之制度,可以適度地保護家族公司,讓家族公司股權不至於外流,導致外人介入經營,掌握公司資產。

但水能載舟亦能覆舟,由於閉鎖性公司具高度自治彈性,在缺乏監督之下,若具有經營決策權的小股東起了惡心,輕者貪圖小利、中飽私囊,重者五鬼搬運、掏空公司。此時遠在天邊的其他家族股東,不僅可能被蒙在鼓裡,即使知悉了要拋售股權也可能求售無門,原因就是因為章程已載明限制股東股份轉讓。話說到此,當時為了避免家族紛爭而轉型的閉鎖性公司,反倒像是作繭自縛,也種下日後對簿公堂的導火線,不可不慎。

劉阿財家族是大陸福建望族,早年劉阿財來臺經商,富甲一方,在該地區大舉購地,並長期參與在地建設回饋鄉里;家族成員偶爾也會被選為地方民意代表或地方首長,為民喉舌,故其地區流傳著一句話:翻開劉家傳記,便如研讀當地近代史。

爾後,劉家家族成員開枝散葉,其子孫分作五房,分別持有紡織、食品、建築、貿易及製造業,由各房子孫持續經營。不料近年傳統產業式微,其中第五房子孫,因眾孫無心經營,缺乏接班人,製造業又面臨產業轉型,營業一直不見起色。最後,公司董事只好決議關閉部分廠房,並改出租他人使用獲取收入。此情形,也引來一些有心人士,其中包含了長期以來覬覦公司土地的王君。

王君聽聞劉家第五房的公司經營不善後,便開始與部分子孫接洽;先向無意經營公司的子孫下手,並取得該公司30%持股。後續再透過股東會取得董事席次,進而漸次吸納其他部分股東,最後陸續掌握超過三分之二的持股,遂透過公司特別決議,將原有廠房土地出售予王君個人所掌控的建設公司,並由王君自行進行重新開發。

劉家第五房的成員,雖陸續出售股份取得現金,但也因此丟失家傳產業,最後家族成員分崩離析,令人不勝唏噓。

核定租稅與規劃

劉阿財家族可以綜合評估,利用下述閉鎖性公司幾個特點,達到股權傳承,同時也讓企業永續發展。

- 在章程訂定股份轉讓限制,可以限制股東股份僅能轉讓給家族成員;員工離職或發生繼承事實,股份需轉售與特定人士(可以規定是公司員工或是家族成員)。

- 發行具有決議事項否決權之特別股,鞏固家族成員經營權。

- 若假設有後代子孫對於事業之經營力有未逮,則可發行僅有分紅權之特別股,透過發行特別股切割股權和盈餘。

- 先經全體股東於股東會決議同意,變更為閉鎖性股份有限公司。

- 於公司章程中設定轉讓之限制,例如:

(一)本公司股東非經代表已發行股份總數之全部股東出席,以出席股東表決權全體同意之股東會同意,不得轉讓予其他股東。

(二)本公司股東不得將股份轉讓予下列對象以外之人:

-

- 原有股東。

- 原有股東之配偶。

- 本金自益信託。

- 其他經全體股東同意之人。

另外,因為於閉鎖性公司專章中,特別規定閉鎖性公司發行新股,跟一般股份有限公司不同之處在於:發行新股無需保留給員工或原股東認股,故而發行新股時可以直接洽特定人認購。這部分除了可以確保公司發行新股之股東在掌握之中,也可以維持公司經營上之彈性。

茲將閉鎖性公司特點彙整如下:

法令解析

臺灣公司法於2015年9月修正增加閉鎖性公司專章,其與一般股份有限公司之差異可以分以下幾點說明:

一、股東人數

閉鎖性公司股東人數不超過50人;一般股份有限公司股東人數並無上限。最低人數,則一樣由2人以上股東或由政府、法人1人股東組成。(公司法第2條、第356條之1)

二、出資種類

閉鎖性公司之出資可以是現金、公司事業所需之財產、技術或勞務(但以勞務抵充之股數,不得超過發行總數之一定比例);一般股份有限公司則是限於:現金、對公司所有之貨幣債權、公司事業所需之財產或技術(一般公司可以用公司之貨幣債權,無法使用勞務)。(公司法第156條、第356條之3)

三、股權轉讓

閉鎖性公司章程必須定有股份轉讓限制;一般股份有限公司則無法以章程限制股份轉讓。(公司法第163條、第 356條之1)

其中,閉鎖性公司章程「一定要設定轉讓限制」,倘閉鎖性股份有限公司章程規定「股東持有股份達所定限制轉讓期間後即可自由轉讓者」,則不合法令規定。(經濟部104.12.29經商字第10402137390號函)

又該限制必須拘束全體股東,不能在章程中表示「部分限制、部分不限制」,不論普通股或特別股,應無差別對待。(經濟部107.08.13經商字第10700057880號函)

四、股東會形式

閉鎖性公司章程得訂明經全體股東同意,股東就當次股東會議案以書面方式行使其表決權,而不實際集會。也可於章程中訂明可以視訊會議進行會議。一般股份有限公司則需實際集會,但可於章程中訂明可以視訊會議進行會議。(公司法第172條之2、第356條之8)

五、特別股

閉鎖性公司股份可以發行無表決權、複數表決權及就特定事項具否決權之特別股;一般股份有限公司亦同,但所發行的複數表決權對於監察人選舉之票數與普通股東一致。(公司法第157條、第 356條之7)

六、變更組織

閉鎖性公司原則上可以經三分之二以上股東出席之股東會,以出席股東表決權過半數之同意,變更為非閉鎖性股份有限公司(但是可以用章程提高限制);一般股份有限公司得經全體股東同意,變更為閉鎖性股份有限公司。(公司法第356條之13、第356條之14)

七、發行公司債

閉鎖性公司可以經過董事會特別決議(三分之二出席,出席過半同意),發行私募普通公司債,不需要報告股東會,亦不受發行總額不能超過「資產減負債之餘額」之限制,也不需要依法由銀行簽證後發行;一般股份有限公司發行公司債則需要依序報告股東會、並由銀行簽證後發行。且需依序保留10%~15%股份由員工認購,之後並公告及通知原有股東,由股東依比例優先認股,最後未認購部分才能洽特定人認購。(公司法第246條、 第247條、第248條第1項、第4項、第7項、第257條第1項、第356條之11)

八、發行新股

閉鎖性公司可以直接洽由特定人認購;一般股份有限公司則需依序保留10%~15%股份由員工認購,之後並公告及通知原有股東,由股東依比例優先認股,最後未認購部分才能洽特定人認購。(公司法第267條、第356條之12)

結語

善用閉鎖性公司專章之制度,可以適度地保護家族公司,讓家族公司股權不至於外流,導致外人介入經營,掌握公司資產。

但水能載舟亦能覆舟,由於閉鎖性公司具高度自治彈性,在缺乏監督之下,若具有經營決策權的小股東起了惡心,輕者貪圖小利、中飽私囊,重者五鬼搬運、掏空公司。此時遠在天邊的其他家族股東,不僅可能被蒙在鼓裡,即使知悉了要拋售股權也可能求售無門,原因就是因為章程已載明限制股東股份轉讓。話說到此,當時為了避免家族紛爭而轉型的閉鎖性公司,反倒像是作繭自縛,也種下日後對簿公堂的導火線,不可不慎。

範例背景

郭董不僅是一位事業有成的企業家,更是一位樂善好施的大善人,每年除了以公司及個人名義捐輸給多個公益團體,範圍涵蓋偏鄉教育、急難救助、單親婦女等族群,更是經常舉辦活動來關懷弱勢,也藉著活動幫小型基金會走出同溫層,接觸到更多社會大眾,讓基金會得到更多人的支持。

郭董曾於雜誌專訪中提到,他自小家境清寒,受到不少慈善團體的幫助,現在有了能力和財力,自然想到要回饋給更多需要資源的弱勢團體。此種胸懷無不讓眾人感到欽佩。

不過隨著事業開始進入接班期,郭董也同時諮詢專家有關建立慈善事業之想法,期盼在財富傳承的同時,也能完成公益接班。郭董欲請專家評估財團法人及公益信託之利弊,此外近年來因為社會高齡化長照議題,郭董也打算開始評估該如何著手來投入此項事業。

核定租稅與規劃

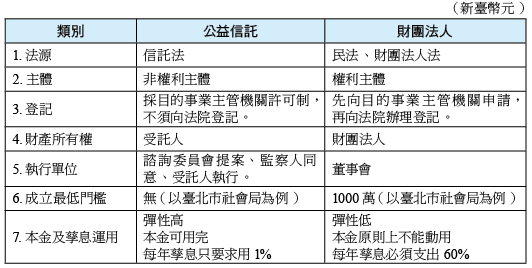

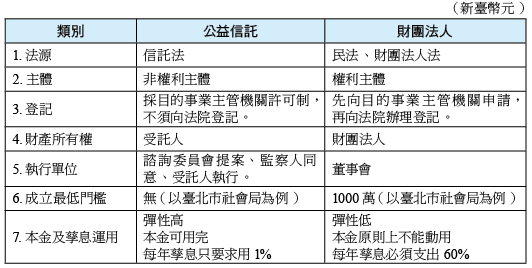

以下先分析財團法人及公益信託之不同:

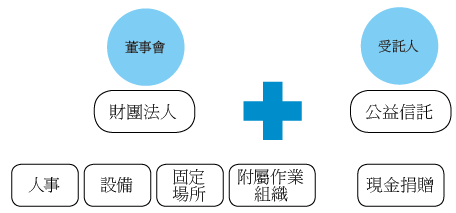

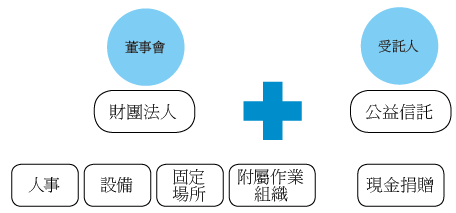

規劃架構如下:

因郭董欲從事有關長照性質之社會福利事業,必須評估需要維持人事及設備之運用,以及登記不動產,甚至是成立附屬作業組織(例如托老中心)等,故建議應以設立財團法人為主。另外,也建議同時設立一公益信託,一則本金可動用且每年孳息支出無嚴格限制,再則可直接捐贈給上述基金會挹注資金。如此可避免未來財團法人自有財產孳息收入不足,無法提供社會福利相關支出開銷,公益信託即可經監督人的同意下,立即捐贈撥補使用。

法令解析

財團法人依教育文化公益慈善機關或團體免納所得稅適用標準第2條第1項第 8款規定,「其用於與其創設目的有關活動之支出,不低於基金之每年孳息及其他各項收入60%。」;至於公益信託,截至目前2020年上半年尚未完成修法,目前依賴信託公會所訂立之《信託公會會員辦理公益信託實務準則》的自律規範,僅要求公益信託資產總額未達30,000,000元者,年度公益支出金額「應不低於該年度之公益信託行政管理費」,信託資產規模30,000,000元以上之公益信託,年度公益支出,「原則上」應不低於前一年信託資產總額之1%。

結語

長期集合家族資源投入公益,不僅可以讓捐款聚沙成塔!更重要的是以行動凝聚眾人的心,以愛為圓心,能力為線,畫出家族同心圓,傳承世世代代,傳愛長長久久!郭董讓後代在取得財富之時,也時時記得回饋社會,因積善之家必有餘慶,而行善正是人生快樂的泉源。

郭董不僅是一位事業有成的企業家,更是一位樂善好施的大善人,每年除了以公司及個人名義捐輸給多個公益團體,範圍涵蓋偏鄉教育、急難救助、單親婦女等族群,更是經常舉辦活動來關懷弱勢,也藉著活動幫小型基金會走出同溫層,接觸到更多社會大眾,讓基金會得到更多人的支持。

郭董曾於雜誌專訪中提到,他自小家境清寒,受到不少慈善團體的幫助,現在有了能力和財力,自然想到要回饋給更多需要資源的弱勢團體。此種胸懷無不讓眾人感到欽佩。

不過隨著事業開始進入接班期,郭董也同時諮詢專家有關建立慈善事業之想法,期盼在財富傳承的同時,也能完成公益接班。郭董欲請專家評估財團法人及公益信託之利弊,此外近年來因為社會高齡化長照議題,郭董也打算開始評估該如何著手來投入此項事業。

核定租稅與規劃

以下先分析財團法人及公益信託之不同:

規劃架構如下:

因郭董欲從事有關長照性質之社會福利事業,必須評估需要維持人事及設備之運用,以及登記不動產,甚至是成立附屬作業組織(例如托老中心)等,故建議應以設立財團法人為主。另外,也建議同時設立一公益信託,一則本金可動用且每年孳息支出無嚴格限制,再則可直接捐贈給上述基金會挹注資金。如此可避免未來財團法人自有財產孳息收入不足,無法提供社會福利相關支出開銷,公益信託即可經監督人的同意下,立即捐贈撥補使用。

法令解析

財團法人依教育文化公益慈善機關或團體免納所得稅適用標準第2條第1項第 8款規定,「其用於與其創設目的有關活動之支出,不低於基金之每年孳息及其他各項收入60%。」;至於公益信託,截至目前2020年上半年尚未完成修法,目前依賴信託公會所訂立之《信託公會會員辦理公益信託實務準則》的自律規範,僅要求公益信託資產總額未達30,000,000元者,年度公益支出金額「應不低於該年度之公益信託行政管理費」,信託資產規模30,000,000元以上之公益信託,年度公益支出,「原則上」應不低於前一年信託資產總額之1%。

結語

長期集合家族資源投入公益,不僅可以讓捐款聚沙成塔!更重要的是以行動凝聚眾人的心,以愛為圓心,能力為線,畫出家族同心圓,傳承世世代代,傳愛長長久久!郭董讓後代在取得財富之時,也時時記得回饋社會,因積善之家必有餘慶,而行善正是人生快樂的泉源。

範例背景

阿水伯縱橫股海近30年,以自創的獨門投資心法,不論是短線進出,或放挑選長期穩健配息股,均無往不利,就連二個還在就讀大學的兒女名下也都已經各有超過億元的存股,每年獲配股利近6,000,000元,可謂是人生勝利組。然而近年來,阿水伯有二件家務事讓他憂心忡忡,第一是母親常年臥病在床,身體日漸虛弱,阿水伯帶著母親看盡名醫,也買了很多珍貴補品給母親養身,但就是不見起色,也讓阿水伯興起了要為篤信佛教的母親佈施祈福的念頭;再來就是兒子上了大學後竟迷上網路遊戲,並結交了素行不良的朋友,動輒向家裡要錢,這讓阿水伯也開始考慮要積極管理兒子的股票並節制其支出。因此,阿水伯決定向專家諮詢,希望能一併解決問題。

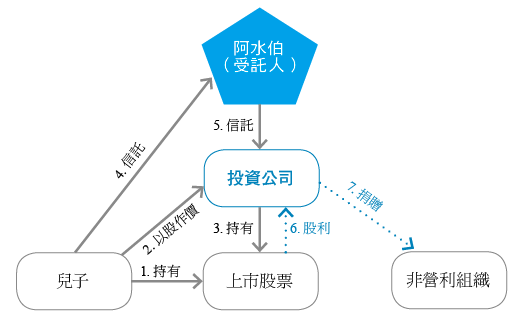

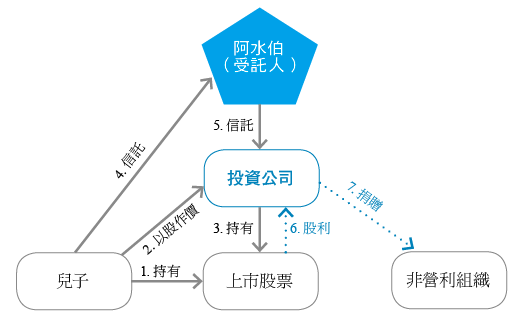

核定租稅與規劃

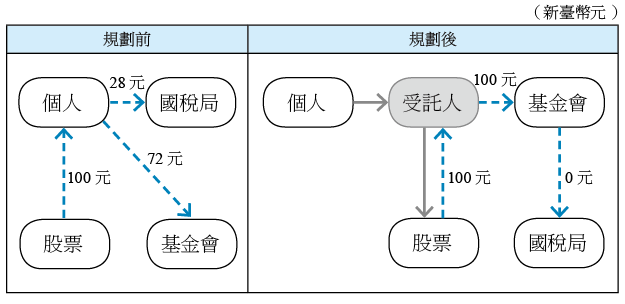

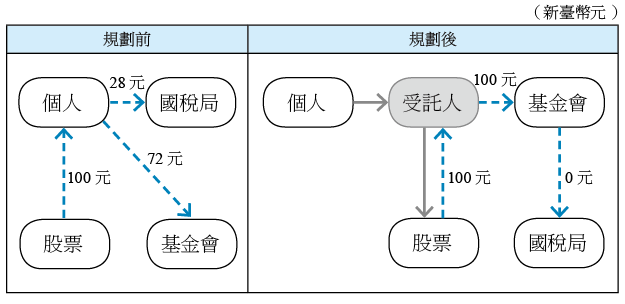

會計師基於阿水伯既要捐贈為母親祈福,又希望能同時管理兒子的資產並降低收入,故建議採用如右頁之架構。該規劃主要是先透過以股作價成立投資公司及交付信託的方式,由擔任受託人的阿水伯來管理,而投資公司獲配股利除了依法免稅,再透過公司捐贈支出的方式大大減少了未分配盈餘稅,阿水伯可以等未來兒子更加成熟懂事後再解除信託,將投資公司交還給兒子自行管理。

法令解析

所得稅法第42條

公司、合作社及其他法人之營利事業,因投資於國內其他營利事業,所獲配之股利或盈餘,不計入所得額課稅。

結語

阿水伯自採用會計師之建議後,兒子原本獲配股利應繳納的所得稅,在股票轉入公司,股利不僅依法只需繳納5%未分配盈餘稅,甚至還因為將股利收入幾乎全數捐贈而不用繳稅。此外,阿水伯除了透過公司捐款,還帶著兒子實地訪察各個受贈單位,甚至還挽袖當起志工,在看到這麼多個案雖處於人生逆境仍力爭上游所展現的生命力,阿水伯兒子也更加懂事孝順了。

更棒的是,母親也在充滿家人愛與關懷的氣氛漸漸康復。至此,阿水伯也感受到透過良好的財產規劃,不僅可以合法節稅,更可以在漸進式財產傳承過程中,自動形成管理機制而避免衍生糾紛。若受益人具有美籍身分,需要考量的面向自然不同,請參考本章Q16可撤銷信託與Q17不可撤銷信託之說明。

阿水伯縱橫股海近30年,以自創的獨門投資心法,不論是短線進出,或放挑選長期穩健配息股,均無往不利,就連二個還在就讀大學的兒女名下也都已經各有超過億元的存股,每年獲配股利近6,000,000元,可謂是人生勝利組。然而近年來,阿水伯有二件家務事讓他憂心忡忡,第一是母親常年臥病在床,身體日漸虛弱,阿水伯帶著母親看盡名醫,也買了很多珍貴補品給母親養身,但就是不見起色,也讓阿水伯興起了要為篤信佛教的母親佈施祈福的念頭;再來就是兒子上了大學後竟迷上網路遊戲,並結交了素行不良的朋友,動輒向家裡要錢,這讓阿水伯也開始考慮要積極管理兒子的股票並節制其支出。因此,阿水伯決定向專家諮詢,希望能一併解決問題。

核定租稅與規劃

會計師基於阿水伯既要捐贈為母親祈福,又希望能同時管理兒子的資產並降低收入,故建議採用如右頁之架構。該規劃主要是先透過以股作價成立投資公司及交付信託的方式,由擔任受託人的阿水伯來管理,而投資公司獲配股利除了依法免稅,再透過公司捐贈支出的方式大大減少了未分配盈餘稅,阿水伯可以等未來兒子更加成熟懂事後再解除信託,將投資公司交還給兒子自行管理。

法令解析

所得稅法第42條

公司、合作社及其他法人之營利事業,因投資於國內其他營利事業,所獲配之股利或盈餘,不計入所得額課稅。

結語

阿水伯自採用會計師之建議後,兒子原本獲配股利應繳納的所得稅,在股票轉入公司,股利不僅依法只需繳納5%未分配盈餘稅,甚至還因為將股利收入幾乎全數捐贈而不用繳稅。此外,阿水伯除了透過公司捐款,還帶著兒子實地訪察各個受贈單位,甚至還挽袖當起志工,在看到這麼多個案雖處於人生逆境仍力爭上游所展現的生命力,阿水伯兒子也更加懂事孝順了。

更棒的是,母親也在充滿家人愛與關懷的氣氛漸漸康復。至此,阿水伯也感受到透過良好的財產規劃,不僅可以合法節稅,更可以在漸進式財產傳承過程中,自動形成管理機制而避免衍生糾紛。若受益人具有美籍身分,需要考量的面向自然不同,請參考本章Q16可撤銷信託與Q17不可撤銷信託之說明。

範例背景

臺灣信託法自1995年正式立法通過後,在歷經四次修訂公布後,再加上信託業法與信託稅法及相關信託登記規則之修訂,目前相關信託法規對於自益信託、他益信託或公益信託等均已相對完善,尤其近十年來興起了財產他益信託之規劃風氣,他益財產信託往往是為了傳承、資產管理及慈善目的等等,但均往往與稅脫不了關係,以下就筆者近年來所接觸過的信託相關案例,以便讀者未來若要進行臺灣地區信託相關籌劃時可做為參考。

本篇將以四個不同案例來說明,由於信託設立者或未深入了解臺灣信託與相關稅法實務者,在尚未深入分析比較信託規劃模式前,就直接進行信託之設立,如此即可能會因不適當的理財或為進行特定租稅規劃目的而進行信託,面臨到課稅或罰款之情形。

案例一:遺產稅

老王已近80歲,話說30年前一人繼承了父親一大筆上市股票及坐落新北市新店區大片的山坡地保育區,多年來因操作股票有成,不僅分年贈與傳承子女股票,使其有穩定之股利收入,還將資金陸續購入了臺北市精華區的土地保值。惟近年來,老王體力漸弱,處理事務之能力大不如前,加上子女們又從電視看到有人專門訛騙老人的詐騙集團,憂心忡忡的子女諮詢代書後經父親老王同意將其名下之土地全部交付信託。詎料,父親3年後因病過世,卻因生前的財產信託而冤繳了一大筆遺產稅。

案例二:營業稅

老陳因為常年居住國外,將其名下之不動產信託給經商的兒子管理,而在老陳的同意下,經商的兒子也將信託之不動產設定抵押給銀行,以便向銀行進行資金之融資調度。然而近一年來,兒子的公司因遭逢大客戶倒帳,產生巨大的資金缺口,公司也產生流動性的問題,即將面臨斷銀根的困境。老陳為了協助兒子度過難關,便主動告知可以先將抵押的不動產處分償債,等日後公司獲利後再慢慢清償即可。

當兒子將信託不動產以1億元成交價出售後,不僅解決了斷銀根的問題,更幸運的是,倒帳的大客戶也將在兒子興訟後取得大部分的應收帳款,公司也很快地清償了老陳的借款。怎知國稅局2年後竟來函調查兒子處理信託財產乙事,事後並因此連補帶罰開出一大筆的營業稅繳款書。

案例三:贈與稅

一、本金自益、孳息他益(適用低利時期操作)

由於郵局1年期定存利率低,因此本金及折現計算之現值的差額小,因此衍生極大的贈與規劃效果。

惟實務上,要注意幾點:

二、本金他益、孳息自益(又稱養老信託)

與前項相反的是,當委託人想要贈與本金卻還想保留控制權時,可評估成立本金他益、孳息自益的信託契約。

案例四:所得稅(以股利所得稅為例)

一、孳息他益給低稅率之子女

話說水往低處流,而租稅規劃同此原理。

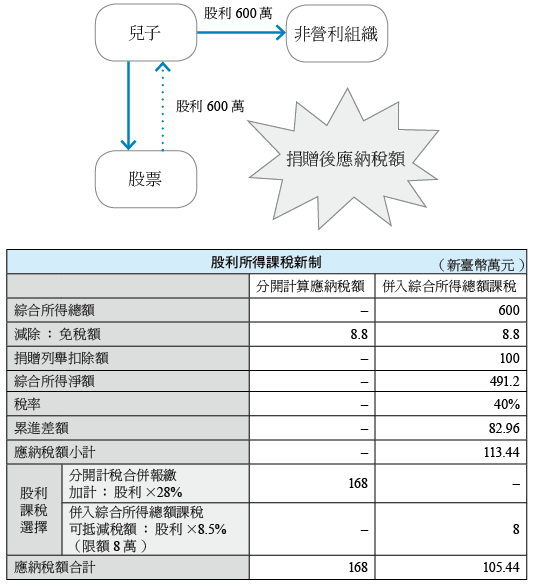

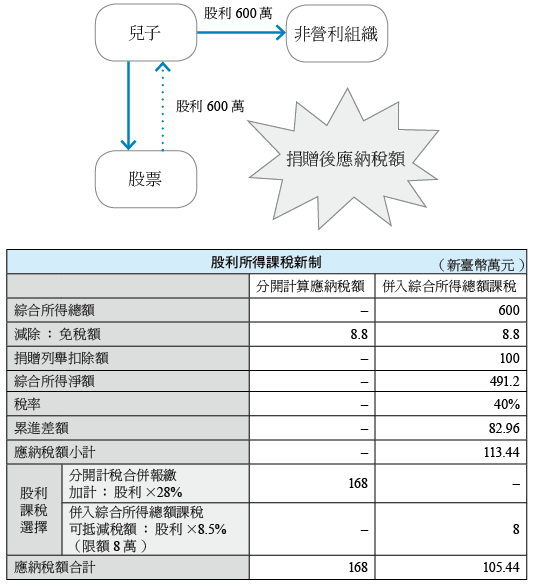

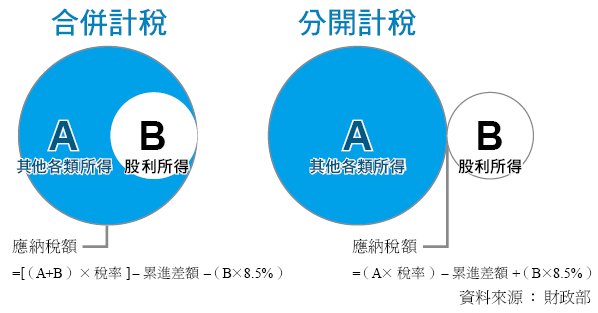

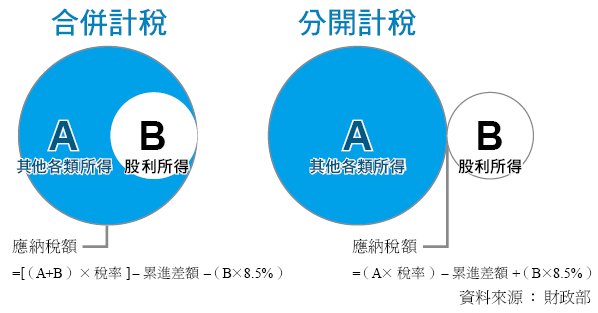

目前股利所得稅之申報可分為如下圖兩個做法,大原則是依綜合所得淨值來區分,若所得稅率為20%以下者,可以選擇將股利所得併入綜所稅的「合併計稅」來申報。至於所得稅率在30%、40%之高所得族群,因綜所稅適用稅率較高,選擇單一稅律28%的「分開計稅」較優惠。

當子女已成年可單獨申報,且所得稅適用稅率低於20%時,此時以成年子女為受益人,根據上述股利所得稅之申報方式,便可立即產生所得稅之省稅效益。

二、孳息他益給經常居住在臺灣境外之子女(非稅務居民)

規劃技巧原理同上述說明,惟此時的受益人,因為符合經常居住在臺灣境外之條件而被歸類為非稅務居民,則其取自臺灣境內之來源所得適用21%之單一稅率,且不論取得股利金額之多寡。

惟一要另外再考慮的是,受益人取得之信託股利所得是否適用境外居住所在國之課稅規定以及稅率。若是,則需進行整體之評估,包含居住所在國之適用稅率、國外已納稅額扣抵規定等等,以免顧此失彼。

三、孳息他益給非營利組織(包含財團法人、公益信託)

將信託孳息他益給非營利組織,可同時獲取贈與稅及所得稅之免稅效益。

惟近年國稅局針對孳息他益給公益信託的案件特別加以列管查核,因公益信託不需比照財團法人公益支出須達當年度收入的60%,以免有心人士可能利用此規定進而大量累積免稅收入在公益信託之中,畢竟這每100元的捐款收入都形同國稅局贊助了28元。

結語

財產信託在臺灣是一個普遍使用的租稅籌劃方式,但因涉及相關稅負之問題,所以在進行籌劃時不僅要確立受託人,對於信託財產轉移所產生的所得稅、遺產贈與稅、營業稅、土地增值稅及其他相關稅費也要特別注意。

臺灣信託法自1995年正式立法通過後,在歷經四次修訂公布後,再加上信託業法與信託稅法及相關信託登記規則之修訂,目前相關信託法規對於自益信託、他益信託或公益信託等均已相對完善,尤其近十年來興起了財產他益信託之規劃風氣,他益財產信託往往是為了傳承、資產管理及慈善目的等等,但均往往與稅脫不了關係,以下就筆者近年來所接觸過的信託相關案例,以便讀者未來若要進行臺灣地區信託相關籌劃時可做為參考。

本篇將以四個不同案例來說明,由於信託設立者或未深入了解臺灣信託與相關稅法實務者,在尚未深入分析比較信託規劃模式前,就直接進行信託之設立,如此即可能會因不適當的理財或為進行特定租稅規劃目的而進行信託,面臨到課稅或罰款之情形。

案例一:遺產稅

老王已近80歲,話說30年前一人繼承了父親一大筆上市股票及坐落新北市新店區大片的山坡地保育區,多年來因操作股票有成,不僅分年贈與傳承子女股票,使其有穩定之股利收入,還將資金陸續購入了臺北市精華區的土地保值。惟近年來,老王體力漸弱,處理事務之能力大不如前,加上子女們又從電視看到有人專門訛騙老人的詐騙集團,憂心忡忡的子女諮詢代書後經父親老王同意將其名下之土地全部交付信託。詎料,父親3年後因病過世,卻因生前的財產信託而冤繳了一大筆遺產稅。

| 原因解析: 關於農地農用適用免遺產稅,必須同時具備三要件才能免稅,包括繼承時農地所有權登記在被繼承人名下、作農業使用、以及由繼承人承受。因新店區農地(山坡地保育區)不在被繼承人名下時,老王的遺產標的是「信託利益之權利」,而不是農地本身,就因遺產是權利而非農地,國稅局便否准認列農地扣除額。 該信託權利的價值仍依農地的土地公告現值計,價值新臺幣30,000,000元,以適用最高稅率20%計,繼承人要多繳新臺幣6,000,000元的遺產稅。 |

案例二:營業稅

老陳因為常年居住國外,將其名下之不動產信託給經商的兒子管理,而在老陳的同意下,經商的兒子也將信託之不動產設定抵押給銀行,以便向銀行進行資金之融資調度。然而近一年來,兒子的公司因遭逢大客戶倒帳,產生巨大的資金缺口,公司也產生流動性的問題,即將面臨斷銀根的困境。老陳為了協助兒子度過難關,便主動告知可以先將抵押的不動產處分償債,等日後公司獲利後再慢慢清償即可。

當兒子將信託不動產以1億元成交價出售後,不僅解決了斷銀根的問題,更幸運的是,倒帳的大客戶也將在兒子興訟後取得大部分的應收帳款,公司也很快地清償了老陳的借款。怎知國稅局2年後竟來函調查兒子處理信託財產乙事,事後並因此連補帶罰開出一大筆的營業稅繳款書。

| 原因解析: 受託人依信託本旨管理信託財產,如有銷售貨物或勞務時,應注意依法辦理營業登記,並依法開立統一發票及報繳營業稅。 本案老陳兒子將信託財產出售與第三人,未依規定開立統一發票並漏報銷售額新臺幣40,000,000元,除核定補徵營業稅新臺幣2,000,000元外,並按所漏稅額處1倍罰鍰新臺幣2,000,000元。 |

案例三:贈與稅

一、本金自益、孳息他益(適用低利時期操作)

由於郵局1年期定存利率低,因此本金及折現計算之現值的差額小,因此衍生極大的贈與規劃效果。

惟實務上,要注意幾點:

(一)一般要拿上市櫃公司股票作為信託財產規劃時,要注意股利政策是否已經由董事會決議,若是,則請等股利配發完畢再做或明年儘早,以免委託人被補贈與稅及所得稅。

(二)若拿家族公司作為信託標的來規劃,請注意,投資公司過去若沒有配發過股利的紀錄,國稅局將認為顯然沒有受理孳息他益贈與稅之必要,除非公司先發個幾年再來送件申報。

(三)若信託受益人的對象是子女以外的親屬、友人、路人(即非親屬關係之第三人)等,國稅局可能會詳加查核原因及合理性,不必然會照單全收。

二、本金他益、孳息自益(又稱養老信託)

與前項相反的是,當委託人想要贈與本金卻還想保留控制權時,可評估成立本金他益、孳息自益的信託契約。

(一)鎖定傳承稅率,避免遺贈稅又提高。

(二)透過信託保留變更受益人間受益比例之權力,等同訂下防不孝條款,若受益人之間有保留一個名額給非營利組織,則子女甚至有可能一毛都拿不到。

(三)透過保留孳息自益,則晚年不用當伸手牌,否則拿錢還得看子女臉色。

案例四:所得稅(以股利所得稅為例)

一、孳息他益給低稅率之子女

話說水往低處流,而租稅規劃同此原理。

目前股利所得稅之申報可分為如下圖兩個做法,大原則是依綜合所得淨值來區分,若所得稅率為20%以下者,可以選擇將股利所得併入綜所稅的「合併計稅」來申報。至於所得稅率在30%、40%之高所得族群,因綜所稅適用稅率較高,選擇單一稅律28%的「分開計稅」較優惠。

當子女已成年可單獨申報,且所得稅適用稅率低於20%時,此時以成年子女為受益人,根據上述股利所得稅之申報方式,便可立即產生所得稅之省稅效益。

二、孳息他益給經常居住在臺灣境外之子女(非稅務居民)

規劃技巧原理同上述說明,惟此時的受益人,因為符合經常居住在臺灣境外之條件而被歸類為非稅務居民,則其取自臺灣境內之來源所得適用21%之單一稅率,且不論取得股利金額之多寡。

惟一要另外再考慮的是,受益人取得之信託股利所得是否適用境外居住所在國之課稅規定以及稅率。若是,則需進行整體之評估,包含居住所在國之適用稅率、國外已納稅額扣抵規定等等,以免顧此失彼。

三、孳息他益給非營利組織(包含財團法人、公益信託)

將信託孳息他益給非營利組織,可同時獲取贈與稅及所得稅之免稅效益。

惟近年國稅局針對孳息他益給公益信託的案件特別加以列管查核,因公益信託不需比照財團法人公益支出須達當年度收入的60%,以免有心人士可能利用此規定進而大量累積免稅收入在公益信託之中,畢竟這每100元的捐款收入都形同國稅局贊助了28元。

結語

財產信託在臺灣是一個普遍使用的租稅籌劃方式,但因涉及相關稅負之問題,所以在進行籌劃時不僅要確立受託人,對於信託財產轉移所產生的所得稅、遺產贈與稅、營業稅、土地增值稅及其他相關稅費也要特別注意。

範例背景

沈老先生與太太旅居美國多年,三個子女均在美國出生、就學及成家,其中老大畢業自名校MIT,出社會工作多年後,懷抱理想欲自行創業,但公司成立之初適逢經濟環境不佳導致募資不順,仍有資金缺口約當新臺幣60,000,000元。此時,沈老先生一方面認同兒子的理念,一方面也覺得公司的發展相當有潛力,因此決定要全力投資。可是東湊西湊後還缺了新臺幣30,000,000元,這時沈老先生突然想到早年在臺灣曾繼承了父親一筆不小的公共設施保留地,多年來,聽臺灣親友說有資產管理公司的人一直寄信來表示要買地,但是天高皇帝遠的,再加上當時沈老先生又不缺錢,所以就一直擱置著未處理。現在,沈老先生開始琢磨應如何開始賣地套現來完成兒子的創業夢。

核定租稅與規劃

五、注意事項:

授權期間

沈老先生透過海外授權的方式,很順利地完成授權事項,而被授權的臺灣親友主動聯絡曾來信有意購買土地的資產管理公司,雙方經過幾天時間的議價後最終決定以近4千萬元的價格拍板成交。前前後後花了僅3個月的時間,沈老先生售地的資金順利落袋,並及時注資兒子的公司,接下來就是等這項投資開花結果。

參考資料:

旅外國人如何辦理為處理國內不動產買賣、贈與及抵押等之授權書?授權書的效期多久?資料來源:https://www.boca.gov.tw/cp-43-336-cae4b-1.html。

複驗海外授權書說明。資料來源:https://www..gov.tw/lp-170-1.html。

沈老先生與太太旅居美國多年,三個子女均在美國出生、就學及成家,其中老大畢業自名校MIT,出社會工作多年後,懷抱理想欲自行創業,但公司成立之初適逢經濟環境不佳導致募資不順,仍有資金缺口約當新臺幣60,000,000元。此時,沈老先生一方面認同兒子的理念,一方面也覺得公司的發展相當有潛力,因此決定要全力投資。可是東湊西湊後還缺了新臺幣30,000,000元,這時沈老先生突然想到早年在臺灣曾繼承了父親一筆不小的公共設施保留地,多年來,聽臺灣親友說有資產管理公司的人一直寄信來表示要買地,但是天高皇帝遠的,再加上當時沈老先生又不缺錢,所以就一直擱置著未處理。現在,沈老先生開始琢磨應如何開始賣地套現來完成兒子的創業夢。

核定租稅與規劃

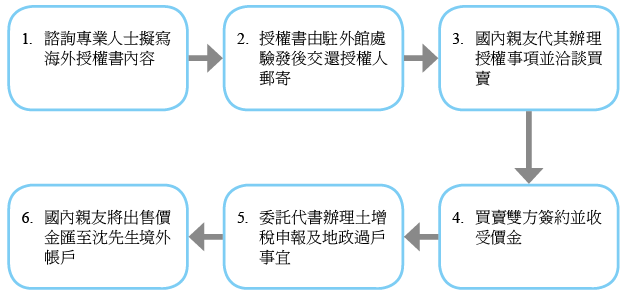

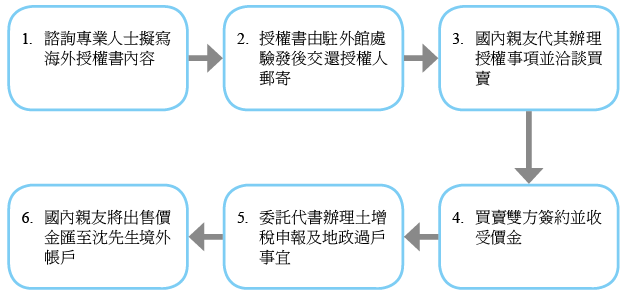

- 由於沈先生多年未回臺灣,戶籍早已被戶政機關逕行遷出國外登記,再加上目前已不良於行,經詢問臺灣地區之代書後,得知應先向臺灣駐外館處辦理授權書。

- 何謂海外授權書:係海外國人不克返國處理己身之事務,爰至我駐外館處依授權事項,自行填寫授權書授權國內親友代為處理事情。該授權書由駐外館處驗發後,交還授權人,由授權人自行郵寄國內親友代其辦理授權事項。

- 辦理地點及應備文件:

(一)地點:臺灣駐外館處。(領事館、經濟文化辦事處)

(二)應備文件:護照、簽證等身分證明文件。

四、整體流程:

五、注意事項:

授權期間

(一)授權書係屬授權人與被授權人間之委任契約,委任契約之授權期間應由當事人自行決定,行政機關無權予以限制,惟為避免授權期間太長,可能造成之困擾,授權人允宜訂有合理之「授權期間」以維自身權益。但也必須填寫適當授權時間,避免地政事務所因授權人之授權期間過期而無法受理,反而需重新授權。

(二)授權書係屬授權人與被授權人間之委任契約,被授權人及使用機關收到海外授權書時,切勿於授權書上自行增添文字或章戳,以免觸犯刑法偽造文書罪。

(三)海外授權書內容應詳細記載不動產標的「不動產坐落之地號、建號、面積、持分及授權的範圍」。屆時,在移轉過戶時,只需提供被授權人之印鑑證明及海外授權書正本給地政機關即可,取代所有人權人之印鑑證明。

(三)海外授權書內容應詳細記載不動產標的「不動產坐落之地號、建號、面積、持分及授權的範圍」。屆時,在移轉過戶時,只需提供被授權人之印鑑證明及海外授權書正本給地政機關即可,取代所有人權人之印鑑證明。

法令解析

依據土地登記規則第 40 條規定,申請登記時,登記義務人應親自到場,提出國民身分證正本,當場於申請書或登記原因證明文件內簽名,並由登記機關指定人員核符後同時簽證。但若外國人或旅外僑民授權第三人辦理土地登記,該授權書經我駐外館處驗證,申請登記時,當事人得免親自到場;一般實際操作,旅居海外國人授權他人代為處分其所有國內之不動產,如未檢附國內核發之印鑑證明或其授權書,應檢附臺灣駐外館處驗證之授權書,以配合登記機關之查驗。

結語沈老先生透過海外授權的方式,很順利地完成授權事項,而被授權的臺灣親友主動聯絡曾來信有意購買土地的資產管理公司,雙方經過幾天時間的議價後最終決定以近4千萬元的價格拍板成交。前前後後花了僅3個月的時間,沈老先生售地的資金順利落袋,並及時注資兒子的公司,接下來就是等這項投資開花結果。

參考資料:

旅外國人如何辦理為處理國內不動產買賣、贈與及抵押等之授權書?授權書的效期多久?資料來源:https://www.boca.gov.tw/cp-43-336-cae4b-1.html。

複驗海外授權書說明。資料來源:https://www..gov.tw/lp-170-1.html。

範例背景

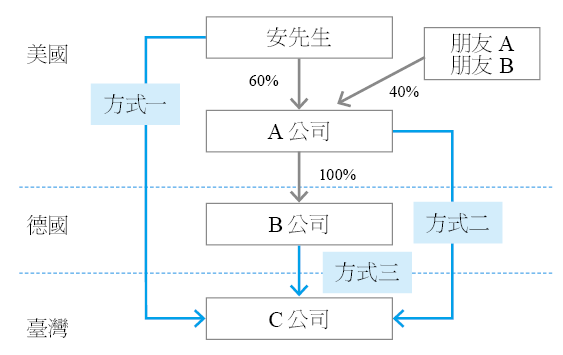

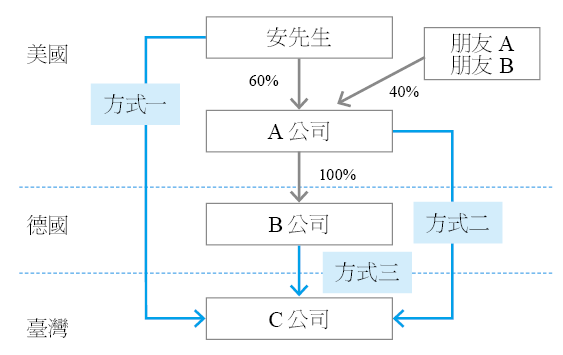

安先生於孩童時期跟隨做生意的父母遠到美國創業並定居,安先生在美國長大求學。畢業後,進入美國科技產業工作了10年,某一機緣與兩位好友共同在當地創立了公司A(以下簡稱A(US)),並持有60%之股份。5年後A(US)公司因經營有成,拓展至歐洲市場,並在德國設立了子公司B(以下簡稱B(DE)),由A(US)公司100%持有。

安先生發現,故鄉臺灣有一家公司C(以下簡稱C(TW)),所研發經營的產品和自己公司所經營之產品屬性及未來方展方向相當雷同,且公司C (TW)已經在臺灣證券交易所掛牌上市了。安先生非常有興趣想投資C (TW),但A(US)在臺灣並沒有經營據點及營業代理人,故尋求專家建議,希望以最低應繳稅負考量來滿足投資C (TW)的需求。

註:文中英文縮寫US為美國,TW為臺灣,後文DE為德國。

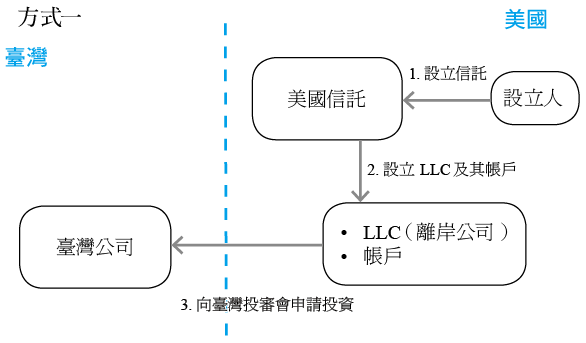

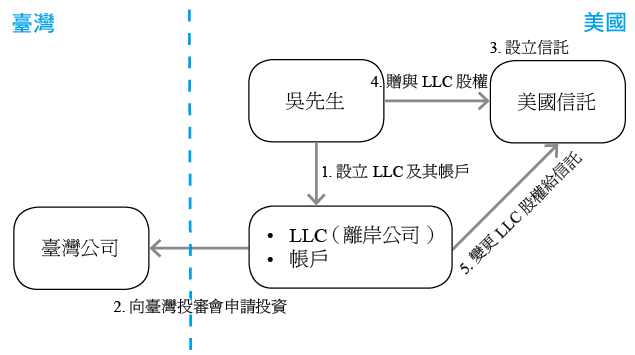

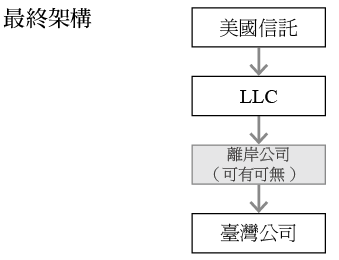

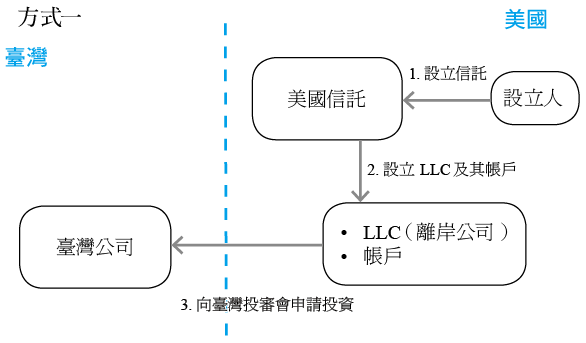

方式一:

臺灣目前允許外國自然人直接投資臺灣上市櫃公司股票,所以安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,先委託一經過金管會核准保管業務之銀行向臺灣證券交易所登記,提供相關身分文件後,取得一投資編號及稅務編號,開立相關保管帳戶及證券帳戶後,即可將資金匯入臺灣後開始在次級市場購入C(TW)股票。

方式二:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以美國公司A(US)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

方式三:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以德國公司B(DE)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

在臺稅賦:

一、證券交易所得(Capital Gain)

依照臺灣現行法規(2020年),證券交易所得稅目前免徵,故不論以A(US)、B(DE)或是安先生本人名義投資,於次級市場買賣有價證券(例如C(TW))所產生之價差獲利均無須繳納所得稅捐。

二、股利所得(Dividend Income)

當C(TW)因經營狀況相當好,並決議發放股息(股票股利及現金股利)。由於不論是以安先生、A(US)或是 B(DE)名義投資,其課稅主體之身分均屬於非臺灣境內居住之個人,或在臺灣境內無固定營業場所之營利事業,而有「各類所得扣繳標準」第3條之適用,除為有簽定租稅協定國家之投資人之外,原則上,分配時扣繳義務人(及發行公司如C (TW))係以21%稅率(2020年)扣繳之(現金股利以實際金額,股票股利則以面額計算)。

三、最低稅負

依相關法令規定,A(US)因在臺無固定營業場所及營業代理人,依據所得基本稅額條例第3條第1項第5款規定,免繳納所得基本稅額。但若A (US)事實上在臺灣設有分公司D(以下簡稱D(TW)),則A(US)在臺設立投資專戶其當年度之證券交易所得,則需計入D(TW)當年度申報書最低稅負中申報繳納之(臺財稅字第09500367140號)。

核定租稅與規劃

就目前臺灣稅制下,外國投資人以投資專戶投資臺灣有價證券時,其大部分可能產生之課稅所得為股利所得及最低稅負,除了臺灣國內法針對較為特殊之獎勵投資或是產創優惠等屬另一議題,不列入此說明外,外國投資人可以尋求是否為與臺灣簽有租稅協定國家而有優惠稅率(降低稅率或是免稅)之適用可能。

租稅協定在臺所限定適用之租稅範圍,主要為所得稅及資本利得稅(亦部分協定包含有最低稅負)。臺灣目前並未與美國簽有租稅協定,但與德國簽有租稅協定(目前與臺灣簽有租稅協定國家詳文末附表一)。就該案例而言,若是以A(US)或是安先生名義直接投資C(TW),當取得C(TW)之股利時,無法有租稅協定優惠稅率得以適用,甚至可能有最低稅負需要繳納。但若是以B(DE)為投資人投資C(TW),因臺德簽有租稅協定,則B(DE)有機會將適用之扣繳稅率由21%降至10%。例如C (TW)分配現金股利1,000萬給B(DE)時,原則上C(TW)須先就源扣繳21%,亦即210萬,繳納給臺灣國稅局,故B(DE)會淨收到790萬。但若B(DE)符合臺德租稅協定中之「適用之人身分」且符合股利所得之受益所有人定義,因B(DE)為德國稅務居住者,故可透過向國稅局申請核准後,則可適用10%扣繳稅率,亦即扣繳稅款由210萬減少至100萬,B(DE)得以實收900萬,節省110萬之所得稅負。

另外,即使B(DE)因投資規劃而於臺灣另設立一分公司E(以下簡稱E(TW)),而導致需有繳納最低稅負之虞,亦可透過向國稅局申請適用相關租稅協定條款而減免之。

但外國投資人需要留意的是,如果B(DE)當初設立目的並非為一般實質營運之公司,而是為了以運用臺德租稅協定優惠稅率為唯一目的而刻意設立之公司,則原則上將視為租稅協定購買(Treaty Shopping)而不被允許適用各該優惠稅率減免。

法令解析

「華僑及外國人投資有價證券管理辦法」中投資人:

一、境外華僑及外國人:

(一)外國機構投資人:在中華民國境外,依當地政府法令設立登記者。

(一)境內華僑及外國人:

(二)華僑及外國自然人:年滿20歲,居住於中華民國境內領有華僑身分證明書、持有僑居身分加簽之護照或外僑居留證。

境內外國機構投資人:外國法人在中華民國境內設立之分公司。

「華僑及外國人投資有價證券管理辦法」中之投資範圍,目前以下列投資標的為限:

「所得稅法及相關釋令」

一、 是否為中華民國境內居住個人之判斷:

依據臺財稅字第10104610410號令中對所得稅法第7條第2項第1款所稱「中華民國境內居住之個人」,其認定原則如下:

(一)個人於一課稅年度內在中華民國境內設有戶籍,且有下列情形之一者:

故上述方式一中的安先生,應屬非臺灣境內居住者個人,依所得稅法第2條第2項規定,如有臺灣來源所得時,其完稅方式以就源扣繳為主。

二、營利事業之課稅範圍之判斷:

是否總機構在境外(所得稅法第3條)及是否在中華民國境內是否有固定營業場所或營業代理人(所得稅法第10條或是有租稅協定之從優規定)。

上述方式二及方式三中A(US)與B(DE),在中華民國境內並未有分支機構或是有固定營業場所或營業代理人之情況,故依所得稅法第3條及第8條規定,僅需就中華民國來源所得課稅 (相關認定原則請詳臺財稅字第10804544260號函)。

「租稅協定之適用」

依照租稅協定範本中規定,原則上,股利、利息及權利金係屬被動所得,而有上限稅率之適用(來源所得國最高得以課徵5%~15%之稅率,視個別租稅協定內容為主) 。該案例, 投資C(TW)所收取之股息,相較下以B(DE)公司來直接投資,在臺所課徵之稅負相對較低,但也僅考慮股利匯出至德國為止,並未接續探討,若該盈餘本規劃最終將匯回至美國A(US),由於B(DE)及A(US)在租稅協定架構中均為當地國之稅務居住者及(最終)受益人主體,則需另外對美德之間匯回扣繳稅款加以考量以評估整體稅負。

但若是因產業合作契約關係,B(DE)因提供相關服務而向C(TW)收取相關報酬時,若該服務為B(TW)主要營運活動,則該筆所得可能有營業利潤免稅之適用,但需另外向國稅局申請核准後適用。

結語

外國人想投資臺灣上市櫃公司,依照華僑及外國人投資有價證券管理辦法來設立投資專戶,不僅僅程序上最為便利,且相關成本也最低,投資人僅需委任一臺灣之信託保管業務之銀行,託管其資產(資金及股票)及協助資金匯出等事項,再委派一稅務代理人(例如KEDP)負責協助投資專戶所有在臺灣之相關所得稅負繳納申報及稅局溝通等問題,即可自由投資臺灣上市櫃公司股票及資金自由匯出入,無須經過特別審核。

外國投資人需指派在臺稅務代理人,為華僑及外國人投資有價證券管理辦法中所規定。主要於投資人於資金或盈餘匯出時,協助覆核及確認相關臺灣來源所得均已完納稅捐並及時申報。

若遇有租稅協定之適用,或是國內法中稅務優惠或法規解釋令釋疑(例如上市櫃公司因減資所產生投資人可退稅等之情形),亦需由熟稔相關稅法之納稅代理人來協助通知或判斷可能對外國投資人之影響,以避免錯失可申請之法令期間及優惠。KEDP團隊擁有相關豐富之專業經驗,不論是外國投資人在臺相關特殊交易之諮詢,或是租稅協定適用之評估,均是您最好之選擇。

附表一

安先生於孩童時期跟隨做生意的父母遠到美國創業並定居,安先生在美國長大求學。畢業後,進入美國科技產業工作了10年,某一機緣與兩位好友共同在當地創立了公司A(以下簡稱A(US)),並持有60%之股份。5年後A(US)公司因經營有成,拓展至歐洲市場,並在德國設立了子公司B(以下簡稱B(DE)),由A(US)公司100%持有。

安先生發現,故鄉臺灣有一家公司C(以下簡稱C(TW)),所研發經營的產品和自己公司所經營之產品屬性及未來方展方向相當雷同,且公司C (TW)已經在臺灣證券交易所掛牌上市了。安先生非常有興趣想投資C (TW),但A(US)在臺灣並沒有經營據點及營業代理人,故尋求專家建議,希望以最低應繳稅負考量來滿足投資C (TW)的需求。

註:文中英文縮寫US為美國,TW為臺灣,後文DE為德國。

方式一:

臺灣目前允許外國自然人直接投資臺灣上市櫃公司股票,所以安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,先委託一經過金管會核准保管業務之銀行向臺灣證券交易所登記,提供相關身分文件後,取得一投資編號及稅務編號,開立相關保管帳戶及證券帳戶後,即可將資金匯入臺灣後開始在次級市場購入C(TW)股票。

方式二:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以美國公司A(US)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

方式三:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以德國公司B(DE)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

在臺稅賦:

一、證券交易所得(Capital Gain)

依照臺灣現行法規(2020年),證券交易所得稅目前免徵,故不論以A(US)、B(DE)或是安先生本人名義投資,於次級市場買賣有價證券(例如C(TW))所產生之價差獲利均無須繳納所得稅捐。

二、股利所得(Dividend Income)

當C(TW)因經營狀況相當好,並決議發放股息(股票股利及現金股利)。由於不論是以安先生、A(US)或是 B(DE)名義投資,其課稅主體之身分均屬於非臺灣境內居住之個人,或在臺灣境內無固定營業場所之營利事業,而有「各類所得扣繳標準」第3條之適用,除為有簽定租稅協定國家之投資人之外,原則上,分配時扣繳義務人(及發行公司如C (TW))係以21%稅率(2020年)扣繳之(現金股利以實際金額,股票股利則以面額計算)。

三、最低稅負

依相關法令規定,A(US)因在臺無固定營業場所及營業代理人,依據所得基本稅額條例第3條第1項第5款規定,免繳納所得基本稅額。但若A (US)事實上在臺灣設有分公司D(以下簡稱D(TW)),則A(US)在臺設立投資專戶其當年度之證券交易所得,則需計入D(TW)當年度申報書最低稅負中申報繳納之(臺財稅字第09500367140號)。

核定租稅與規劃

就目前臺灣稅制下,外國投資人以投資專戶投資臺灣有價證券時,其大部分可能產生之課稅所得為股利所得及最低稅負,除了臺灣國內法針對較為特殊之獎勵投資或是產創優惠等屬另一議題,不列入此說明外,外國投資人可以尋求是否為與臺灣簽有租稅協定國家而有優惠稅率(降低稅率或是免稅)之適用可能。

租稅協定在臺所限定適用之租稅範圍,主要為所得稅及資本利得稅(亦部分協定包含有最低稅負)。臺灣目前並未與美國簽有租稅協定,但與德國簽有租稅協定(目前與臺灣簽有租稅協定國家詳文末附表一)。就該案例而言,若是以A(US)或是安先生名義直接投資C(TW),當取得C(TW)之股利時,無法有租稅協定優惠稅率得以適用,甚至可能有最低稅負需要繳納。但若是以B(DE)為投資人投資C(TW),因臺德簽有租稅協定,則B(DE)有機會將適用之扣繳稅率由21%降至10%。例如C (TW)分配現金股利1,000萬給B(DE)時,原則上C(TW)須先就源扣繳21%,亦即210萬,繳納給臺灣國稅局,故B(DE)會淨收到790萬。但若B(DE)符合臺德租稅協定中之「適用之人身分」且符合股利所得之受益所有人定義,因B(DE)為德國稅務居住者,故可透過向國稅局申請核准後,則可適用10%扣繳稅率,亦即扣繳稅款由210萬減少至100萬,B(DE)得以實收900萬,節省110萬之所得稅負。

另外,即使B(DE)因投資規劃而於臺灣另設立一分公司E(以下簡稱E(TW)),而導致需有繳納最低稅負之虞,亦可透過向國稅局申請適用相關租稅協定條款而減免之。

但外國投資人需要留意的是,如果B(DE)當初設立目的並非為一般實質營運之公司,而是為了以運用臺德租稅協定優惠稅率為唯一目的而刻意設立之公司,則原則上將視為租稅協定購買(Treaty Shopping)而不被允許適用各該優惠稅率減免。

法令解析

「華僑及外國人投資有價證券管理辦法」中投資人:

一、境外華僑及外國人:

(一)外國機構投資人:在中華民國境外,依當地政府法令設立登記者。

- 基金型態:公司型基金、信託型基金、合夥型基金、退休型基金、共同基金、單位信託、其他型基金。

- 非基金型態: 銀行、保險公司、證券商、期貨商、其他。

(一)境內華僑及外國人:

(二)華僑及外國自然人:年滿20歲,居住於中華民國境內領有華僑身分證明書、持有僑居身分加簽之護照或外僑居留證。

境內外國機構投資人:外國法人在中華民國境內設立之分公司。

「華僑及外國人投資有價證券管理辦法」中之投資範圍,目前以下列投資標的為限:

- 上市、上櫃公司及興櫃公司發行或私募之股票、債券換股權利證書及臺灣存託憑證。

- 證券投資信託基金受益憑證。

- 政府債券、金融債券、普通公司債、轉換公司債及附認股權公司債。

- 受託機構公開招募或私募受益證券、特殊目的公司公開招募或私募資產基礎證券。

- 認購(售)權證。

- 其他經證券主管機關核定之有價證券。

「所得稅法及相關釋令」

一、 是否為中華民國境內居住個人之判斷:

依據臺財稅字第10104610410號令中對所得稅法第7條第2項第1款所稱「中華民國境內居住之個人」,其認定原則如下:

(一)個人於一課稅年度內在中華民國境內設有戶籍,且有下列情形之一者:

- 於一課稅年度內在中華民國境內居住合計滿31天。

- 於一課稅年度內在中華民國境內居住合計在1天以上未滿31天,其生活及經濟重心在中華民國境內。

- 享有全民健康保險、勞工保險、國民年金保險或農民健康保險等社會福利。

- 配偶或未成年子女居住在中華民國境內。

- 在中華民國境內經營事業、執行業務、管理財產、受僱提供勞務或擔任董事、監察人或經理人。

- 其他生活情況及經濟利益足資認定生活及經濟重心在中華民國境內。

故上述方式一中的安先生,應屬非臺灣境內居住者個人,依所得稅法第2條第2項規定,如有臺灣來源所得時,其完稅方式以就源扣繳為主。

二、營利事業之課稅範圍之判斷:

是否總機構在境外(所得稅法第3條)及是否在中華民國境內是否有固定營業場所或營業代理人(所得稅法第10條或是有租稅協定之從優規定)。

上述方式二及方式三中A(US)與B(DE),在中華民國境內並未有分支機構或是有固定營業場所或營業代理人之情況,故依所得稅法第3條及第8條規定,僅需就中華民國來源所得課稅 (相關認定原則請詳臺財稅字第10804544260號函)。

「租稅協定之適用」

依照租稅協定範本中規定,原則上,股利、利息及權利金係屬被動所得,而有上限稅率之適用(來源所得國最高得以課徵5%~15%之稅率,視個別租稅協定內容為主) 。該案例, 投資C(TW)所收取之股息,相較下以B(DE)公司來直接投資,在臺所課徵之稅負相對較低,但也僅考慮股利匯出至德國為止,並未接續探討,若該盈餘本規劃最終將匯回至美國A(US),由於B(DE)及A(US)在租稅協定架構中均為當地國之稅務居住者及(最終)受益人主體,則需另外對美德之間匯回扣繳稅款加以考量以評估整體稅負。

但若是因產業合作契約關係,B(DE)因提供相關服務而向C(TW)收取相關報酬時,若該服務為B(TW)主要營運活動,則該筆所得可能有營業利潤免稅之適用,但需另外向國稅局申請核准後適用。

結語

外國人想投資臺灣上市櫃公司,依照華僑及外國人投資有價證券管理辦法來設立投資專戶,不僅僅程序上最為便利,且相關成本也最低,投資人僅需委任一臺灣之信託保管業務之銀行,託管其資產(資金及股票)及協助資金匯出等事項,再委派一稅務代理人(例如KEDP)負責協助投資專戶所有在臺灣之相關所得稅負繳納申報及稅局溝通等問題,即可自由投資臺灣上市櫃公司股票及資金自由匯出入,無須經過特別審核。

外國投資人需指派在臺稅務代理人,為華僑及外國人投資有價證券管理辦法中所規定。主要於投資人於資金或盈餘匯出時,協助覆核及確認相關臺灣來源所得均已完納稅捐並及時申報。

若遇有租稅協定之適用,或是國內法中稅務優惠或法規解釋令釋疑(例如上市櫃公司因減資所產生投資人可退稅等之情形),亦需由熟稔相關稅法之納稅代理人來協助通知或判斷可能對外國投資人之影響,以避免錯失可申請之法令期間及優惠。KEDP團隊擁有相關豐富之專業經驗,不論是外國投資人在臺相關特殊交易之諮詢,或是租稅協定適用之評估,均是您最好之選擇。

附表一

範例背景

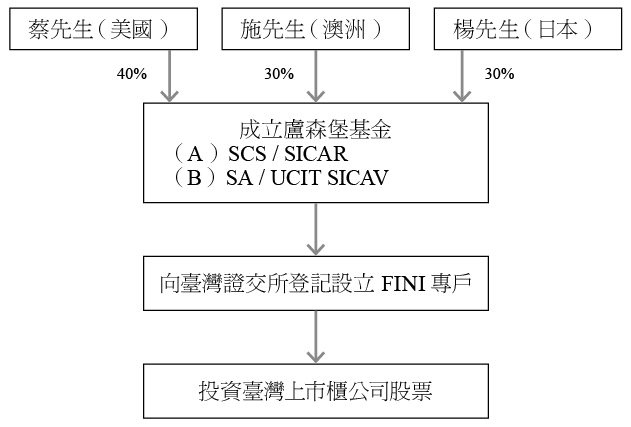

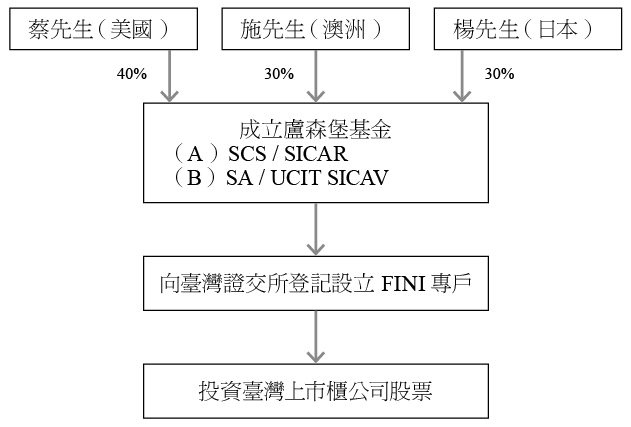

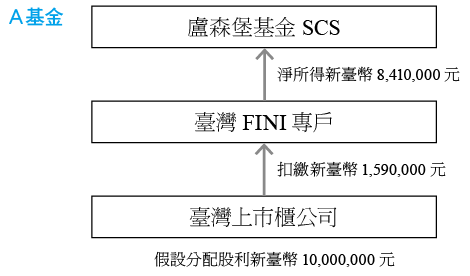

蔡先生、施先生及楊先生是大學時期在美國求學時的好朋友,分別居住於美國、澳洲及日本且都為當地公民。由於他們都對投資相當有興趣,所以決定合資,分別以4:3:3之投入資金比重(且投資於各市場權重均相同)於盧森堡成立一基金,以投資亞洲新興國家市場有價證券為標的(包含臺灣)。

假設該盧森堡基金投資於臺灣上市櫃有價證券,係以依照「華僑及外國人投資有價證券管理辦法」之方式,在臺灣證券交易所成立投資專戶來投資(以下均先不考慮盧森堡當地各類法規所分別要求,如須由其他投資人或管理公司等,來加入持有資本之情況),以下就列舉兩種不同樣態基金(依據不同基金法規及設立不同之公司組織等)分別做說明:

樣態一:該盧森堡基金為依照「風險投資基金法(Société d’investissement en capital à risqué,簡稱SICAR Law)」所設立登記之一有限合夥組織(Société en commandite simple,簡稱SCS),以下簡稱基金A。

樣態二:該盧森堡基金為依照「可轉讓證券集合投資計畫法規(Undertakings For Collective Investment In Transferable Securities,簡稱UCIT Law)」設立一可變資本投資公司(société d'investissement à capital variable,簡稱SICAV)且依照目前法規,目前僅能設立(société anonyme,簡稱SA)之公司型態 ,以下簡稱基金B。

在臺稅賦

假設基金A、B均以基金型態之身分類別設立在臺投資專戶,來投資臺灣有價證券。在不考慮下列因素及投資項目下:

一、租稅協定之優惠稅率適用

二、在臺從事衍生性金融商品

三、在臺從事借券交易

四、在臺從事債券交易

則主要產生之相關課稅所得如下:

一、證券交易所得(Capital Gain)

由於投資專戶主要投資於符合證券交易稅條例第1條之課徵交易稅範疇之標的(亦即上市櫃股票),而投資這些標的因符合現行所得稅法第4條之1的條件,而目前有證券交易所得稅停徵之適用。

二、股利所得(Dividend Income)

這兩樣態之投資基金,依照相關法規應非屬臺灣居住者且在臺無固定營業場所及營業代理人,故因所投資之有價證券而取得之發行公司當年度所分配之股息時,依照所得稅法及各類所得扣繳標準,由發行公司(亦即扣繳義務人)以適用之扣繳率(2020年為21%)計算所得稅並扣繳完稅之。

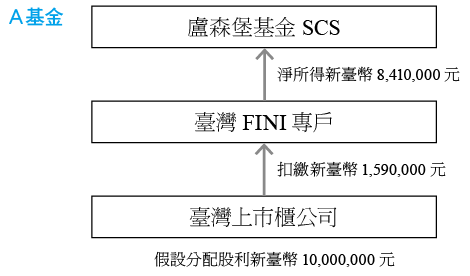

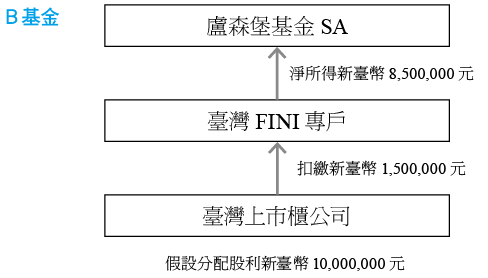

假設基金A、B,於2020年所取得之獲配現金股利為新臺幣10,000,000元,則應被扣繳之所得稅額總計約為新臺幣2,100,000元。

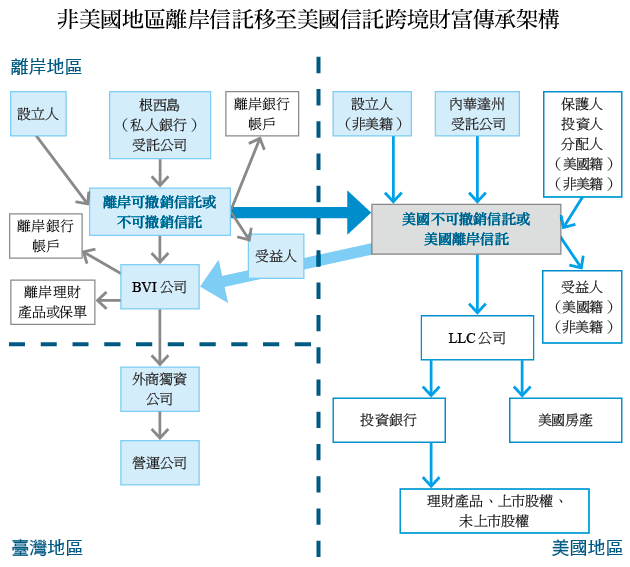

核定租稅與規劃

盧森堡基金A,為一在盧森堡當地設立之合夥組織個體,該合夥組織類型因在盧森堡相關稅制中不被視為法人主體,故基金本身在臺灣及盧森堡所簽訂之租稅協定中,並不被認定為盧森堡居住者及受益所有人,無法適用協定條款中於股利及利息所得之優惠稅率,但依據臺灣國內相關法規,可以該基金A背後之投資人(即蔡先生、施先生及楊先生)來進一步檢視是否有與其他國家之租稅協定得以適用。

與美國並未簽有租稅協定,但與澳洲、日本及盧森堡都簽有租稅協定且已生效。因每個租稅協定之適用條件、定義以及優惠稅率(通常5%~15%之間)均不相同,須逐一視各租稅協定之內容來加以判斷及確認。投資架構圖如下:

在此基金A之樣態下,背後投資人之一的蔡先生,為美國居住者,持有基金A比重為40%,但因為臺美並未簽有租稅協定,而基金A所獲配股息的40%,無優惠稅率得以適用;投資人之二的施先生,為澳洲居住者,持有基金A之比重為30%,依據臺灣與澳洲租稅協定,其股利所得得適用之稅率為15%,故基金A獲配股息之30%,適用稅率得以由原稅率21%,降低至15%;最後,投資人之三的楊先生,為日本居住者,持有基金A之比重為30%。依據臺灣與日本租稅協定其股利所得之上限稅率為10%,故該基金A所獲配股息之30%,得以由原適用稅率21%,降低至10%。

由此得知,依據目前國內法及相關實務規則,雖然盧森堡基金A本身無法適用臺盧租稅協定,但國內法允許該基金A得以其背後之個別居住者投資人,透過向臺灣稅捐主管機關申請適用租稅優惠稅率,其加權後稅率為15.9%(40%×21%+30%×15+30%×10%=15.9%),約當可省下新臺幣510,000元之所得稅(降低24.28%),經國稅局之審核核准後,即可適用。

至於基金B,於一在盧森堡設立登記之公司組織,且該公司類型屬符合盧森堡稅法下之法人主體,故符合臺盧租稅協定中之「盧森堡相關租稅目的下視為法人之集合投資工具」 且依相關條款,取得股利收入時,得視為股利之受益所有人。基金B進而得以本身100%適用15%優惠稅率,其租稅效果由原適用21%稅率下降至15%,約當可降低新臺幣600,000元之所得稅(28.57%)。

法令解析

有關於外國投資人如何在臺適用租稅協定之優惠稅率,依據臺財稅字第09904504820號「適用所得稅協定查核準則」中第15條規定:

……依華僑及外國人投資證券管理辦法規定,以基金型態登記之他方締約國之外國機構投資人,或非以基金型態登記之他方締約國之外國機構投資人,與他方締約國之居住者簽訂委託買賣、代客操作、信託契約等方式投資於國內有價證券,並取得中華民國來源之股利及利息者,除所得稅協定明定或財政部規定基金、信託或受託人視為股利、利息之受益所有人外,應檢具下列檔,憑供扣繳義務人依第1項規定辦理扣繳事宜:

故,基金A為依華僑及外國人投資證券管理辦法規定,以基金型態登記於盧森堡之投資人,又非屬臺盧租稅協定中之所述之得視為股利之受益所有人之基金,如欲適用租稅協定,則可以提供背後投資人之清冊(例如蔡先生、施先生及楊先生的基本資料)等資訊之方式,供稅捐稽徵機關審核,國稅局將依背後適格之投資人所持有基金之百分比(例如施先生得以投資比重30%及楊先生30%),來核准適用優惠稅率。

至於基金B所適用之相關法令為「臺灣臺北財政部賦稅署與盧森堡直接稅稅務局避免所得稅及資本稅雙重課稅及防杜逃稅協定(簡稱臺盧租稅協定) 」,擷取相關適用條款下:

第十條 股利

前項給付股利之公司如係一方領域之居住者,該領域亦得依其法律規定,對該項股利課稅。但股利之受益所有人如為他方領域之居住者,其課徵之稅額:

股利之受益所有人為設立於他方領域之集合式投資工具,且依他方領域租稅目的視為法人者,不得超過股利總額之15%。

議定書

附加於第4條:

於一方領域設立且依其租稅目的視為法人之集合式投資工具,應認定為該一方領域之居住者,並視為其所取得所得之受益所有人。

基金B為依華僑及外國人投資證券管理辦法規定,以基金型態登記於盧森堡之稅務居住者投資人,因屬於臺盧租稅協定中明定基金,而視為臺灣股利、利息之受益所有人,故無需再被檢視背後投資人是否符合適用租稅協定之條件。

結語

租稅協定之簽訂目的主要為了避免同一所得被重複課稅,也避免投資人利用租稅協定達到雙重免稅之結果。協議的內容主要為雙方課稅權之歸屬及分配。租稅協定屬國際法,其位階優於國內普通法,所得人得擇優適用。租稅協定通常是基於雙方租稅互惠為原則,故所協議之內容及條件通常不同,又因常涉及到對外國法規上較不熟悉,加上各國基金種類及規範相對複雜,在其身分是否適用之判斷上難度相對較高。若各類基金想申請或是評估是否有租稅協定之適用,KEDP團隊擁有相關豐富之專業經驗,可以提供您相關之諮詢及向稅務稽徵機關在申請上的協助。

蔡先生、施先生及楊先生是大學時期在美國求學時的好朋友,分別居住於美國、澳洲及日本且都為當地公民。由於他們都對投資相當有興趣,所以決定合資,分別以4:3:3之投入資金比重(且投資於各市場權重均相同)於盧森堡成立一基金,以投資亞洲新興國家市場有價證券為標的(包含臺灣)。

假設該盧森堡基金投資於臺灣上市櫃有價證券,係以依照「華僑及外國人投資有價證券管理辦法」之方式,在臺灣證券交易所成立投資專戶來投資(以下均先不考慮盧森堡當地各類法規所分別要求,如須由其他投資人或管理公司等,來加入持有資本之情況),以下就列舉兩種不同樣態基金(依據不同基金法規及設立不同之公司組織等)分別做說明:

樣態一:該盧森堡基金為依照「風險投資基金法(Société d’investissement en capital à risqué,簡稱SICAR Law)」所設立登記之一有限合夥組織(Société en commandite simple,簡稱SCS),以下簡稱基金A。

樣態二:該盧森堡基金為依照「可轉讓證券集合投資計畫法規(Undertakings For Collective Investment In Transferable Securities,簡稱UCIT Law)」設立一可變資本投資公司(société d'investissement à capital variable,簡稱SICAV)且依照目前法規,目前僅能設立(société anonyme,簡稱SA)之公司型態 ,以下簡稱基金B。

在臺稅賦

假設基金A、B均以基金型態之身分類別設立在臺投資專戶,來投資臺灣有價證券。在不考慮下列因素及投資項目下:

一、租稅協定之優惠稅率適用

二、在臺從事衍生性金融商品

三、在臺從事借券交易

四、在臺從事債券交易

則主要產生之相關課稅所得如下:

一、證券交易所得(Capital Gain)

由於投資專戶主要投資於符合證券交易稅條例第1條之課徵交易稅範疇之標的(亦即上市櫃股票),而投資這些標的因符合現行所得稅法第4條之1的條件,而目前有證券交易所得稅停徵之適用。

二、股利所得(Dividend Income)

這兩樣態之投資基金,依照相關法規應非屬臺灣居住者且在臺無固定營業場所及營業代理人,故因所投資之有價證券而取得之發行公司當年度所分配之股息時,依照所得稅法及各類所得扣繳標準,由發行公司(亦即扣繳義務人)以適用之扣繳率(2020年為21%)計算所得稅並扣繳完稅之。

假設基金A、B,於2020年所取得之獲配現金股利為新臺幣10,000,000元,則應被扣繳之所得稅額總計約為新臺幣2,100,000元。

核定租稅與規劃

盧森堡基金A,為一在盧森堡當地設立之合夥組織個體,該合夥組織類型因在盧森堡相關稅制中不被視為法人主體,故基金本身在臺灣及盧森堡所簽訂之租稅協定中,並不被認定為盧森堡居住者及受益所有人,無法適用協定條款中於股利及利息所得之優惠稅率,但依據臺灣國內相關法規,可以該基金A背後之投資人(即蔡先生、施先生及楊先生)來進一步檢視是否有與其他國家之租稅協定得以適用。

與美國並未簽有租稅協定,但與澳洲、日本及盧森堡都簽有租稅協定且已生效。因每個租稅協定之適用條件、定義以及優惠稅率(通常5%~15%之間)均不相同,須逐一視各租稅協定之內容來加以判斷及確認。投資架構圖如下:

在此基金A之樣態下,背後投資人之一的蔡先生,為美國居住者,持有基金A比重為40%,但因為臺美並未簽有租稅協定,而基金A所獲配股息的40%,無優惠稅率得以適用;投資人之二的施先生,為澳洲居住者,持有基金A之比重為30%,依據臺灣與澳洲租稅協定,其股利所得得適用之稅率為15%,故基金A獲配股息之30%,適用稅率得以由原稅率21%,降低至15%;最後,投資人之三的楊先生,為日本居住者,持有基金A之比重為30%。依據臺灣與日本租稅協定其股利所得之上限稅率為10%,故該基金A所獲配股息之30%,得以由原適用稅率21%,降低至10%。

由此得知,依據目前國內法及相關實務規則,雖然盧森堡基金A本身無法適用臺盧租稅協定,但國內法允許該基金A得以其背後之個別居住者投資人,透過向臺灣稅捐主管機關申請適用租稅優惠稅率,其加權後稅率為15.9%(40%×21%+30%×15+30%×10%=15.9%),約當可省下新臺幣510,000元之所得稅(降低24.28%),經國稅局之審核核准後,即可適用。

至於基金B,於一在盧森堡設立登記之公司組織,且該公司類型屬符合盧森堡稅法下之法人主體,故符合臺盧租稅協定中之「盧森堡相關租稅目的下視為法人之集合投資工具」 且依相關條款,取得股利收入時,得視為股利之受益所有人。基金B進而得以本身100%適用15%優惠稅率,其租稅效果由原適用21%稅率下降至15%,約當可降低新臺幣600,000元之所得稅(28.57%)。

法令解析

有關於外國投資人如何在臺適用租稅協定之優惠稅率,依據臺財稅字第09904504820號「適用所得稅協定查核準則」中第15條規定:

……依華僑及外國人投資證券管理辦法規定,以基金型態登記之他方締約國之外國機構投資人,或非以基金型態登記之他方締約國之外國機構投資人,與他方締約國之居住者簽訂委託買賣、代客操作、信託契約等方式投資於國內有價證券,並取得中華民國來源之股利及利息者,除所得稅協定明定或財政部規定基金、信託或受託人視為股利、利息之受益所有人外,應檢具下列檔,憑供扣繳義務人依第1項規定辦理扣繳事宜:

- 所得發生前1年12月31日至所得發生時任一時點之受益人名冊,其內容應包括受益人名稱、身分編號或稅籍編號、地址、持有受益權單位數或收益分配比例等資訊。

- 他方締約國稅務機關所出具受益人名冊所載個別受益人為他方締約國居住者之證明。無個別受益人之居住者證明者,應檢附他方締約國稅務機關所出具受益人名冊所載受益人為該他方締約國居住者所持有受益權單位數占該基金或信託發行受益權單位總數比例或得享受之收益分配比例之居住者證明。如他方締約國稅務機關僅出具外國機構投資人之居住者證明者,則應另檢附下列文件:

(一)外國機構投資人聲明書:應載明受益人名冊所載受益人為他方締約國居住者所持有受益權單位數占該基金或信託發行受益權單位總數比例或得享受之收益分配比例,並經當地國我駐外單位驗證、或由當地法院或政府機關出具證明、或經當地法定公證機關驗證。

(二)公開說明書或投資計畫書。

故,基金A為依華僑及外國人投資證券管理辦法規定,以基金型態登記於盧森堡之投資人,又非屬臺盧租稅協定中之所述之得視為股利之受益所有人之基金,如欲適用租稅協定,則可以提供背後投資人之清冊(例如蔡先生、施先生及楊先生的基本資料)等資訊之方式,供稅捐稽徵機關審核,國稅局將依背後適格之投資人所持有基金之百分比(例如施先生得以投資比重30%及楊先生30%),來核准適用優惠稅率。

至於基金B所適用之相關法令為「臺灣臺北財政部賦稅署與盧森堡直接稅稅務局避免所得稅及資本稅雙重課稅及防杜逃稅協定(簡稱臺盧租稅協定) 」,擷取相關適用條款下:

第十條 股利

前項給付股利之公司如係一方領域之居住者,該領域亦得依其法律規定,對該項股利課稅。但股利之受益所有人如為他方領域之居住者,其課徵之稅額:

股利之受益所有人為設立於他方領域之集合式投資工具,且依他方領域租稅目的視為法人者,不得超過股利總額之15%。

議定書

附加於第4條:

於一方領域設立且依其租稅目的視為法人之集合式投資工具,應認定為該一方領域之居住者,並視為其所取得所得之受益所有人。

基金B為依華僑及外國人投資證券管理辦法規定,以基金型態登記於盧森堡之稅務居住者投資人,因屬於臺盧租稅協定中明定基金,而視為臺灣股利、利息之受益所有人,故無需再被檢視背後投資人是否符合適用租稅協定之條件。

結語

租稅協定之簽訂目的主要為了避免同一所得被重複課稅,也避免投資人利用租稅協定達到雙重免稅之結果。協議的內容主要為雙方課稅權之歸屬及分配。租稅協定屬國際法,其位階優於國內普通法,所得人得擇優適用。租稅協定通常是基於雙方租稅互惠為原則,故所協議之內容及條件通常不同,又因常涉及到對外國法規上較不熟悉,加上各國基金種類及規範相對複雜,在其身分是否適用之判斷上難度相對較高。若各類基金想申請或是評估是否有租稅協定之適用,KEDP團隊擁有相關豐富之專業經驗,可以提供您相關之諮詢及向稅務稽徵機關在申請上的協助。

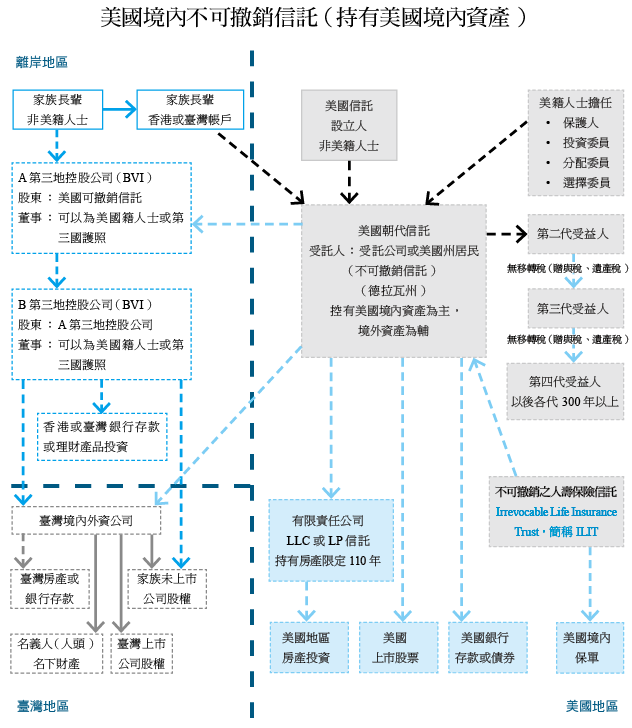

Q12 全球CRS時代來臨,離岸公司、OBU帳戶優勢不再,三角貿易、境外資金、跨境傳承該如何解套?

範例背景

張大中早年因事業與工作經常往來臺灣、大陸、歐洲與美國;因工作關係在美國居住過好些年,2016年退休後,張大中大部分時間都陪伴雙親以盡孝道。1年中大半時間都旅居於歐洲國家。近2年來,張大中時不時從報章雜誌上看到關於CRS施行導致全球金融帳戶全面曝光的新聞,讓張大中意識到,他早年設立離岸公司在新加坡開立帳戶進行投資理財,多年來帳戶中也累積了不少資金,是否可能受到這波浪潮的影響。

他不禁想起新加坡的銀行這2年不斷要求他提供資料進行審查,像是要求說明資金來源、聲明最終受益人的身分、簽署FATCA以及CRS聲明文件等等,是不是已經逐步的準備進行資訊交換了呢?

經與友人聊天中了解到CRS的執行,最終會讓這些離岸帳戶的金融資訊全部報送回給最終受益人的稅務居民所在地,雖說銀行客戶經理安撫他不用擔心,臺灣還沒加入CRS,暫時沒有報送資料的問題,但張大中仍憂心忡忡。

後來張大中又聽聞臺新租稅協議也有相關的訊息交換機制,雖然沒有立即被交換的問題,但又埋下一個焦慮的種子在張大中心裡,他非常擔心日後修法的走向,苦思解套方案,究竟張大中的離岸公司及其留存在境外的資金應何去何從呢?

核定租稅與規劃

OECD、G20決定CRS通報影響深遠

自OECD於2013年提出BEPS 15項行動計畫,發布了

《 Standard for Automatic Exchange of Financial Information for Tax Matters》(金融帳戶涉稅資訊自動交換標準),並於2014年7月15日規定參加國家/地區透過簽署「多邊稅務行政互助公約」 (Multilateral Competent Authority Agreement,簡稱「MCAA」),並建立了金融帳戶資訊共同申報標準(Common Reporting Standard,簡稱CRS),所謂CRS是一套金融機構盡職調查(Due Diligence Procedures)和申報金融帳戶資訊的標準,以進行國際間金融帳戶資訊自動交換。臺灣財政部於2017年11月16日公布「金融機構執行共同申報及盡職審查作業辦法」,臺灣版的「肥咖條款」在 2019 年實施共同申報準則(CRS),並於 2020 年與其他租稅協定國家(臺灣與新加坡、日本、澳大利亞、紐西蘭、加拿大等 32 國,簽有租稅協定)做第一次的稅務資訊交換,臺灣的銀行、人壽保險、券商、投信以及外商銀行在臺分、子行均應按該規範進行客戶盡職審查,金融機構應於每年的 6 月 1 日至 6 月 30 日申報應申報帳戶相關資訊,包含姓名、地址、居住稅務司法管轄地、稅籍編號、出生日期及出生地 (針對個人)、帳號、帳戶餘額或價值、帳戶收入(如:利息、股利、出售或贖回金融資產收入)。未來對臺灣稅務居民的課稅會有甚麼樣的影響?

以往離岸公司存在的優勢是基於其隱密性,通過各境外地區資訊的不透明性,達到節稅的效果,但CRS的出現,猛烈的衝擊了離岸公司存在的價值,作為將利潤留置境外的功能亦不復存在。

離岸公司過去的資料保密性極高,股東資料、股權比例、收益狀況等,在一般情況下,若未經許可,各離岸地區的註冊局不得將公司資料揭露予第三方,然而CRS的出現,從金融機構端徹底的揭開了離岸公司的面紗,並定義最終受益人稅務居民身分,將帳戶訊息報送回所稅務居民所在地。

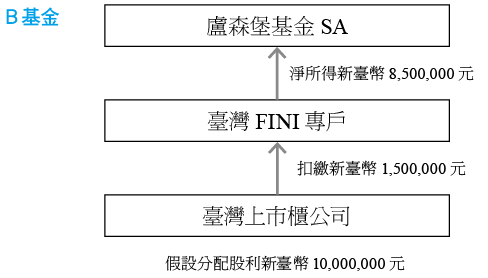

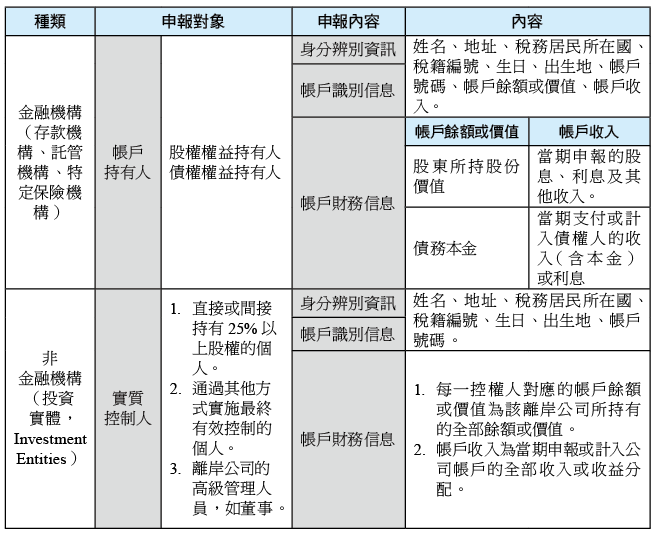

CRS報送的訊息如下:

然而,離岸公司行之有年,無論是各集團企業投資架構或個人理財需要,離岸公司在其規劃中的角色紮根頗深,如貿然將離岸公司移除恐怕也會造成莫大的影響,難道離岸公司已無出路? CRS宗旨在資產透明化,收入應在其所屬稅務居所在地納稅,也就是說最終受益人必定是某個稅務管轄地的居民,應在其所屬稅務居民所在地完成納稅義務。

離岸公司於金融機構開戶的維持,避免境外資金成為國際資金流浪兒

2019年,超過100個管轄區的稅務機關成功自動交換了廣泛的金融資料,包括通過銀行、保險公司、由個人及其離岸公司持有的投資實體(如基金、信託等)所擁有的資產和帳戶資料。資料交換結束後,不少地區的稅務機關已發起第二波浪潮,加強實施CRS合規性,其中包括對金融機構在實施CRS的過程進行覆核。由於稅務機關對金融機構實施CRS合規狀況進行覆核,這也間接導致金融機構對帳戶持有人/控權人的身分,或應申報的狀態進行更嚴格的審查。

近2年來,銀行受到FATCA及CRS的雙重制約,銀行開戶的門檻越來越嚴苛,在CRS政策施行的環境下,以往的金融中心像是香港、新加坡的各大行管制越趨嚴格,相信許多人都感受到銀行開戶變得更加困難了,大多數的銀行已經不接受上門客(Walking in client)的開戶;一方面對新開戶的KYC審核變嚴,另一方面各行內部陸續清理一些離岸帳號,尤其是少有交易的「靜止帳號」,同時這些註冊在CRS交換轄區,但在當地卻沒有實質營運的相關在岸企業的這些離岸帳戶正被動的面臨銀行銷戶的要求。

銀行的年度檢查(Account Review)也是目前銀行AML(Anti-Money Laundering)工作重要的一環,需要對帳戶的性質、架構、實質受益人及控權人進行例行調查,藉此逐步將現有帳戶進行清理。即便帳戶存續的情況下,按照目前各銀行執行AML合規檢查的力度,基本上進出的匯款從以往的抽查轉為逐筆審查,並會要求客戶說明及提供相應證明,舉例來說,匯一筆款項,您可能會面臨到匯出行、中轉行及受款行三方面的詢問,對比以往的匯款方便度來說,難度是大大的增加了。

如果海外銀行帳戶被關,離岸公司面對無地可開戶的窘境,不得不回臺開戶,則又會面臨離岸公司資料揭露給主管部門,從而面臨課稅的風險,因此,如何合規、安全有效的維護並使用銀行帳戶,現在是一門艱深的課題。

若要簡單解決此問題,可申辦一個第三國身分(如保加利亞護照或土耳其護照),並以此護照身分持有離岸公司,當然持有護照者必須想辦法成為臺灣所得稅與贈與稅的非稅務居民;但若要尋求一個長治久安,又可進行相關稅負籌劃與世代傳承,可能要以美國信託持有離岸公司才是解決此問題的最佳方案。

法令解析

以離岸公司名義將資金存放境外,未來要注意下列臺灣地區法令的施行及後續衍生的問題:

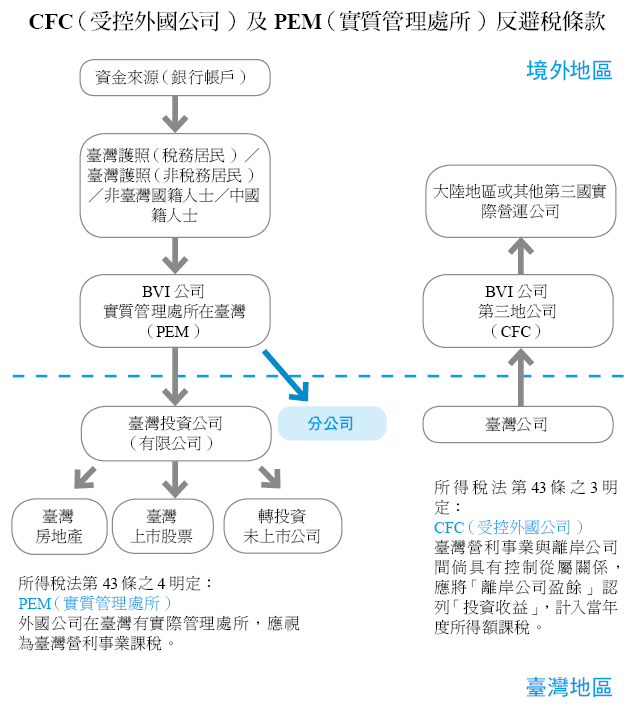

營利事業及其關係人直接或間接持有在中華民國境外低稅賦國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力者,除符合下列各款規定之一者外,營利事業應將該關係企業當年度之盈餘,按其持有該關係企業股份或資本額之比率及持有期間計算,認列投資收益,計入當年度所得額課稅:

第1項所稱實際管理處所在中華民國境內之營利事業,指營利事業符合下列各款規定者:

個人及其關係人直接或間接持有在中華民國境外低稅負國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力,且該個人或其與配偶及二親等以內親屬合計持有該關係企業股份或資本額10%以上者,該個人應將該關係企業當年度盈餘,依持有股份或資本額之比率計算海外營利所得,與第12條第1項第1款規定之所得合計,計入個人之基本所得額;嗣關係企業實際分配股利或盈餘時,該已計入個人基本所得額之海外營利所得免再重複計入課稅,並定明其已繳納之國外稅額扣抵規定。

二、離岸公司未來的出路與最終所有權人成為非稅務居民

租稅天堂經濟實質法案的發布適用,讓以往習慣使用離岸公司做三角貿易或是個人理財的客戶們不得不去檢視每一家離岸公司的主要功能及存續的必要性,作為實體營運的公司,其勢必應是某個國家或地區的稅務居民,承擔相應的稅負義務,因此,架構簡化可能是未來的趨勢,或可思考轉移至稅負、人力等各類成本較低的國家進行營運。

歐洲國家中,盧森堡、瑞士、愛爾蘭、保加利亞等國家則在歐洲整體高稅負的環境下,其低稅負吸引大量人才和外資進駐,為其經濟增長帶來了諸多便利條件。跨國企業紛紛將總部、註冊地或核心部門遷到這些低稅負國家,以降低稅負成本。比如愛爾蘭吸引了英特爾、微軟、蘋果等公司入駐,為這些跨國企業節約了每年美金數十億元的稅金。

以東歐保加利亞為例,若離岸公司的最終所有權人已無臺灣稅務居民身分,並成為保加利亞之稅務居民,保加利亞是一個相對低調但卻在吸引外資上具有競爭力的國家,怎麼說呢?從稅賦的角度切入,其公司稅及個人稅率在歐洲國家中來說,是相對較低的,簡要從幾個方面來看:

總控股公司註冊地選定後,接下來架構的調整便可逐步進行,由個人(Bulgaria PR & Tax Residence Certificate)成立保加利亞公司作為總控股公司,將個人所持有的離岸公司(實際控有臺灣、大陸等實體營運公司)的股權移入保加利亞公司,最終清算離岸公司或將離岸公司的資產移轉給保加利亞公司,達到由保加利亞公司直接控有臺灣或大陸實際營運公司的股權。鑒於保加利亞於公司稅方面具有優惠性,根據相關稅收協定,享有稅收抵免或免稅,沒有抵免規定的,保加利亞政府亦有提供國內的稅收抵免待遇,非免稅的股息應計入應稅所得繳納公司稅10%。至於如何取得保加利亞稅務居民的身分,可採用快速入籍方式,依據《保加利亞共和國境內外國人法》和《保加利亞公民法》保加利亞公民法2013年的第三部分14a (1);快速入籍外國人投資政府債券超過100萬列弗(折合約51.2萬歐元),9個月後便可取得永居身分;獲得永居身分1年後,可追加100萬列弗(折合51.2萬歐元) 政府債券投資, 合共投資不少於200萬列弗(折合102.4萬歐元)可快速入籍保加利亞國籍,獲得保加利亞護照時等同於獲得28個歐盟國家的通行證。

結語

因應全球CRS大洗牌的趨勢,臺灣稅務居民與臺灣企業架構簡化勢在必行,根據不同產業以及資產配置的需求,架構調整控股以及納稅所在地的選擇,並兼顧財產保護與世代傳承目的,仍需通過專業的評估及分析,予以從長計議。

範例背景

張大中早年因事業與工作經常往來臺灣、大陸、歐洲與美國;因工作關係在美國居住過好些年,2016年退休後,張大中大部分時間都陪伴雙親以盡孝道。1年中大半時間都旅居於歐洲國家。近2年來,張大中時不時從報章雜誌上看到關於CRS施行導致全球金融帳戶全面曝光的新聞,讓張大中意識到,他早年設立離岸公司在新加坡開立帳戶進行投資理財,多年來帳戶中也累積了不少資金,是否可能受到這波浪潮的影響。

他不禁想起新加坡的銀行這2年不斷要求他提供資料進行審查,像是要求說明資金來源、聲明最終受益人的身分、簽署FATCA以及CRS聲明文件等等,是不是已經逐步的準備進行資訊交換了呢?

經與友人聊天中了解到CRS的執行,最終會讓這些離岸帳戶的金融資訊全部報送回給最終受益人的稅務居民所在地,雖說銀行客戶經理安撫他不用擔心,臺灣還沒加入CRS,暫時沒有報送資料的問題,但張大中仍憂心忡忡。

後來張大中又聽聞臺新租稅協議也有相關的訊息交換機制,雖然沒有立即被交換的問題,但又埋下一個焦慮的種子在張大中心裡,他非常擔心日後修法的走向,苦思解套方案,究竟張大中的離岸公司及其留存在境外的資金應何去何從呢?

核定租稅與規劃

OECD、G20決定CRS通報影響深遠

自OECD於2013年提出BEPS 15項行動計畫,發布了

《 Standard for Automatic Exchange of Financial Information for Tax Matters》(金融帳戶涉稅資訊自動交換標準),並於2014年7月15日規定參加國家/地區透過簽署「多邊稅務行政互助公約」 (Multilateral Competent Authority Agreement,簡稱「MCAA」),並建立了金融帳戶資訊共同申報標準(Common Reporting Standard,簡稱CRS),所謂CRS是一套金融機構盡職調查(Due Diligence Procedures)和申報金融帳戶資訊的標準,以進行國際間金融帳戶資訊自動交換。臺灣財政部於2017年11月16日公布「金融機構執行共同申報及盡職審查作業辦法」,臺灣版的「肥咖條款」在 2019 年實施共同申報準則(CRS),並於 2020 年與其他租稅協定國家(臺灣與新加坡、日本、澳大利亞、紐西蘭、加拿大等 32 國,簽有租稅協定)做第一次的稅務資訊交換,臺灣的銀行、人壽保險、券商、投信以及外商銀行在臺分、子行均應按該規範進行客戶盡職審查,金融機構應於每年的 6 月 1 日至 6 月 30 日申報應申報帳戶相關資訊,包含姓名、地址、居住稅務司法管轄地、稅籍編號、出生日期及出生地 (針對個人)、帳號、帳戶餘額或價值、帳戶收入(如:利息、股利、出售或贖回金融資產收入)。未來對臺灣稅務居民的課稅會有甚麼樣的影響?

以往離岸公司存在的優勢是基於其隱密性,通過各境外地區資訊的不透明性,達到節稅的效果,但CRS的出現,猛烈的衝擊了離岸公司存在的價值,作為將利潤留置境外的功能亦不復存在。

離岸公司過去的資料保密性極高,股東資料、股權比例、收益狀況等,在一般情況下,若未經許可,各離岸地區的註冊局不得將公司資料揭露予第三方,然而CRS的出現,從金融機構端徹底的揭開了離岸公司的面紗,並定義最終受益人稅務居民身分,將帳戶訊息報送回所稅務居民所在地。

CRS報送的訊息如下:

然而,離岸公司行之有年,無論是各集團企業投資架構或個人理財需要,離岸公司在其規劃中的角色紮根頗深,如貿然將離岸公司移除恐怕也會造成莫大的影響,難道離岸公司已無出路? CRS宗旨在資產透明化,收入應在其所屬稅務居所在地納稅,也就是說最終受益人必定是某個稅務管轄地的居民,應在其所屬稅務居民所在地完成納稅義務。

離岸公司於金融機構開戶的維持,避免境外資金成為國際資金流浪兒

2019年,超過100個管轄區的稅務機關成功自動交換了廣泛的金融資料,包括通過銀行、保險公司、由個人及其離岸公司持有的投資實體(如基金、信託等)所擁有的資產和帳戶資料。資料交換結束後,不少地區的稅務機關已發起第二波浪潮,加強實施CRS合規性,其中包括對金融機構在實施CRS的過程進行覆核。由於稅務機關對金融機構實施CRS合規狀況進行覆核,這也間接導致金融機構對帳戶持有人/控權人的身分,或應申報的狀態進行更嚴格的審查。

近2年來,銀行受到FATCA及CRS的雙重制約,銀行開戶的門檻越來越嚴苛,在CRS政策施行的環境下,以往的金融中心像是香港、新加坡的各大行管制越趨嚴格,相信許多人都感受到銀行開戶變得更加困難了,大多數的銀行已經不接受上門客(Walking in client)的開戶;一方面對新開戶的KYC審核變嚴,另一方面各行內部陸續清理一些離岸帳號,尤其是少有交易的「靜止帳號」,同時這些註冊在CRS交換轄區,但在當地卻沒有實質營運的相關在岸企業的這些離岸帳戶正被動的面臨銀行銷戶的要求。

銀行的年度檢查(Account Review)也是目前銀行AML(Anti-Money Laundering)工作重要的一環,需要對帳戶的性質、架構、實質受益人及控權人進行例行調查,藉此逐步將現有帳戶進行清理。即便帳戶存續的情況下,按照目前各銀行執行AML合規檢查的力度,基本上進出的匯款從以往的抽查轉為逐筆審查,並會要求客戶說明及提供相應證明,舉例來說,匯一筆款項,您可能會面臨到匯出行、中轉行及受款行三方面的詢問,對比以往的匯款方便度來說,難度是大大的增加了。

如果海外銀行帳戶被關,離岸公司面對無地可開戶的窘境,不得不回臺開戶,則又會面臨離岸公司資料揭露給主管部門,從而面臨課稅的風險,因此,如何合規、安全有效的維護並使用銀行帳戶,現在是一門艱深的課題。

若要簡單解決此問題,可申辦一個第三國身分(如保加利亞護照或土耳其護照),並以此護照身分持有離岸公司,當然持有護照者必須想辦法成為臺灣所得稅與贈與稅的非稅務居民;但若要尋求一個長治久安,又可進行相關稅負籌劃與世代傳承,可能要以美國信託持有離岸公司才是解決此問題的最佳方案。

法令解析

以離岸公司名義將資金存放境外,未來要注意下列臺灣地區法令的施行及後續衍生的問題:

一、臺灣境外資金匯回管理運用及課稅條例施行,2019年9月24日總統令公布、 2019年8月15日起施行「自首減稅」《境外資金匯回管理運用與課稅條例》;附帶決議針對2016年增訂之「所得稅法」第43 條之3 條文(營利事業CFC制度),與2017年增訂之「所得基本稅額條例」第12條1 條文(個人CFC制度),要求財政部於本案施行期滿後1 年內報請行政院核定施行日期。

(一)受控外國公司(Controlled Foreign Company)

所得稅法第43條之3(營利事業CFC制度)營利事業及其關係人直接或間接持有在中華民國境外低稅賦國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力者,除符合下列各款規定之一者外,營利事業應將該關係企業當年度之盈餘,按其持有該關係企業股份或資本額之比率及持有期間計算,認列投資收益,計入當年度所得額課稅:

- 關係企業於所在國家或地區有實質營運活動。

- 關係企業當年度盈餘在一定基準以下。但各關係企業當年度盈餘合計數逾一定基準者,仍應計入當年度所得額課稅。

(二)實際管理處所(Place of Effective Management)

- 所得稅法第43條之4

第1項所稱實際管理處所在中華民國境內之營利事業,指營利事業符合下列各款規定者:

- 作成重大經營管理、財務管理及人事管理決策者為中華民國境內居住之個人或總機構在中華民國境內之營利事業,或作成該等決策之處所在中華民國境內。

- 財務報表、會計帳簿紀錄、董事會議事錄或股東會議事錄之製作或儲存處所在中華民國境內。

- 在中華民國境內有實際執行主要經營活動。

(三)稅捐稽徵法第5條之1 、第46條之1條文(臺灣版CRS法律規定)

提升資訊透明,符合國際標準。- 財政部得本互惠原則,與外國政府或國際組織商訂稅務用途資訊交換及相互提供其他稅務協助之條約或協定,於報經行政院核准後,以外交換文方式行之。

- 前述條約或協定之執行應基於互惠原則,並規定不得與締約他方進行資訊交換之5種情形,以保護納稅者權益。

- 依據商訂條約或協定得執行財產、所得、營業、納稅、金融帳戶或其他稅務資訊之個案、自動及自發資訊交換。有關機關、機構、團體、事業或個人應配合提供相關之稅務資訊;應進行金融帳戶盡職審查或其他審查(例如按「共同申報及盡職審查準則(CRS)」)之資訊,應於審查後提供,不受金融及稅務法律有關保密規定之限制。

(四)個人反避稅

所得基本稅額條例第12條之1個人及其關係人直接或間接持有在中華民國境外低稅負國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力,且該個人或其與配偶及二親等以內親屬合計持有該關係企業股份或資本額10%以上者,該個人應將該關係企業當年度盈餘,依持有股份或資本額之比率計算海外營利所得,與第12條第1項第1款規定之所得合計,計入個人之基本所得額;嗣關係企業實際分配股利或盈餘時,該已計入個人基本所得額之海外營利所得免再重複計入課稅,並定明其已繳納之國外稅額扣抵規定。

二、離岸公司未來的出路與最終所有權人成為非稅務居民

租稅天堂經濟實質法案的發布適用,讓以往習慣使用離岸公司做三角貿易或是個人理財的客戶們不得不去檢視每一家離岸公司的主要功能及存續的必要性,作為實體營運的公司,其勢必應是某個國家或地區的稅務居民,承擔相應的稅負義務,因此,架構簡化可能是未來的趨勢,或可思考轉移至稅負、人力等各類成本較低的國家進行營運。

歐洲國家中,盧森堡、瑞士、愛爾蘭、保加利亞等國家則在歐洲整體高稅負的環境下,其低稅負吸引大量人才和外資進駐,為其經濟增長帶來了諸多便利條件。跨國企業紛紛將總部、註冊地或核心部門遷到這些低稅負國家,以降低稅負成本。比如愛爾蘭吸引了英特爾、微軟、蘋果等公司入駐,為這些跨國企業節約了每年美金數十億元的稅金。

以東歐保加利亞為例,若離岸公司的最終所有權人已無臺灣稅務居民身分,並成為保加利亞之稅務居民,保加利亞是一個相對低調但卻在吸引外資上具有競爭力的國家,怎麼說呢?從稅賦的角度切入,其公司稅及個人稅率在歐洲國家中來說,是相對較低的,簡要從幾個方面來看:

(一)企業所得稅:保加利亞企業所得稅為歐盟最低水準,僅為10%;在保加利亞運作的非居民企業(分公司、辦事處、代表處等)僅需根據其在保加利亞的收入繳稅。

(二)個人所得稅:個人所得稅統一稅率為10%;居民只需為其在保加利亞獲得的收入納稅。

※居民之判斷標準:在保加利亞有永久性住所的個人,或者12個月期間內在保加利亞實際居留時間超過183天,或者重要利益中心在保加利亞,將被視為保加利亞居民納稅人。

(三)增值稅:除兩種低稅率適用於特定的貨物和服務外,大部分應納稅貨物或服務的增值稅標準稅率為20%。

總控股公司註冊地選定後,接下來架構的調整便可逐步進行,由個人(Bulgaria PR & Tax Residence Certificate)成立保加利亞公司作為總控股公司,將個人所持有的離岸公司(實際控有臺灣、大陸等實體營運公司)的股權移入保加利亞公司,最終清算離岸公司或將離岸公司的資產移轉給保加利亞公司,達到由保加利亞公司直接控有臺灣或大陸實際營運公司的股權。鑒於保加利亞於公司稅方面具有優惠性,根據相關稅收協定,享有稅收抵免或免稅,沒有抵免規定的,保加利亞政府亦有提供國內的稅收抵免待遇,非免稅的股息應計入應稅所得繳納公司稅10%。至於如何取得保加利亞稅務居民的身分,可採用快速入籍方式,依據《保加利亞共和國境內外國人法》和《保加利亞公民法》保加利亞公民法2013年的第三部分14a (1);快速入籍外國人投資政府債券超過100萬列弗(折合約51.2萬歐元),9個月後便可取得永居身分;獲得永居身分1年後,可追加100萬列弗(折合51.2萬歐元) 政府債券投資, 合共投資不少於200萬列弗(折合102.4萬歐元)可快速入籍保加利亞國籍,獲得保加利亞護照時等同於獲得28個歐盟國家的通行證。

結語

因應全球CRS大洗牌的趨勢,臺灣稅務居民與臺灣企業架構簡化勢在必行,根據不同產業以及資產配置的需求,架構調整控股以及納稅所在地的選擇,並兼顧財產保護與世代傳承目的,仍需通過專業的評估及分析,予以從長計議。

Q13 離岸公司(Cayman、BVI…)經濟實質法來勢洶洶,為華人及臺商朋友帶來哪些挑戰?

範例背景

林桑是早年通過BVI公司A轉投資大陸的臺商,同時還設有BVI公司B與歐洲客戶及大陸廠商進行三角貿易,兩家離岸公司也分別在香港、新加坡開有帳戶,林桑過去用此架構在生意往來上一直得心應手,亦無阻礙。

然而,過去這幾年開始,林桑不時接到註冊代理人要求提供資料,甚至也應要求填寫KYC問卷,2016年開始BVI要求董事名冊必須歸檔於註冊處,隨後也要求最終受益人於名冊必須備存註冊代理人處以供註冊處隨時抽查,已經讓林桑心生疑慮,沒想到2019年開始實施經濟實質申報,更是給這些早年設立的BVI公司一個大難題,如果無法達到經濟實質九大類行業的相應要求,除了會產生相應罰則,公司還有可能會被強制撤銷,這種種的措施令林桑惴惴不安,非常擔心一旦無法符合BVI當地的要求,會導致離岸公司被撤銷,進而使得轉投資事業或是BVI公司的帳戶也受到影響。

林桑的兩家BVI公司就分別符合了經濟實質九大類行業中的「控股業務」以及「分銷與服務中心業務」,根據相關規定需在當地有相應的人員、場地以及營收要求,如果要達到相關要求,要付出的成本恐怕不小,但如果要把兩家BVI公司從架構中換掉,恐怕也不是那麼容易的事,可能會涉及到移轉稅負以及影響品牌商譽的問題不容小覷。

到底林桑的兩家BVI公司應如何進行申報?以往的架構又該如何進行調整呢?林桑求助於專業的會計師團隊,為其解決這燃眉之急。

核定租稅與規劃

離岸公司(Offshore Company)又稱為租稅天堂,對於華人、臺商朋友可謂完全不陌生,過去因為給予免稅優惠及各種簡便的法令政策,所以令大家趨之若鶩,如股東、董事資料的隱密性、營業項目無特殊限制性及相關申辦手續的方便性等,除當地政府每年會收取定額規費外,在設立國並不需設有辦公室及人員。當公司完成登記後,所有的公司文件均可放在設立國以外的地區(如香港)以利作業,因此離岸公司又名「紙上公司」(Paper Company),目前在全球有數十個可提供設立離岸公司之管轄地供選擇,實務上,這些離岸公司有做為純控股之用,有做為三角貿易之用,有做為上市、上櫃之用,當然也有做為開銀行帳戶純做收款或理財投資之用;然而2017年初由經濟合作與發展組織(OECD)及20國集團(G20)推出的共同匯報標準(CRS)用於指導參與稅務管轄區定期對稅務居民財務帳戶資料進行交換的準則開始,將這些離岸公司以往隱密性的優勢慢慢削弱,臺商、華人朋友們不得不開始檢視離岸公司日後在稅務規劃中所扮演的角色。

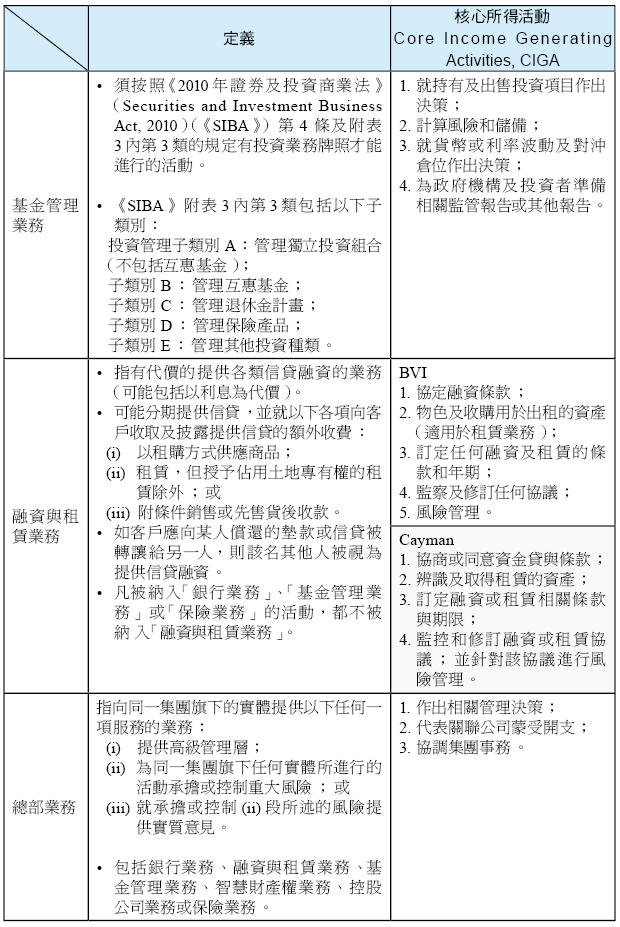

歐盟自2017年初陸續針對第三國稅務體制,就「租稅透明」、 「公平稅制」及「執行反稅基侵蝕及利潤移轉(BEPS)措施」 三項議題進行檢視。並自2017年12月5日起公布「稅務不合作名單」中有17個國家被歐盟認定未通過標準。此後,許多國家為避免被列入黑名單,便開始制定並實施相關反避稅措施,目前大部分租稅天堂,如BVI、Cayman群島、安圭拉、百慕達等已提出相關法令,並自2019年1月1日正式生效,儘管具體細節略有差異,但整體法令框架、要求及規定大致相同。

目前令許多臺商及華人朋友戒慎恐懼的離岸地區《經濟實質法》,即是響應OECD防止侵蝕稅基及轉移利潤而提出的國際標準。《經濟實質法》要求所有設立在BVI/Cayman的公司及有限合夥企業、登記BVI/Cayman之外國公司,每年須向BVI/Cayman政府單位上傳報告其相關經濟實質活動資訊。

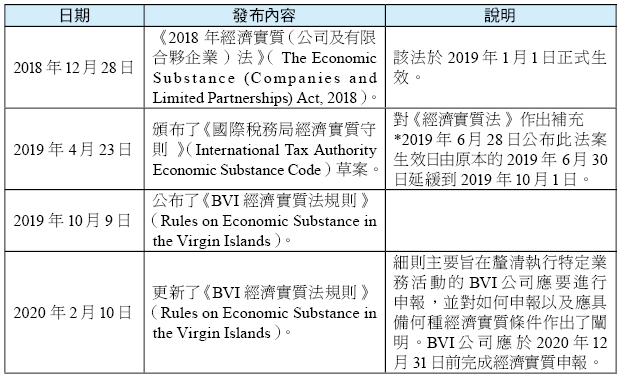

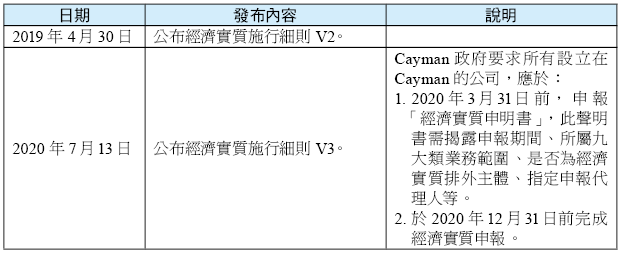

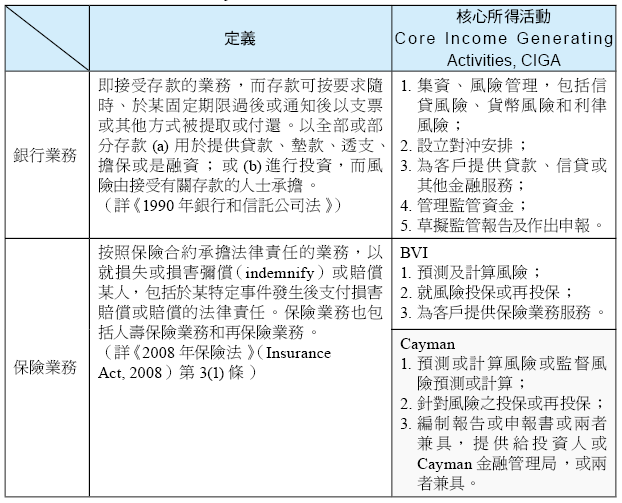

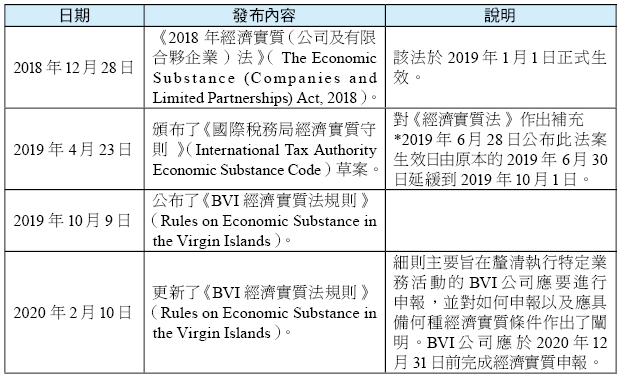

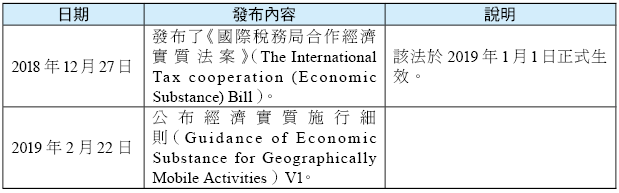

以下主要針對目前臺商最常使用的BVI以及Cayman兩個離岸地區的經濟實質法及相關細則的發展過程做一個簡單的描述。

一、BVI經濟實質相關法規頒布時點:

二、Cayman經濟實質相關法規頒布時點:

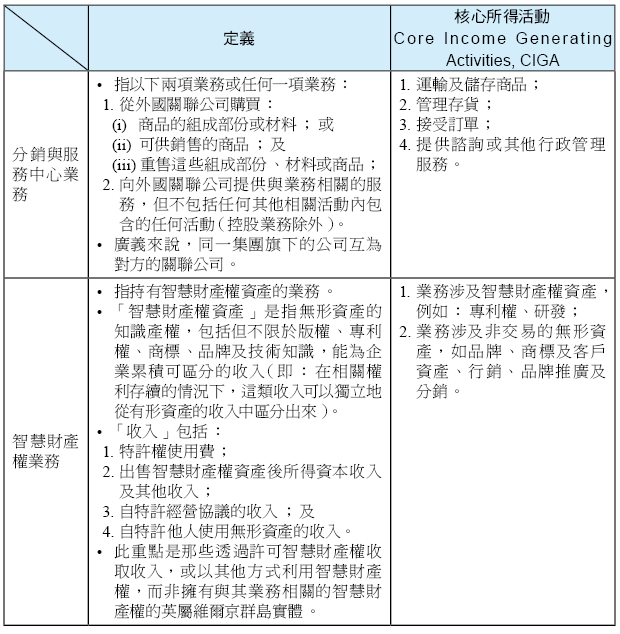

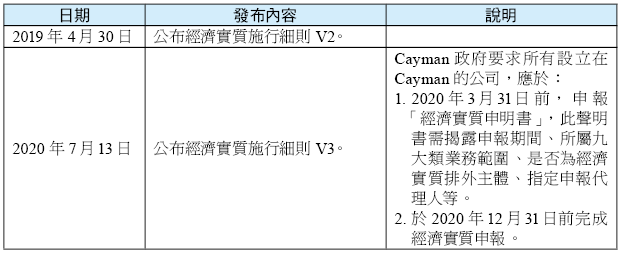

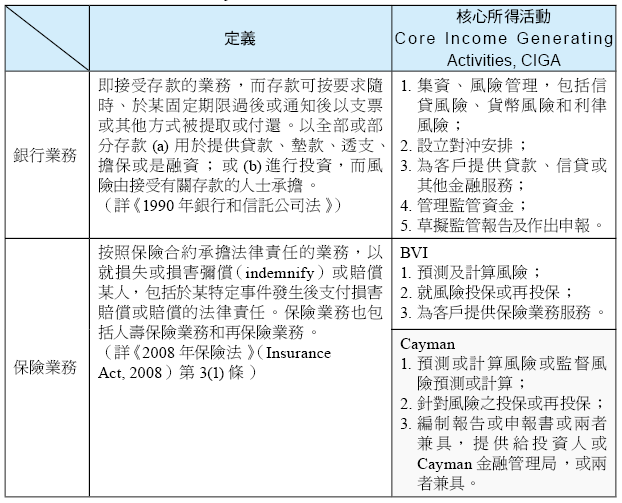

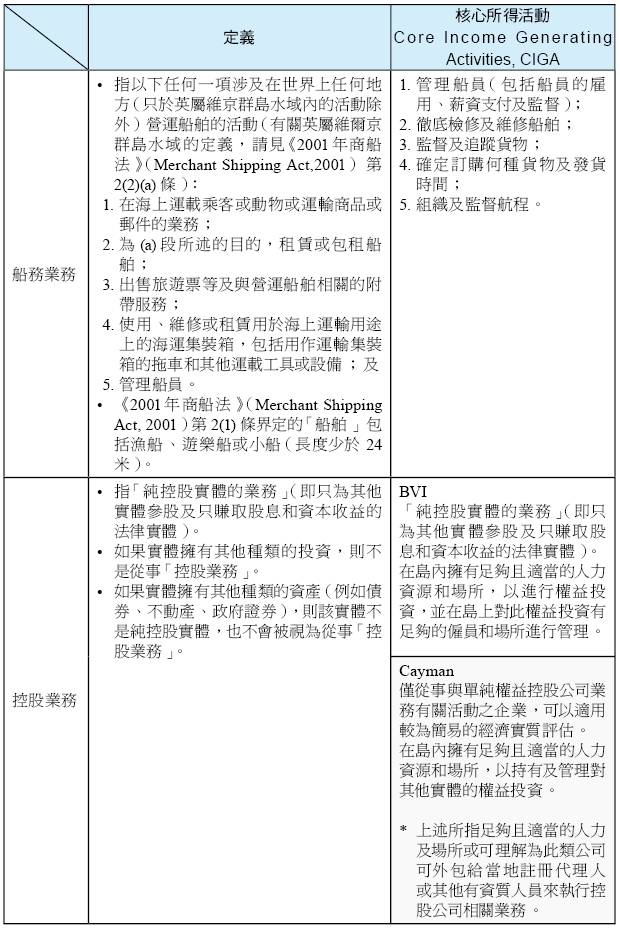

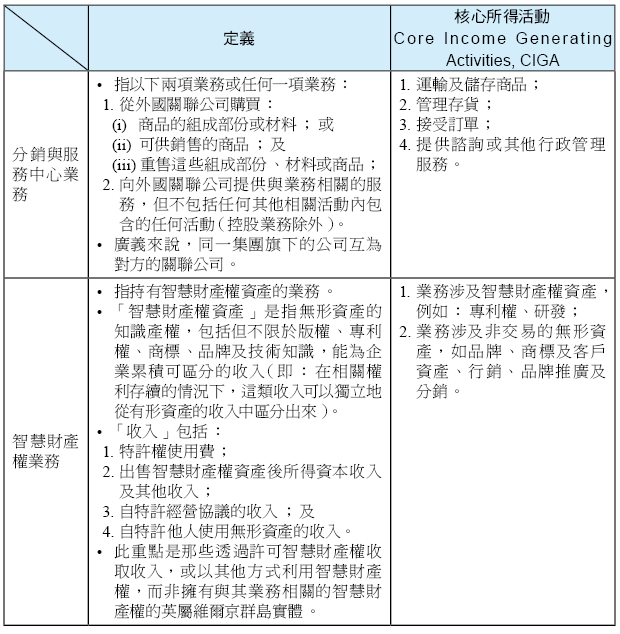

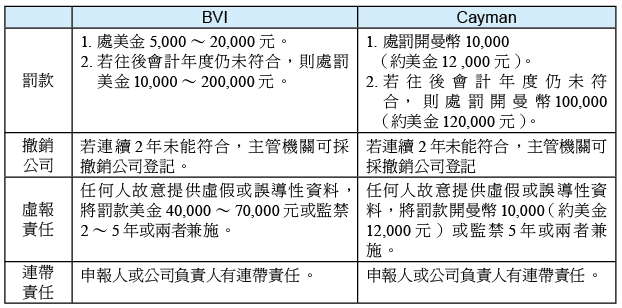

以下針對《經濟實質法案》所訂定的九大類業務領域,進行說明(BVI與Cayman對相關業務活動之定義大同小異,下表以BVI相關規定為主,Cayman規定以灰色區別)。

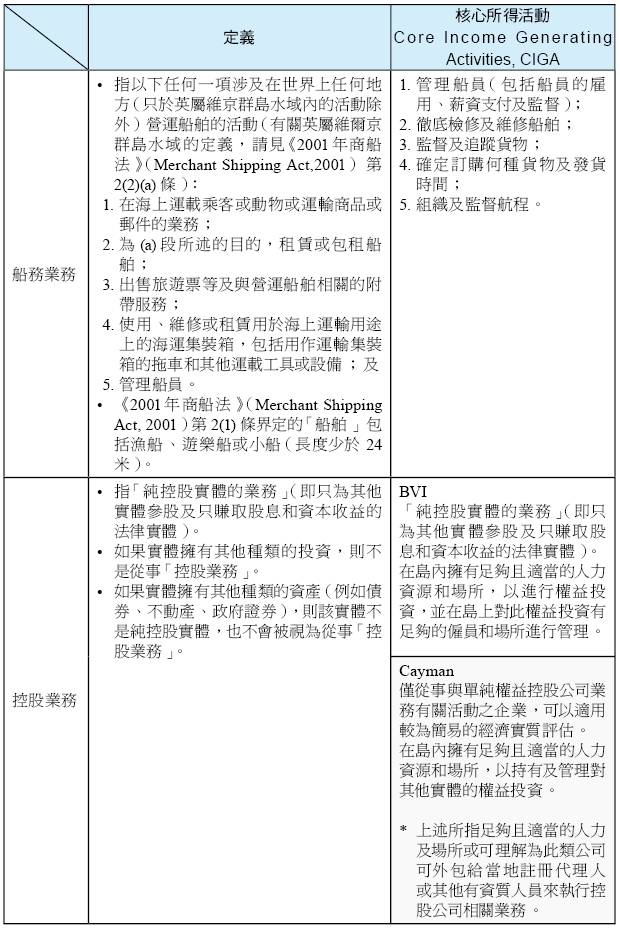

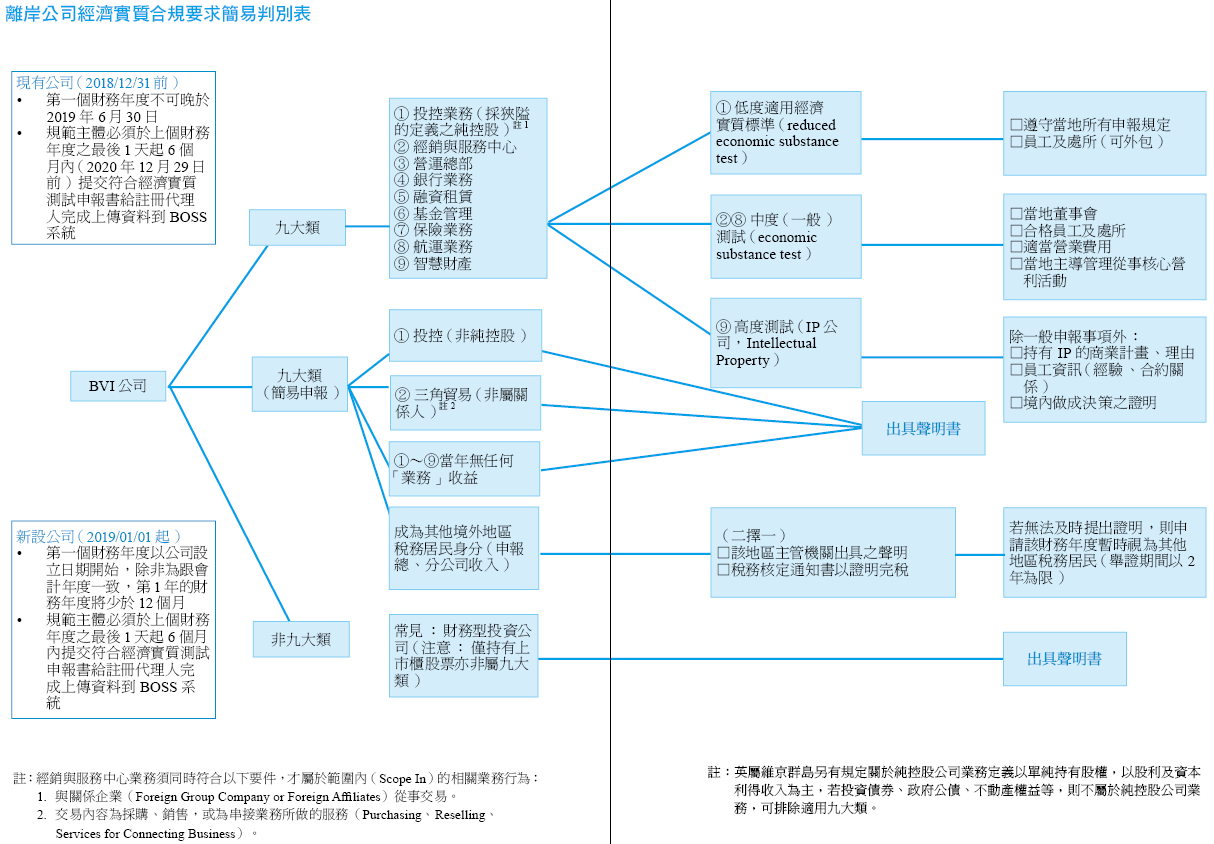

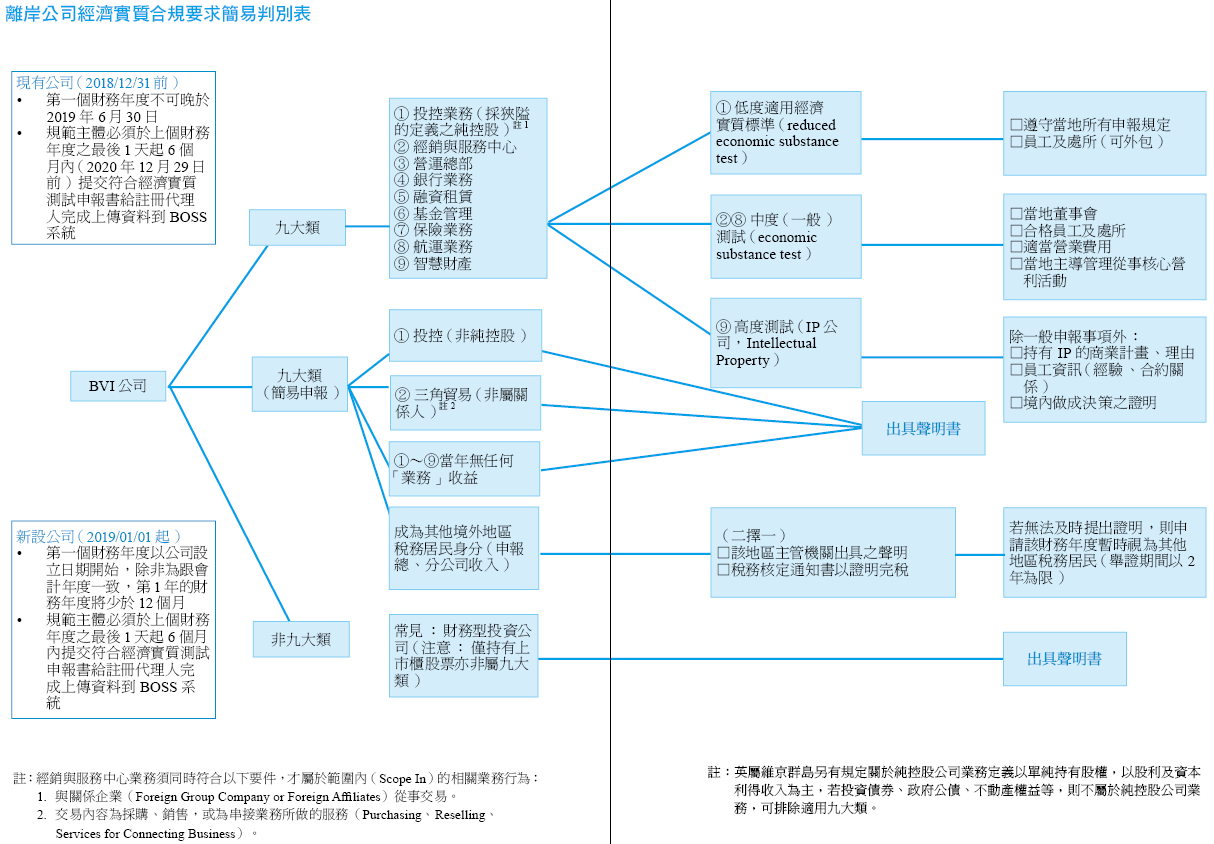

文末附上的「經濟實質合規要求簡易判別表」,臺商及華人朋友們可通過此表初步判斷所屬業務類別及其相應的經濟實質要求。

就目前經濟實質相關規定,註冊代理人對於適用排外的情況,有以下見解:

補充:可向主管機關申請該財務年度暫時視為其他地區稅務居民,舉證期間以2年為限。

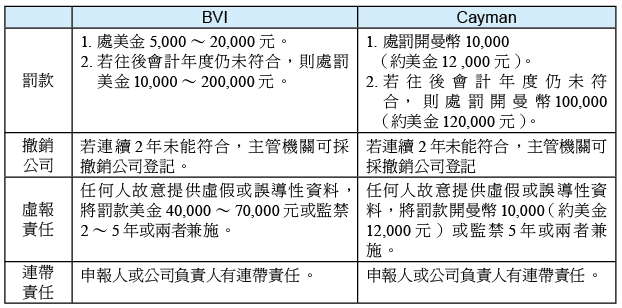

最後,針對無法達到經濟實質要求的離岸公司,將面臨之相關罰則簡要彙整如下:

一、罰責

二、經濟/業務制裁:為避免歐盟資金涉及避稅,歐盟通過修訂相關法規,禁止歐盟資金透過黑名單地區進行投資或交易,或者透過黑名單地區之租稅規劃都會被揭露給稅務機關;此外,移轉訂價國別報告規定也會針對透過黑名單地區進行運作之跨國企業集團有更嚴苛之要求,歐盟成員國對於黑名單地區相關之企業、交易等嚴加審查或予以限制等。

截至2020年10月6日,歐盟稅務黑名單(EU list of non-cooperative jurisdictions for tax purposes)如下:

三、法人實體撤銷:行之有年的離岸公司往往已經作為控股公司或者三角貿易的樞紐存在,如果該公司因無法達到註冊所在地經濟實質的要求,而導致該公司無法正常存續,則可能將面臨以下窘境:

結語

離岸公司相關法令與規定越來越嚴苛,已非以往只需簡單付費即可順利存續,加之以銀行帳戶的開立及維持也越來越困難,值得華人與臺商朋友時時關注離岸公司的最新發展,並備好替代因應策略。

範例背景

林桑是早年通過BVI公司A轉投資大陸的臺商,同時還設有BVI公司B與歐洲客戶及大陸廠商進行三角貿易,兩家離岸公司也分別在香港、新加坡開有帳戶,林桑過去用此架構在生意往來上一直得心應手,亦無阻礙。

然而,過去這幾年開始,林桑不時接到註冊代理人要求提供資料,甚至也應要求填寫KYC問卷,2016年開始BVI要求董事名冊必須歸檔於註冊處,隨後也要求最終受益人於名冊必須備存註冊代理人處以供註冊處隨時抽查,已經讓林桑心生疑慮,沒想到2019年開始實施經濟實質申報,更是給這些早年設立的BVI公司一個大難題,如果無法達到經濟實質九大類行業的相應要求,除了會產生相應罰則,公司還有可能會被強制撤銷,這種種的措施令林桑惴惴不安,非常擔心一旦無法符合BVI當地的要求,會導致離岸公司被撤銷,進而使得轉投資事業或是BVI公司的帳戶也受到影響。

林桑的兩家BVI公司就分別符合了經濟實質九大類行業中的「控股業務」以及「分銷與服務中心業務」,根據相關規定需在當地有相應的人員、場地以及營收要求,如果要達到相關要求,要付出的成本恐怕不小,但如果要把兩家BVI公司從架構中換掉,恐怕也不是那麼容易的事,可能會涉及到移轉稅負以及影響品牌商譽的問題不容小覷。

到底林桑的兩家BVI公司應如何進行申報?以往的架構又該如何進行調整呢?林桑求助於專業的會計師團隊,為其解決這燃眉之急。

核定租稅與規劃

離岸公司(Offshore Company)又稱為租稅天堂,對於華人、臺商朋友可謂完全不陌生,過去因為給予免稅優惠及各種簡便的法令政策,所以令大家趨之若鶩,如股東、董事資料的隱密性、營業項目無特殊限制性及相關申辦手續的方便性等,除當地政府每年會收取定額規費外,在設立國並不需設有辦公室及人員。當公司完成登記後,所有的公司文件均可放在設立國以外的地區(如香港)以利作業,因此離岸公司又名「紙上公司」(Paper Company),目前在全球有數十個可提供設立離岸公司之管轄地供選擇,實務上,這些離岸公司有做為純控股之用,有做為三角貿易之用,有做為上市、上櫃之用,當然也有做為開銀行帳戶純做收款或理財投資之用;然而2017年初由經濟合作與發展組織(OECD)及20國集團(G20)推出的共同匯報標準(CRS)用於指導參與稅務管轄區定期對稅務居民財務帳戶資料進行交換的準則開始,將這些離岸公司以往隱密性的優勢慢慢削弱,臺商、華人朋友們不得不開始檢視離岸公司日後在稅務規劃中所扮演的角色。

歐盟自2017年初陸續針對第三國稅務體制,就「租稅透明」、 「公平稅制」及「執行反稅基侵蝕及利潤移轉(BEPS)措施」 三項議題進行檢視。並自2017年12月5日起公布「稅務不合作名單」中有17個國家被歐盟認定未通過標準。此後,許多國家為避免被列入黑名單,便開始制定並實施相關反避稅措施,目前大部分租稅天堂,如BVI、Cayman群島、安圭拉、百慕達等已提出相關法令,並自2019年1月1日正式生效,儘管具體細節略有差異,但整體法令框架、要求及規定大致相同。

目前令許多臺商及華人朋友戒慎恐懼的離岸地區《經濟實質法》,即是響應OECD防止侵蝕稅基及轉移利潤而提出的國際標準。《經濟實質法》要求所有設立在BVI/Cayman的公司及有限合夥企業、登記BVI/Cayman之外國公司,每年須向BVI/Cayman政府單位上傳報告其相關經濟實質活動資訊。

以下主要針對目前臺商最常使用的BVI以及Cayman兩個離岸地區的經濟實質法及相關細則的發展過程做一個簡單的描述。

一、BVI經濟實質相關法規頒布時點:

二、Cayman經濟實質相關法規頒布時點:

以下針對《經濟實質法案》所訂定的九大類業務領域,進行說明(BVI與Cayman對相關業務活動之定義大同小異,下表以BVI相關規定為主,Cayman規定以灰色區別)。

文末附上的「經濟實質合規要求簡易判別表」,臺商及華人朋友們可通過此表初步判斷所屬業務類別及其相應的經濟實質要求。

就目前經濟實質相關規定,註冊代理人對於適用排外的情況,有以下見解:

- 控股公司:英屬維京群島另有規定關於純控股公司業務定義以單純持有股權,以股利及資本利得收入為主,(若公司以非股利或資本利得產生的收入來進行投資債券、政府公債、不動產權益等,則不屬於純控股公司業務)通過提交聲明書完成簡易申報;

- 貿易公司:如為非關係人交易,通過提交聲明書完成簡易申報;

- 前1年度無來自於主營業務的收入,通過提交聲明書完成簡易申報;

- 財務投資類型公司:公司作為個人投資理財用途使用,通過提交聲明書完成簡易申報;

- 取得其他境外稅務居民身分之公司:需提供該地區主管機關出具並聲明該相關個體為當地稅務居民之文件,或該地區主管機關出具之稅務核定通知書或得證明該個體於當地已完納稅捐之文件。例如:BVI公司將其唯一的業務活動(如貿易),由其臺灣分公司申報納稅,則可排除於BVI經濟實質九大類規範,需每年按實際情況申報。

補充:可向主管機關申請該財務年度暫時視為其他地區稅務居民,舉證期間以2年為限。

最後,針對無法達到經濟實質要求的離岸公司,將面臨之相關罰則簡要彙整如下:

一、罰責

二、經濟/業務制裁:為避免歐盟資金涉及避稅,歐盟通過修訂相關法規,禁止歐盟資金透過黑名單地區進行投資或交易,或者透過黑名單地區之租稅規劃都會被揭露給稅務機關;此外,移轉訂價國別報告規定也會針對透過黑名單地區進行運作之跨國企業集團有更嚴苛之要求,歐盟成員國對於黑名單地區相關之企業、交易等嚴加審查或予以限制等。

截至2020年10月6日,歐盟稅務黑名單(EU list of non-cooperative jurisdictions for tax purposes)如下:

- 美屬薩摩亞(American Samoa)

- 安圭拉(Anguilla)

- 巴貝多(Barbados)

- 斐濟(Fiji)

- 關島(Guam)

- 帛琉(Palau)

- 巴拿馬(Panama)

- 薩摩亞(Samoa)

- 塞席爾(Seychelles)

- 特立尼達(Trinidad)和多巴哥(Tobago)

- 美屬維京群島(US Virgin Islands)

- 瓦努阿圖(Vanuatu)

三、法人實體撤銷:行之有年的離岸公司往往已經作為控股公司或者三角貿易的樞紐存在,如果該公司因無法達到註冊所在地經濟實質的要求,而導致該公司無法正常存續,則可能將面臨以下窘境:

(一)如為控股公司:如因未能或無法符合經濟實質要求,從而導致此控股公司將轉投資的公司股權(例如:大陸或臺灣)移轉到其他離岸公司,可能產生直接或間接股權轉讓之稅負。

(二)如為貿易公司:多年累積的品牌皆立足於此公司,已簽署但尚待履行或是未履行完成的合約有效性、交易對象是否同意換約皆是挑戰。

(三)銀行帳戶被凍結或關戶:銀行每年會對帳戶進行年度審查,並要求出具存續證明,如公司無法出具,則可能導致帳戶凍結,甚至進而關戶,屆時得到一張餘額支票,卻陷入沒有帳戶可存入的窘境。

結語

離岸公司相關法令與規定越來越嚴苛,已非以往只需簡單付費即可順利存續,加之以銀行帳戶的開立及維持也越來越困難,值得華人與臺商朋友時時關注離岸公司的最新發展,並備好替代因應策略。

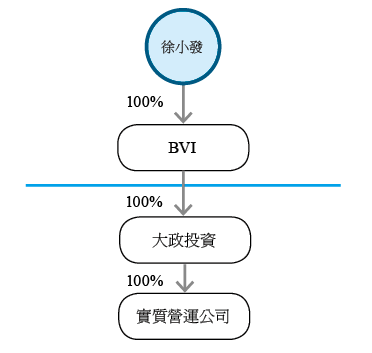

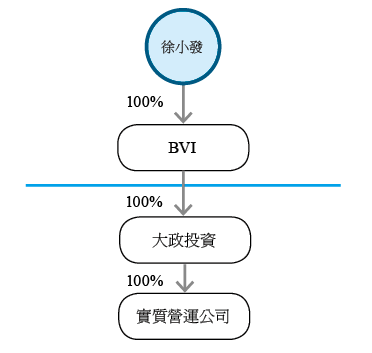

範例背景

徐小發出身南部望族,家境優渥,家族企業橫跨數個不同產業,是人人稱羨的富二代。徐小發對於家族企業的控股架構,也早已依照專業人士的建議,依序先設立大政投資股份有限公司,由投資公司持有實質營運公司。嗣後透過精心安排再將大政投資公司的股東改為BVI之離岸公司,而徐小發則作為唯一的股東100%控有該離岸公司。

徐小發原本擬利用離岸公司股權移轉方便及隱蔽性的特點,將家族實際營運公司股權,透過移轉離岸公司股權的方式進行傳承,但沒想到臺灣近年反避稅法案、 BVI 及發布的「經濟實質法施行細則」及共同申報準則等,衝擊了他原本的精心規劃,聽聞有關「受控外國公司制度」(Controlled Foreign Company Rules),預計最快可能於2022年施行,徐小發向專業會計師請教這棘手的問題 ,未來此種臺商及華人經常採用的投資或控股架構,將要如何繼續維持?而臺灣國稅局有可能採取哪些查稅動作?

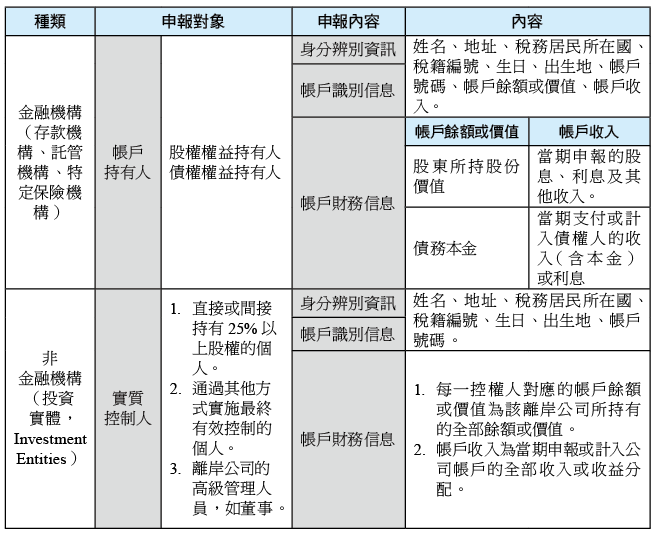

核定租稅與規劃

臺灣在2019年7月3日立法院三讀通過「境外資金匯回管理運用及課稅條例」,並同時通過附帶決議,針對2016年增訂之「所得稅法」第43條之3條文 (營利事業CFC制度),與2017年增訂之「所得基本稅額條例」第12條之1條文(個人CFC制度),要求財政部於境外資金匯回專法施行期滿後1年內報請行政院核定有關營利事業與個人「受控外國公司制度」的施行日期 ,所以如一切按照臺灣立法院附帶決議時程,有關「受控外國公司制度」,最快可能於2022年施行,如此將有助落實反避稅條款,符合國際潮流。

「境外資金匯回管理運用及課稅條例」已自2019年8月15日開始施行,並將於2021年8月14日施行期滿落日,CFC最快可能施行日期為2022年1月1日,本案徐小發以離岸公司做為控股主體,於數年前確實可以達到隱蔽資產移轉的效果,但近年因為國際租稅的透明度增加、反避稅法規的制定,導致原本如解藥般的架構,瞬間變成難解的毒藥。

離岸控股公司將面對的問題:

一、個人之基本所得額──個人CFC制度

大政投資公司獲配來自實質營運公司之股利,若大政投資公司未再發放股利予股東,僅需繳納5%之未分配盈餘稅。但隨著CFC制度之實施,同一筆所得將面臨重複課稅之可能。

BVI公司屬於低稅負國家且徐小發持有BVI公司100%股權亦已達個人CFC制度所定之持股比例,故徐小發應將BVI公司當年度之盈餘,按其持有股份之比率計算營利所得,計入當年度個人之基本所得額。

縱然大政投資公司並未實際支付股利,BVI公司仍需依照會計準則認列投資收益,故徐小發也須計算個人海外所得計入基本稅額。

若大政投資公司分配股利與BVI公司,則股利所得需先扣繳稅額21%。BVI公司仍需依照會計準則認列投資收益,徐小發一樣計算個人海外所得計入基本稅額。待BVI公司實際分配股利,徐小發才能將收到之股利自該年度之海外所得扣除,以餘額計算當年度之營利所得。往年度大政投資公司扣繳21%股利稅金,則須依納稅憑證及相關程序後自徐小發之基本稅額中扣抵。

二、實際管理處所(Place of Effective Management,簡稱PEM)制度

除了前述CFC制度外,徐小發所持有之BVI公司,尚有可能會被認定為實質營運處所在臺灣境內,而導致應視為總機構在臺灣境內之營利事業,則BVI公司將須依所得稅法及其他相關法律規定辦理作業,影響甚鉅。

由於BVI公司是依外國法律設立,是否會被認定為實際管理所在臺灣境內營利事業,其要件如下:

從實質上判斷,BVI公司完全符合要件,有很高的機率被認定是實際管理所在臺灣境內營利事業,如此一來,BVI公司需依照規定辦理營業稅申報、扣繳申報、營利事業所得稅結算申報, 「離岸公司」名存實亡。

在符合實際管理處所制度(PEM)下,因已經達成實質課稅的目的,個人 CFC制度將不再適用,無須再計算個人基本所得額。

三、BVI公司股權移轉不再隱匿,移轉稅負勢必無所遁形

徐小發原本想利用BVI公司股權移轉方便及隱蔽性的特點,移轉公司股權給下一代,不論是在CFC制度或是PEM制度下,一切資訊都將被揭露,徐小發的傳承成本大增,必須慎重評。

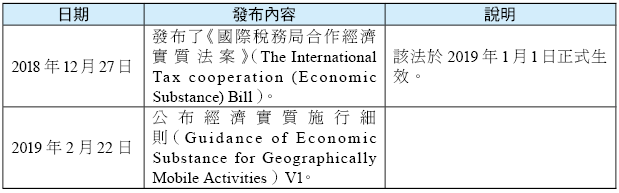

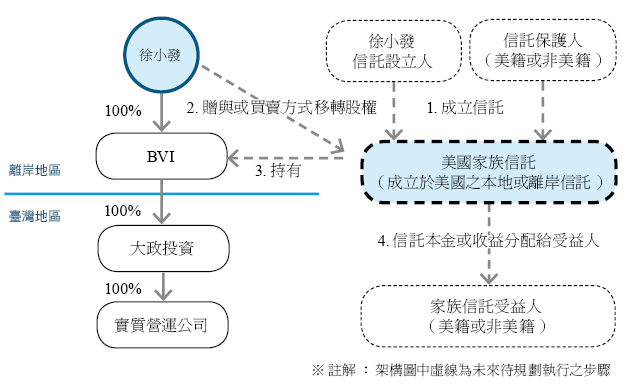

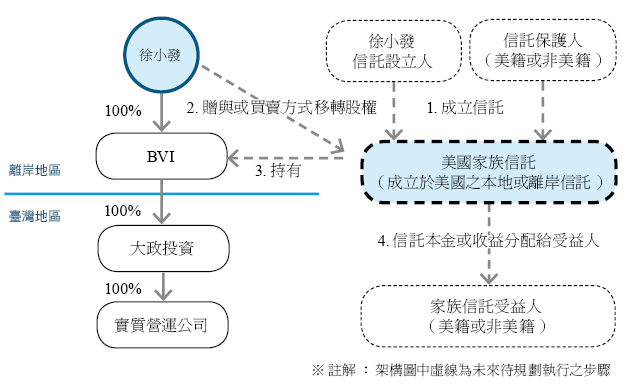

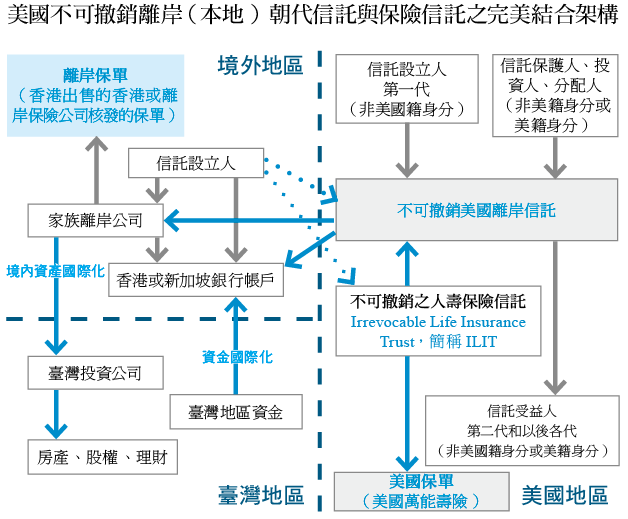

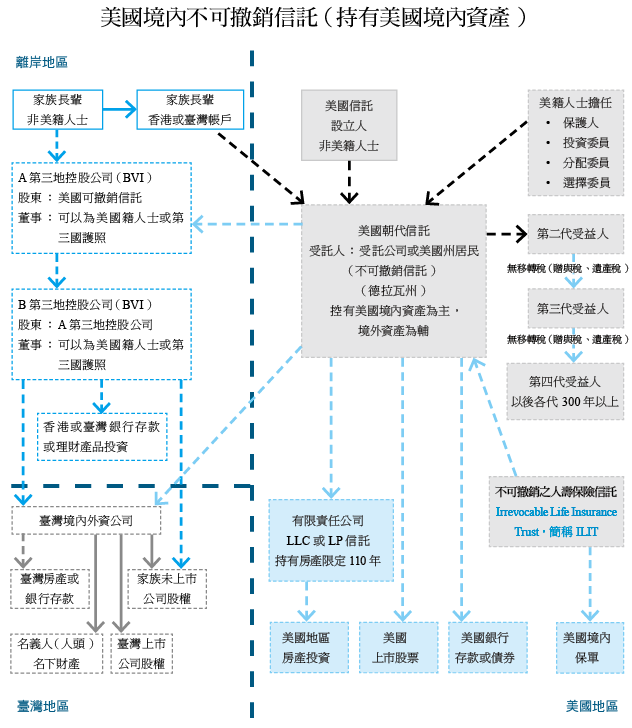

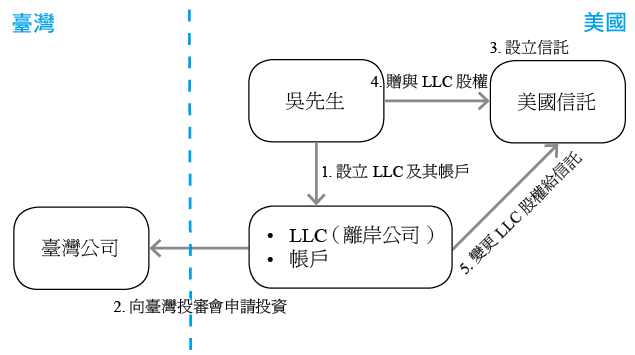

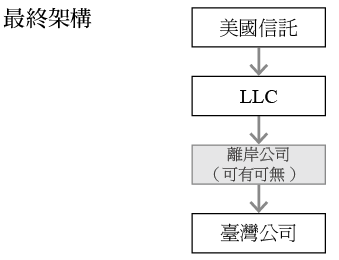

所以在此筆者建議,CFC最快可能於2022年1月1日施行,臺商或華人若有以離岸公司做為控股或貿易主體者,釜底抽薪的方式便是,應及時變更目前的最終控股主體,即由目前以個人為控股公司股東應立即變更以家族信託為控股公司股東,變更步驟與程序如下列架構圖:

但在進行上述架構籌劃時,應特別注意下列三大問題:

法令解析

所得稅額基本條例 第12條之1(個人及其關係人境外關係企業營利所得之計算及規定)

個人及其關係人直接或間接持有在中華民國境外低稅負國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力,且該關係企業無所得稅法第43條之3第1項各款規定者,於個人或其與配偶及二親等以內親屬合計持有該關係企業股份或資本額10%以上之情形,該個人應將該關係企業當年度之盈餘,按其持有該關係企業股份或資本額之比率計算營利所得,與前條第1項第1款規定之所得合計,計入當年度個人之基本所得額。但一申報戶全年之合計數未達新臺幣100萬元者,免予計入。

前項所稱低稅負國家或地區,依所得稅法第43條之3第2項規定認定。

關係企業自符合第1項規定之當年度起,其各期虧損符合所得稅法第43條之3第3項規定之查核簽證,並由個人依規定格式填報及經所在地稽征機關核定者,得於虧損發生年度之次年度起10年內自該關係企業盈餘中扣除,依第1項規定計算個人之營利所得。

個人於實際獲配該關係企業股利或盈餘時,於減除依第1項規定計算之營利所得後之餘額,依前條第1項第1款規定計入獲配年度之所得。但依第1項規定計算之營利所得,未計入當年度個人之基本所得額者,不得減除。

第1項規定之營利所得於實際獲配年度已依所得來源地稅法規定繳納之所得稅,於計入個人之基本所得額年度申報期間屆滿之翌日起5年內,得由納稅義務人提出所得來源地稅務機關發給之納稅憑證,並取得所在地中華民國駐外機構或其他經中華民國政府認許機構之驗證後,自各該計入個人之基本所得額年度依第13條第1項前段規定計算之基本稅額中扣抵。扣抵之數,不得超過因加計該營利所得,而依規定計算增加之基本稅額。

前5項之關係人及關係企業、具有重大影響力、營利所得之計算、虧損扣抵、國外稅額扣抵之範圍與相關計算方法、應提示文據及其他相關事項之辦法,由財政部定之。

第1項之關係企業當年度適用所得稅法第43條之4規定者,不適用前6項規定。

結語

在面對即將上路的CFC制度,應重新檢視公司股權架構是否合宜,再者許多離岸公司註冊國皆已全面實施經濟實質法案,故一旦離岸控股公司被認定為實質營運處所在國內之營利事業,原本之傳承規劃將會失效,應採合規方式提早進行架構重組。

徐小發出身南部望族,家境優渥,家族企業橫跨數個不同產業,是人人稱羨的富二代。徐小發對於家族企業的控股架構,也早已依照專業人士的建議,依序先設立大政投資股份有限公司,由投資公司持有實質營運公司。嗣後透過精心安排再將大政投資公司的股東改為BVI之離岸公司,而徐小發則作為唯一的股東100%控有該離岸公司。

徐小發原本擬利用離岸公司股權移轉方便及隱蔽性的特點,將家族實際營運公司股權,透過移轉離岸公司股權的方式進行傳承,但沒想到臺灣近年反避稅法案、 BVI 及發布的「經濟實質法施行細則」及共同申報準則等,衝擊了他原本的精心規劃,聽聞有關「受控外國公司制度」(Controlled Foreign Company Rules),預計最快可能於2022年施行,徐小發向專業會計師請教這棘手的問題 ,未來此種臺商及華人經常採用的投資或控股架構,將要如何繼續維持?而臺灣國稅局有可能採取哪些查稅動作?

核定租稅與規劃

臺灣在2019年7月3日立法院三讀通過「境外資金匯回管理運用及課稅條例」,並同時通過附帶決議,針對2016年增訂之「所得稅法」第43條之3條文 (營利事業CFC制度),與2017年增訂之「所得基本稅額條例」第12條之1條文(個人CFC制度),要求財政部於境外資金匯回專法施行期滿後1年內報請行政院核定有關營利事業與個人「受控外國公司制度」的施行日期 ,所以如一切按照臺灣立法院附帶決議時程,有關「受控外國公司制度」,最快可能於2022年施行,如此將有助落實反避稅條款,符合國際潮流。

「境外資金匯回管理運用及課稅條例」已自2019年8月15日開始施行,並將於2021年8月14日施行期滿落日,CFC最快可能施行日期為2022年1月1日,本案徐小發以離岸公司做為控股主體,於數年前確實可以達到隱蔽資產移轉的效果,但近年因為國際租稅的透明度增加、反避稅法規的制定,導致原本如解藥般的架構,瞬間變成難解的毒藥。

離岸控股公司將面對的問題:

一、個人之基本所得額──個人CFC制度

大政投資公司獲配來自實質營運公司之股利,若大政投資公司未再發放股利予股東,僅需繳納5%之未分配盈餘稅。但隨著CFC制度之實施,同一筆所得將面臨重複課稅之可能。

BVI公司屬於低稅負國家且徐小發持有BVI公司100%股權亦已達個人CFC制度所定之持股比例,故徐小發應將BVI公司當年度之盈餘,按其持有股份之比率計算營利所得,計入當年度個人之基本所得額。

縱然大政投資公司並未實際支付股利,BVI公司仍需依照會計準則認列投資收益,故徐小發也須計算個人海外所得計入基本稅額。

若大政投資公司分配股利與BVI公司,則股利所得需先扣繳稅額21%。BVI公司仍需依照會計準則認列投資收益,徐小發一樣計算個人海外所得計入基本稅額。待BVI公司實際分配股利,徐小發才能將收到之股利自該年度之海外所得扣除,以餘額計算當年度之營利所得。往年度大政投資公司扣繳21%股利稅金,則須依納稅憑證及相關程序後自徐小發之基本稅額中扣抵。

二、實際管理處所(Place of Effective Management,簡稱PEM)制度

除了前述CFC制度外,徐小發所持有之BVI公司,尚有可能會被認定為實質營運處所在臺灣境內,而導致應視為總機構在臺灣境內之營利事業,則BVI公司將須依所得稅法及其他相關法律規定辦理作業,影響甚鉅。

由於BVI公司是依外國法律設立,是否會被認定為實際管理所在臺灣境內營利事業,其要件如下:

(一)作成重大經營管理、財務管理及人事管理的決策者為臺灣境內居住之個人或總機構在臺灣境內之營利事業,或作成該等決策之處所在臺灣境內。

(二)財務報表、會計帳簿紀錄、董事會議事錄或股東會議事錄之製作或儲存處所在臺灣境內。

(三)在臺灣境內有實際執行主要經營活動。

從實質上判斷,BVI公司完全符合要件,有很高的機率被認定是實際管理所在臺灣境內營利事業,如此一來,BVI公司需依照規定辦理營業稅申報、扣繳申報、營利事業所得稅結算申報, 「離岸公司」名存實亡。

在符合實際管理處所制度(PEM)下,因已經達成實質課稅的目的,個人 CFC制度將不再適用,無須再計算個人基本所得額。

三、BVI公司股權移轉不再隱匿,移轉稅負勢必無所遁形

徐小發原本想利用BVI公司股權移轉方便及隱蔽性的特點,移轉公司股權給下一代,不論是在CFC制度或是PEM制度下,一切資訊都將被揭露,徐小發的傳承成本大增,必須慎重評。

所以在此筆者建議,CFC最快可能於2022年1月1日施行,臺商或華人若有以離岸公司做為控股或貿易主體者,釜底抽薪的方式便是,應及時變更目前的最終控股主體,即由目前以個人為控股公司股東應立即變更以家族信託為控股公司股東,變更步驟與程序如下列架構圖:

但在進行上述架構籌劃時,應特別注意下列三大問題:

- 成立信託的地點,到底應在美國或美國以外的離岸地區(如維京群島、庫克群島、開曼、澤西、根西、新加坡、香港、瑞士、巴哈馬、百慕達等地),依筆者建議,因目前CRS通報系統已經全面執行,所以還是建議應在美國地區(如內華達州等美國九個免州稅的州)成立。

- 成立信託類型是美國可撤銷信託、不可撤銷信託或美國離岸信託,則端視未來受益人是否有美國籍(美國稅務居民)身分,若未來受益人具有美國籍(美國稅務居民)身分則應成立美國可撤銷信託、不可撤銷信託;若未來受益人不具有美國籍(美國稅務居民)身分則可成立美國離岸信託。

- 信託設立人原則上應須不具美國籍(美國稅務居民)身分,且在將境外股權轉至美國信託時,應特別注意此信託設立人的稅籍身分,若此信託設立人具有臺灣地區贈與稅稅務居民身分,應好好對臺灣贈與稅問題進行籌劃或風險預估。

法令解析

所得稅額基本條例 第12條之1(個人及其關係人境外關係企業營利所得之計算及規定)

個人及其關係人直接或間接持有在中華民國境外低稅負國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力,且該關係企業無所得稅法第43條之3第1項各款規定者,於個人或其與配偶及二親等以內親屬合計持有該關係企業股份或資本額10%以上之情形,該個人應將該關係企業當年度之盈餘,按其持有該關係企業股份或資本額之比率計算營利所得,與前條第1項第1款規定之所得合計,計入當年度個人之基本所得額。但一申報戶全年之合計數未達新臺幣100萬元者,免予計入。

前項所稱低稅負國家或地區,依所得稅法第43條之3第2項規定認定。

關係企業自符合第1項規定之當年度起,其各期虧損符合所得稅法第43條之3第3項規定之查核簽證,並由個人依規定格式填報及經所在地稽征機關核定者,得於虧損發生年度之次年度起10年內自該關係企業盈餘中扣除,依第1項規定計算個人之營利所得。

個人於實際獲配該關係企業股利或盈餘時,於減除依第1項規定計算之營利所得後之餘額,依前條第1項第1款規定計入獲配年度之所得。但依第1項規定計算之營利所得,未計入當年度個人之基本所得額者,不得減除。

第1項規定之營利所得於實際獲配年度已依所得來源地稅法規定繳納之所得稅,於計入個人之基本所得額年度申報期間屆滿之翌日起5年內,得由納稅義務人提出所得來源地稅務機關發給之納稅憑證,並取得所在地中華民國駐外機構或其他經中華民國政府認許機構之驗證後,自各該計入個人之基本所得額年度依第13條第1項前段規定計算之基本稅額中扣抵。扣抵之數,不得超過因加計該營利所得,而依規定計算增加之基本稅額。

前5項之關係人及關係企業、具有重大影響力、營利所得之計算、虧損扣抵、國外稅額扣抵之範圍與相關計算方法、應提示文據及其他相關事項之辦法,由財政部定之。

第1項之關係企業當年度適用所得稅法第43條之4規定者,不適用前6項規定。

結語

在面對即將上路的CFC制度,應重新檢視公司股權架構是否合宜,再者許多離岸公司註冊國皆已全面實施經濟實質法案,故一旦離岸控股公司被認定為實質營運處所在國內之營利事業,原本之傳承規劃將會失效,應採合規方式提早進行架構重組。

範例背景

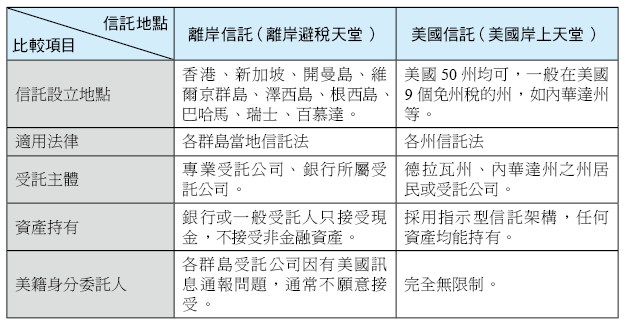

張先生在臺灣高科技界可是一個響叮噹的人物,從事IC設計工作,前後成立了兩家公司,一家被大科技公司收購,一家則被合併,身價已有上百億。

張先生身邊不乏私人銀行與保險人員理財專家圍繞著,也早就購買了一堆香港、新加坡私人理財帳戶、香港保單,但為讓後代有一個好的學習環境,就要兒子帶著媳婦和孫子移民到美國,兒子、媳婦登陸美國之後,探聽到一些在美投資的消息及管道,其中有個保險人員建議兒子可以利用設立信託的方式來進行財富傳承、及設立保險信託方式(ILIT)來購買保單,未來可節省鉅額的美國傳承稅(遺產、贈與稅),不知道其真實性與否,是否有哪些該注意的地方?

核定租稅與規劃

在美國信託可按照不同功能分類為各種信託,也可依照存續期間分類為非朝代信託、朝代信託兩個類別。

所謂功能性信託係指信託成立目的主要為達成特定目的,信託目的一旦達成,受託人即進行信託分配,信託即告消滅,或是可存續作為朝代信託。常例中,此類型信託之設立人通常為具有美籍身分人士,若為非美籍身分人士在成立此類型信託時,應對於置入信託資產所在地以及美國稅負等相關問題,有更多的考量。

一般非朝代信託通常有:遺囑信託(Testamentary Trust)、保留年金信託(Grantor Retained Annuity Trust,又稱 GRAT信託)、缺陷信託(Intentionally Defective Grantor Trust,又稱IDGT信託)、合格個人居住信託(Qualified Personal Residence Trust,又稱QPRT信託)、准公民信託(Qualified Domestic Trust,又稱QDOT信託)、隔代移轉稅信託(Generation Skipping Tax Trust,又稱GST信託)、生前信託(Living Trust) 、不可撤銷人壽保險信託(Irrevocable Life Insurance Trust,又稱ILIT信託)等。

所謂朝代信託係指一種家族傳承的信託,泛指能夠「降低遺贈稅, 作為資產保護、規避法律風險而達到財富傳承」的一種信託總稱。存在的有效期可持續超過100年或是更久,美國50個州均有不同信託法,允許信託存續上百年、上千年、甚或到永遠,成立目的是要讓財富由上一代轉到下一代時,不會重複課徵遺產稅或贈與稅等財產移轉稅,將其稅務影響降到最低。依據這些州法所成立的不可撤銷信託稱為「朝代信託」,例如:裁量信託、複委信託、固定信託、防止揮霍信託、指示信託、私人家族信託公司等;目前最常使用的朝代信託為指示型信託,在朝代信託中所謂「自由裁量型信託」,即指信託契約受託人就信託目標之一般經營管理事項雖具有執行權,惟於特定範圍內之事項 (通常係涉及投資或分配之事項),僅能依指示者之指示進行信託目標之經營管理,並無自行決定之權責;信託設立人將會指定一個保護人 (信託控制人)行使自由裁量權來控制整個信託,如此即可讓設立人的子孫受益、享用留下的財富,又不能過分濫用財產,也不會讓信託之控制權過度集中於受託人手上。若所成立的信託為不可撤銷,一旦成立後授予人就不能對資產有任何控制權或被允許修改信託條款,但可以藉由Division (分割:不同子信託)、Decanting(轉注:另一個信託)、Migration(遷移:換受託公司);讓後代子孫各家系有各自信託,方便於信託管理。

所謂不可撤銷人壽保險信託(Irrevocable Life Insurance Trust)係指投保人每年向信託贈送一筆資金,由信託擁有這份保險。被保人不直接支付保費,也不擁有保險,因此死亡賠償不計入遺產、無遺產稅問題。一般而言,購買人壽保險的最主要目的,就是為了分散風險、取得最大「槓桿」效果,要保人只要付出一小筆保險費,以鎖定一個因死亡或未來隨時間增加的資產價值的利益, 即可創造保單的最大效益。 若可以由一個非美籍人士,在美國成立不可撤銷的人壽保險信託,可使被保險人在世時擁有和控有一個或多個人壽保險保單,同時能夠管理並分配保險的保險費,並可在未來收取保險給付時不用計入遺產課稅及避免債權人請求以保險金來清償債務。尤其在美國購買壽險核保週期約為4~8周;目前僅「Global Atlantic」等少數保險公司允許簽署並公證POA授權書,投保人可以不需在美國境內,其他保險公司規定投保人在接收保單時必須人在美國境內,故設不可撤銷之人壽保險信託持有保單,保單郵寄的時候受託人在美國境內,就相當於投保人在美國境內,以完成保單之購買。

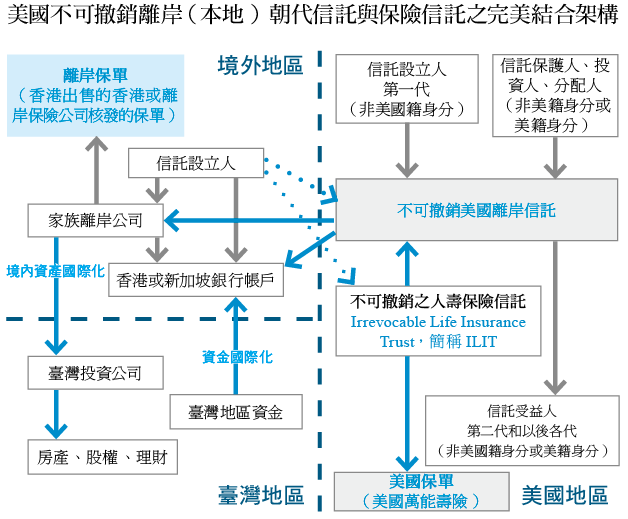

成立美國不可撤銷離岸(本地)朝代信託與保險信託時,原則上會先進行不可撤銷人壽保險信託之成立,即由不可撤銷人壽保險信託持有保單,再以家族朝代信託作為不可撤銷人壽保險信託之受益人,另外亦可將離岸保單(香港保單)移入家族朝代信託所控有離岸公司,如此即可將美國境內外的資產完全整合在家族朝代信託中。此外設立不可撤銷人壽保險信託應該要特別注意下列事項:

在此架構中,若未來家族下一代或以後各代具有美國籍身分(可能為美國公民或美國綠卡持有者),按照筆者多年實務經驗,一定要成立美國不可撤銷信託,因若家族信託成立於美國以外地區,未來受益人取得信託分配將會有美國回溯稅(Throwback Tax)、所得稅或受託人相關信託財產披露問題;而若未來家族下一代或以後各代確定不具有美國籍身分,則當然可成立於美國以外地區的離岸信託,但基於目前CRS考量,美國地區以外的離岸信託將會有信託設立人、信託保護人或信託受益人就信託持有財產與收益將會有通報或披露的考量,所以筆者還是建議可以在美國成立不可撤銷的美國離岸信託,相關信託籌劃細節可參考筆者著作《跨境財富傳承與家族信託籌劃實務,Estate Planning by U.S. Trusts 》一書。

另外在進行此項規劃時,若信託設立人或將財產贈與信託人(Grantor)應特別注意該設立人是否為臺灣遺產贈與稅法中規定的贈與稅務居民,若設立人為臺灣贈與稅的稅務居民則會有臺灣贈與稅的問題,還是應與專業會計師充分討論。

法令解析

根據美國內部法典(IRC.26CFR§301.7701-7 Trusts-Domestic and Foreign)所定義,所謂美國(國內)信託即完全符合美國信託法所謂法院測試和控制測試之信託,反之若不被歸類在美國信託則均視為美國離岸信託。

一、'所謂「法院測試」規定美國境內的法院必須能夠對信託進行監督,包括了州法院。如果信託的唯一受託人是該州的受託公司,則該信託受到該州法院的管轄。因此該信託符合法院測試的檢驗。如美國的聯邦、州或地方法院能夠對信託的「行政管理」進行「主要監督」,就會滿足法院的測試。

行政管理:是「履行信託合約和適用法律規定的義務」,包括維護信託帳簿和記錄、提交納稅申報表、管理和投資信託資產、捍衛信託以對抗債權人提起的訴訟,及決定分配的金額和時間。

主要監督:是「有權判定整個信託行政管理的所有問題」。法規有明確的規定,一個法院可擁有信託的主要管轄權,儘管該信託的受託人、受益人或該信託項下資產的法律管轄權在另一個法院。

例如符合德拉瓦州的法院測試,實務上只要行政運作在德拉瓦州,受德拉瓦州法管轄和有德拉瓦州受託公司為受託人的信託,通常都會滿足法院測試。

二、所謂「控制測試」是指美國人能夠有權對此信託做出「實質性的決策」。「美國人」一詞的定義是通過交叉引用《美國法典》26 U.S. Code §7701(a)(30),包括美國公民、美國公司、美國合夥公司等。

「實質性決定」係指信託保護人、投資顧問、分配委員、甚至受託人,以上任一角色中由非美國人擔任,並能至少決定以上任一重大決策,這個信託的控制測試就無法滿足,而會變成離岸信託,此重大決策包括:是否及何時進行分配、分配金額、收入或本金之分配、是否增加或移除受託人/受益人、是否終止信託、是否調和、仲裁或放棄對信託的要求、是否代表信託起訴或為信託辯護、投資決定,但不以此為限;但若是記帳、收取租金和執行投資決定等並非屬實質性決定,所以如受託公司是本信託的受託人,但所有重大決定都將由非美國人控制,則無論該信託是可撤銷或是不可撤銷,會因為無法通過控制測試而被視為離岸信託。

反之,若一個或多個(聯邦所得稅規定下的)美國人有權通過表決或其他方式作出信託的所有實質性決定,並沒有其他人有權否決決定的權力,則控制測試會得到滿足。美國財政部有提供一份非排他性的清單,列出被視為「重大決定」的決定或權力類型,其中包括:只要美國人能夠通過任何方式做出實質的決定,並不被其他人否決,則就是符合美國控制測試。

美國離岸信託並無美國納稅義務

美國離岸信託本身或設立人擁有信託財產,但只要信託不持有任何美國資產或有任何美國來源收入,並且受益人不是美國人,不管此離岸信託是可撤銷或是不可撤銷,即無美國聯邦所得稅負和申報要求。

在美國聯邦所得稅目的上,對於外國授予人信託而言(Foreign Grantor Trust,簡稱FGT),任何項目的收入、利得、損失、或是抵扣將會從信託流回設立人,若設立人為非美國稅務居民之外國人,則唯一會歸屬於聯邦所得稅的信託收入將會是在美國境內從事商業行為之有效聯結的美國來源所得,若信託中資產組成僅為持有臺灣及大陸子公司之BVI公司股權,則信託及設立人皆無須申報美國聯邦所得。

信託分配非美國來源所得給非美國受益人都不應在美國繳納預扣稅。如果信託的收入來源是從英屬維爾京群島公司得到的收入,那麼由英屬維爾京群島公司的分配也不應該受到美國的預扣稅。

美國離岸信託投資於美國證券,支付給信託的股息將由支付者在國稅局1042-S表格上報告,並須繳納預扣稅。如果1042-S表格已經正確的申報且做出正確的預扣稅並支付給IRS,則信託和設立人都不需要對此收入申報任何稅表。

美國離岸非授予人信託(Foreign Non-grantor Trust,簡稱FNGT)有美國籍受益人,雖信託分配當年度收入(或在信託下指令於下個稅務年度的65天以前分配)能將收入的種類保留在美國受益人手上,但是如果在信託裡面累積到下一個稅務年度分配,將會以一般性收入來計算稅率,並且根據回溯稅必須繳納額外的利息費用。這些收入包含資本利得與本身會對信託徵稅的海外收入。此外,美國受益人可能需要申報的表格包括以下:3520、8938、5471和8621等。美國受益人對於信託下的BVI公司以及大陸或臺灣的子公司也可能受到「離岸反遞延規則的約束」(CFC/PFIC),另外可能會有回溯稅(Throwback Tax)的問題,且美國受益人對於外國非授予人信託所持有之離岸資產也有申報義務;所以如果是美籍受益人,就不會成立美國離岸信託。

美國離岸信託須申報FinCEN 114(FBAR表格)

在銀行保密法(Bank Secrecy Act)規定下,美國人對美國離岸之銀行帳戶、股票帳戶、或是其他金融帳戶,擁有金融利益,或是簽署或其他權力,每個歷年度只要此帳戶價值加總超過美金10,000元,則必須要申報FinCEN 114表格。FBAR申報通常截止日為來年的4月15日,並可隨聯邦稅表延期至10月15日。對於不遵守此規定之民事處罰範圍為美金10,000元的非故意違規罰款,至50%的總帳戶價值的故意違規罰款。

即使美國人不是外國金融帳戶的合法所有權持有人,在美國人擁有受益權或控制權的情況下,該人也可被視為是外國帳戶的持有人。因此,針對信託項下直接或間接通過英屬維爾京群島、大陸或臺灣公司持有之外國金融帳戶,受託人有FBAR之申報義務,因為信託(直接或間接)擁有這些公司超過50%的股權。

美國受託公司對離岸帳戶會有控制權或受益權,因此即使是非美國信託,還是需要對離岸帳戶申報FBAR。

結語

美國不可撤銷離岸或朝代信託與保險信託之整合,可以解決美國、臺灣、離岸三地之財富,並可達到財富傳承目的,但應特別注意時間先後順序與相關法律規定。

張先生在臺灣高科技界可是一個響叮噹的人物,從事IC設計工作,前後成立了兩家公司,一家被大科技公司收購,一家則被合併,身價已有上百億。

張先生身邊不乏私人銀行與保險人員理財專家圍繞著,也早就購買了一堆香港、新加坡私人理財帳戶、香港保單,但為讓後代有一個好的學習環境,就要兒子帶著媳婦和孫子移民到美國,兒子、媳婦登陸美國之後,探聽到一些在美投資的消息及管道,其中有個保險人員建議兒子可以利用設立信託的方式來進行財富傳承、及設立保險信託方式(ILIT)來購買保單,未來可節省鉅額的美國傳承稅(遺產、贈與稅),不知道其真實性與否,是否有哪些該注意的地方?

核定租稅與規劃

在美國信託可按照不同功能分類為各種信託,也可依照存續期間分類為非朝代信託、朝代信託兩個類別。

所謂功能性信託係指信託成立目的主要為達成特定目的,信託目的一旦達成,受託人即進行信託分配,信託即告消滅,或是可存續作為朝代信託。常例中,此類型信託之設立人通常為具有美籍身分人士,若為非美籍身分人士在成立此類型信託時,應對於置入信託資產所在地以及美國稅負等相關問題,有更多的考量。

一般非朝代信託通常有:遺囑信託(Testamentary Trust)、保留年金信託(Grantor Retained Annuity Trust,又稱 GRAT信託)、缺陷信託(Intentionally Defective Grantor Trust,又稱IDGT信託)、合格個人居住信託(Qualified Personal Residence Trust,又稱QPRT信託)、准公民信託(Qualified Domestic Trust,又稱QDOT信託)、隔代移轉稅信託(Generation Skipping Tax Trust,又稱GST信託)、生前信託(Living Trust) 、不可撤銷人壽保險信託(Irrevocable Life Insurance Trust,又稱ILIT信託)等。

所謂朝代信託係指一種家族傳承的信託,泛指能夠「降低遺贈稅, 作為資產保護、規避法律風險而達到財富傳承」的一種信託總稱。存在的有效期可持續超過100年或是更久,美國50個州均有不同信託法,允許信託存續上百年、上千年、甚或到永遠,成立目的是要讓財富由上一代轉到下一代時,不會重複課徵遺產稅或贈與稅等財產移轉稅,將其稅務影響降到最低。依據這些州法所成立的不可撤銷信託稱為「朝代信託」,例如:裁量信託、複委信託、固定信託、防止揮霍信託、指示信託、私人家族信託公司等;目前最常使用的朝代信託為指示型信託,在朝代信託中所謂「自由裁量型信託」,即指信託契約受託人就信託目標之一般經營管理事項雖具有執行權,惟於特定範圍內之事項 (通常係涉及投資或分配之事項),僅能依指示者之指示進行信託目標之經營管理,並無自行決定之權責;信託設立人將會指定一個保護人 (信託控制人)行使自由裁量權來控制整個信託,如此即可讓設立人的子孫受益、享用留下的財富,又不能過分濫用財產,也不會讓信託之控制權過度集中於受託人手上。若所成立的信託為不可撤銷,一旦成立後授予人就不能對資產有任何控制權或被允許修改信託條款,但可以藉由Division (分割:不同子信託)、Decanting(轉注:另一個信託)、Migration(遷移:換受託公司);讓後代子孫各家系有各自信託,方便於信託管理。

所謂不可撤銷人壽保險信託(Irrevocable Life Insurance Trust)係指投保人每年向信託贈送一筆資金,由信託擁有這份保險。被保人不直接支付保費,也不擁有保險,因此死亡賠償不計入遺產、無遺產稅問題。一般而言,購買人壽保險的最主要目的,就是為了分散風險、取得最大「槓桿」效果,要保人只要付出一小筆保險費,以鎖定一個因死亡或未來隨時間增加的資產價值的利益, 即可創造保單的最大效益。 若可以由一個非美籍人士,在美國成立不可撤銷的人壽保險信託,可使被保險人在世時擁有和控有一個或多個人壽保險保單,同時能夠管理並分配保險的保險費,並可在未來收取保險給付時不用計入遺產課稅及避免債權人請求以保險金來清償債務。尤其在美國購買壽險核保週期約為4~8周;目前僅「Global Atlantic」等少數保險公司允許簽署並公證POA授權書,投保人可以不需在美國境內,其他保險公司規定投保人在接收保單時必須人在美國境內,故設不可撤銷之人壽保險信託持有保單,保單郵寄的時候受託人在美國境內,就相當於投保人在美國境內,以完成保單之購買。

成立美國不可撤銷離岸(本地)朝代信託與保險信託時,原則上會先進行不可撤銷人壽保險信託之成立,即由不可撤銷人壽保險信託持有保單,再以家族朝代信託作為不可撤銷人壽保險信託之受益人,另外亦可將離岸保單(香港保單)移入家族朝代信託所控有離岸公司,如此即可將美國境內外的資產完全整合在家族朝代信託中。此外設立不可撤銷人壽保險信託應該要特別注意下列事項:

- 信託本旨一定要是無法撤銷。若信託屬於可撤銷,則設立人就仍會被視為信託的擁有人,則保單的理賠及收益將還是會被認做是遺產的一部分,那麼這個信託就沒有節稅的意義了;

- 被保險人不可以是受託人,必須要指定一位法定成年人,或是某個機構作為受託人。受託人通常會是親信的人,或是律師、會計師;

- 一定要在被保險人死亡3年前設立,如果被保險人在設立後不滿3年即死亡,信託就不具節稅效果,仍會被課遺產稅;

- 如果設立人將現有的人壽保單轉移給ILIT,那會有死亡後追溯前3年擬制遺產的可能性;如果美國籍投保人轉移的保單具有高額的現金價值,也會可能需要計算贈與稅。

在此架構中,若未來家族下一代或以後各代具有美國籍身分(可能為美國公民或美國綠卡持有者),按照筆者多年實務經驗,一定要成立美國不可撤銷信託,因若家族信託成立於美國以外地區,未來受益人取得信託分配將會有美國回溯稅(Throwback Tax)、所得稅或受託人相關信託財產披露問題;而若未來家族下一代或以後各代確定不具有美國籍身分,則當然可成立於美國以外地區的離岸信託,但基於目前CRS考量,美國地區以外的離岸信託將會有信託設立人、信託保護人或信託受益人就信託持有財產與收益將會有通報或披露的考量,所以筆者還是建議可以在美國成立不可撤銷的美國離岸信託,相關信託籌劃細節可參考筆者著作《跨境財富傳承與家族信託籌劃實務,Estate Planning by U.S. Trusts 》一書。

另外在進行此項規劃時,若信託設立人或將財產贈與信託人(Grantor)應特別注意該設立人是否為臺灣遺產贈與稅法中規定的贈與稅務居民,若設立人為臺灣贈與稅的稅務居民則會有臺灣贈與稅的問題,還是應與專業會計師充分討論。

法令解析

根據美國內部法典(IRC.26CFR§301.7701-7 Trusts-Domestic and Foreign)所定義,所謂美國(國內)信託即完全符合美國信託法所謂法院測試和控制測試之信託,反之若不被歸類在美國信託則均視為美國離岸信託。

一、'所謂「法院測試」規定美國境內的法院必須能夠對信託進行監督,包括了州法院。如果信託的唯一受託人是該州的受託公司,則該信託受到該州法院的管轄。因此該信託符合法院測試的檢驗。如美國的聯邦、州或地方法院能夠對信託的「行政管理」進行「主要監督」,就會滿足法院的測試。

行政管理:是「履行信託合約和適用法律規定的義務」,包括維護信託帳簿和記錄、提交納稅申報表、管理和投資信託資產、捍衛信託以對抗債權人提起的訴訟,及決定分配的金額和時間。

主要監督:是「有權判定整個信託行政管理的所有問題」。法規有明確的規定,一個法院可擁有信託的主要管轄權,儘管該信託的受託人、受益人或該信託項下資產的法律管轄權在另一個法院。

例如符合德拉瓦州的法院測試,實務上只要行政運作在德拉瓦州,受德拉瓦州法管轄和有德拉瓦州受託公司為受託人的信託,通常都會滿足法院測試。

二、所謂「控制測試」是指美國人能夠有權對此信託做出「實質性的決策」。「美國人」一詞的定義是通過交叉引用《美國法典》26 U.S. Code §7701(a)(30),包括美國公民、美國公司、美國合夥公司等。

「實質性決定」係指信託保護人、投資顧問、分配委員、甚至受託人,以上任一角色中由非美國人擔任,並能至少決定以上任一重大決策,這個信託的控制測試就無法滿足,而會變成離岸信託,此重大決策包括:是否及何時進行分配、分配金額、收入或本金之分配、是否增加或移除受託人/受益人、是否終止信託、是否調和、仲裁或放棄對信託的要求、是否代表信託起訴或為信託辯護、投資決定,但不以此為限;但若是記帳、收取租金和執行投資決定等並非屬實質性決定,所以如受託公司是本信託的受託人,但所有重大決定都將由非美國人控制,則無論該信託是可撤銷或是不可撤銷,會因為無法通過控制測試而被視為離岸信託。

反之,若一個或多個(聯邦所得稅規定下的)美國人有權通過表決或其他方式作出信託的所有實質性決定,並沒有其他人有權否決決定的權力,則控制測試會得到滿足。美國財政部有提供一份非排他性的清單,列出被視為「重大決定」的決定或權力類型,其中包括:只要美國人能夠通過任何方式做出實質的決定,並不被其他人否決,則就是符合美國控制測試。

美國離岸信託並無美國納稅義務

美國離岸信託本身或設立人擁有信託財產,但只要信託不持有任何美國資產或有任何美國來源收入,並且受益人不是美國人,不管此離岸信託是可撤銷或是不可撤銷,即無美國聯邦所得稅負和申報要求。

在美國聯邦所得稅目的上,對於外國授予人信託而言(Foreign Grantor Trust,簡稱FGT),任何項目的收入、利得、損失、或是抵扣將會從信託流回設立人,若設立人為非美國稅務居民之外國人,則唯一會歸屬於聯邦所得稅的信託收入將會是在美國境內從事商業行為之有效聯結的美國來源所得,若信託中資產組成僅為持有臺灣及大陸子公司之BVI公司股權,則信託及設立人皆無須申報美國聯邦所得。

信託分配非美國來源所得給非美國受益人都不應在美國繳納預扣稅。如果信託的收入來源是從英屬維爾京群島公司得到的收入,那麼由英屬維爾京群島公司的分配也不應該受到美國的預扣稅。

美國離岸信託投資於美國證券,支付給信託的股息將由支付者在國稅局1042-S表格上報告,並須繳納預扣稅。如果1042-S表格已經正確的申報且做出正確的預扣稅並支付給IRS,則信託和設立人都不需要對此收入申報任何稅表。

美國離岸非授予人信託(Foreign Non-grantor Trust,簡稱FNGT)有美國籍受益人,雖信託分配當年度收入(或在信託下指令於下個稅務年度的65天以前分配)能將收入的種類保留在美國受益人手上,但是如果在信託裡面累積到下一個稅務年度分配,將會以一般性收入來計算稅率,並且根據回溯稅必須繳納額外的利息費用。這些收入包含資本利得與本身會對信託徵稅的海外收入。此外,美國受益人可能需要申報的表格包括以下:3520、8938、5471和8621等。美國受益人對於信託下的BVI公司以及大陸或臺灣的子公司也可能受到「離岸反遞延規則的約束」(CFC/PFIC),另外可能會有回溯稅(Throwback Tax)的問題,且美國受益人對於外國非授予人信託所持有之離岸資產也有申報義務;所以如果是美籍受益人,就不會成立美國離岸信託。

美國離岸信託須申報FinCEN 114(FBAR表格)

在銀行保密法(Bank Secrecy Act)規定下,美國人對美國離岸之銀行帳戶、股票帳戶、或是其他金融帳戶,擁有金融利益,或是簽署或其他權力,每個歷年度只要此帳戶價值加總超過美金10,000元,則必須要申報FinCEN 114表格。FBAR申報通常截止日為來年的4月15日,並可隨聯邦稅表延期至10月15日。對於不遵守此規定之民事處罰範圍為美金10,000元的非故意違規罰款,至50%的總帳戶價值的故意違規罰款。

即使美國人不是外國金融帳戶的合法所有權持有人,在美國人擁有受益權或控制權的情況下,該人也可被視為是外國帳戶的持有人。因此,針對信託項下直接或間接通過英屬維爾京群島、大陸或臺灣公司持有之外國金融帳戶,受託人有FBAR之申報義務,因為信託(直接或間接)擁有這些公司超過50%的股權。

美國受託公司對離岸帳戶會有控制權或受益權,因此即使是非美國信託,還是需要對離岸帳戶申報FBAR。

結語

美國不可撤銷離岸或朝代信託與保險信託之整合,可以解決美國、臺灣、離岸三地之財富,並可達到財富傳承目的,但應特別注意時間先後順序與相關法律規定。

Q16 如何以美國可撤銷朝代信託來進行跨境財富傳承?下一代若有美籍受益人,為何不能於美國以外地區成立家族信託?

範例背景

林老先生是個土生土長的臺中人,早年靠著兩岸三地貿易起家,從臺灣到香港、美國到大陸,攢下諸多積蓄,資產遍及海內外,不僅有臺灣房產開發公司和理財投資,更有離岸公司在香港、新加坡戶頭,其中香港個人帳戶有許多存款與理財產品。林老先生的孩子很早就赴美留學,因此兒子、媳婦、孫子一家都是美國公民。

年事已高的他資產超過美金20,000,000元,擔心直接贈與給兒子會增加美國所得稅與未來遺產稅,若直接贈與給年幼的孫子,則擔心未來有無工作或債權等債務風險,甚至婚姻糾紛;為此感到進退維谷。不是美國人的林老先生可用美國信託來保護財產嗎?有甚麼應該注意的地方?

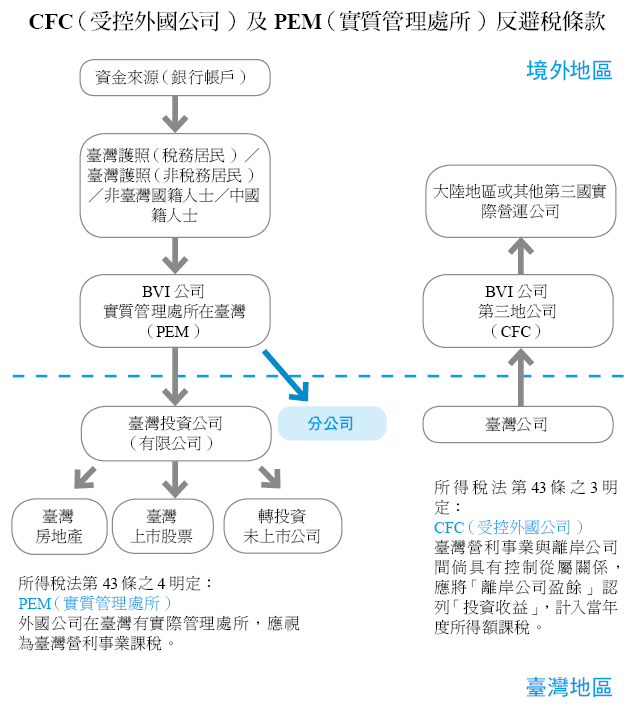

核定租稅與規劃

非美籍設立人希望生前對信託保留控制權(美籍受益人),去世後此種信託會自動轉換為美國不可撤銷信託。信託資產若不涉及美國資產或商業行為,設立人則無美國所得稅、死亡時亦無贈與稅或遺產稅 ,「可撤銷信託」即視為授予人信託,也就是當設立人將資產轉給信託時,因為設立人對信託資產仍保有撤銷、更改授予信託甚至享有信託收益之權力,因此並不會有所謂「完全贈與 (Completed Gift)」的情況發生,故信託中的資產和其所產生之收益仍舊能回流至設立人,資產之所有權和聯邦所得稅義務仍舊歸屬於設立人。 一旦設立人撤銷信託,再將資產移轉給他人,或是當設立人在撤銷信託前死亡,信託從可撤銷轉為不可撤銷信託時,仍會有所謂「移轉稅」(也就是贈與稅或遺產稅)的課征。

設立美國可撤銷信託在美國聯邦所得稅和遺產稅上考慮重點為:

以本題案例來看,因下一代及未來各代為具美籍受益人,因此倘若非美國籍的林老先生,是在美國以外的地區成立可撤銷境外信託,就臺灣遺產贈與稅考量,目前大部分美國以外地區成立的離岸信託,通常情況下均以設立人為第一順位的受益人,未來信託設立人假設不幸過世,則會產生臺灣遺產稅的問題;另外從美國稅的角度考量,該信託並非美國地區的離岸可撤銷信託,在信託設立人過世後轉換為不可撤銷信託,假使此信託的受益人具有美籍身分,則將處在美國稅負非常不利的狀況。

即「非美國地區的離岸不可撤銷信託」之受益人具有美籍身分,且信託保有累積未分配利潤(Undistributed Income)的情況,在受益人收到該年度的信託分配時,會產生美國回溯稅(Throwback Tax);若「非美國地區的離岸不可撤銷信託」持有外國金融商品,如共同基金(Mutual Fund)、貨幣市場基金(Money Market Fund)等,則未來該資產分配收益時會產生PFIC的問題。

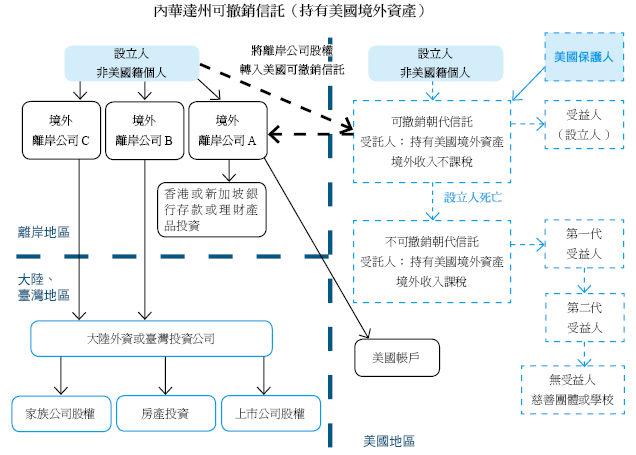

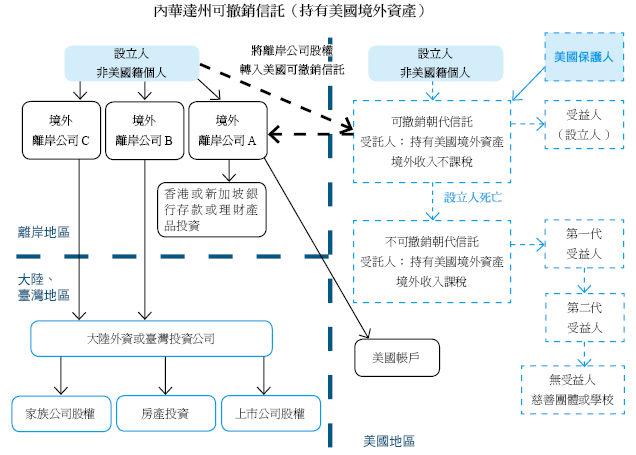

美國可撤銷朝代信託架構:

美國可撤銷信託最適合用在信託受益人具有美籍身分,信託設立人財產均在美國以外地區,設立人生前又不想讓受益人繳交美國所得稅的情況下。

範例背景

林老先生是個土生土長的臺中人,早年靠著兩岸三地貿易起家,從臺灣到香港、美國到大陸,攢下諸多積蓄,資產遍及海內外,不僅有臺灣房產開發公司和理財投資,更有離岸公司在香港、新加坡戶頭,其中香港個人帳戶有許多存款與理財產品。林老先生的孩子很早就赴美留學,因此兒子、媳婦、孫子一家都是美國公民。

年事已高的他資產超過美金20,000,000元,擔心直接贈與給兒子會增加美國所得稅與未來遺產稅,若直接贈與給年幼的孫子,則擔心未來有無工作或債權等債務風險,甚至婚姻糾紛;為此感到進退維谷。不是美國人的林老先生可用美國信託來保護財產嗎?有甚麼應該注意的地方?

核定租稅與規劃

非美籍設立人希望生前對信託保留控制權(美籍受益人),去世後此種信託會自動轉換為美國不可撤銷信託。信託資產若不涉及美國資產或商業行為,設立人則無美國所得稅、死亡時亦無贈與稅或遺產稅 ,「可撤銷信託」即視為授予人信託,也就是當設立人將資產轉給信託時,因為設立人對信託資產仍保有撤銷、更改授予信託甚至享有信託收益之權力,因此並不會有所謂「完全贈與 (Completed Gift)」的情況發生,故信託中的資產和其所產生之收益仍舊能回流至設立人,資產之所有權和聯邦所得稅義務仍舊歸屬於設立人。 一旦設立人撤銷信託,再將資產移轉給他人,或是當設立人在撤銷信託前死亡,信託從可撤銷轉為不可撤銷信託時,仍會有所謂「移轉稅」(也就是贈與稅或遺產稅)的課征。

設立美國可撤銷信託在美國聯邦所得稅和遺產稅上考慮重點為:

- 未來受益人是否具美國籍―― 考慮信託是美國(本土)信託或是外國美國(離岸)信託?

- 將交付予信託之資產在美國境內或是境外?

以本題案例來看,因下一代及未來各代為具美籍受益人,因此倘若非美國籍的林老先生,是在美國以外的地區成立可撤銷境外信託,就臺灣遺產贈與稅考量,目前大部分美國以外地區成立的離岸信託,通常情況下均以設立人為第一順位的受益人,未來信託設立人假設不幸過世,則會產生臺灣遺產稅的問題;另外從美國稅的角度考量,該信託並非美國地區的離岸可撤銷信託,在信託設立人過世後轉換為不可撤銷信託,假使此信託的受益人具有美籍身分,則將處在美國稅負非常不利的狀況。

即「非美國地區的離岸不可撤銷信託」之受益人具有美籍身分,且信託保有累積未分配利潤(Undistributed Income)的情況,在受益人收到該年度的信託分配時,會產生美國回溯稅(Throwback Tax);若「非美國地區的離岸不可撤銷信託」持有外國金融商品,如共同基金(Mutual Fund)、貨幣市場基金(Money Market Fund)等,則未來該資產分配收益時會產生PFIC的問題。

美國可撤銷朝代信託架構:

- 適用前提:

- 非美籍設立人(Non-Citizen Non-Domiciled ,簡稱NCND) 、美籍保護人、美籍受益人。

- 授予人信託、可撤銷信託、非終極贈與。

- 目前準備移入信託的資產均在美國以外地區。

- 適用目的:

- 避免美國境內遺產面對遺產認證冗長程序與高額費用。

- 資產以美國信託持有,可能避免CRS通報問題(美國非CRS參與國)。

- 財產自動達到世代傳承目的。

- 資產有潛在大幅增值可能。

- 適用注意事項:

- 設立人生前並未完成財產之終極贈與,未來債權人或離婚配偶可能有請求權問題。

- 移入美國境內,未來所得有美國所得稅問題。

- 若設立人過世,境外公司A仍須在美國境內開戶,購買理財產品以建立關聯性,並於設立人過世前進行勾選原則(Check the box)境外資產可以提高成本,但會造成A公司於美國資產計入設立人之美國遺產稅 。境外公司B需在設立人過世後,方進行勾選原則,避免美國遺產稅。

美國可撤銷信託最適合用在信託受益人具有美籍身分,信託設立人財產均在美國以外地區,設立人生前又不想讓受益人繳交美國所得稅的情況下。

範例背景

王董是一個大型貿易商的負責人,主要代理歐美大型連鎖運動休閒產品在大陸銷售,除順帶收取下單、轉單、運送等的鉅額佣金與價差,為方便整個物流與金流,更在香港與離岸地成立轉單與接單公司,並在香港開立相關銀行帳戶。