專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

Q3 在臺灣為順利完成跨境企業交班,如何轉移股權給第二代最能有效節稅?

實例背景

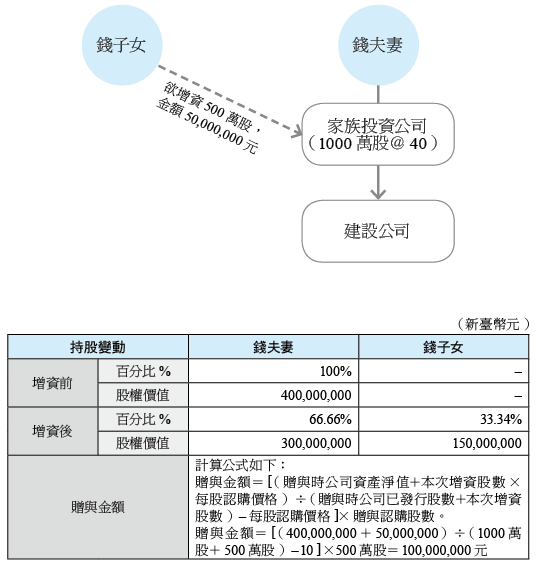

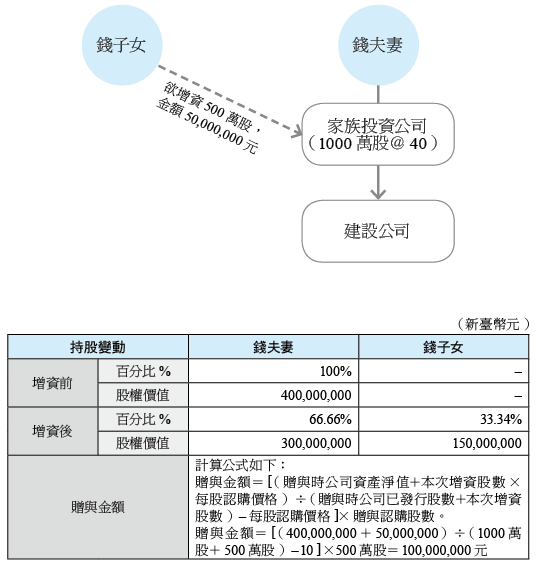

錢先生的家族從事營造建築產業,因投資土地眼光精準,施工品質優良,每每有新案推出就迅速銷售一空,每年自營造公司分配到家族投資公司股利頗豐,因而投資公司便累積了相當多盈餘,每股面額新臺幣10元的股票,其報表淨值竟已達每股40元之譜。由於錢先生及錢太太共同掌控了投資公司100%的股權,在子女們陸續學成返國接班之際,錢先生也開始構思股權的傳承做法,並決定採用面額增資的方式,讓子女們取得三分之一的持股比例,並開始發放股利。

稅務法令經常更動,尤其過去允許的稅務規劃方法,現今未必可行,稅務機關將會隨著稅務案例的發生,隨時防堵可能逃稅的漏洞甚至修法變更相關課稅規定,錢先生的生意做得這麼好,他也明白稅務規劃的可能風險。他該如何進行此傳承才能萬無一失,避免後續稅局又找上門?

核定租稅與規劃

本案錢夫妻事後諮詢專業會計師以後,決定依稅捐稽徵法第48條之1規定自動補報,以免稽徵機關查獲後補稅並處罰,做好租稅成本管控。

法令解析

股東放棄現金增資新股認購權,贈與稅徵免處理原則

核釋公司辦理現金增資,原股東放棄依持股比例取得新股認購權之課稅規定:

(財政部100.11.10臺財稅字第10004533940號)

結語

進行規劃之前要先諮詢專業人士,現行稅法規定繁多,加上步入科技大數據時代讓國稅局查稅手段多元、快速,更甚者國內外資訊交換平臺漸漸成形,規劃破口可能來自四面八方,規劃DIY已不能久病成良醫,而可能是一失足成千古恨。

錢先生的家族從事營造建築產業,因投資土地眼光精準,施工品質優良,每每有新案推出就迅速銷售一空,每年自營造公司分配到家族投資公司股利頗豐,因而投資公司便累積了相當多盈餘,每股面額新臺幣10元的股票,其報表淨值竟已達每股40元之譜。由於錢先生及錢太太共同掌控了投資公司100%的股權,在子女們陸續學成返國接班之際,錢先生也開始構思股權的傳承做法,並決定採用面額增資的方式,讓子女們取得三分之一的持股比例,並開始發放股利。

稅務法令經常更動,尤其過去允許的稅務規劃方法,現今未必可行,稅務機關將會隨著稅務案例的發生,隨時防堵可能逃稅的漏洞甚至修法變更相關課稅規定,錢先生的生意做得這麼好,他也明白稅務規劃的可能風險。他該如何進行此傳承才能萬無一失,避免後續稅局又找上門?

核定租稅與規劃

本案錢夫妻事後諮詢專業會計師以後,決定依稅捐稽徵法第48條之1規定自動補報,以免稽徵機關查獲後補稅並處罰,做好租稅成本管控。

法令解析

股東放棄現金增資新股認購權,贈與稅徵免處理原則

核釋公司辦理現金增資,原股東放棄依持股比例取得新股認購權之課稅規定:

- 原股東係單純放棄新股認購權利者,不構成贈與行為。

- 原股東形式上雖放棄認股,惟實質上係藉由其對公司董事會之掌控,使公司就其未認購部分於依公司法第267條第3項規定洽特定人認購時,以其指定之人為該特定人,於符合下列情況者,係以迂迴方式無償轉讓新股認購權予該特定人,應依實質課稅原則核課贈與稅,並由稽徵機關負舉證責任:

(一)增資公司以未上市、未上櫃且非興櫃之公司為限。

(二)原股東對公司董事會洽特定人之行為具直接或間接之掌控力。

(三)該特定人為原股東二親等以內親屬,如為其他第三人(含法人),以實質經濟利益仍歸原股東二親等以內親屬者為限。

(四)每股認購價格與增資時每股淨值顯不相當且總價差距大,經核認以該價格增資並放棄認股有違一般經驗法則。

三、上開適用實質課稅原則之案件,其贈與日在本令發布日以前者,准予補稅免罰;其贈與日在本令發布日之翌日以後且未申報贈與稅者,除補稅外並應依遺產及贈與稅法第44條處罰。(財政部100.11.10臺財稅字第10004533940號)

結語

進行規劃之前要先諮詢專業人士,現行稅法規定繁多,加上步入科技大數據時代讓國稅局查稅手段多元、快速,更甚者國內外資訊交換平臺漸漸成形,規劃破口可能來自四面八方,規劃DIY已不能久病成良醫,而可能是一失足成千古恨。