專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

Q12 全球CRS時代來臨,離岸公司、OBU帳戶優勢不再,…(字數限制完整標題內收)

Q12 全球CRS時代來臨,離岸公司、OBU帳戶優勢不再,三角貿易、境外資金、跨境傳承該如何解套?

範例背景

張大中早年因事業與工作經常往來臺灣、大陸、歐洲與美國;因工作關係在美國居住過好些年,2016年退休後,張大中大部分時間都陪伴雙親以盡孝道。1年中大半時間都旅居於歐洲國家。近2年來,張大中時不時從報章雜誌上看到關於CRS施行導致全球金融帳戶全面曝光的新聞,讓張大中意識到,他早年設立離岸公司在新加坡開立帳戶進行投資理財,多年來帳戶中也累積了不少資金,是否可能受到這波浪潮的影響。

他不禁想起新加坡的銀行這2年不斷要求他提供資料進行審查,像是要求說明資金來源、聲明最終受益人的身分、簽署FATCA以及CRS聲明文件等等,是不是已經逐步的準備進行資訊交換了呢?

經與友人聊天中了解到CRS的執行,最終會讓這些離岸帳戶的金融資訊全部報送回給最終受益人的稅務居民所在地,雖說銀行客戶經理安撫他不用擔心,臺灣還沒加入CRS,暫時沒有報送資料的問題,但張大中仍憂心忡忡。

後來張大中又聽聞臺新租稅協議也有相關的訊息交換機制,雖然沒有立即被交換的問題,但又埋下一個焦慮的種子在張大中心裡,他非常擔心日後修法的走向,苦思解套方案,究竟張大中的離岸公司及其留存在境外的資金應何去何從呢?

核定租稅與規劃

OECD、G20決定CRS通報影響深遠

自OECD於2013年提出BEPS 15項行動計畫,發布了

《 Standard for Automatic Exchange of Financial Information for Tax Matters》(金融帳戶涉稅資訊自動交換標準),並於2014年7月15日規定參加國家/地區透過簽署「多邊稅務行政互助公約」 (Multilateral Competent Authority Agreement,簡稱「MCAA」),並建立了金融帳戶資訊共同申報標準(Common Reporting Standard,簡稱CRS),所謂CRS是一套金融機構盡職調查(Due Diligence Procedures)和申報金融帳戶資訊的標準,以進行國際間金融帳戶資訊自動交換。臺灣財政部於2017年11月16日公布「金融機構執行共同申報及盡職審查作業辦法」,臺灣版的「肥咖條款」在 2019 年實施共同申報準則(CRS),並於 2020 年與其他租稅協定國家(臺灣與新加坡、日本、澳大利亞、紐西蘭、加拿大等 32 國,簽有租稅協定)做第一次的稅務資訊交換,臺灣的銀行、人壽保險、券商、投信以及外商銀行在臺分、子行均應按該規範進行客戶盡職審查,金融機構應於每年的 6 月 1 日至 6 月 30 日申報應申報帳戶相關資訊,包含姓名、地址、居住稅務司法管轄地、稅籍編號、出生日期及出生地 (針對個人)、帳號、帳戶餘額或價值、帳戶收入(如:利息、股利、出售或贖回金融資產收入)。未來對臺灣稅務居民的課稅會有甚麼樣的影響?

以往離岸公司存在的優勢是基於其隱密性,通過各境外地區資訊的不透明性,達到節稅的效果,但CRS的出現,猛烈的衝擊了離岸公司存在的價值,作為將利潤留置境外的功能亦不復存在。

離岸公司過去的資料保密性極高,股東資料、股權比例、收益狀況等,在一般情況下,若未經許可,各離岸地區的註冊局不得將公司資料揭露予第三方,然而CRS的出現,從金融機構端徹底的揭開了離岸公司的面紗,並定義最終受益人稅務居民身分,將帳戶訊息報送回所稅務居民所在地。

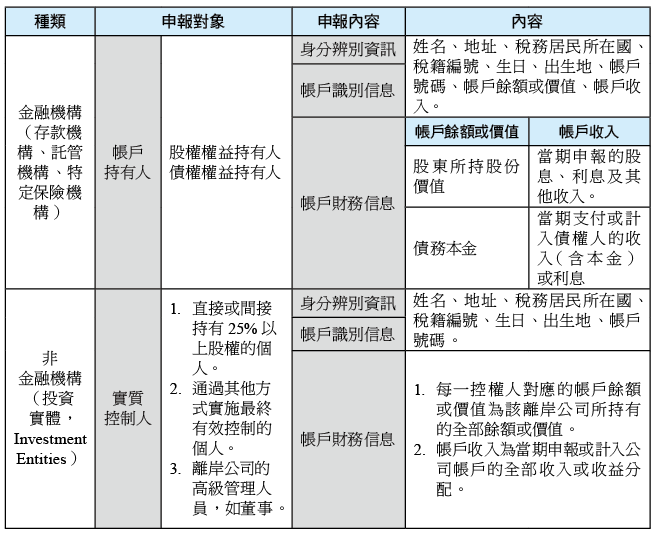

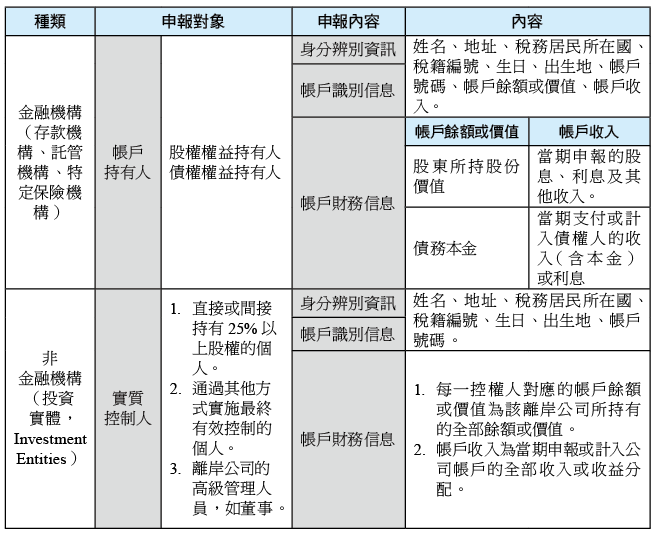

CRS報送的訊息如下:

然而,離岸公司行之有年,無論是各集團企業投資架構或個人理財需要,離岸公司在其規劃中的角色紮根頗深,如貿然將離岸公司移除恐怕也會造成莫大的影響,難道離岸公司已無出路? CRS宗旨在資產透明化,收入應在其所屬稅務居所在地納稅,也就是說最終受益人必定是某個稅務管轄地的居民,應在其所屬稅務居民所在地完成納稅義務。

離岸公司於金融機構開戶的維持,避免境外資金成為國際資金流浪兒

2019年,超過100個管轄區的稅務機關成功自動交換了廣泛的金融資料,包括通過銀行、保險公司、由個人及其離岸公司持有的投資實體(如基金、信託等)所擁有的資產和帳戶資料。資料交換結束後,不少地區的稅務機關已發起第二波浪潮,加強實施CRS合規性,其中包括對金融機構在實施CRS的過程進行覆核。由於稅務機關對金融機構實施CRS合規狀況進行覆核,這也間接導致金融機構對帳戶持有人/控權人的身分,或應申報的狀態進行更嚴格的審查。

近2年來,銀行受到FATCA及CRS的雙重制約,銀行開戶的門檻越來越嚴苛,在CRS政策施行的環境下,以往的金融中心像是香港、新加坡的各大行管制越趨嚴格,相信許多人都感受到銀行開戶變得更加困難了,大多數的銀行已經不接受上門客(Walking in client)的開戶;一方面對新開戶的KYC審核變嚴,另一方面各行內部陸續清理一些離岸帳號,尤其是少有交易的「靜止帳號」,同時這些註冊在CRS交換轄區,但在當地卻沒有實質營運的相關在岸企業的這些離岸帳戶正被動的面臨銀行銷戶的要求。

銀行的年度檢查(Account Review)也是目前銀行AML(Anti-Money Laundering)工作重要的一環,需要對帳戶的性質、架構、實質受益人及控權人進行例行調查,藉此逐步將現有帳戶進行清理。即便帳戶存續的情況下,按照目前各銀行執行AML合規檢查的力度,基本上進出的匯款從以往的抽查轉為逐筆審查,並會要求客戶說明及提供相應證明,舉例來說,匯一筆款項,您可能會面臨到匯出行、中轉行及受款行三方面的詢問,對比以往的匯款方便度來說,難度是大大的增加了。

如果海外銀行帳戶被關,離岸公司面對無地可開戶的窘境,不得不回臺開戶,則又會面臨離岸公司資料揭露給主管部門,從而面臨課稅的風險,因此,如何合規、安全有效的維護並使用銀行帳戶,現在是一門艱深的課題。

若要簡單解決此問題,可申辦一個第三國身分(如保加利亞護照或土耳其護照),並以此護照身分持有離岸公司,當然持有護照者必須想辦法成為臺灣所得稅與贈與稅的非稅務居民;但若要尋求一個長治久安,又可進行相關稅負籌劃與世代傳承,可能要以美國信託持有離岸公司才是解決此問題的最佳方案。

法令解析

以離岸公司名義將資金存放境外,未來要注意下列臺灣地區法令的施行及後續衍生的問題:

營利事業及其關係人直接或間接持有在中華民國境外低稅賦國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力者,除符合下列各款規定之一者外,營利事業應將該關係企業當年度之盈餘,按其持有該關係企業股份或資本額之比率及持有期間計算,認列投資收益,計入當年度所得額課稅:

第1項所稱實際管理處所在中華民國境內之營利事業,指營利事業符合下列各款規定者:

個人及其關係人直接或間接持有在中華民國境外低稅負國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力,且該個人或其與配偶及二親等以內親屬合計持有該關係企業股份或資本額10%以上者,該個人應將該關係企業當年度盈餘,依持有股份或資本額之比率計算海外營利所得,與第12條第1項第1款規定之所得合計,計入個人之基本所得額;嗣關係企業實際分配股利或盈餘時,該已計入個人基本所得額之海外營利所得免再重複計入課稅,並定明其已繳納之國外稅額扣抵規定。

二、離岸公司未來的出路與最終所有權人成為非稅務居民

租稅天堂經濟實質法案的發布適用,讓以往習慣使用離岸公司做三角貿易或是個人理財的客戶們不得不去檢視每一家離岸公司的主要功能及存續的必要性,作為實體營運的公司,其勢必應是某個國家或地區的稅務居民,承擔相應的稅負義務,因此,架構簡化可能是未來的趨勢,或可思考轉移至稅負、人力等各類成本較低的國家進行營運。

歐洲國家中,盧森堡、瑞士、愛爾蘭、保加利亞等國家則在歐洲整體高稅負的環境下,其低稅負吸引大量人才和外資進駐,為其經濟增長帶來了諸多便利條件。跨國企業紛紛將總部、註冊地或核心部門遷到這些低稅負國家,以降低稅負成本。比如愛爾蘭吸引了英特爾、微軟、蘋果等公司入駐,為這些跨國企業節約了每年美金數十億元的稅金。

以東歐保加利亞為例,若離岸公司的最終所有權人已無臺灣稅務居民身分,並成為保加利亞之稅務居民,保加利亞是一個相對低調但卻在吸引外資上具有競爭力的國家,怎麼說呢?從稅賦的角度切入,其公司稅及個人稅率在歐洲國家中來說,是相對較低的,簡要從幾個方面來看:

總控股公司註冊地選定後,接下來架構的調整便可逐步進行,由個人(Bulgaria PR & Tax Residence Certificate)成立保加利亞公司作為總控股公司,將個人所持有的離岸公司(實際控有臺灣、大陸等實體營運公司)的股權移入保加利亞公司,最終清算離岸公司或將離岸公司的資產移轉給保加利亞公司,達到由保加利亞公司直接控有臺灣或大陸實際營運公司的股權。鑒於保加利亞於公司稅方面具有優惠性,根據相關稅收協定,享有稅收抵免或免稅,沒有抵免規定的,保加利亞政府亦有提供國內的稅收抵免待遇,非免稅的股息應計入應稅所得繳納公司稅10%。至於如何取得保加利亞稅務居民的身分,可採用快速入籍方式,依據《保加利亞共和國境內外國人法》和《保加利亞公民法》保加利亞公民法2013年的第三部分14a (1);快速入籍外國人投資政府債券超過100萬列弗(折合約51.2萬歐元),9個月後便可取得永居身分;獲得永居身分1年後,可追加100萬列弗(折合51.2萬歐元) 政府債券投資, 合共投資不少於200萬列弗(折合102.4萬歐元)可快速入籍保加利亞國籍,獲得保加利亞護照時等同於獲得28個歐盟國家的通行證。

結語

因應全球CRS大洗牌的趨勢,臺灣稅務居民與臺灣企業架構簡化勢在必行,根據不同產業以及資產配置的需求,架構調整控股以及納稅所在地的選擇,並兼顧財產保護與世代傳承目的,仍需通過專業的評估及分析,予以從長計議。

範例背景

張大中早年因事業與工作經常往來臺灣、大陸、歐洲與美國;因工作關係在美國居住過好些年,2016年退休後,張大中大部分時間都陪伴雙親以盡孝道。1年中大半時間都旅居於歐洲國家。近2年來,張大中時不時從報章雜誌上看到關於CRS施行導致全球金融帳戶全面曝光的新聞,讓張大中意識到,他早年設立離岸公司在新加坡開立帳戶進行投資理財,多年來帳戶中也累積了不少資金,是否可能受到這波浪潮的影響。

他不禁想起新加坡的銀行這2年不斷要求他提供資料進行審查,像是要求說明資金來源、聲明最終受益人的身分、簽署FATCA以及CRS聲明文件等等,是不是已經逐步的準備進行資訊交換了呢?

經與友人聊天中了解到CRS的執行,最終會讓這些離岸帳戶的金融資訊全部報送回給最終受益人的稅務居民所在地,雖說銀行客戶經理安撫他不用擔心,臺灣還沒加入CRS,暫時沒有報送資料的問題,但張大中仍憂心忡忡。

後來張大中又聽聞臺新租稅協議也有相關的訊息交換機制,雖然沒有立即被交換的問題,但又埋下一個焦慮的種子在張大中心裡,他非常擔心日後修法的走向,苦思解套方案,究竟張大中的離岸公司及其留存在境外的資金應何去何從呢?

核定租稅與規劃

OECD、G20決定CRS通報影響深遠

自OECD於2013年提出BEPS 15項行動計畫,發布了

《 Standard for Automatic Exchange of Financial Information for Tax Matters》(金融帳戶涉稅資訊自動交換標準),並於2014年7月15日規定參加國家/地區透過簽署「多邊稅務行政互助公約」 (Multilateral Competent Authority Agreement,簡稱「MCAA」),並建立了金融帳戶資訊共同申報標準(Common Reporting Standard,簡稱CRS),所謂CRS是一套金融機構盡職調查(Due Diligence Procedures)和申報金融帳戶資訊的標準,以進行國際間金融帳戶資訊自動交換。臺灣財政部於2017年11月16日公布「金融機構執行共同申報及盡職審查作業辦法」,臺灣版的「肥咖條款」在 2019 年實施共同申報準則(CRS),並於 2020 年與其他租稅協定國家(臺灣與新加坡、日本、澳大利亞、紐西蘭、加拿大等 32 國,簽有租稅協定)做第一次的稅務資訊交換,臺灣的銀行、人壽保險、券商、投信以及外商銀行在臺分、子行均應按該規範進行客戶盡職審查,金融機構應於每年的 6 月 1 日至 6 月 30 日申報應申報帳戶相關資訊,包含姓名、地址、居住稅務司法管轄地、稅籍編號、出生日期及出生地 (針對個人)、帳號、帳戶餘額或價值、帳戶收入(如:利息、股利、出售或贖回金融資產收入)。未來對臺灣稅務居民的課稅會有甚麼樣的影響?

以往離岸公司存在的優勢是基於其隱密性,通過各境外地區資訊的不透明性,達到節稅的效果,但CRS的出現,猛烈的衝擊了離岸公司存在的價值,作為將利潤留置境外的功能亦不復存在。

離岸公司過去的資料保密性極高,股東資料、股權比例、收益狀況等,在一般情況下,若未經許可,各離岸地區的註冊局不得將公司資料揭露予第三方,然而CRS的出現,從金融機構端徹底的揭開了離岸公司的面紗,並定義最終受益人稅務居民身分,將帳戶訊息報送回所稅務居民所在地。

CRS報送的訊息如下:

然而,離岸公司行之有年,無論是各集團企業投資架構或個人理財需要,離岸公司在其規劃中的角色紮根頗深,如貿然將離岸公司移除恐怕也會造成莫大的影響,難道離岸公司已無出路? CRS宗旨在資產透明化,收入應在其所屬稅務居所在地納稅,也就是說最終受益人必定是某個稅務管轄地的居民,應在其所屬稅務居民所在地完成納稅義務。

離岸公司於金融機構開戶的維持,避免境外資金成為國際資金流浪兒

2019年,超過100個管轄區的稅務機關成功自動交換了廣泛的金融資料,包括通過銀行、保險公司、由個人及其離岸公司持有的投資實體(如基金、信託等)所擁有的資產和帳戶資料。資料交換結束後,不少地區的稅務機關已發起第二波浪潮,加強實施CRS合規性,其中包括對金融機構在實施CRS的過程進行覆核。由於稅務機關對金融機構實施CRS合規狀況進行覆核,這也間接導致金融機構對帳戶持有人/控權人的身分,或應申報的狀態進行更嚴格的審查。

近2年來,銀行受到FATCA及CRS的雙重制約,銀行開戶的門檻越來越嚴苛,在CRS政策施行的環境下,以往的金融中心像是香港、新加坡的各大行管制越趨嚴格,相信許多人都感受到銀行開戶變得更加困難了,大多數的銀行已經不接受上門客(Walking in client)的開戶;一方面對新開戶的KYC審核變嚴,另一方面各行內部陸續清理一些離岸帳號,尤其是少有交易的「靜止帳號」,同時這些註冊在CRS交換轄區,但在當地卻沒有實質營運的相關在岸企業的這些離岸帳戶正被動的面臨銀行銷戶的要求。

銀行的年度檢查(Account Review)也是目前銀行AML(Anti-Money Laundering)工作重要的一環,需要對帳戶的性質、架構、實質受益人及控權人進行例行調查,藉此逐步將現有帳戶進行清理。即便帳戶存續的情況下,按照目前各銀行執行AML合規檢查的力度,基本上進出的匯款從以往的抽查轉為逐筆審查,並會要求客戶說明及提供相應證明,舉例來說,匯一筆款項,您可能會面臨到匯出行、中轉行及受款行三方面的詢問,對比以往的匯款方便度來說,難度是大大的增加了。

如果海外銀行帳戶被關,離岸公司面對無地可開戶的窘境,不得不回臺開戶,則又會面臨離岸公司資料揭露給主管部門,從而面臨課稅的風險,因此,如何合規、安全有效的維護並使用銀行帳戶,現在是一門艱深的課題。

若要簡單解決此問題,可申辦一個第三國身分(如保加利亞護照或土耳其護照),並以此護照身分持有離岸公司,當然持有護照者必須想辦法成為臺灣所得稅與贈與稅的非稅務居民;但若要尋求一個長治久安,又可進行相關稅負籌劃與世代傳承,可能要以美國信託持有離岸公司才是解決此問題的最佳方案。

法令解析

以離岸公司名義將資金存放境外,未來要注意下列臺灣地區法令的施行及後續衍生的問題:

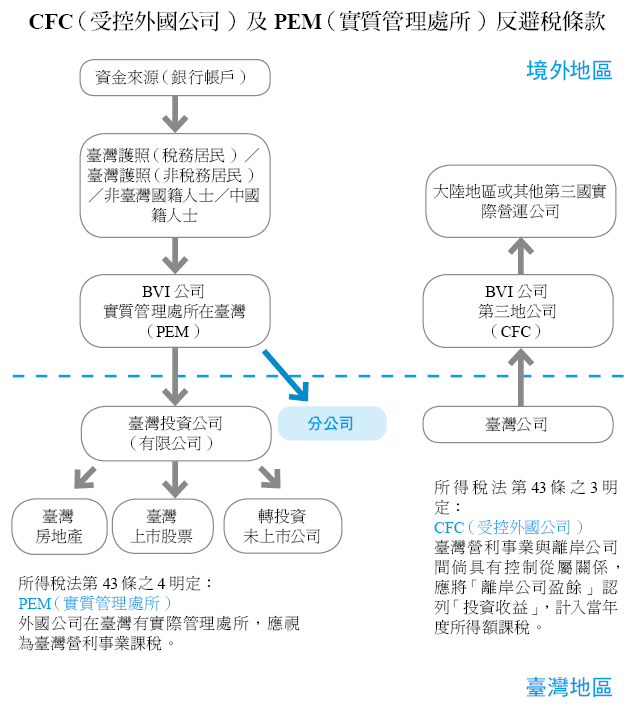

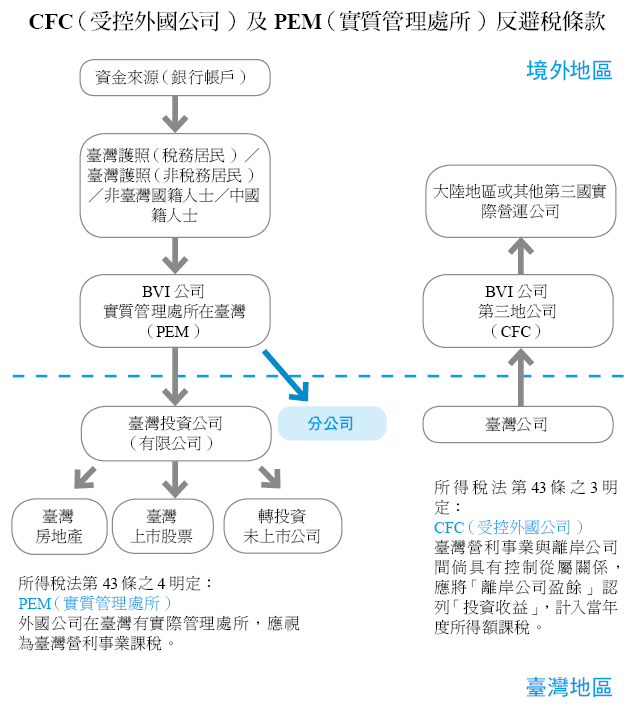

一、臺灣境外資金匯回管理運用及課稅條例施行,2019年9月24日總統令公布、 2019年8月15日起施行「自首減稅」《境外資金匯回管理運用與課稅條例》;附帶決議針對2016年增訂之「所得稅法」第43 條之3 條文(營利事業CFC制度),與2017年增訂之「所得基本稅額條例」第12條1 條文(個人CFC制度),要求財政部於本案施行期滿後1 年內報請行政院核定施行日期。

(一)受控外國公司(Controlled Foreign Company)

所得稅法第43條之3(營利事業CFC制度)營利事業及其關係人直接或間接持有在中華民國境外低稅賦國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力者,除符合下列各款規定之一者外,營利事業應將該關係企業當年度之盈餘,按其持有該關係企業股份或資本額之比率及持有期間計算,認列投資收益,計入當年度所得額課稅:

- 關係企業於所在國家或地區有實質營運活動。

- 關係企業當年度盈餘在一定基準以下。但各關係企業當年度盈餘合計數逾一定基準者,仍應計入當年度所得額課稅。

(二)實際管理處所(Place of Effective Management)

- 所得稅法第43條之4

第1項所稱實際管理處所在中華民國境內之營利事業,指營利事業符合下列各款規定者:

- 作成重大經營管理、財務管理及人事管理決策者為中華民國境內居住之個人或總機構在中華民國境內之營利事業,或作成該等決策之處所在中華民國境內。

- 財務報表、會計帳簿紀錄、董事會議事錄或股東會議事錄之製作或儲存處所在中華民國境內。

- 在中華民國境內有實際執行主要經營活動。

(三)稅捐稽徵法第5條之1 、第46條之1條文(臺灣版CRS法律規定)

提升資訊透明,符合國際標準。- 財政部得本互惠原則,與外國政府或國際組織商訂稅務用途資訊交換及相互提供其他稅務協助之條約或協定,於報經行政院核准後,以外交換文方式行之。

- 前述條約或協定之執行應基於互惠原則,並規定不得與締約他方進行資訊交換之5種情形,以保護納稅者權益。

- 依據商訂條約或協定得執行財產、所得、營業、納稅、金融帳戶或其他稅務資訊之個案、自動及自發資訊交換。有關機關、機構、團體、事業或個人應配合提供相關之稅務資訊;應進行金融帳戶盡職審查或其他審查(例如按「共同申報及盡職審查準則(CRS)」)之資訊,應於審查後提供,不受金融及稅務法律有關保密規定之限制。

(四)個人反避稅

所得基本稅額條例第12條之1個人及其關係人直接或間接持有在中華民國境外低稅負國家或地區之關係企業股份或資本額合計達50%以上或對該關係企業具有重大影響力,且該個人或其與配偶及二親等以內親屬合計持有該關係企業股份或資本額10%以上者,該個人應將該關係企業當年度盈餘,依持有股份或資本額之比率計算海外營利所得,與第12條第1項第1款規定之所得合計,計入個人之基本所得額;嗣關係企業實際分配股利或盈餘時,該已計入個人基本所得額之海外營利所得免再重複計入課稅,並定明其已繳納之國外稅額扣抵規定。

二、離岸公司未來的出路與最終所有權人成為非稅務居民

租稅天堂經濟實質法案的發布適用,讓以往習慣使用離岸公司做三角貿易或是個人理財的客戶們不得不去檢視每一家離岸公司的主要功能及存續的必要性,作為實體營運的公司,其勢必應是某個國家或地區的稅務居民,承擔相應的稅負義務,因此,架構簡化可能是未來的趨勢,或可思考轉移至稅負、人力等各類成本較低的國家進行營運。

歐洲國家中,盧森堡、瑞士、愛爾蘭、保加利亞等國家則在歐洲整體高稅負的環境下,其低稅負吸引大量人才和外資進駐,為其經濟增長帶來了諸多便利條件。跨國企業紛紛將總部、註冊地或核心部門遷到這些低稅負國家,以降低稅負成本。比如愛爾蘭吸引了英特爾、微軟、蘋果等公司入駐,為這些跨國企業節約了每年美金數十億元的稅金。

以東歐保加利亞為例,若離岸公司的最終所有權人已無臺灣稅務居民身分,並成為保加利亞之稅務居民,保加利亞是一個相對低調但卻在吸引外資上具有競爭力的國家,怎麼說呢?從稅賦的角度切入,其公司稅及個人稅率在歐洲國家中來說,是相對較低的,簡要從幾個方面來看:

(一)企業所得稅:保加利亞企業所得稅為歐盟最低水準,僅為10%;在保加利亞運作的非居民企業(分公司、辦事處、代表處等)僅需根據其在保加利亞的收入繳稅。

(二)個人所得稅:個人所得稅統一稅率為10%;居民只需為其在保加利亞獲得的收入納稅。

※居民之判斷標準:在保加利亞有永久性住所的個人,或者12個月期間內在保加利亞實際居留時間超過183天,或者重要利益中心在保加利亞,將被視為保加利亞居民納稅人。

(三)增值稅:除兩種低稅率適用於特定的貨物和服務外,大部分應納稅貨物或服務的增值稅標準稅率為20%。

總控股公司註冊地選定後,接下來架構的調整便可逐步進行,由個人(Bulgaria PR & Tax Residence Certificate)成立保加利亞公司作為總控股公司,將個人所持有的離岸公司(實際控有臺灣、大陸等實體營運公司)的股權移入保加利亞公司,最終清算離岸公司或將離岸公司的資產移轉給保加利亞公司,達到由保加利亞公司直接控有臺灣或大陸實際營運公司的股權。鑒於保加利亞於公司稅方面具有優惠性,根據相關稅收協定,享有稅收抵免或免稅,沒有抵免規定的,保加利亞政府亦有提供國內的稅收抵免待遇,非免稅的股息應計入應稅所得繳納公司稅10%。至於如何取得保加利亞稅務居民的身分,可採用快速入籍方式,依據《保加利亞共和國境內外國人法》和《保加利亞公民法》保加利亞公民法2013年的第三部分14a (1);快速入籍外國人投資政府債券超過100萬列弗(折合約51.2萬歐元),9個月後便可取得永居身分;獲得永居身分1年後,可追加100萬列弗(折合51.2萬歐元) 政府債券投資, 合共投資不少於200萬列弗(折合102.4萬歐元)可快速入籍保加利亞國籍,獲得保加利亞護照時等同於獲得28個歐盟國家的通行證。

結語

因應全球CRS大洗牌的趨勢,臺灣稅務居民與臺灣企業架構簡化勢在必行,根據不同產業以及資產配置的需求,架構調整控股以及納稅所在地的選擇,並兼顧財產保護與世代傳承目的,仍需通過專業的評估及分析,予以從長計議。