專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

Q16 如何以美國可撤銷朝代信託來進行跨境財富傳承?…(字數限制完整標題內收)

Q16 如何以美國可撤銷朝代信託來進行跨境財富傳承?下一代若有美籍受益人,為何不能於美國以外地區成立家族信託?

範例背景

林老先生是個土生土長的臺中人,早年靠著兩岸三地貿易起家,從臺灣到香港、美國到大陸,攢下諸多積蓄,資產遍及海內外,不僅有臺灣房產開發公司和理財投資,更有離岸公司在香港、新加坡戶頭,其中香港個人帳戶有許多存款與理財產品。林老先生的孩子很早就赴美留學,因此兒子、媳婦、孫子一家都是美國公民。

年事已高的他資產超過美金20,000,000元,擔心直接贈與給兒子會增加美國所得稅與未來遺產稅,若直接贈與給年幼的孫子,則擔心未來有無工作或債權等債務風險,甚至婚姻糾紛;為此感到進退維谷。不是美國人的林老先生可用美國信託來保護財產嗎?有甚麼應該注意的地方?

核定租稅與規劃

非美籍設立人希望生前對信託保留控制權(美籍受益人),去世後此種信託會自動轉換為美國不可撤銷信託。信託資產若不涉及美國資產或商業行為,設立人則無美國所得稅、死亡時亦無贈與稅或遺產稅 ,「可撤銷信託」即視為授予人信託,也就是當設立人將資產轉給信託時,因為設立人對信託資產仍保有撤銷、更改授予信託甚至享有信託收益之權力,因此並不會有所謂「完全贈與 (Completed Gift)」的情況發生,故信託中的資產和其所產生之收益仍舊能回流至設立人,資產之所有權和聯邦所得稅義務仍舊歸屬於設立人。 一旦設立人撤銷信託,再將資產移轉給他人,或是當設立人在撤銷信託前死亡,信託從可撤銷轉為不可撤銷信託時,仍會有所謂「移轉稅」(也就是贈與稅或遺產稅)的課征。

設立美國可撤銷信託在美國聯邦所得稅和遺產稅上考慮重點為:

以本題案例來看,因下一代及未來各代為具美籍受益人,因此倘若非美國籍的林老先生,是在美國以外的地區成立可撤銷境外信託,就臺灣遺產贈與稅考量,目前大部分美國以外地區成立的離岸信託,通常情況下均以設立人為第一順位的受益人,未來信託設立人假設不幸過世,則會產生臺灣遺產稅的問題;另外從美國稅的角度考量,該信託並非美國地區的離岸可撤銷信託,在信託設立人過世後轉換為不可撤銷信託,假使此信託的受益人具有美籍身分,則將處在美國稅負非常不利的狀況。

即「非美國地區的離岸不可撤銷信託」之受益人具有美籍身分,且信託保有累積未分配利潤(Undistributed Income)的情況,在受益人收到該年度的信託分配時,會產生美國回溯稅(Throwback Tax);若「非美國地區的離岸不可撤銷信託」持有外國金融商品,如共同基金(Mutual Fund)、貨幣市場基金(Money Market Fund)等,則未來該資產分配收益時會產生PFIC的問題。

美國可撤銷朝代信託架構:

美國可撤銷信託最適合用在信託受益人具有美籍身分,信託設立人財產均在美國以外地區,設立人生前又不想讓受益人繳交美國所得稅的情況下。

範例背景

林老先生是個土生土長的臺中人,早年靠著兩岸三地貿易起家,從臺灣到香港、美國到大陸,攢下諸多積蓄,資產遍及海內外,不僅有臺灣房產開發公司和理財投資,更有離岸公司在香港、新加坡戶頭,其中香港個人帳戶有許多存款與理財產品。林老先生的孩子很早就赴美留學,因此兒子、媳婦、孫子一家都是美國公民。

年事已高的他資產超過美金20,000,000元,擔心直接贈與給兒子會增加美國所得稅與未來遺產稅,若直接贈與給年幼的孫子,則擔心未來有無工作或債權等債務風險,甚至婚姻糾紛;為此感到進退維谷。不是美國人的林老先生可用美國信託來保護財產嗎?有甚麼應該注意的地方?

核定租稅與規劃

非美籍設立人希望生前對信託保留控制權(美籍受益人),去世後此種信託會自動轉換為美國不可撤銷信託。信託資產若不涉及美國資產或商業行為,設立人則無美國所得稅、死亡時亦無贈與稅或遺產稅 ,「可撤銷信託」即視為授予人信託,也就是當設立人將資產轉給信託時,因為設立人對信託資產仍保有撤銷、更改授予信託甚至享有信託收益之權力,因此並不會有所謂「完全贈與 (Completed Gift)」的情況發生,故信託中的資產和其所產生之收益仍舊能回流至設立人,資產之所有權和聯邦所得稅義務仍舊歸屬於設立人。 一旦設立人撤銷信託,再將資產移轉給他人,或是當設立人在撤銷信託前死亡,信託從可撤銷轉為不可撤銷信託時,仍會有所謂「移轉稅」(也就是贈與稅或遺產稅)的課征。

設立美國可撤銷信託在美國聯邦所得稅和遺產稅上考慮重點為:

- 未來受益人是否具美國籍―― 考慮信託是美國(本土)信託或是外國美國(離岸)信託?

- 將交付予信託之資產在美國境內或是境外?

以本題案例來看,因下一代及未來各代為具美籍受益人,因此倘若非美國籍的林老先生,是在美國以外的地區成立可撤銷境外信託,就臺灣遺產贈與稅考量,目前大部分美國以外地區成立的離岸信託,通常情況下均以設立人為第一順位的受益人,未來信託設立人假設不幸過世,則會產生臺灣遺產稅的問題;另外從美國稅的角度考量,該信託並非美國地區的離岸可撤銷信託,在信託設立人過世後轉換為不可撤銷信託,假使此信託的受益人具有美籍身分,則將處在美國稅負非常不利的狀況。

即「非美國地區的離岸不可撤銷信託」之受益人具有美籍身分,且信託保有累積未分配利潤(Undistributed Income)的情況,在受益人收到該年度的信託分配時,會產生美國回溯稅(Throwback Tax);若「非美國地區的離岸不可撤銷信託」持有外國金融商品,如共同基金(Mutual Fund)、貨幣市場基金(Money Market Fund)等,則未來該資產分配收益時會產生PFIC的問題。

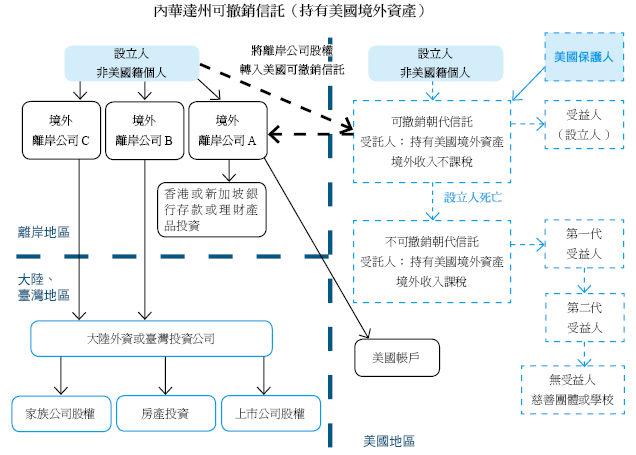

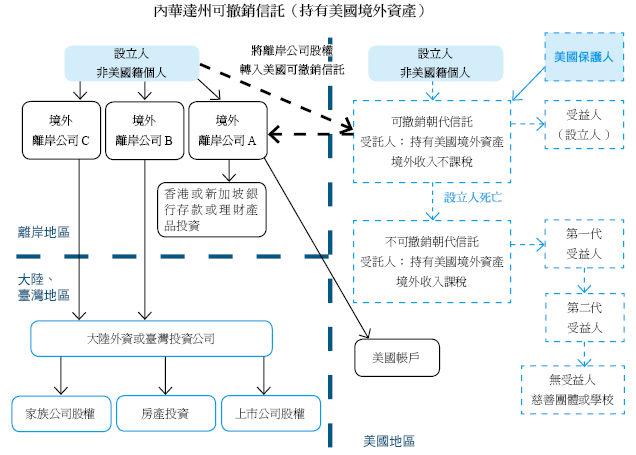

美國可撤銷朝代信託架構:

- 適用前提:

- 非美籍設立人(Non-Citizen Non-Domiciled ,簡稱NCND) 、美籍保護人、美籍受益人。

- 授予人信託、可撤銷信託、非終極贈與。

- 目前準備移入信託的資產均在美國以外地區。

- 適用目的:

- 避免美國境內遺產面對遺產認證冗長程序與高額費用。

- 資產以美國信託持有,可能避免CRS通報問題(美國非CRS參與國)。

- 財產自動達到世代傳承目的。

- 資產有潛在大幅增值可能。

- 適用注意事項:

- 設立人生前並未完成財產之終極贈與,未來債權人或離婚配偶可能有請求權問題。

- 移入美國境內,未來所得有美國所得稅問題。

- 若設立人過世,境外公司A仍須在美國境內開戶,購買理財產品以建立關聯性,並於設立人過世前進行勾選原則(Check the box)境外資產可以提高成本,但會造成A公司於美國資產計入設立人之美國遺產稅 。境外公司B需在設立人過世後,方進行勾選原則,避免美國遺產稅。

美國可撤銷信託最適合用在信託受益人具有美籍身分,信託設立人財產均在美國以外地區,設立人生前又不想讓受益人繳交美國所得稅的情況下。