專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第五章:財富傳承籌劃篇

Q8 您知道在臺灣以財產他益信託方式進行財稅規劃可能產生相關的稅務問題嗎?

範例背景

臺灣信託法自1995年正式立法通過後,在歷經四次修訂公布後,再加上信託業法與信託稅法及相關信託登記規則之修訂,目前相關信託法規對於自益信託、他益信託或公益信託等均已相對完善,尤其近十年來興起了財產他益信託之規劃風氣,他益財產信託往往是為了傳承、資產管理及慈善目的等等,但均往往與稅脫不了關係,以下就筆者近年來所接觸過的信託相關案例,以便讀者未來若要進行臺灣地區信託相關籌劃時可做為參考。

本篇將以四個不同案例來說明,由於信託設立者或未深入了解臺灣信託與相關稅法實務者,在尚未深入分析比較信託規劃模式前,就直接進行信託之設立,如此即可能會因不適當的理財或為進行特定租稅規劃目的而進行信託,面臨到課稅或罰款之情形。

案例一:遺產稅

老王已近80歲,話說30年前一人繼承了父親一大筆上市股票及坐落新北市新店區大片的山坡地保育區,多年來因操作股票有成,不僅分年贈與傳承子女股票,使其有穩定之股利收入,還將資金陸續購入了臺北市精華區的土地保值。惟近年來,老王體力漸弱,處理事務之能力大不如前,加上子女們又從電視看到有人專門訛騙老人的詐騙集團,憂心忡忡的子女諮詢代書後經父親老王同意將其名下之土地全部交付信託。詎料,父親3年後因病過世,卻因生前的財產信託而冤繳了一大筆遺產稅。

案例二:營業稅

老陳因為常年居住國外,將其名下之不動產信託給經商的兒子管理,而在老陳的同意下,經商的兒子也將信託之不動產設定抵押給銀行,以便向銀行進行資金之融資調度。然而近一年來,兒子的公司因遭逢大客戶倒帳,產生巨大的資金缺口,公司也產生流動性的問題,即將面臨斷銀根的困境。老陳為了協助兒子度過難關,便主動告知可以先將抵押的不動產處分償債,等日後公司獲利後再慢慢清償即可。

當兒子將信託不動產以1億元成交價出售後,不僅解決了斷銀根的問題,更幸運的是,倒帳的大客戶也將在兒子興訟後取得大部分的應收帳款,公司也很快地清償了老陳的借款。怎知國稅局2年後竟來函調查兒子處理信託財產乙事,事後並因此連補帶罰開出一大筆的營業稅繳款書。

案例三:贈與稅

一、本金自益、孳息他益(適用低利時期操作)

由於郵局1年期定存利率低,因此本金及折現計算之現值的差額小,因此衍生極大的贈與規劃效果。

惟實務上,要注意幾點:

二、本金他益、孳息自益(又稱養老信託)

與前項相反的是,當委託人想要贈與本金卻還想保留控制權時,可評估成立本金他益、孳息自益的信託契約。

案例四:所得稅(以股利所得稅為例)

一、孳息他益給低稅率之子女

話說水往低處流,而租稅規劃同此原理。

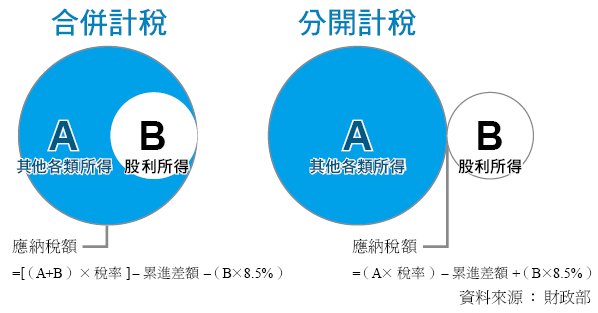

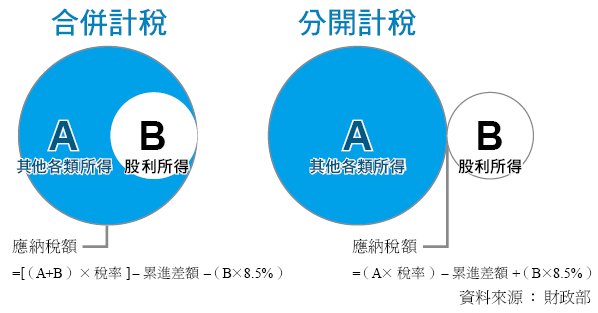

目前股利所得稅之申報可分為如下圖兩個做法,大原則是依綜合所得淨值來區分,若所得稅率為20%以下者,可以選擇將股利所得併入綜所稅的「合併計稅」來申報。至於所得稅率在30%、40%之高所得族群,因綜所稅適用稅率較高,選擇單一稅律28%的「分開計稅」較優惠。

當子女已成年可單獨申報,且所得稅適用稅率低於20%時,此時以成年子女為受益人,根據上述股利所得稅之申報方式,便可立即產生所得稅之省稅效益。

二、孳息他益給經常居住在臺灣境外之子女(非稅務居民)

規劃技巧原理同上述說明,惟此時的受益人,因為符合經常居住在臺灣境外之條件而被歸類為非稅務居民,則其取自臺灣境內之來源所得適用21%之單一稅率,且不論取得股利金額之多寡。

惟一要另外再考慮的是,受益人取得之信託股利所得是否適用境外居住所在國之課稅規定以及稅率。若是,則需進行整體之評估,包含居住所在國之適用稅率、國外已納稅額扣抵規定等等,以免顧此失彼。

三、孳息他益給非營利組織(包含財團法人、公益信託)

將信託孳息他益給非營利組織,可同時獲取贈與稅及所得稅之免稅效益。

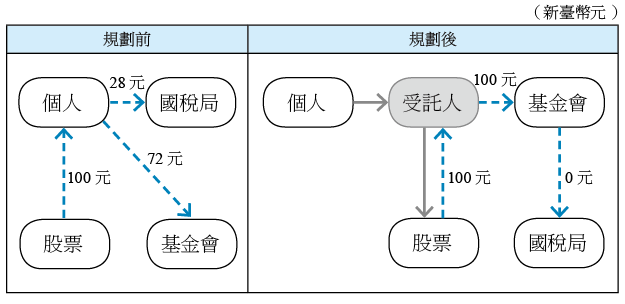

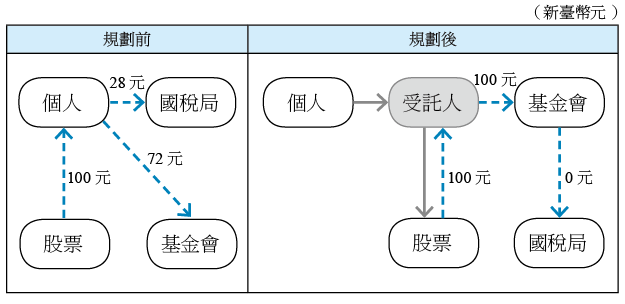

惟近年國稅局針對孳息他益給公益信託的案件特別加以列管查核,因公益信託不需比照財團法人公益支出須達當年度收入的60%,以免有心人士可能利用此規定進而大量累積免稅收入在公益信託之中,畢竟這每100元的捐款收入都形同國稅局贊助了28元。

結語

財產信託在臺灣是一個普遍使用的租稅籌劃方式,但因涉及相關稅負之問題,所以在進行籌劃時不僅要確立受託人,對於信託財產轉移所產生的所得稅、遺產贈與稅、營業稅、土地增值稅及其他相關稅費也要特別注意。

臺灣信託法自1995年正式立法通過後,在歷經四次修訂公布後,再加上信託業法與信託稅法及相關信託登記規則之修訂,目前相關信託法規對於自益信託、他益信託或公益信託等均已相對完善,尤其近十年來興起了財產他益信託之規劃風氣,他益財產信託往往是為了傳承、資產管理及慈善目的等等,但均往往與稅脫不了關係,以下就筆者近年來所接觸過的信託相關案例,以便讀者未來若要進行臺灣地區信託相關籌劃時可做為參考。

本篇將以四個不同案例來說明,由於信託設立者或未深入了解臺灣信託與相關稅法實務者,在尚未深入分析比較信託規劃模式前,就直接進行信託之設立,如此即可能會因不適當的理財或為進行特定租稅規劃目的而進行信託,面臨到課稅或罰款之情形。

案例一:遺產稅

老王已近80歲,話說30年前一人繼承了父親一大筆上市股票及坐落新北市新店區大片的山坡地保育區,多年來因操作股票有成,不僅分年贈與傳承子女股票,使其有穩定之股利收入,還將資金陸續購入了臺北市精華區的土地保值。惟近年來,老王體力漸弱,處理事務之能力大不如前,加上子女們又從電視看到有人專門訛騙老人的詐騙集團,憂心忡忡的子女諮詢代書後經父親老王同意將其名下之土地全部交付信託。詎料,父親3年後因病過世,卻因生前的財產信託而冤繳了一大筆遺產稅。

| 原因解析: 關於農地農用適用免遺產稅,必須同時具備三要件才能免稅,包括繼承時農地所有權登記在被繼承人名下、作農業使用、以及由繼承人承受。因新店區農地(山坡地保育區)不在被繼承人名下時,老王的遺產標的是「信託利益之權利」,而不是農地本身,就因遺產是權利而非農地,國稅局便否准認列農地扣除額。 該信託權利的價值仍依農地的土地公告現值計,價值新臺幣30,000,000元,以適用最高稅率20%計,繼承人要多繳新臺幣6,000,000元的遺產稅。 |

案例二:營業稅

老陳因為常年居住國外,將其名下之不動產信託給經商的兒子管理,而在老陳的同意下,經商的兒子也將信託之不動產設定抵押給銀行,以便向銀行進行資金之融資調度。然而近一年來,兒子的公司因遭逢大客戶倒帳,產生巨大的資金缺口,公司也產生流動性的問題,即將面臨斷銀根的困境。老陳為了協助兒子度過難關,便主動告知可以先將抵押的不動產處分償債,等日後公司獲利後再慢慢清償即可。

當兒子將信託不動產以1億元成交價出售後,不僅解決了斷銀根的問題,更幸運的是,倒帳的大客戶也將在兒子興訟後取得大部分的應收帳款,公司也很快地清償了老陳的借款。怎知國稅局2年後竟來函調查兒子處理信託財產乙事,事後並因此連補帶罰開出一大筆的營業稅繳款書。

| 原因解析: 受託人依信託本旨管理信託財產,如有銷售貨物或勞務時,應注意依法辦理營業登記,並依法開立統一發票及報繳營業稅。 本案老陳兒子將信託財產出售與第三人,未依規定開立統一發票並漏報銷售額新臺幣40,000,000元,除核定補徵營業稅新臺幣2,000,000元外,並按所漏稅額處1倍罰鍰新臺幣2,000,000元。 |

案例三:贈與稅

一、本金自益、孳息他益(適用低利時期操作)

由於郵局1年期定存利率低,因此本金及折現計算之現值的差額小,因此衍生極大的贈與規劃效果。

惟實務上,要注意幾點:

(一)一般要拿上市櫃公司股票作為信託財產規劃時,要注意股利政策是否已經由董事會決議,若是,則請等股利配發完畢再做或明年儘早,以免委託人被補贈與稅及所得稅。

(二)若拿家族公司作為信託標的來規劃,請注意,投資公司過去若沒有配發過股利的紀錄,國稅局將認為顯然沒有受理孳息他益贈與稅之必要,除非公司先發個幾年再來送件申報。

(三)若信託受益人的對象是子女以外的親屬、友人、路人(即非親屬關係之第三人)等,國稅局可能會詳加查核原因及合理性,不必然會照單全收。

二、本金他益、孳息自益(又稱養老信託)

與前項相反的是,當委託人想要贈與本金卻還想保留控制權時,可評估成立本金他益、孳息自益的信託契約。

(一)鎖定傳承稅率,避免遺贈稅又提高。

(二)透過信託保留變更受益人間受益比例之權力,等同訂下防不孝條款,若受益人之間有保留一個名額給非營利組織,則子女甚至有可能一毛都拿不到。

(三)透過保留孳息自益,則晚年不用當伸手牌,否則拿錢還得看子女臉色。

案例四:所得稅(以股利所得稅為例)

一、孳息他益給低稅率之子女

話說水往低處流,而租稅規劃同此原理。

目前股利所得稅之申報可分為如下圖兩個做法,大原則是依綜合所得淨值來區分,若所得稅率為20%以下者,可以選擇將股利所得併入綜所稅的「合併計稅」來申報。至於所得稅率在30%、40%之高所得族群,因綜所稅適用稅率較高,選擇單一稅律28%的「分開計稅」較優惠。

當子女已成年可單獨申報,且所得稅適用稅率低於20%時,此時以成年子女為受益人,根據上述股利所得稅之申報方式,便可立即產生所得稅之省稅效益。

二、孳息他益給經常居住在臺灣境外之子女(非稅務居民)

規劃技巧原理同上述說明,惟此時的受益人,因為符合經常居住在臺灣境外之條件而被歸類為非稅務居民,則其取自臺灣境內之來源所得適用21%之單一稅率,且不論取得股利金額之多寡。

惟一要另外再考慮的是,受益人取得之信託股利所得是否適用境外居住所在國之課稅規定以及稅率。若是,則需進行整體之評估,包含居住所在國之適用稅率、國外已納稅額扣抵規定等等,以免顧此失彼。

三、孳息他益給非營利組織(包含財團法人、公益信託)

將信託孳息他益給非營利組織,可同時獲取贈與稅及所得稅之免稅效益。

惟近年國稅局針對孳息他益給公益信託的案件特別加以列管查核,因公益信託不需比照財團法人公益支出須達當年度收入的60%,以免有心人士可能利用此規定進而大量累積免稅收入在公益信託之中,畢竟這每100元的捐款收入都形同國稅局贊助了28元。

結語

財產信託在臺灣是一個普遍使用的租稅籌劃方式,但因涉及相關稅負之問題,所以在進行籌劃時不僅要確立受託人,對於信託財產轉移所產生的所得稅、遺產贈與稅、營業稅、土地增值稅及其他相關稅費也要特別注意。