專業叢書

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

本書的前半章節主要關注如何使用美國朝代信託,本章則聚焦於跨境家族及在其控制下之實體的各種稅務申報義務,更具體來說,本書將簡要闡述筆者認為與跨境家族有關的各種稅務表格。

本書的前半章節主要關注如何使用美國朝代信託,本章則聚焦於跨境家族及在其控制下之實體的各種稅務申報義務,更具體來說,本書將簡要闡述筆者認為與跨境家族有關的各種稅務表格。

美國政府對不同主體課徵不同的申報與納稅義務。這些義務通常是由美國國會透過法律所制定,並由美國財政部(U.S. Department of The Treasury,USDT)負責執行。在諸多主管機關中,美國國稅局(Internal Revenue Service,IRS)是向美國財政部負責並報告的眾多機構之一。

本書以下內容僅供教育目的使用,不建議讀者將本書內容視為稅務申報指南。客戶若有義務填寫以下稅務表格,應聘請專業的註冊會計師及執業律師,以滿足其特定之稅務申報和財產規劃需求。

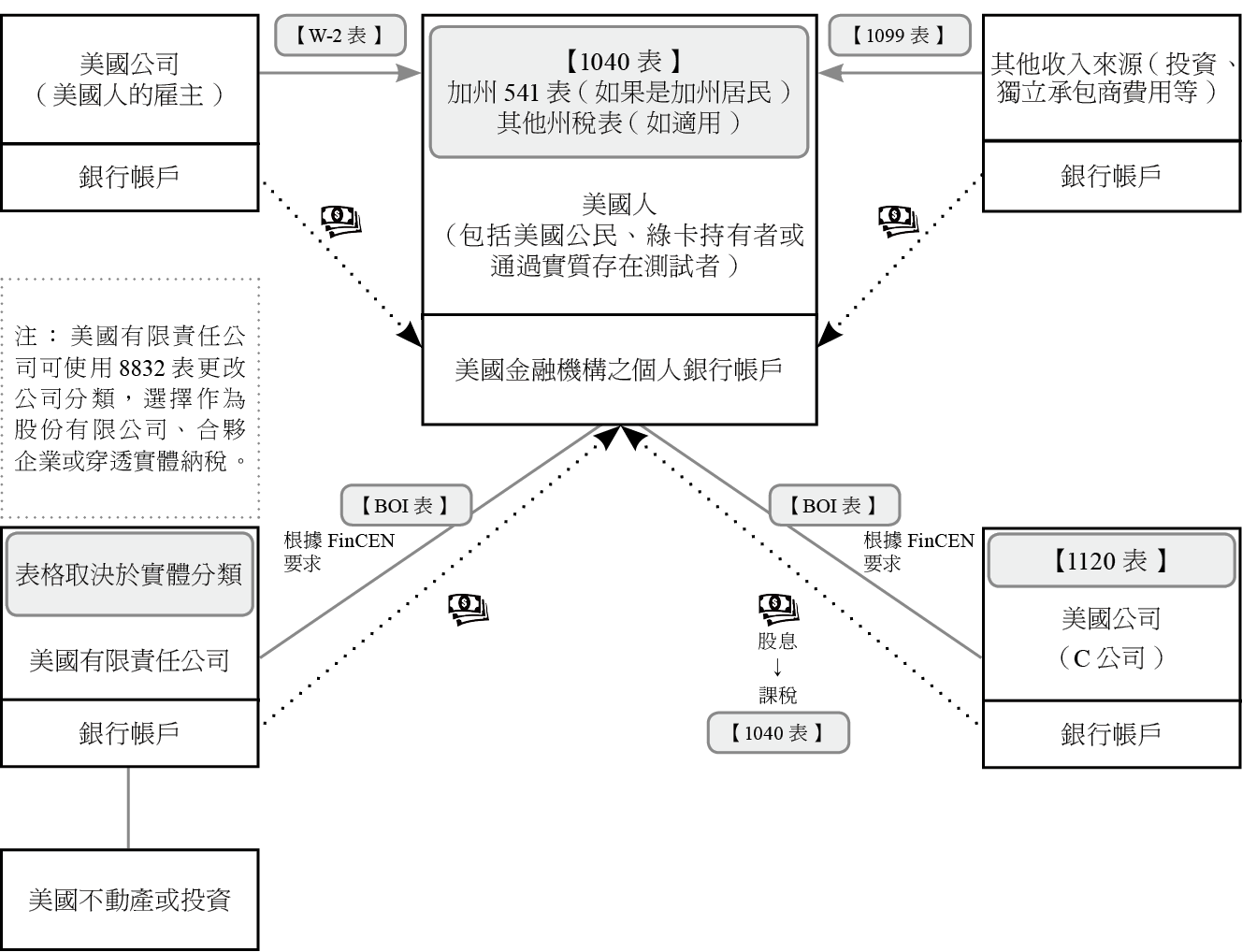

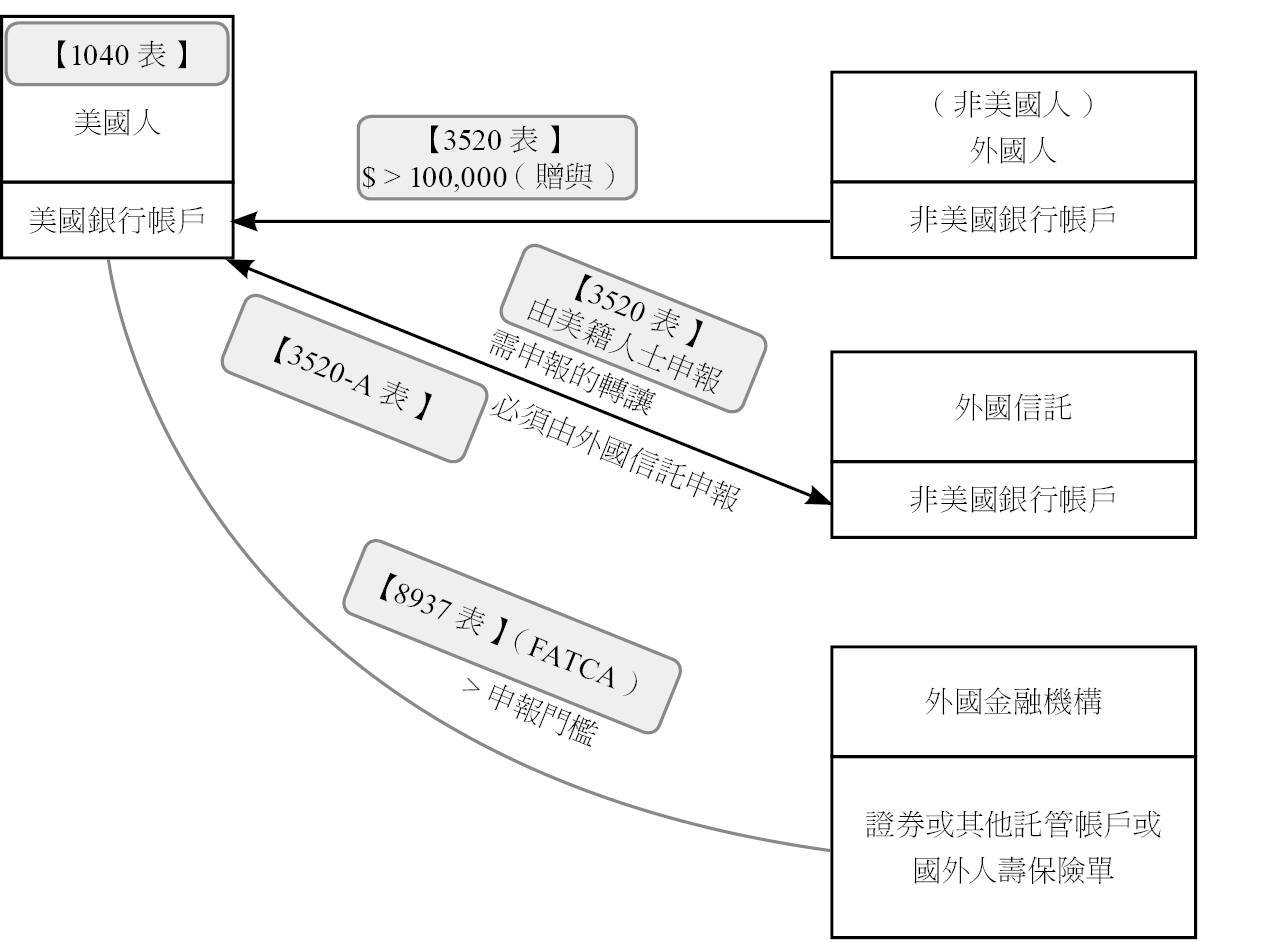

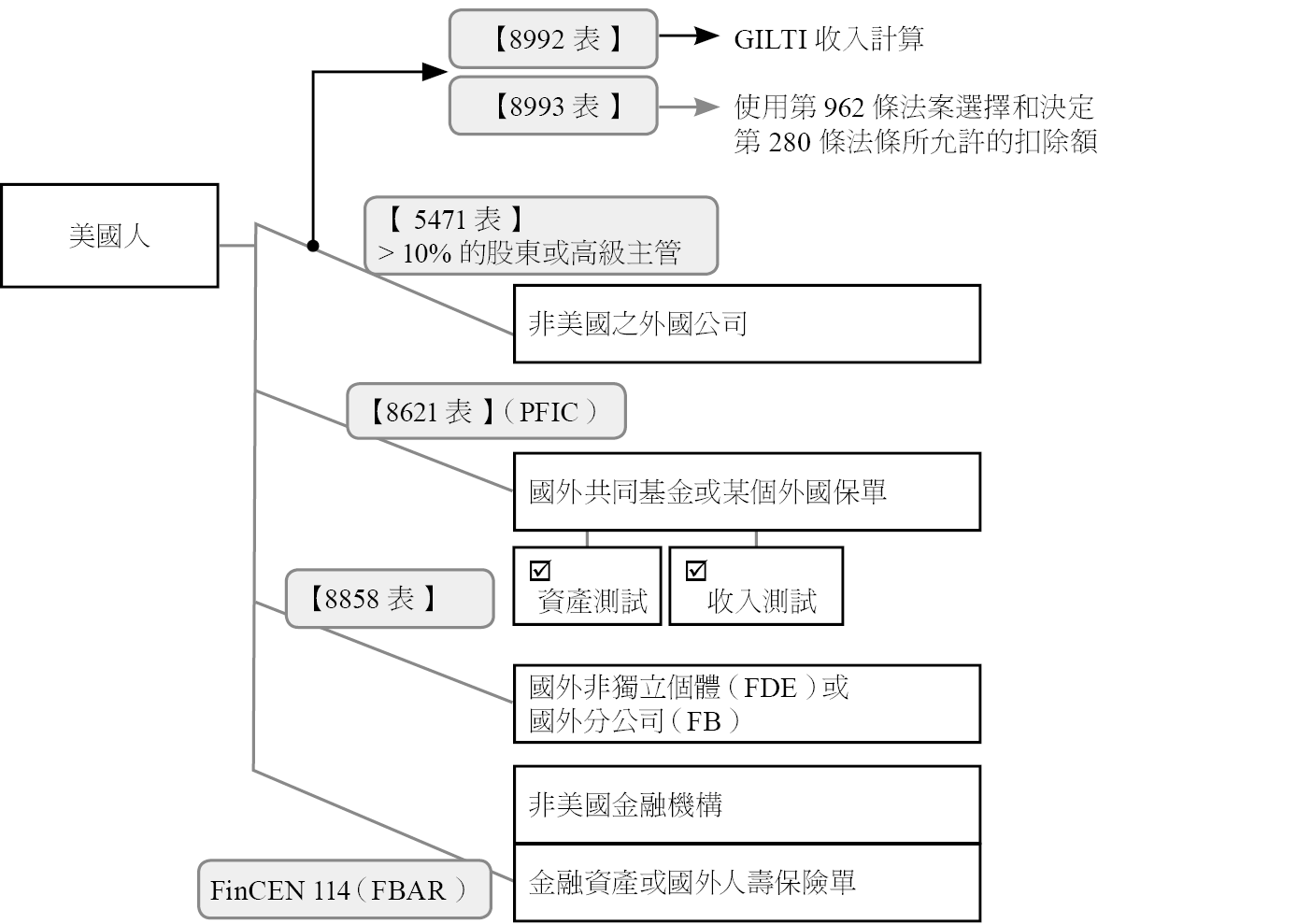

根據我們的經驗,跨境家族通常必須提交以下其中一份或多份稅務表格。以下圖示說明了哪些申報書可能與哪些納稅人相關;需要注意的是,以下圖示僅列示出每一種表格的使用時機及用途,並非每個人都需要就下圖所列舉之各份報表逐一揭露並向有關機構進行申報。

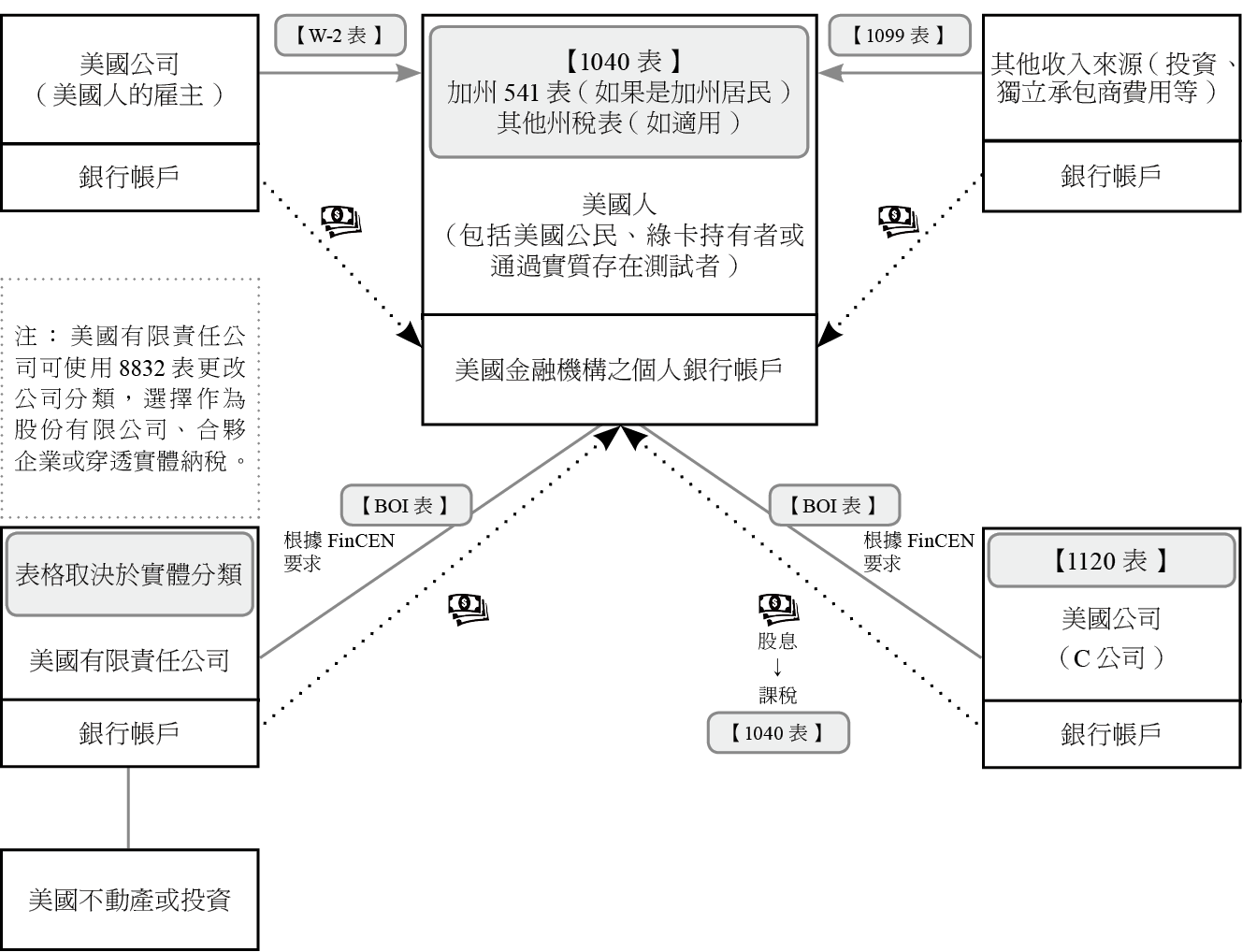

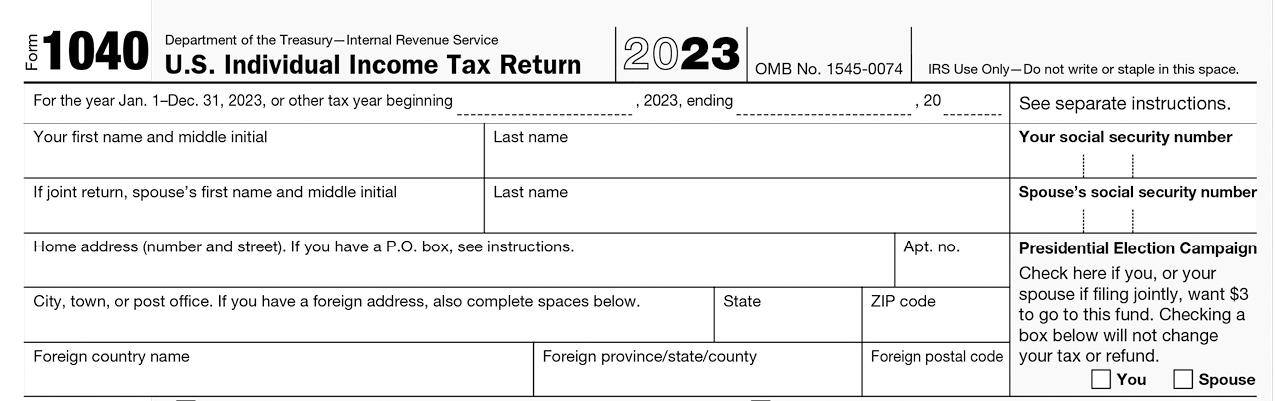

美國納稅人通常會在 1040 表上申報各種來源的所得。

持有國內資產的美國人

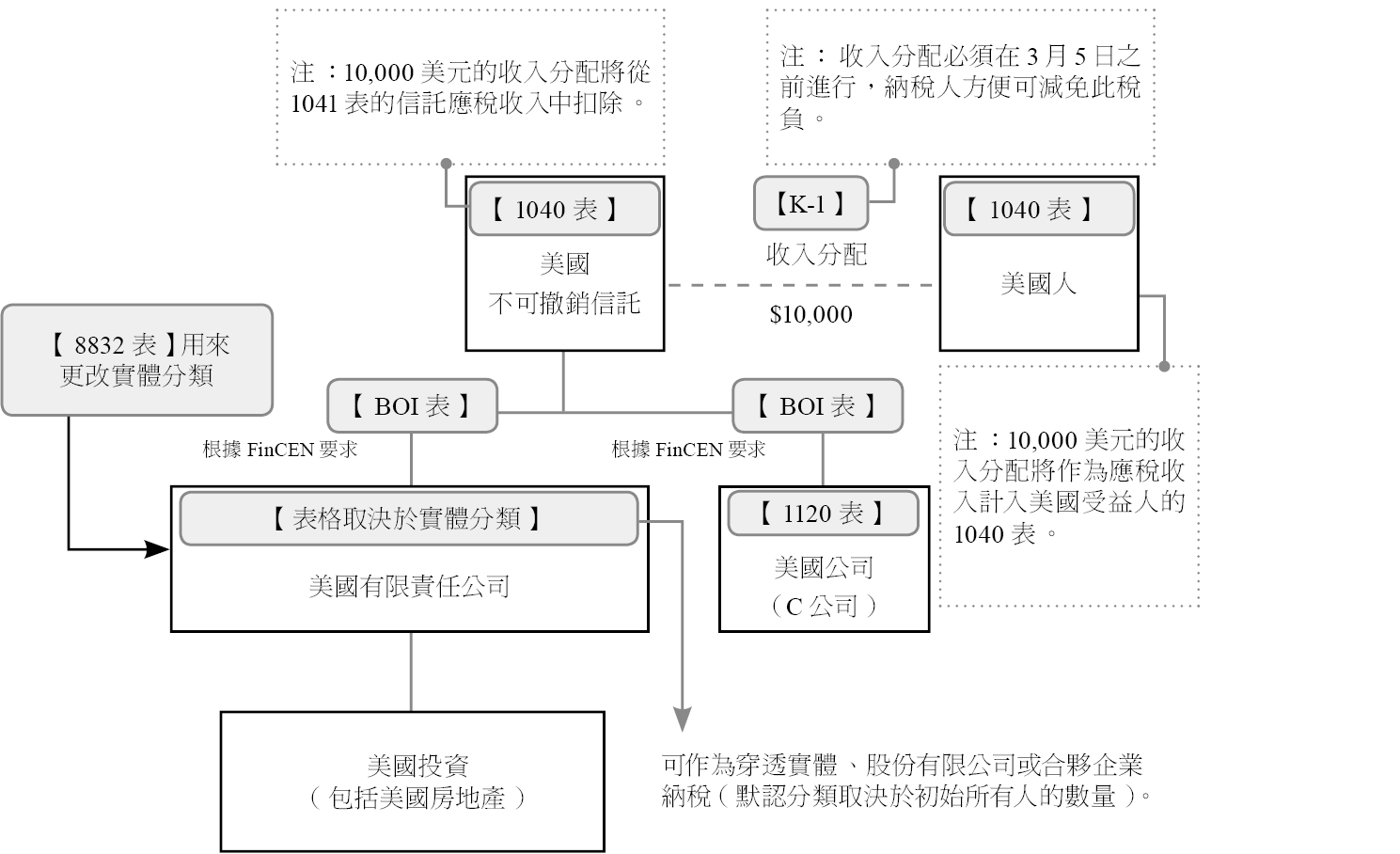

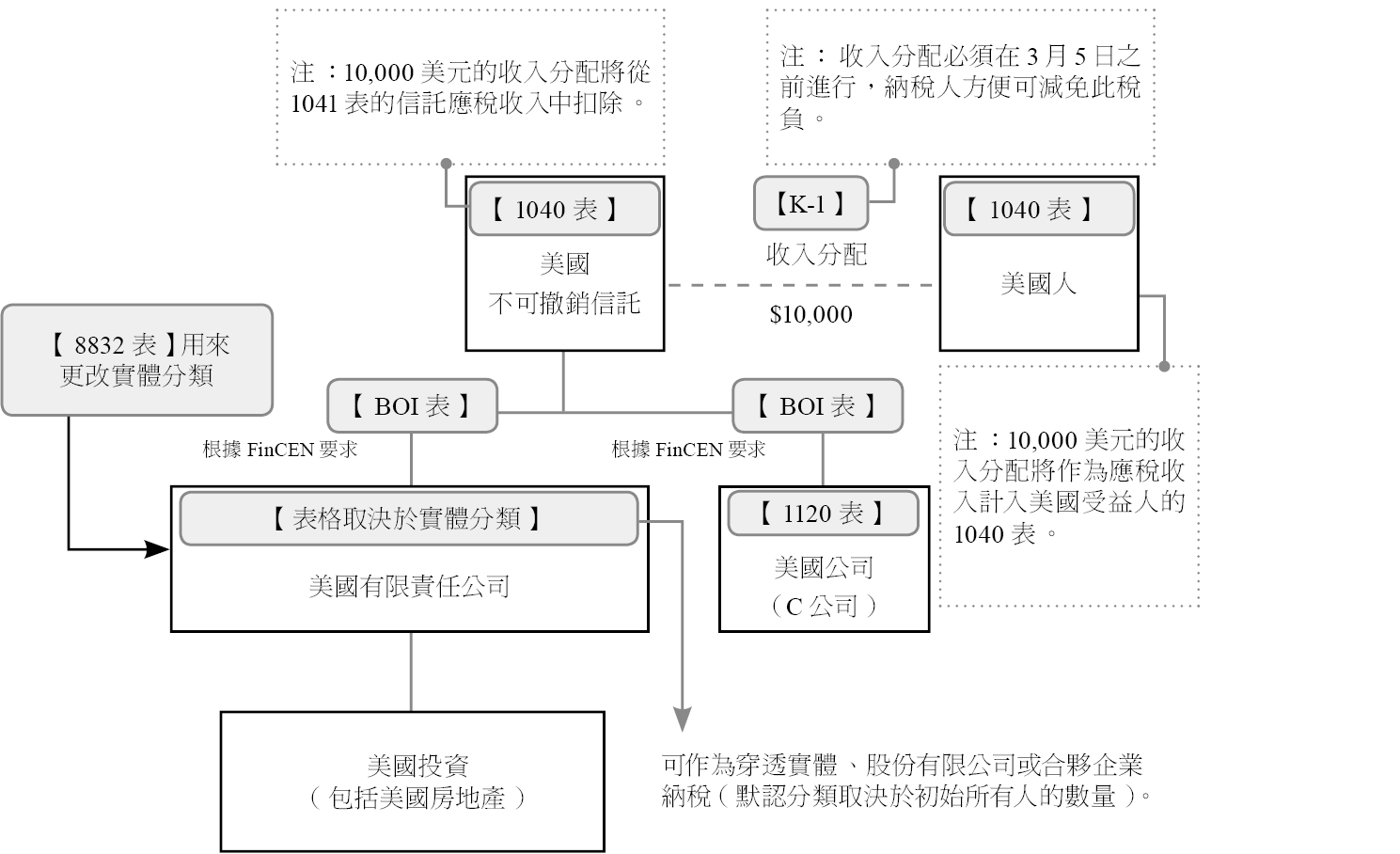

美國不可撤銷信託如同美國籍人士,通常會受相同要求的規範;但是,在申報所得稅方面,信託必須填寫的是1041表而不是1040表。

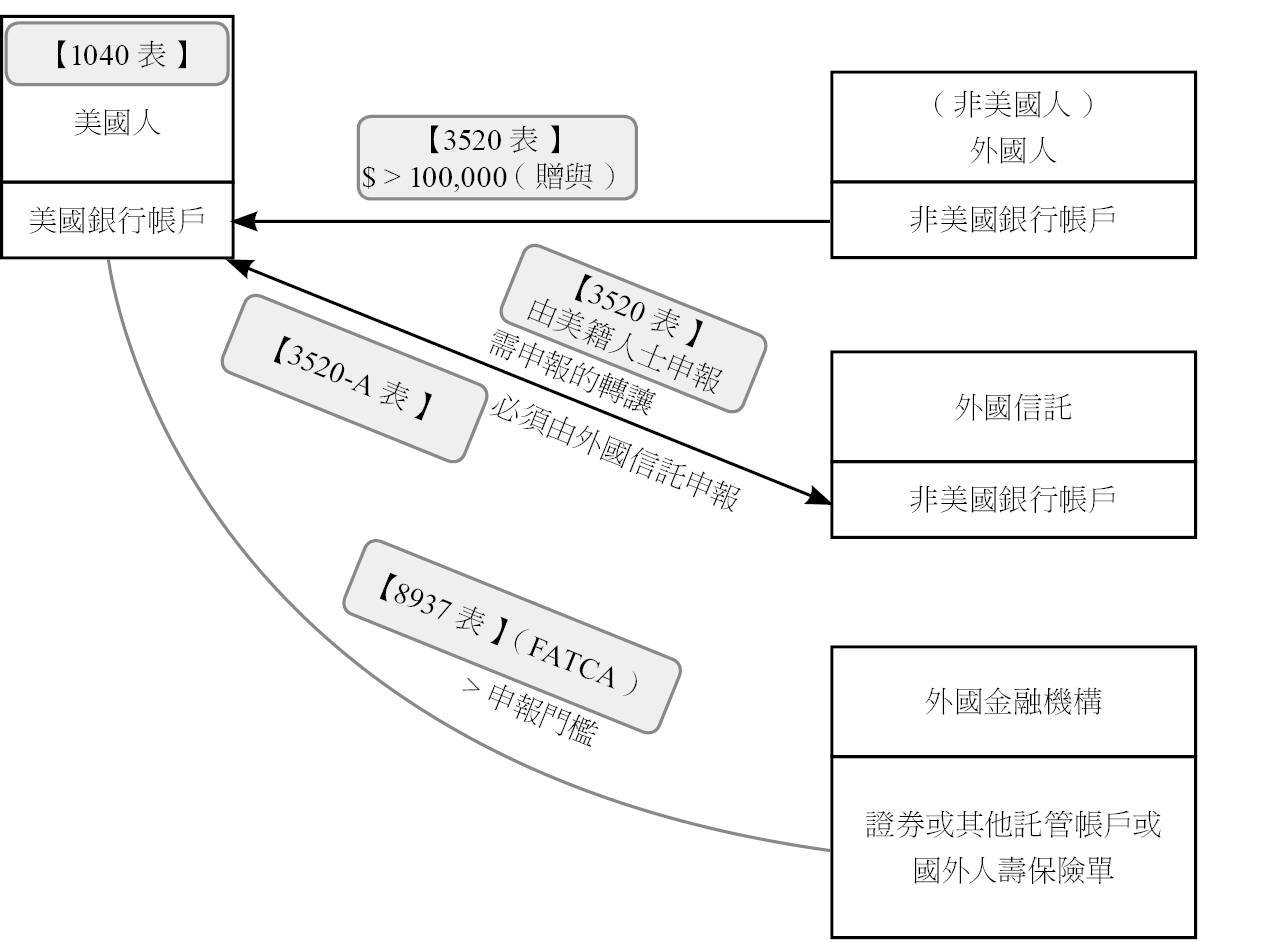

擁有海外資產的美國籍人士通常要就其全球所得繳納美國稅。此外,他們在收到來自非美國籍個人或信託的贈與時可能會需要盡特定揭露義務。

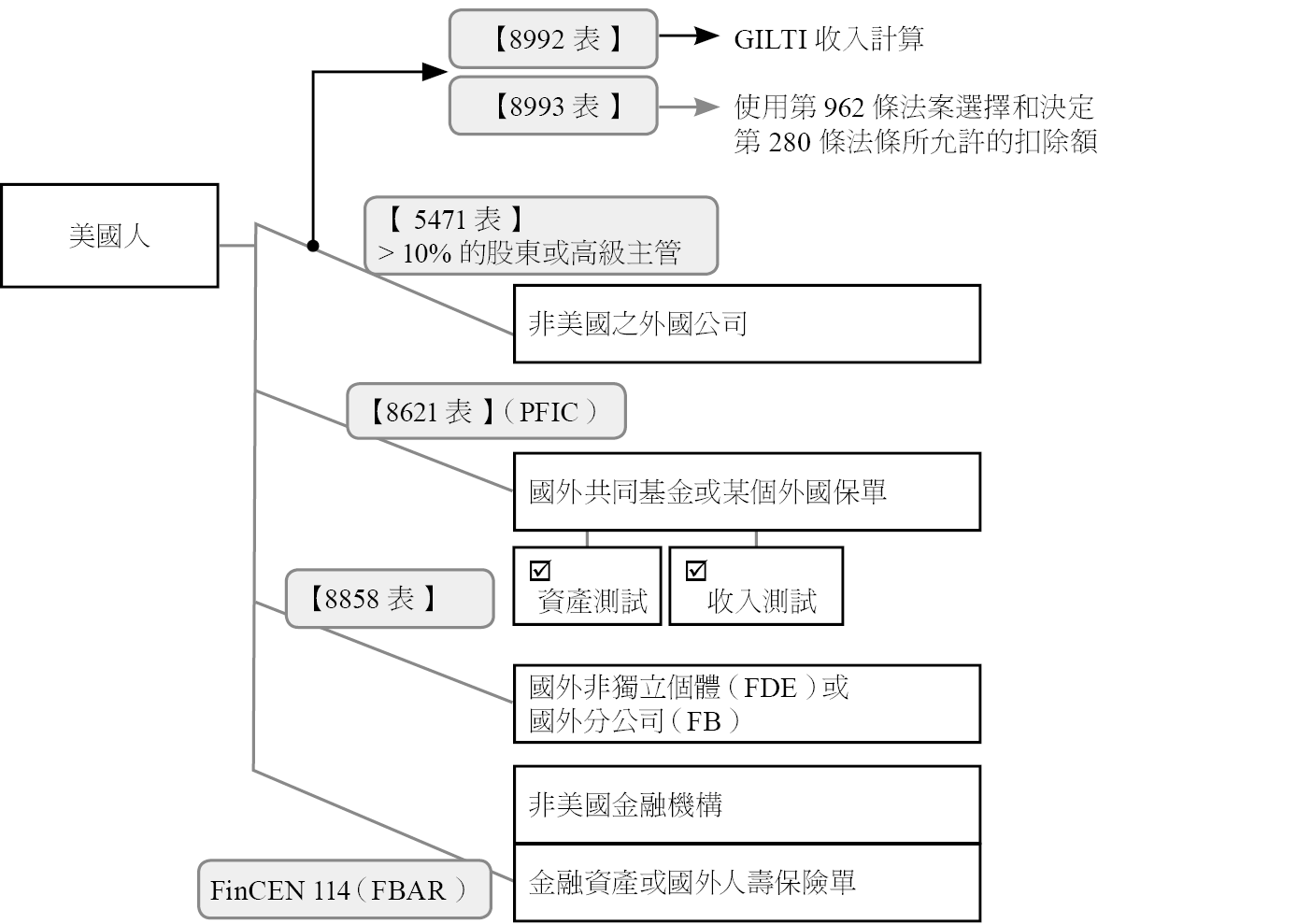

以下兩張圖表是美國人在美國境外直接或間接擁有或接收境外資產時,可能需要填寫的表格:

持有外國資產的美國人(第一部分)

持有外國資產的美國人(第二部分)

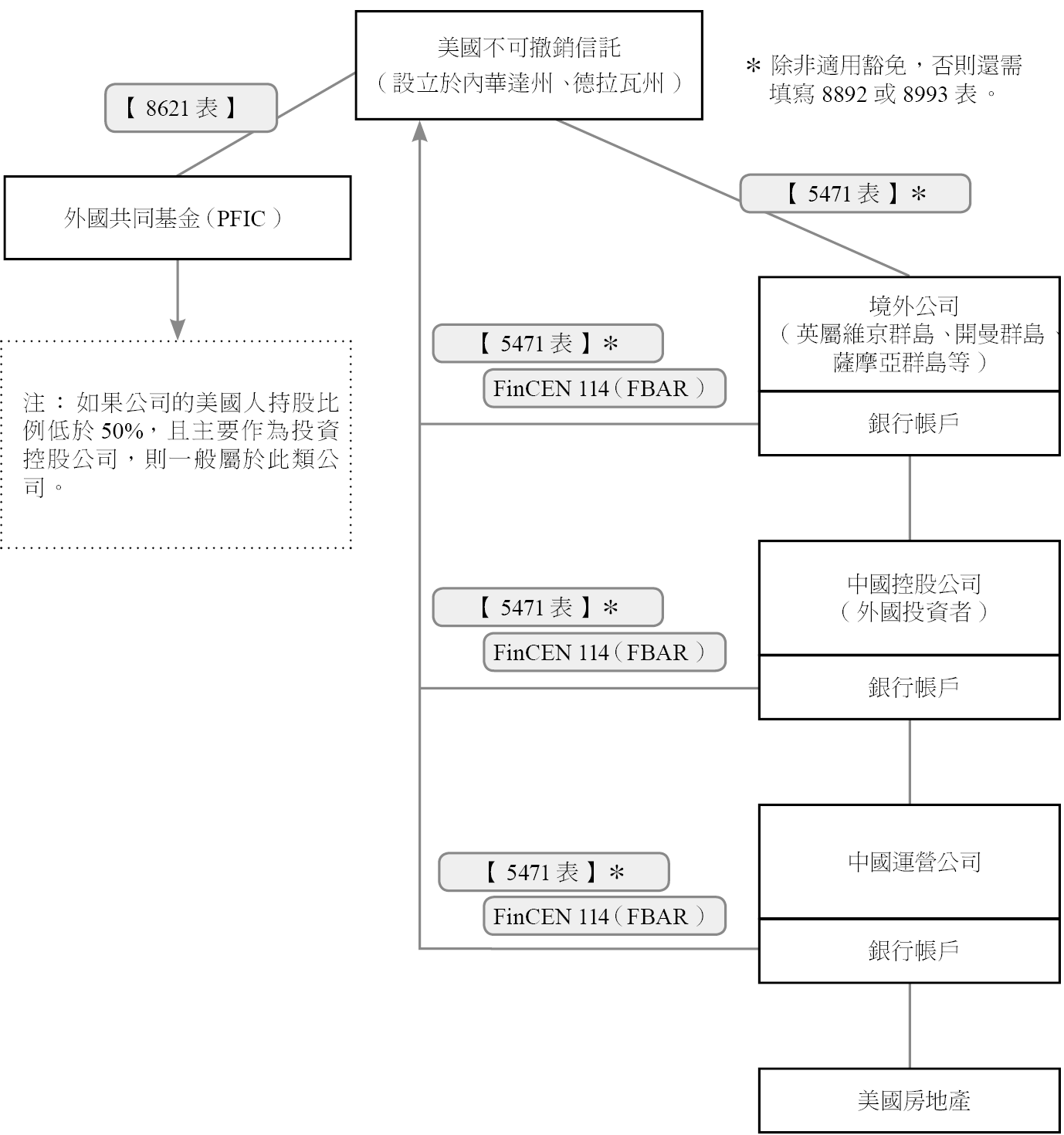

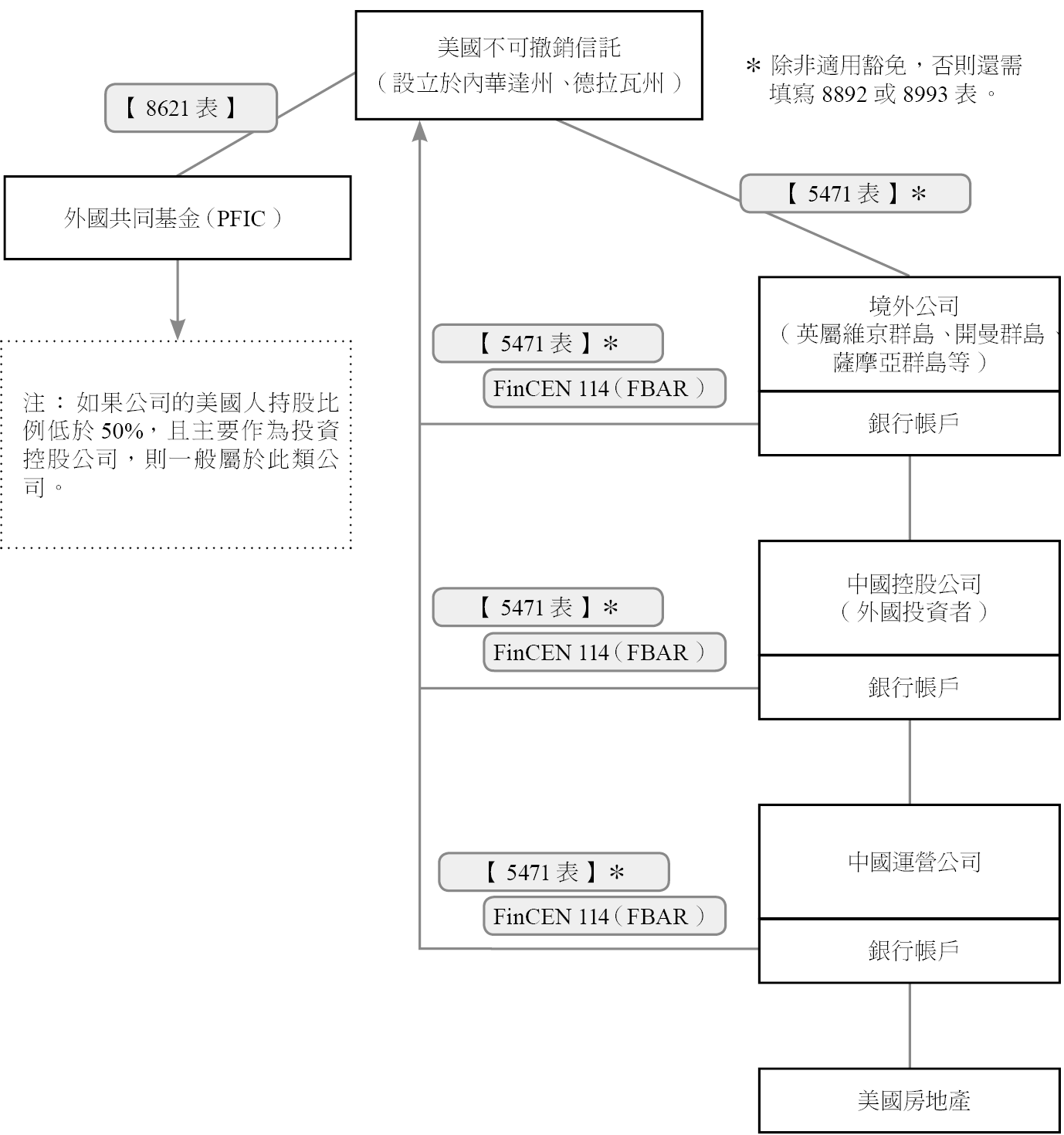

擁有海外資產的美國不可撤銷信託也需要遵守各種要求。

持有外國資產的美國不可撤銷信託

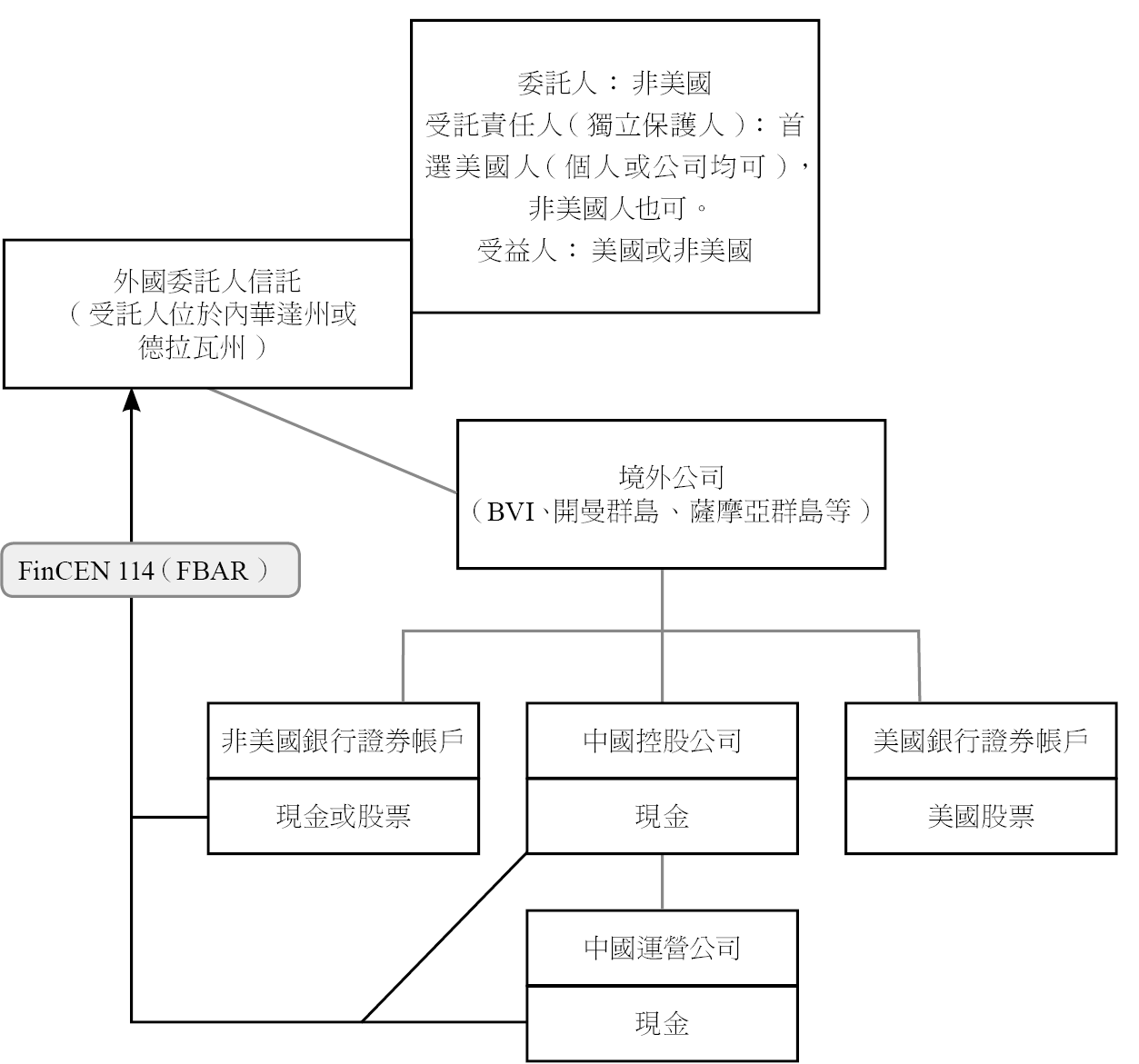

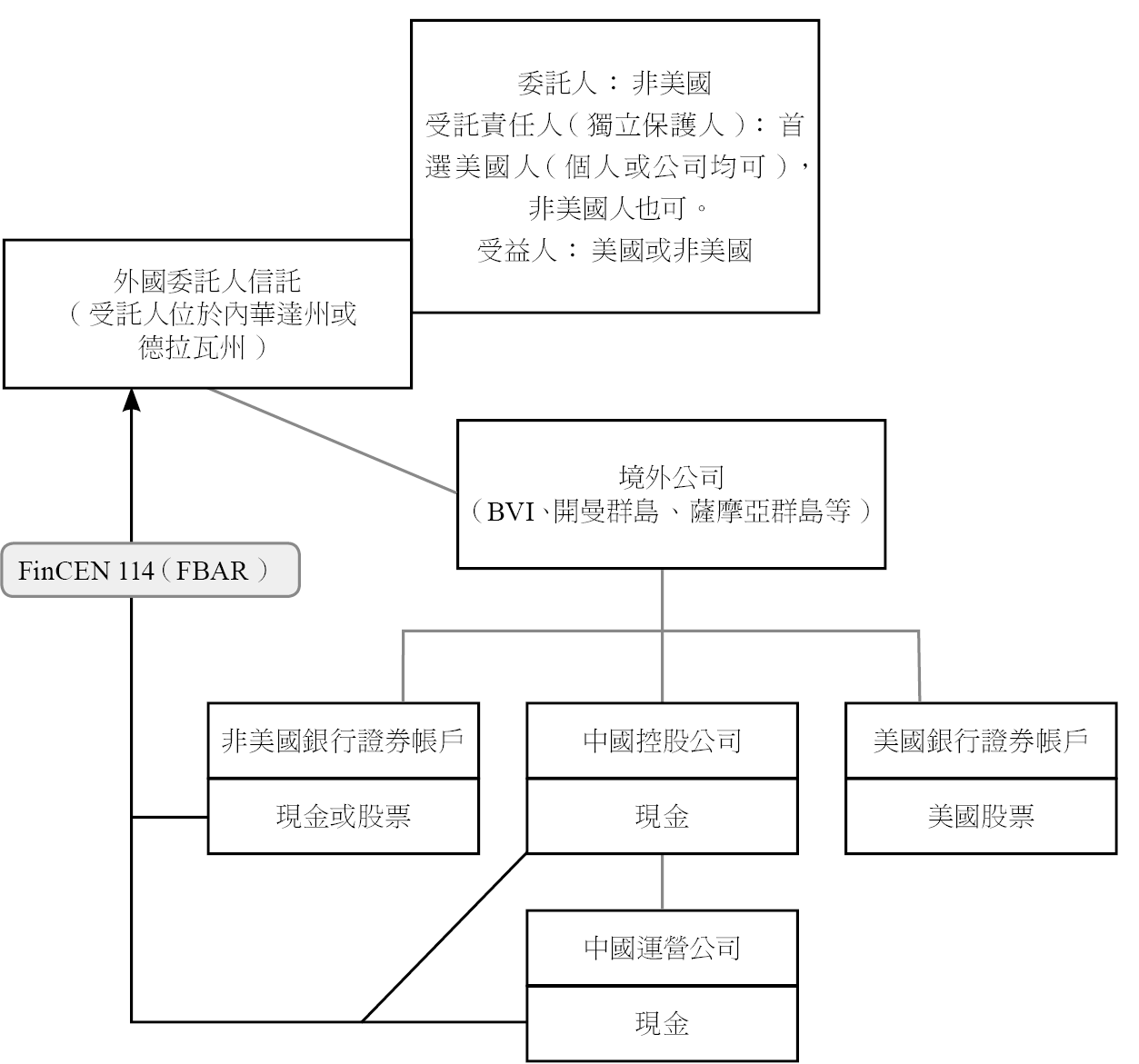

雖然沒有美國來源所得的外國信託(包括外國授予人信託)通常不用提交所得稅申報書,但這些信託仍須按照 FBAR要求完成 FinCEN 114表。

外國委託人信託

美國政府對不同主體課徵不同的申報與納稅義務。這些義務通常是由美國國會透過法律所制定,並由美國財政部(U.S. Department of The Treasury,USDT)負責執行。在諸多主管機關中,美國國稅局(Internal Revenue Service,IRS)是向美國財政部負責並報告的眾多機構之一。

本書以下內容僅供教育目的使用,不建議讀者將本書內容視為稅務申報指南。客戶若有義務填寫以下稅務表格,應聘請專業的註冊會計師及執業律師,以滿足其特定之稅務申報和財產規劃需求。

根據我們的經驗,跨境家族通常必須提交以下其中一份或多份稅務表格。以下圖示說明了哪些申報書可能與哪些納稅人相關;需要注意的是,以下圖示僅列示出每一種表格的使用時機及用途,並非每個人都需要就下圖所列舉之各份報表逐一揭露並向有關機構進行申報。

美國納稅人通常會在 1040 表上申報各種來源的所得。

持有國內資產的美國人

美國不可撤銷信託如同美國籍人士,通常會受相同要求的規範;但是,在申報所得稅方面,信託必須填寫的是1041表而不是1040表。

擁有海外資產的美國籍人士通常要就其全球所得繳納美國稅。此外,他們在收到來自非美國籍個人或信託的贈與時可能會需要盡特定揭露義務。

以下兩張圖表是美國人在美國境外直接或間接擁有或接收境外資產時,可能需要填寫的表格:

持有外國資產的美國人(第一部分)

持有外國資產的美國人(第二部分)

擁有海外資產的美國不可撤銷信託也需要遵守各種要求。

持有外國資產的美國不可撤銷信託

雖然沒有美國來源所得的外國信託(包括外國授予人信託)通常不用提交所得稅申報書,但這些信託仍須按照 FBAR要求完成 FinCEN 114表。

外國委託人信託

美國公民或居民外國人(非美國公民,但屬於聯邦所得稅法上的稅務居民)通常必須以個人身分提交所得稅申報書(1040表)。如果個人的總所得低於美國國稅局規定的特定門檻(例如,在2023年,未滿65歲的單身納稅人其年度總所得低於13,850美元,或是未滿65歲的已婚納稅人其與配偶合併申報的年度總所得低於27,700美元),或許得以免除申報1040表之義務。

每年申報1040表之截止日為4月15日,若納稅義務人在4月15日前先行提交4868表,則申報截止日可自動延期至10月15日。在美國,所得較高者適用較高的所得稅稅率,當前聯邦所得稅率最高為37%。實際稅率取決於納稅義務人的身分以及納稅義務人是否有可供使用之扣除額或稅額抵減。

在準備您的1040表時,您的稅務代理人通常會要求您提供有關您所得的特定資訊,這些資訊包括但不限於您收到的任何1099表或W-2表。當美國受益人從信託收到分配時,受益人需要將K-1表中的所得填寫在1040表和附表E上,這些表會讓稅務代理人知悉您在上一年度中收到的所得總額。

當外國贈與人行使的贈與為美國境內的有形個人財產時,美國國稅局會對該贈與課徵贈與稅(由外國贈與人支付稅款)。然而,即便贈與行為不在美國聯邦所得稅或贈與稅課稅範圍,當美國個人收到外國人贈與時,也可能需要申報。

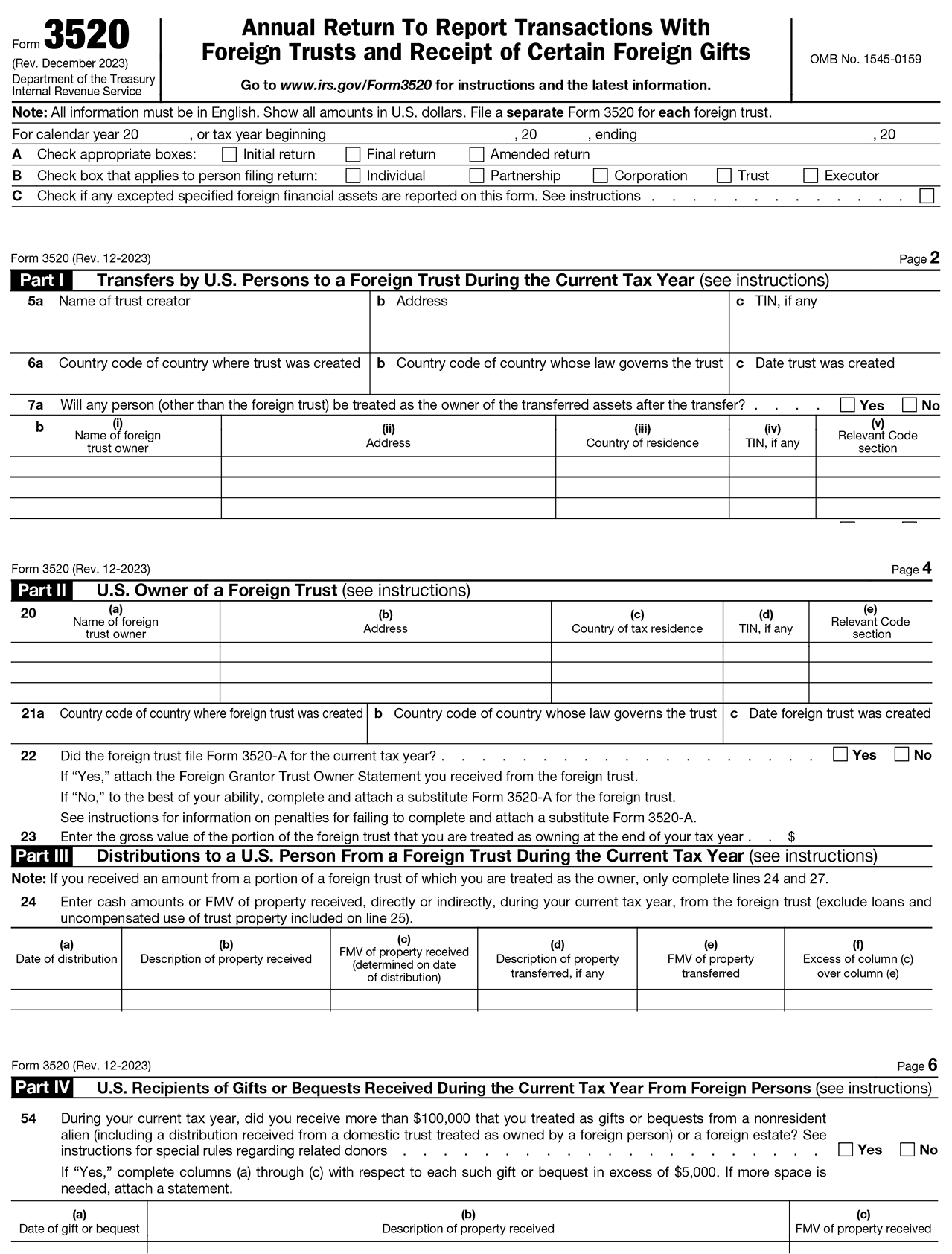

更具體地說,如果美國人在任何稅務年度內收到的外國贈與總額超過一定門檻,那麼該美國人就必須在3520表上報告有關這些外國贈與的特定資訊。所謂的「外國贈與」,是指接收者將來自外國人的任何財產移轉視作「贈與」或「遺贈」的總額。因此,外國贈與可能包括現金或個人財產(如汽車、藝術品或傢俱),以及可供居住之房地產。此外,外國贈與也可能是外國人代美國人所支付的款項。

至於初始申報門檻,倘若美國人在稅務年度內從外國個人或外國遺產收到的贈與總額超過10萬美元,則該美國人必須申報這些贈與。同時,3520表要求美國人需就單筆超過5,000美元的贈與填報贈與日期、描述收到的財產以及財產的公允市場價值。

如果個人收到來自非美國人或外國信託之贈與總額超過10萬美元,則該個人需要提交此表。某些信託如果從非美國人處收到贈與時,可能也需要提交此表。

當申報義務人未能及時和正確地申報此表時,該申報義務人將面臨嚴峻的處罰,因此應確保及時和準確地申報3520表。未能申報外國贈與的申報義務人可能會被追究責任,未報或漏報贈與之罰鍰金額可能高達收到贈與金額的25%;若受贈人從外國信託收到分配而未及時、如實申報,罰鍰金額可能高達所收到贈與金額的35%。

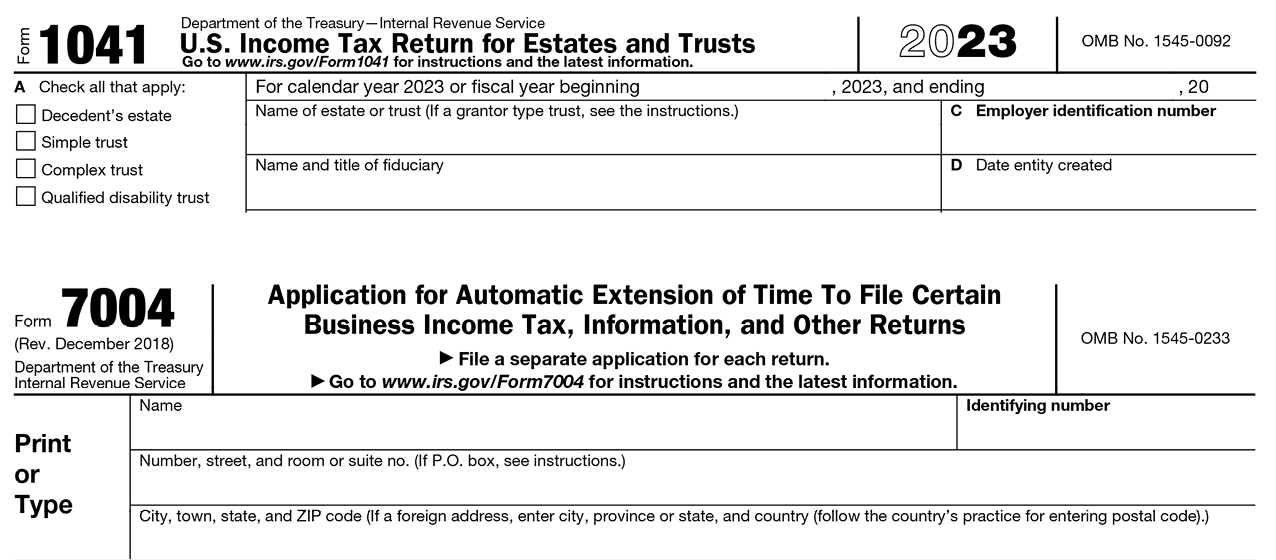

符合以下條件的美國信託和遺產之受託責任人必須提交1041表來申報信託所得:

(1)在稅務會計年度內有應稅所得;

(2)總所得達到或超過600美元(無論是否為應稅所得);

(3)有非美籍受益人。

1041表的申報截止日為每年的4月15日。通常,如果申報義務人在4月15日之前提交了7004表,則可將申報期限自動延期至9月30日。您必須在提交1041表的截止日前向每位接收財產分配或遺產分配的受益人提供K-1表(1041表)。非美國人設立的不可撤銷信託常被視為非委託人信託,但也有特定的例外情況。非委託人信託通常需要就未分配給信託受益人的信託收益支付所得稅。分配給信託受益人的信託收益一般會記錄於K-1表上,並提供給受益人的稅務代理人。收到信託收益的受益人必須在他們的1040表上申報來自信託的收入。正常情況下,信託在新一年度開始後的65天內所進行的分配會被視為前一年度的分配。因此,合格的稅務專業人士多會在年初為客戶估算信託的應納稅額,以便客戶決定是否將信託收益分配給信託的受益人。

當信託委託人保留了某些權力或所有權利益,則信託被視作委託人信託。通常情況下,由非美國人設立的可撤銷信託會被視為外國委託人信託。一般來說,委託人信託在所得稅上是一個虛擬的個體,並非所得稅上的納稅人,所有的信託所得、扣除額等都將直接歸屬於委託人。當信託僅有部分屬於委託人信託時,上述操作也同樣適用於被視為委託人信託的任何部分。如果整個信託都是委託人信託,只須填寫1041表上關於信託的基本資料即可,切勿在表上顯示任何金額;所有金額只能顯示於表格的附件上。最後,請不要使用K-1表(1041表)作為附件。

注:有關3520表的詳細介紹,請參閱前一節1040表的討論。如果信託從非美籍捐贈人那裡收到贈與,則申報1041表的同時可能須同時提交3520表(僅特定情況除外)。

遲延申報罰款:美國稅法規定,若申報義務人未按時申報,美國國稅局將以每月(或不足一個月)為期間單位,以未繳稅款的5%計算款罰金額,該罰款最高不超過未繳稅款的25%;但如果是納稅義務人故意未按時申報,款罰金額將以每月(或不足一個月)為期間單位,以未繳稅款的15%計算款罰金額,該罰款金額最高不超過未繳稅款的75%。如果納稅人能證明基於合理原因未能按時申報,則不會被處以罰款。如果您在提交此表後收到罰款和利息的裁罰通知,請您告知我們遲延申報的理由,我們將為您確認該理由是否符合合理原因的標準。

遲延繳納罰款:通常情況下,未在稅款繳款截止日時支付稅款,美國國稅局將以每月(或不足一個月)為期間單位,以未繳稅款的0.5%計算款罰金額,該罰款最高不超過未繳稅款的25%。該罰款適用於申報表中的任何未支付稅款。任何罰款均不包含逾期支付稅款的利息費用。

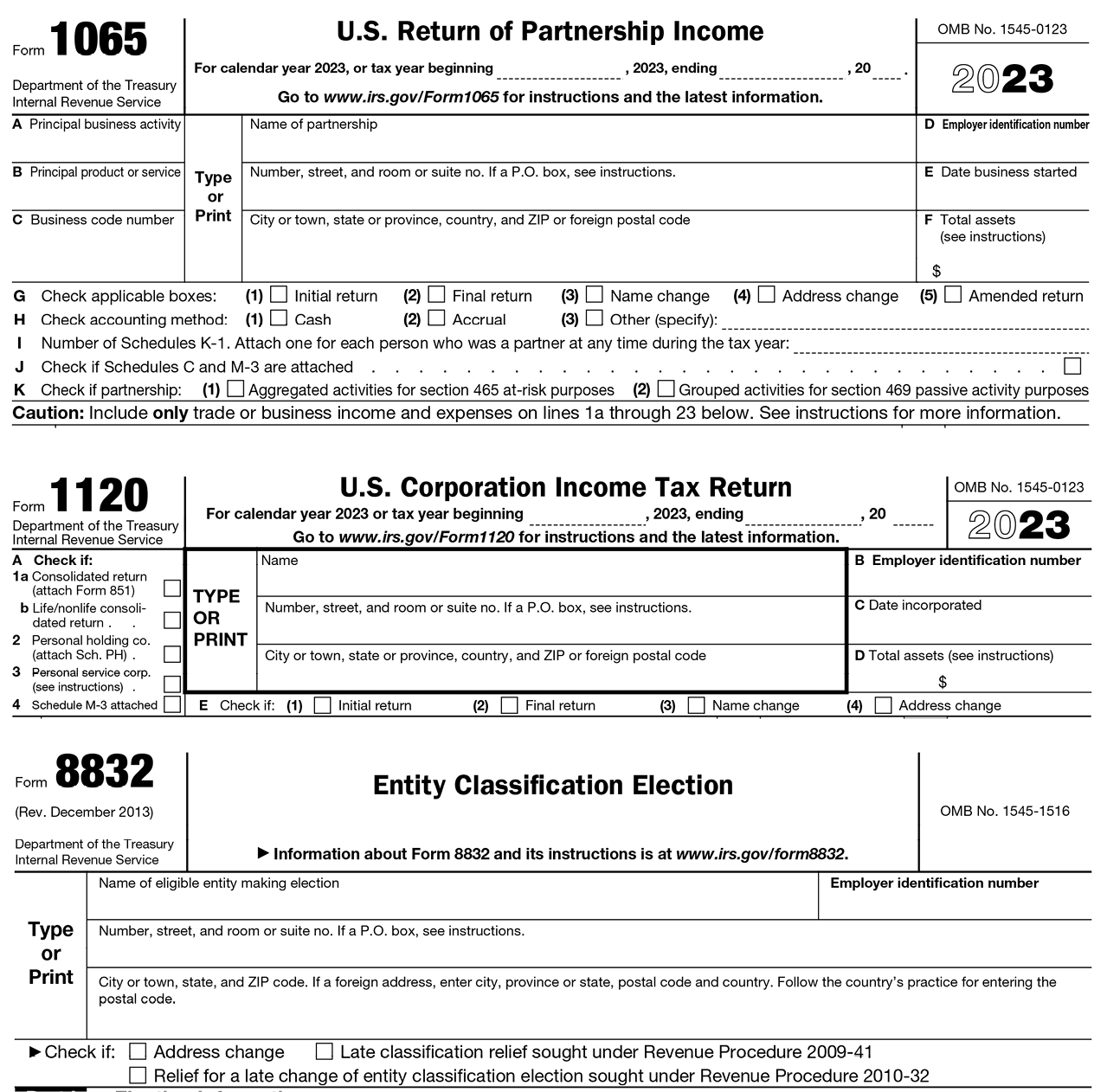

某些符合條件的企業實體(通常是指美國的有限責任公司,亦即LLC),可以透過提交8832表,選擇按公司、合夥企業或非獨立個體的形式進行聯邦所得稅的稅務申報:

- 當LLC選擇按合夥企業的形式申報納稅時,通常必須申報1065表。LLC按州法成立時如果擁有多位組成成員(members),則LLC的「預設」申報形式就是比照合夥企業的形式進行。

- 當LLC選擇按非獨立個體的形式申報納稅時,則LLC之所有者應在其個人之申報書中納入LLC之所得。這是當LLC按州法形成當下僅有一位組成成員(member)時的「預設」申報形式。

- 當LLC選擇按公司的形式申報納稅時,一般必須提交1120表。通常只有在LLC提交了8832表選擇以公司作為納稅主體時,才有資格以公司的形式申報納稅。

在8832表下,所謂「符合條件的企業實體」(eligible entities)包括有限責任公司(LLC)、合夥企業(Partnership)、非獨立個體(Disregarded Entities)、外國實體(Foreign Entities)以及不被視為實質公司(Per Se Corporations, PSCs)的企業實體。《財政部法規》第301.7701-2(b)條規定,實質公司在其存續期間均應被視為稅法上的「公司」,無法更改其稅法上企業型態。實質公司的態樣在8832表中有具體列示。

「符合條件的企業實體」可使用8832表選擇其在聯邦稅法上的身分,該實體可選擇按公司、合夥企業或是非獨立個體的身分申報納稅。除非「符合條件的企業實體」提交了8832表或2553表,否則該企業實體將根據以下的預設規則進行分類。美國國稅局將使用在該表格上輸入的資訊來確定企業實體在聯邦稅的申報義務。

有限責任公司(LLC)是根據州法成立,藉由提交有限責任公司組織章程而成立的企業實體。與合夥企業不同,LLC的成員並不會就LLC之債務負無限責任。LLC可以根據《財政部法規》第301.7701-3條的規定,在聯邦所得稅法上,選擇按合夥企業、公司或非獨立個體之形式進行稅務申報及納稅。

1065表是一種資訊申報表,用於報告合夥企業的經營活動所產生的所得、利得、損失、扣除額、稅額扣抵及其他資訊。一般來說,合夥企業不須為其所得申報繳納所得稅,而是應將合夥之利潤或虧損移轉給其合夥人,合夥人必須在其稅務或資訊申報表上將合夥企業的所得納入其個人稅表中進行申報。

1120表是美國公司所得稅申報表,用於報告公司的所得、利得、損失、扣除額、稅額扣抵,並計算公司的應納稅額。除非按稅法第501條取得豁免申報之待遇,否則所有美國境內公司(包括破產的公司),無論是否有應稅所得都必須提交所得稅申報表。國內公司必須提交1120表。

注:當外國公司的所有者同意提交企業實體身分選擇表(8832表),並將外國公司視為美國稅務目的上之合夥企業時,該選擇將在選擇生效日前一天觸發美國聯邦稅法上對外國公司的「視為清算」機制。而在外國委託人信託結構中,準時申報的8832表可以墊高委託人去世前,信託持有的海外公司的外部成本基礎,當成本基礎上升,就不會觸發美國所得稅。儘管日後出售這些資產(海外公司的股份)可能須在美國以外地區繳納所得稅,然而,在美國境內,只有在委託人去世後所實現的海外公司的增值才會變成美國應稅所得。對於符合條件的納稅人,正確運用8832表的「企業實體身分選擇」機制可以有效降低美國所得稅。

5471表是由在特定外國公司擔任高階管理人員、董事或股東的美國人或美國股東(U.S. Shareholder)申報。該表格和附表是用於達成《美國聯邦稅法》第6038條、第6046條及相關法規的申報要求。一般來說,如果您直接或間接擁有或控制外國公司,您可能須提交5471表。建議您應諮詢美國會計師,以確定如何適當地滿足您的稅務和揭露義務。

所謂美國股東(U.S. Shareholder),是指一個美國個人,直接、間接或實質地控制一家外國公司10%以上的投票權,或是其所持有之股權價值佔該外國公司的所有類別股票價值總和的10%以上。而受控外國公司(Foreign Controlled Corporation,CFC)是指任何外國公司,如果在該外國公司的稅務年度中的任何一天,美國股東擁有該外國公司全部類型股票50%以上之投票權或50%以上的股權價值,則該外國公司就會被認定為受控外國公司。無論該美國股東是否收到CFC之股利分配,CFC的美國股東需要在當前基礎上將CFC賺取的特定所得,按其持股比例包含在個人之年度總所得中。特定外國公司(Specified Foreign Corporations,SFC)是指非屬被動海外投資公司(PFIC)的CFC或任何外國公司,其股票(至少10%)由美國個人持有的公司。

通常,一家非屬外國保險公司的 CFC必須滿足以下要求:

(1) 在外國成立並根據美國規定被分類為外國公司的外國公司:

-

- 該公司在美國國稅局列表上的屬於不可變更身分的外國實質公司(Mandatory per se foreign corporation),請參見8832表說明。

- 該公司如果全部所有者都具有有限責任,則預設分類為外國公司。

- 該公司藉由提交8832表對某些外國合格實體之稅務上身分進行選擇。

(2) 超過50%的投票權或股權價值由一位或多位(每位至少擁有10%投票權或股權價值)的美國股東擁有。

(3) 根據《美國聯邦稅法》第958(a)條和第958(b)條的歸屬規則,考慮直接、間接和實質的所有權百分比,以確定外國公司是否為CFC。

通常,下文所列舉之各類美國個人申報者都必須完成所列示之附表、聲明和/或其他資訊。這裡使用了「通常」一詞是因為有許多規則、解釋和例外情況可能適用於財富創造者的具體情況;因此,財富創造者及其家人應該聽從他們專業的法律和稅務顧問的建議。

類別一:任何在特定外國公司(SFC)的稅務年度內(該年度結束時或在該課稅年度內),曾是該外國公司的美國股東,並在該外國公司被視為SFC年度的最後一天仍持有該公司股票。

類別二:美國人擔任外國公司的管理階層或董事,且該美國人透過(一項或多項交易)獲得:(1)該外國公司的10%股權(按投票權或價值計算),或(2)該外國公司已發行股份的另外10%或以上的股權(按投票權或價值計算)。

類別三:該類別包括:

-

- 美國人在當年度取得了外國公司股票,若取得日期取得之股票與之前持有的任何股票相加後,達到了10%的所有權門檻(按投票權或價值計算)。

- 美國人在不考慮取得前已擁有外國公司股票的情況下,在購買日期取得的股票數量達到了10%的所有權門檻(按投票權或價值計算)的美國人。

- 美國人成為美國保險公司之專屬保險公司的股東(依據《美國聯邦稅法》第953(c)條中有關外國公司的規定)。

- 非美國人成為美國人的當下對外國公司之持股達到10%所有權門檻(按投票權或價值計算)。

- 美國人出售了足夠數量的外國公司股票,使其持股比例降至低於10%。

- 美國人在公司重組時,成為擁有公司至少10%股權(按投票權或價值計算)之股東。

類別四:在外國公司的會計年度內,對該外國公司擁有控制權(即擁有該公司50%以上總投票權或股份價值)的美國人。

類別五:美國人在外國公司的稅務會計年度結束時,或在美國股東的稅務會計年度內的任何時間,被視為受控外國公司(CFC)的美國股東,並且該美國人在該年度最後一天仍持有該外國公司的股票。

如果美國人直接或間接持有被動外國投資公司(PFIC)的利益,可能需要提交8621表。PFIC是指一間符合「被動所得測試」(passive income test)或「被動資產測試」(passive asset test)任一測試的外國公司。

所謂所得測試是指,如果外國公司75%以上的總所得符合「被動所得」的定義,則該外國公司即被視為PFIC。被動所得通常包括股息、利息、權利金、租金和年金,此外,還有許多其他特殊規定來決定哪些所得應包括在內。

所謂資產測試是指,如果一家公司在產生被動所得的稅務會計年度內,產生被動所得的資產的百分比達到50%以上或為了產生被動所得而持有的資產佔全公司總資產的百分比達到50%以上,則該外國公司即被視為PFIC。

外國共同基金是一種常見的PFIC。擁有PFIC利益的美國個人可能會因為PFIC的收益和分配而需要繳納額外的稅負和利息費用。由於PFIC規則並未設計股權持有門檻,因此,即使美國個人在PFIC中的所有權利益非常小,他們也可能受到PFIC規則的影響。然而,如果外國公司既是PFIC又是CFC,一名美國投資者(亦即外國公司的美國股東)通常只須遵循適用CFC規則。

在一般情況下,美國投資者在PFIC中可從三種課稅方法中選擇其中一種來完成稅上申報,投資者可以選擇:

(1) 超額分配法(the excess distribution regime)(此為預設制度);

(2) 合格的選擇資金法(Qualified Electing Fund,QEF);或

(3) 市價法(Mark-to-Market)。

美國投資者選用的PFIC不同的課稅方法, 8621表上需要提交的資訊也會有所不同。一般來說,美國投資者如果符合下述情形,即須提交8621表:

(1) 從PFIC接收了特定之直接或間接分配;

(2) 在直接或間接處分PFIC股票的過程中實現了資本利得;

(3)就PFIC的課稅方法作出選擇,包括「合格的選擇資金法」或是「市價法」;

(4) 提交關於採用「合格的選擇資金法」或按「市價法」的選擇資訊;或者

(5) 須就PFIC提交年度報告。

8858表是由經營國外分公司(Foreign Branch,FB)或直接擁有(在某些情況下,間接或結構性地擁有)海外非獨立個體(Foreign Disregarded Entity,FDE)的特定美國個人填報。該表格和附表是用於滿足《美國聯邦稅法》第6011、6012、6031和6038條及相關《財政部法規》的報告要求。8858表會反映海外非獨立個體的特定資訊,包括該個體的所得、損失、收益和利潤以及已繳納之所得稅等資訊。

國外分公司之定義規範在《財政部法規》第1.367(a)-6T(g)條。在8858表中,國外分公司尚包括位於境外的合格業務單位(Qualified Business Unit,QBU)(QBU之定義規範在《財政部法規》第1.989(a)-1(b)(2)(ii)條)。

按《財政部法規》第301.7701-2條和第301.7701-3條,海外非獨立個體是指在美國境外創建或成立的企業實體,該企業實體在美國所得稅法上與其所有者視為同一個體。符合條件的企業實體可透過8832表選擇其稅務申報身分。8832表的副本通常會附隨於該海外非獨立個體進行身分選擇年度的所得稅申報書中。在所得稅法上,所謂稅法上所有人(tax owner)被視作擁有海外非獨立個體資產和負債的人。

若美國人(U.S. Persons)屬於海外非獨立個體的所有人(tax owner),國外分公司的經營人,或是對於海外非獨立個體或國外分公司的所有者具有特定利益之人,該美國人必須提交8858表和M表(8858表):

類別一: 若美國人在其納稅年度或年度會計期間的任何時候,是海外非獨立個體的稅收所有者或國外分公司的經營人,該美國人必須完成整份8858表,包括單獨的M表(8858表)和其他附表。

類別二:若美國人直接(或通過一層海外非獨立個體)擁有海外非獨立個體或經營國外分公司,該美國人必須完成整份8858表,包括單獨的M表(8858表)和其他附表。

類別三:若美國人在受控外國公司的年度會計期間內,該受控外國公司是海外非獨立個體的所有者或國外分公司之經營者,則該美國人必須要申報5471表。

類別四:若特定美國人在受控外國合夥(Controlled Foreign Partnership,CFP)的年度會計期間內,該受控外國合夥是海外非獨立個體的所有者或國外分公司之經營者,則該美國人必須申報5471表。

類別五:若特定美國人為合夥企業的合夥人,而合夥企業又擁有海外非獨立個體或經營國外分公司,並按《美國聯邦稅法》第987條計算海外非獨立個體或國外分公司的活動,則該美國人必須為合夥企業的每個海外非獨立個體和國外分公司完成8858表及C-1表的第一頁。

類別六:若一間非RIC、REIT或S公司的美國公司是美國合夥企業的合夥人,並在1065表的K-2和K-3上勾選了11號框(dual consolidated loss),則即使該美國公司不是海外非獨立個體和/或國外分公司的所有者,該美國公司也必須完成8858表的第1至第5行,以及G表的第3行,並報告其對於美國合夥企業的每個海外非獨立個體和國外分公司的10至13行的分配份額。

未按時申報8858表以及M表之裁罰

未能在規定時間內完成年度申報的每個受控外國公司或受控外國合夥,將被裁處10,000美元的罰款。如果IRS向您發送通知,要求您提交8858表,您將有90天的寬限期進行補交。90天寬限期後,IRS將以30天為一期,就每一間CFC、CFP,每期加徵申報義務人10,000美元的未繳納罰款。每次違規的附加罰款以50,000美元為限。

根據《美國聯邦稅法》第901和960條,未能在規定時間內申報或報告所有資訊的人不得使用10%的外國稅額扣抵。在IRS郵寄遲延申報通知後的90天後,如果申報義務人仍未補交,則在90天期限過後,IRS將以3個月為一期,每期額外減少申報義務人5%的外國稅額扣抵。

刑事處罰。申報義務人未提交《美國聯邦稅法》第6038條所要求之資訊可能會被處以《美國聯邦稅法》第7203、7206和7207條之刑事處罰。

除非有例外情況,否則,如果您是擁有特定外國金融資產權益的特定個人(specified person/specified individual)或特定國內企業實體(specified domestic entity),且這些外國金融資產的價值超過了規定的報告門檻,則您有義務提交8938表。如果您必須提交8938表,您必須報告那些您所擁有利益的特定外國金融資產(即便這些資產對您當年的稅務責任沒有影響)。通常8938表與1040表(針對個人)或1041表(針對國內信託)須一起申報。

如果您是以下之一,則屬特定個人(specified individual) :

(1)美國公民。

(2)在任何稅收年度的某個時段內屬於美國居民之外國人(持有綠卡或通過實質居留測試)。

(3)為了提交合併所得稅申報書而選擇被視為居民外國人的非居民外國人。

(4)雖被歸類為非居民外國人但通過真實住所測試的美屬薩摩亞或波多黎各居民。

如果您是以下之一,則屬特定國內企業實體(specified domestic entity) :

(1)非公開持有的國內公司(閉鎖型公司)有50%以上的總所得屬於被動所得,則該公司屬於特定國內實體。

(2)非公開持有的國內公司(閉鎖型公司)有50%以上的資產用於生產被動所得,則該公司屬於特定國內實體(請參見後文有關被動所得以及公司或合夥企業持有產生被動所得資產百分比之說明)。

(3)非公開持有的國內合夥企業有50%以上的總所得來自被動所得,則該合夥屬於特定國內實體。

(4)非公開持有的國內合夥有50%以上的資產用於生產被動所得,則該合夥屬於特定國內實體(請參見後文有關被動所得以及公司或合夥企業持有產生被動所得資產百分比之說明)。

(5)有一個或多個特定個人或特定國內實體作為受益人的國內信託(《美國聯邦稅法》第7701(a)(30)(E)條)。

所謂非公開持有的國內公司(閉鎖型公司)是指如果在公司稅務年度的最後一天,一個特定個人直接、間接或實質地擁有公司所有類股票中至少80%的總投票權或至少80%的公司股票總價值,則該國內公司是非公開持有的公司(閉鎖型公司)。

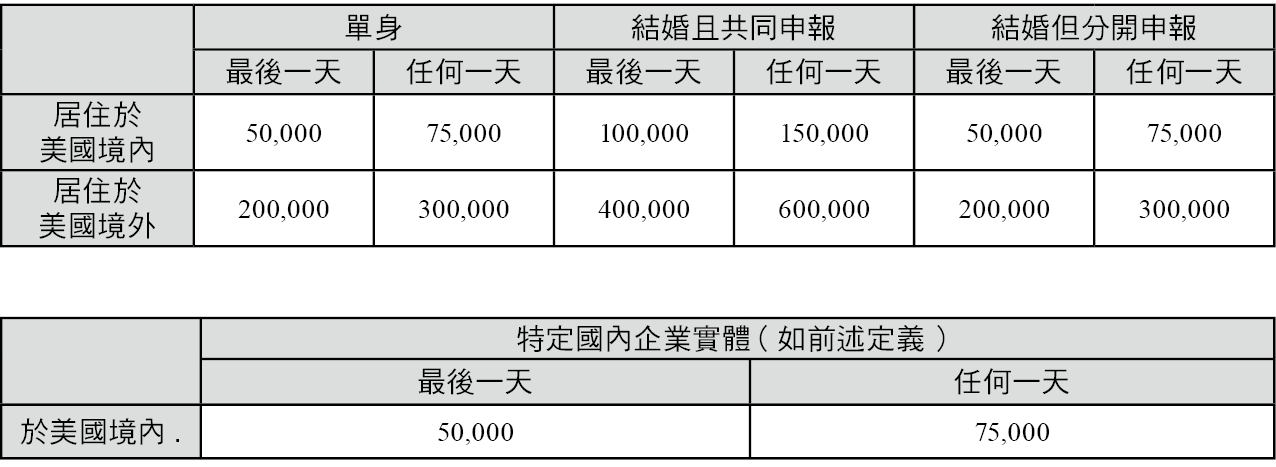

申報門檻

如果您是特定個人,您所適用申報門檻取決於您的婚姻狀態,是否提交合併聯邦所得稅申報書,以及您是否居住在美國境內。

您只有在滿足以下條件才會跨過申報門檻:

(1)您所擁有之特定外國金融資產的總價值在稅務會計年度的最後一天超過規定金額門檻;或者

(2)您擁有之特定外國金融資產的總價值在稅務會計年度的任何時候超過規定金額門檻。

未申報8938表之裁罰為何?

如果您有義務提交8938表但未能在截止日(包括延期)前申報完整且正確的8938表,您可能會面臨10,000美元的罰款。如果您在IRS郵寄遲延申報之通知日起90天之寬限內,未能申報正確和完整的8938表,則在90天寬限期結束後,IRS可能會以30天(或不足30天)為一期,就您未完成申報8938表每一期處以10,000美元的額外罰款。持續未申報8938表的最高額外罰款為50,000美元。

合理原因例外

如果您未能申報8938表或未在8938表上揭露一個或多個特定外國金融資產,但這種漏未申報是基於合理原因而非故意忽略,則您不會被處以罰款。為了支持您有合理原因而漏未申報之主張,您必須積極提出相關事實。IRS將在考慮所有相關事實和情況後,依個案認定標準,判斷您不是出於故意忽略,而是基於合理原因而未在8938表上揭露特定外國金融資產。

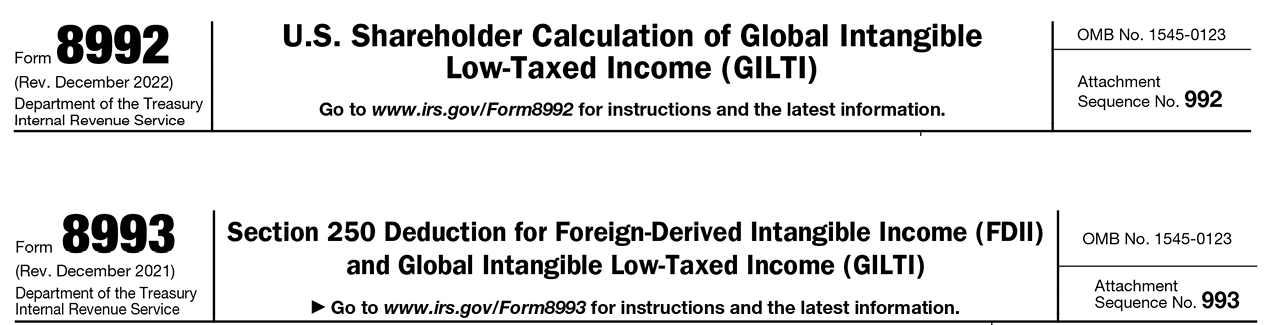

通常情況下,若美國股東對一間以上之受控外國公司持股達10%以上,則該美國股東必須申報8992表。

所有美國境內公司(以及依《美國聯邦稅法》第962條進行選擇的受控外國公司的美國個人股東)必須使用8993表來確定《美國聯邦稅法》第250條的可允許扣除額。藉由《美國聯邦稅法》第962條的選擇,可以讓個人:

所有美國境內公司(以及依《美國聯邦稅法》第962條進行選擇的受控外國公司的美國個人股東)必須使用8993表來確定《美國聯邦稅法》第250條的可允許扣除額。藉由《美國聯邦稅法》第962條的選擇,可以讓個人:

- 允許個人受控外國公司股東使用受控外國公司取得的外國稅額扣抵,降低其 Subpart F所得。

- 將GILTI(境外無形資產所得)適用的有效稅率降低至10.5%。

- 產生第二層稅收,就如同受控外國公司股東收到了C公司的股息(從稅收角度來看,這可能是有益的)。

當美國受控外國公司的個人股東依《美國聯邦稅法》第962條選擇按公司稅率納稅並有Subpart F或GILTI所得時,該所得金額本身不會在美國個人股東之1040表上申報。相反地,納稅人必須單獨列出該資訊,將一份聲明附加到納稅申報表上,並在1040表的第12a行直接報告任何應納稅額。

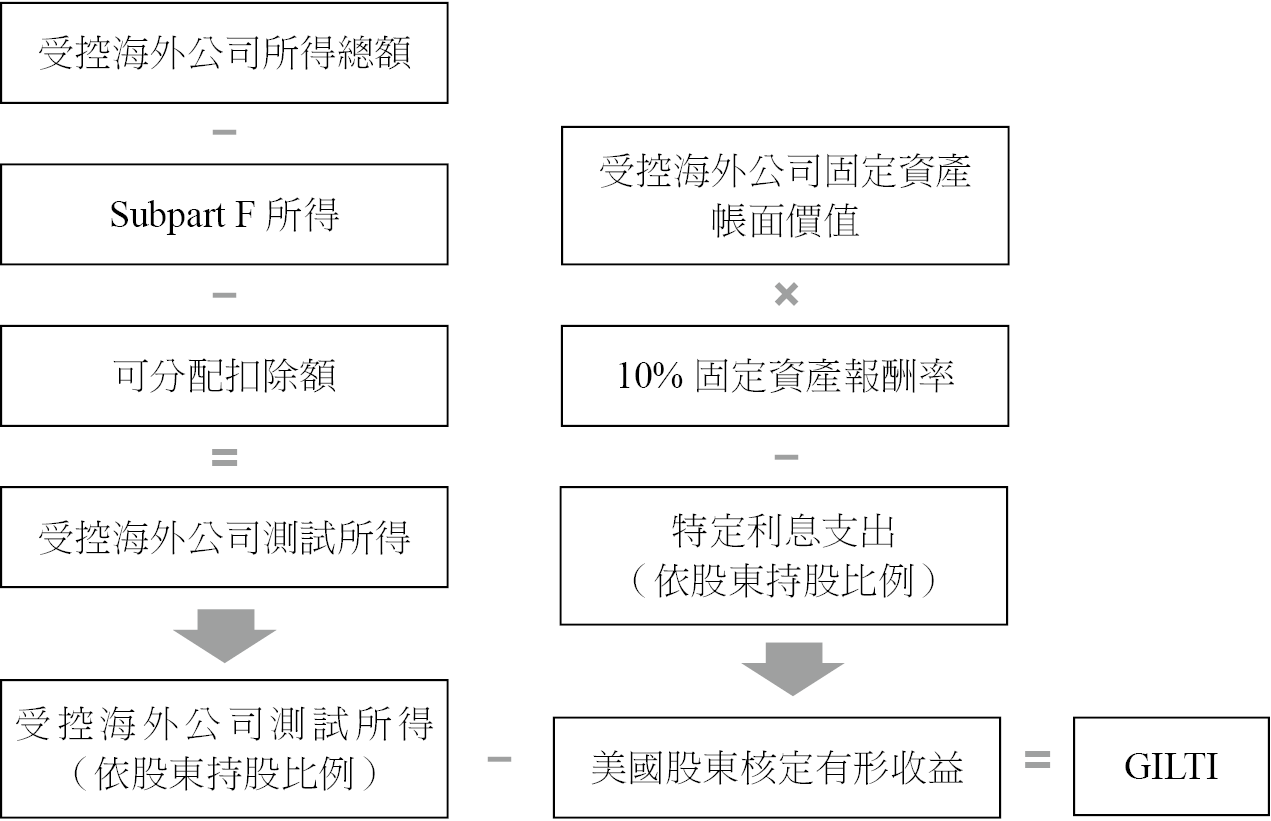

持有受控外國公司10%以上股份之美國股東必須在美國聯邦所得稅申報書上報告GILTI所得和Subpart F所得。根據《美國聯邦稅法》第958(a)條,美國股東對受控外國公司之直接及間接持股百分比會決定應申報的GILTI。

下圖為如何計算GILTI稅的簡化示意圖。通常我們會建議您尋求專業意見,以確保表格之正確申報及勾選。

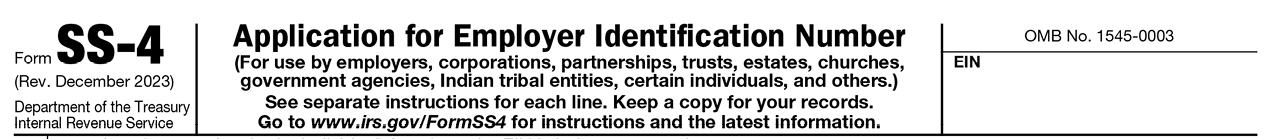

SS-4 表係用於申請雇主識別號碼(EIN)。EIN 是IRS分配給雇主、個體經營者、公司、合夥、遺產、信託和其他企業實體用於報稅和申報目的的九位號碼。在美國成立新企業時,通常需要使用SS-4表申請 EIN。

在填寫表格SS-4表之前,您應該做好以下準備:

- 確認您的企業法定名稱。

- 確認企業是否有與法定名稱不同的商業名稱(例如,Doing Business As或DBA)。

- 瞭解企業為公司、合夥企業還是有限責任公司(LLC)。

- 確認企業的收信地址。

- 收集有關負責人的資訊,包括他們的個人稅籍編碼。

- 瞭解企業的成立日期和會計年度的結束月份。

您可以通過IRS的線上申請、傳真或郵寄方式提交表格 SS-4。如果使用線上申請,將可立即收到您的EIN。電話申請僅適用於國際申請者。如果您在美國或美國領土內沒有合法居所、主要營業地點或主要辦事處或代理機構,則不能使用線上申請獲得 EIN。在某些情況下,EIN的線上申請可能會被拒絕,這種情況下,可能需要通過電話、郵寄或傳真方式將資訊發送給IRS。

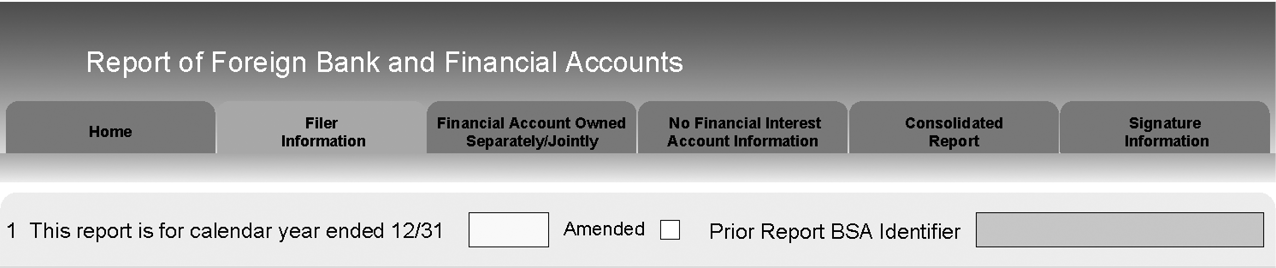

銀行保密法(Bank Secrecy Act,BSA)賦予財政部收集美國人(包括海外居民)在美國境外金融機構開設的金融帳戶資訊。若美國人對海外金融帳戶有財務利益或簽署許可權,該美國人就必須申報海外帳戶的資訊。

銀行保密法要求當外國金融帳戶的最高價值在一個日曆年度內超過10,000美元時,帳戶持有人必須提交金融犯罪執法網路(FinCEN)114表,以及外國銀行和金融帳戶報告。

基本上,當美國人在美國境外擁有金融帳戶時,都必須向FinCEN提交114表。這些「帳戶」包括:

- 銀行帳戶(儲蓄帳戶、支票帳戶和定期存款帳戶)

- 證券帳戶(股票、債券和衍生性金融商品)

- 保險(任何具有現金價值的保單)

- 遲延申報外國銀行和金融帳戶報告之罰款包括以下情況:

- 民事處罰:

- 申報義務人疏忽或「非故意」遲延可能會導致每個帳戶每年10,000美元的罰款,除非申報義務人有合理理由未能提交。

- 「故意」不提交可能會面臨民事處罰,金額為100,000美元或未申報帳戶餘額的50%兩者中之較大者。

- 刑事處罰:申報義務人故意違反申報規定可能會導致高達25萬美元的罰款和5年的刑事監禁。

FBAR是一份年度報告,該報告應於報告年度後的4月15日前進行申報。如果未能在FBAR年度申報截止日4月15日前完成報告,該申報期限會自動延至10月15日,帳戶所有人無須申請延期以提交FBAR。

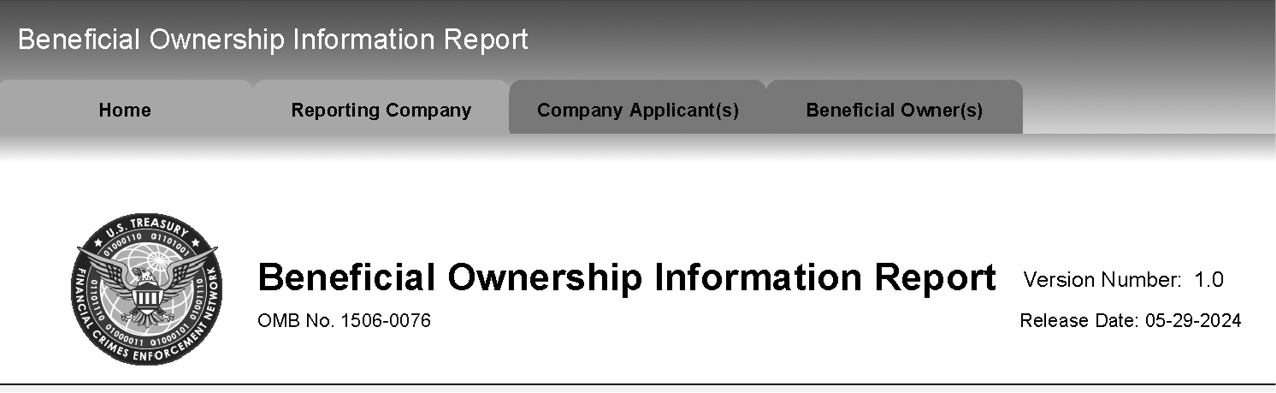

美國國會通過的《企業透明法》(Corporate Transparency Act,CTA)要求現有和新成立或註冊的公司、有限責任公司以及其他在美國運營的商業實體,以「受益所有權訊息報告」(Beneficial Ownership Information Report,BOIR)的形式報告受益所有權訊息。

(1) 企業透明法案以及FinCEN

《企業透明法》旨在通過要求受其監管的實體在規定的截止日期內向美國財政部下屬的金融犯罪執法網路(FinCEN)提交BOIR來打擊非法金融活動。

(2)受益所有權訊息報告之內容要求

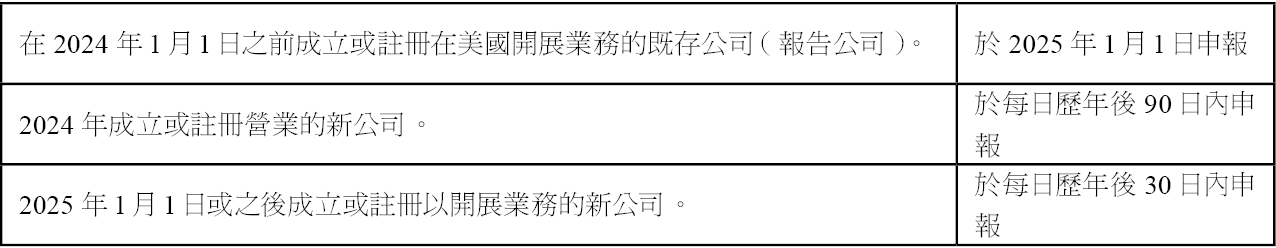

受法規規範的實體(報告公司)必須在以下截止日提供申報:

BOIR並非年度要求的申報項目。在某一特定規定時間內,報告公司成立後需要提交BOIR,並在公司受益所有權發生變化後再次提交。一般來說,報告公司必須提供以下資訊:

-

- 每個受益所有人(根據FinCEN定義)的姓名。

- 每個受益所有人的出生日期。

- 每個受益所有人的位址。

- 每個受益所有人的個人身分證明(有效護照、駕駛執照或身分證)。

- 關於報告公司本身的資訊,包括其名稱和地址。

- 從2024年1月1日起成立的公司還必須提交有關公司創辦人(或是公司申請人)的資訊。

(3)不遵守受益所有權資訊報告要求的懲罰可能包括:

可能的違規行為包括故意不提交BOIR、故意提交不正確的BOIR,或故意不更正或更新先前提交的BOIR。違規者可能會在違規期間面臨每天最高592美元的民事罰款,以及最高10,000美元和最高兩年監禁的刑事處罰。

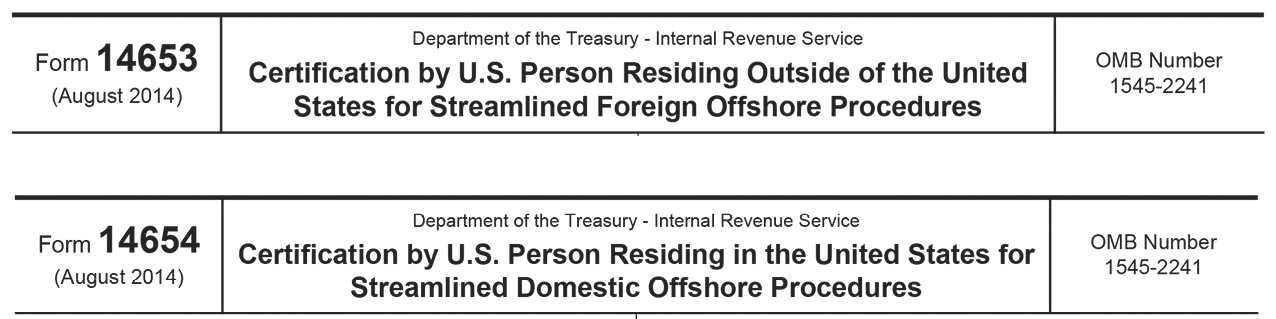

自2014年7月1日起,IRS開始提供兩種類型的簡易型自首申報計劃,以下稱為「簡易自首申報計劃」:

(1)國外簡易自首申報計劃(SFOP)─適用於居住在美國境外的美國納稅人

(2)國內簡易自首申報計劃(SDOP)─適用於居住在美國境內的美國納稅人

如果納稅人是美國公民或合法永久居民(例如,綠卡持有者),且在最近3年中至少有1年符合下述情形,將被視為居住在美國境外:

(1)沒有在美國擁有「住所」(通常是指一個人的家、住所、住宅、居所或居住地);

(2)在美國境外至少滿足了330天(即納稅人在美國沒有超過35天)。

在簡易自首申報計劃下,納稅人通常需要提交以下資料:

- 最近3 年的納稅申報表和資訊申報表

- 最近6 年的《金融犯罪執法網路》FinCEN 114表,以及「海外銀行和金融帳戶報告」(FBAR)

- 境外所得/資產之漏報行為非出於故意之證明(美國居民: 14654表,非美國居民:14653表)

國內簡易自首申報計劃與國外簡易自首申報計劃有兩個主要的區別:

(1)在最近的三個納稅年度中,未能申報美國所得稅的國內居民納稅人不能參與國內簡易自首申報計劃(然而,未申報美國所得稅之外國居民納稅人可以參與國外簡易自首申報計劃)。

(2)此外,即使納稅人符合參與國內簡易自首申報計劃之資格,國內簡易自首申報計劃還是會對漏報FBAR之納稅義務人進行裁罰,裁罰金額為 FBAR上申報年度的最高總資產/價值(即需在 FBAR 或8938 表上申報的資產)的5%;而國外簡易自首申報計劃沒有這項罰款。

非故意標準

目前,官方在適用簡易自首申報計劃之「非故意證明表」上,對「非故意」似乎採取了較為寬鬆之認定標準。

在表格中,納稅義務人必須對以下聲明提出證明: 「我未能報告所有所得、支付所有稅款,並提交所有所需的資訊申報表,包括 FBAR,是由於非故意行為造成的。我明白,非故意行為是指由於疏忽、疏忽大意或錯誤所導致的行為,或是對法律要求存在善意誤解所造成的行為。」

若IRS接受納稅義務人之補報,納稅義務人通常不會收到IRS寄送之接受遵從或結案的信函,換句話說,對納稅義務人而言「沒有IRS的消息就是好消息」。如果IRS沒有辦法藉由簡易自首申報計劃蒐集到足夠的資訊,通常會再聯繫納稅義務人,並要求納稅義務人提供所需的資訊。

IRS可能會再向納稅義務人要求提供:

- 更為詳盡之帳戶資訊

- 更為詳盡之外國企業實體資訊

- 更多有關您所依賴的專業人士的相關資訊

- 有關您提出之「非故意聲明」的進一步說明

如果IRS收到或發現納稅義務人存在故意或犯罪行為的證據(例如,透過外國政府或金融機構取得的資訊),IRS可能會展開審查或調查,納稅義務人可能將因此面臨民事詐欺罰款、FBAR罰款、資訊報告罰款,甚至可能被轉交給刑事調查部門。納稅義務人應知曉加入簡易自首申報計劃並不保證免於刑事起訴。

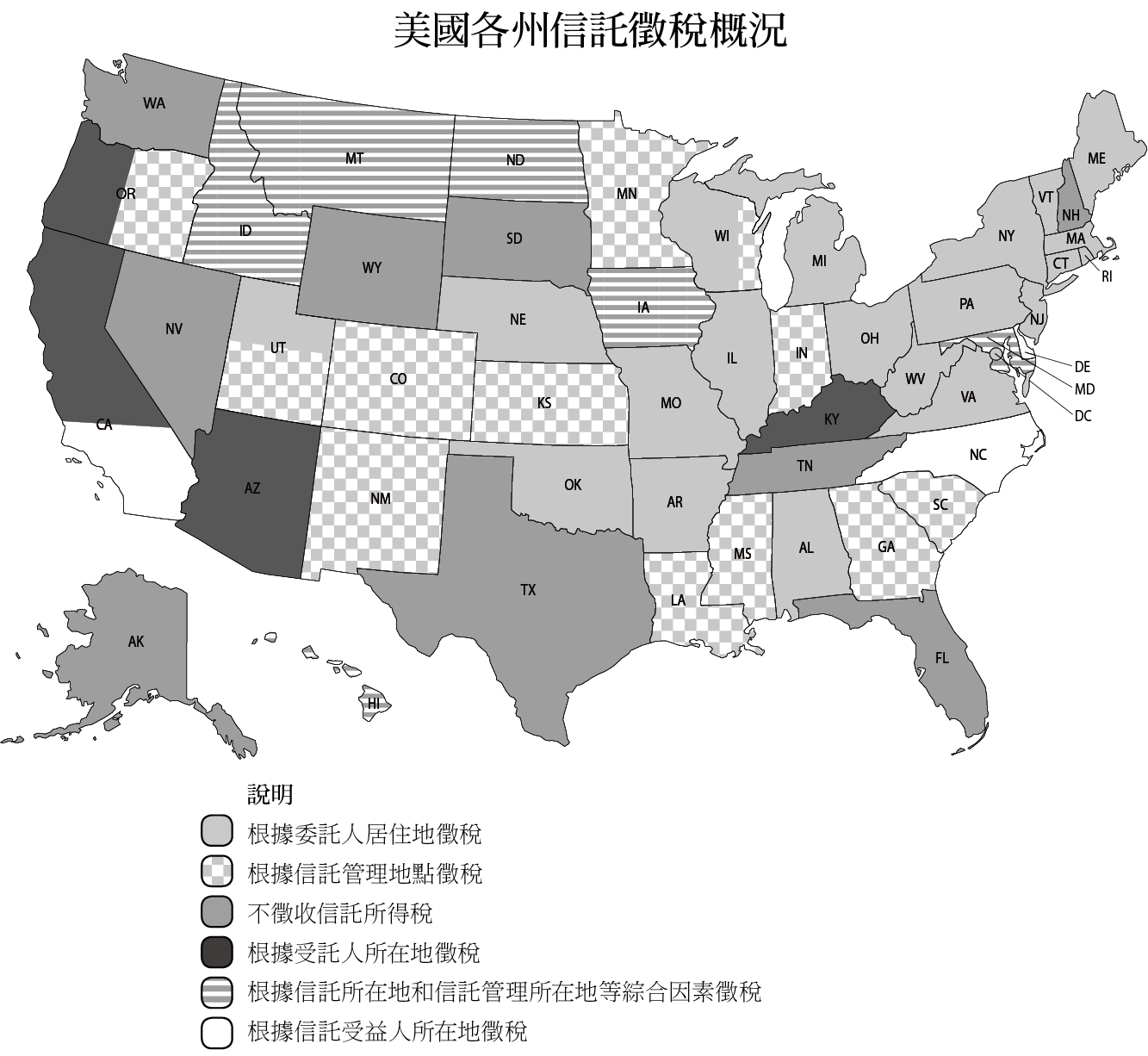

在涉及稅收問題時,客戶通常幾乎只專注於完成他們的聯邦稅務義務;然而,客戶也應該考慮州法律和州稅對信託和遺產規劃的影響。加州稅務局(Franchise Tax Board of California,FTB)除了對在加州管理的信託徵稅外,也對受託人和受益人為加州居民的信託課稅。下圖顯示了各州如何對信託徵收所得稅。

如果一個不可撤銷的非委託人信託具有一個以下特徵,在加州稅法下,該信託可能需要在加州申報繳納州所得稅:

(1)該信託有一個或多個加州受託人

(2)該信託有一個或多個加州受益人(包括信託保護人、信託分配顧問或信託投資顧問)

(3) 在同一稅務會計年度中,有一個或多個加州受益人收到分配

信託如果滿足以下條件,就需要在加州申報州所得稅:

(i)信託之全部淨所得超過100美元;或(ii)無論淨所得金額多寡,信託之總所得超過10,000美元。其他與541表相關的稅款以及表格應在4月15日前申報繳納;然而,納稅人通常可以獲得延期至10月15日再行申報(無需提交延期申請)。

雖然州稅在進行財產規劃時往往被忽視,但財富創造者在設立信託時應注意受託人所處之司法管轄區的州稅法規。此外,特別需要注意受託人是否為加州的居民。這種情況尤其適用於信託向加州稅務居民分配所得時,因為這樣做可能會產生高額的加州「州所得稅」和加州的「回溯稅」。