專業叢書

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

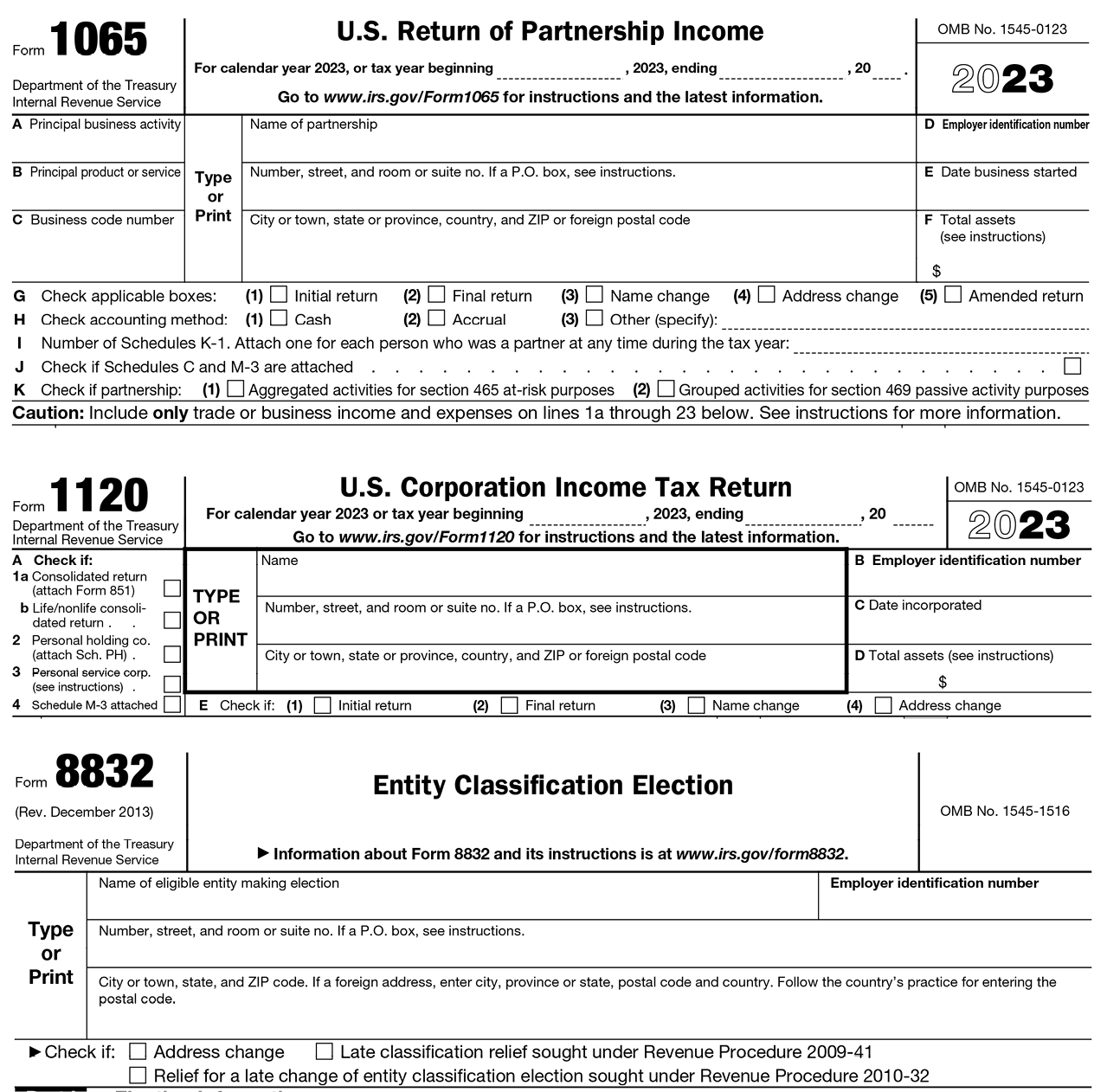

4. 1065表、1120表以及8832表

某些符合條件的企業實體(通常是指美國的有限責任公司,亦即LLC),可以透過提交8832表,選擇按公司、合夥企業或非獨立個體的形式進行聯邦所得稅的稅務申報:

- 當LLC選擇按合夥企業的形式申報納稅時,通常必須申報1065表。LLC按州法成立時如果擁有多位組成成員(members),則LLC的「預設」申報形式就是比照合夥企業的形式進行。

- 當LLC選擇按非獨立個體的形式申報納稅時,則LLC之所有者應在其個人之申報書中納入LLC之所得。這是當LLC按州法形成當下僅有一位組成成員(member)時的「預設」申報形式。

- 當LLC選擇按公司的形式申報納稅時,一般必須提交1120表。通常只有在LLC提交了8832表選擇以公司作為納稅主體時,才有資格以公司的形式申報納稅。

在8832表下,所謂「符合條件的企業實體」(eligible entities)包括有限責任公司(LLC)、合夥企業(Partnership)、非獨立個體(Disregarded Entities)、外國實體(Foreign Entities)以及不被視為實質公司(Per Se Corporations, PSCs)的企業實體。《財政部法規》第301.7701-2(b)條規定,實質公司在其存續期間均應被視為稅法上的「公司」,無法更改其稅法上企業型態。實質公司的態樣在8832表中有具體列示。

「符合條件的企業實體」可使用8832表選擇其在聯邦稅法上的身分,該實體可選擇按公司、合夥企業或是非獨立個體的身分申報納稅。除非「符合條件的企業實體」提交了8832表或2553表,否則該企業實體將根據以下的預設規則進行分類。美國國稅局將使用在該表格上輸入的資訊來確定企業實體在聯邦稅的申報義務。

有限責任公司(LLC)是根據州法成立,藉由提交有限責任公司組織章程而成立的企業實體。與合夥企業不同,LLC的成員並不會就LLC之債務負無限責任。LLC可以根據《財政部法規》第301.7701-3條的規定,在聯邦所得稅法上,選擇按合夥企業、公司或非獨立個體之形式進行稅務申報及納稅。

1065表是一種資訊申報表,用於報告合夥企業的經營活動所產生的所得、利得、損失、扣除額、稅額扣抵及其他資訊。一般來說,合夥企業不須為其所得申報繳納所得稅,而是應將合夥之利潤或虧損移轉給其合夥人,合夥人必須在其稅務或資訊申報表上將合夥企業的所得納入其個人稅表中進行申報。

1120表是美國公司所得稅申報表,用於報告公司的所得、利得、損失、扣除額、稅額扣抵,並計算公司的應納稅額。除非按稅法第501條取得豁免申報之待遇,否則所有美國境內公司(包括破產的公司),無論是否有應稅所得都必須提交所得稅申報表。國內公司必須提交1120表。

注:當外國公司的所有者同意提交企業實體身分選擇表(8832表),並將外國公司視為美國稅務目的上之合夥企業時,該選擇將在選擇生效日前一天觸發美國聯邦稅法上對外國公司的「視為清算」機制。而在外國委託人信託結構中,準時申報的8832表可以墊高委託人去世前,信託持有的海外公司的外部成本基礎,當成本基礎上升,就不會觸發美國所得稅。儘管日後出售這些資產(海外公司的股份)可能須在美國以外地區繳納所得稅,然而,在美國境內,只有在委託人去世後所實現的海外公司的增值才會變成美國應稅所得。對於符合條件的納稅人,正確運用8832表的「企業實體身分選擇」機制可以有效降低美國所得稅。