專業叢書

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

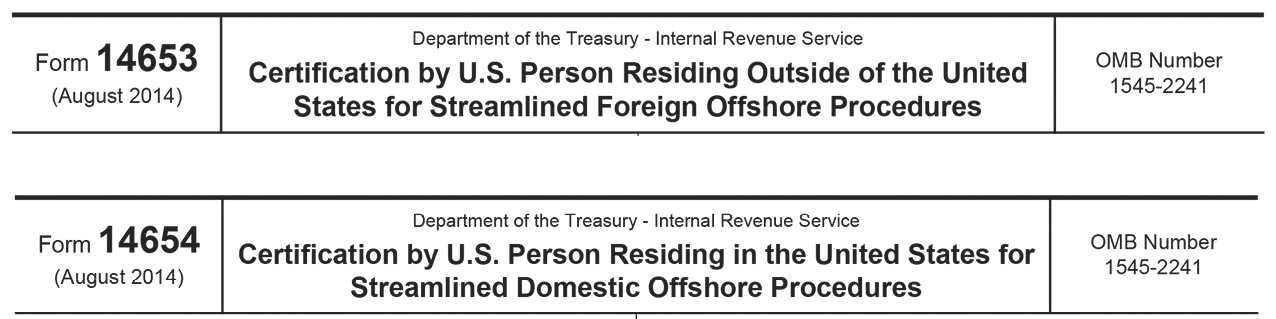

13. 簡易自首申報計劃(14653表及14654表)

自2014年7月1日起,IRS開始提供兩種類型的簡易型自首申報計劃,以下稱為「簡易自首申報計劃」:

(1)國外簡易自首申報計劃(SFOP)─適用於居住在美國境外的美國納稅人

(2)國內簡易自首申報計劃(SDOP)─適用於居住在美國境內的美國納稅人

如果納稅人是美國公民或合法永久居民(例如,綠卡持有者),且在最近3年中至少有1年符合下述情形,將被視為居住在美國境外:

(1)沒有在美國擁有「住所」(通常是指一個人的家、住所、住宅、居所或居住地);

(2)在美國境外至少滿足了330天(即納稅人在美國沒有超過35天)。

在簡易自首申報計劃下,納稅人通常需要提交以下資料:

- 最近3 年的納稅申報表和資訊申報表

- 最近6 年的《金融犯罪執法網路》FinCEN 114表,以及「海外銀行和金融帳戶報告」(FBAR)

- 境外所得/資產之漏報行為非出於故意之證明(美國居民: 14654表,非美國居民:14653表)

國內簡易自首申報計劃與國外簡易自首申報計劃有兩個主要的區別:

(1)在最近的三個納稅年度中,未能申報美國所得稅的國內居民納稅人不能參與國內簡易自首申報計劃(然而,未申報美國所得稅之外國居民納稅人可以參與國外簡易自首申報計劃)。

(2)此外,即使納稅人符合參與國內簡易自首申報計劃之資格,國內簡易自首申報計劃還是會對漏報FBAR之納稅義務人進行裁罰,裁罰金額為 FBAR上申報年度的最高總資產/價值(即需在 FBAR 或8938 表上申報的資產)的5%;而國外簡易自首申報計劃沒有這項罰款。

非故意標準

目前,官方在適用簡易自首申報計劃之「非故意證明表」上,對「非故意」似乎採取了較為寬鬆之認定標準。

在表格中,納稅義務人必須對以下聲明提出證明: 「我未能報告所有所得、支付所有稅款,並提交所有所需的資訊申報表,包括 FBAR,是由於非故意行為造成的。我明白,非故意行為是指由於疏忽、疏忽大意或錯誤所導致的行為,或是對法律要求存在善意誤解所造成的行為。」

若IRS接受納稅義務人之補報,納稅義務人通常不會收到IRS寄送之接受遵從或結案的信函,換句話說,對納稅義務人而言「沒有IRS的消息就是好消息」。如果IRS沒有辦法藉由簡易自首申報計劃蒐集到足夠的資訊,通常會再聯繫納稅義務人,並要求納稅義務人提供所需的資訊。

IRS可能會再向納稅義務人要求提供:

- 更為詳盡之帳戶資訊

- 更為詳盡之外國企業實體資訊

- 更多有關您所依賴的專業人士的相關資訊

- 有關您提出之「非故意聲明」的進一步說明

如果IRS收到或發現納稅義務人存在故意或犯罪行為的證據(例如,透過外國政府或金融機構取得的資訊),IRS可能會展開審查或調查,納稅義務人可能將因此面臨民事詐欺罰款、FBAR罰款、資訊報告罰款,甚至可能被轉交給刑事調查部門。納稅義務人應知曉加入簡易自首申報計劃並不保證免於刑事起訴。