專業叢書

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

引言

本書的前半章節主要關注如何使用美國朝代信託,本章則聚焦於跨境家族及在其控制下之實體的各種稅務申報義務,更具體來說,本書將簡要闡述筆者認為與跨境家族有關的各種稅務表格。

美國政府對不同主體課徵不同的申報與納稅義務。這些義務通常是由美國國會透過法律所制定,並由美國財政部(U.S. Department of The Treasury,USDT)負責執行。在諸多主管機關中,美國國稅局(Internal Revenue Service,IRS)是向美國財政部負責並報告的眾多機構之一。

本書以下內容僅供教育目的使用,不建議讀者將本書內容視為稅務申報指南。客戶若有義務填寫以下稅務表格,應聘請專業的註冊會計師及執業律師,以滿足其特定之稅務申報和財產規劃需求。

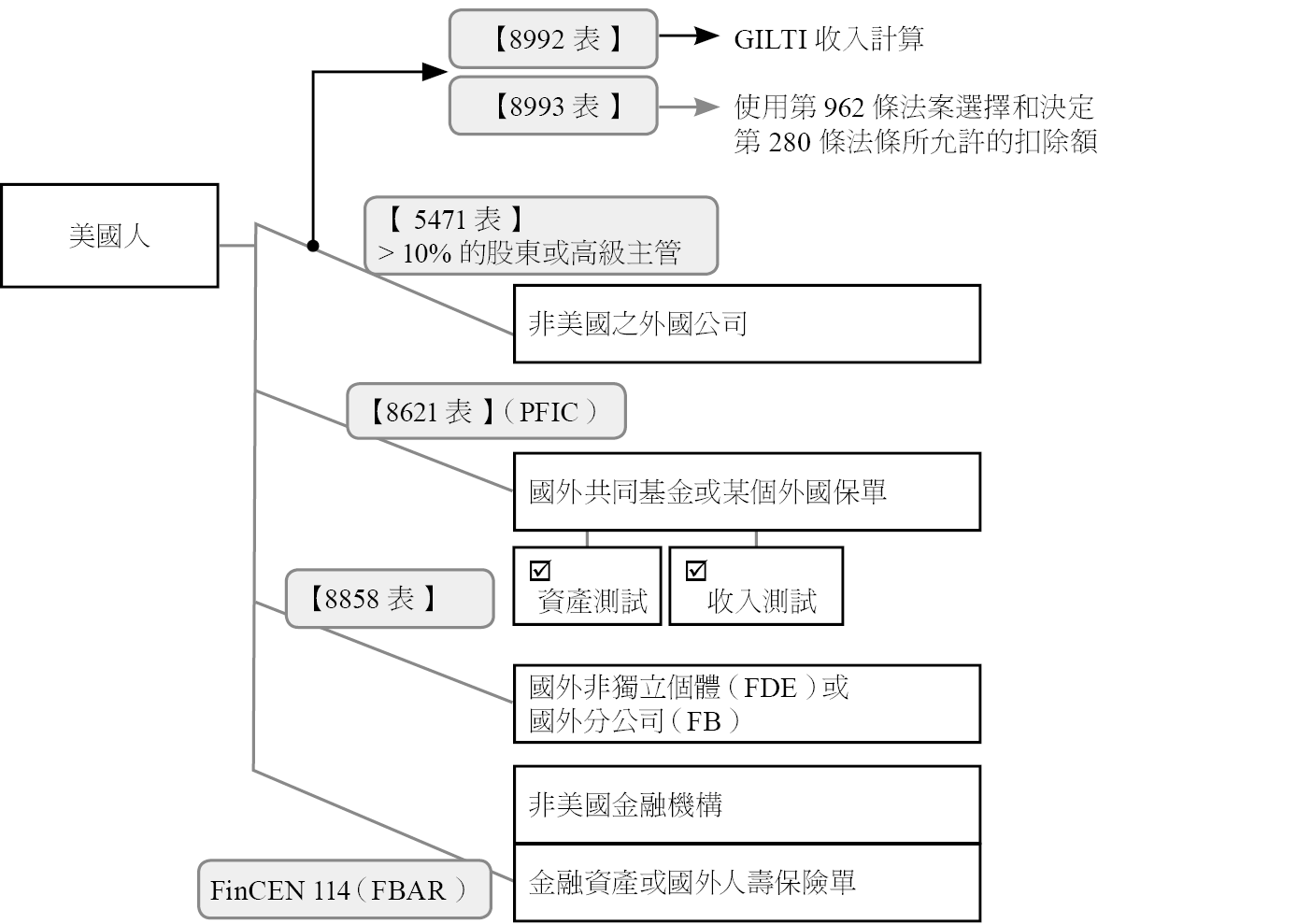

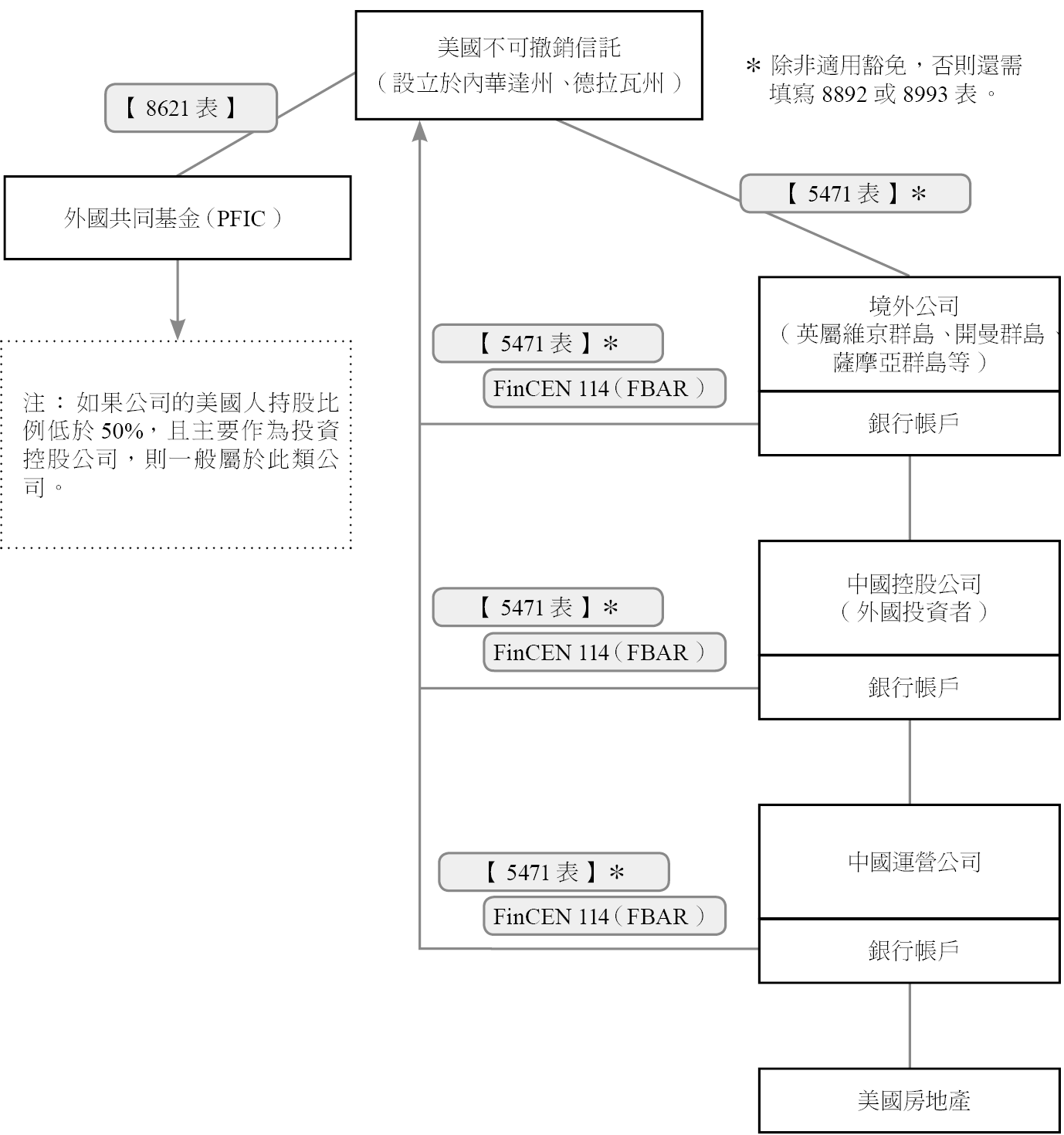

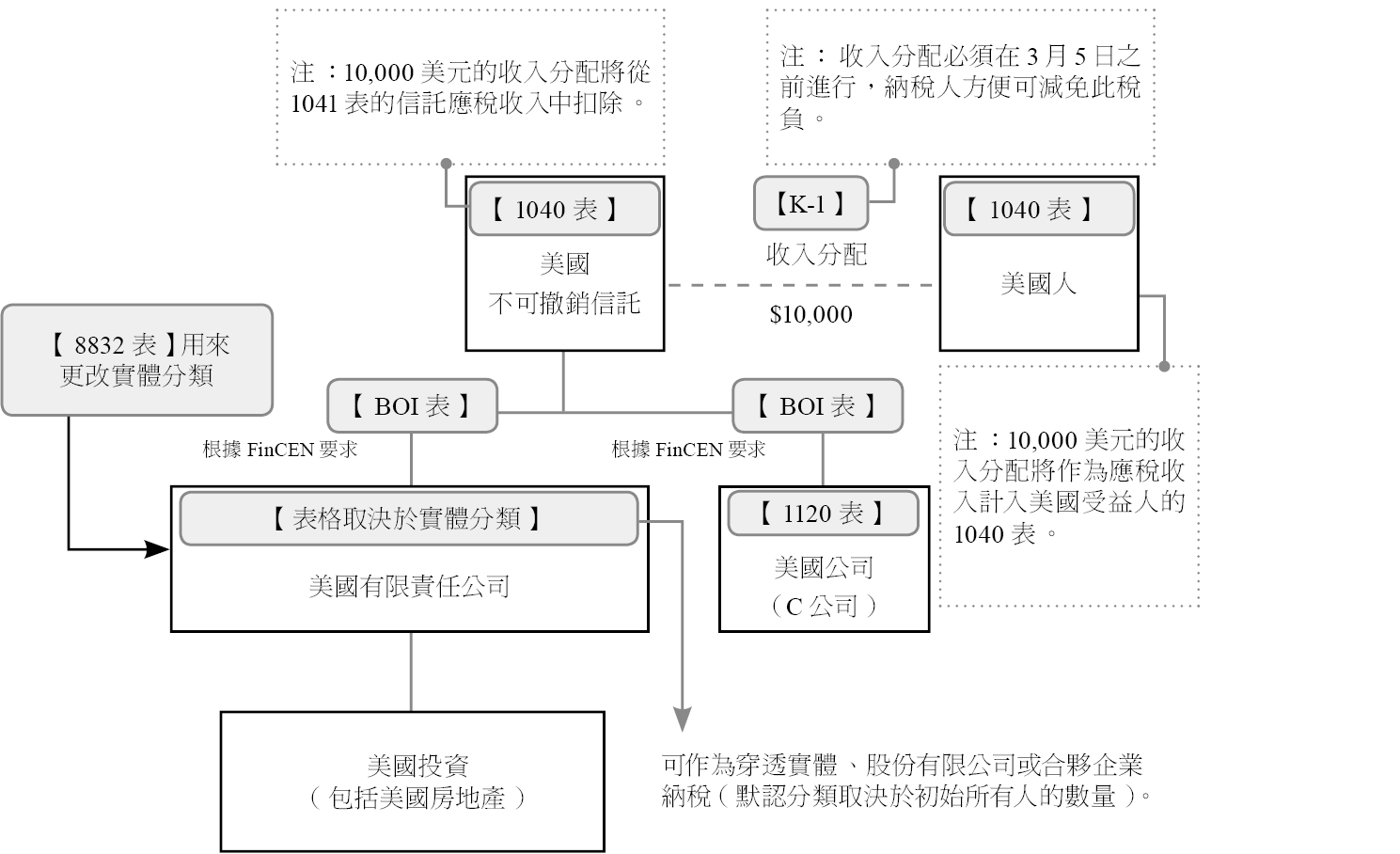

根據我們的經驗,跨境家族通常必須提交以下其中一份或多份稅務表格。以下圖示說明了哪些申報書可能與哪些納稅人相關;需要注意的是,以下圖示僅列示出每一種表格的使用時機及用途,並非每個人都需要就下圖所列舉之各份報表逐一揭露並向有關機構進行申報。

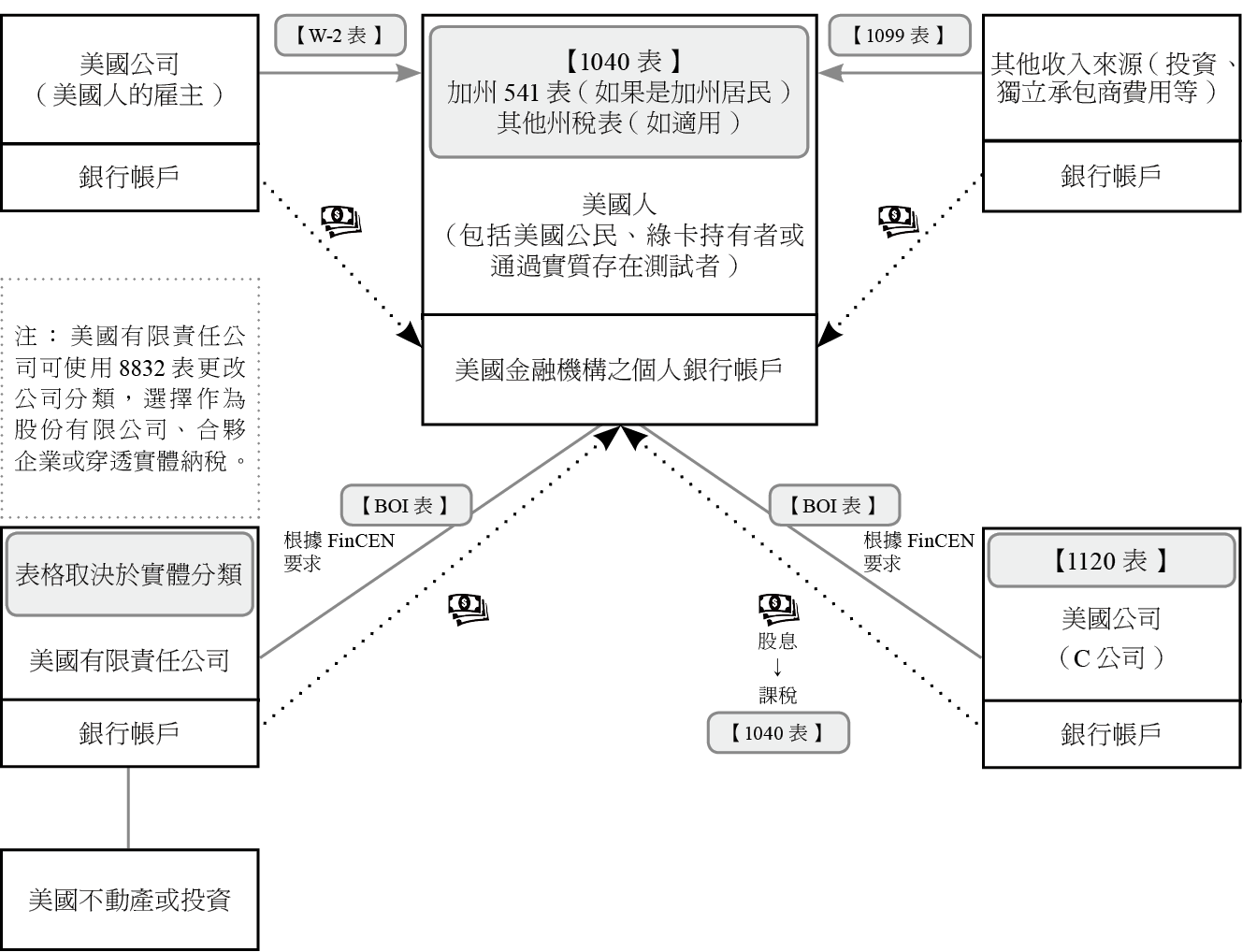

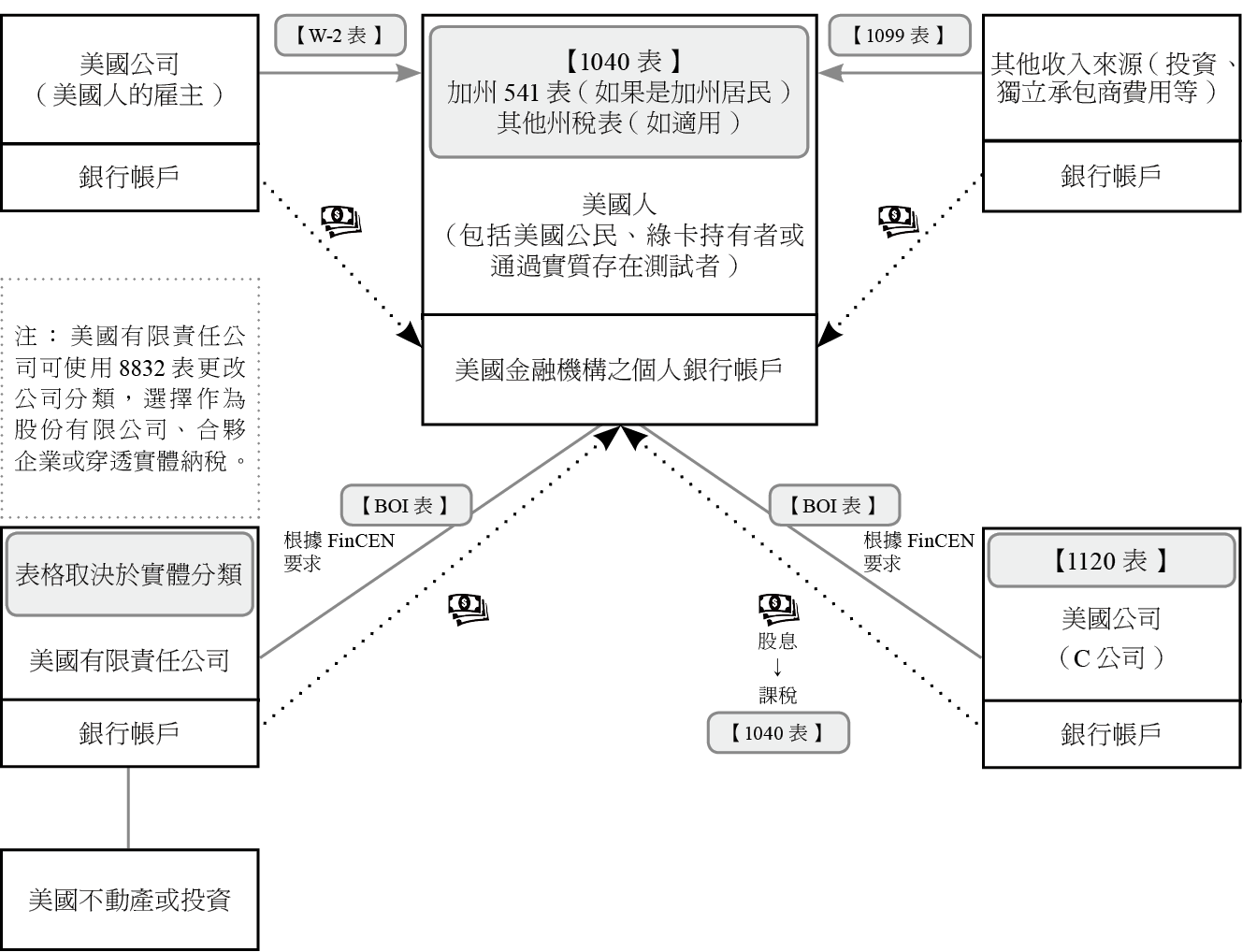

美國納稅人通常會在 1040 表上申報各種來源的所得。

持有國內資產的美國人

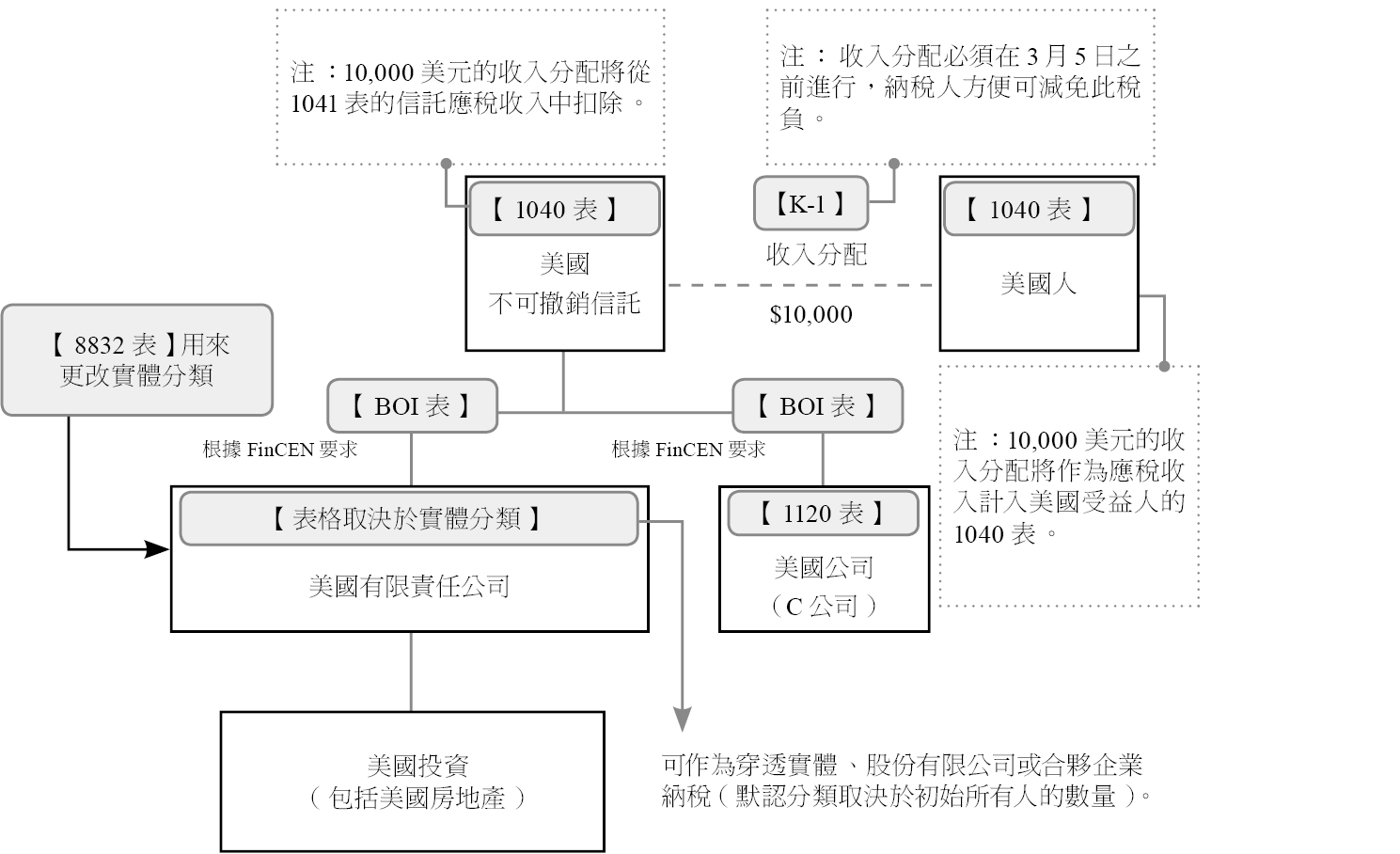

美國不可撤銷信託如同美國籍人士,通常會受相同要求的規範;但是,在申報所得稅方面,信託必須填寫的是1041表而不是1040表。

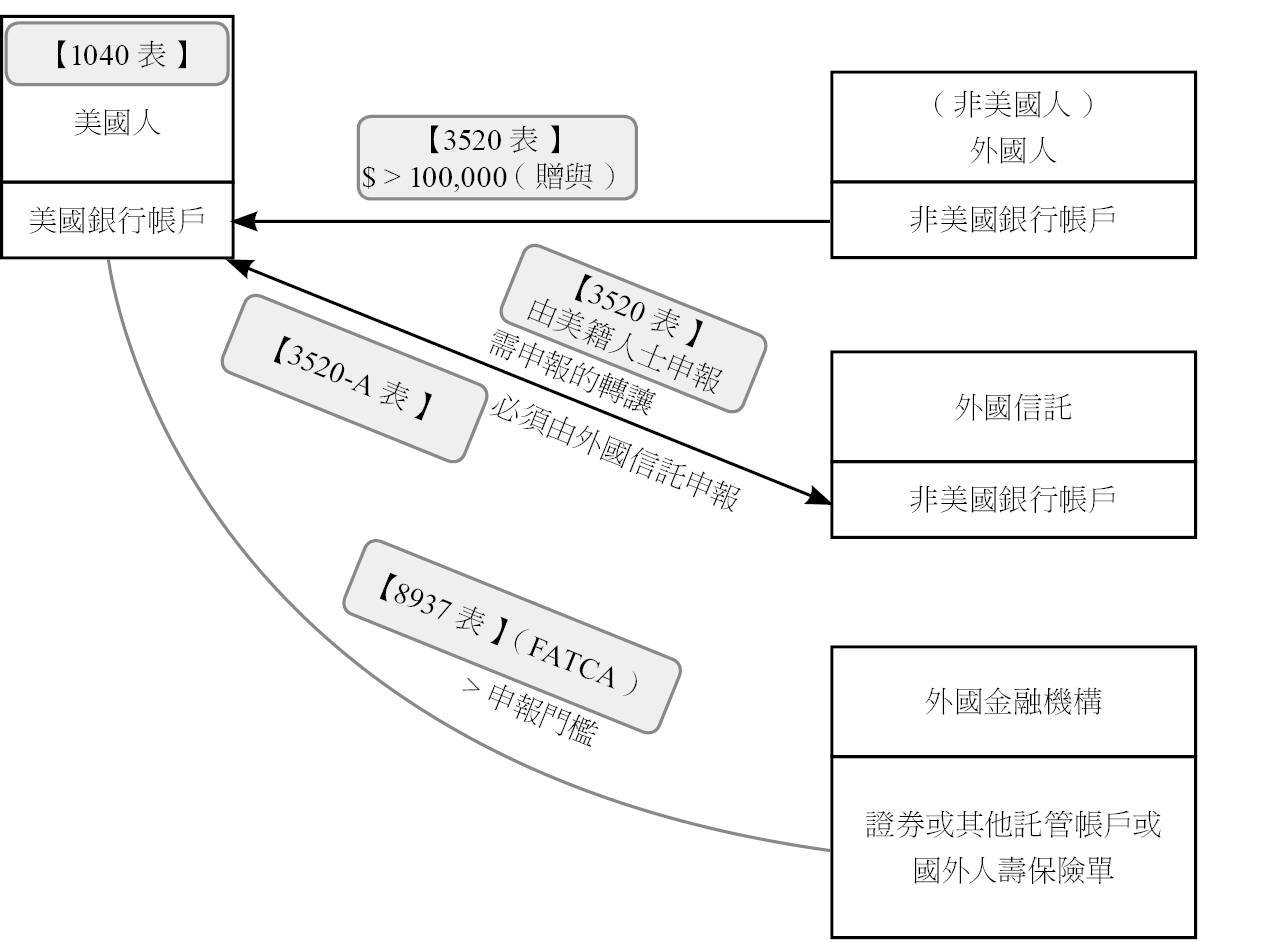

擁有海外資產的美國籍人士通常要就其全球所得繳納美國稅。此外,他們在收到來自非美國籍個人或信託的贈與時可能會需要盡特定揭露義務。

以下兩張圖表是美國人在美國境外直接或間接擁有或接收境外資產時,可能需要填寫的表格:

持有外國資產的美國人(第一部分)

持有外國資產的美國人(第二部分)

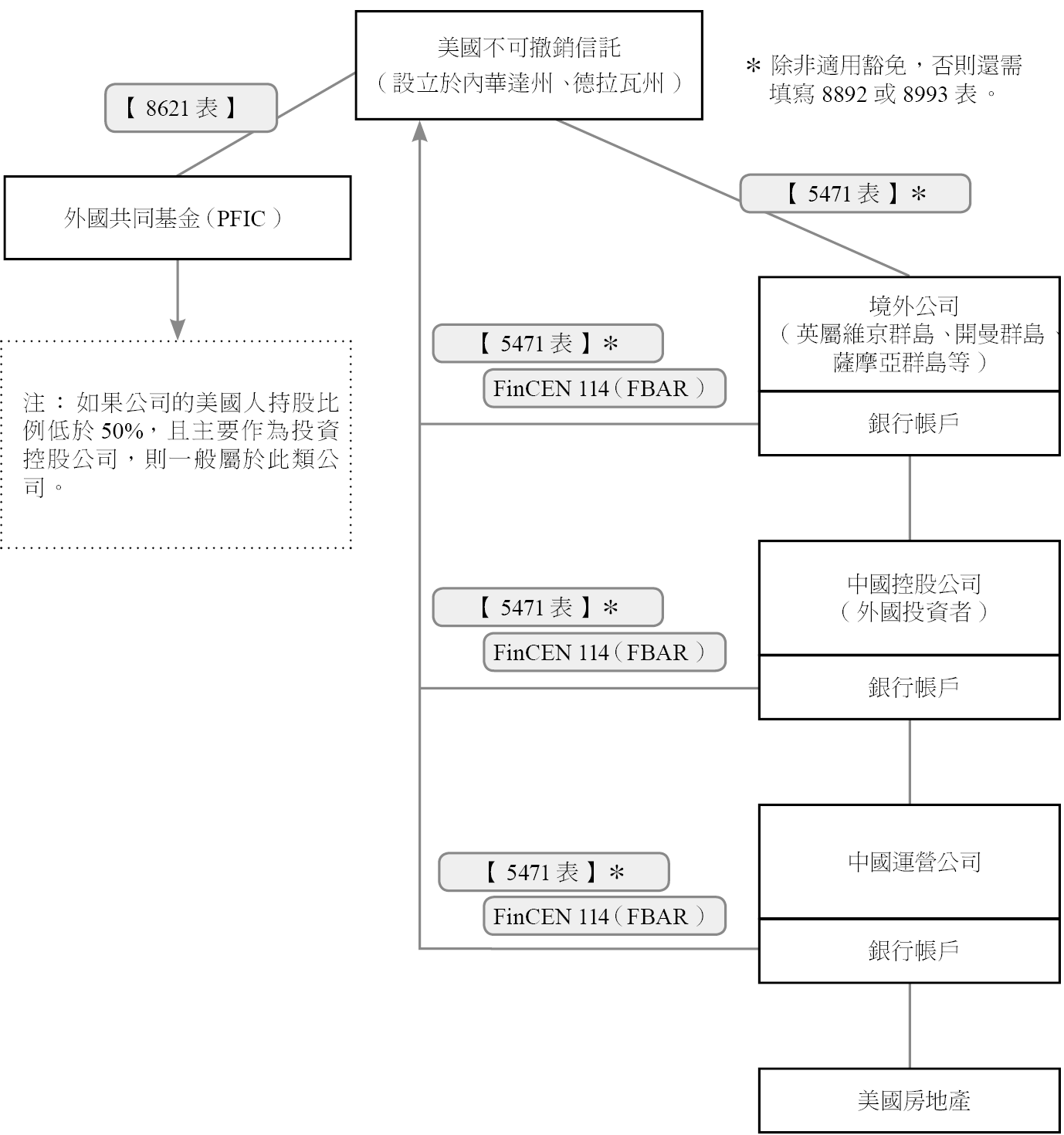

擁有海外資產的美國不可撤銷信託也需要遵守各種要求。

持有外國資產的美國不可撤銷信託

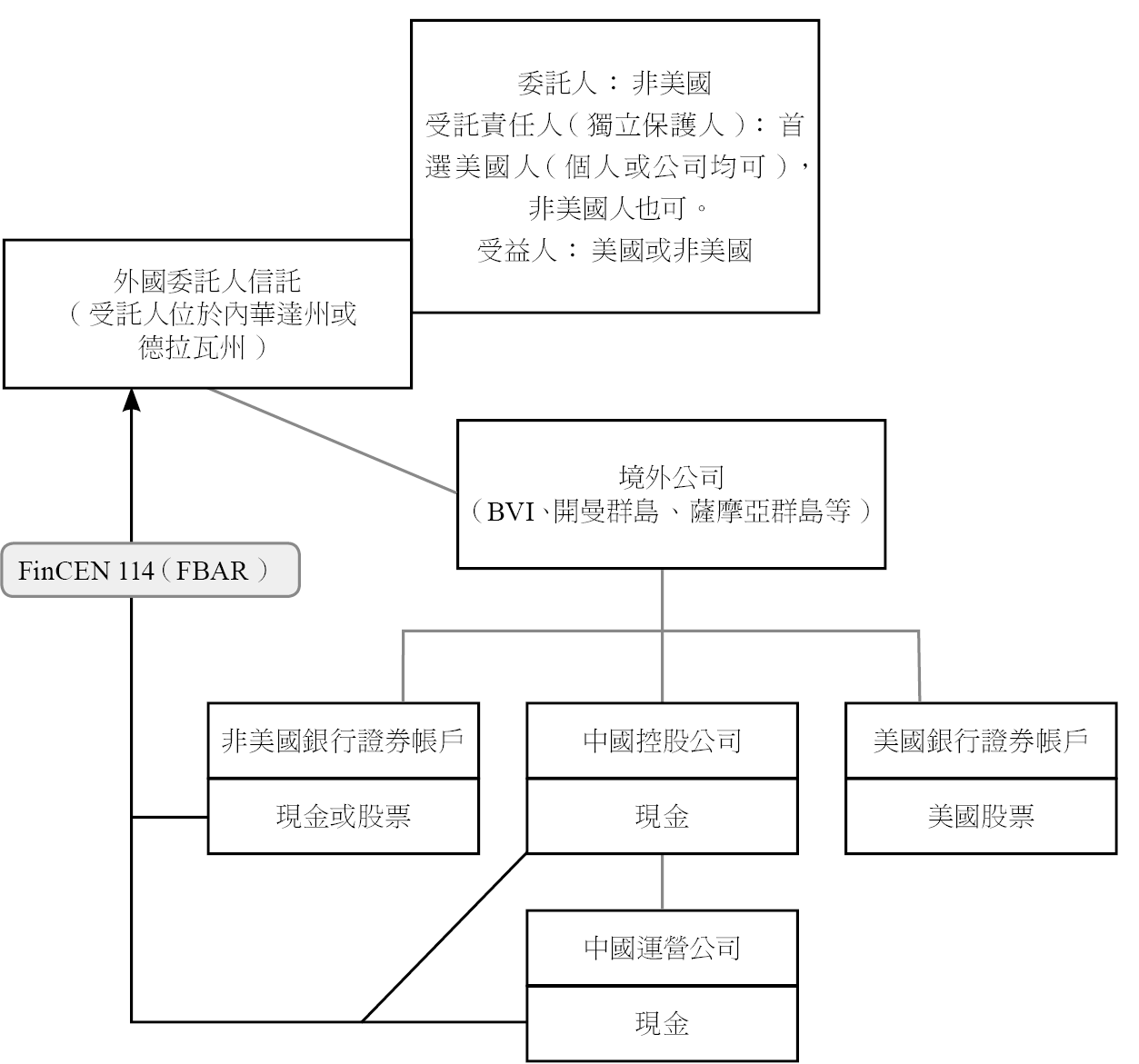

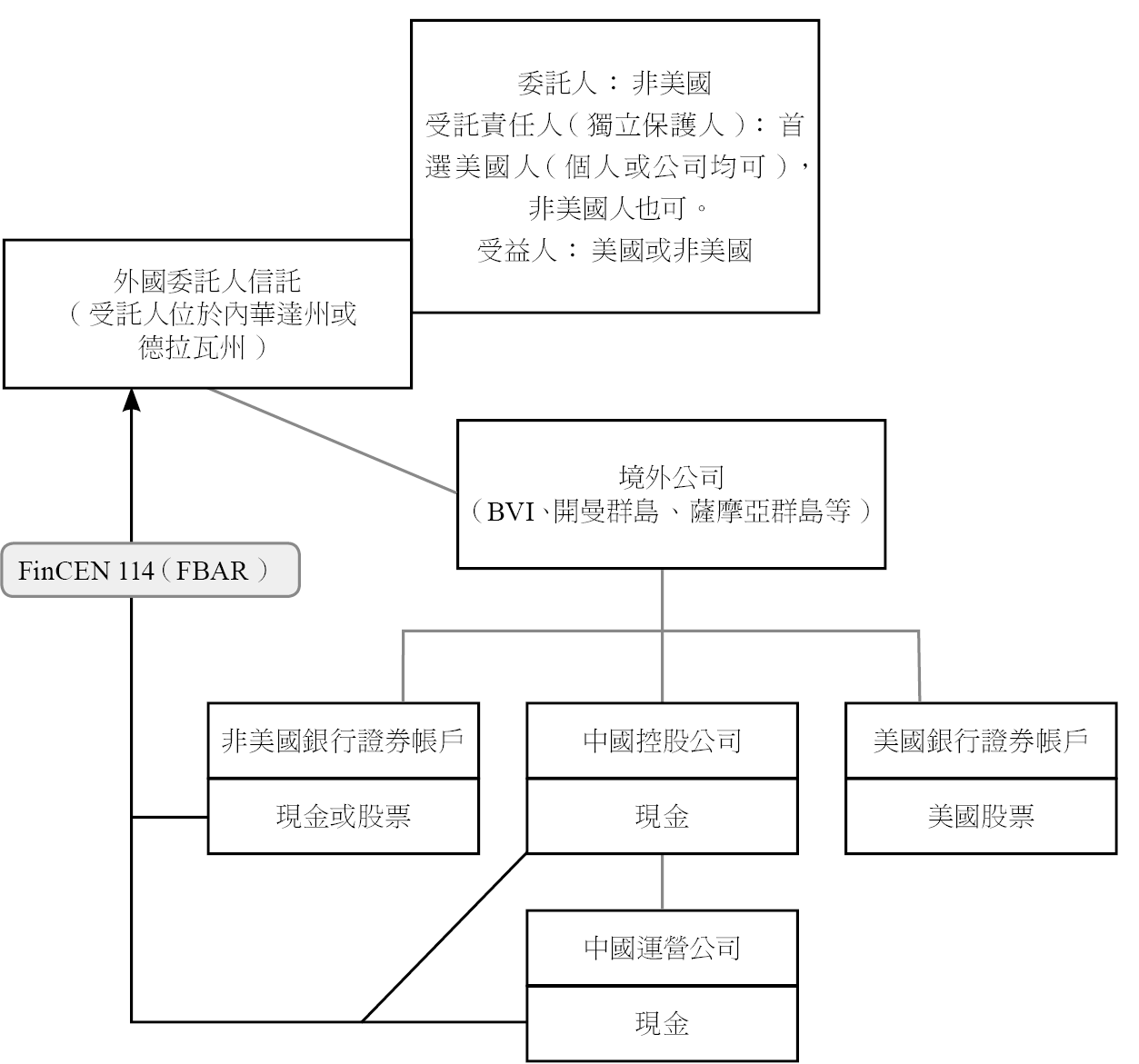

雖然沒有美國來源所得的外國信託(包括外國授予人信託)通常不用提交所得稅申報書,但這些信託仍須按照 FBAR要求完成 FinCEN 114表。

外國委託人信託

美國政府對不同主體課徵不同的申報與納稅義務。這些義務通常是由美國國會透過法律所制定,並由美國財政部(U.S. Department of The Treasury,USDT)負責執行。在諸多主管機關中,美國國稅局(Internal Revenue Service,IRS)是向美國財政部負責並報告的眾多機構之一。

本書以下內容僅供教育目的使用,不建議讀者將本書內容視為稅務申報指南。客戶若有義務填寫以下稅務表格,應聘請專業的註冊會計師及執業律師,以滿足其特定之稅務申報和財產規劃需求。

根據我們的經驗,跨境家族通常必須提交以下其中一份或多份稅務表格。以下圖示說明了哪些申報書可能與哪些納稅人相關;需要注意的是,以下圖示僅列示出每一種表格的使用時機及用途,並非每個人都需要就下圖所列舉之各份報表逐一揭露並向有關機構進行申報。

美國納稅人通常會在 1040 表上申報各種來源的所得。

持有國內資產的美國人

美國不可撤銷信託如同美國籍人士,通常會受相同要求的規範;但是,在申報所得稅方面,信託必須填寫的是1041表而不是1040表。

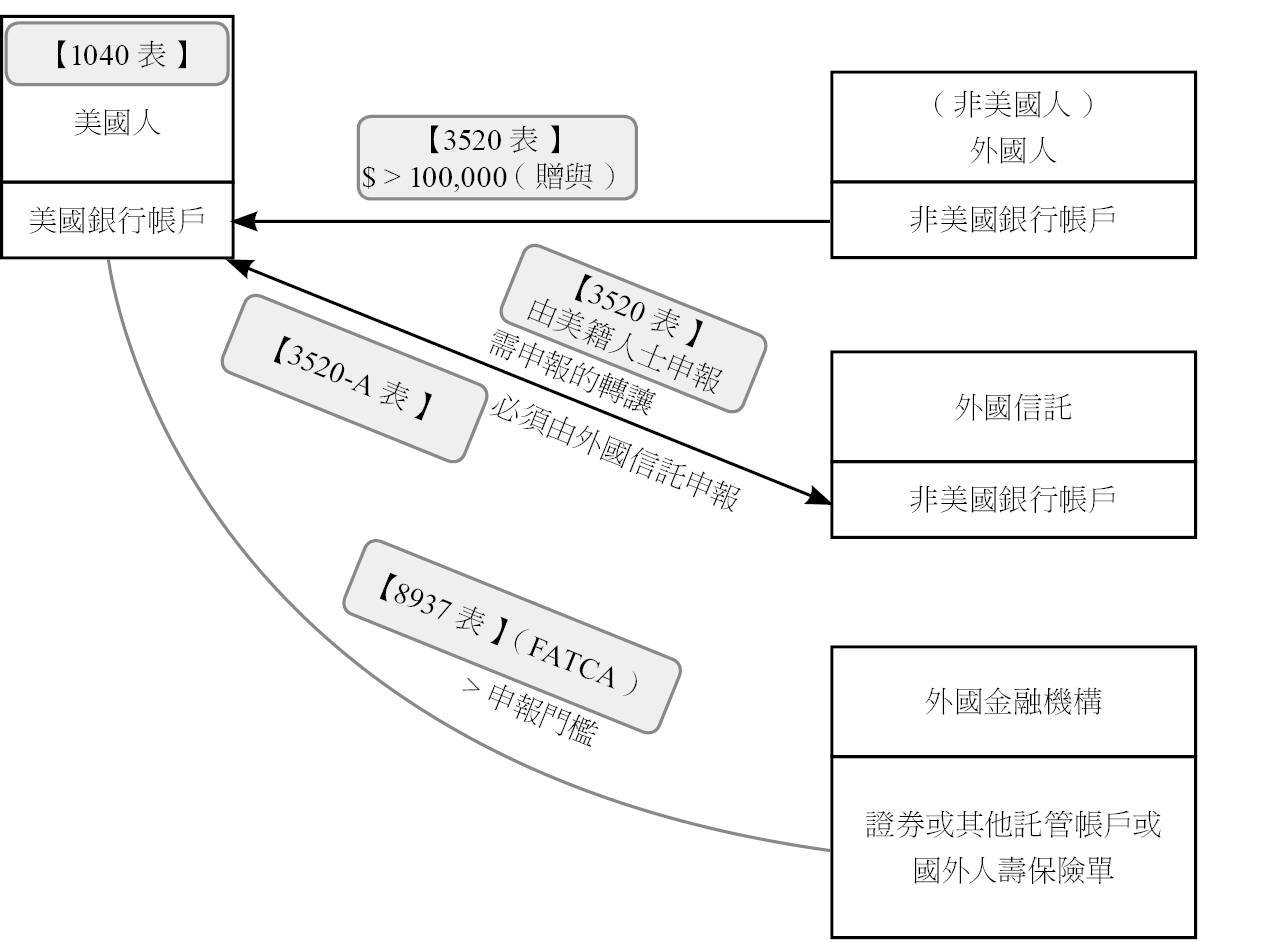

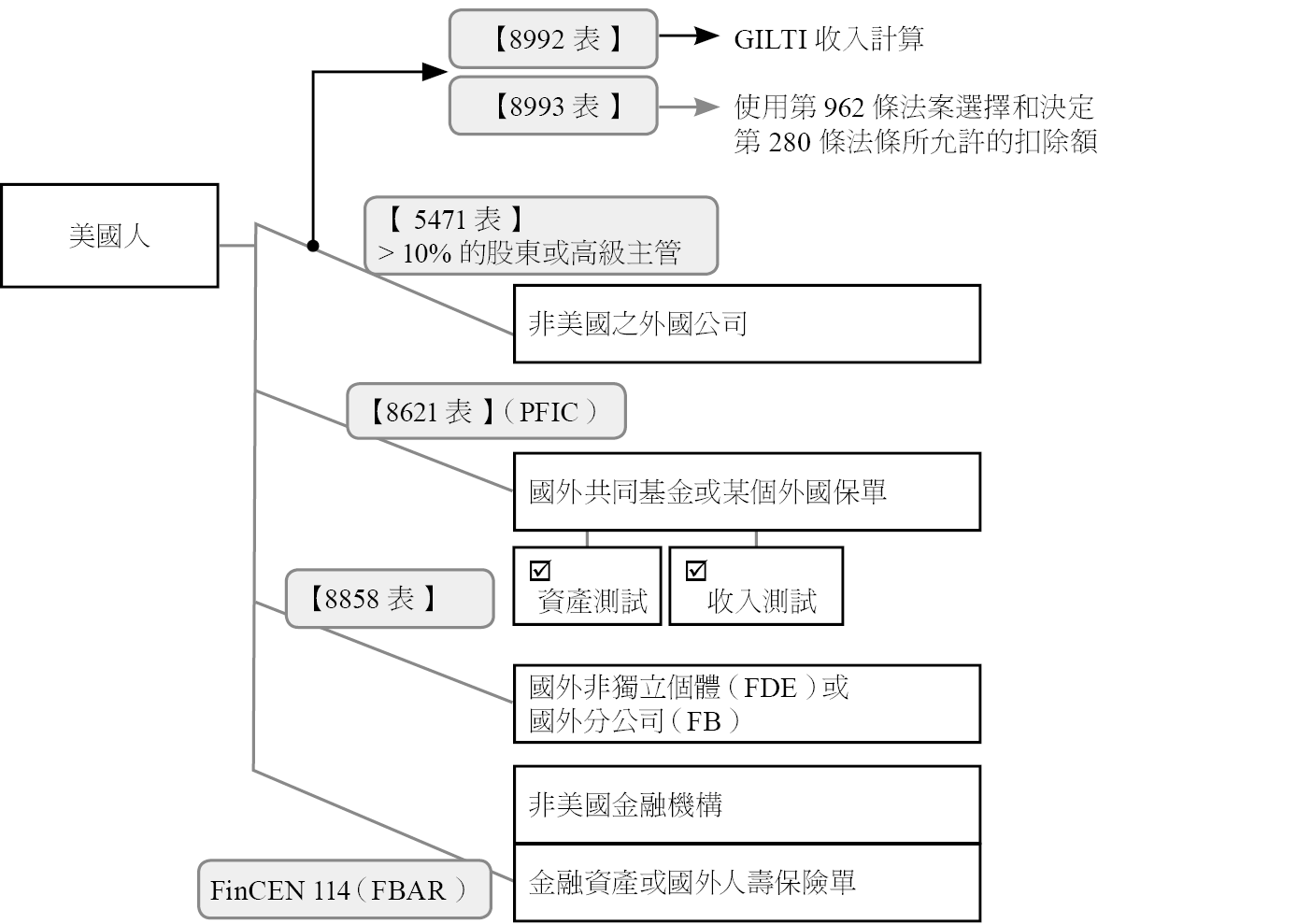

擁有海外資產的美國籍人士通常要就其全球所得繳納美國稅。此外,他們在收到來自非美國籍個人或信託的贈與時可能會需要盡特定揭露義務。

以下兩張圖表是美國人在美國境外直接或間接擁有或接收境外資產時,可能需要填寫的表格:

持有外國資產的美國人(第一部分)

持有外國資產的美國人(第二部分)

擁有海外資產的美國不可撤銷信託也需要遵守各種要求。

持有外國資產的美國不可撤銷信託

雖然沒有美國來源所得的外國信託(包括外國授予人信託)通常不用提交所得稅申報書,但這些信託仍須按照 FBAR要求完成 FinCEN 114表。

外國委託人信託