專業叢書

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

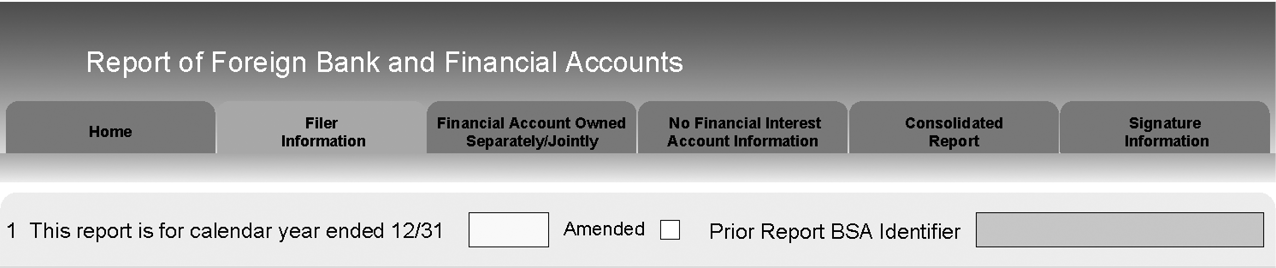

11. 金融犯罪執法網路FinCEN 114表

銀行保密法(Bank Secrecy Act,BSA)賦予財政部收集美國人(包括海外居民)在美國境外金融機構開設的金融帳戶資訊。若美國人對海外金融帳戶有財務利益或簽署許可權,該美國人就必須申報海外帳戶的資訊。

銀行保密法要求當外國金融帳戶的最高價值在一個日曆年度內超過10,000美元時,帳戶持有人必須提交金融犯罪執法網路(FinCEN)114表,以及外國銀行和金融帳戶報告。

基本上,當美國人在美國境外擁有金融帳戶時,都必須向FinCEN提交114表。這些「帳戶」包括:

- 銀行帳戶(儲蓄帳戶、支票帳戶和定期存款帳戶)

- 證券帳戶(股票、債券和衍生性金融商品)

- 保險(任何具有現金價值的保單)

- 遲延申報外國銀行和金融帳戶報告之罰款包括以下情況:

- 民事處罰:

- 申報義務人疏忽或「非故意」遲延可能會導致每個帳戶每年10,000美元的罰款,除非申報義務人有合理理由未能提交。

- 「故意」不提交可能會面臨民事處罰,金額為100,000美元或未申報帳戶餘額的50%兩者中之較大者。

- 刑事處罰:申報義務人故意違反申報規定可能會導致高達25萬美元的罰款和5年的刑事監禁。

FBAR是一份年度報告,該報告應於報告年度後的4月15日前進行申報。如果未能在FBAR年度申報截止日4月15日前完成報告,該申報期限會自動延至10月15日,帳戶所有人無須申請延期以提交FBAR。