专业丛书

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第五章 全球家族辦公室的崛起與家族信託

家族辦公室是由個人或家族所設立的私人財富管理顧問公司。有別於傳統的財富管理,家族辦公室為高淨值的個人或家族提供全面性的資產管理規劃及多種私人及財務服務。

家族辦公室是由個人或家族所設立的私人財富管理顧問公司。有別於傳統的財富管理,家族辦公室為高淨值的個人或家族提供全面性的資產管理規劃及多種私人及財務服務。

家族辦公室通常提供下列服務:

綜上所述,家族辦公室作為家族資產的統籌管理機構,協調並管理家族資產的各面向,旨在保護及增長家族資產,同時提供一系列定製化服務以滿足家族的各別需求。

家族辦公室通常提供下列服務:

1. 資產管理:

-

- 規劃並執行投資管理、資產配置及風險管理。

- 規劃並執行物業管理、租金收取及租約續簽。

- 評估家族目標及風險承受能力,以制定及執行與之一致的投資策略。

2. 稅務服務:

-

- 稅務規劃及並執行相關法令遵循。

- 稅務風險的降低及相關分析。

- 制定並執行減少稅務負擔及最大化稅務效率的策略。

3. 法律服務:

-

- 遺產規劃,包括協助草擬遺囑及設立信託。

- 就閉鎖性家族企業之設立及管理提供法律諮詢服務。

4. 世代傳承計劃:

-

- 制定財富及事業傳承予下一代的計劃。

- 確保家族價值及目標的延續。

5. 風險管理:

-

- 評估並管理與家族資產及活動相關的風險。

- 管理家族就各種事件及投資的風險暴露。

6. 保險管理:

-

- 保單的比較、採購及管理。

- 規劃資產流動性以支付遺產稅及其他費用,確保遺產能在不減損的狀況下傳承予繼承人。

7. 行政性服務:

-

- 處理日常行政事務,如帳單支付、財務報告、記帳及資料保存。

- 管理家事服務人員及個人事務。

8. 生活管理:

-

- 規劃個人休閒服務,如安排旅行及購買奢侈品。

- 規劃健康保健、教育及其他個人需求。

9. 慈善事業:

-

- 提供慈善事業、慈善捐贈及遺產捐贈的規劃建議。

(A) 客製化:家族辦公室會量身制定解決方案以符合家族的各別需求及目標。

(B) 控制及隱私性:家族能更大程度地控制其投資及決策,並具有高度隱私性。

(C) 全面性方案:就財富管理的各個面向,從投資到生活服務,提供整合性的一站式服務。

(D) 長遠性規劃:專注於長期財富保值及跨世代傳承規劃。

綜上所述,家族辦公室作為家族資產的統籌管理機構,協調並管理家族資產的各面向,旨在保護及增長家族資產,同時提供一系列定製化服務以滿足家族的各別需求。

具有可觀規模淨資產的創富者亦應考慮設立家族信託(信託類型及設立步驟請參閱第二章及第三章)。設立家族信託時,家族辦公室的角色尤為重要。以設立美國家族信託為例,家族辦公室應配置以下專業人士:

由於成立家族信託通常歷時6個月至數年不等,所有當事人保持開放溝通並按家族的特定需求及狀況調整行動方案至關重要。

1. 美國信託律師:通常負責撰擬信託合約。

2. 美國稅務律師:通常分析家族信託所涉的稅務影響。

3. 美國註冊會計師:能完成並提交相關之必要稅表及資訊揭露。

4. 信託委託人居住國家的當地註冊會計師:能分析於美國設立信託在委託人居住國家可能的稅務影響。

5. 信託委託人居住國家的當地律師:能分析為信託目的移轉特定資產在委託人居住國家可能造成的法律後果。

6. 合規秘書:能管理資金從亞洲移轉至美國以及其所涉及的驗證客戶身分(KYC)之必要書面文件。

7. 專業秘書:能管理與家族辦公室業務相關的離岸公司(通常設立在英屬維京群島(BVI)或開曼群島)。

8. 財務顧問:能管理在美國及亞洲的投資。

9. 能夠且願意擔任家族信託受託人的美國信託公司,尤其在設立以華人為主要服務對象之美國信託公司,最好能有華語之溝通能力,甚至須將所有的信託文件(含信託合約)均能提供英中雙語文件,所配備的信託專業服務人員亦具備英中雙語之能力,如此才不會誤解家族信託的相關含意。

由於成立家族信託通常歷時6個月至數年不等,所有當事人保持開放溝通並按家族的特定需求及狀況調整行動方案至關重要。

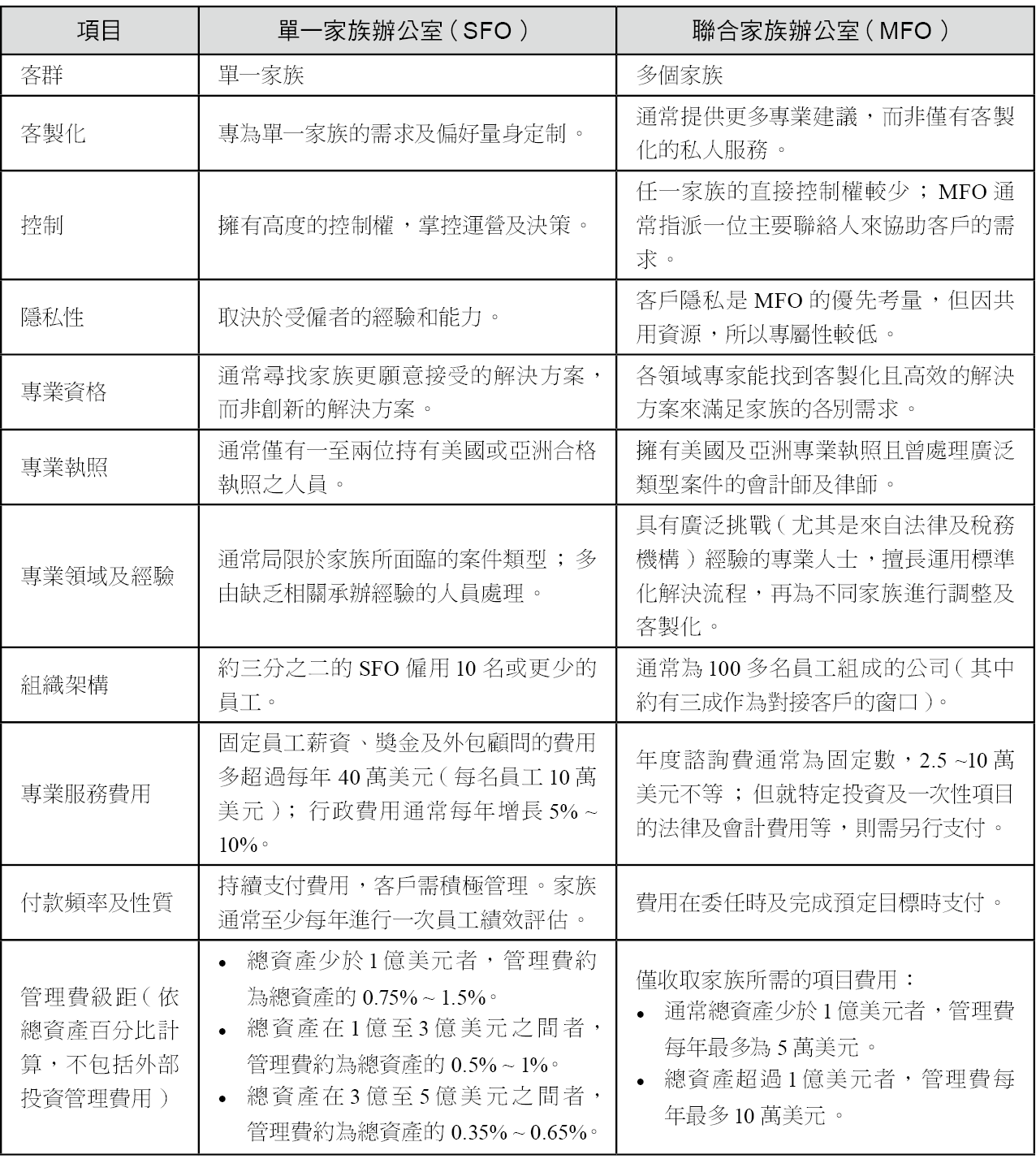

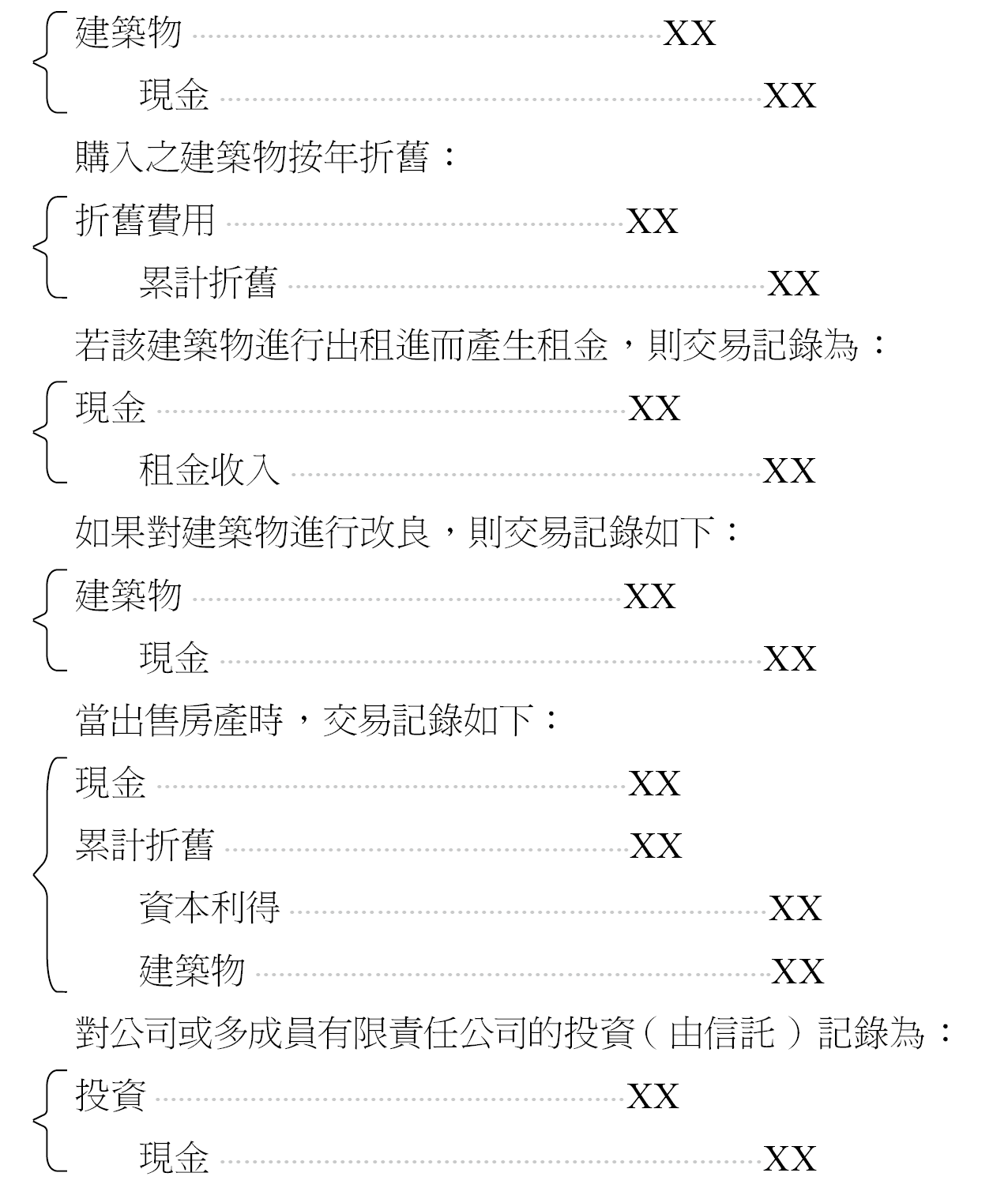

單一家族辦公室(SFO)和聯合家族辦公室(MFO)都是為管理家族財富及財務事務而設立的私人管理顧問公司,但它們在結構、客群及提供的服務範圍皆有所不同,主要的特色區別如下:

綜上所述,單一家族辦公室(SFO)及聯合家族辦公室(MFO)主要區別在於服務的家族數量、客製化程度、實體員工的專業程度及年度營運總費用等面向。單一家族辦公室(SFO)提供高度客製化但相對昂貴的服務,而聯合家族辦公室(MFO)則利用規模經濟為多個家族提供高經濟效益且全面的服務。

綜上所述,單一家族辦公室(SFO)及聯合家族辦公室(MFO)主要區別在於服務的家族數量、客製化程度、實體員工的專業程度及年度營運總費用等面向。單一家族辦公室(SFO)提供高度客製化但相對昂貴的服務,而聯合家族辦公室(MFO)則利用規模經濟為多個家族提供高經濟效益且全面的服務。

對於高淨值家族來說,選擇聯合家族辦公室(MFO)是一個關鍵的決定。以下是需要考慮的最重要標準:

選擇適合的MFO時,需對上述標準進行全面研究及仔細考量,以確保其滿足家族的特定需求,並能夠有效地管理及增長財富。

1. 名聲及業績紀錄:

-

- 名聲:查詢MFO在業界的聲譽,搜尋該MFO相關的評論、口碑和任何潛在的危險訊息。

- 業績紀錄:評估MFO的業績歷史,包括在財富管理、客戶滿意度以及長期客戶關係穩定性方面的成功。

2. 提供的服務:

-

- 全面性的服務:確保MFO提供廣泛的服務,包括投資管理、稅務規劃、遺產規劃、風險管理。

- 客製化:評估MFO客製化其服務的能力是否能滿足家族的特定需求。

3. 專業與經驗:

-

- 專業團隊:評估MFO團隊的資格和經驗,包括財務顧問、稅務專家、法律顧問及其他專業人士。

- 專業度:考量MFO是否有與和家族具有相似財務狀況及需求的家族合作的經驗。

- 國際經驗:跨境家族應特別關注MFO過去在跨境稅務及遺產規劃方面的經驗。

4. 理念與策略:

-

- 一致性:確保MFO的理念符合家族的目標、風險承受能力及價值觀。

- 資產類別:評估MFO是否有處理家族首選投資的經驗,特別是如果家族在特定資產類別中擁有大量持分。

5. 透明度及溝通:

-

- 財務報告:檢視MFO財務報告的頻率及透明度,因為透明、定期的報告對於追蹤績效及做出明智的決策至關重要。

- 溝通:家族也可透過評估MFO顧問及相關人士的溝通作業方式來判斷其服務是否合宜,專業MFO應便於溝通、反應迅速並主動向家族通報進度。

6. 收費及成本結構:

-

- 費用結構:瞭解費用結構並確保其透明度,費用通常包括年度諮詢費及逐項服務費,某些MFO可能會另以總資產或管理資產的一定百分比收取費用。

- 服務與收費:評估所提供的服務與收費是否得當,列舉不同MFO的服務及收費較能客觀比較優劣。

7. 客戶與顧問的比例:

-

- 關注度:較低的客戶與顧問比率通常表示客戶將獲得較高的關注度及較快速精緻的服務。

- 洽詢充分性及便利性:確保家族能享有充分機會洽詢顧問並獲得協助。

8. 文化契合度與信任度:

-

- 文化契合度:確保MFO的文化及價值觀與家族相符,包含其資產管理及客戶關係的管理方式,高度契合的MFO可增加合作的順暢度。

- 信任度:客戶與MFO建立信任關係至關重要。為了最佳利益,應信任所選任的MFO之財富管理能力。

9. 科技應用與創新方案:

-

- 科技應用:評估MFO在管理投資、報告及客戶溝通方面使用的科技是否與時俱進。

- 創新性:考量MFO提供的策略方案是否具創新性,以因應不斷變化的金融環境及客戶需求。

10. 法令遵循與風險管理:

-

- 法令遵循:確保MFO遵守主管機關的監管標準並採行有效的治理措施。

- 風險管理:評估MFO的風險管理的機制以及保護客戶資產的實務操作。

11. 客戶推薦:

-

- 推薦:要求MFO提供並查詢其客戶推薦;與MFO目前或以前的客戶訪談,獲取有關該MFO的績效及客戶滿意度的寶貴見解。

選擇適合的MFO時,需對上述標準進行全面研究及仔細考量,以確保其滿足家族的特定需求,並能夠有效地管理及增長財富。

記帳是財務管理的一個基本方面,對美國不可撤銷信託和美國公司都至關重要。記帳關乎維護所有金融交易的準確和詳細的記錄,記帳同時幫助公司做出明智決策、建立稅務合規性並維持公司財務體質的穩健。在此便對記帳的功能進行深入解析:

記帳所扮演的角色和職責

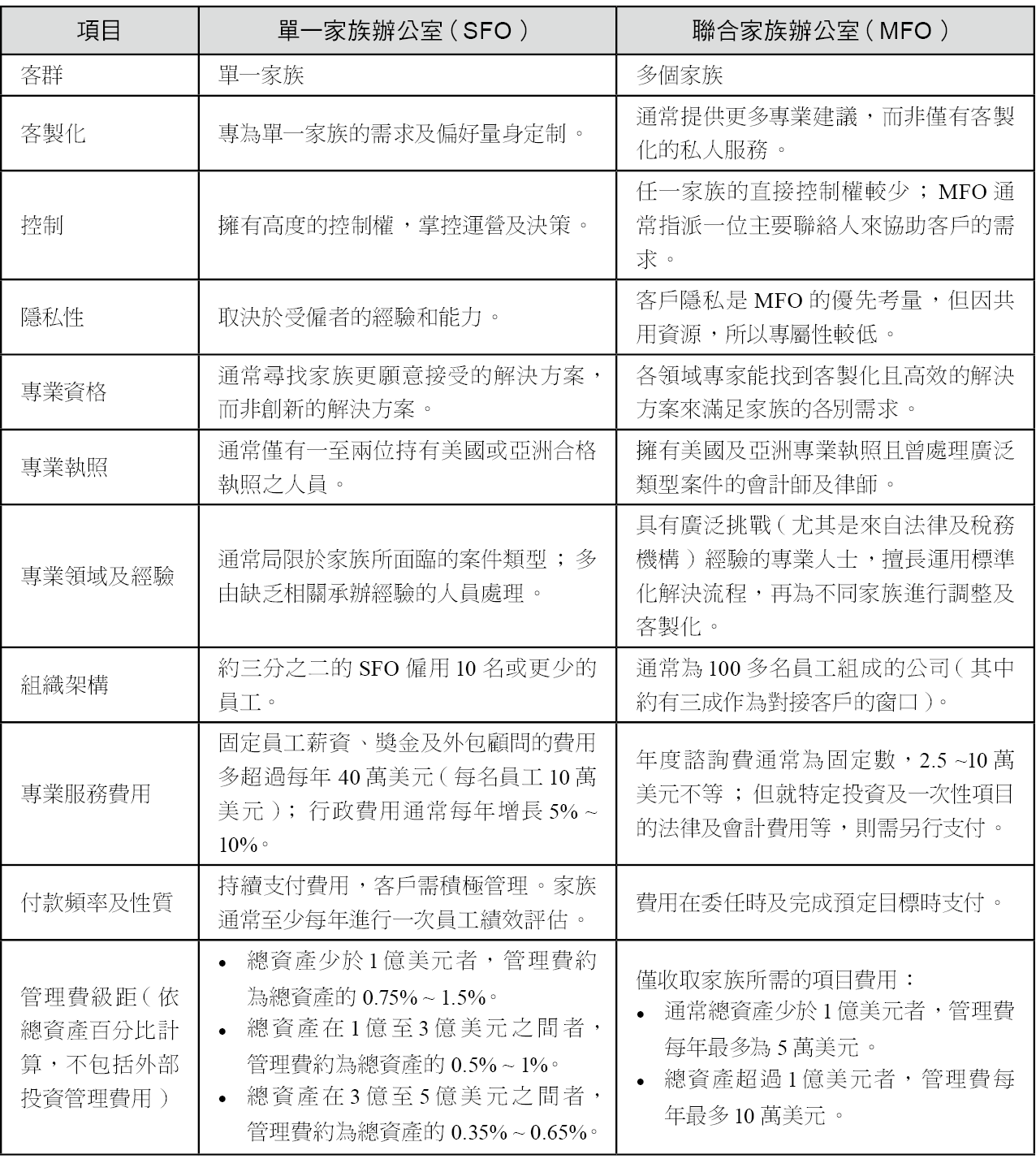

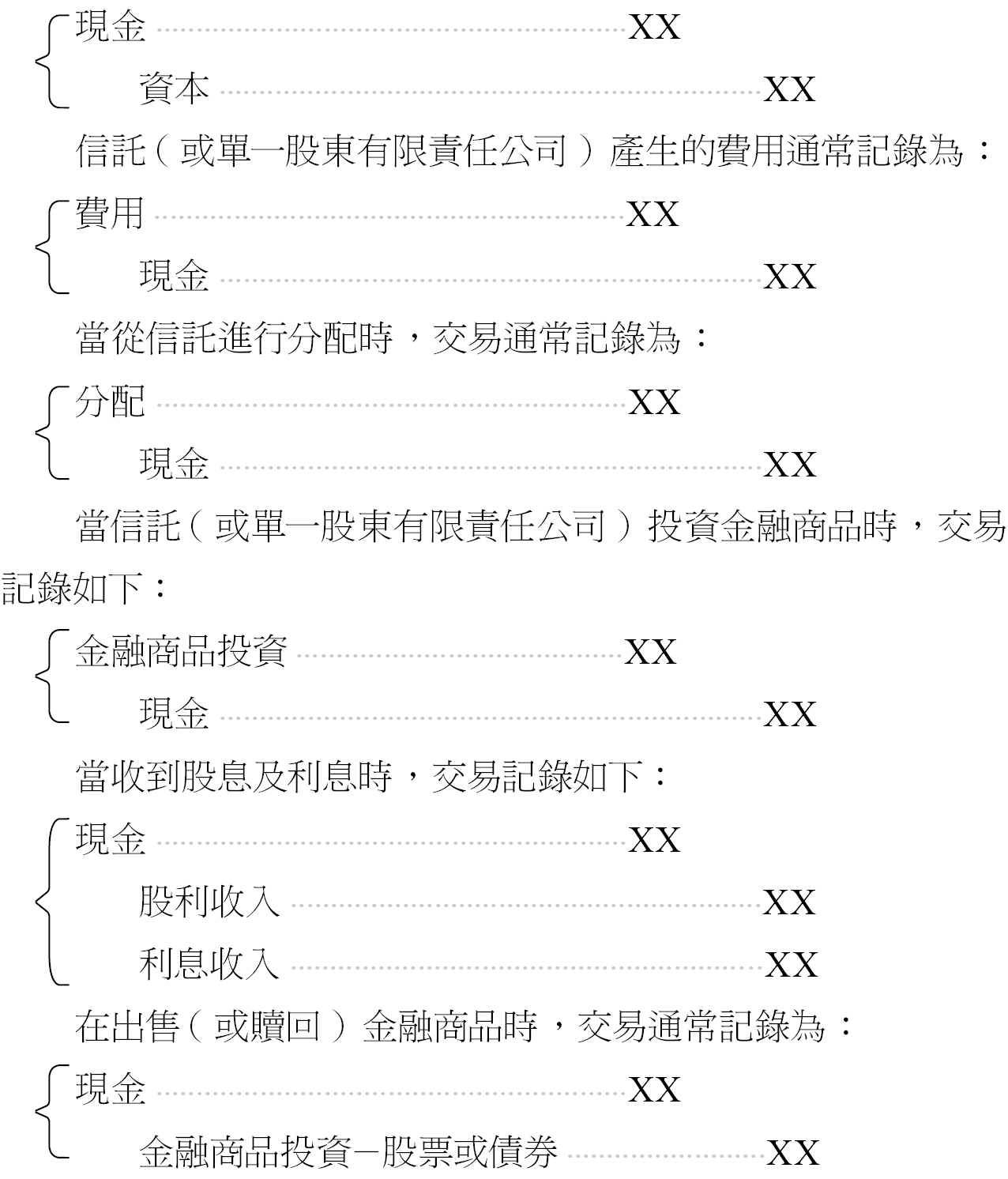

由於單一成員有限責任公司(single-member LLC)在所得稅上屬於穿透實體,因此他們的交易通常與信託的交易相結合,而最終結果通常是信託與LLC的財務報表結合變成合併財務報表。

在設立信託或向信託進行現金注資時,交易通常按以下方式記錄:

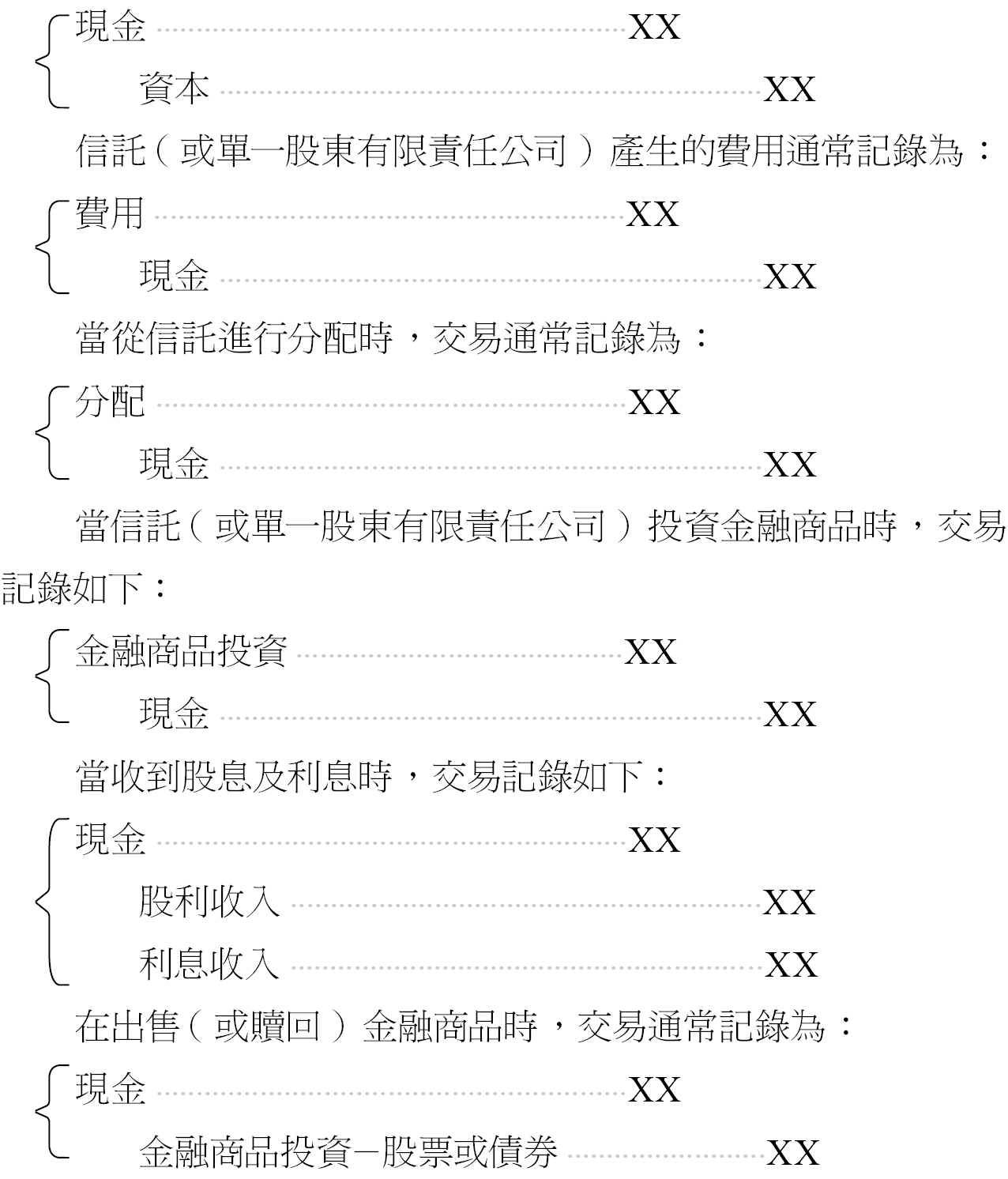

當信託(或單一股東有限責任公司)購買房地產時,交易記錄如下:

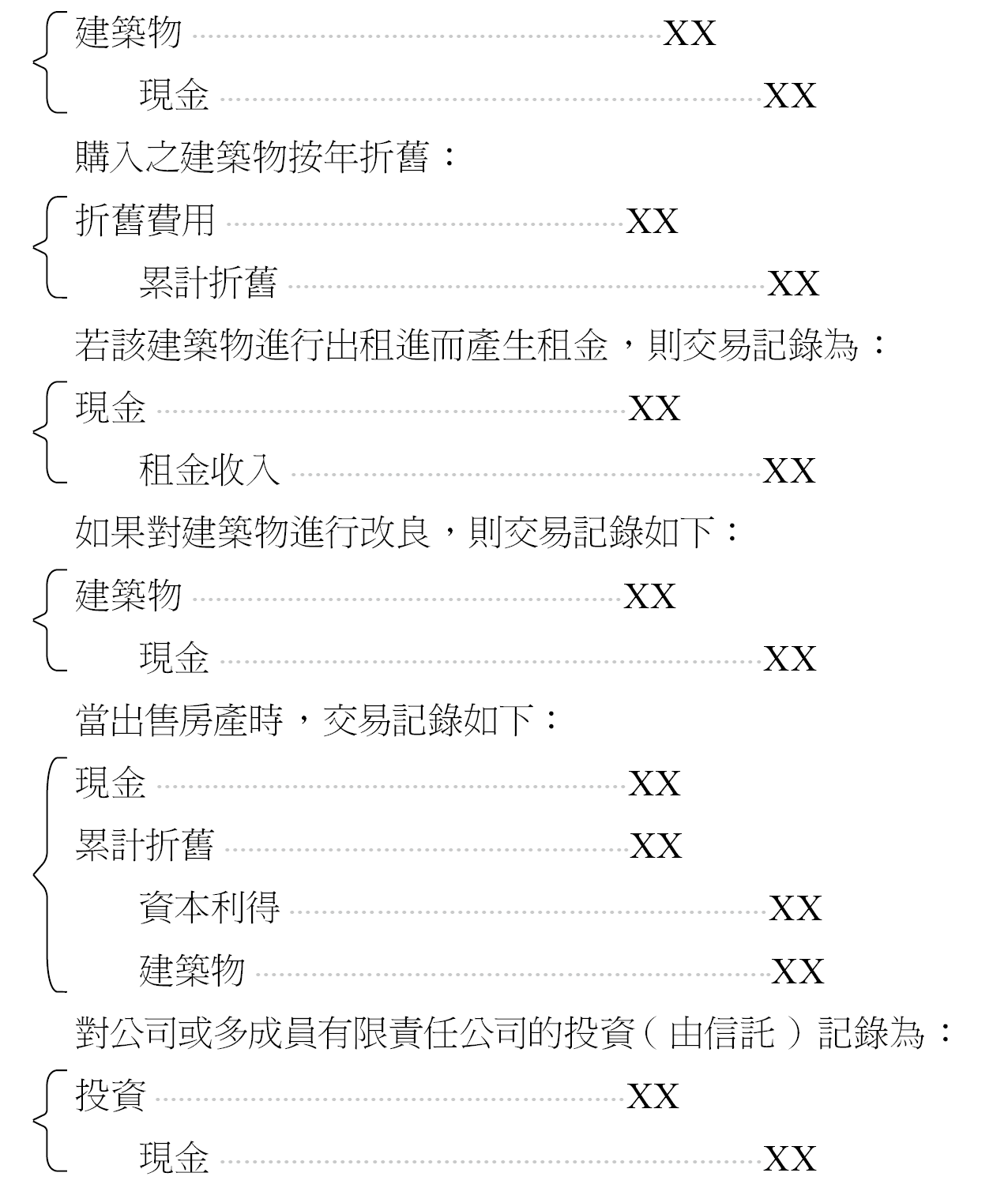

會計處理示範(公司和多成員有限責任公司)

在美國,公司(包括已提交實體分類選擇以公司身分進行課稅的有限責任公司)需按公司稅率納稅。在所得稅法上,有限責任公司也可以選擇以合夥企業的身分進行課稅。因此,與單一成員有限責任公司不同,公司和多成員有限責任公司的帳務處理通常與信託分開處理。

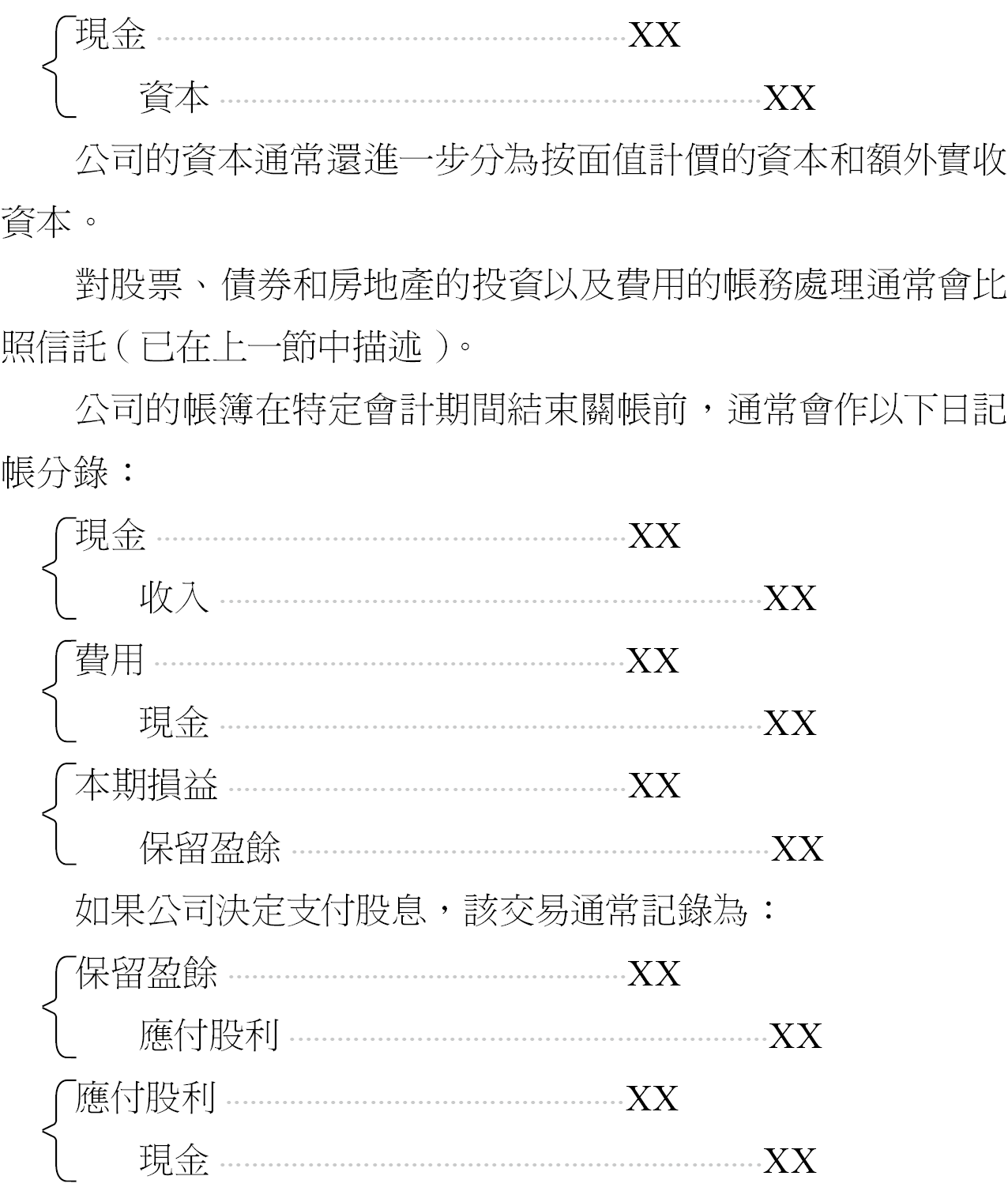

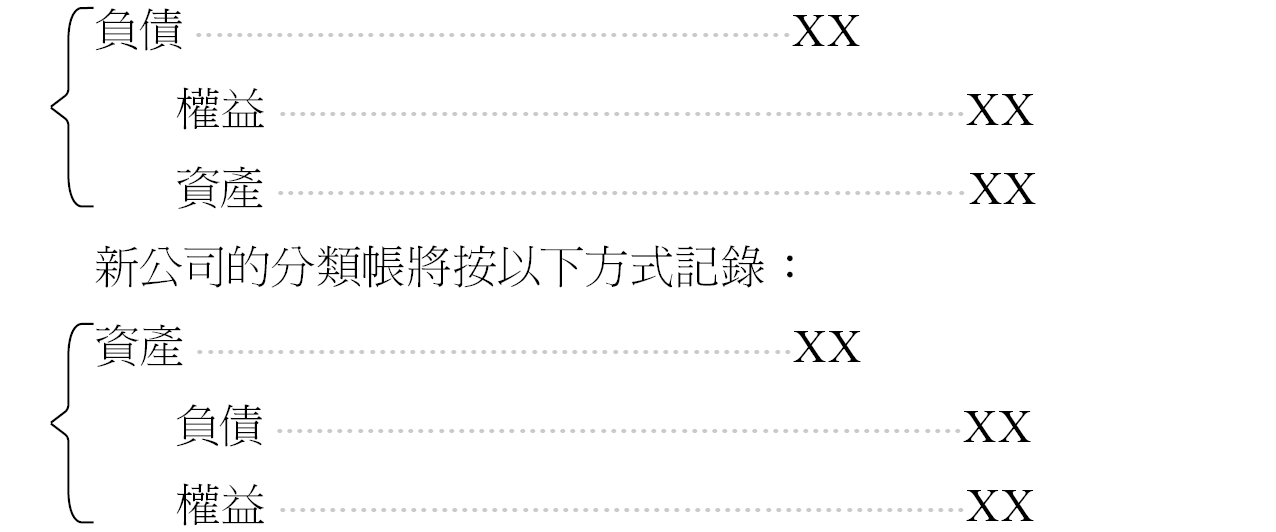

在成立公司或對公司進行投資時,交易通常記錄如下:

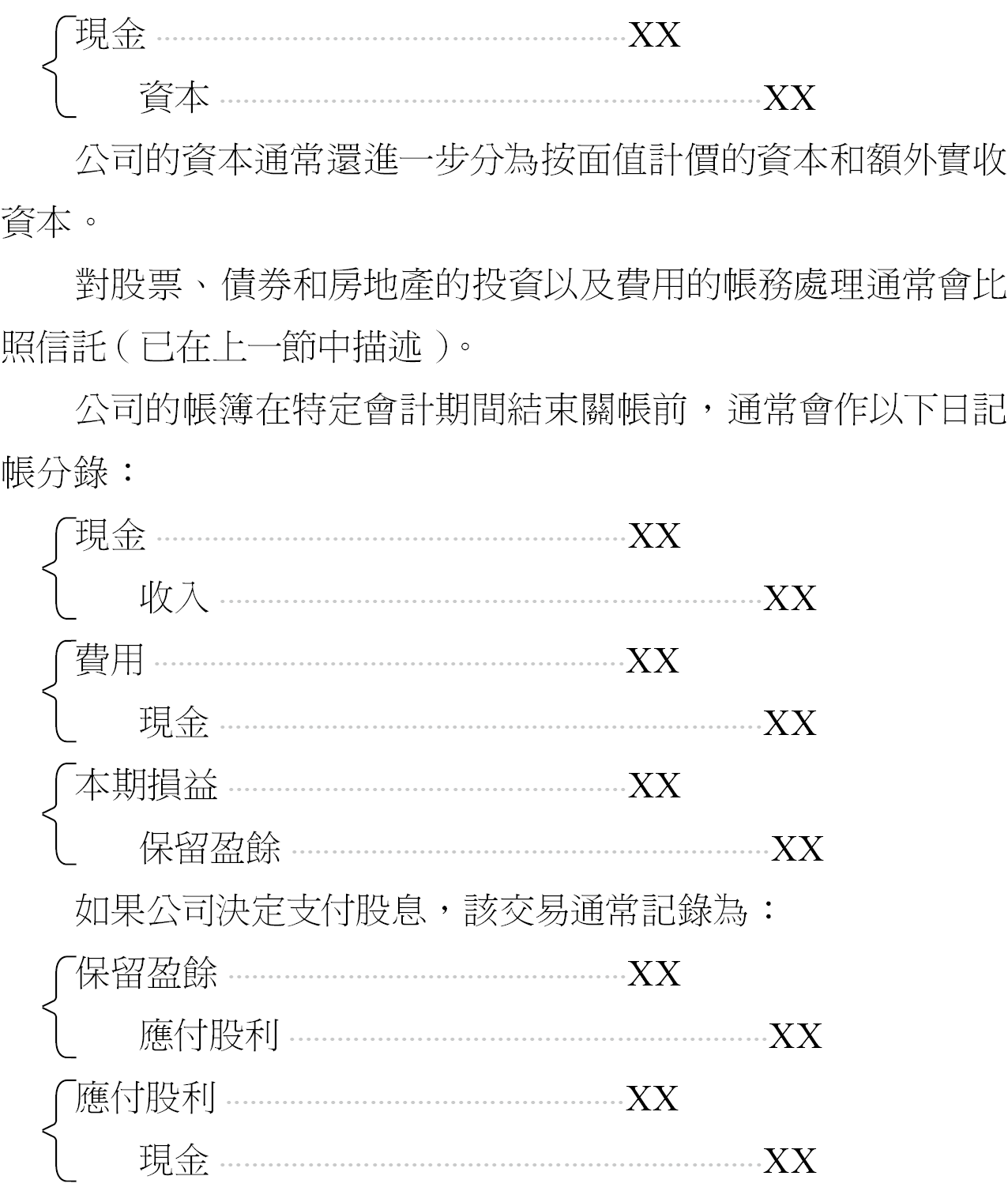

如果要關閉一家公司,日記帳分錄通常會按以下方式記錄:

以下是每個方案的相關分類帳:

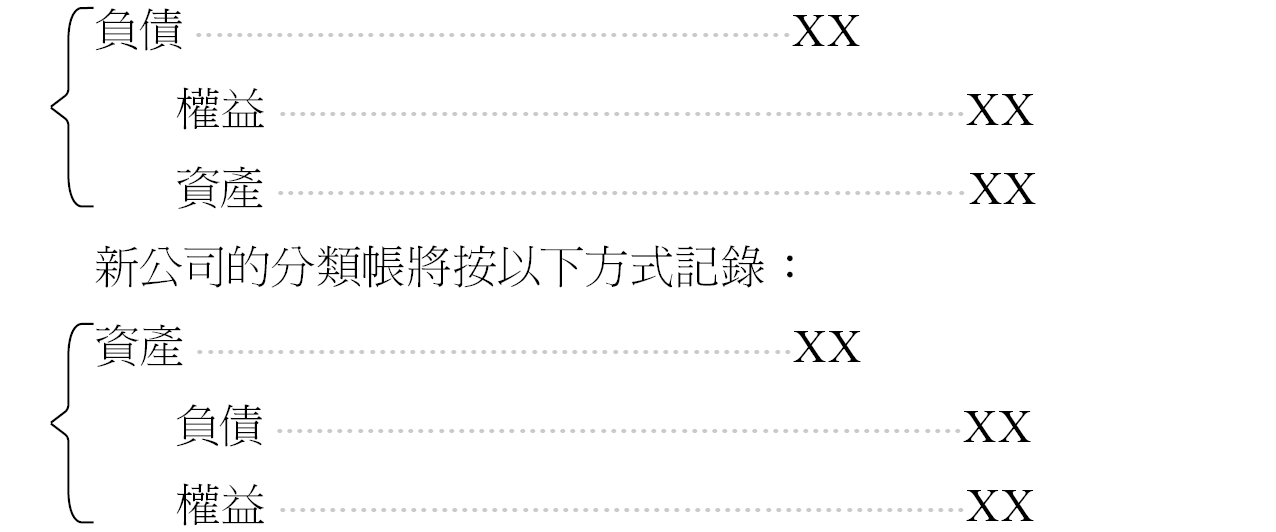

情況一:將資產和負債轉移給新成立的公司或有限責任公司,包括對資產進行的任何按市值計價的調整

如果股東決定關閉舊公司並將資產和負債轉移給新公司,則舊公司的分類帳將按以下方式記錄:

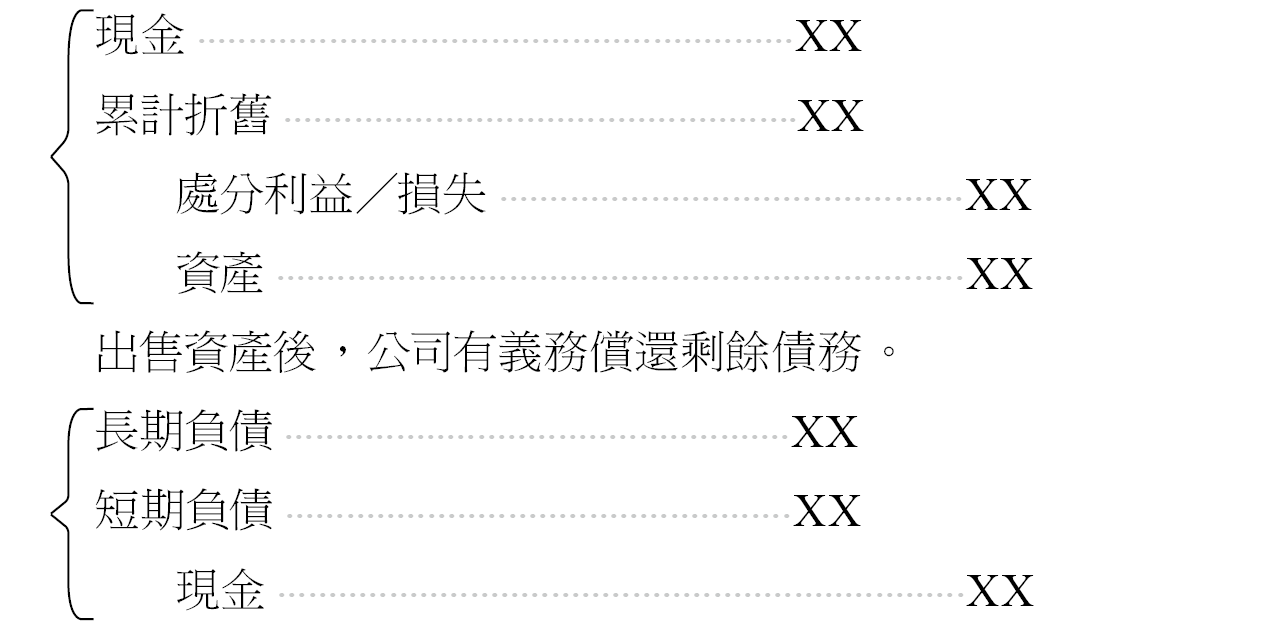

情況二:清算

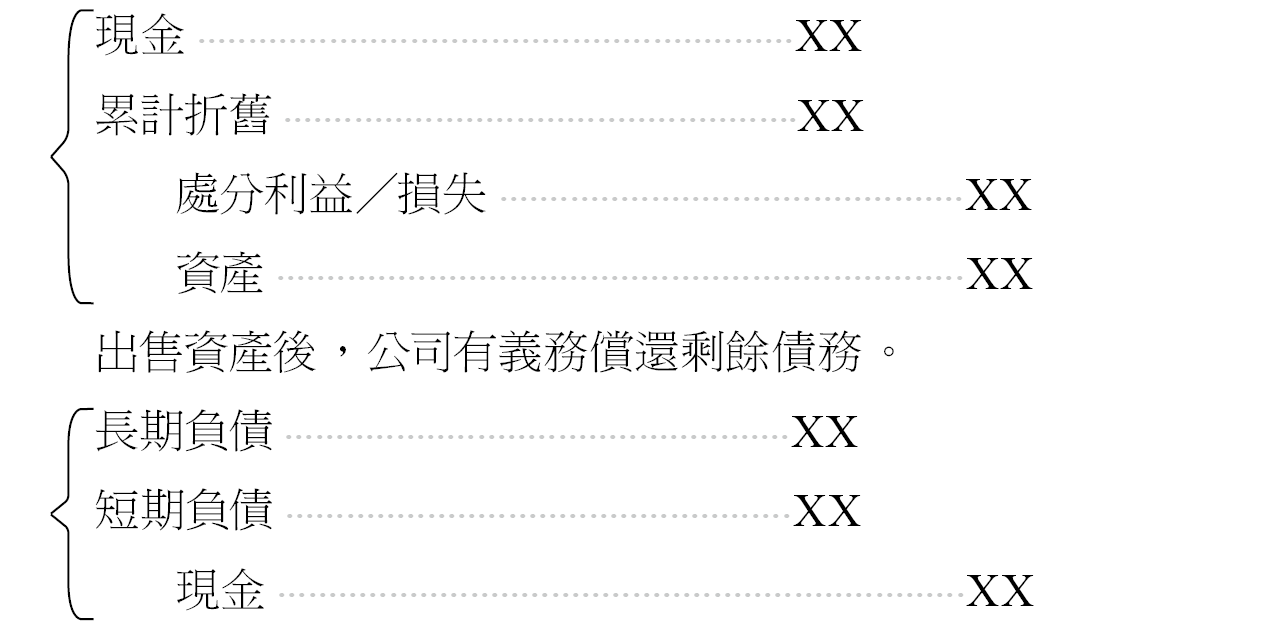

如果股東決定結束公司的運營,會計處理的第一步通常涉及出售資產,如下所示:

在清償全部剩餘債務後,如果公司仍有剩餘資產(例如:現金),則應當將資產視作資本返還給股東。

會計處理示範(信託和單一成員有限責任公司)

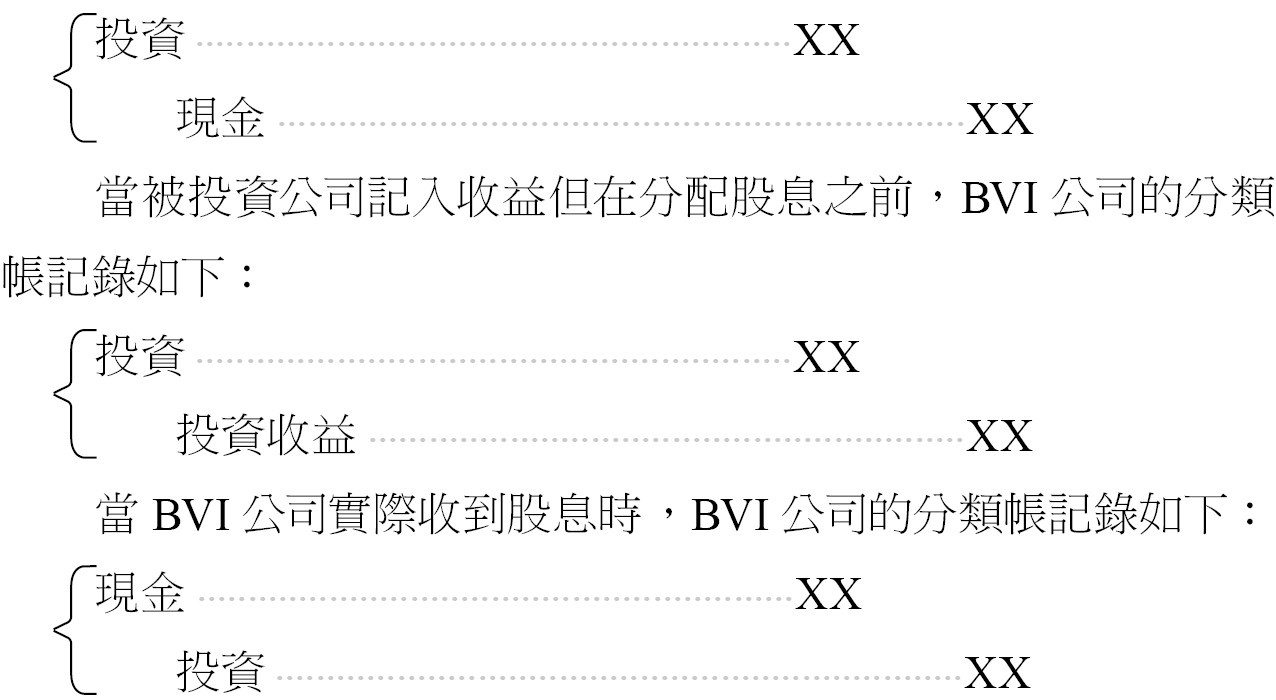

英屬維京群島 (BVI)公司的記帳與美國公司的記帳分錄非常相似,然而,當BVI公司是信託下的被投資公司時,分錄會有顯著不同。以下我們將從常見的情況,也就是公司投資BVI公司開始示範,然後我們將說明不同情況下的記帳方式。

情況一:信託不是BVI公司的股東。

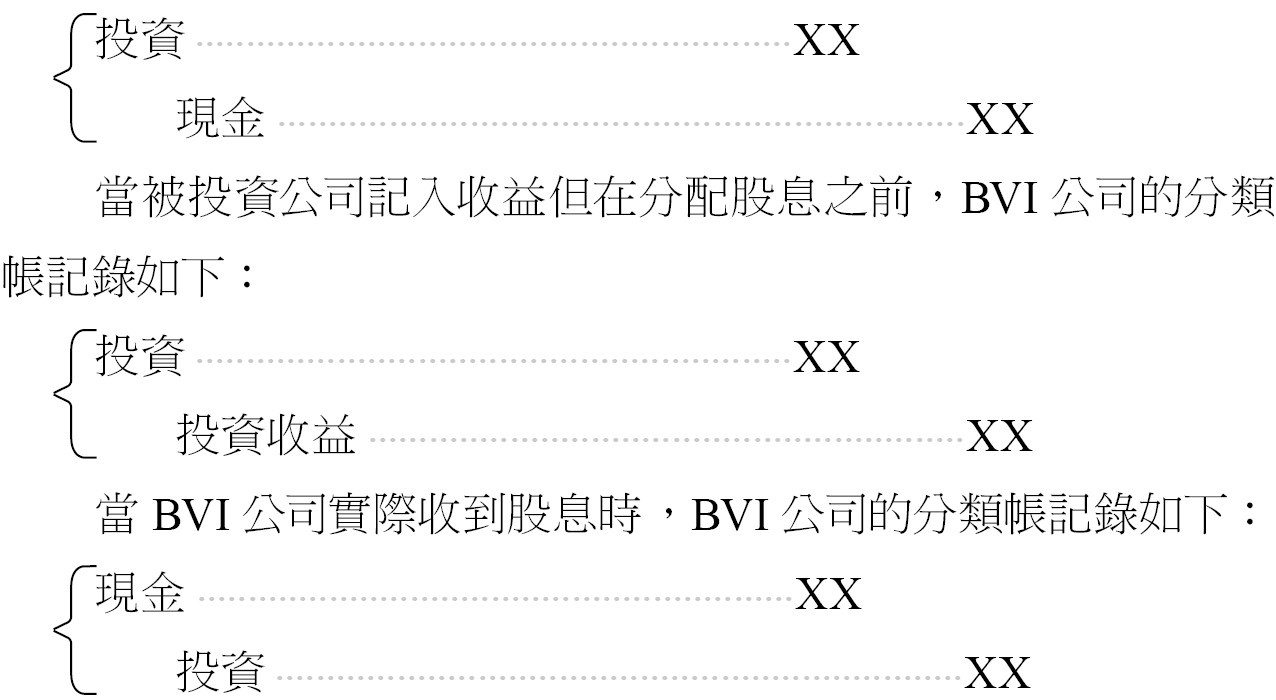

當BVI公司投資於另一家公司時,BVI公司的分類帳記錄如下:

情況二:信託是BVI公司的股東。

當信託下的BVI公司投資於另一家公司時,BVI公司的投資分類帳紀錄方式會與情況一相同。

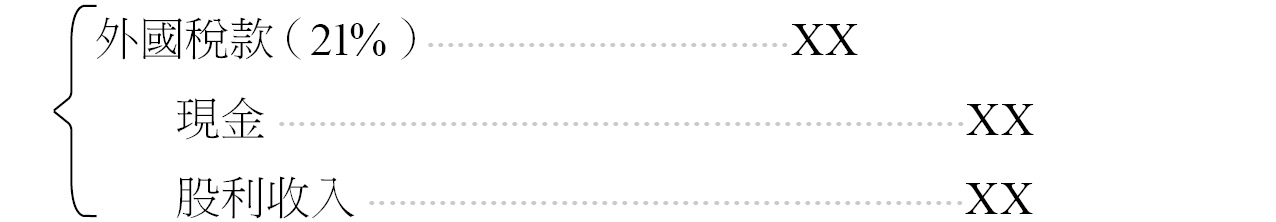

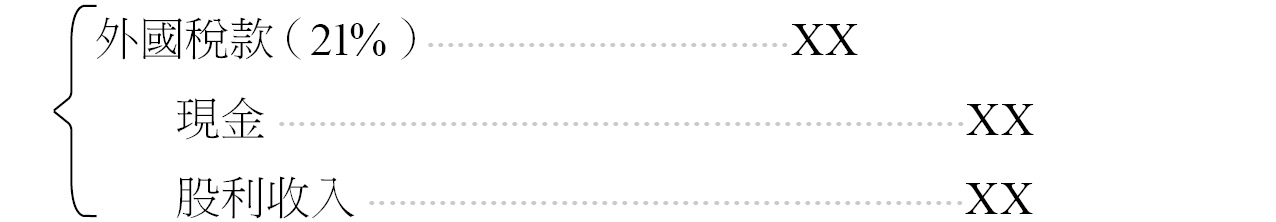

然而,在情況二中,由於BVI公司採用成本法而非權益法記錄投資收益,因此只有在收到現金股利時才記錄投資收益。假定BVI從台灣公司收到股利,台灣對支付予境外股東的股利會扣繳21%。

結語

記帳在美國不可撤銷信託和公司中都是一項至關重要的功能,是財務健康、監管合規和戰略決策的基礎。通過維護準確和詳細的財務記錄,記帳員提供了有效管理、遵守監管和業務增長所需的數據。專業的記帳服務和先進的會計軟體可以提高這一關鍵功能的準確性、效率和有效性。

記帳所扮演的角色和職責

1. 記錄財務交易

-

- 收入:記錄所有收入來源,包括利息、股息、信託的租金收入,以及公司的銷售、服務和其他收入來源。

- 費用:追蹤所有費用,例如行政成本、管理費、工資、租金、水電費和其他運營成本。

- 資產和負債:維護資產和負債的詳細記錄,包括收購、出售、估值和折舊。

2. 維護總帳

-

- 複式記帳系統:使用複式記帳系統,每筆交易至少讓兩個科目產生變動,確保帳簿的準確性和平衡性。

- 帳戶核對:定期對銀行對帳單、信用卡對帳單和其他財務帳戶進行對帳,以確保準確性和一致性。

- 會計科目表:訂製他們的會計科目表以滿足其業務的特定需求,從而更容易組織及追蹤財務交易。

3. 編製財務報表

-

- 資產負債表:總結特定時間點的財務狀況,顯示公司的資產、負債和權益,或信託的凈資產。

- 損益表:詳細說明特定期間內的財務績效,包括收入、支出和損益。

- 現金流量表:追蹤現金流入和流出,提供流動性和現金管理的相關資訊。

4. 支持稅務合規性

-

- 稅務資料建檔:保留準確的記錄以支援稅務申報,包括收入、扣除額、抵免額和其他相關數據。

- 報稅:協助準備和及時提交信託和公司的聯邦、州和地方稅的申報書。

1. 準確性和可靠性

-

- 減少錯誤:專業記帳員可降低可能導致財務錯誤或監管問題的錯誤風險。

- 即時報告:確保即時記錄財務數據,從而實現最即時的財務報告和決策。

2. 監管合規

-

- 法律合規:及時瞭解稅法、勞動法和其他影響財務報告的法規的變化。

3. 運營效率

-

- 簡化流程:實施高效的記帳流程並利用會計軟體自動執行日常任務。

由於單一成員有限責任公司(single-member LLC)在所得稅上屬於穿透實體,因此他們的交易通常與信託的交易相結合,而最終結果通常是信託與LLC的財務報表結合變成合併財務報表。

在設立信託或向信託進行現金注資時,交易通常按以下方式記錄:

當信託(或單一股東有限責任公司)購買房地產時,交易記錄如下:

會計處理示範(公司和多成員有限責任公司)

在美國,公司(包括已提交實體分類選擇以公司身分進行課稅的有限責任公司)需按公司稅率納稅。在所得稅法上,有限責任公司也可以選擇以合夥企業的身分進行課稅。因此,與單一成員有限責任公司不同,公司和多成員有限責任公司的帳務處理通常與信託分開處理。

在成立公司或對公司進行投資時,交易通常記錄如下:

如果要關閉一家公司,日記帳分錄通常會按以下方式記錄:

1. 將資產和負債轉移給新成立的公司或有限責任公司,包括對資產進行任何按市值計價的調整。

2. 對現有公司進行清算。

以下是每個方案的相關分類帳:

情況一:將資產和負債轉移給新成立的公司或有限責任公司,包括對資產進行的任何按市值計價的調整

如果股東決定關閉舊公司並將資產和負債轉移給新公司,則舊公司的分類帳將按以下方式記錄:

情況二:清算

如果股東決定結束公司的運營,會計處理的第一步通常涉及出售資產,如下所示:

在清償全部剩餘債務後,如果公司仍有剩餘資產(例如:現金),則應當將資產視作資本返還給股東。

會計處理示範(信託和單一成員有限責任公司)

英屬維京群島 (BVI)公司的記帳與美國公司的記帳分錄非常相似,然而,當BVI公司是信託下的被投資公司時,分錄會有顯著不同。以下我們將從常見的情況,也就是公司投資BVI公司開始示範,然後我們將說明不同情況下的記帳方式。

情況一:信託不是BVI公司的股東。

當BVI公司投資於另一家公司時,BVI公司的分類帳記錄如下:

情況二:信託是BVI公司的股東。

當信託下的BVI公司投資於另一家公司時,BVI公司的投資分類帳紀錄方式會與情況一相同。

然而,在情況二中,由於BVI公司採用成本法而非權益法記錄投資收益,因此只有在收到現金股利時才記錄投資收益。假定BVI從台灣公司收到股利,台灣對支付予境外股東的股利會扣繳21%。

結語

記帳在美國不可撤銷信託和公司中都是一項至關重要的功能,是財務健康、監管合規和戰略決策的基礎。通過維護準確和詳細的財務記錄,記帳員提供了有效管理、遵守監管和業務增長所需的數據。專業的記帳服務和先進的會計軟體可以提高這一關鍵功能的準確性、效率和有效性。

將創富者與顧問的關係傳承給下一代是確保財富管理連續性及穩定性的一個重要面向。以下是創富者如何有效地傳遞其顧問關係的方式:

1. 及早介紹與參與:

-

- 及早介紹:儘早將下一代介紹給顧問,有助於建立熟悉度與信任度。

- 參與會議:讓下一代一同參加與顧問的定期會議,以熟悉財務策略及所採行的決定。

2. 教育訓練:

-

- 財務教育:為下一代提供財務教育,以確保他們瞭解財富管理的基礎知識。

- 顧問的角色:讓下一代瞭解每位顧問的角色及其貢獻的價值。

3. 聯合決策:

-

- 協同決策:讓下一代參與決策過程,以助其對家族財富管理更有參與感及責任感。

- 逐步傳承:在顧問的指導下逐步將責任傳承給下一代。

4. 建立信任:

-

- 共同目標:確保下一代理解並符合家族的財務目標及價值觀。

- 建立信任活動:推動有助於下一代與顧問之間建立信任的活動。

5. 開放式溝通:

-

- 透明化的討論:就家族的財富、目標及顧問的角色進行公開及透明的討論。

- 回饋循環:建立讓下一代能表達對顧問及其策略的意見及擔憂的回饋機制。

6. 正式化關係:

-

- 正式協議:透過載明顧問及下一代的角色及責任的協議來正式化關係。

- 傳承計劃:制定明確的傳承計劃,其中包括顧問在交棒過程中的角色。

將顧問關係傳承給下一代的好處包括:

創富者應在保持信任關係與尋求新視角及專業知識的潛在利益之間取得平衡。確保下一代的參與、傳授以及與專業顧問的融洽相處是成功交棒的關鍵。

1. 持續性及穩定性

-

- 無縫接軌:保持與顧問的關係可提供穩定性,確保財富管理執行的無縫接軌。

- 家族知識的積累:與家族長期合作的顧問對家族的財務歷史、目標及價值觀擁有寶貴的知識。

2. 已建立信任感

-

- 信任關係:現有顧問已與家族建立信任關係,而新顧問很難複製此關係。

- 實證的績效:現有顧問已具備有效管理家族財富的成功紀錄。

3. 貫徹性的策略

-

- 策略一致:維持相同的顧問能確保財務策略保持一致,符合家族的長遠性目標。

- 避免計劃中斷:更換顧問可能會中斷原先的財務計劃及策略,導致潛在損失或管理不善。

創富者應在保持信任關係與尋求新視角及專業知識的潛在利益之間取得平衡。確保下一代的參與、傳授以及與專業顧問的融洽相處是成功交棒的關鍵。

創富者通常運用英屬維京群島(BVI)公司來分配他們的財富,因為該司法管轄區具有良好的法律、稅收及監管環境。以下是創富者通常運用BVI公司進行財富分配的方式:

通過BVI公司的運用,創富者得以稅負高效、受法律保障且地域性分散的方式有效地管理及分配其財富。此策略有助於創富者實現世代間財富保全、隱私保護及順利傳承的目標。

1. 建立BVI公司

-

- 公司註冊:

創富者得迅速且相對容易地註冊一家BVI公司。此過程高效,成本通常比其他司法管轄區低。

-

- 匿名性及保密性:

BVI公司提供高度的隱私保護。股東的信息不對外公開,有助於保護創富者的隱私。

2. 持有及管理資產

-

- 資產持有:

BVI公司通常用於持有各種類型的資產,包括房地產、投資、知識產權及業務利益。藉此得集中管理資產,並為財富分配提供清晰的架構。

-

- 投資工具:

創富者得透過BVI公司投資全球市場。BVI公司得持有及管理多樣化的投資組合,為財富管理提供靈活性及效率性。

3. 稅務效率

-

- 稅務優惠:

BVI公司在該司法管轄區享有零企業稅、零資本利得稅及零遺產稅的優惠,使它們成為具吸引力的財富保全及增長媒介。

-

- 國際稅務規劃:

創富者將BVI公司作為更廣泛的國際稅務規劃策略的一環,以助於最小化稅務負擔,並優化其財富分配計劃的稅收效率。

4. 繼承規劃

-

- 所有權轉移:

BVI公司的股份可以容易地轉讓給繼承人,確保繼承過程順利進行。移轉可以在創富者在世時完成,也可以透過其遺產計劃中的規定完成。

-

- 避免遺囑認證程序:

透過BVI公司持有資產,創富者得避免其他司法管轄區冗長且通常昂貴的遺囑認證程序。BVI公司的股份可以直接轉讓給受益人。

5. 法律保護與風險管理

-

- 資產保護:

BVI公司為資產提供強大的法律保護,使其不受其他司法管轄區的政治不穩定性、經濟不確定性及法律紛爭的影響。

-

- 有限責任:

與其他公司結構一樣,BVI公司提供有限責任,保護創富者的個人資產免受業務責任的影響。

6. 靈活性與控制權

-

- 資產控制權:

創富者得在保有對BVI公司持有資產的控制權同時,建立其分配機制,包括建立與其財富分配目標一致的董事會及管理結構。

-

- 靈活的公司結構:

BVI公司提供靈活的公司結構,得根據創富者的特定需求進行定制,包括建立多種類股份、實施股東協議及定制治理規則。

7. 地域多元化

-

- 跨及全球:

使用BVI公司得讓創富者在其持有資產的地域性多元化。創富者得在不同的地區進行投資,例如亞洲、北美洲及歐洲,確保其財富不集中在單一司法管轄區。

8. 遺產規劃與法律合規

-

- 遺產規劃:

BVI公司得納入涵蓋創富者全球資產及繼承人的整體遺產計劃中,以確保財富的分配有序且與家族的長期目標一致。

-

- 法律合規:

BVI公司受到一定的監管標準約束,有助於其保持符合國際法律,並降低法律挑戰的風險。

通過BVI公司的運用,創富者得以稅負高效、受法律保障且地域性分散的方式有效地管理及分配其財富。此策略有助於創富者實現世代間財富保全、隱私保護及順利傳承的目標。

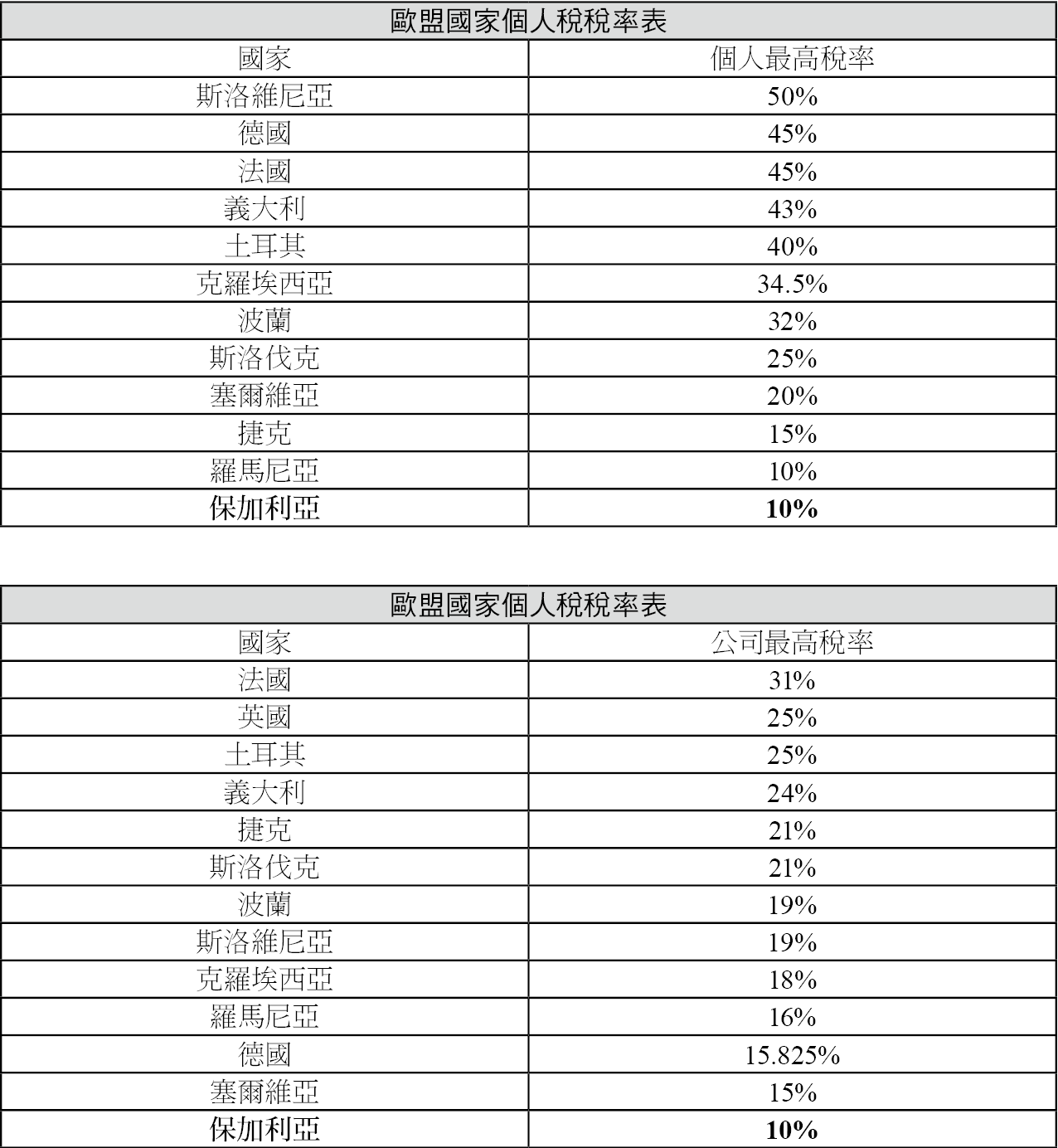

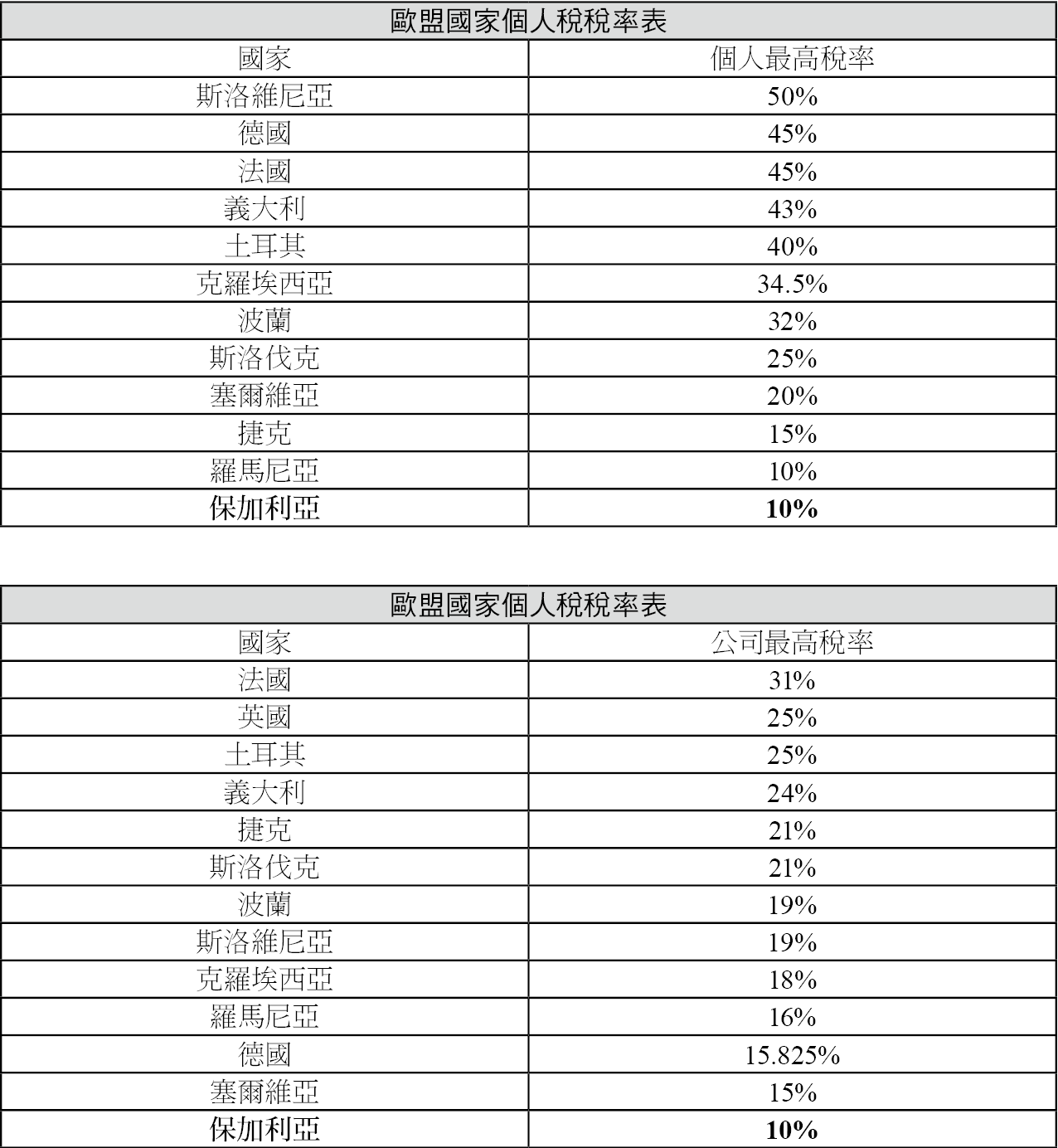

歐洲,特別是歐洲聯盟,對跨境創富者至關重要,因為它具有支持全球投資、資產保護及家族安全的獨特優勢組合。其優勢包括:

1. 遷徙自由

-

- 免簽旅行:歐盟公民身分或永久居留權得在27個歐盟成員國之間自由旅行無需簽證,有利於商務出差及家族度假。

- 居住彈性:創富者得在歐盟任何國家生活、工作及學習,為移居及業務擴展提供眾多選項。

2. 商業機會

-

- 單一市場准入:歐盟單一市場使業務得以在成員國間無縫運作,減少監管壁壘及關稅,從而提升貿易效率。

- 多元化:擁有歐盟公民身分或居留權是更廣泛策略的一環,以多元化資產、投資及居住選擇。

- 多樣化的經濟環境:從德國的科技樞紐到盧森堡的金融中心,歐盟為不同的商業企業提供多樣化的環境。

- 資產保護:確保財富在穩定司法管轄區內受到健全法律框架的保護。

3. 教育及醫療保健

-

- 頂尖教育:在歐盟各地得進入高質量的教育系統,通常成本較低,確保家族能夠為子女提供優質的教育機會。

- 全面醫療保健:歐盟國家提供全球一流的醫療服務,確保滿足醫療需求。

4. 稅務優化

-

- 有利的稅收制度:許多歐盟國家為新居民提供稅收優惠,包括對外國收入的免稅或降低稅率。

- 雙重課稅條約:廣泛的條約有助於最小化稅務負擔,使財務規劃更有效率。

5. 生活質量

-

- 高生活水平:歐盟國家在全球生活水平排名中經常位居前列,提供安全、清潔及文化豐富的環境。

- 文化及社會利益:豐富的文化遺產及穩定的政治體制提升整體生活體驗。

6. 法律及政治穩定

-

- 健全的法律框架:歐盟強大法律的保護確保資產及投資的安全。

- 穩定的政治環境:歐盟可預測的政局為財富保全及增長提供安全的環境。

- 應急計劃:在原居住地國政局不穩定時,提供穩定的替代居住選擇。

7. 世代利益

-

- 繼承及傳承:歐盟公民身分可以傳承,確保福利延續到未來世代。

- 後代的教育機會:為子女及孫子女提供長期進入頂尖教育機構的機會。

為數不少的創富者家族在過去30多年間成就了一番事業,累積了可觀的財富。第一代創富者當前正處於規劃傳承的重要時刻,他們往往會希望自己的後代能承襲前人的智慧以及幸運,將財富長長久久傳承下去。如同中國古諺「創業維艱,守成不易」所云,鑑於近期大國間的對立日益加劇,稅務法規及資訊揭露日趨嚴格,再加上創富者家族開枝散葉,家庭成員基於各自生活需要,前往不同國家定居生活,家族的財富觸角勢必會在多個世代間往世界各地延伸。

為了能順利的管理散布世界的投資項目,高資產家庭成員勢必要能夠在各個國家之間自由移動,然而,國際間日益嚴格的技術管制以及人員移動限制,對於這些高資產的家庭來說,儼然已成為管理上的嚴重的阻礙,在這種背景下,擁有歐盟成員國身分提供了以下幾個優勢:

為了能順利的管理散布世界的投資項目,高資產家庭成員勢必要能夠在各個國家之間自由移動,然而,國際間日益嚴格的技術管制以及人員移動限制,對於這些高資產的家庭來說,儼然已成為管理上的嚴重的阻礙,在這種背景下,擁有歐盟成員國身分提供了以下幾個優勢:

1. 統一的法律框架:歐盟為成員國之間的繼承和遺產規劃提供了統一的法律結構,簡化了資產管理和跨境轉移。

2. 歐洲繼承證書:歐盟公民可以受益於歐洲繼承證書,以證明自己是繼承人或遺囑執行人,該證書可大幅簡化遺產管理程序。

3. 稅收優勢:歐盟成員國間的避免雙重徵稅協議,可以防止遺產和遺產轉移的雙重徵稅,顯著降低了繼承人和受益人的稅務負擔。

4. 獲得歐盟金融服務:歐盟成員國的居民可以使用歐盟範圍內的各種金融服務和產品,為管理和投資繼承財富方面提供更大的靈活性。

5. 自由移動和居住:歐盟居民可以在任何歐盟成員國自由移動和居住,這種靈活性允許居民遷移到稅法或繼承法上更為有利的國家,提升財富轉移的效率和保護。

6. 財產權保護:歐盟提倡基本人權保障,歐盟法規長期以來致力於保護個人財產權,並確保資產能順利、高效地轉移給受益人。

7. 簡化的法律程序:歐盟長期以來鼓勵成員國進行法律事務上的合作,包括遺產和遺產規劃中的各種法律議題,這種合作簡化了遺產繼承的法律程序並減少了跨境財富轉移中的官僚障礙。

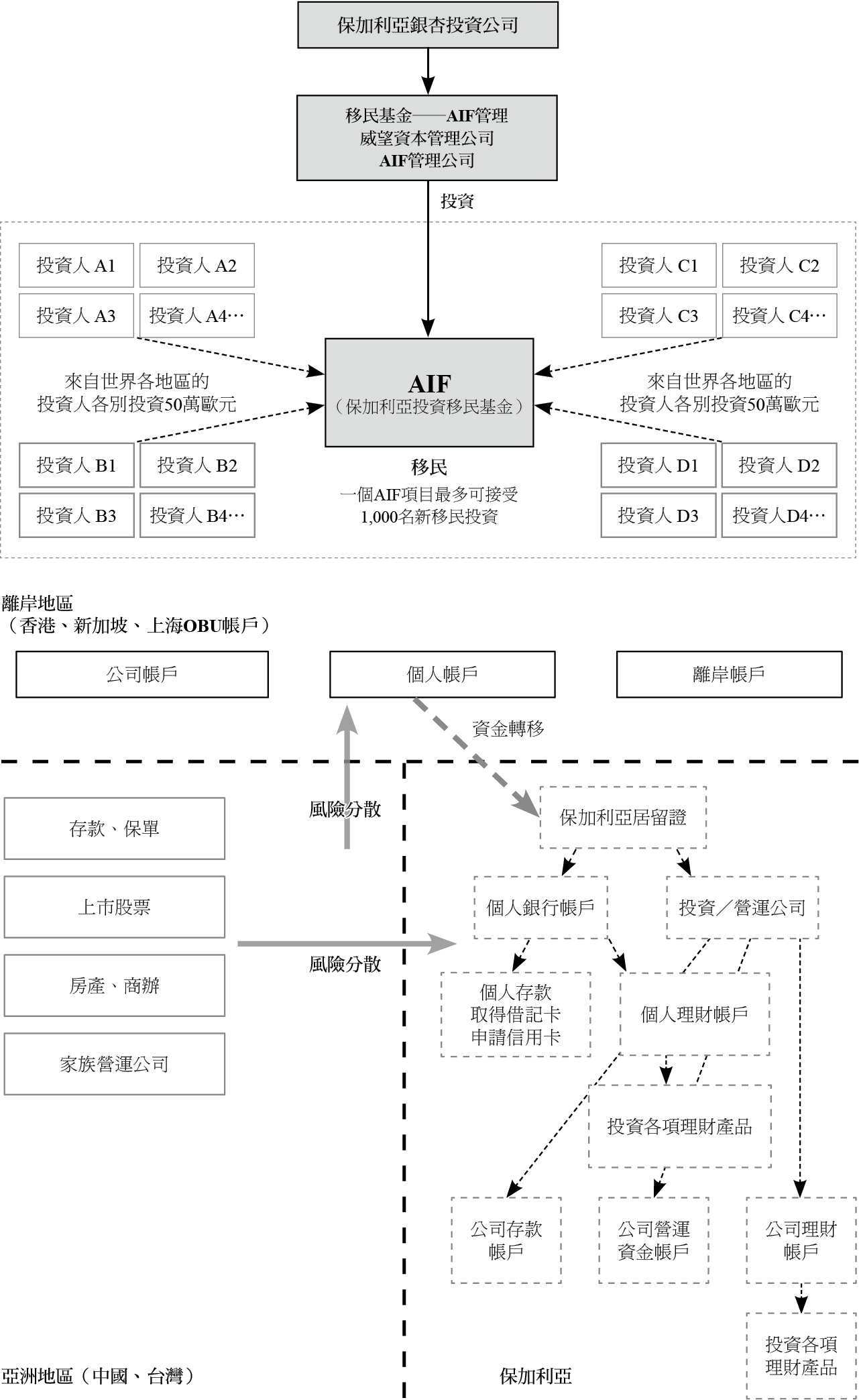

保加利亞為跨境創富者提供了一個別具吸引力的計劃,約50萬歐元投資於另類投資基金(AIF)的投資門檻,遠較其他歐盟國家低。

創富者通常在申請送件後6至8個月內即可取得歐盟永久居留權(PR)卡,並且可在最初PR申請後起算5年內申請保加利亞公民身分。保加利亞公民享有前往全球142個國家的免簽證旅行權利。

此外,保加利亞10%均一所得稅稅率僅適用於來自該國境內的收入,該國不對居民來自保加利亞境外的任何收入課稅。

總體而言,從商業及稅負優勢到高品質的生活及強大的法律保護,歐洲為跨境創富者提供了全面性的福利。

取得歐盟公民身分或永久居留權得顯著強化個人及家族的安全、商業機會以及整體財富管理策略。

取得保加利亞國籍身分的優勢有哪些?

過去亞洲的創富者在選擇投資移民入籍歐洲時,通常會將葡萄牙、西班牙、希臘、賽普勒斯等國作為首選,甚少考慮到保加利亞,然而,隨著保加利亞自2024年3月31日起成為申根國,保加利亞公民前往大部分歐盟國家、挪威、瑞士將不再需要護照,保加利亞公民的移動能力增強,可在歐洲各國自由移動、工作、投資,讓保加利亞身分漸漸成為創富者進行投資移民的選項之一。投資移民保加利亞的優勢簡述如下:

保加利亞是一個甚麼樣的國家?

保加利亞位於東歐巴爾幹半島東南部,與羅馬尼亞、塞爾維亞、馬其頓、希臘、土耳其接壤,東部瀕臨黑海。保加利亞首都為索菲亞(Sofia),是該國政治、經濟、文化中心。保加利亞被譽為歐洲最後一塊未受破壞的土地,擁有豐富的歷史地標、自然景觀、獨特的藝術珍品和熱情好客的文化。

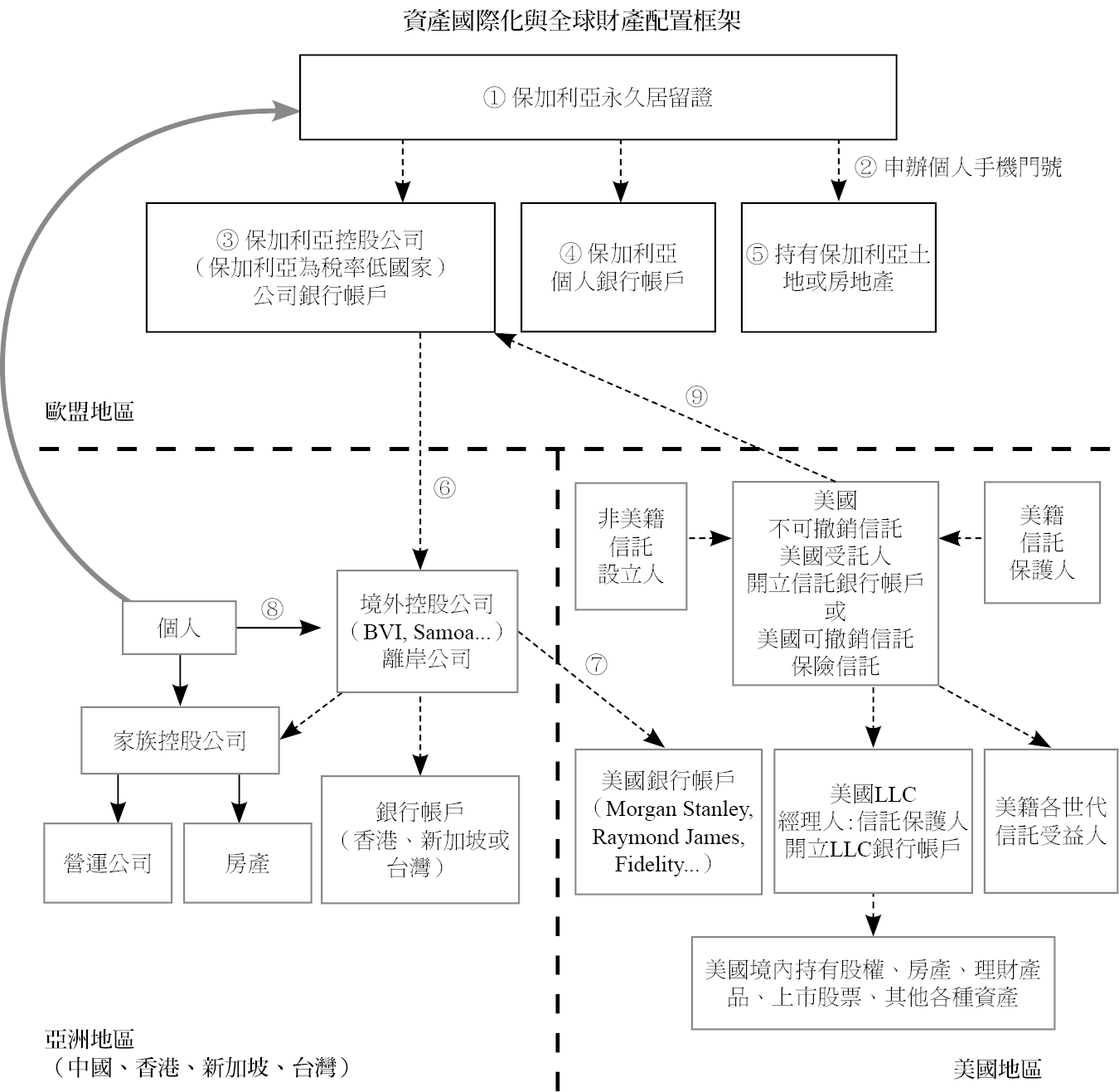

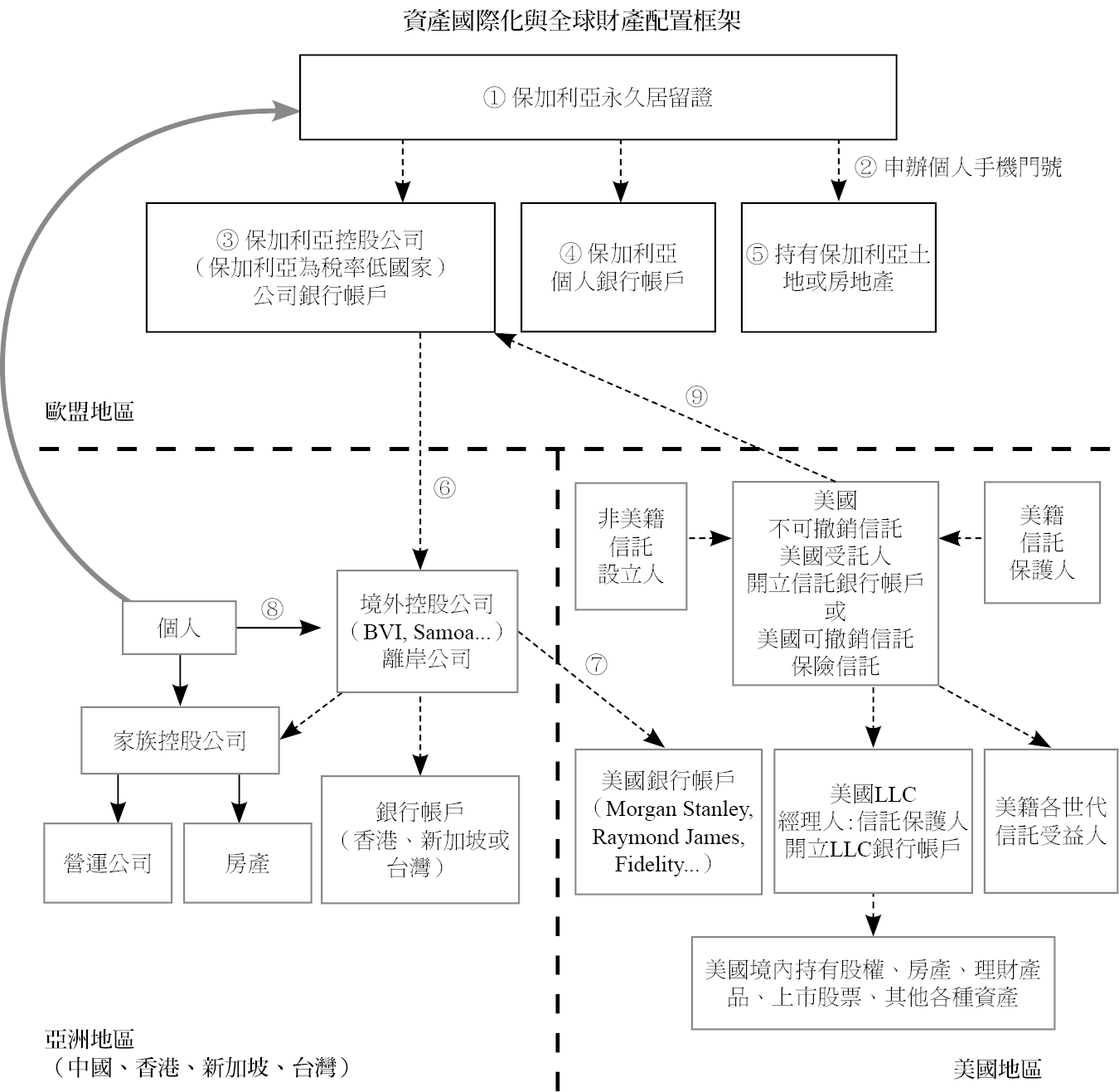

如何取得保加利亞身分及取得之後的投資規劃

取得保加利亞居留證是取得歐盟身分的第一步。取得保加利亞居留證可立即於歐盟境內的保加利亞開立個人銀行帳戶,成立保加利亞本地公司,並立即開立公司銀行與理財帳戶,未來家族財富傳承、稅負與法務風險奠定良好基礎。

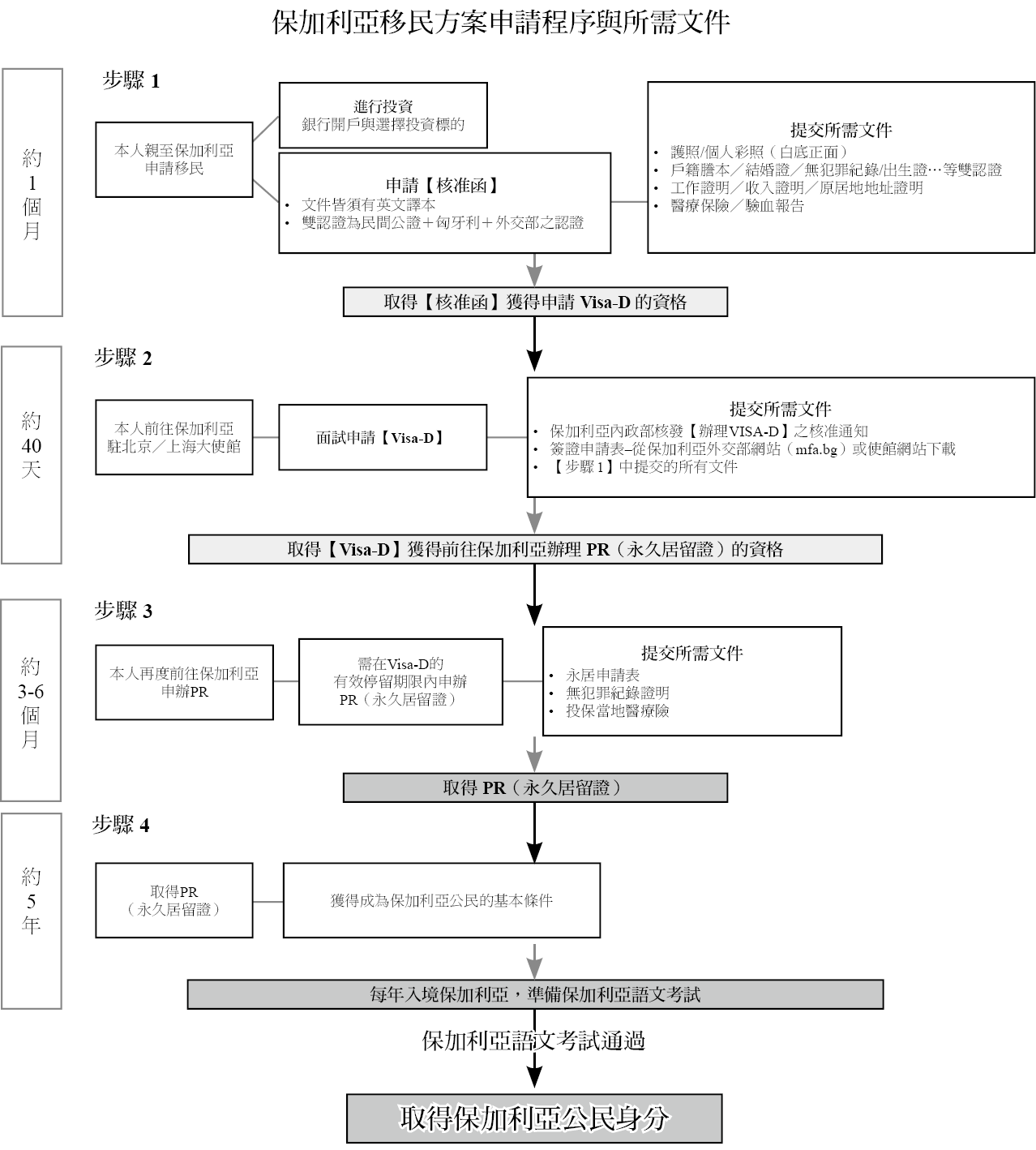

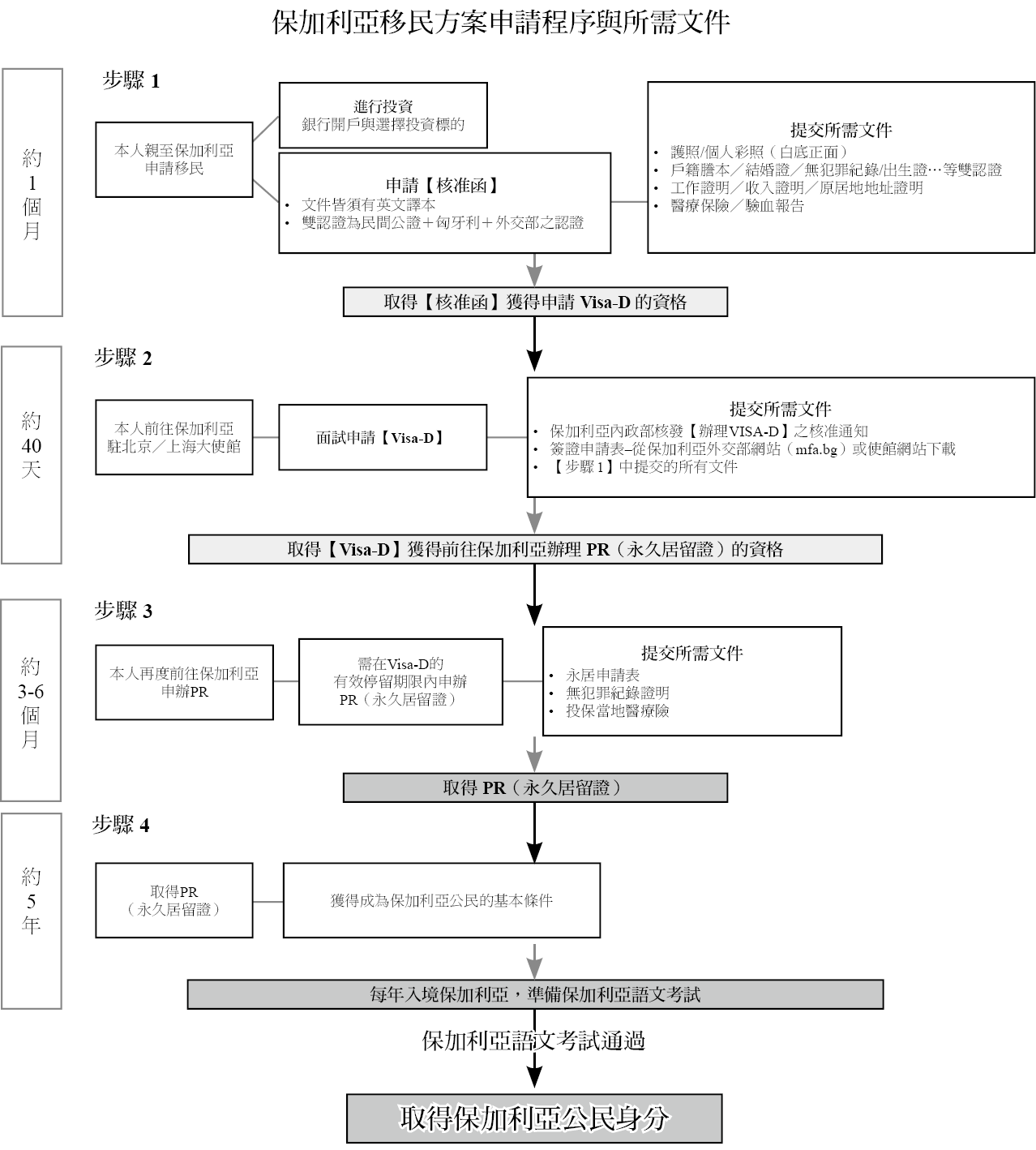

通常,藉由投資移民取得保加利亞居留權需要經歷以下過程:

取得保加利亞身分後,創富者可以考慮將保加利亞控股公司股權移入美國不可撤銷朝代信託,進一步強化家族資產世代傳承的可能性。藉由結合美國朝代信託以及保加利亞控股公司,創富者可同時取得歐盟身分並確保財富能獲得美國法律的保護。

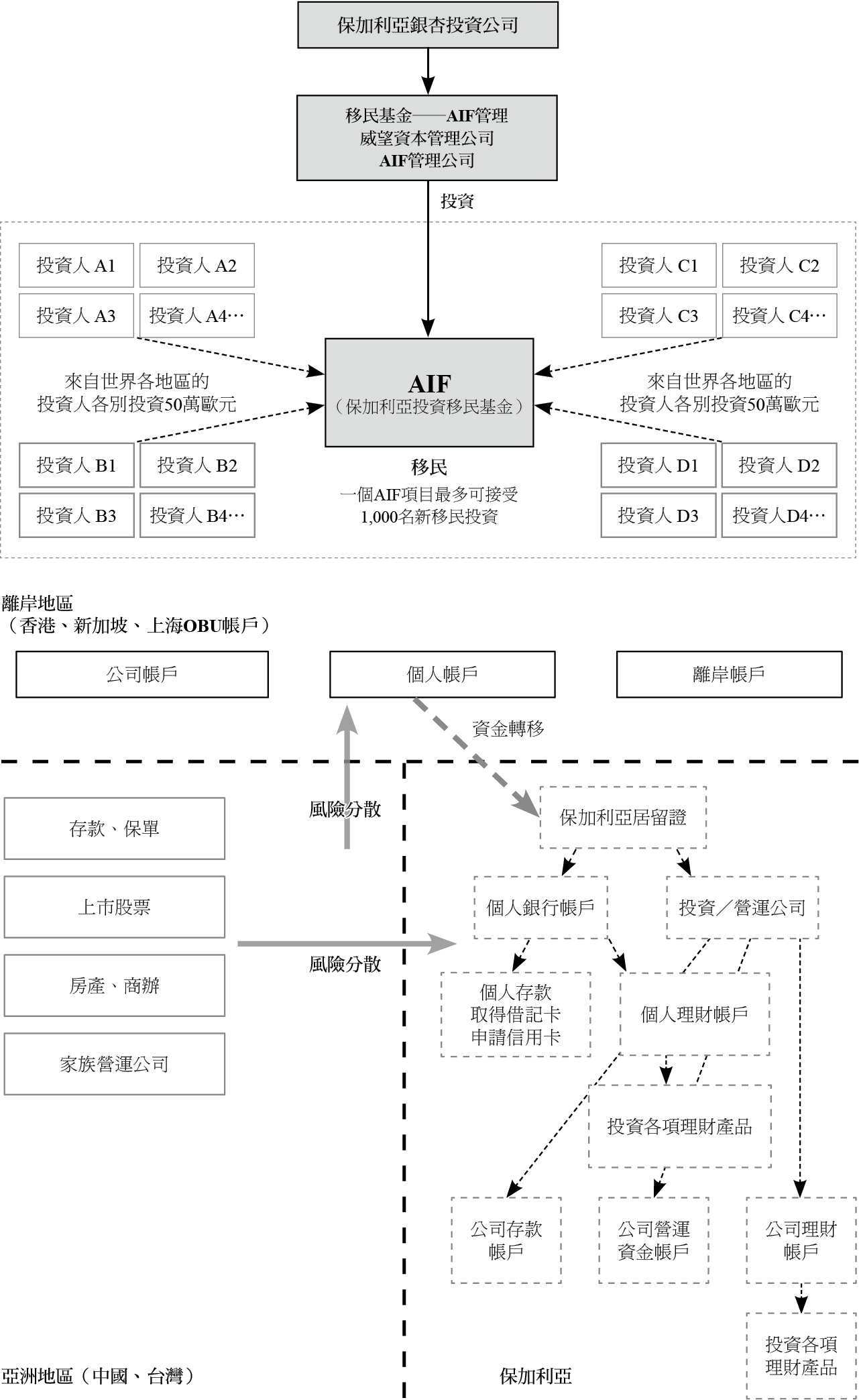

保加利亞投資移民方案 & AIF投資移民基金

為協助創富者家庭進行投資移民,銀杏投資公司(Ginkgo Investment Company)直接聘任保加利亞當地移民律師,獨創AIF投資移民服務,協助有意移民保加利亞的客戶透過投資AIF(Alternative Investment Fund)投資移民基金取得永久居民身分,並於未來進一步取得保加利亞公民。

AIF的運營及投資須嚴格遵守保加利亞法律,此項保加利亞AIF項目,主要投資標的為保加利亞公司股票及債券,以符合保加利亞公民法有關移民條件之相關規定。參與AIF方案的投資人,需要投資500,000歐元(約100萬列弗),在投資6~8個月後即可獲批成為永久居民,獲得永久居民資格後60個月,即取得保加利亞公民,正式擁有歐盟身分。

移民程序與永久居留權(Permanent Residency,簡稱 PR)取得流程

創富者通常在申請送件後6至8個月內即可取得歐盟永久居留權(PR)卡,並且可在最初PR申請後起算5年內申請保加利亞公民身分。保加利亞公民享有前往全球142個國家的免簽證旅行權利。

此外,保加利亞10%均一所得稅稅率僅適用於來自該國境內的收入,該國不對居民來自保加利亞境外的任何收入課稅。

總體而言,從商業及稅負優勢到高品質的生活及強大的法律保護,歐洲為跨境創富者提供了全面性的福利。

取得歐盟公民身分或永久居留權得顯著強化個人及家族的安全、商業機會以及整體財富管理策略。

取得保加利亞國籍身分的優勢有哪些?

過去亞洲的創富者在選擇投資移民入籍歐洲時,通常會將葡萄牙、西班牙、希臘、賽普勒斯等國作為首選,甚少考慮到保加利亞,然而,隨著保加利亞自2024年3月31日起成為申根國,保加利亞公民前往大部分歐盟國家、挪威、瑞士將不再需要護照,保加利亞公民的移動能力增強,可在歐洲各國自由移動、工作、投資,讓保加利亞身分漸漸成為創富者進行投資移民的選項之一。投資移民保加利亞的優勢簡述如下:

1. 快速的居留和公民身分獲取途徑:保加利亞提供快速的居留和公民身分獲取途徑,尤其是對投資移民計劃,允許外籍人士在短時間內獲得永久居留權,並在相對較短的時間內申請公民身分。

2. 低生活成本:與居住於美國相比,保加利亞的生活成本相對較低,包括住房、食品、交通等日常開支,使其成為歐洲經濟移民的理想選擇。

3. 有利的稅收制度:保加利亞在歐洲國家中屬於低稅率國,擁有歐洲最低的個人和公司所得稅稅率,為企業家和高所得人士提供了極具吸引力的稅收環境,保加利亞的個人稅率僅10%,為歐盟最低標準,另外,只要在保加利亞居住少於183天,則為非當地稅務居民,即可免納個人所得稅;股利所得稅方面,保加利亞對非租稅協定成員國的股利所得扣繳5%的所得稅,但如果是歐盟成員國公司收取的保加利亞股息,其扣繳稅率為0%;保加利亞目前已與其他國家簽訂了多項租稅協定(例如中國─保加利亞避免雙重徵稅協定),避免投資移民被雙重徵稅以促進外國投資。

4. 歐盟成員國身分:作為歐盟成員國,保加利亞公民享有在其他歐盟國家自由旅行、工作、學習並取得當地醫療保險給付(例如可申請歐洲健康保險卡EHIC)的權利,這為移民者提供了未來在歐盟各地生活的靈活性及機會,且保加利亞國籍法支持其公民之家人無年齡限制獲得保加利亞國籍,創富者可考慮進行家族式移民。

5. 多國免簽待遇:持有保加利亞護照不僅可以在申根國家內免簽證旅行,無需護照檢查,還可以免簽證前往英國和加拿大等多達 142 個國家。

6. 宜人的自然環境和氣候:保加利亞擁有美麗的自然風光,如壯麗的山脈和黑海海岸,以及宜人的氣候,使其成為適合居住和享受生活的理想地點。

上述優勢使得保加利亞成為考慮移民歐洲時的一個具有吸引力的選擇。

保加利亞是一個甚麼樣的國家?

保加利亞位於東歐巴爾幹半島東南部,與羅馬尼亞、塞爾維亞、馬其頓、希臘、土耳其接壤,東部瀕臨黑海。保加利亞首都為索菲亞(Sofia),是該國政治、經濟、文化中心。保加利亞被譽為歐洲最後一塊未受破壞的土地,擁有豐富的歷史地標、自然景觀、獨特的藝術珍品和熱情好客的文化。

1. 宗教信仰:保加利亞主要是東正教(82.6%),還有大量的穆斯林少數民族(12.2%)。該國維護宗教自由,允許其公民自由實踐他們的信仰。

2. 語言:保加利亞官方語言為保加利亞語,英語作為通用的第二語言被廣泛使用。

3. 氣候:保加利亞屬溫帶大陸性氣候。東部地區受黑海影響,南部地區受地中海影響,形成地中海型氣候。年平均氣溫約為10.5°C,其中1月是最冷的月份(平均氣溫在-1°C至2°C之間),7月是最熱的月份(平均氣溫在20°C至25°C之間)。年平均降水量約為450毫米。

4. 人口民族:保加利亞的總人口目前達690萬,其中保加利亞族佔84%,土耳其族佔8.8%,剩餘為其他民族人口。

5. 經濟:保加利亞境內主要產業以農業為主,玫瑰、優格和葡萄酒在國際市場上享有盛名。保加利亞的法定貨幣為列弗(BGN),長期保持匯率穩定,目前兌換比例約為1 歐元=1.95583列弗。保加利亞在疫情過後維持相當穩健的經濟成長率,2022年經濟成長率為3.4%;2021年增長率為7.6%,顯示該國已逐漸走出新冠疫情影響,此外保加利亞穩定的政治及投資環境,也持續吸引許多外國投資者與企業家投資。

如何取得保加利亞身分及取得之後的投資規劃

取得保加利亞居留證是取得歐盟身分的第一步。取得保加利亞居留證可立即於歐盟境內的保加利亞開立個人銀行帳戶,成立保加利亞本地公司,並立即開立公司銀行與理財帳戶,未來家族財富傳承、稅負與法務風險奠定良好基礎。

通常,藉由投資移民取得保加利亞居留權需要經歷以下過程:

1. 投資保加利亞移民基金50萬歐元,取得保加利亞永久居留證。

2. 申辦保加利亞本地手機,作為開立個人或公司銀行帳戶及開通銀行APP之基本連結工具。

3. 成立保加利亞本地公司(投資公司、營運公司或控股公司)。

4. 開立保加利亞本地個人銀行帳戶。

5. 以保加利亞永久居留證身分持有保加利亞本地土地所有權或房地產。

6. 以保加利亞投資公司名義持有境外控股公司。

7. 以境外控股公司名義至美國投資銀行開立投資理財帳戶。

8. 將個人持有亞洲地區股權國際化並移入境外控股公司。

9. 將保加利亞控股公司股權移入美國家族信託,達成跨境傳承、財產保護、稅務籌劃之目的。

取得保加利亞身分後,創富者可以考慮將保加利亞控股公司股權移入美國不可撤銷朝代信託,進一步強化家族資產世代傳承的可能性。藉由結合美國朝代信託以及保加利亞控股公司,創富者可同時取得歐盟身分並確保財富能獲得美國法律的保護。

保加利亞投資移民方案 & AIF投資移民基金

為協助創富者家庭進行投資移民,銀杏投資公司(Ginkgo Investment Company)直接聘任保加利亞當地移民律師,獨創AIF投資移民服務,協助有意移民保加利亞的客戶透過投資AIF(Alternative Investment Fund)投資移民基金取得永久居民身分,並於未來進一步取得保加利亞公民。

AIF的運營及投資須嚴格遵守保加利亞法律,此項保加利亞AIF項目,主要投資標的為保加利亞公司股票及債券,以符合保加利亞公民法有關移民條件之相關規定。參與AIF方案的投資人,需要投資500,000歐元(約100萬列弗),在投資6~8個月後即可獲批成為永久居民,獲得永久居民資格後60個月,即取得保加利亞公民,正式擁有歐盟身分。

移民程序與永久居留權(Permanent Residency,簡稱 PR)取得流程

步驟1:本人親至保加利亞申請移民

步驟2:本人前往駐保加利亞北京/上海大使館

步驟3:本人再度前往保加利亞申請永久居留證

步驟4:本人取得永久居留證

步驟5:保加利亞語文考試通過,取得保加利亞公民身分與護照

1. 研究保加利亞

4. 委任專業移民諮詢律師事務所準備相關表格。律師事務所通常提供以下服務:

6. 從投資者的個人帳戶(通常位於美國、香港或新加坡)轉移資金,將50萬歐元投資於政府批准的另類投資基金。

7. 向保加利亞外交部申請預先批准及D類簽證:

- 盡職調查:對計劃、投資機會以及協助申請過程的代理人或公司進行全面性的盡職調查。

- 法律建議:尋求全面性的法律及財務建議,以瞭解所有可能的影響,包括稅務義務及合規要求。

- 信譽良好的代理人:委任信譽良好、經過認證且在處理投資移民申請有良好紀錄的顧問。

- 隨時瞭解狀況:及時瞭解所選國家及整體歐盟在政治及監管環境的任何變化。

- 護照及帶白色背景的個人照片

- 戶籍登記證明

- 結婚證書(如適用)

- 無犯罪紀錄證明

- 出生證明

- 工作證明

- 銀行對帳單

- 居住地址證明

- 醫療保險及血液檢驗報告

4. 委任專業移民諮詢律師事務所準備相關表格。律師事務所通常提供以下服務:

(1)對客戶的預先批准程序提供建議並準備支持文件。

(2)從相關當局取得確認客戶符合資格投資的證書。

(3)對客戶的簽證及永久居留申請提供建議並準備支持文件,指導客戶完成相關程序。

(4)在永久居留批准後與保加利亞當局聯繫,協助客戶遵循當地人口登記的合規要求。

(5)安排並陪同客戶前往永久居留證發放的會面預約,協助完成永久居留證的發放及領取。

(6)對客戶配偶及子女的簽證及永久居留申請提供建議並準備相關證明文件,指導其完成相關程序。

5. 準備資金,包括50萬歐元的投資及顧問與當地律師所需的費用。6. 從投資者的個人帳戶(通常位於美國、香港或新加坡)轉移資金,將50萬歐元投資於政府批准的另類投資基金。

7. 向保加利亞外交部申請預先批准及D類簽證:

- 前往美國洛杉磯或華盛頓特區、或中國上海或北京的保加利亞領事館。

- 提交相關文件及表格,包括D類簽證申請。

- 取得初步批准信及D類簽證。

- 前往保加利亞:在D類簽證有效期內前往保加利亞申請永久居留許可證。

- 提交所需文件,包括:

- 永久居留申請表。

- 無犯罪證明。

- 地方健康保險。

- 領取永久居留證:完成申請流程。

- 維持保加利亞住所:確保每年進入保加利亞並保持保加利亞的住所地址。

- 申請公民身分:保持永久居留身分滿5年後,創富者得申請保加利亞公民身分。

- 申辦當地手機號碼:用於溝通及開立銀行帳戶所需。

- 開立個人銀行帳戶:在保加利亞及歐盟進行財務交易所需。

- 在保加利亞成立營運或投資公司。

- 開立企業銀行帳戶或投資帳戶。