Publications

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第三章 美國可撤銷朝代信託

根據定義,可撤銷信託是委託人保留撤銷信託並收回信託所持有資產權利的信託。雖然可撤銷信託有多種形式,本章主要關注在由非美國委託人設立的可撤銷信託。

根據定義,可撤銷信託是委託人保留撤銷信託並收回信託所持有資產權利的信託。雖然可撤銷信託有多種形式,本章主要關注在由非美國委託人設立的可撤銷信託。

外國委託人信託(Foreign Grantor Trust,或稱FGT)是一種在美國所得稅法上相當有利的信託架構。由非美國人士在美國(通常在內華達州或德拉瓦州)設立的外國委託人信託,在委託人有生之年,信託的所得稅歸屬於非美國委託人。因此,如果外國委託人信託僅持有非美國資產(即非屬美國來源所得),該信託即無須在美國納稅。此外,若外國委託人信託的架構安排得當,當信託分配信託收益時,無論是美國或非美國受益人均為免稅,但美國受益人仍必須向美國國稅局提交3520表(境外信託及贈與申報表),因為此筆分配在美國稅法下被視為是來自非美國人的贈與。

注:有關3520表的詳細說明,請參閱第四章中有關1040表的段落。

不論信託被設計成可撤銷信託,亦或是不可撤銷信託,兩者均有機會被認定為外國委託人信託:

當非美國人士設立外國委託人信託時,委託人資產將得到美國的司法保護,且委託人生前無須繳納美國所得稅。此外,若委託人僅將非美國境內資產放入外國委託人信託中,則該信託於委託人過世時亦無須就信託資產繳納美國遺產稅。最後,由於美國未加入經濟合作與發展組織(OECD)所制定的共同申報準則(CRS),因此,在美國設立的外國委託人信託下所持有的資產相關資訊不會與其他國家共享,進而能保障創富者的隱私。

除了相關的稅務考量外,創富者通常希望藉由設立可撤銷信託來指定特定的受益人。儘管大多數創富者設立的信託會將其後代列為受益人,但有些創富者會選擇排除特定後代,或其他可能在創富者過世時對其資產進行主張之人。

外國委託人信託(Foreign Grantor Trust,或稱FGT)是一種在美國所得稅法上相當有利的信託架構。由非美國人士在美國(通常在內華達州或德拉瓦州)設立的外國委託人信託,在委託人有生之年,信託的所得稅歸屬於非美國委託人。因此,如果外國委託人信託僅持有非美國資產(即非屬美國來源所得),該信託即無須在美國納稅。此外,若外國委託人信託的架構安排得當,當信託分配信託收益時,無論是美國或非美國受益人均為免稅,但美國受益人仍必須向美國國稅局提交3520表(境外信託及贈與申報表),因為此筆分配在美國稅法下被視為是來自非美國人的贈與。

注:有關3520表的詳細說明,請參閱第四章中有關1040表的段落。

不論信託被設計成可撤銷信託,亦或是不可撤銷信託,兩者均有機會被認定為外國委託人信託:

1. 設計成可撤銷信託的情況:如果非美國委託人在世時保有不受限制地撤銷信託的權利,則該信託即為外國委託人信託。

2. 設計成不可撤銷信託的情況:在非美國委託人在世時,若受益人僅為委託人及其配偶,則該信託即為外國委託人信託。

當非美國人士設立外國委託人信託時,委託人資產將得到美國的司法保護,且委託人生前無須繳納美國所得稅。此外,若委託人僅將非美國境內資產放入外國委託人信託中,則該信託於委託人過世時亦無須就信託資產繳納美國遺產稅。最後,由於美國未加入經濟合作與發展組織(OECD)所制定的共同申報準則(CRS),因此,在美國設立的外國委託人信託下所持有的資產相關資訊不會與其他國家共享,進而能保障創富者的隱私。

除了相關的稅務考量外,創富者通常希望藉由設立可撤銷信託來指定特定的受益人。儘管大多數創富者設立的信託會將其後代列為受益人,但有些創富者會選擇排除特定後代,或其他可能在創富者過世時對其資產進行主張之人。

外國委託人信託中的角色得根據各個家庭的需求來客製化;然而,這些角色及職責在性質上與美國不可撤銷非委託人信託中的角色類似,唯有少數顯著的差別。在外國委託人信託中:

注:有關信託合約其他角色之詳述說明,請參閱第二章「信託受託責任人的角色及職責」段落。

1. 委託人保留撤銷信託的權利,因而使該信託成為可撤銷信託,而非不可撤銷信託。

2. 委託人保留其在世時得將全部或一部分的信託資產分配給任何人的權利。

3. 信託合約規定信託將以委託人信託的狀態維持,除非委託人過世或直到委託人明確且單方面放棄其撤銷信託的權利。在任一情況發生時,該信託將從此成為不可撤銷信託。

4. 信託合約通常會包含便於將外國委託人信託轉變為美國不可撤銷非委託人信託的條款。如果該信託目前或未來有美國受益人,這一條款尤為重要。

注:有關信託合約其他角色之詳述說明,請參閱第二章「信託受託責任人的角色及職責」段落。

依據美國所得稅法,當外國委託人信託持有信託資產而有信託收益時,就信託收益繳納所得稅的責任會從信託轉移至委託人本身(非美國人),因此,無論信託持有的是美國資產還是非美國資產,在美國所得稅法上,均以信託委託人為信託收益的納稅義務人。

當外國人(非美國人)持有非美國資產時,該外國人一般不須就其外國資產產生的所得繳納美國所得稅,因為該所得非屬與美國產生「有效連結」的所得;然而,當外國人持有美國資產時,則應就該美國資產產生的所得繳納美國所得稅,且稅率通常會比美國人高,也因此,實務上所有放入外國委託人信託中的資產幾乎都是非美國資產。

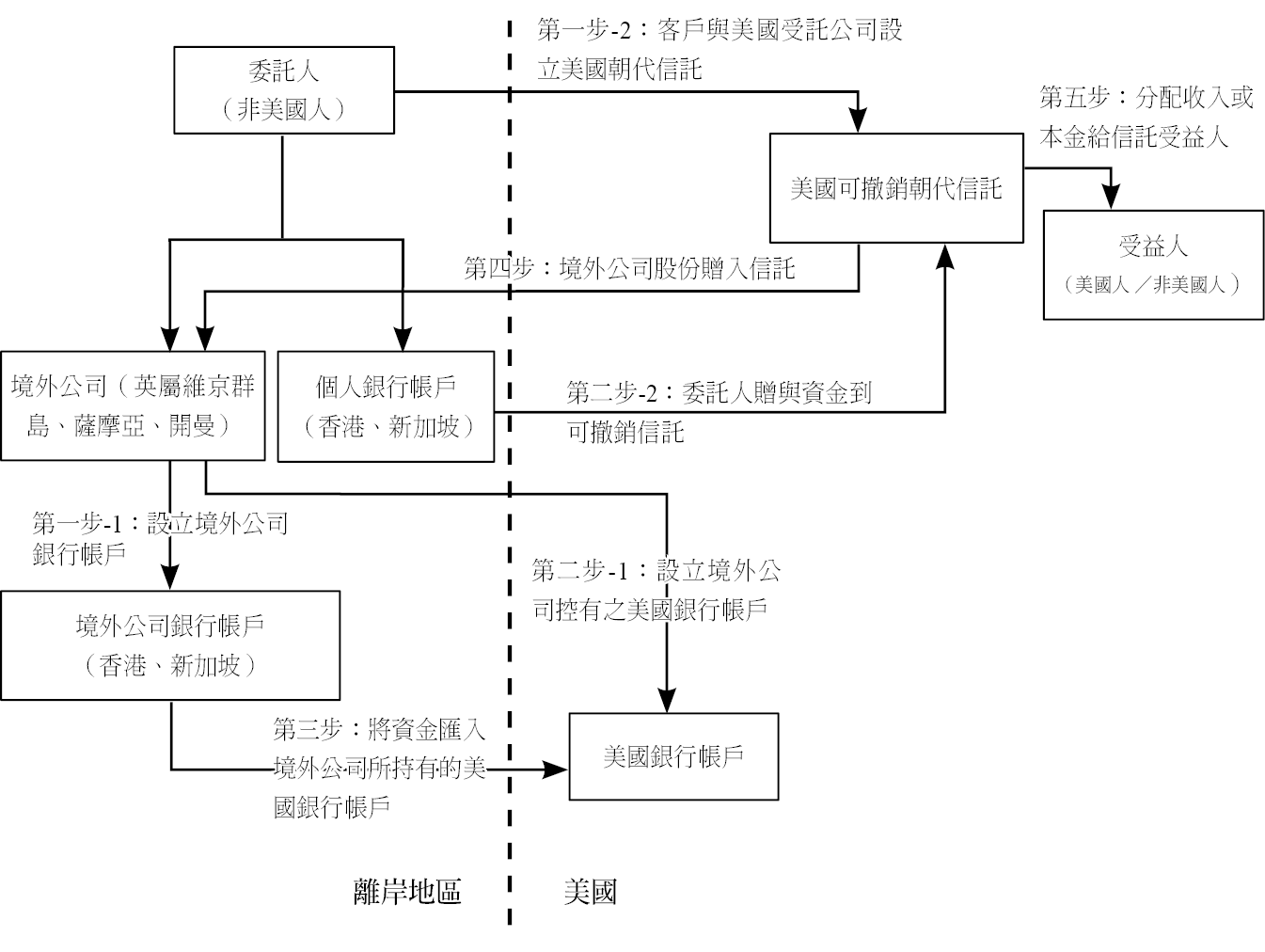

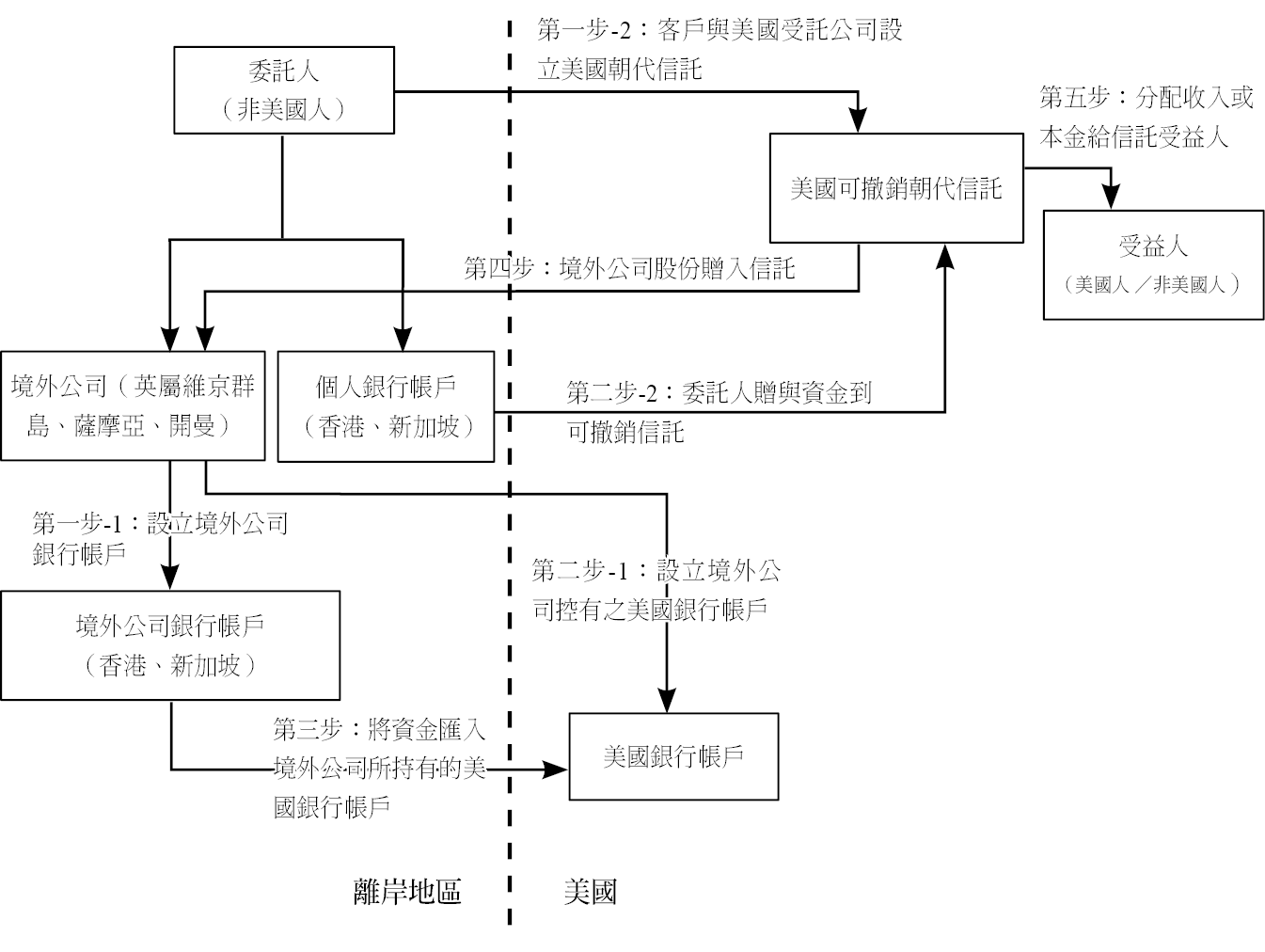

此外,通常會建議客戶將美國境外控股公司或在美國境外營運公司的股權移轉至外國委託人信託中;此類公司主要是以離岸公司的形式設立在離岸司法管轄區(如:英屬維京群島、開曼群島、薩摩亞或其他國家)。

能舉一個外國委託人信託架構為例嗎?

當外國人(非美國人)持有非美國資產時,該外國人一般不須就其外國資產產生的所得繳納美國所得稅,因為該所得非屬與美國產生「有效連結」的所得;然而,當外國人持有美國資產時,則應就該美國資產產生的所得繳納美國所得稅,且稅率通常會比美國人高,也因此,實務上所有放入外國委託人信託中的資產幾乎都是非美國資產。

此外,通常會建議客戶將美國境外控股公司或在美國境外營運公司的股權移轉至外國委託人信託中;此類公司主要是以離岸公司的形式設立在離岸司法管轄區(如:英屬維京群島、開曼群島、薩摩亞或其他國家)。

能舉一個外國委託人信託架構為例嗎?

美國對非美國居民(NRA)僅在其移轉美國資產(U.S. situs assets)時徵收贈與稅及遺產稅。然而,在判斷納稅人是否為美國贈與稅及遺產稅的稅務居民是以該個人是否在美國有「住所」(domicile)為要件,與所得稅採用的實質居留測試(substantial presence test)不同。所得稅的實質居留測試是以納稅人在美國停留的天數為準,而贈與稅及遺產稅的住所則關注納稅人是否在美國境內停留並打算永久居住在美國。納稅人可能被認定為所得稅上的稅務居民,但在美國沒有住所,反之亦然。

判斷個人是否被視為永久居留於美國境內必須依照事實情況判斷。美國國稅局列舉以下可能被認定在美國境內有住所的事實:

美國國稅局已明確界定,不具有美國住所的個人移轉哪些資產屬於美國贈與稅及遺產稅的課稅範圍。會觸發美國贈與稅及遺產稅的資產,通常被稱為美國境內資產。

美國稅法下,遺產稅及贈與稅對應稅資產有不同的分類。下表原則上列示在美國無住所的個人移轉資產時,該移轉是否需繳納美國贈與稅、美國遺產稅或兩者皆需繳納。

判斷個人是否被視為永久居留於美國境內必須依照事實情況判斷。美國國稅局列舉以下可能被認定在美國境內有住所的事實:

- 個人支付哪一州的所得稅

- 個人在何處行使投票權

- 個人在何處擁有資產

- 個人的國籍

- 個人在特定地點居住時間長短

- 個人事業的座落地點

- 個人的主要社交地點

美國國稅局已明確界定,不具有美國住所的個人移轉哪些資產屬於美國贈與稅及遺產稅的課稅範圍。會觸發美國贈與稅及遺產稅的資產,通常被稱為美國境內資產。

美國稅法下,遺產稅及贈與稅對應稅資產有不同的分類。下表原則上列示在美國無住所的個人移轉資產時,該移轉是否需繳納美國贈與稅、美國遺產稅或兩者皆需繳納。

我們通常不建議客戶設立離岸信託(在此定義為設立於美國境外的信託),特別是有美國籍後代的客戶,已設立離岸信託的創富者必須熟悉前述有關外國委託人可撤銷信託(FGT)的規定。離岸信託包括在英屬維京群島(BVI)、開曼群島、巴哈馬、百慕達、瑞士、庫克群島、澤西、尼維斯或任何其他非美國司法管轄區設立的信託。

離岸信託的受益人為美國人時,通常會導致相當嚴重的懲罰性稅務後果(因為當信託分配未分配所得(Undistributed Net Income)時,信託需要負擔高額的回溯稅)。然而在離岸信託設立時,推薦方(通常是非美國金融顧問及非美國金融機構的銀行人員)往往沒有對信託未來分配的稅負影響進行充分分析。

值得注意的是,通常在委託人尚未指定美國籍受益人,或是揭露信託有美國籍受益人之前,離岸信託已經設立完成。創富者對此應保持高度警覺,因為非美國金融機構會傾向淡化處理離岸信託有美國籍受益人的稅務影響,或在某些特定情形選擇完全忽略該信託涉有美國人的事實。

又離岸信託公司通常會保留多項權力,而非規定讓委託人家族控制信託。甚而有時離岸信託合約還可能規定除非有特定例外狀況,否則受託人無法被撤換。雖然這些限制條款讓離岸信託公司盡可能留住客戶,卻也同時使創富者家族缺乏管理信託的必要權力。

此外,在草擬離岸信託的信託合約時,通常會賦予創富者透過意願書(Letters of Wish)指示離岸信託的受託人進行信託資產投資及分配。雖然創富者可能覺得自己握有信託的所有管理權力,但如果發生訴訟,信託可能會被視為偽信託,從而嚴重削弱信託的資產保護功能。

與此截然不同的是,在美國設立的外國委託人信託一般會明確規範信託的受託責任人(信託保護人、投資指示顧問及分配顧問)的權力範圍,俾使創富者家族能持續地控制信託資產,又能在必要時更換受託人。此外,由於各別角色及責任通常會載明於信託合約中,因此外部債權人很難主張信託為偽信託。

具有遠見的創富者會充分審閱及/或修訂已設立的離岸信託,並通常會將其結構調整為外國委託人信託(在特定情況下,離岸信託也可能符合外國委託人信託的條件)。在進行此調整時,創富者無疑應該向專業的法律顧問諮詢美國稅務建議。

已設立離岸信託的創富者需採取步驟以降低其離岸信託被視為偽信託的風險,例如在信託合約中明確劃分各別信託受託責任人被賦予的權力。如果無法採行此步驟,創富者應考慮設立一個新的信託,並將資產從既有的離岸信託轉注(即移轉)到此新設立的信託中。

離岸信託的受益人為美國人時,通常會導致相當嚴重的懲罰性稅務後果(因為當信託分配未分配所得(Undistributed Net Income)時,信託需要負擔高額的回溯稅)。然而在離岸信託設立時,推薦方(通常是非美國金融顧問及非美國金融機構的銀行人員)往往沒有對信託未來分配的稅負影響進行充分分析。

值得注意的是,通常在委託人尚未指定美國籍受益人,或是揭露信託有美國籍受益人之前,離岸信託已經設立完成。創富者對此應保持高度警覺,因為非美國金融機構會傾向淡化處理離岸信託有美國籍受益人的稅務影響,或在某些特定情形選擇完全忽略該信託涉有美國人的事實。

又離岸信託公司通常會保留多項權力,而非規定讓委託人家族控制信託。甚而有時離岸信託合約還可能規定除非有特定例外狀況,否則受託人無法被撤換。雖然這些限制條款讓離岸信託公司盡可能留住客戶,卻也同時使創富者家族缺乏管理信託的必要權力。

此外,在草擬離岸信託的信託合約時,通常會賦予創富者透過意願書(Letters of Wish)指示離岸信託的受託人進行信託資產投資及分配。雖然創富者可能覺得自己握有信託的所有管理權力,但如果發生訴訟,信託可能會被視為偽信託,從而嚴重削弱信託的資產保護功能。

與此截然不同的是,在美國設立的外國委託人信託一般會明確規範信託的受託責任人(信託保護人、投資指示顧問及分配顧問)的權力範圍,俾使創富者家族能持續地控制信託資產,又能在必要時更換受託人。此外,由於各別角色及責任通常會載明於信託合約中,因此外部債權人很難主張信託為偽信託。

具有遠見的創富者會充分審閱及/或修訂已設立的離岸信託,並通常會將其結構調整為外國委託人信託(在特定情況下,離岸信託也可能符合外國委託人信託的條件)。在進行此調整時,創富者無疑應該向專業的法律顧問諮詢美國稅務建議。

已設立離岸信託的創富者需採取步驟以降低其離岸信託被視為偽信託的風險,例如在信託合約中明確劃分各別信託受託責任人被賦予的權力。如果無法採行此步驟,創富者應考慮設立一個新的信託,並將資產從既有的離岸信託轉注(即移轉)到此新設立的信託中。

歷史上,許多亞洲創富者並不認為美國是建立信託的可行地區,因此,許多家族著眼於離岸司法管轄區的稅負優勢以及相對寬鬆的資訊揭露要求,而選擇設立離岸信託(在美國境外所設立的信託)。

雖然設立離岸信託或許可以滿足一些與美國沒有關聯性(以其資產或後代而言)的創富者,但絕大多數亞洲創富者都與美國有一定的關聯性。具體而言,如果亞洲創富者的後代成為美國人或居住在美國境內,相較於特定的美國信託,離岸信託通常並非合適的選項。

除了潛在的稅負影響,許多離岸信託合約尚包含不必要地限制創富者家族控制信託資產的條款,致使離岸信託的受託人通常對其管理的信託擁有極大的控制權。此外,由於離岸信託合約條款之僵固性,創富者經常被說服「在此簽名即可」,而非審閱信託合約的所有條款並提出修改建議。如此一來,創富者及其家族在管理其離岸信託時可能會面臨許多意想不到的障礙。

幸運的是,許多創富者能夠將其離岸信託中持有的資產轉移至美國信託中;這個過程通常稱為「轉注」(decanting)。對於在美國進行投資或在美國有家庭成員的家族,轉注尤其重要。

在啟動轉注過程時,創富者可能會面臨來自離岸信託受託人(通常是離岸信託公司)及非美國財務顧問(通常受雇於非美國金融機構)相當大的阻力,這兩者都可能對移轉信託資產設下障礙。受託人及財務顧問反對移轉信託資產的理由通常是因為會導致其未來收入(包括投資管理費及信託管理服務費)的損失。為促進信託轉注的無縫接軌及有效率地完成,創富者應聘請有經驗的顧問代表家族進行談判。

當資產從離岸信託轉注到美國信託時,創富者應為原始受託人和新受託人準備以下文件:

原始受託人

新受託人

雖然設立離岸信託或許可以滿足一些與美國沒有關聯性(以其資產或後代而言)的創富者,但絕大多數亞洲創富者都與美國有一定的關聯性。具體而言,如果亞洲創富者的後代成為美國人或居住在美國境內,相較於特定的美國信託,離岸信託通常並非合適的選項。

除了潛在的稅負影響,許多離岸信託合約尚包含不必要地限制創富者家族控制信託資產的條款,致使離岸信託的受託人通常對其管理的信託擁有極大的控制權。此外,由於離岸信託合約條款之僵固性,創富者經常被說服「在此簽名即可」,而非審閱信託合約的所有條款並提出修改建議。如此一來,創富者及其家族在管理其離岸信託時可能會面臨許多意想不到的障礙。

幸運的是,許多創富者能夠將其離岸信託中持有的資產轉移至美國信託中;這個過程通常稱為「轉注」(decanting)。對於在美國進行投資或在美國有家庭成員的家族,轉注尤其重要。

在啟動轉注過程時,創富者可能會面臨來自離岸信託受託人(通常是離岸信託公司)及非美國財務顧問(通常受雇於非美國金融機構)相當大的阻力,這兩者都可能對移轉信託資產設下障礙。受託人及財務顧問反對移轉信託資產的理由通常是因為會導致其未來收入(包括投資管理費及信託管理服務費)的損失。為促進信託轉注的無縫接軌及有效率地完成,創富者應聘請有經驗的顧問代表家族進行談判。

當資產從離岸信託轉注到美國信託時,創富者應為原始受託人和新受託人準備以下文件:

原始受託人

1. 有關新信託(信託資產將被轉注至此信託中)的背景資料:

(1)新信託的名稱

(2)新受託人的名稱及地址

(3)新信託成立的日期

(4)新信託的美國納稅人識別號碼(EIN)

2. 有關新受託人的背景資料:

(1)新受託人的名稱

(2)新受託人的聯繫資料

(3)原始受託人所需的其他背景資料

3. 新信託合約架構:

(1)新信託的受託責任人名單

(2)新信託受託責任人的背景資料(包括身分證明文件及背景調查)

(3)新信託的授權簽署人名單

(4)新受託人表示接受信託資產的同意書

4. 其他所需資料:

(1)新信託司法管轄區擬約律師的聯繫資訊

(2)賠償原始受託人在轉注事務上之法律責任文件

(3)關於設立新信託的理由的備忘錄(一般會說明將信託資產轉注是符合信託受益人的最佳利益)

(4)討論將資產轉注到新信託司法管轄區之稅務影響的備忘錄(通常由稅務律師出具)

(5)資產轉移協議,列明要轉移的資產

新受託人

1. 經公證的原始信託合約(通常可接受電子副本)

2. 有關新信託合約的資料:

(1)由新信託司法管轄區內專業的律師起草的新信託合約

(2)有關新信託的委託人、受託責任人及受益人的背景資料(包括身分識別資料)

(3)關於委託人財富來源的資料

(4)有關轉移到新信託的資產資料

3. 受益人簽署的免責與賠償協議(如果需要)

4. 由原始受託人準備的上一年度的受益人聲明,其中詳述:

(1)原始信託的背景資料

(2)有關原始信託受益人的已知資料

(3)先前已分配給原始信託受益人的任何信託所得

(4)原始信託合約持有的資產類型

(5)有關原始信託直接持有的任何資金的資料

當外國委託人信託的委託人去世時,該信託通常會變成不可撤銷。根據信託合約的條款,藉由控制測試及法院測試(已於前一章中詳細介紹)判定該信託將成為美國不可撤銷信託或外國不可撤銷信託。

由於委託人已不在人世,該信託一般會成為非委託人信託,並在美國所得稅上成為一個獨立的應稅實體。對於美國遺產稅而言,外國委託人信託持有的資產通常僅在該資產屬於美國境內資產時才會被課稅。

在此特別提醒有美國受益人的創富者,由於美國不可撤銷信託及外國不可撤銷信託在美國所得稅申報上有極大差異,創富者應該諮詢專業的美國稅務顧問,以確定最有利之稅務模式,並據以起草外國委託人信託合約。起草合約的律師及稅務律師均應審閱並核可最終版本的信託合約,以確保該信託合約得以滿足客戶的具體需求、符合信託準據法之規範、並降低潛在的美國稅務風險。

一般而言,會建議有美國受益人的創富者考慮在信託合約中設計適當的條款,以便在委託人去世時,能有效率地將外國委託人信託轉變成美國不可撤銷信託(而非外國不可撤銷信託)。如果委託人有意在自己過世後將信託轉變成美國不可撤銷信託,信託合約通常會包含能使該信託在委託人去世時能立即通過控制測試及法院測試的條款。

即便信託在委託人去世後未能立即通過控制測試及法院測試而成為美國信託,該信託仍有一年的時間來通過這兩項測試,以變更其外國信託的身分。如果該信託能在一年內順利通過控制測試及法院測試,根據《美國財政部法規》第301.7701-7(d)(2)條規定,該信託自委託人去世之日起取得美國信託的地位,從而在委託人去世至信託通過測試的期間內,該信託在美國稅法上不會以外國信託的身分被課稅。

在信託轉變為美國不可撤銷信託後,信託通常必須就全部的信託所得進行年度稅務申報,如此一來即可避免該信託被視為外國信託而可能產生的「回溯稅」。

由於委託人已不在人世,該信託一般會成為非委託人信託,並在美國所得稅上成為一個獨立的應稅實體。對於美國遺產稅而言,外國委託人信託持有的資產通常僅在該資產屬於美國境內資產時才會被課稅。

在此特別提醒有美國受益人的創富者,由於美國不可撤銷信託及外國不可撤銷信託在美國所得稅申報上有極大差異,創富者應該諮詢專業的美國稅務顧問,以確定最有利之稅務模式,並據以起草外國委託人信託合約。起草合約的律師及稅務律師均應審閱並核可最終版本的信託合約,以確保該信託合約得以滿足客戶的具體需求、符合信託準據法之規範、並降低潛在的美國稅務風險。

一般而言,會建議有美國受益人的創富者考慮在信託合約中設計適當的條款,以便在委託人去世時,能有效率地將外國委託人信託轉變成美國不可撤銷信託(而非外國不可撤銷信託)。如果委託人有意在自己過世後將信託轉變成美國不可撤銷信託,信託合約通常會包含能使該信託在委託人去世時能立即通過控制測試及法院測試的條款。

即便信託在委託人去世後未能立即通過控制測試及法院測試而成為美國信託,該信託仍有一年的時間來通過這兩項測試,以變更其外國信託的身分。如果該信託能在一年內順利通過控制測試及法院測試,根據《美國財政部法規》第301.7701-7(d)(2)條規定,該信託自委託人去世之日起取得美國信託的地位,從而在委託人去世至信託通過測試的期間內,該信託在美國稅法上不會以外國信託的身分被課稅。

在信託轉變為美國不可撤銷信託後,信託通常必須就全部的信託所得進行年度稅務申報,如此一來即可避免該信託被視為外國信託而可能產生的「回溯稅」。

8832表–企業類型選擇(墊高資產稅基)

在美國遺產稅上,外國委託人信託中的資產會被納入委託人的遺產中。在委託人去世之前,信託可以藉由提交企業實體身分選擇表(8832表)進行所謂「視同清算」,將信託中持有資產的稅基「墊高」到公允市場價值,這項機制可以追溯適用,但會受到一定限制。

注:關於企業實體身分選擇的詳細說明,請參閱第四章中有關8832表的段落。

美國對外國遺產的稅務處理

在特定情況下,外國委託人信託持有的資產也可能被視為由外國遺產持有而非美國信託持有。如果安排得當,可以在不超過兩年的時間內遞延或減輕美國所得稅,而使外國遺產在不產生美國所得稅稅負的情況下實現所得。

在美國遺產稅上,外國委託人信託中的資產會被納入委託人的遺產中。在委託人去世之前,信託可以藉由提交企業實體身分選擇表(8832表)進行所謂「視同清算」,將信託中持有資產的稅基「墊高」到公允市場價值,這項機制可以追溯適用,但會受到一定限制。

注:關於企業實體身分選擇的詳細說明,請參閱第四章中有關8832表的段落。

美國對外國遺產的稅務處理

在特定情況下,外國委託人信託持有的資產也可能被視為由外國遺產持有而非美國信託持有。如果安排得當,可以在不超過兩年的時間內遞延或減輕美國所得稅,而使外國遺產在不產生美國所得稅稅負的情況下實現所得。