专业丛书

呂旭明會計師教您如何節稅致富與跨境傳承

第一章:台灣所得稅篇

Q3 如果您是律師、會計師、醫師 或保險經紀人,應該採用甚麼 方式報稅?

範例背景:

納稅義務人在報稅時因所得類別不同,稅負也不一樣。一直以來「薪資所得」及「執行業務所得」分類的問題時有爭議。因執行業務所得可以減除業務上各項費用或成本後之餘額來認列所得,一般都希望能以此較有利的類別來申報。然而所得稅法所稱執行業務者係指律師、會計師及醫師等以技藝自力營生者。受雇於公司,享有勞健保及退休金等員工權益的律師、會計師、醫師或保險經紀人在報稅時應以薪資所得申報收入。簡單來說,一般受雇於醫療機構的醫師或是受事務所聘僱的律師其取得的酬勞為薪資所得;自行開業自負盈虧的醫師、律師所賺取的收入為執行業務所得,須依法設帳並保存帳簿、憑證。

薛一洋律師自行在臺北市開業,多年經營下來,已有固定客源,收入穩定。由於平常一個人執案非常繁忙疏於記帳,僅就實際收取律師公費部分設立流水帳登載。在申報2018年度綜所稅時,依實際收現金額2,960,000元列報收入,自行依書面審查標準,即按純益率35%申報執行業務所得1,036,000元。

核定租稅與規劃:

稽徵機關對本案進行審核時,依國稅局派駐法院人員之通報資料發現,薛一洋在2018年間配合政府政策辦理之法律扶助案件16件、承接民、刑事之訴訟代理案件98件,經通知提示帳簿憑證供核,而未能提示完全,惟法律扶助案件能提示憑據核定收入530,000元,其餘民、刑事訴訟一般案件經查核有7案收入為750,000元,其餘91件依財政部頒定收入標準每案以40,000元計,核定全年收入為4,920,000元(530,000+750,000+91×40,000),又因帳證不全乃依財政部頒定費用標準法律扶助案件50%、一般案件30%,核定執行業務所得3,338,000元〔530,000×(1 – 50%)+(750,000+91×40,000)×(1 – 30%)〕。稽徵機關在審查此案時除核定有調增所得核定補稅外,並判定此案已屬漏報所得,須按所漏稅額加計罰鍰。

執行業務所得之認定係採「收付實現原則」來計算所得,所謂「收付實現原則」,簡單的說法即為何時收到現金何時才認列所得,若未收到現金即無所得。此與營利事業截然不同,營利事業係依「權責基礎」,即只要交易事實發生,不論有無收到現金均應認列收入。而執行業務者若想採用「權責基礎」則應依規定提前向稽徵機關申請。

薛律師接獲綜合所得稅核定通知書方發現,核定所得較申報所得增加逾3倍,經仔細分析核定細目始發現,本年度承接的民、刑事之訴訟代理案件98件案子中,有26件係目前尚在訴訟中,並未收取公費,依據收付實現原則不應認列於本年度收入,故請委託人一一出具未給付公費證明。經提出更正申請後收入減少1,040,000元(26×40,000),執行業務所得為2,610,000元較原核定數減少728,000元。

稽徵機關在查核一般「執行業務所得」申報案件時,均會以通報資料為依據。如建築師依建築師公會之通報資料,醫師為實際訪查資料,律師則以法院派駐人之回報資料為憑,但其僅為各執行業務者收入之參考,並非絕對之證據,故一旦有反證,即應循正常更正或復查等行政救濟辦理。如本案經委託人出具未給付公費證明後,所得立即減少七十餘萬元。

法令解析:

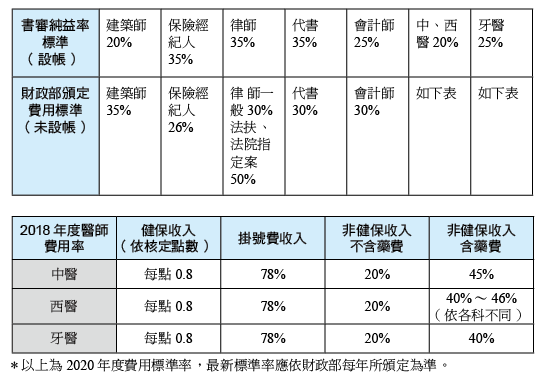

值得注意的是設帳記載問題,所得稅法規定執行業務者至少應設置日記帳一種,詳細記載其業務收支項目;業務支出,應取得確實憑證,帳簿及憑證最少應保存5年。稽徵機關進行調查或復查時,應提示有關各種證明所得額之帳簿、文據。設帳者所得核定方式有下列三種:

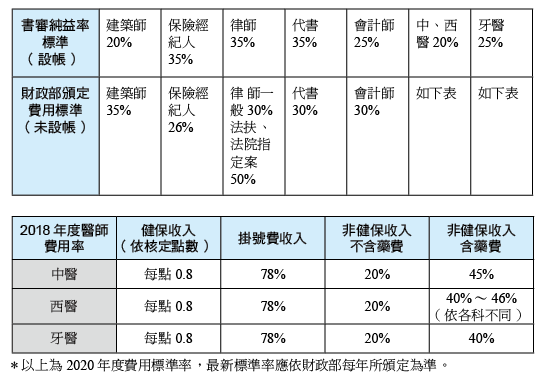

另外財政部在2018年度頒定費用標準也新增規定,律師配合政府政策辦理的法律扶助案件及法院指定義務辯護案件,收入可按50%認定費用;而醫師的部分,C型肝炎全口服新藥健保給付收入,費用率按96%認定,都是對納稅義務人有利的規定。由此可見,執行業務者必須考量實際獲利情況,最好的節稅方法是隨時留意政府頒訂的新政策並且一開業即設帳記載每日收支、保存憑證,於年底結算純益後,採取最有利的方式來申報。

結語:

許多專業人士各自專精自身的專業領域,執業有成而較一般大眾快速累積了財富。然而因業務繁重,往往疏於留意繁雜瑣碎的稅務問題,進而衍生不同的稅務責任與風險。提醒有執行業務所得者,應與您的會計師討論如何依法設帳,充分了解稅務機關查核方式及重點,避免違法遭補稅及罰款。

納稅義務人在報稅時因所得類別不同,稅負也不一樣。一直以來「薪資所得」及「執行業務所得」分類的問題時有爭議。因執行業務所得可以減除業務上各項費用或成本後之餘額來認列所得,一般都希望能以此較有利的類別來申報。然而所得稅法所稱執行業務者係指律師、會計師及醫師等以技藝自力營生者。受雇於公司,享有勞健保及退休金等員工權益的律師、會計師、醫師或保險經紀人在報稅時應以薪資所得申報收入。簡單來說,一般受雇於醫療機構的醫師或是受事務所聘僱的律師其取得的酬勞為薪資所得;自行開業自負盈虧的醫師、律師所賺取的收入為執行業務所得,須依法設帳並保存帳簿、憑證。

薛一洋律師自行在臺北市開業,多年經營下來,已有固定客源,收入穩定。由於平常一個人執案非常繁忙疏於記帳,僅就實際收取律師公費部分設立流水帳登載。在申報2018年度綜所稅時,依實際收現金額2,960,000元列報收入,自行依書面審查標準,即按純益率35%申報執行業務所得1,036,000元。

核定租稅與規劃:

稽徵機關對本案進行審核時,依國稅局派駐法院人員之通報資料發現,薛一洋在2018年間配合政府政策辦理之法律扶助案件16件、承接民、刑事之訴訟代理案件98件,經通知提示帳簿憑證供核,而未能提示完全,惟法律扶助案件能提示憑據核定收入530,000元,其餘民、刑事訴訟一般案件經查核有7案收入為750,000元,其餘91件依財政部頒定收入標準每案以40,000元計,核定全年收入為4,920,000元(530,000+750,000+91×40,000),又因帳證不全乃依財政部頒定費用標準法律扶助案件50%、一般案件30%,核定執行業務所得3,338,000元〔530,000×(1 – 50%)+(750,000+91×40,000)×(1 – 30%)〕。稽徵機關在審查此案時除核定有調增所得核定補稅外,並判定此案已屬漏報所得,須按所漏稅額加計罰鍰。

執行業務所得之認定係採「收付實現原則」來計算所得,所謂「收付實現原則」,簡單的說法即為何時收到現金何時才認列所得,若未收到現金即無所得。此與營利事業截然不同,營利事業係依「權責基礎」,即只要交易事實發生,不論有無收到現金均應認列收入。而執行業務者若想採用「權責基礎」則應依規定提前向稽徵機關申請。

薛律師接獲綜合所得稅核定通知書方發現,核定所得較申報所得增加逾3倍,經仔細分析核定細目始發現,本年度承接的民、刑事之訴訟代理案件98件案子中,有26件係目前尚在訴訟中,並未收取公費,依據收付實現原則不應認列於本年度收入,故請委託人一一出具未給付公費證明。經提出更正申請後收入減少1,040,000元(26×40,000),執行業務所得為2,610,000元較原核定數減少728,000元。

稽徵機關在查核一般「執行業務所得」申報案件時,均會以通報資料為依據。如建築師依建築師公會之通報資料,醫師為實際訪查資料,律師則以法院派駐人之回報資料為憑,但其僅為各執行業務者收入之參考,並非絕對之證據,故一旦有反證,即應循正常更正或復查等行政救濟辦理。如本案經委託人出具未給付公費證明後,所得立即減少七十餘萬元。

法令解析:

值得注意的是設帳記載問題,所得稅法規定執行業務者至少應設置日記帳一種,詳細記載其業務收支項目;業務支出,應取得確實憑證,帳簿及憑證最少應保存5年。稽徵機關進行調查或復查時,應提示有關各種證明所得額之帳簿、文據。設帳者所得核定方式有下列三種:

- 依帳載紀錄核實認列:依法設帳並保存憑證能提供所得額之帳簿、文據調查者適用。

- 按前3年平均純益率核定:申報或調整之純益率達前3年度核定平均純益率以上者適用。

- 按書審純益率核定:登記驗印、依法辦理結算申報者,申報收入與稽徵機關搜集的資料相符,無短漏報收入情形,且自行申報或調整之純益率,已達該行業別之書審純益率標準者適用。

另外財政部在2018年度頒定費用標準也新增規定,律師配合政府政策辦理的法律扶助案件及法院指定義務辯護案件,收入可按50%認定費用;而醫師的部分,C型肝炎全口服新藥健保給付收入,費用率按96%認定,都是對納稅義務人有利的規定。由此可見,執行業務者必須考量實際獲利情況,最好的節稅方法是隨時留意政府頒訂的新政策並且一開業即設帳記載每日收支、保存憑證,於年底結算純益後,採取最有利的方式來申報。

結語:

許多專業人士各自專精自身的專業領域,執業有成而較一般大眾快速累積了財富。然而因業務繁重,往往疏於留意繁雜瑣碎的稅務問題,進而衍生不同的稅務責任與風險。提醒有執行業務所得者,應與您的會計師討論如何依法設帳,充分了解稅務機關查核方式及重點,避免違法遭補稅及罰款。