专业丛书

呂旭明會計師教您如何節稅致富與跨境傳承

第一章:台灣所得稅篇

Q26 外僑及多重居住身分者,該如何申報在臺灣的所得稅?

範例背景

宋先生早期在美國念書,後來畢業順利進入美國公司工作,並取得公民身分。因通曉中英文,所以被美國總公司派到新加坡工作,並取得新加坡的居留證,憑藉優良的工作能力及吃苦耐勞的精神,又被指派兼任臺灣地區的總經理。

由於工作各項津貼政策,宋先生選擇用美國籍就任,因此即便宋先生有美國及臺灣雙重身分,出入境臺灣都是用美國護照,同時還取得了臺灣的居留證。幾十年的打拚,宋先生想要退休,公司安排他擔任臺灣和新加坡公司的顧問。宋先生想知道既然他必須要頻繁往來新加坡跟臺灣,臺灣和新加坡有租稅優惠,到底以他的情形,是住在新加坡比較好還是住在臺灣比較好?稅務上的差異是甚麼?有沒有需要注意的地方?

核定租稅與規劃

首先要先確認宋先生到底要作為臺灣居民還是新加坡居民。因為宋先生即便是顧問,所得收入也很高,在新加坡個人所得稅率最高是22%,臺灣則是40%(臺灣非稅務居民薪資扣繳是18%),因此似乎做為新加坡居民在稅率上比較有利。

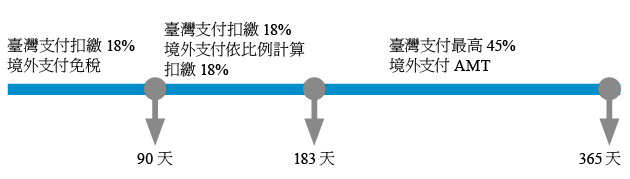

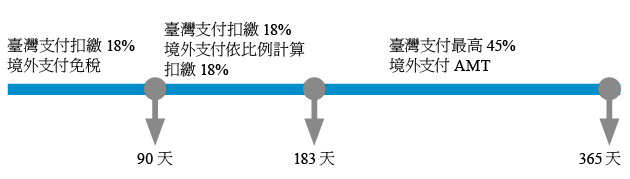

由於宋先生身分特殊,既是臺灣人,又有居留證。要先確認不會因為外僑居留證,而被臺灣國稅局視為戶籍,進而以臺灣人課稅。對此外僑居留證不影響外僑課稅方式,即使是申請永久居留證;外僑課稅方式一律以天數計算,1年居住超過183天視同臺灣稅務居民,居留90~183天之間境外支付勞務收入,必須按居住比例計為臺灣所得課稅,以扣繳率18%報稅繳納。如果低於90天,境外收入不需納稅。

所謂的勞務收入,除了必須看支付地區之外還必須看勞務提供地。即便是新加坡公司支付,如果勞務提供地在臺灣,一樣要計入所得課稅。以宋先生的情形來看如果可以維持在90~183天居住,可以不當臺灣的稅務居民,因為顧問收入如果以月支薪,宋先生又往返新加坡與臺灣,除非可以明確舉證新加坡的勞務收入都是在新加坡當地提供,才可以不計入。因此新加坡的薪水會依照臺灣居住天數,依比例計入,再用扣繳率申報繳稅。

如果之後居住臺灣每年超過183天,境外勞務所得如果是在臺灣提供勞務,則須計入臺灣一般收入,如果是在國外提供,則不需納入。

外僑如果有臺灣所得,申報後國稅局會因為是美國外僑,可能會要求提供美國外僑的所得稅申報書,確認在境外是否有無薪資收入,如果有可能會依照比例認列回臺灣課稅。配偶如果出入境天數不一,可選擇分開申報。

但是本例如果主張新加坡的永久居留證會對認定方式有影響,因為適用臺灣與新加坡的租稅協定。

如果取得新加坡永居,根據租稅雙邊協定,對於所得認定比上述條件放寬。

同時符合下列條件,新加坡公司派遣來臺工作的薪水可免臺灣所得稅,也就是不用依照天數計入臺灣所得。

另外臺灣的居留證如果轉成永居,最大的好處應該是健康保險,永居後不論入境天數,只要一直有投保,即可一直享有健保資格。如果是一般的居留證,到期後就會無法投保。

結語

實務上,因為現在是地球村的時代,很多人可以直接異地工作,就像新冠肺炎造成多數人在家工作。同樣的,利用網路工作,即便不到當地還是可以賺取勞務收入,如果不誠實申報勞務所得,對國稅局來說也許很難查證。可是一旦都不申報收入,未來臺灣需要資金時,也會面臨無法匯回的窘境,不可不慎。

宋先生早期在美國念書,後來畢業順利進入美國公司工作,並取得公民身分。因通曉中英文,所以被美國總公司派到新加坡工作,並取得新加坡的居留證,憑藉優良的工作能力及吃苦耐勞的精神,又被指派兼任臺灣地區的總經理。

由於工作各項津貼政策,宋先生選擇用美國籍就任,因此即便宋先生有美國及臺灣雙重身分,出入境臺灣都是用美國護照,同時還取得了臺灣的居留證。幾十年的打拚,宋先生想要退休,公司安排他擔任臺灣和新加坡公司的顧問。宋先生想知道既然他必須要頻繁往來新加坡跟臺灣,臺灣和新加坡有租稅優惠,到底以他的情形,是住在新加坡比較好還是住在臺灣比較好?稅務上的差異是甚麼?有沒有需要注意的地方?

核定租稅與規劃

首先要先確認宋先生到底要作為臺灣居民還是新加坡居民。因為宋先生即便是顧問,所得收入也很高,在新加坡個人所得稅率最高是22%,臺灣則是40%(臺灣非稅務居民薪資扣繳是18%),因此似乎做為新加坡居民在稅率上比較有利。

由於宋先生身分特殊,既是臺灣人,又有居留證。要先確認不會因為外僑居留證,而被臺灣國稅局視為戶籍,進而以臺灣人課稅。對此外僑居留證不影響外僑課稅方式,即使是申請永久居留證;外僑課稅方式一律以天數計算,1年居住超過183天視同臺灣稅務居民,居留90~183天之間境外支付勞務收入,必須按居住比例計為臺灣所得課稅,以扣繳率18%報稅繳納。如果低於90天,境外收入不需納稅。

所謂的勞務收入,除了必須看支付地區之外還必須看勞務提供地。即便是新加坡公司支付,如果勞務提供地在臺灣,一樣要計入所得課稅。以宋先生的情形來看如果可以維持在90~183天居住,可以不當臺灣的稅務居民,因為顧問收入如果以月支薪,宋先生又往返新加坡與臺灣,除非可以明確舉證新加坡的勞務收入都是在新加坡當地提供,才可以不計入。因此新加坡的薪水會依照臺灣居住天數,依比例計入,再用扣繳率申報繳稅。

如果之後居住臺灣每年超過183天,境外勞務所得如果是在臺灣提供勞務,則須計入臺灣一般收入,如果是在國外提供,則不需納入。

外僑如果有臺灣所得,申報後國稅局會因為是美國外僑,可能會要求提供美國外僑的所得稅申報書,確認在境外是否有無薪資收入,如果有可能會依照比例認列回臺灣課稅。配偶如果出入境天數不一,可選擇分開申報。

但是本例如果主張新加坡的永久居留證會對認定方式有影響,因為適用臺灣與新加坡的租稅協定。

如果取得新加坡永居,根據租稅雙邊協定,對於所得認定比上述條件放寬。

同時符合下列條件,新加坡公司派遣來臺工作的薪水可免臺灣所得稅,也就是不用依照天數計入臺灣所得。

- 來臺天數小於183天;

- 由新加坡公司支付薪水;

- 該薪水不可以轉嫁費用給臺灣公司。

另外臺灣的居留證如果轉成永居,最大的好處應該是健康保險,永居後不論入境天數,只要一直有投保,即可一直享有健保資格。如果是一般的居留證,到期後就會無法投保。

結語

實務上,因為現在是地球村的時代,很多人可以直接異地工作,就像新冠肺炎造成多數人在家工作。同樣的,利用網路工作,即便不到當地還是可以賺取勞務收入,如果不誠實申報勞務所得,對國稅局來說也許很難查證。可是一旦都不申報收入,未來臺灣需要資金時,也會面臨無法匯回的窘境,不可不慎。