专业丛书

呂旭明會計師教您如何節稅致富與跨境傳承

第一章:台灣所得稅篇

Q22 實施最低稅負制後,個人所得稅對於海外所得的申報還有租稅規劃空間嗎?

範例背景

施莊敬夫婦為外商精品公司高階主管,薪資及年終獎金都是固定金額,可以合理估算年收入。夫婦倆於2015年與友人王武合資成立貿易公司(有限公司),夫婦出資額3,000,000元。

2020年底王武想以6,000,000元購買施莊敬夫婦的出資額,施莊敬夫婦有意願出售該出資額,但考慮到國外還有二筆收入可能也會在2020年底實現,如此2020年會產生將超過20,000,000元的所得,需要繳納達40%的所得稅。

施莊敬夫婦預估2020年例行性所得之綜合所得淨額約為6,000,000元(包含扣除以納骨塔捐贈給鄉公所共計200,000元);出售貿易公司出資額所得3,000,000元;預計出售2015年於海外購買之不動產,購買成本7,000,000元;售價共計18,000,000元,合計所得11,000,000元。另外取得與友人共同投資之海外公司股利 2,000,000元。

因此特別在2020年11月請教專業會計師,針對2020年度所得實現得安排建議。

核定租稅與規劃

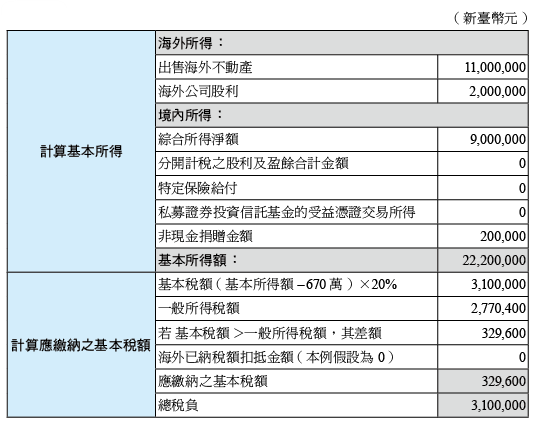

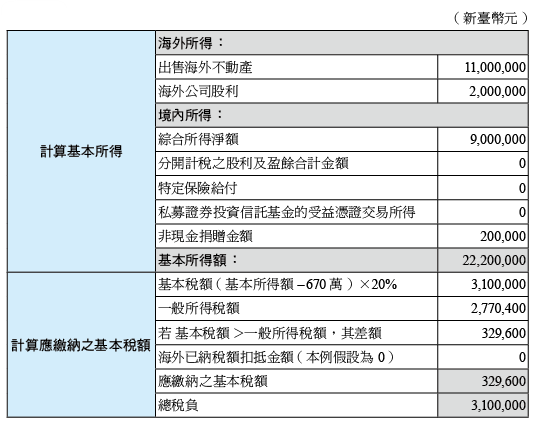

依上述案例,施莊敬夫婦推估2020年薪資、獎金等例行性所得所產生綜合所得淨額約為6,000,000元,再加上出售出資額所得3,000,000元,核定綜合所得應納稅額為2,770,400元(9,000,000×40% – 829,600)。另再逐一考量應計入基本所得額各項目:

一般所得稅額大於基本稅額,僅須按一般所得稅額繳稅,無須繳納基本稅額。

個人海外所得自2010年1月1日起始納入最低稅負制之稅基,個人未來除申報綜合所得稅外,若屬中華民國境內居住之個人尚需申報基本所得額。

最低稅負實施後,具體之租稅規劃:

一、符合不適用最低稅負者

成為非臺灣境內居住之個人,即在臺灣境內無住所,而於一課稅年度內在臺灣境內居留合計未滿183天者,即無最低稅負之適用

二、海外所得

方式一:利用合法贈與額,讓要保人與受益人為同一人:按父母、袓父母每年每人有220萬元合法贈與額度,匯入子女帳戶,由子女自己擔任要保人及受益人,惟子女若有多人,額度恐不敷使用,但可提高贈與額度,略繳納部分贈與稅。

方式二:善用年金給付方式,控制當年所得:父母為要保人,子女為受益人,安排年金給付,每年所得不逾670萬元即可,死亡給付亦可用年金方式規避每一申報戶3,330萬元之上限。惟子女若有其他收入時,要注意超出免稅額度。

方式三:善用死亡給付每申報戶3,330萬元額度:要保人與受益人不同一人的人壽及年金保險,受益人為不同納稅人各可有3,330萬元免稅額度。惟繼承人若為同一申報戶,則只有3,330萬元,應得繼承人安排於不同之申報戶,以充分享有3,330萬元之免稅額度。

方式四:善用意外險及醫療險:按意外險及醫療險給付不納入所得計算,可免稅。惟兩種險有較嚴格給付限制,並非任何死亡都理賠,應注意相關保險合約之規定。

法令解析

依所得基本稅額條例第12條規定:

個人之基本所得額,為依所得稅法規定計算之綜合所得淨額,加計下列各款金額後之合計數:

依第1項第6款規定加計之減免所得額或扣除額,其發生之損失,經財政部公告者,準用第3項規定。

第1項第2款規定之金額,其計算調整及公告方式,準用第3條第2項規定。

第1項第1款規定,自中華民國98年1月1日施行。但行政院得視經濟發展情況,於必要時,自99年1月1日施行。

應計入個人基本所得額的項目:

有鑒於國際貿易及跨國投資之蓬勃發展,使得具有境外所得者不在少數。除充分利用免稅額670萬元,或透過合法合理方式配置個人境外所得外,報稅時亦不應忽略其他應計入基本所得額的項目,必要時應諮詢專業會計師之意見。

施莊敬夫婦為外商精品公司高階主管,薪資及年終獎金都是固定金額,可以合理估算年收入。夫婦倆於2015年與友人王武合資成立貿易公司(有限公司),夫婦出資額3,000,000元。

2020年底王武想以6,000,000元購買施莊敬夫婦的出資額,施莊敬夫婦有意願出售該出資額,但考慮到國外還有二筆收入可能也會在2020年底實現,如此2020年會產生將超過20,000,000元的所得,需要繳納達40%的所得稅。

施莊敬夫婦預估2020年例行性所得之綜合所得淨額約為6,000,000元(包含扣除以納骨塔捐贈給鄉公所共計200,000元);出售貿易公司出資額所得3,000,000元;預計出售2015年於海外購買之不動產,購買成本7,000,000元;售價共計18,000,000元,合計所得11,000,000元。另外取得與友人共同投資之海外公司股利 2,000,000元。

因此特別在2020年11月請教專業會計師,針對2020年度所得實現得安排建議。

核定租稅與規劃

依上述案例,施莊敬夫婦推估2020年薪資、獎金等例行性所得所產生綜合所得淨額約為6,000,000元,再加上出售出資額所得3,000,000元,核定綜合所得應納稅額為2,770,400元(9,000,000×40% – 829,600)。另再逐一考量應計入基本所得額各項目:

一般所得稅額大於基本稅額,僅須按一般所得稅額繳稅,無須繳納基本稅額。

個人海外所得自2010年1月1日起始納入最低稅負制之稅基,個人未來除申報綜合所得稅外,若屬中華民國境內居住之個人尚需申報基本所得額。

最低稅負實施後,具體之租稅規劃:

一、符合不適用最低稅負者

成為非臺灣境內居住之個人,即在臺灣境內無住所,而於一課稅年度內在臺灣境內居留合計未滿183天者,即無最低稅負之適用

二、海外所得

(一)每年控制海外所得在新臺幣100萬元以內。

(二)在租稅天堂成立公司,再把存在海外銀行的利息,或是房屋租金,轉到這家設立在低稅負國家中的公司下面,個人海外所得變成是海外的公司所得。但國稅局可能會實施「受控外國公司制度」(Controlled Foreign Company Rules),個人CFC制度請參考本章Q25。

三、購買人壽保險 方式一:利用合法贈與額,讓要保人與受益人為同一人:按父母、袓父母每年每人有220萬元合法贈與額度,匯入子女帳戶,由子女自己擔任要保人及受益人,惟子女若有多人,額度恐不敷使用,但可提高贈與額度,略繳納部分贈與稅。

方式二:善用年金給付方式,控制當年所得:父母為要保人,子女為受益人,安排年金給付,每年所得不逾670萬元即可,死亡給付亦可用年金方式規避每一申報戶3,330萬元之上限。惟子女若有其他收入時,要注意超出免稅額度。

方式三:善用死亡給付每申報戶3,330萬元額度:要保人與受益人不同一人的人壽及年金保險,受益人為不同納稅人各可有3,330萬元免稅額度。惟繼承人若為同一申報戶,則只有3,330萬元,應得繼承人安排於不同之申報戶,以充分享有3,330萬元之免稅額度。

方式四:善用意外險及醫療險:按意外險及醫療險給付不納入所得計算,可免稅。惟兩種險有較嚴格給付限制,並非任何死亡都理賠,應注意相關保險合約之規定。

法令解析

依所得基本稅額條例第12條規定:

個人之基本所得額,為依所得稅法規定計算之綜合所得淨額,加計下列各款金額後之合計數:

- 未計入綜合所得總額之非中華民國來源所得、依香港澳門關係條例第28條第1項規定免納所得稅之所得。但一申報戶全年之本款所得合計數未達新臺幣100萬元者,免予計入。

- 本條例施行後所訂立受益人與要保人非屬同一人之人壽保險及年金保險,受益人受領之保險給付。但死亡給付每一申報戶全年合計數在新臺幣3,000萬元以下部分,免予計入。

- 私募證券投資信託基金之受益憑證之交易所得。

- 依所得稅法或其他法律規定於申報綜合所得稅時減除之非現金捐贈金額。

- (刪除)

- 本條例施行後法律新增之減免綜合所得稅之所得額或扣除額,經財政部公告者。前項第3款規定交易所得之計算,準用所得稅法第14條第1項第7類第1款及第2款規定。其交易有損失者,得自當年度交易所得中扣除;當年度無交易所得可資扣除,或扣除不足者,得於發生年度之次年度起3年內,自其交易所得中扣除。但以損失及申報扣除年度均以實際成交價格及原始取得成本計算損益,並經稽徵機關核實認定者為限。

依第1項第6款規定加計之減免所得額或扣除額,其發生之損失,經財政部公告者,準用第3項規定。

第1項第2款規定之金額,其計算調整及公告方式,準用第3條第2項規定。

第1項第1款規定,自中華民國98年1月1日施行。但行政院得視經濟發展情況,於必要時,自99年1月1日施行。

應計入個人基本所得額的項目:

- 海外所得:指未計入綜合所得總額之非中華民國來源所得及香港澳門地區來源所得。一申報戶全年合計數未達新臺幣100萬元者,免予計入;在新臺幣100萬元以上者,應全數計入。

- 特定保險給付:受益人與要保人非屬同一人之人壽保險及年金保險給付,但死亡給付每一申報戶全年合計數在3,330萬元以下部分免予計入。超過3,330萬元者,扣除3,330萬元後之餘額應全數計入。

- 私募證券投資信託基金的受益憑證交易所得。

- 申報綜合所得稅時採列舉扣除額之「非現金捐贈金額」(如:土地、納骨塔、股票等)。

- 個人綜合所得稅的「綜合所得淨額」。

- 選擇分開計稅之股利及盈餘合計金額。

有鑒於國際貿易及跨國投資之蓬勃發展,使得具有境外所得者不在少數。除充分利用免稅額670萬元,或透過合法合理方式配置個人境外所得外,報稅時亦不應忽略其他應計入基本所得額的項目,必要時應諮詢專業會計師之意見。