专业丛书

Estate Planning by U.S. Trust 美國報稅與海外財產揭露(中文部分)

第五章 ─ 美國非朝代信託

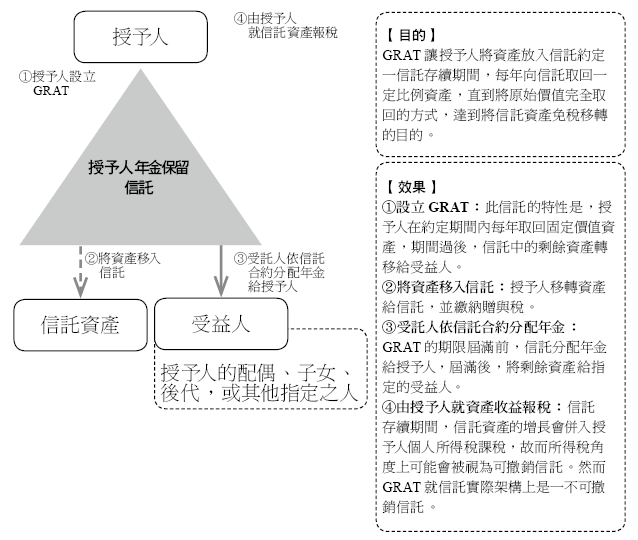

(三) 授予人保留年金信託

1. GRAT信託介紹

授予人保留年金信託(GRAT)是一種不可撤銷的贈與信託,常用於房地產規劃或未上市股權規劃,它使授予人或信託設立者可以以極少的稅費或不繳納贈予稅的費用將大量財富傳遞給下一代,可以最大程度地減少向家庭成員提供贈與的稅款。GRAT是創建了一固定期限的不可撤銷信託,信託的授予人在建立信託時要繳稅,資產置於信託下,然後每年支付年金,信託到期後,受益人將獲得免稅資產。

GRAT信託是一財產管理信託,它吸收了可撤銷信託的長處,在設立GRAT時,授予人以信託方式提供資產,但保留在GRAT期限內向信託取回資產原始價值的權利,其年金支付來自該信託資產增值或信託資產的孳息。GRAT的期限屆滿時,會將剩餘資產轉讓給授予人指定的受益人,如果建立信託的個人在信託到期之前去世,則資產成為該個人應稅遺產的一部分。11

常用的GRAT資產移轉方式:父母首先設立GRAT,並列出受益子女名單;父母可按照自己的意願向GRAT放入一大筆資金。在現有GRAT條款規定下,GRAT的本金加利息,在經過預先確定的時期後全部轉回到父母名下;這筆資金獲得的超過利息部分的收益,允許留在信託內,並可免課遺產稅和贈與稅而讓下一代繼承。12

11 Grantor Retained Annuity Trust (GRAT). https://www.investopedia.com/terms/g/grat.asp.

12 Grantor Retained Annuity Trusts (GRAT). https://www.n-klaw.com/grantor-retained-annuity-trustsgrat/.

2. GRAT優缺點

GRAT信託有下列十大優勢:

① 以確定性安排規避不確定性風險,將極具未來溢價升值潛力的資產在最低評估值時鎖定最低評估利率。

② 以時間換安全,以最低的稅務成本換取最大投資價值的財富傳承。

③ 以空間換保全,以最低評估利率的現值換取將來最高投資收益利率的終值。

④ 以生前就精準降低贈與稅的高額稅負目標來建立規避資產未來大幅度升值的遺產稅槓桿,具有小成本大槓桿的效應。

⑤ 以確定性安排傳承意願,達到生前資產所有權權益最優化、資產控制權權益最強化和身後資產受益權利益最大化,是信託三權平衡安排的最佳組合。

⑥ 以金融精算和法律稅務的高度融合,達到財攻法守和開源節流的動態平衡,達到進取和穩健的動態平衡。

⑦ 以不可撤銷信託的安排,最大程度剝離商業資產和個人資產,有效隔離和阻斷資產和財富潛在的爭端、糾紛和風險。

⑧ 以委託人信託性質和不可撤銷信託本質的完美結合,將信託法律的「雙重所有權」和信託稅法的「導管理論」發揮到極致,在收入所得階段的所得稅稅負不轉嫁和財產傳承階段的贈與稅稅負提前轉嫁中獲取平衡。

⑨ 以明確的時間安排籌劃,既打破了信託形式的選擇表象上看起來以單純贈與為目的規避贈與稅和遺產稅的意圖,又建立了信託要素的構成實質上以長遠投資價值為標的放大資產價值和降低風險因數的穩健平衡。

⑩ 以多主體法律結構的安排,充分彰顯信託不是短期逐利的工具,而是財富的替代、耐心的資本、長期的投資、深度的傳富、最大化利益的節稅和免稅的工具。

3. GRAT之風險

GRAT也有一些弊端,設立GRAT時,一般會設置信託的期限,期限屆滿後,剩餘資產將轉移給指定的受益人,但如果授予人在任期屆滿之前過世,那麼信託中的所有資產將歸還給授予人,並包括在授予人的應稅遺產中。

信託期間之設定,是GRAT是否能發揮功效之重要因素之一,若約定的信託期間越長,雖可更有效減少贈與稅,但授予人於信託期間屆滿前即死亡之可能性亦提高,因此,授予人於設立信託時,應考慮其年齡、健康情形等以便設定適當之信託期間。

另外, GRAT時是授予人以信託方式完全贈與資產,在信託期間內(GRAT信託期間至少為兩年13)向信託收取所提供資產原始價值,按IRS規定的收益率(IRC§7520),GRAT信託期間到期時,會將剩餘資產(基於任何升值和IRS假定的回報率)分配給授予人的受益人。就是當7520利率走低,同一筆年金給付的現值增加,贈與金額便降低。轉入之財產成長率超過7520利率,GRAT計畫才算成功。

13 The IRC does not have an explicit requirement of two years, but it is generally recommended that a GRAT of more than 2 years be set. It can be assumed that the industry’s own mapping out of a GRAT period of more than 2 years can satisfy the IRS’s minimum requirements, and the GRAT example in the IRS’s published TECHNICAL ADVICE (Number: 200230003) is also illustrated by more than two years.

IRC沒有2年的明確規定,但普遍建議設置2年期以上的GRAT,可以認為是業界自行摸索出2年以上的GRAT期間能滿足IRS的最低要求,IRS公布的technical advice (Number: 200230003) 中的GRAT範例也是以2年以上為說明。(https://www.irs.gov/pub/irs-wd/0230003.pdf)