专业丛书

呂旭明會計師教您如何節稅致富與跨境傳承

第一章:台灣所得稅篇

Q12 自然人取得營利事業贈與的財產需要申報贈與稅嗎?

範例背景

自然人將自己的財產贈與他人,經他人允諾接受應課贈與稅;若屬營利事業將財產贈與他人應否課徵贈與稅?答案是否定的。

營利事業非自然人,故依遺贈稅法的規定免課贈與稅,但自然人之受贈所得依所得稅法之規定,並非免稅所得項目之一,故應課徵綜合所得稅。節稅之安排與規劃應縝密配合,並應面面俱到,切勿掛一漏萬。

曾文林先生為將財產過戶予兒子曾聲言,但恐遭核課鉅額贈與稅,乃先將財產轉讓予所經營的萬大公司,再以該公司的名義贈與曾聲言, 心想如此一來,因公司屬法人並非自然人,故可不必適用遺贈稅法規定課徵贈與稅。但結果卻出乎意料之外,還是收到國稅局補稅及罰鍰通知。

核定租稅與規劃

國稅局在查核萬大公司營利事業所得稅申報案時,發現公司將財產贈與自然人,乃通報所轄稽徵所查明受贈人曾聲言有無將此財產依評定價格列報綜合所得。

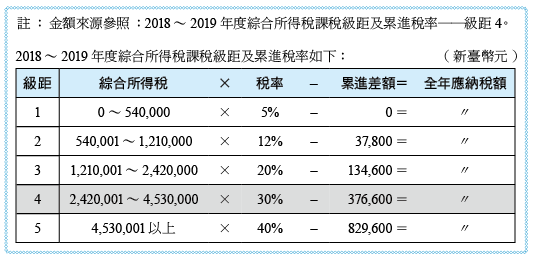

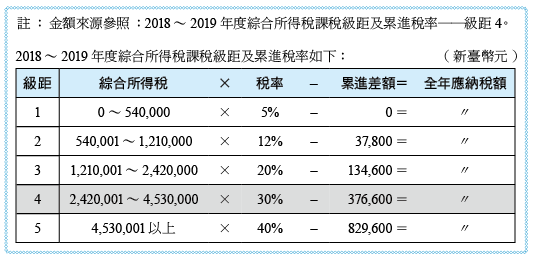

經調閱綜合所得稅申報資料,發現未列報,故乃將該受贈財產依評定價格(計3,460,000元)認定為當年度綜合所得。其已適用綜所稅稅率30%核定補徵綜合所得稅661,400元〔(3,460,000×30%)– 376,600(註)〕,並以漏報所得違章送罰。

本案若曾文林不透過萬大公司進行三角移轉,即使被核定課徵贈與稅,亦僅126,000元〔(3,460,000 – 2,200,000)×10%〕,但透過上述方式,不僅遭受核課鉅額所得稅,且又被送罰,真可謂得不償失,本案以法人贈與認定,由受贈人遭課所得稅看來,足足多負擔稅額達535,400元。

法令解析

依遺產及贈與稅法第3條規定,凡經常居住中華民國境內之中華民國國民,就其在中華民國境內境外之財產為贈與者,應依本法規定課徵贈與稅;經常居住中華民國境外之中華民國國民及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。據此贈與稅之課徵對象僅指自然人無償之財產移轉而言,若為法人或非屬法人之獨資、合夥企業財產之捐贈當非屬贈與稅之核課範圍。

另依所得稅法第4條第17款,因繼承、遺贈或贈與而取得之財產免納所得稅,但取自營利事業贈與之財產不在此限。即自然人自營利事業受贈均應課徵個人綜合所得稅。而此所謂「營利事業,係指公營、私營或公私合營,以營利為目的,具備營業牌號或場所之獨資、合夥、公司及其他組織方式之工、商、農、林、漁、牧、礦、冶等營利事業均屬之。

結語

營利事業贈與自然人財產,雖可免徵贈與稅,但自然人應申報綜合所得稅,所得額依受贈資產價值認定之。

自然人將自己的財產贈與他人,經他人允諾接受應課贈與稅;若屬營利事業將財產贈與他人應否課徵贈與稅?答案是否定的。

營利事業非自然人,故依遺贈稅法的規定免課贈與稅,但自然人之受贈所得依所得稅法之規定,並非免稅所得項目之一,故應課徵綜合所得稅。節稅之安排與規劃應縝密配合,並應面面俱到,切勿掛一漏萬。

曾文林先生為將財產過戶予兒子曾聲言,但恐遭核課鉅額贈與稅,乃先將財產轉讓予所經營的萬大公司,再以該公司的名義贈與曾聲言, 心想如此一來,因公司屬法人並非自然人,故可不必適用遺贈稅法規定課徵贈與稅。但結果卻出乎意料之外,還是收到國稅局補稅及罰鍰通知。

核定租稅與規劃

國稅局在查核萬大公司營利事業所得稅申報案時,發現公司將財產贈與自然人,乃通報所轄稽徵所查明受贈人曾聲言有無將此財產依評定價格列報綜合所得。

經調閱綜合所得稅申報資料,發現未列報,故乃將該受贈財產依評定價格(計3,460,000元)認定為當年度綜合所得。其已適用綜所稅稅率30%核定補徵綜合所得稅661,400元〔(3,460,000×30%)– 376,600(註)〕,並以漏報所得違章送罰。

本案若曾文林不透過萬大公司進行三角移轉,即使被核定課徵贈與稅,亦僅126,000元〔(3,460,000 – 2,200,000)×10%〕,但透過上述方式,不僅遭受核課鉅額所得稅,且又被送罰,真可謂得不償失,本案以法人贈與認定,由受贈人遭課所得稅看來,足足多負擔稅額達535,400元。

法令解析

依遺產及贈與稅法第3條規定,凡經常居住中華民國境內之中華民國國民,就其在中華民國境內境外之財產為贈與者,應依本法規定課徵贈與稅;經常居住中華民國境外之中華民國國民及非中華民國國民,就其在中華民國境內之財產為贈與者,應依本法規定,課徵贈與稅。據此贈與稅之課徵對象僅指自然人無償之財產移轉而言,若為法人或非屬法人之獨資、合夥企業財產之捐贈當非屬贈與稅之核課範圍。

另依所得稅法第4條第17款,因繼承、遺贈或贈與而取得之財產免納所得稅,但取自營利事業贈與之財產不在此限。即自然人自營利事業受贈均應課徵個人綜合所得稅。而此所謂「營利事業,係指公營、私營或公私合營,以營利為目的,具備營業牌號或場所之獨資、合夥、公司及其他組織方式之工、商、農、林、漁、牧、礦、冶等營利事業均屬之。

結語

營利事業贈與自然人財產,雖可免徵贈與稅,但自然人應申報綜合所得稅,所得額依受贈資產價值認定之。