专业丛书

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q6 持有美國綠卡一定是美國稅務居民?

案例

任先生在台灣台南及越南經營成衣製造及貿易,挾著成本低廉且品質頗佳的優勢,事業一日千里,營運觸角更延展至海外,銷售給美國大型量販業者,事業經營一帆風順。任先生因為生意上的關係,有相當多的機會造訪美國,在觀察了美國的人文及居住環境之後,對照到台灣及東南亞,他更加喜愛美國的大環境,之後更在望子成龍、望女成鳳的心態下,將分別為七歲及十一歲的兒女送至美國念書。

任先生因為經營事業需要經常入境美國,在美國設立公司,聘請數十名員工,因此便申請取得美國綠卡成為永久居民。但是任先生卻忽略了他在取得綠卡後,在美國境外的租賃所得或經營公司的營利所得,可能都面臨了要在美國申報的稅務風險。持有綠卡就等同於美國稅務居民嗎?

專家解析

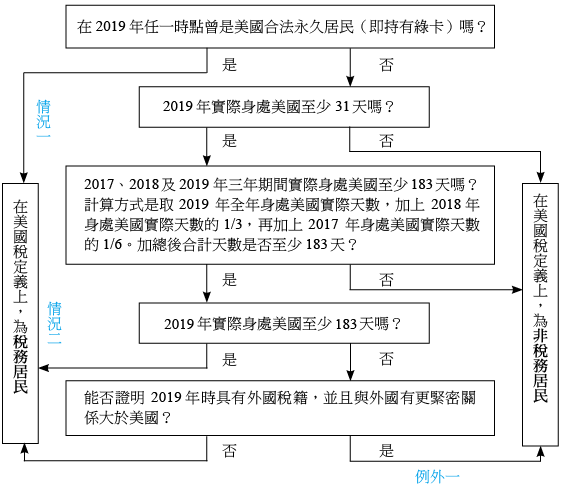

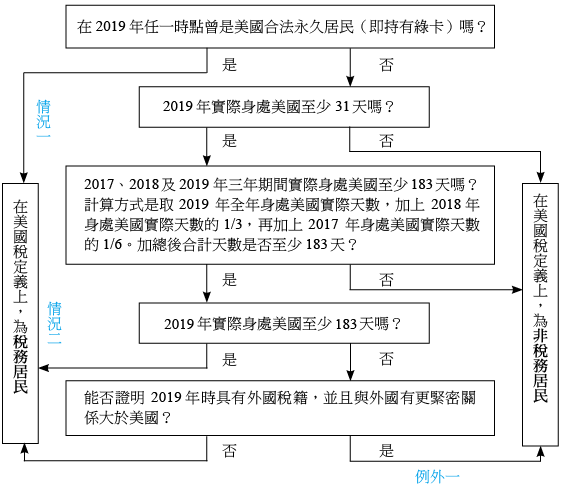

本例中任先生因從事國際貿易而必須經常入境美國,依照美國稅法的規定,即便未持有綠卡者也可能因為在美國居留天數超過 183 天而成為美國稅務居民,而負有在美國申報個人所得稅的義務。關於這一點,可以參考下列圖表(註),來判斷是否應申報美國個人所得稅:

註:相關數據資料來自 Publication 519 “U.S. Tax Guide for Aliens” 是美國國稅局針對外國人較常遇到的稅務議題所作的公報說明。本書中出現的 Publication(或 Pub.)皆是指美國國稅局的公報。

所以,依據上圖若符合以下兩種任一情況,即使身為外國人也會被美國國稅局視為是稅務上的居住者(Resident Alien),應依照美國的規定申報個人 2019 年度的所得稅。

情況一、在 2019 年度中任何一個時點曾是美國合法的永久居民(亦即持有綠卡),此即為永久居民測試(Permanent Resident Test,簡稱為 PRT);

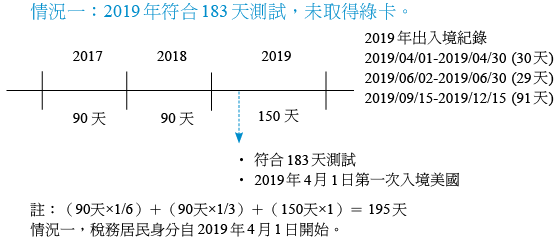

情況二、雖然未持有綠卡,但在 2019 年在美國居留達到 183 天或以上;或雖然未持有綠卡,但在 2019 年居留超過 31 天,且 2017、2018、2019 三個年度分別依 1/6、1/3、1 加權計算的天數總計已達 183 天,此即為實質居留測試(Substantial Presence Test,簡稱為 SPT)。

就此實質居留測試來說,有兩個例外情況,提供讀者參考:

例外一:與他國有更緊密關係(Closer Connection)

依據情況二之條件,納稅人在 2019 年在美國居留天數未滿 183 天,大部分時間均居住在國外(原所在國)的情況下,仍有可能基於「實質居留測試(三年加權停留天數大於 183 天)」而被定義為美國稅務上的居住者(Resident Alien)。在此種情況下的納稅人若能展現其與另一個(或兩個)國家的關係比美國更緊密的話,納稅人仍可以主張被視為美國稅上的非居民。

例如:一位台灣籍母親(未持有綠卡)的生活及工作區域都是在台灣,只是因為 2017、2018、2019 三個年度經常去美國探視女兒,經加權天數超過 183 天而被視為美國稅務上的居住者,但 2019 年待在美國的時間不到 183 天。此位台灣籍母親即有機會主張其與台灣的關係更為緊密,而非美國所得稅務上的居住者,因此,並無申報及繳交非美國來源所得的義務。

值得注意的是美國對此「更緊密關係」的認定是採取實質認定的原則,要滿足與他國有更緊密關係的規定,除了要在其他居住國家有「稅務居所」還要有「緊密關係」的展現。所謂「稅務居所」在美國規定下主要是依據納稅人的工作區域而定,如納稅人的工作區域主要都位於台灣,那該納稅人的「稅務居所」就是台灣。「緊密關係」美國稅務局主要會依納稅人的永久居所、納稅人的家人居所、駕照發行地、銀行開戶地、更或者是納稅人在美國境內所填寫相關文件(如 W-8BEN 表或是 W-9 表)上之國籍來判斷是否有實質的「緊密關係」,納稅人如欲申請與他國有更緊密關係需要填寫 8840 表,將上述相關資訊揭露於表中並連同 1040NR 表一同申報美國稅局。此部分申請必須參酌納稅人的實際個案情況(家人、資產所在、個人社會及經濟活動),若對個案適用有不確定性時,建議要諮詢專家意見。

例外二、租稅協定

依據情況一的條件,納稅人雖然大部分的時間均居住於國外(原所在國),因為持有綠卡,基於「永久居民測試」就必須被視為美國稅務上的居民,依規定要報繳美國所得稅,而在兩個國家(美國及原所在國)同時均被視為稅務居民。在此種情況下,若原所在國與美國訂有租稅協定,或許有可能依據租稅協定之中兩國關於「居民」的約定,被視為美國的非稅務居民,而為原所在國的稅務居民,但此申請需以納稅人在原所在國始終保有永久的住所且有很緊密的關係為前提,再經一定之程序,並非每個綠卡持有者均可適用。

例如:中國護照持有者若同時持有美國綠卡,因中國與美國訂有租稅協定,或許可依據租稅協定內容之約定經一定程序而成為美國的非稅務居民;但值得注意的是,若真的申請為美國的非稅務居民,等同主動揭示其與美國之關係較不緊密,與持有綠卡之目的與出發點為納稅人有很高的意圖在美國長久居住的大原則相背離,該持有綠卡者可能於入境美國海關時綠卡遭沒收,或因投資移民取得臨時綠卡要轉換成正式綠卡時遭拒絕,或未來想轉換為公民身分時被拒絕,不可不慎。

持有台灣護照者若同時持有美國綠卡,因台灣並未與美國簽訂租稅協定,此例外途徑當然不適用,台灣護照持有美國綠卡者就一定是美國之稅務居民,除非此持有台灣護照者根據中國法律被確定為中國稅務居民,且幾乎全部所得均來自中國,或可主張其同時為中國與美國稅務上的居民,擬參照上例適用中國與美國之租稅協定。惟另方面依據目前《台灣地區與大陸地區人民關係條例》第二十四條規定,台灣地區人民、法人、團體或其它機構有大陸地區來源所得者,應併同台灣地區來源所得課徵所得稅。但其在大陸地區已繳納之稅額,得自應納稅額中扣抵。故台籍持有綠卡又往來於中美台三地者,擬利用此例外規定之適用,所得稅負之計算與繳納可預想是非常錯綜複雜的。

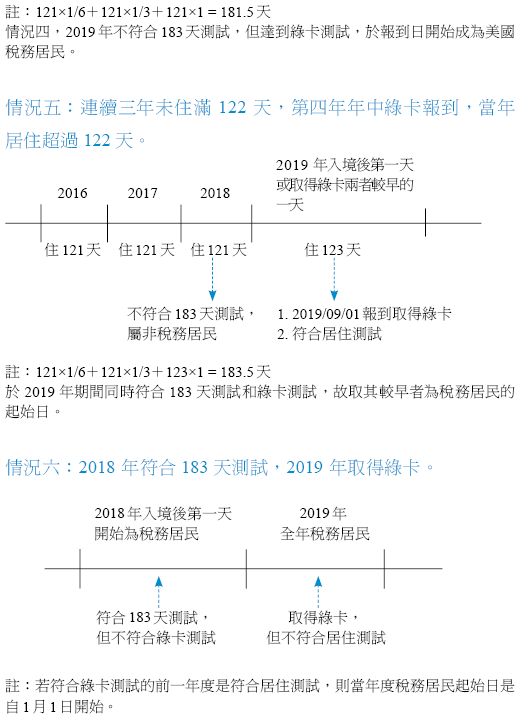

視為稅務居民的起始日

另外,Publication 519 對於視為稅務居民的起始點亦有補充說明。

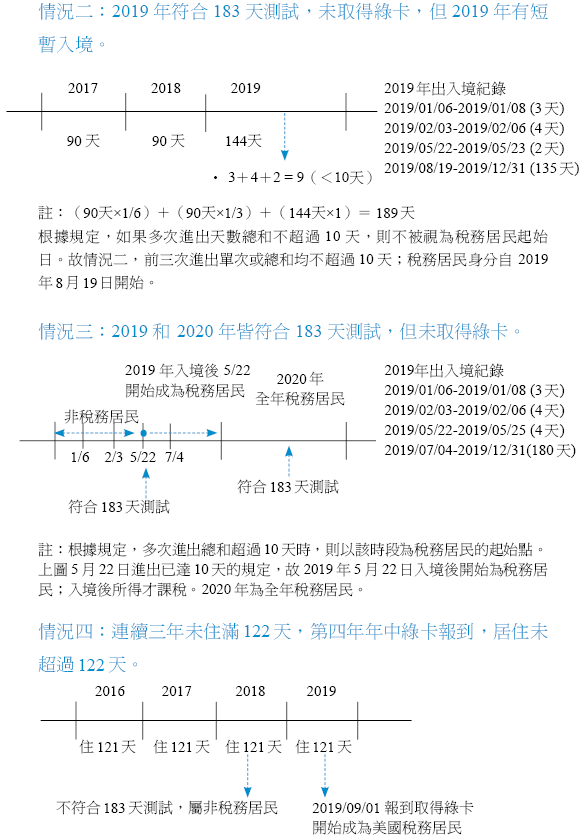

• 若同一年度同時符合 183 天測試及綠卡測試而成為稅務居民,則以當年度符合 183 天測試或綠卡測試的第一天開始即視為美國稅務居民。

• 若其符合 183 天測試及綠卡測試並非同一年度(亦即第一年是基於在美國居留天數符合 183 天測試,第二年才取得綠卡),則第一年是以入境美國的第一天開始視為美國稅務居民,就其入境後的所得課稅,而第二年基於符合綠卡測試,則無論是在該年度哪一天取得綠卡都是以當年度的 1 月 1 日開始即被視為稅務居民。

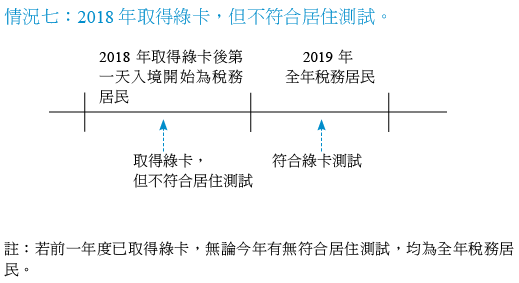

• 若其在取得綠卡的前一年度並非美國稅務居民(不符合 183 天測試),則以取得綠卡那一天開始成為美國稅務居民。假設連續兩個年度皆符合 183 天測試而成為美國稅務居民,則第一個年度是以入境美國的第一天視為稅務居民,而第二個年度則以當年度 1 月 1 日開始即被視為稅務居民。

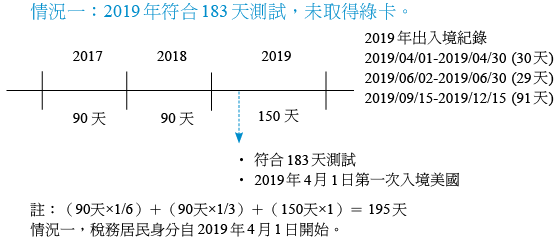

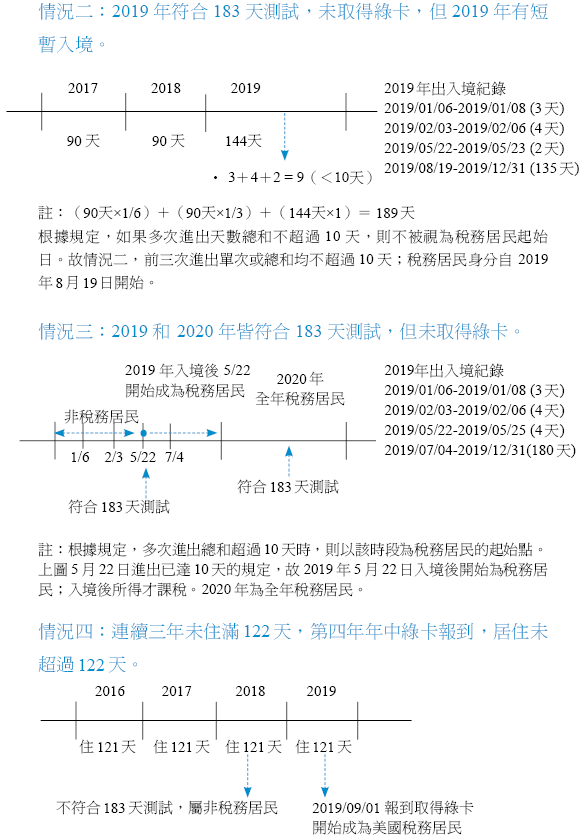

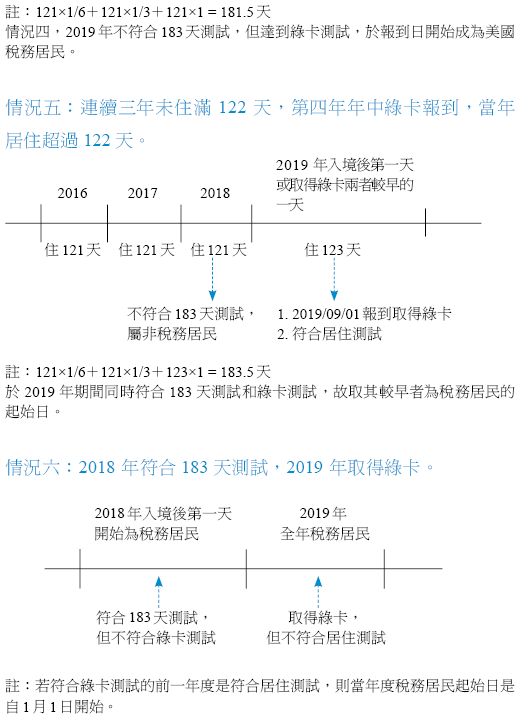

茲以下列圖示提供讀者瞭解各種情況:

綜合所得概念

另外在此補充說明,美國就個人的課稅申報方式與中國些許不同。

而美國課稅與台灣個人所得稅制類似,均採用「綜合所得」的概念,將應計入個人所有項目的全球所得,例如工資、薪金所得、利息、股息、財產租賃所得及轉讓所得等全數以一份申報書(1040 表(註))加總後,經扣除考量不同的年齡或申報條件等被允許適用的扣除額等,再依所得淨額所適用之稅率計算出其應該繳納的稅額,與中國有些許差異。中國原本是採用「分項所得」概念課稅,依所得類別分別繳納且適用不同的稅率,但依 2018 年 8 月 31 日修正個人所得稅法第 2 條規定,將工資、薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得也納入綜合徵稅範圍,適用統一的超額累進稅率(3~45%)。而利息、股息、財產租賃 所得、轉讓所得適用稅率為 20% 等,已自 2019 年 1 月 1 日起正式施行。對於經常入境美國或已申請取得綠卡者一定要特別注意,究竟是否符合美國對其稅務居民認定上的條件,被認定為稅務居民後開始課稅的時間點,以及課稅計算方式上的不同。最好尋求專業的會計師瞭解相關規定或代為申報其所得,以免因為對規定不熟悉或不瞭解而造成漏報所得或計算錯誤等,而必須額外繳納利息甚或罰款等情形。

結語

各國稅制對「稅務居民」身分的認定、所得稅額的計算、所得應納入申報的期間、申報期限或稅額課徵方式上都有所差異,原則上若非美國公民或綠卡持有者,若經常來往於美國,且有一段時間需留在美國,則最好每年在美國居留天數均不超過(含)121 天,如此即不會符合實質居民測試。此外若為享有台灣健保福利而回台恢復戶籍者,自 2013 年 1 月 1 日起,只要在課稅年度內在台居住滿 31 天,或雖未滿 31 天但其生活及經濟重心在台灣境內者(如享台灣健保,在台經營事業或擔任董監事),將被認定為台灣稅務居民,所得稅申報為 5~40%,而非按 20% 扣繳,故移民前後為降低稅務方面的風險,最好先尋找專業的會計師諮詢,瞭解各方面的差異及風險儘早做適當的規劃,以避免因對相關規定的不熟悉而誤觸法令,無辜面臨罰則的問題。

註:本書將書中常提及,也是對美國納稅義務人最為重要的幾種表格(1040、3520、FinCEN 114、706、709)附在「附錄」當中,並節選較為重要的申報說明中譯,供讀者對照參考。

任先生在台灣台南及越南經營成衣製造及貿易,挾著成本低廉且品質頗佳的優勢,事業一日千里,營運觸角更延展至海外,銷售給美國大型量販業者,事業經營一帆風順。任先生因為生意上的關係,有相當多的機會造訪美國,在觀察了美國的人文及居住環境之後,對照到台灣及東南亞,他更加喜愛美國的大環境,之後更在望子成龍、望女成鳳的心態下,將分別為七歲及十一歲的兒女送至美國念書。

任先生因為經營事業需要經常入境美國,在美國設立公司,聘請數十名員工,因此便申請取得美國綠卡成為永久居民。但是任先生卻忽略了他在取得綠卡後,在美國境外的租賃所得或經營公司的營利所得,可能都面臨了要在美國申報的稅務風險。持有綠卡就等同於美國稅務居民嗎?

專家解析

本例中任先生因從事國際貿易而必須經常入境美國,依照美國稅法的規定,即便未持有綠卡者也可能因為在美國居留天數超過 183 天而成為美國稅務居民,而負有在美國申報個人所得稅的義務。關於這一點,可以參考下列圖表(註),來判斷是否應申報美國個人所得稅:

註:相關數據資料來自 Publication 519 “U.S. Tax Guide for Aliens” 是美國國稅局針對外國人較常遇到的稅務議題所作的公報說明。本書中出現的 Publication(或 Pub.)皆是指美國國稅局的公報。

所以,依據上圖若符合以下兩種任一情況,即使身為外國人也會被美國國稅局視為是稅務上的居住者(Resident Alien),應依照美國的規定申報個人 2019 年度的所得稅。

情況一、在 2019 年度中任何一個時點曾是美國合法的永久居民(亦即持有綠卡),此即為永久居民測試(Permanent Resident Test,簡稱為 PRT);

情況二、雖然未持有綠卡,但在 2019 年在美國居留達到 183 天或以上;或雖然未持有綠卡,但在 2019 年居留超過 31 天,且 2017、2018、2019 三個年度分別依 1/6、1/3、1 加權計算的天數總計已達 183 天,此即為實質居留測試(Substantial Presence Test,簡稱為 SPT)。

就此實質居留測試來說,有兩個例外情況,提供讀者參考:

例外一:與他國有更緊密關係(Closer Connection)

依據情況二之條件,納稅人在 2019 年在美國居留天數未滿 183 天,大部分時間均居住在國外(原所在國)的情況下,仍有可能基於「實質居留測試(三年加權停留天數大於 183 天)」而被定義為美國稅務上的居住者(Resident Alien)。在此種情況下的納稅人若能展現其與另一個(或兩個)國家的關係比美國更緊密的話,納稅人仍可以主張被視為美國稅上的非居民。

例如:一位台灣籍母親(未持有綠卡)的生活及工作區域都是在台灣,只是因為 2017、2018、2019 三個年度經常去美國探視女兒,經加權天數超過 183 天而被視為美國稅務上的居住者,但 2019 年待在美國的時間不到 183 天。此位台灣籍母親即有機會主張其與台灣的關係更為緊密,而非美國所得稅務上的居住者,因此,並無申報及繳交非美國來源所得的義務。

值得注意的是美國對此「更緊密關係」的認定是採取實質認定的原則,要滿足與他國有更緊密關係的規定,除了要在其他居住國家有「稅務居所」還要有「緊密關係」的展現。所謂「稅務居所」在美國規定下主要是依據納稅人的工作區域而定,如納稅人的工作區域主要都位於台灣,那該納稅人的「稅務居所」就是台灣。「緊密關係」美國稅務局主要會依納稅人的永久居所、納稅人的家人居所、駕照發行地、銀行開戶地、更或者是納稅人在美國境內所填寫相關文件(如 W-8BEN 表或是 W-9 表)上之國籍來判斷是否有實質的「緊密關係」,納稅人如欲申請與他國有更緊密關係需要填寫 8840 表,將上述相關資訊揭露於表中並連同 1040NR 表一同申報美國稅局。此部分申請必須參酌納稅人的實際個案情況(家人、資產所在、個人社會及經濟活動),若對個案適用有不確定性時,建議要諮詢專家意見。

例外二、租稅協定

依據情況一的條件,納稅人雖然大部分的時間均居住於國外(原所在國),因為持有綠卡,基於「永久居民測試」就必須被視為美國稅務上的居民,依規定要報繳美國所得稅,而在兩個國家(美國及原所在國)同時均被視為稅務居民。在此種情況下,若原所在國與美國訂有租稅協定,或許有可能依據租稅協定之中兩國關於「居民」的約定,被視為美國的非稅務居民,而為原所在國的稅務居民,但此申請需以納稅人在原所在國始終保有永久的住所且有很緊密的關係為前提,再經一定之程序,並非每個綠卡持有者均可適用。

例如:中國護照持有者若同時持有美國綠卡,因中國與美國訂有租稅協定,或許可依據租稅協定內容之約定經一定程序而成為美國的非稅務居民;但值得注意的是,若真的申請為美國的非稅務居民,等同主動揭示其與美國之關係較不緊密,與持有綠卡之目的與出發點為納稅人有很高的意圖在美國長久居住的大原則相背離,該持有綠卡者可能於入境美國海關時綠卡遭沒收,或因投資移民取得臨時綠卡要轉換成正式綠卡時遭拒絕,或未來想轉換為公民身分時被拒絕,不可不慎。

持有台灣護照者若同時持有美國綠卡,因台灣並未與美國簽訂租稅協定,此例外途徑當然不適用,台灣護照持有美國綠卡者就一定是美國之稅務居民,除非此持有台灣護照者根據中國法律被確定為中國稅務居民,且幾乎全部所得均來自中國,或可主張其同時為中國與美國稅務上的居民,擬參照上例適用中國與美國之租稅協定。惟另方面依據目前《台灣地區與大陸地區人民關係條例》第二十四條規定,台灣地區人民、法人、團體或其它機構有大陸地區來源所得者,應併同台灣地區來源所得課徵所得稅。但其在大陸地區已繳納之稅額,得自應納稅額中扣抵。故台籍持有綠卡又往來於中美台三地者,擬利用此例外規定之適用,所得稅負之計算與繳納可預想是非常錯綜複雜的。

視為稅務居民的起始日

另外,Publication 519 對於視為稅務居民的起始點亦有補充說明。

• 若同一年度同時符合 183 天測試及綠卡測試而成為稅務居民,則以當年度符合 183 天測試或綠卡測試的第一天開始即視為美國稅務居民。

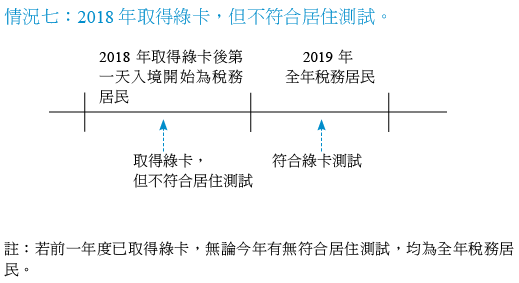

• 若其符合 183 天測試及綠卡測試並非同一年度(亦即第一年是基於在美國居留天數符合 183 天測試,第二年才取得綠卡),則第一年是以入境美國的第一天開始視為美國稅務居民,就其入境後的所得課稅,而第二年基於符合綠卡測試,則無論是在該年度哪一天取得綠卡都是以當年度的 1 月 1 日開始即被視為稅務居民。

• 若其在取得綠卡的前一年度並非美國稅務居民(不符合 183 天測試),則以取得綠卡那一天開始成為美國稅務居民。假設連續兩個年度皆符合 183 天測試而成為美國稅務居民,則第一個年度是以入境美國的第一天視為稅務居民,而第二個年度則以當年度 1 月 1 日開始即被視為稅務居民。

茲以下列圖示提供讀者瞭解各種情況:

綜合所得概念

另外在此補充說明,美國就個人的課稅申報方式與中國些許不同。

而美國課稅與台灣個人所得稅制類似,均採用「綜合所得」的概念,將應計入個人所有項目的全球所得,例如工資、薪金所得、利息、股息、財產租賃所得及轉讓所得等全數以一份申報書(1040 表(註))加總後,經扣除考量不同的年齡或申報條件等被允許適用的扣除額等,再依所得淨額所適用之稅率計算出其應該繳納的稅額,與中國有些許差異。中國原本是採用「分項所得」概念課稅,依所得類別分別繳納且適用不同的稅率,但依 2018 年 8 月 31 日修正個人所得稅法第 2 條規定,將工資、薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得也納入綜合徵稅範圍,適用統一的超額累進稅率(3~45%)。而利息、股息、財產租賃 所得、轉讓所得適用稅率為 20% 等,已自 2019 年 1 月 1 日起正式施行。對於經常入境美國或已申請取得綠卡者一定要特別注意,究竟是否符合美國對其稅務居民認定上的條件,被認定為稅務居民後開始課稅的時間點,以及課稅計算方式上的不同。最好尋求專業的會計師瞭解相關規定或代為申報其所得,以免因為對規定不熟悉或不瞭解而造成漏報所得或計算錯誤等,而必須額外繳納利息甚或罰款等情形。

結語

各國稅制對「稅務居民」身分的認定、所得稅額的計算、所得應納入申報的期間、申報期限或稅額課徵方式上都有所差異,原則上若非美國公民或綠卡持有者,若經常來往於美國,且有一段時間需留在美國,則最好每年在美國居留天數均不超過(含)121 天,如此即不會符合實質居民測試。此外若為享有台灣健保福利而回台恢復戶籍者,自 2013 年 1 月 1 日起,只要在課稅年度內在台居住滿 31 天,或雖未滿 31 天但其生活及經濟重心在台灣境內者(如享台灣健保,在台經營事業或擔任董監事),將被認定為台灣稅務居民,所得稅申報為 5~40%,而非按 20% 扣繳,故移民前後為降低稅務方面的風險,最好先尋找專業的會計師諮詢,瞭解各方面的差異及風險儘早做適當的規劃,以避免因對相關規定的不熟悉而誤觸法令,無辜面臨罰則的問題。

註:本書將書中常提及,也是對美國納稅義務人最為重要的幾種表格(1040、3520、FinCEN 114、706、709)附在「附錄」當中,並節選較為重要的申報說明中譯,供讀者對照參考。