专业丛书

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

8. 8938表

除非有例外情況,否則,如果您是擁有特定外國金融資產權益的特定個人(specified person/specified individual)或特定國內企業實體(specified domestic entity),且這些外國金融資產的價值超過了規定的報告門檻,則您有義務提交8938表。如果您必須提交8938表,您必須報告那些您所擁有利益的特定外國金融資產(即便這些資產對您當年的稅務責任沒有影響)。通常8938表與1040表(針對個人)或1041表(針對國內信託)須一起申報。

如果您是以下之一,則屬特定個人(specified individual) :

(1)美國公民。

(2)在任何稅收年度的某個時段內屬於美國居民之外國人(持有綠卡或通過實質居留測試)。

(3)為了提交合併所得稅申報書而選擇被視為居民外國人的非居民外國人。

(4)雖被歸類為非居民外國人但通過真實住所測試的美屬薩摩亞或波多黎各居民。

如果您是以下之一,則屬特定國內企業實體(specified domestic entity) :

(1)非公開持有的國內公司(閉鎖型公司)有50%以上的總所得屬於被動所得,則該公司屬於特定國內實體。

(2)非公開持有的國內公司(閉鎖型公司)有50%以上的資產用於生產被動所得,則該公司屬於特定國內實體(請參見後文有關被動所得以及公司或合夥企業持有產生被動所得資產百分比之說明)。

(3)非公開持有的國內合夥企業有50%以上的總所得來自被動所得,則該合夥屬於特定國內實體。

(4)非公開持有的國內合夥有50%以上的資產用於生產被動所得,則該合夥屬於特定國內實體(請參見後文有關被動所得以及公司或合夥企業持有產生被動所得資產百分比之說明)。

(5)有一個或多個特定個人或特定國內實體作為受益人的國內信託(《美國聯邦稅法》第7701(a)(30)(E)條)。

所謂非公開持有的國內公司(閉鎖型公司)是指如果在公司稅務年度的最後一天,一個特定個人直接、間接或實質地擁有公司所有類股票中至少80%的總投票權或至少80%的公司股票總價值,則該國內公司是非公開持有的公司(閉鎖型公司)。

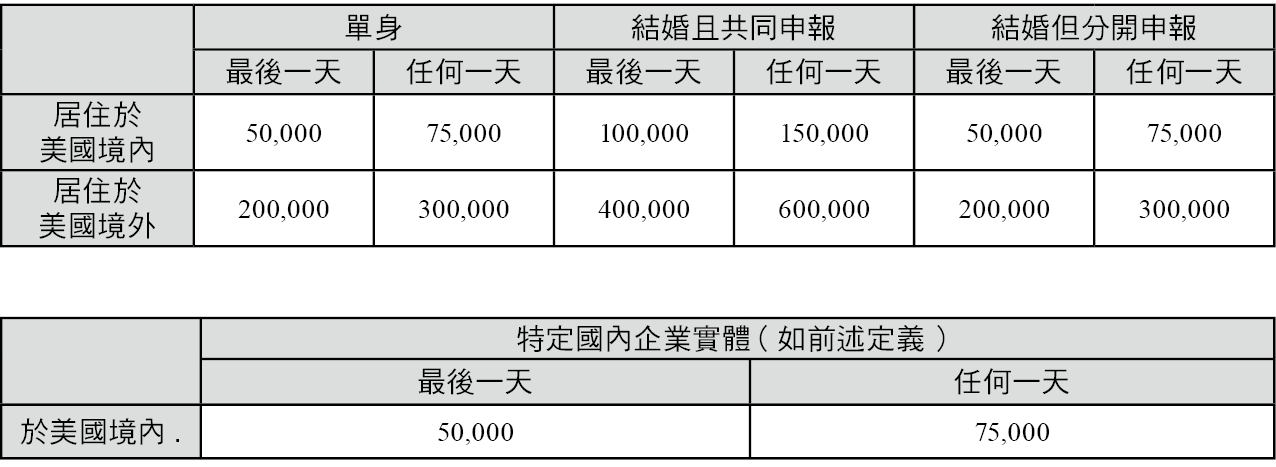

申報門檻

如果您是特定個人,您所適用申報門檻取決於您的婚姻狀態,是否提交合併聯邦所得稅申報書,以及您是否居住在美國境內。

您只有在滿足以下條件才會跨過申報門檻:

(1)您所擁有之特定外國金融資產的總價值在稅務會計年度的最後一天超過規定金額門檻;或者

(2)您擁有之特定外國金融資產的總價值在稅務會計年度的任何時候超過規定金額門檻。

未申報8938表之裁罰為何?

如果您有義務提交8938表但未能在截止日(包括延期)前申報完整且正確的8938表,您可能會面臨10,000美元的罰款。如果您在IRS郵寄遲延申報之通知日起90天之寬限內,未能申報正確和完整的8938表,則在90天寬限期結束後,IRS可能會以30天(或不足30天)為一期,就您未完成申報8938表每一期處以10,000美元的額外罰款。持續未申報8938表的最高額外罰款為50,000美元。

合理原因例外

如果您未能申報8938表或未在8938表上揭露一個或多個特定外國金融資產,但這種漏未申報是基於合理原因而非故意忽略,則您不會被處以罰款。為了支持您有合理原因而漏未申報之主張,您必須積極提出相關事實。IRS將在考慮所有相關事實和情況後,依個案認定標準,判斷您不是出於故意忽略,而是基於合理原因而未在8938表上揭露特定外國金融資產。