专业丛书

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第四章 信託與個人之相關美國稅表

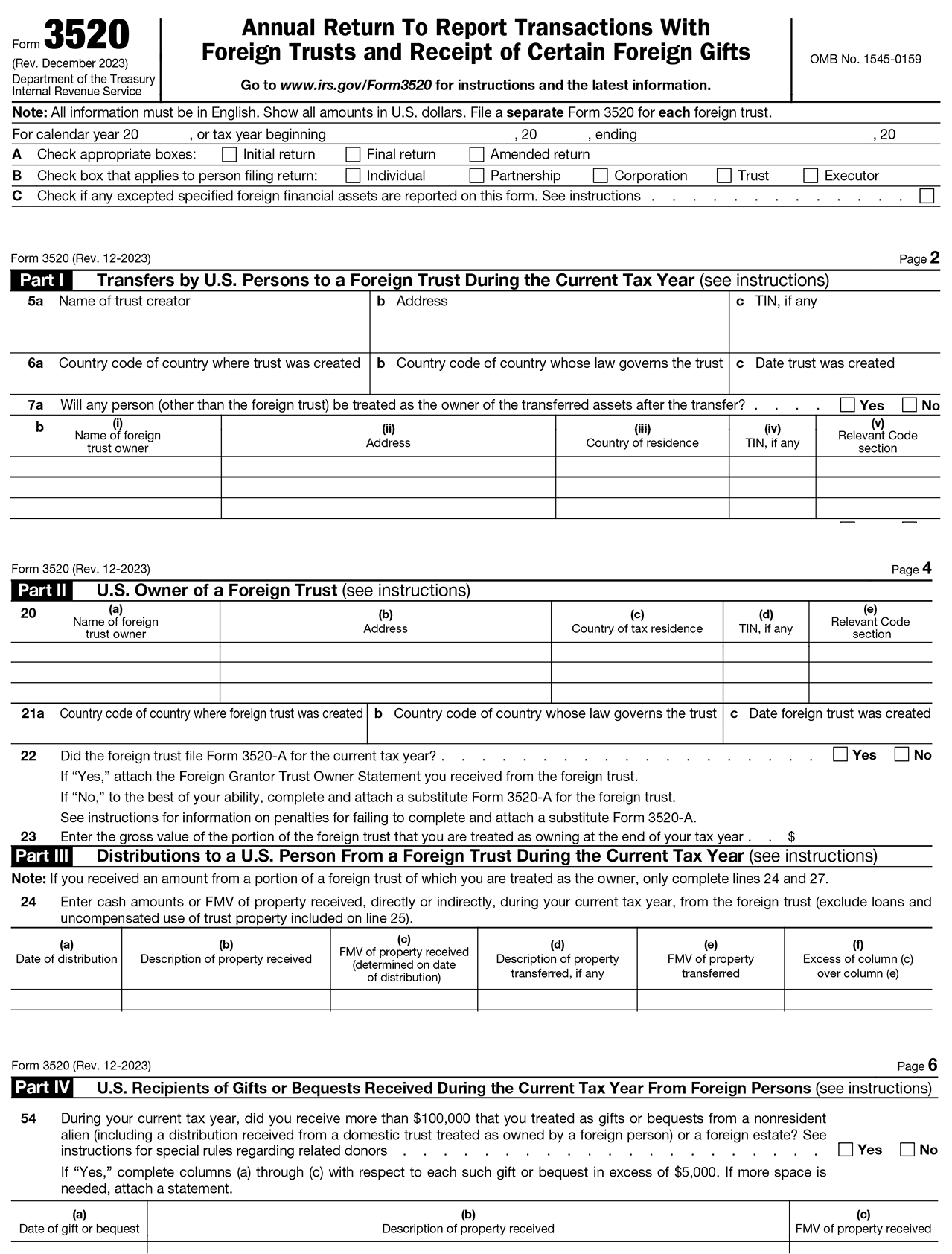

2. 3520表

當外國贈與人行使的贈與為美國境內的有形個人財產時,美國國稅局會對該贈與課徵贈與稅(由外國贈與人支付稅款)。然而,即便贈與行為不在美國聯邦所得稅或贈與稅課稅範圍,當美國個人收到外國人贈與時,也可能需要申報。

更具體地說,如果美國人在任何稅務年度內收到的外國贈與總額超過一定門檻,那麼該美國人就必須在3520表上報告有關這些外國贈與的特定資訊。所謂的「外國贈與」,是指接收者將來自外國人的任何財產移轉視作「贈與」或「遺贈」的總額。因此,外國贈與可能包括現金或個人財產(如汽車、藝術品或傢俱),以及可供居住之房地產。此外,外國贈與也可能是外國人代美國人所支付的款項。

至於初始申報門檻,倘若美國人在稅務年度內從外國個人或外國遺產收到的贈與總額超過10萬美元,則該美國人必須申報這些贈與。同時,3520表要求美國人需就單筆超過5,000美元的贈與填報贈與日期、描述收到的財產以及財產的公允市場價值。

如果個人收到來自非美國人或外國信託之贈與總額超過10萬美元,則該個人需要提交此表。某些信託如果從非美國人處收到贈與時,可能也需要提交此表。

當申報義務人未能及時和正確地申報此表時,該申報義務人將面臨嚴峻的處罰,因此應確保及時和準確地申報3520表。未能申報外國贈與的申報義務人可能會被追究責任,未報或漏報贈與之罰鍰金額可能高達收到贈與金額的25%;若受贈人從外國信託收到分配而未及時、如實申報,罰鍰金額可能高達所收到贈與金額的35%。