专业丛书

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

附錄

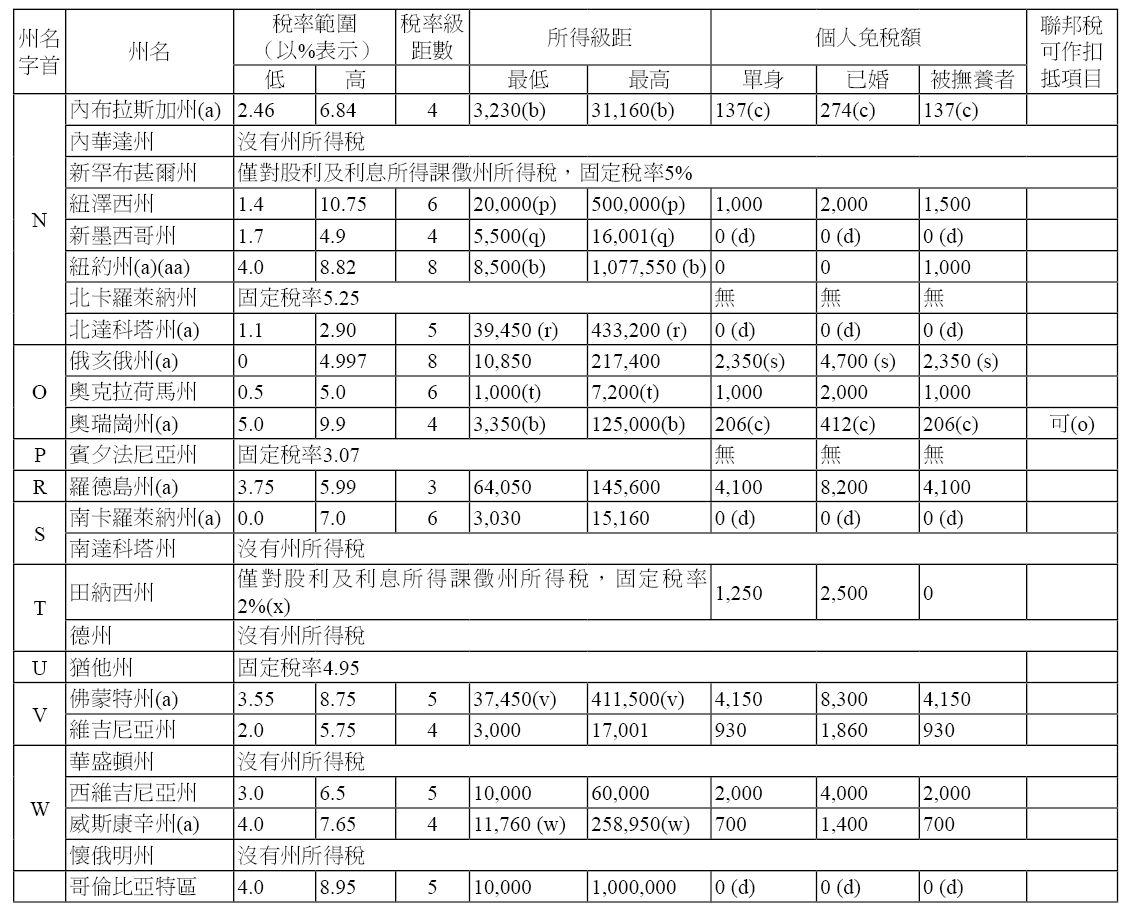

附錄十四:美國2019年各州的個人所得稅稅率(自2019年1月1日起)

註解

(a) 有十九州有法規會依據通貨膨脹率自動調整所得稅級距、標準扣除額及(或)個人免稅額的金額。但密西根州只針對個人免稅額作調整。奧瑞崗州對 125,000 美元以上的所得級距不作調整。

(b) 針對夫妻合併申報的稅表,同稅率的所得級距金額為兩人總所得一半的兩倍。

(c) 個人免稅額是採抵額的方式,而非扣除額的方式。

(d) 這些州使用美國聯邦稅規定的個人免稅額或標準扣除額。

(e) 在阿拉巴馬州,針對州的調整後總所得(AGI)少於 2 萬美元的納稅義務人,每位被撫養人的免稅額是 1,000 美元;針對州的 AGI 介於 20,001~10 萬美元之間的納稅義務人,每位被撫養人的免稅額是 500 美元;若是州的 AGI 超過 10 萬美元的納稅義務人,每位被撫養人的免稅額是 300 美元。

(f) 阿肯塞州對收入在 21000-75000 美元之間的納稅人有不同的稅率級距。從 2019 年開始低收入人士的稅率將計畫降低。

(g) 加州針對可課稅所得超過 100 萬美元的稅表,額外徵收 1% 的稅金,使可課稅所得超過 100 萬美元的部分最高稅率達 13.3%。

(h) 康乃迪克州的個人免稅額包含標準扣除額,一項額外的稅收抵免,依據州的 AGI 允許的範圍是從 75~0%。針對較高所得的納稅義務人該免稅額會隨其所得增加而遞減,直到其家庭收入超出 71,000 美元。

(i) 本表所列的喬治亞州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 1,000~1 萬美元。

(j) 在印地安納州,每位被撫養的孩童可享有一項額外的 1,500 美元免稅額。

(k) 本表中路易西安納州的金額是包含個人免稅額及標準扣除額。

(l) 本表所列的緬因州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 43,700~103,400 美元。

(m) 本表所列的馬裡蘭州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 1,000~300,000 美元。

(n) 本表所列的明尼蘇達州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 38,770~273,150 美元。

(o) 在密蘇裡州以及蒙大拿州,針對個人的聯邦所得稅的扣抵額的上限是 5,000 美元,而針對夫妻合併申報的稅表上限是 1 萬美元;而在奧瑞崗州,所有類別的申報者的抵扣上限是 6,500 美元。

(p) 本表所列的紐澤西州的所得稅率是針對單身個人。針對夫妻合併申報的稅表,同樣的所得範圍但共分為八個級距,最低及最高稅率一樣是 1.4% 及 10.75%。

(q) 本表所列的新墨西哥州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 8,000~24,000 美元。

(r) 本表所列的北達科塔州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 65,900~433,200 美元。

(s) 俄亥俄州對每一個人的免稅額有提供額外的抵稅額 20 美元。高收入人士的抵稅額會減少。

(t) 本表所列的奧克拉荷馬州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是2,000~12,200 美元。

(u) 猶他州是採用聯邦個人免稅額金額(適用的標準扣除額)的 6% 作為抵稅免。

(v) 本表所列的佛蒙特州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 64,600~237,950 美元。

(u) 本表所列的威斯康辛州的所得級距是針對單身個人。針對夫妻合併申報的稅表,同樣的稅率適用的所得級距範圍是 15,680~345,270 美元。

(x) 田納西州針對股利和利息的稅率正以每年 1% 減少。

(y) 阿拉巴馬州標準扣除額在收入超過 23,000 美元時開始減少。羅德島州標準扣除額及(或)個人免稅額在收入超過 203,850美元時開始減少。威斯康辛州標準扣除額在收入超過 15,660 美元時開始減少。

(z) 馬裡蘭州標準扣除額不能超過 AGI 的 15%,蒙大拿州標準扣除額不能超過 AGI 的 20%。

(aa) 紐約州的最高稅率計畫在 2020 年撤銷。

資料來源:美國稅務人員聯盟(The Federation of Tax Administrators)彙整,http://www.taxadmin.org/assets/docs/Research/Rates/ind_inc.pdf。