专业丛书

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

附錄

附錄二:受撫養人規定及其稅務說明

美國國稅局將受扶養人(Dependents)分為兩類:「合格受扶養小孩(Qualifying Child)」及「合格受扶養人(Qualifying Relative)」,這兩類人士必須要滿足以下類別之所有測試,才能在報稅上被視為受扶養人(Dependents)。

受扶養人是否要報稅?

一、合格受扶養人(Qualifying Relative)

若合格受扶養人有「非勞務所得(Unearned Income)」,如利息、股利、租金等且超過 1,100 美元,則該合格受扶養人需要自行申報一份 1040 表。若總金額一旦超過 4,200 美元,則不能為受扶養人,需單獨申報稅表且適用一般納稅義務人之規定。

二、合格受扶養小孩(Qualifying Child)

若合格受扶養小孩有:

則該合格受扶養小孩則有報稅義務,請見下段說明。

三、合格受扶養小孩(Qualifying Child)稅務申報

當合格受扶養小孩所得超過上段所述門檻,就有申報所得稅的義務,但可以選擇與父母合併申報或是自行申報,如要與父母合併申報則:

如符合上述條件,即可將受扶養小孩的所得填入 8814 表中,並與父母的 1040 表一併申報,但若上述條件無法滿足且受扶養小孩達到報稅門檻,則受扶養小孩需要自行申報 1040 表且附上 8615 表。未免過於複雜,在此僅提供簡易計算說明及表格供讀者參考。

8814 表:總所得於 1,100~2,200 美元內,即適用 Child Tax 10% 稅率課稅,若所得大於 2,200 美元但不超過 11,000 美元將會納入父母 1040 表的其他所得(Other Income)中一併計算。

若申報此表,受扶養小孩則不需申報自己的稅表。附在父母的稅表後即可。

受扶養小孩需符合以下全部條件,父母才可以選擇(Election)此種申報方式。

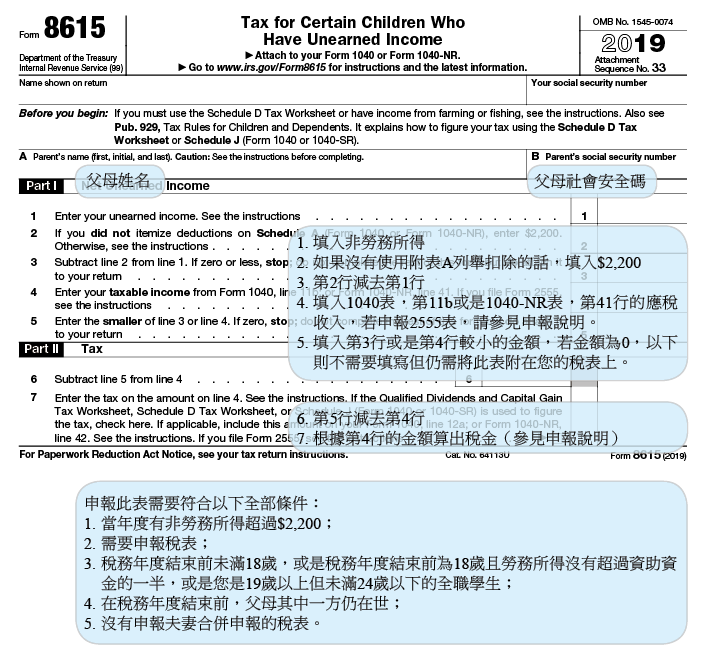

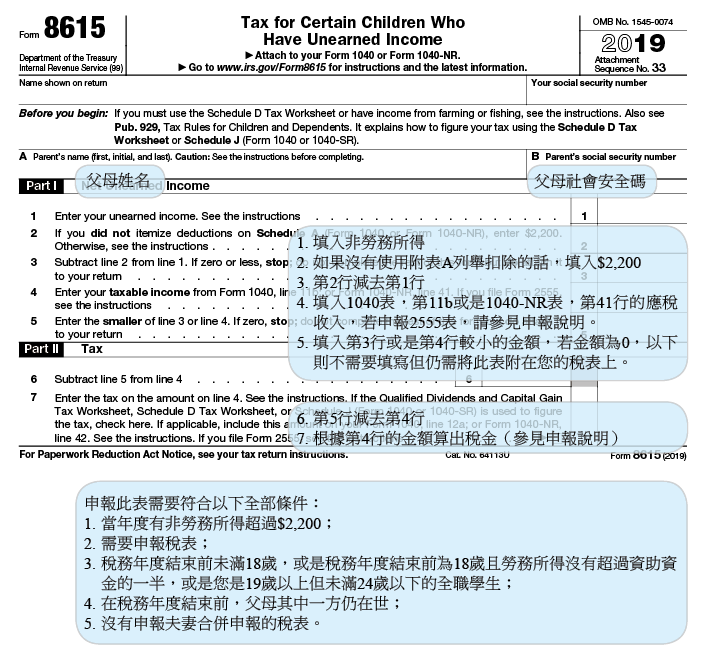

8615 表:針對特定小孩擁有非勞務所得需計算 Kiddie Tax(2019 適用的 Kiddie Tax 門檻為 2,200 美元),非勞務所得扣除 2,200 美元後將會以信託稅率計稅,若同時擁有非勞務所得及勞務所得,計算將更為複雜。

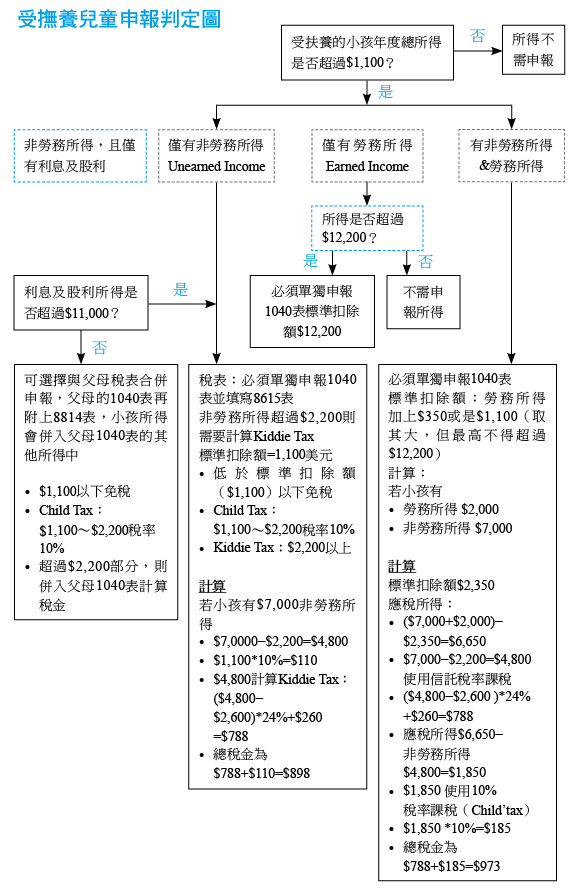

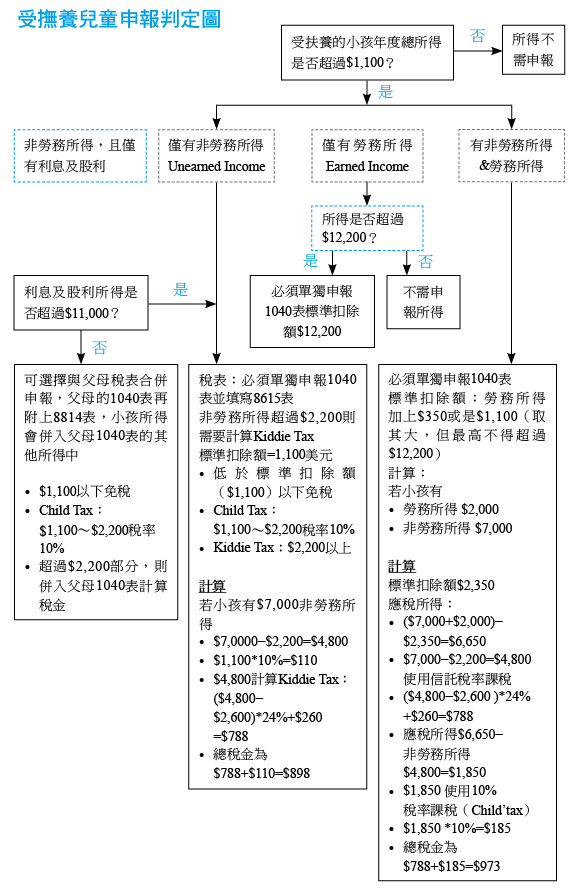

由於受扶養人的規定較為繁瑣且複雜,若無法充分了解受扶養人的申報規定,可能會有漏報的問題,建議還是諮詢專業的會計師,以確保您與受扶養人的申報皆符合規定。下頁圖為「受撫養兒童申報判定圖」提供讀者判斷(註)。

註:本圖由安致勤資聯合會計師事務所提供。

8814表:父母申報受扶養小孩的利息與股利

8615表:計算小孩的非勞務所得的稅金

非勞務所得為利息所得、股利所得、資本利得(包含 Capital Gain Distribution)、 房租及權利金等。

受扶養人是否要報稅?

一、合格受扶養人(Qualifying Relative)

若合格受扶養人有「非勞務所得(Unearned Income)」,如利息、股利、租金等且超過 1,100 美元,則該合格受扶養人需要自行申報一份 1040 表。若總金額一旦超過 4,200 美元,則不能為受扶養人,需單獨申報稅表且適用一般納稅義務人之規定。

二、合格受扶養小孩(Qualifying Child)

若合格受扶養小孩有:

- 「非勞務所得(Unearned Income)」超過 1,100 美元,或

- 「勞務所得(Earned Income)」超過 12,200 美元,或

- 收入總額大於受扶養人的標準扣除額(為 1,100 美元或是勞務所得總額加上 350 美元,兩數取大者)。

則該合格受扶養小孩則有報稅義務,請見下段說明。

三、合格受扶養小孩(Qualifying Child)稅務申報

當合格受扶養小孩所得超過上段所述門檻,就有申報所得稅的義務,但可以選擇與父母合併申報或是自行申報,如要與父母合併申報則:

- 該受扶養小孩的所得只能有利息、股利、或是資本利得分配,且

- 該受扶養小孩的所得不能超過 11,000 美元。

如符合上述條件,即可將受扶養小孩的所得填入 8814 表中,並與父母的 1040 表一併申報,但若上述條件無法滿足且受扶養小孩達到報稅門檻,則受扶養小孩需要自行申報 1040 表且附上 8615 表。未免過於複雜,在此僅提供簡易計算說明及表格供讀者參考。

8814 表:總所得於 1,100~2,200 美元內,即適用 Child Tax 10% 稅率課稅,若所得大於 2,200 美元但不超過 11,000 美元將會納入父母 1040 表的其他所得(Other Income)中一併計算。

若申報此表,受扶養小孩則不需申報自己的稅表。附在父母的稅表後即可。

受扶養小孩需符合以下全部條件,父母才可以選擇(Election)此種申報方式。

- 當稅務年度結束前未滿 19 歲或是未滿 24 歲的全職學生;

- 小孩僅有利息所得或是股利所得;

- 稅務年度 2019 年小孩總收入未滿 11,000 美元;

- 小孩需要申報 2019 年稅表;

- 小孩沒有申報夫妻合併稅表;

- 2019 年小孩沒有支付預繳稅金;

- 當年度小孩總收入沒有預扣稅金。

8615 表:針對特定小孩擁有非勞務所得需計算 Kiddie Tax(2019 適用的 Kiddie Tax 門檻為 2,200 美元),非勞務所得扣除 2,200 美元後將會以信託稅率計稅,若同時擁有非勞務所得及勞務所得,計算將更為複雜。

由於受扶養人的規定較為繁瑣且複雜,若無法充分了解受扶養人的申報規定,可能會有漏報的問題,建議還是諮詢專業的會計師,以確保您與受扶養人的申報皆符合規定。下頁圖為「受撫養兒童申報判定圖」提供讀者判斷(註)。

註:本圖由安致勤資聯合會計師事務所提供。

8814表:父母申報受扶養小孩的利息與股利

8615表:計算小孩的非勞務所得的稅金

非勞務所得為利息所得、股利所得、資本利得(包含 Capital Gain Distribution)、 房租及權利金等。