专业丛书

範例背景

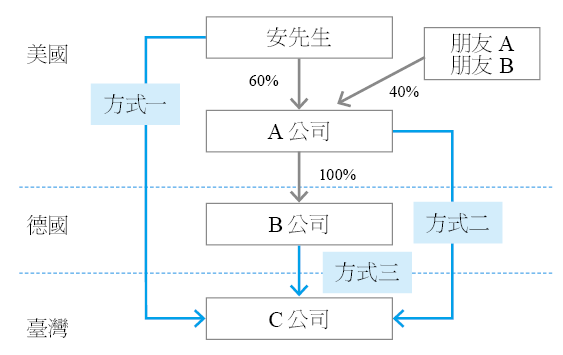

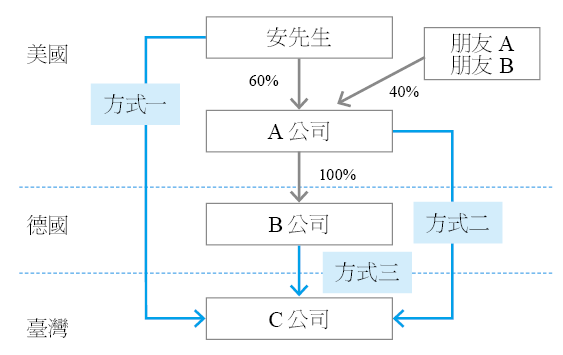

安先生於孩童時期跟隨做生意的父母遠到美國創業並定居,安先生在美國長大求學。畢業後,進入美國科技產業工作了10年,某一機緣與兩位好友共同在當地創立了公司A(以下簡稱A(US)),並持有60%之股份。5年後A(US)公司因經營有成,拓展至歐洲市場,並在德國設立了子公司B(以下簡稱B(DE)),由A(US)公司100%持有。

安先生發現,故鄉臺灣有一家公司C(以下簡稱C(TW)),所研發經營的產品和自己公司所經營之產品屬性及未來方展方向相當雷同,且公司C (TW)已經在臺灣證券交易所掛牌上市了。安先生非常有興趣想投資C (TW),但A(US)在臺灣並沒有經營據點及營業代理人,故尋求專家建議,希望以最低應繳稅負考量來滿足投資C (TW)的需求。

註:文中英文縮寫US為美國,TW為臺灣,後文DE為德國。

方式一:

臺灣目前允許外國自然人直接投資臺灣上市櫃公司股票,所以安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,先委託一經過金管會核准保管業務之銀行向臺灣證券交易所登記,提供相關身分文件後,取得一投資編號及稅務編號,開立相關保管帳戶及證券帳戶後,即可將資金匯入臺灣後開始在次級市場購入C(TW)股票。

方式二:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以美國公司A(US)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

方式三:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以德國公司B(DE)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

在臺稅賦:

一、證券交易所得(Capital Gain)

依照臺灣現行法規(2020年),證券交易所得稅目前免徵,故不論以A(US)、B(DE)或是安先生本人名義投資,於次級市場買賣有價證券(例如C(TW))所產生之價差獲利均無須繳納所得稅捐。

二、股利所得(Dividend Income)

當C(TW)因經營狀況相當好,並決議發放股息(股票股利及現金股利)。由於不論是以安先生、A(US)或是 B(DE)名義投資,其課稅主體之身分均屬於非臺灣境內居住之個人,或在臺灣境內無固定營業場所之營利事業,而有「各類所得扣繳標準」第3條之適用,除為有簽定租稅協定國家之投資人之外,原則上,分配時扣繳義務人(及發行公司如C (TW))係以21%稅率(2020年)扣繳之(現金股利以實際金額,股票股利則以面額計算)。

三、最低稅負

依相關法令規定,A(US)因在臺無固定營業場所及營業代理人,依據所得基本稅額條例第3條第1項第5款規定,免繳納所得基本稅額。但若A (US)事實上在臺灣設有分公司D(以下簡稱D(TW)),則A(US)在臺設立投資專戶其當年度之證券交易所得,則需計入D(TW)當年度申報書最低稅負中申報繳納之(臺財稅字第09500367140號)。

核定租稅與規劃

就目前臺灣稅制下,外國投資人以投資專戶投資臺灣有價證券時,其大部分可能產生之課稅所得為股利所得及最低稅負,除了臺灣國內法針對較為特殊之獎勵投資或是產創優惠等屬另一議題,不列入此說明外,外國投資人可以尋求是否為與臺灣簽有租稅協定國家而有優惠稅率(降低稅率或是免稅)之適用可能。

租稅協定在臺所限定適用之租稅範圍,主要為所得稅及資本利得稅(亦部分協定包含有最低稅負)。臺灣目前並未與美國簽有租稅協定,但與德國簽有租稅協定(目前與臺灣簽有租稅協定國家詳文末附表一)。就該案例而言,若是以A(US)或是安先生名義直接投資C(TW),當取得C(TW)之股利時,無法有租稅協定優惠稅率得以適用,甚至可能有最低稅負需要繳納。但若是以B(DE)為投資人投資C(TW),因臺德簽有租稅協定,則B(DE)有機會將適用之扣繳稅率由21%降至10%。例如C (TW)分配現金股利1,000萬給B(DE)時,原則上C(TW)須先就源扣繳21%,亦即210萬,繳納給臺灣國稅局,故B(DE)會淨收到790萬。但若B(DE)符合臺德租稅協定中之「適用之人身分」且符合股利所得之受益所有人定義,因B(DE)為德國稅務居住者,故可透過向國稅局申請核准後,則可適用10%扣繳稅率,亦即扣繳稅款由210萬減少至100萬,B(DE)得以實收900萬,節省110萬之所得稅負。

另外,即使B(DE)因投資規劃而於臺灣另設立一分公司E(以下簡稱E(TW)),而導致需有繳納最低稅負之虞,亦可透過向國稅局申請適用相關租稅協定條款而減免之。

但外國投資人需要留意的是,如果B(DE)當初設立目的並非為一般實質營運之公司,而是為了以運用臺德租稅協定優惠稅率為唯一目的而刻意設立之公司,則原則上將視為租稅協定購買(Treaty Shopping)而不被允許適用各該優惠稅率減免。

法令解析

「華僑及外國人投資有價證券管理辦法」中投資人:

一、境外華僑及外國人:

(一)外國機構投資人:在中華民國境外,依當地政府法令設立登記者。

(一)境內華僑及外國人:

(二)華僑及外國自然人:年滿20歲,居住於中華民國境內領有華僑身分證明書、持有僑居身分加簽之護照或外僑居留證。

境內外國機構投資人:外國法人在中華民國境內設立之分公司。

「華僑及外國人投資有價證券管理辦法」中之投資範圍,目前以下列投資標的為限:

「所得稅法及相關釋令」

一、 是否為中華民國境內居住個人之判斷:

依據臺財稅字第10104610410號令中對所得稅法第7條第2項第1款所稱「中華民國境內居住之個人」,其認定原則如下:

(一)個人於一課稅年度內在中華民國境內設有戶籍,且有下列情形之一者:

故上述方式一中的安先生,應屬非臺灣境內居住者個人,依所得稅法第2條第2項規定,如有臺灣來源所得時,其完稅方式以就源扣繳為主。

二、營利事業之課稅範圍之判斷:

是否總機構在境外(所得稅法第3條)及是否在中華民國境內是否有固定營業場所或營業代理人(所得稅法第10條或是有租稅協定之從優規定)。

上述方式二及方式三中A(US)與B(DE),在中華民國境內並未有分支機構或是有固定營業場所或營業代理人之情況,故依所得稅法第3條及第8條規定,僅需就中華民國來源所得課稅 (相關認定原則請詳臺財稅字第10804544260號函)。

「租稅協定之適用」

依照租稅協定範本中規定,原則上,股利、利息及權利金係屬被動所得,而有上限稅率之適用(來源所得國最高得以課徵5%~15%之稅率,視個別租稅協定內容為主) 。該案例, 投資C(TW)所收取之股息,相較下以B(DE)公司來直接投資,在臺所課徵之稅負相對較低,但也僅考慮股利匯出至德國為止,並未接續探討,若該盈餘本規劃最終將匯回至美國A(US),由於B(DE)及A(US)在租稅協定架構中均為當地國之稅務居住者及(最終)受益人主體,則需另外對美德之間匯回扣繳稅款加以考量以評估整體稅負。

但若是因產業合作契約關係,B(DE)因提供相關服務而向C(TW)收取相關報酬時,若該服務為B(TW)主要營運活動,則該筆所得可能有營業利潤免稅之適用,但需另外向國稅局申請核准後適用。

結語

外國人想投資臺灣上市櫃公司,依照華僑及外國人投資有價證券管理辦法來設立投資專戶,不僅僅程序上最為便利,且相關成本也最低,投資人僅需委任一臺灣之信託保管業務之銀行,託管其資產(資金及股票)及協助資金匯出等事項,再委派一稅務代理人(例如KEDP)負責協助投資專戶所有在臺灣之相關所得稅負繳納申報及稅局溝通等問題,即可自由投資臺灣上市櫃公司股票及資金自由匯出入,無須經過特別審核。

外國投資人需指派在臺稅務代理人,為華僑及外國人投資有價證券管理辦法中所規定。主要於投資人於資金或盈餘匯出時,協助覆核及確認相關臺灣來源所得均已完納稅捐並及時申報。

若遇有租稅協定之適用,或是國內法中稅務優惠或法規解釋令釋疑(例如上市櫃公司因減資所產生投資人可退稅等之情形),亦需由熟稔相關稅法之納稅代理人來協助通知或判斷可能對外國投資人之影響,以避免錯失可申請之法令期間及優惠。KEDP團隊擁有相關豐富之專業經驗,不論是外國投資人在臺相關特殊交易之諮詢,或是租稅協定適用之評估,均是您最好之選擇。

附表一

安先生於孩童時期跟隨做生意的父母遠到美國創業並定居,安先生在美國長大求學。畢業後,進入美國科技產業工作了10年,某一機緣與兩位好友共同在當地創立了公司A(以下簡稱A(US)),並持有60%之股份。5年後A(US)公司因經營有成,拓展至歐洲市場,並在德國設立了子公司B(以下簡稱B(DE)),由A(US)公司100%持有。

安先生發現,故鄉臺灣有一家公司C(以下簡稱C(TW)),所研發經營的產品和自己公司所經營之產品屬性及未來方展方向相當雷同,且公司C (TW)已經在臺灣證券交易所掛牌上市了。安先生非常有興趣想投資C (TW),但A(US)在臺灣並沒有經營據點及營業代理人,故尋求專家建議,希望以最低應繳稅負考量來滿足投資C (TW)的需求。

註:文中英文縮寫US為美國,TW為臺灣,後文DE為德國。

方式一:

臺灣目前允許外國自然人直接投資臺灣上市櫃公司股票,所以安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,先委託一經過金管會核准保管業務之銀行向臺灣證券交易所登記,提供相關身分文件後,取得一投資編號及稅務編號,開立相關保管帳戶及證券帳戶後,即可將資金匯入臺灣後開始在次級市場購入C(TW)股票。

方式二:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以美國公司A(US)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

方式三:

安先生可以依照臺灣法規「華僑及外國人投資有價證券管理辦法」規定,以德國公司B(DE)(外資法人)名義開立在臺投資專戶直接投資C(TW)。

在臺稅賦:

一、證券交易所得(Capital Gain)

依照臺灣現行法規(2020年),證券交易所得稅目前免徵,故不論以A(US)、B(DE)或是安先生本人名義投資,於次級市場買賣有價證券(例如C(TW))所產生之價差獲利均無須繳納所得稅捐。

二、股利所得(Dividend Income)

當C(TW)因經營狀況相當好,並決議發放股息(股票股利及現金股利)。由於不論是以安先生、A(US)或是 B(DE)名義投資,其課稅主體之身分均屬於非臺灣境內居住之個人,或在臺灣境內無固定營業場所之營利事業,而有「各類所得扣繳標準」第3條之適用,除為有簽定租稅協定國家之投資人之外,原則上,分配時扣繳義務人(及發行公司如C (TW))係以21%稅率(2020年)扣繳之(現金股利以實際金額,股票股利則以面額計算)。

三、最低稅負

依相關法令規定,A(US)因在臺無固定營業場所及營業代理人,依據所得基本稅額條例第3條第1項第5款規定,免繳納所得基本稅額。但若A (US)事實上在臺灣設有分公司D(以下簡稱D(TW)),則A(US)在臺設立投資專戶其當年度之證券交易所得,則需計入D(TW)當年度申報書最低稅負中申報繳納之(臺財稅字第09500367140號)。

核定租稅與規劃

就目前臺灣稅制下,外國投資人以投資專戶投資臺灣有價證券時,其大部分可能產生之課稅所得為股利所得及最低稅負,除了臺灣國內法針對較為特殊之獎勵投資或是產創優惠等屬另一議題,不列入此說明外,外國投資人可以尋求是否為與臺灣簽有租稅協定國家而有優惠稅率(降低稅率或是免稅)之適用可能。

租稅協定在臺所限定適用之租稅範圍,主要為所得稅及資本利得稅(亦部分協定包含有最低稅負)。臺灣目前並未與美國簽有租稅協定,但與德國簽有租稅協定(目前與臺灣簽有租稅協定國家詳文末附表一)。就該案例而言,若是以A(US)或是安先生名義直接投資C(TW),當取得C(TW)之股利時,無法有租稅協定優惠稅率得以適用,甚至可能有最低稅負需要繳納。但若是以B(DE)為投資人投資C(TW),因臺德簽有租稅協定,則B(DE)有機會將適用之扣繳稅率由21%降至10%。例如C (TW)分配現金股利1,000萬給B(DE)時,原則上C(TW)須先就源扣繳21%,亦即210萬,繳納給臺灣國稅局,故B(DE)會淨收到790萬。但若B(DE)符合臺德租稅協定中之「適用之人身分」且符合股利所得之受益所有人定義,因B(DE)為德國稅務居住者,故可透過向國稅局申請核准後,則可適用10%扣繳稅率,亦即扣繳稅款由210萬減少至100萬,B(DE)得以實收900萬,節省110萬之所得稅負。

另外,即使B(DE)因投資規劃而於臺灣另設立一分公司E(以下簡稱E(TW)),而導致需有繳納最低稅負之虞,亦可透過向國稅局申請適用相關租稅協定條款而減免之。

但外國投資人需要留意的是,如果B(DE)當初設立目的並非為一般實質營運之公司,而是為了以運用臺德租稅協定優惠稅率為唯一目的而刻意設立之公司,則原則上將視為租稅協定購買(Treaty Shopping)而不被允許適用各該優惠稅率減免。

法令解析

「華僑及外國人投資有價證券管理辦法」中投資人:

一、境外華僑及外國人:

(一)外國機構投資人:在中華民國境外,依當地政府法令設立登記者。

- 基金型態:公司型基金、信託型基金、合夥型基金、退休型基金、共同基金、單位信託、其他型基金。

- 非基金型態: 銀行、保險公司、證券商、期貨商、其他。

(一)境內華僑及外國人:

(二)華僑及外國自然人:年滿20歲,居住於中華民國境內領有華僑身分證明書、持有僑居身分加簽之護照或外僑居留證。

境內外國機構投資人:外國法人在中華民國境內設立之分公司。

「華僑及外國人投資有價證券管理辦法」中之投資範圍,目前以下列投資標的為限:

- 上市、上櫃公司及興櫃公司發行或私募之股票、債券換股權利證書及臺灣存託憑證。

- 證券投資信託基金受益憑證。

- 政府債券、金融債券、普通公司債、轉換公司債及附認股權公司債。

- 受託機構公開招募或私募受益證券、特殊目的公司公開招募或私募資產基礎證券。

- 認購(售)權證。

- 其他經證券主管機關核定之有價證券。

「所得稅法及相關釋令」

一、 是否為中華民國境內居住個人之判斷:

依據臺財稅字第10104610410號令中對所得稅法第7條第2項第1款所稱「中華民國境內居住之個人」,其認定原則如下:

(一)個人於一課稅年度內在中華民國境內設有戶籍,且有下列情形之一者:

- 於一課稅年度內在中華民國境內居住合計滿31天。

- 於一課稅年度內在中華民國境內居住合計在1天以上未滿31天,其生活及經濟重心在中華民國境內。

- 享有全民健康保險、勞工保險、國民年金保險或農民健康保險等社會福利。

- 配偶或未成年子女居住在中華民國境內。

- 在中華民國境內經營事業、執行業務、管理財產、受僱提供勞務或擔任董事、監察人或經理人。

- 其他生活情況及經濟利益足資認定生活及經濟重心在中華民國境內。

故上述方式一中的安先生,應屬非臺灣境內居住者個人,依所得稅法第2條第2項規定,如有臺灣來源所得時,其完稅方式以就源扣繳為主。

二、營利事業之課稅範圍之判斷:

是否總機構在境外(所得稅法第3條)及是否在中華民國境內是否有固定營業場所或營業代理人(所得稅法第10條或是有租稅協定之從優規定)。

上述方式二及方式三中A(US)與B(DE),在中華民國境內並未有分支機構或是有固定營業場所或營業代理人之情況,故依所得稅法第3條及第8條規定,僅需就中華民國來源所得課稅 (相關認定原則請詳臺財稅字第10804544260號函)。

「租稅協定之適用」

依照租稅協定範本中規定,原則上,股利、利息及權利金係屬被動所得,而有上限稅率之適用(來源所得國最高得以課徵5%~15%之稅率,視個別租稅協定內容為主) 。該案例, 投資C(TW)所收取之股息,相較下以B(DE)公司來直接投資,在臺所課徵之稅負相對較低,但也僅考慮股利匯出至德國為止,並未接續探討,若該盈餘本規劃最終將匯回至美國A(US),由於B(DE)及A(US)在租稅協定架構中均為當地國之稅務居住者及(最終)受益人主體,則需另外對美德之間匯回扣繳稅款加以考量以評估整體稅負。

但若是因產業合作契約關係,B(DE)因提供相關服務而向C(TW)收取相關報酬時,若該服務為B(TW)主要營運活動,則該筆所得可能有營業利潤免稅之適用,但需另外向國稅局申請核准後適用。

結語

外國人想投資臺灣上市櫃公司,依照華僑及外國人投資有價證券管理辦法來設立投資專戶,不僅僅程序上最為便利,且相關成本也最低,投資人僅需委任一臺灣之信託保管業務之銀行,託管其資產(資金及股票)及協助資金匯出等事項,再委派一稅務代理人(例如KEDP)負責協助投資專戶所有在臺灣之相關所得稅負繳納申報及稅局溝通等問題,即可自由投資臺灣上市櫃公司股票及資金自由匯出入,無須經過特別審核。

外國投資人需指派在臺稅務代理人,為華僑及外國人投資有價證券管理辦法中所規定。主要於投資人於資金或盈餘匯出時,協助覆核及確認相關臺灣來源所得均已完納稅捐並及時申報。

若遇有租稅協定之適用,或是國內法中稅務優惠或法規解釋令釋疑(例如上市櫃公司因減資所產生投資人可退稅等之情形),亦需由熟稔相關稅法之納稅代理人來協助通知或判斷可能對外國投資人之影響,以避免錯失可申請之法令期間及優惠。KEDP團隊擁有相關豐富之專業經驗,不論是外國投資人在臺相關特殊交易之諮詢,或是租稅協定適用之評估,均是您最好之選擇。

附表一