專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第四章:財產稅/房地稅篇

範例背景

地價稅係採累進稅率,其稅基則以各縣市之土地個別彙總分別計算。

侯文華主要從事於素地之投資,早期鍾愛臺北市內湖一帶土地,隨著都市發展、地價節節調升,每年地價稅達千萬元之多。由於地處山坡,對建設公司而言是興建別墅的良好地點,幾經考慮,加上高額的地價稅負擔過重,乃將該批土地出售,所售資金全數轉投資於汐止、臺中、高雄等地之山坡地,總投資額相同,但土地面積增加數倍。究竟地價稅有何節稅空間?

核定租稅與規劃

侯文華次年接獲各地稅捐稽徵處之地價稅單,發現地價稅額之總計僅五百餘萬元,足足較往年地價稅減少一半之多,經比對其公告地價合計數發現亦與往年相差無幾,詳細探究方知,因先前持有土地全集中在臺北市,因土地面積龐大且地價較高,其適用的稅率竟達最高稅率55‰,而現在持有的土地分散在全國不同縣市,由各直轄市、縣(市)稅捐稽徵處分別彙總計算其地價稅,因相對的累進起點地價較低,故侯文華持有全國土地之地價稅額加總後,其所適用邊際稅率僅25‰,致使地價稅額鉅幅減少。

法令解析

地價稅除自用住宅、工業用地、公共設施保留地、公有土地及其他特殊用地採取減、免稅外,其餘土地均就所有權人同一直轄市、縣(市)之土地,按申報地價採累進稅率課徵地價稅,而累進起點地價係按各該縣(市)、直轄市土地七公畝之平均地價加以計算,計算公式為:

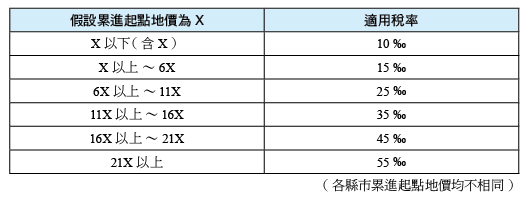

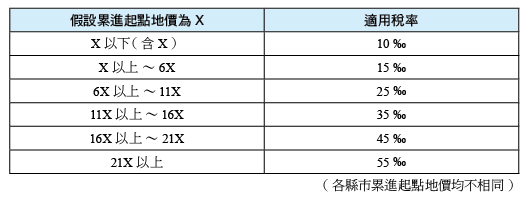

地價稅基本稅率為10‰,土地所有權人同一縣(市)地價總額未超過土地所在地縣(市)累進起點地價時,其地價稅按基本稅率徵收,若超過累進地價未達5倍者,其超過部分加徵5‰,超過5倍部分以每超過5倍為一級距,每一級距就超過部分逐級加徵10‰,增加至55‰為止,稅率級距列示如下圖表:

若所有權人之土地屬自用住宅用地,即所有權人、配偶、子女或直系親屬已辦妥戶籍登記(其中本人、配偶及未成年子女以一處為限),在都市土地面積未超過三公畝(約90.75坪)、非都市土地面積不超過7公畝(約211.75坪),住宅無出租,亦無供營業使用,經申請核准則可採用優惠稅率,即按2‰課徵地價稅,且如符合設籍、自用法令規定,不限一處為限,例如,侯文華有四處自用住宅用地(四間房屋), 而由本人、父親、已成年之兒子、女兒各自設籍於這四間房屋,則此四處皆可申辦地價稅自用優惠稅率。

結語

自用住宅用地,土地面積合乎標準,房屋亦無出租、營業使用,可申請優惠稅率且不限一處。

地價稅係採累進稅率,其稅基則以各縣市之土地個別彙總分別計算。

侯文華主要從事於素地之投資,早期鍾愛臺北市內湖一帶土地,隨著都市發展、地價節節調升,每年地價稅達千萬元之多。由於地處山坡,對建設公司而言是興建別墅的良好地點,幾經考慮,加上高額的地價稅負擔過重,乃將該批土地出售,所售資金全數轉投資於汐止、臺中、高雄等地之山坡地,總投資額相同,但土地面積增加數倍。究竟地價稅有何節稅空間?

核定租稅與規劃

侯文華次年接獲各地稅捐稽徵處之地價稅單,發現地價稅額之總計僅五百餘萬元,足足較往年地價稅減少一半之多,經比對其公告地價合計數發現亦與往年相差無幾,詳細探究方知,因先前持有土地全集中在臺北市,因土地面積龐大且地價較高,其適用的稅率竟達最高稅率55‰,而現在持有的土地分散在全國不同縣市,由各直轄市、縣(市)稅捐稽徵處分別彙總計算其地價稅,因相對的累進起點地價較低,故侯文華持有全國土地之地價稅額加總後,其所適用邊際稅率僅25‰,致使地價稅額鉅幅減少。

法令解析

地價稅除自用住宅、工業用地、公共設施保留地、公有土地及其他特殊用地採取減、免稅外,其餘土地均就所有權人同一直轄市、縣(市)之土地,按申報地價採累進稅率課徵地價稅,而累進起點地價係按各該縣(市)、直轄市土地七公畝之平均地價加以計算,計算公式為:

地價稅基本稅率為10‰,土地所有權人同一縣(市)地價總額未超過土地所在地縣(市)累進起點地價時,其地價稅按基本稅率徵收,若超過累進地價未達5倍者,其超過部分加徵5‰,超過5倍部分以每超過5倍為一級距,每一級距就超過部分逐級加徵10‰,增加至55‰為止,稅率級距列示如下圖表:

若所有權人之土地屬自用住宅用地,即所有權人、配偶、子女或直系親屬已辦妥戶籍登記(其中本人、配偶及未成年子女以一處為限),在都市土地面積未超過三公畝(約90.75坪)、非都市土地面積不超過7公畝(約211.75坪),住宅無出租,亦無供營業使用,經申請核准則可採用優惠稅率,即按2‰課徵地價稅,且如符合設籍、自用法令規定,不限一處為限,例如,侯文華有四處自用住宅用地(四間房屋), 而由本人、父親、已成年之兒子、女兒各自設籍於這四間房屋,則此四處皆可申辦地價稅自用優惠稅率。

結語

自用住宅用地,土地面積合乎標準,房屋亦無出租、營業使用,可申請優惠稅率且不限一處。

範例背景

瑪爾居住在新北市林口社區,該舊社區建築物使用多年,且林口是著名的潮濕區,常常起霧下雨,又碰到無良建商,原公共設施排水系統品質十分不良,在2019年7月連續二次強力致災性暴雨的侵襲下,鄰近山區洪水浚湍沖蝕地盤,致使基地淘刷流失而下陷,所住房屋牆壁分裂,顯不堪居住使用,瑪爾一時間不知如何是好,有家歸不得,想起聽說過房屋稅有天災損失節稅的機制,房屋毀損經稽徵機關勘查確定可減免房屋稅,乃向稽徵機關報請災害損失,希望依房屋稅法規定,免徵房屋稅;又假使災後數月瑪爾才發現房屋牆壁裂痕日漸擴大,房屋岌岌可危,幾經緊急補強,穩定住後才想到申請減免,此時是否能向稽徵機關報請災害損失減免房屋稅?

核定租稅與規劃

納稅義務人應於事實發生之日起 30 日內申請房屋災害損失稅捐減免,稽徵機關在受理後,乃實赴該地勘查,經認定則自發生之日起減徵或免徵房屋稅,至修復為止。實地勘察後,依客觀判斷若不影響其居住使用,毀損面積未達整棟面積的三成以上,或逾事實發生30日始申報,當不符法定程序,而否准減免房屋稅。本案經瑪爾向稽徵機關提出申請主張減免房屋稅,但水災過後房屋損害逐漸擴大,為維持可供居住生活,有迫不得已的情形,才進行緊急修護的,而等到稽徵機關受理申請、進行勘查時,早就緊急修護完竣,惟依房屋稅條例第15條規定,瑪爾未於事實發生之日起 30 日內提供申請,故雖經復查、訴願及行政訴訟均遽遭駁回。

房屋遭受重大災害應於事實發生後30日內報備,一旦錯過此時限,又加上所有權人基於居住之需求往往急於修護,如此再報請查勘, 損失事實早已不復存在,被認定減稅之機率微乎其微。

俗語說: 「天有不測風雲。 」面對無法預期的天災,心裡固然百般難受,但也要儘快找出補救辦法,才能將意外的損失降到最低。節稅策略之運用,有時基於「時效性」,一經錯過即無效力。綜所稅、營所稅、房屋稅、使用牌照稅等稅目,都設有天災損失申報節稅機制,檢具損失清單、證明文件等,應把握時效即時辦理。

法令解析

依房屋稅條例第15條規定,房屋遭受重大災害,毀損面積占整棟面積五成以上,必須修護始能使用之房屋,可免徵房屋稅,若遭受重大災害,毀損面積佔整棟面積三成以上不及五成者,則可減半徵收。而對此減徵房屋稅,應由納稅義務人於事實發生日起30日內,向當地主管稽徵機關申請調查核定。

基於上述法律規定之前提,應在時限內報請稽徵機關勘查,未經報備即使已照相或錄影存證,均屬片段,而非全貌,無從判斷毀損程度,可能被否准認定免稅,納稅義務人不可不慎。

結語

房屋遭受重大災害,若於30日內向稽徵機關申報,則可視情況免徵房屋稅。

瑪爾居住在新北市林口社區,該舊社區建築物使用多年,且林口是著名的潮濕區,常常起霧下雨,又碰到無良建商,原公共設施排水系統品質十分不良,在2019年7月連續二次強力致災性暴雨的侵襲下,鄰近山區洪水浚湍沖蝕地盤,致使基地淘刷流失而下陷,所住房屋牆壁分裂,顯不堪居住使用,瑪爾一時間不知如何是好,有家歸不得,想起聽說過房屋稅有天災損失節稅的機制,房屋毀損經稽徵機關勘查確定可減免房屋稅,乃向稽徵機關報請災害損失,希望依房屋稅法規定,免徵房屋稅;又假使災後數月瑪爾才發現房屋牆壁裂痕日漸擴大,房屋岌岌可危,幾經緊急補強,穩定住後才想到申請減免,此時是否能向稽徵機關報請災害損失減免房屋稅?

核定租稅與規劃

納稅義務人應於事實發生之日起 30 日內申請房屋災害損失稅捐減免,稽徵機關在受理後,乃實赴該地勘查,經認定則自發生之日起減徵或免徵房屋稅,至修復為止。實地勘察後,依客觀判斷若不影響其居住使用,毀損面積未達整棟面積的三成以上,或逾事實發生30日始申報,當不符法定程序,而否准減免房屋稅。本案經瑪爾向稽徵機關提出申請主張減免房屋稅,但水災過後房屋損害逐漸擴大,為維持可供居住生活,有迫不得已的情形,才進行緊急修護的,而等到稽徵機關受理申請、進行勘查時,早就緊急修護完竣,惟依房屋稅條例第15條規定,瑪爾未於事實發生之日起 30 日內提供申請,故雖經復查、訴願及行政訴訟均遽遭駁回。

房屋遭受重大災害應於事實發生後30日內報備,一旦錯過此時限,又加上所有權人基於居住之需求往往急於修護,如此再報請查勘, 損失事實早已不復存在,被認定減稅之機率微乎其微。

俗語說: 「天有不測風雲。 」面對無法預期的天災,心裡固然百般難受,但也要儘快找出補救辦法,才能將意外的損失降到最低。節稅策略之運用,有時基於「時效性」,一經錯過即無效力。綜所稅、營所稅、房屋稅、使用牌照稅等稅目,都設有天災損失申報節稅機制,檢具損失清單、證明文件等,應把握時效即時辦理。

法令解析

依房屋稅條例第15條規定,房屋遭受重大災害,毀損面積占整棟面積五成以上,必須修護始能使用之房屋,可免徵房屋稅,若遭受重大災害,毀損面積佔整棟面積三成以上不及五成者,則可減半徵收。而對此減徵房屋稅,應由納稅義務人於事實發生日起30日內,向當地主管稽徵機關申請調查核定。

基於上述法律規定之前提,應在時限內報請稽徵機關勘查,未經報備即使已照相或錄影存證,均屬片段,而非全貌,無從判斷毀損程度,可能被否准認定免稅,納稅義務人不可不慎。

結語

房屋遭受重大災害,若於30日內向稽徵機關申報,則可視情況免徵房屋稅。

範例背景

營造公司之工頭代營造公司發工資及購買材料千萬要小心,否則遭課印花稅又處以重罰可真得不償失。林嘉興為個人承包商(俗稱:工頭),長期承攬上群營造公司所發包之工程,即與上群營造公司間屬僱傭關係;2019年間稽徵機關查核上群營造公司營利事業所得稅申報案時發現該公司直接人工及直接材料所取得之收據為林嘉興所開立,未貼用印花稅票,乃將未貼用之事實逕送稅捐稽徵處查處,稅捐稽徵處依印花稅之規定補徵印花稅12,425元,並處以10倍的罰款計裁罰124,250元。印花稅能省嗎?

核定租稅與規劃

林嘉興接獲上述稅單及裁罰通知後,表示不服,乃逕提行政救濟,主張代上群營造公司購買材料、發放工資所開立之收據應屬公司內部憑證,依印花稅法規定當屬免稅,且其在公司任職有薪資並有扣繳憑單,是為公司員工,屬僱傭關係,書立收據當屬內部單據;惟稽徵機關以所查獲之收據,載有原因、金額、日期,依收據性質,林嘉興與上群營造公司為二個獨立之個體,而內部單據係商業行為者本身所製作,仍維持課稅;經提復查、訴願、行政法院訴訟,最後判決駁回,補稅、罰款確定。

工頭代公司購買材料、發放工資,為便於公司入帳,大可不必以收據作為原始憑證。如代購材料部分屬可以銷售者,所開立之發票逕交公司入帳;代發工資部分亦可以薪資印領清冊,由受領者直接簽署均可作為公司入帳原始憑證,否則以收據代替原始憑證,將難逃遭課印花稅。

法令解析

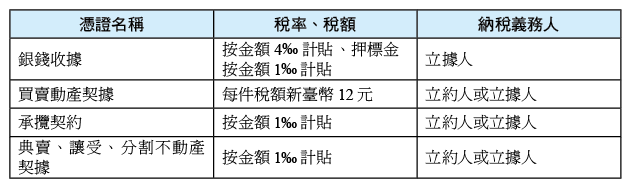

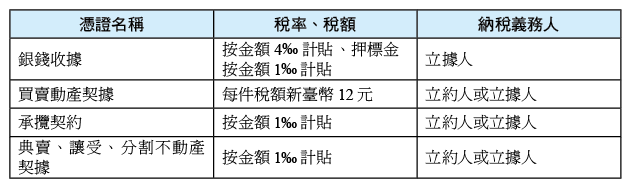

依印花稅法第7條規定,稅率、稅額及納稅義務人如下:

印花稅票於書立後交付或使用時,即貼足印花稅票;若違反此規定不貼印花稅票或貼用不足稅額者,除補貼印花稅票外,依同法第23條規定: 「違反第8條第1項或第12條至第20條之規定,不貼印花稅票或貼用不足稅額者,除補貼印花稅票外,按漏貼稅額處以5倍至15倍之罰鍰。」按此規定處以相關罰鍰。

結語

印花稅票一旦被發現漏貼,除補貼外,按漏貼稅額處5倍至15倍之罰鍰。

營造公司之工頭代營造公司發工資及購買材料千萬要小心,否則遭課印花稅又處以重罰可真得不償失。林嘉興為個人承包商(俗稱:工頭),長期承攬上群營造公司所發包之工程,即與上群營造公司間屬僱傭關係;2019年間稽徵機關查核上群營造公司營利事業所得稅申報案時發現該公司直接人工及直接材料所取得之收據為林嘉興所開立,未貼用印花稅票,乃將未貼用之事實逕送稅捐稽徵處查處,稅捐稽徵處依印花稅之規定補徵印花稅12,425元,並處以10倍的罰款計裁罰124,250元。印花稅能省嗎?

核定租稅與規劃

林嘉興接獲上述稅單及裁罰通知後,表示不服,乃逕提行政救濟,主張代上群營造公司購買材料、發放工資所開立之收據應屬公司內部憑證,依印花稅法規定當屬免稅,且其在公司任職有薪資並有扣繳憑單,是為公司員工,屬僱傭關係,書立收據當屬內部單據;惟稽徵機關以所查獲之收據,載有原因、金額、日期,依收據性質,林嘉興與上群營造公司為二個獨立之個體,而內部單據係商業行為者本身所製作,仍維持課稅;經提復查、訴願、行政法院訴訟,最後判決駁回,補稅、罰款確定。

工頭代公司購買材料、發放工資,為便於公司入帳,大可不必以收據作為原始憑證。如代購材料部分屬可以銷售者,所開立之發票逕交公司入帳;代發工資部分亦可以薪資印領清冊,由受領者直接簽署均可作為公司入帳原始憑證,否則以收據代替原始憑證,將難逃遭課印花稅。

法令解析

依印花稅法第7條規定,稅率、稅額及納稅義務人如下:

印花稅票於書立後交付或使用時,即貼足印花稅票;若違反此規定不貼印花稅票或貼用不足稅額者,除補貼印花稅票外,依同法第23條規定: 「違反第8條第1項或第12條至第20條之規定,不貼印花稅票或貼用不足稅額者,除補貼印花稅票外,按漏貼稅額處以5倍至15倍之罰鍰。」按此規定處以相關罰鍰。

結語

印花稅票一旦被發現漏貼,除補貼外,按漏貼稅額處5倍至15倍之罰鍰。

範例背景

錢文秀欲將坐落於臺北市大同區延平路之土地乙筆出售,在與其好友聊天時得知,土地之轉移若有增值需繳納高額之土地增值稅,但若為自用住宅之土地轉移則可大額降低土地增值稅,乃於2019年6月間請原承租之四維公司遷移他址以利自用住宅土地增值稅率之享用。

惟錢君在四維公司搬走沒多久,即找到買主,因售價比預期高,遂於2020年2月28日出售該房地,並於次月25日向所轄臺北市稅捐處大同分處辦理土地增值稅申報,如此能享受土地增值稅之減免好處嗎?

核定租稅與規劃

稽徵機關接獲本土地增值稅申報資料後,乃向該處營業稅股服務區人員詢問該址營業情形。依服務人員所查,該地截至2019年5月間仍供四維公司營業使用,故錢文秀提出四維公司變更登記事項卡、公司登記資料等證明系爭土地已非供營業使用,但稽徵機關依財政部所頒訂「自用住宅用地土地增值稅書面審查作業要點」規定,自用住宅用地之認定應以營業單位調查結果為準,而核定被告系爭土地非自用住宅用地,依一般稅率核課土地增值稅2,724,000元,較自用住宅稅率計算土地增值稅足足增加2,120,000元。

土地出售增值稅適用自用住宅優惠稅率應特別注意其條件限制,每人一生享有一次,本案即因前1年度出租營業而喪失優惠稅率之適用,若欲適用此優惠稅率,規劃上可注意原承租戶應於出售前1年遷出並辦妥變更登記,或是將出售日期延後。

若符合自用住宅條件,亦可善用夫妻各享有一生一次的機會,配合夫妻間贈與不課徵土地增值稅、不計算贈與稅的規定,或可多戶同時出售以享受自用稅率。

法令解析

依土地稅法第34條及平均地權條例第41條規定,一生以適用一次為限,土地所有權人出售其自用住宅用地者,本人、配偶或直系親屬應辦竣戶籍登記且為地上房屋所有權人,面積以都市土地面積未超過3公畝或非都市土地面積未超過7公畝為其限制,其土地增值稅就該部分之土地漲價總數額按10%徵收之。而該土地出售前1年曾供營業使用、出租者,或自用住宅之評定現值不及所占基地公告土地現值10%且建築工程完工未滿1年者不適用之。

土地所有權人申請按自用住宅用地稅率課徵土地增值稅,應於土地現值申報書註明自用住宅字樣;其未註明者,得於繳納期間屆滿前補行申請,逾期申請不得適用。

另值得注意的是,土地增值稅之申報應於土地買賣契約訂定後30日內向所轄稅捐稽徵機關申報,方可適用立約日當期土地公告現值,若逾期申報則應適用收件日當期公告現值,以目前土地公告現值每年節節調升之際,一旦逾期申報,土地增值稅額將增加不少。

結語

自用住宅土地增值稅之優惠,以土地出售前1年不作營業使用或出租地。

錢文秀欲將坐落於臺北市大同區延平路之土地乙筆出售,在與其好友聊天時得知,土地之轉移若有增值需繳納高額之土地增值稅,但若為自用住宅之土地轉移則可大額降低土地增值稅,乃於2019年6月間請原承租之四維公司遷移他址以利自用住宅土地增值稅率之享用。

惟錢君在四維公司搬走沒多久,即找到買主,因售價比預期高,遂於2020年2月28日出售該房地,並於次月25日向所轄臺北市稅捐處大同分處辦理土地增值稅申報,如此能享受土地增值稅之減免好處嗎?

核定租稅與規劃

稽徵機關接獲本土地增值稅申報資料後,乃向該處營業稅股服務區人員詢問該址營業情形。依服務人員所查,該地截至2019年5月間仍供四維公司營業使用,故錢文秀提出四維公司變更登記事項卡、公司登記資料等證明系爭土地已非供營業使用,但稽徵機關依財政部所頒訂「自用住宅用地土地增值稅書面審查作業要點」規定,自用住宅用地之認定應以營業單位調查結果為準,而核定被告系爭土地非自用住宅用地,依一般稅率核課土地增值稅2,724,000元,較自用住宅稅率計算土地增值稅足足增加2,120,000元。

土地出售增值稅適用自用住宅優惠稅率應特別注意其條件限制,每人一生享有一次,本案即因前1年度出租營業而喪失優惠稅率之適用,若欲適用此優惠稅率,規劃上可注意原承租戶應於出售前1年遷出並辦妥變更登記,或是將出售日期延後。

若符合自用住宅條件,亦可善用夫妻各享有一生一次的機會,配合夫妻間贈與不課徵土地增值稅、不計算贈與稅的規定,或可多戶同時出售以享受自用稅率。

法令解析

依土地稅法第34條及平均地權條例第41條規定,一生以適用一次為限,土地所有權人出售其自用住宅用地者,本人、配偶或直系親屬應辦竣戶籍登記且為地上房屋所有權人,面積以都市土地面積未超過3公畝或非都市土地面積未超過7公畝為其限制,其土地增值稅就該部分之土地漲價總數額按10%徵收之。而該土地出售前1年曾供營業使用、出租者,或自用住宅之評定現值不及所占基地公告土地現值10%且建築工程完工未滿1年者不適用之。

土地所有權人申請按自用住宅用地稅率課徵土地增值稅,應於土地現值申報書註明自用住宅字樣;其未註明者,得於繳納期間屆滿前補行申請,逾期申請不得適用。

另值得注意的是,土地增值稅之申報應於土地買賣契約訂定後30日內向所轄稅捐稽徵機關申報,方可適用立約日當期土地公告現值,若逾期申報則應適用收件日當期公告現值,以目前土地公告現值每年節節調升之際,一旦逾期申報,土地增值稅額將增加不少。

結語

自用住宅土地增值稅之優惠,以土地出售前1年不作營業使用或出租地。

範例背景

蘇貴荷在2017年2月間購買坐落於臺北市內湖區文德段之預售屋,簽約款、頭期款及其工程款難以負荷,若要放棄續繳則會損失已繳的款項,若不放棄又實在繳不出來,不得已情況下於2017年8月間出售目前居住的房子,由於目前為自己居住使用,在土地增值稅上當然適用自用住宅稅率,但仍應繳納土地增值稅624,000元。原本預計2018年6月會完工的預售屋,延至2020年2月方完工,並於同年5月間取得所有權狀。在此情況下,蘇貴荷重購自用住宅可申請退還土地增值稅嗎?

核定租稅與規劃

蘇貴荷取得建築物所有權狀後,立即將戶籍遷入,並檢附各項退稅證明文件向所轄稽徵機關辦理土地增值稅之退稅。稽徵機關接獲申報後發現蘇君原自用住宅係在2017年8月間出售,而重購之自用住宅則在2020年5月,早已逾2年之退稅期限,因而拒絕君之退稅申請,蘇君喪失退還624,000元土地增值稅之權益。

本案例足供換屋者引以為戒,即換屋者若想先賣屋再以售屋價金支付預售屋之價款,應特別注意重購之期限,可選擇隨時可供移轉之中古屋或施工期限在2年內的預售屋,若擔心預售屋施工期過長或延遲完工,則最好還是等預售屋快完工時方售出原有自用住宅,如此一方面可避免因延遲交屋而喪失之退稅權益,另一方面亦可避免二次搬家之辛苦。

法令解析

依土地稅法第35條規定,土地所有權人出售自用住宅用地而在2年內重購者,其新購地價若超過原出售地價扣除繳納土地增值稅後之餘額,得向主管稽徵機關申請就其已納土地增值稅額,退還其不足支付新購土地價之數額;亦即在2年內重購自用住宅者,可以就已繳的土地增值稅額內,退還重購自用住宅不足負擔之價額。

重購退稅並不限於購買標的為中古屋或預售屋,只要土地出售後2年內重購或先購買土地2年內再出售土地且符合自用住宅用地即可適用,另因重購土地退還土地增值稅者,其重購之土地自完成移轉登記起 5 年內不得再行移轉或改作其他用途。

在申請重購自用住宅退還土地增值稅時應檢附下列文件:

重購自用住宅退還土地增值稅,應於出售房屋起至購入新屋或購入後出售之2年內申請。

蘇貴荷在2017年2月間購買坐落於臺北市內湖區文德段之預售屋,簽約款、頭期款及其工程款難以負荷,若要放棄續繳則會損失已繳的款項,若不放棄又實在繳不出來,不得已情況下於2017年8月間出售目前居住的房子,由於目前為自己居住使用,在土地增值稅上當然適用自用住宅稅率,但仍應繳納土地增值稅624,000元。原本預計2018年6月會完工的預售屋,延至2020年2月方完工,並於同年5月間取得所有權狀。在此情況下,蘇貴荷重購自用住宅可申請退還土地增值稅嗎?

核定租稅與規劃

蘇貴荷取得建築物所有權狀後,立即將戶籍遷入,並檢附各項退稅證明文件向所轄稽徵機關辦理土地增值稅之退稅。稽徵機關接獲申報後發現蘇君原自用住宅係在2017年8月間出售,而重購之自用住宅則在2020年5月,早已逾2年之退稅期限,因而拒絕君之退稅申請,蘇君喪失退還624,000元土地增值稅之權益。

本案例足供換屋者引以為戒,即換屋者若想先賣屋再以售屋價金支付預售屋之價款,應特別注意重購之期限,可選擇隨時可供移轉之中古屋或施工期限在2年內的預售屋,若擔心預售屋施工期過長或延遲完工,則最好還是等預售屋快完工時方售出原有自用住宅,如此一方面可避免因延遲交屋而喪失之退稅權益,另一方面亦可避免二次搬家之辛苦。

法令解析

依土地稅法第35條規定,土地所有權人出售自用住宅用地而在2年內重購者,其新購地價若超過原出售地價扣除繳納土地增值稅後之餘額,得向主管稽徵機關申請就其已納土地增值稅額,退還其不足支付新購土地價之數額;亦即在2年內重購自用住宅者,可以就已繳的土地增值稅額內,退還重購自用住宅不足負擔之價額。

重購退稅並不限於購買標的為中古屋或預售屋,只要土地出售後2年內重購或先購買土地2年內再出售土地且符合自用住宅用地即可適用,另因重購土地退還土地增值稅者,其重購之土地自完成移轉登記起 5 年內不得再行移轉或改作其他用途。

在申請重購自用住宅退還土地增值稅時應檢附下列文件:

- 原出售土地向地政機關辦理登記時的契約文件影本。

- 重購土地向地政機關辦理登記時的契約文件影本。

- 原出售土地已繳納土地增值稅收據正本。

- 重購土地已繳納土地增值稅收據影本。

- 重購土地按自用住宅用地稅率課徵地價稅有關文件影本。

重購自用住宅退還土地增值稅,應於出售房屋起至購入新屋或購入後出售之2年內申請。

範例背景

倪媽媽購買一棟價值50,000,000元的房屋,於2019年初時贈與給女兒小妮,贈與日土地公告現值16,000,000元、房屋評定現值為4,000,000元,但就在2021年中,小妮因公司財務發生大缺口急需資金,故便以60,000,000元尋得買家賣出,並於2021年8月完成過戶,小妮聽朋友說房地合一稅賦很重,不確定自己出售到底要負擔多少成本,該如何申報房地合一稅呢?早點出售或晚點出售,對稅賦有什麼影響呢?

又,倪爸爸於2021年因車禍不幸過世,小妮因而繼承了父親傳承下來的一間老房子,是爸爸在2013年3月購置的,2021年辦妥繼承後因沒有使用需求而轉賣,到底需不需要申報房地合一稅呢?

核定租稅與規劃

小妮持有之不動產於出售時,因取得及出售的時間點不同,將面臨房地合一稅新舊制的適用問題。受贈取得的房屋,雖然倪媽媽原始購買價格為50,000,000元,但小妮的出售成本應依2019年受贈時的公告土地現值及房屋評定現值計算,小妮於2021年以60,000,000元賣出,以2019年土地公告現值16,000,000元、房屋評定現值4,000,000元、取得、改良及移轉而支付之費用3,000,000元設算,持有2年以上適用房地合一2.0稅率35%計算,房地交易共獲利37,000,000元,假設土地漲價總數額為2,000,000元,課稅所得為35,000,000元,課稅12,250,000元,課稅額已超過原始買賣價差。因繼承取得或受贈取得不動產,在計算課稅所得時,必須以繼承或受贈時的房屋評定現值及公告土地現值按政府發布的消費者物價指數調整後價值作為取得成本,通常與市價有不小落差,因此會拉高課稅所得。

又,小妮2021年自父親繼承取得的房屋,持有時間可以跟被繼承人持有時間合併計算,本案例中,實際取得的時間要依父親購置的時間為主,也就是2013年3月,當時房地合一稅還沒上路,屬於舊制課稅,故小妮出售該房屋不需要申報房地合一稅,該交易為財產交易所得,應併入綜合所得總額結算申報課徵納稅。

另外亦可考量,像是本案例這種情形,小妮在2016年以後才因繼承而取得不動產,也就是房地合一稅新制上路後,依財政部104.08.19台財稅字第10404620870號令所釋,原則上不屬於新制適用範圍,但如果房屋符合新制的自住房地租稅優惠規定者,包含自用規定本人或其配偶、未成年子女居住設有戶籍,且連續住滿6年以上,過程中都沒有拿去出租、做生意或是轉作事務所等執業情況,選擇新制較有利時,也可以選擇按新制課稅。

自2016年1月1日新制房地合一稅上路後,個人於出售屬新制範圍之房地,應按實際交易價格減除成本費用,並減除依土地稅法第30條第1項規定公告土地現值計算之土地漲價總數額,而已繳納的土地增值稅不得列為費用扣除(若屬當次交易未自該房屋、土地交易所得額減除之土地漲價總數額部分之稅額,則可扣除),再按持有期間依稅率計算應納稅額,新制與舊制僅就房屋課徵方式不同,為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,可從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等方式,來分析可行的方案,進而概算所需成本,新舊制稅額可能相差數十萬元,藉以盡可能的降低稅賦負擔。

法令解析

新制適用範圍依所得稅法第4條之4規定(於2021年4月9日修訂,自2021年7月1日施行),個人及營利事業自2016年1月1日起交易房屋、房屋及其坐落基地或依法得核發建造執照之土地(以下合稱房屋、土地),符合下列情形之一者,其交易所得應依第14條之4至第14條之8及第24條之5規定課徵所得稅:

一、交易之房屋、土地係於2016年1月1日以後取得。交易之房屋、土地係於2016年1月1日以後取得。

再依104.08.19台財稅字第10404620870號令,納稅義務人2016年1月1日以後交易因繼承取得之房屋、土地,符合下列情形之一者,非屬所得稅法第4條之4第1項各款適用範圍,應依同法第14條第1項第7類規定計算房屋部分之財產交易所得併入綜合所得總額,於同法第71條規定期限內辦理結算申報:

三、交易直接或間接持有股份或出資額過半數之國內外營利事業股份或出資額,該營利事業股份或出資額之價值50%以上係國內之房屋、土地所構成者,該交易視同房屋、土地交易。但交易之股份屬上市、上櫃及興櫃公司股份者,不適用之。

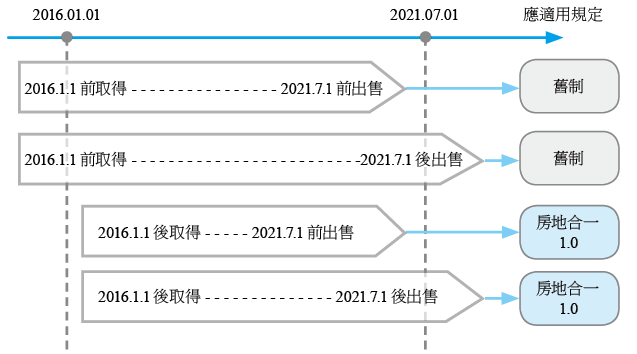

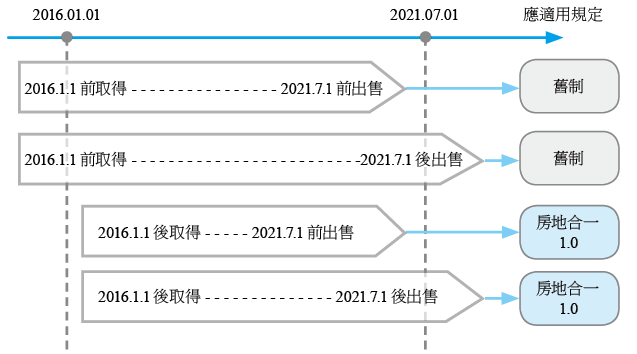

茲就不動產依取得及移轉時間不同,應適用新制或舊制規定整理如下:

參照財政部發布之「房地合一課徵所得稅申報作業要點」,為利於實務執行,規範新制相關所得計算及申報作業規定,包含交易日、取得日及持有期間、個人房屋、土地交易所得計算及相關調整、營利事業房屋、土地交易所得計算等適用規範,稅制改變之後,持有時間長短是影響出售房地稅額的關鍵,房地合一新制中,對於長期持有且符合一定條件者,有扣除額及優惠稅率可運用,若購屋是為了短期投資,必然有較高額的稅賦負擔,因應新制未來更應妥善規劃。

結語

為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等來分析可行方案,進而推算成本。

倪媽媽購買一棟價值50,000,000元的房屋,於2019年初時贈與給女兒小妮,贈與日土地公告現值16,000,000元、房屋評定現值為4,000,000元,但就在2021年中,小妮因公司財務發生大缺口急需資金,故便以60,000,000元尋得買家賣出,並於2021年8月完成過戶,小妮聽朋友說房地合一稅賦很重,不確定自己出售到底要負擔多少成本,該如何申報房地合一稅呢?早點出售或晚點出售,對稅賦有什麼影響呢?

又,倪爸爸於2021年因車禍不幸過世,小妮因而繼承了父親傳承下來的一間老房子,是爸爸在2013年3月購置的,2021年辦妥繼承後因沒有使用需求而轉賣,到底需不需要申報房地合一稅呢?

核定租稅與規劃

小妮持有之不動產於出售時,因取得及出售的時間點不同,將面臨房地合一稅新舊制的適用問題。受贈取得的房屋,雖然倪媽媽原始購買價格為50,000,000元,但小妮的出售成本應依2019年受贈時的公告土地現值及房屋評定現值計算,小妮於2021年以60,000,000元賣出,以2019年土地公告現值16,000,000元、房屋評定現值4,000,000元、取得、改良及移轉而支付之費用3,000,000元設算,持有2年以上適用房地合一2.0稅率35%計算,房地交易共獲利37,000,000元,假設土地漲價總數額為2,000,000元,課稅所得為35,000,000元,課稅12,250,000元,課稅額已超過原始買賣價差。因繼承取得或受贈取得不動產,在計算課稅所得時,必須以繼承或受贈時的房屋評定現值及公告土地現值按政府發布的消費者物價指數調整後價值作為取得成本,通常與市價有不小落差,因此會拉高課稅所得。

又,小妮2021年自父親繼承取得的房屋,持有時間可以跟被繼承人持有時間合併計算,本案例中,實際取得的時間要依父親購置的時間為主,也就是2013年3月,當時房地合一稅還沒上路,屬於舊制課稅,故小妮出售該房屋不需要申報房地合一稅,該交易為財產交易所得,應併入綜合所得總額結算申報課徵納稅。

另外亦可考量,像是本案例這種情形,小妮在2016年以後才因繼承而取得不動產,也就是房地合一稅新制上路後,依財政部104.08.19台財稅字第10404620870號令所釋,原則上不屬於新制適用範圍,但如果房屋符合新制的自住房地租稅優惠規定者,包含自用規定本人或其配偶、未成年子女居住設有戶籍,且連續住滿6年以上,過程中都沒有拿去出租、做生意或是轉作事務所等執業情況,選擇新制較有利時,也可以選擇按新制課稅。

自2016年1月1日新制房地合一稅上路後,個人於出售屬新制範圍之房地,應按實際交易價格減除成本費用,並減除依土地稅法第30條第1項規定公告土地現值計算之土地漲價總數額,而已繳納的土地增值稅不得列為費用扣除(若屬當次交易未自該房屋、土地交易所得額減除之土地漲價總數額部分之稅額,則可扣除),再按持有期間依稅率計算應納稅額,新制與舊制僅就房屋課徵方式不同,為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,可從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等方式,來分析可行的方案,進而概算所需成本,新舊制稅額可能相差數十萬元,藉以盡可能的降低稅賦負擔。

法令解析

新制適用範圍依所得稅法第4條之4規定(於2021年4月9日修訂,自2021年7月1日施行),個人及營利事業自2016年1月1日起交易房屋、房屋及其坐落基地或依法得核發建造執照之土地(以下合稱房屋、土地),符合下列情形之一者,其交易所得應依第14條之4至第14條之8及第24條之5規定課徵所得稅:

一、交易之房屋、土地係於2016年1月1日以後取得。交易之房屋、土地係於2016年1月1日以後取得。

再依104.08.19台財稅字第10404620870號令,納稅義務人2016年1月1日以後交易因繼承取得之房屋、土地,符合下列情形之一者,非屬所得稅法第4條之4第1項各款適用範圍,應依同法第14條第1項第7類規定計算房屋部分之財產交易所得併入綜合所得總額,於同法第71條規定期限內辦理結算申報:

(一)交易之房屋、土地係納稅義務人於2014年1月1日之次日至2015年12月31日間繼承取得,且納稅義務人及被繼承人持有期間合計在2年以內。

(二)交易之房屋、土地係被繼承人於2015年12月31日以前取得,且納稅義務人於2016年1月1日以後繼承取得。

二、於2016年1月1日以後取得以設定地上權方式之房屋使用權或預售屋及其坐落基地,其交易視同房屋、土地交易。三、交易直接或間接持有股份或出資額過半數之國內外營利事業股份或出資額,該營利事業股份或出資額之價值50%以上係國內之房屋、土地所構成者,該交易視同房屋、土地交易。但交易之股份屬上市、上櫃及興櫃公司股份者,不適用之。

茲就不動產依取得及移轉時間不同,應適用新制或舊制規定整理如下:

參照財政部發布之「房地合一課徵所得稅申報作業要點」,為利於實務執行,規範新制相關所得計算及申報作業規定,包含交易日、取得日及持有期間、個人房屋、土地交易所得計算及相關調整、營利事業房屋、土地交易所得計算等適用規範,稅制改變之後,持有時間長短是影響出售房地稅額的關鍵,房地合一新制中,對於長期持有且符合一定條件者,有扣除額及優惠稅率可運用,若購屋是為了短期投資,必然有較高額的稅賦負擔,因應新制未來更應妥善規劃。

結語

為確保出售稅額負擔,尤其是贈與或繼承取得之房地,建議事前先規劃詢問,從「贈與標的方式」、「持有時間長短」、「自住」、「重購退稅」等來分析可行方案,進而推算成本。