專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第四章:財產稅/房地稅篇

Q1 地價稅有何節稅空間?

範例背景

地價稅係採累進稅率,其稅基則以各縣市之土地個別彙總分別計算。

侯文華主要從事於素地之投資,早期鍾愛臺北市內湖一帶土地,隨著都市發展、地價節節調升,每年地價稅達千萬元之多。由於地處山坡,對建設公司而言是興建別墅的良好地點,幾經考慮,加上高額的地價稅負擔過重,乃將該批土地出售,所售資金全數轉投資於汐止、臺中、高雄等地之山坡地,總投資額相同,但土地面積增加數倍。究竟地價稅有何節稅空間?

核定租稅與規劃

侯文華次年接獲各地稅捐稽徵處之地價稅單,發現地價稅額之總計僅五百餘萬元,足足較往年地價稅減少一半之多,經比對其公告地價合計數發現亦與往年相差無幾,詳細探究方知,因先前持有土地全集中在臺北市,因土地面積龐大且地價較高,其適用的稅率竟達最高稅率55‰,而現在持有的土地分散在全國不同縣市,由各直轄市、縣(市)稅捐稽徵處分別彙總計算其地價稅,因相對的累進起點地價較低,故侯文華持有全國土地之地價稅額加總後,其所適用邊際稅率僅25‰,致使地價稅額鉅幅減少。

法令解析

地價稅除自用住宅、工業用地、公共設施保留地、公有土地及其他特殊用地採取減、免稅外,其餘土地均就所有權人同一直轄市、縣(市)之土地,按申報地價採累進稅率課徵地價稅,而累進起點地價係按各該縣(市)、直轄市土地七公畝之平均地價加以計算,計算公式為:

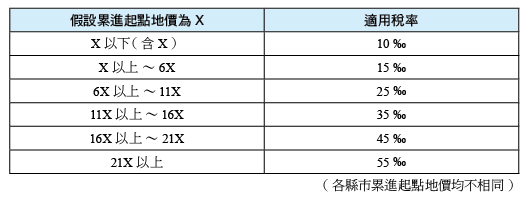

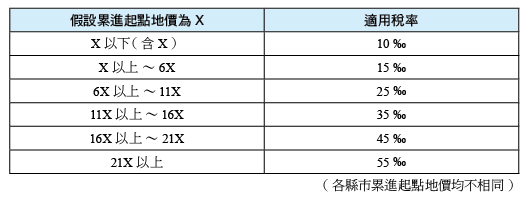

地價稅基本稅率為10‰,土地所有權人同一縣(市)地價總額未超過土地所在地縣(市)累進起點地價時,其地價稅按基本稅率徵收,若超過累進地價未達5倍者,其超過部分加徵5‰,超過5倍部分以每超過5倍為一級距,每一級距就超過部分逐級加徵10‰,增加至55‰為止,稅率級距列示如下圖表:

若所有權人之土地屬自用住宅用地,即所有權人、配偶、子女或直系親屬已辦妥戶籍登記(其中本人、配偶及未成年子女以一處為限),在都市土地面積未超過三公畝(約90.75坪)、非都市土地面積不超過7公畝(約211.75坪),住宅無出租,亦無供營業使用,經申請核准則可採用優惠稅率,即按2‰課徵地價稅,且如符合設籍、自用法令規定,不限一處為限,例如,侯文華有四處自用住宅用地(四間房屋), 而由本人、父親、已成年之兒子、女兒各自設籍於這四間房屋,則此四處皆可申辦地價稅自用優惠稅率。

結語

自用住宅用地,土地面積合乎標準,房屋亦無出租、營業使用,可申請優惠稅率且不限一處。

地價稅係採累進稅率,其稅基則以各縣市之土地個別彙總分別計算。

侯文華主要從事於素地之投資,早期鍾愛臺北市內湖一帶土地,隨著都市發展、地價節節調升,每年地價稅達千萬元之多。由於地處山坡,對建設公司而言是興建別墅的良好地點,幾經考慮,加上高額的地價稅負擔過重,乃將該批土地出售,所售資金全數轉投資於汐止、臺中、高雄等地之山坡地,總投資額相同,但土地面積增加數倍。究竟地價稅有何節稅空間?

核定租稅與規劃

侯文華次年接獲各地稅捐稽徵處之地價稅單,發現地價稅額之總計僅五百餘萬元,足足較往年地價稅減少一半之多,經比對其公告地價合計數發現亦與往年相差無幾,詳細探究方知,因先前持有土地全集中在臺北市,因土地面積龐大且地價較高,其適用的稅率竟達最高稅率55‰,而現在持有的土地分散在全國不同縣市,由各直轄市、縣(市)稅捐稽徵處分別彙總計算其地價稅,因相對的累進起點地價較低,故侯文華持有全國土地之地價稅額加總後,其所適用邊際稅率僅25‰,致使地價稅額鉅幅減少。

法令解析

地價稅除自用住宅、工業用地、公共設施保留地、公有土地及其他特殊用地採取減、免稅外,其餘土地均就所有權人同一直轄市、縣(市)之土地,按申報地價採累進稅率課徵地價稅,而累進起點地價係按各該縣(市)、直轄市土地七公畝之平均地價加以計算,計算公式為:

地價稅基本稅率為10‰,土地所有權人同一縣(市)地價總額未超過土地所在地縣(市)累進起點地價時,其地價稅按基本稅率徵收,若超過累進地價未達5倍者,其超過部分加徵5‰,超過5倍部分以每超過5倍為一級距,每一級距就超過部分逐級加徵10‰,增加至55‰為止,稅率級距列示如下圖表:

若所有權人之土地屬自用住宅用地,即所有權人、配偶、子女或直系親屬已辦妥戶籍登記(其中本人、配偶及未成年子女以一處為限),在都市土地面積未超過三公畝(約90.75坪)、非都市土地面積不超過7公畝(約211.75坪),住宅無出租,亦無供營業使用,經申請核准則可採用優惠稅率,即按2‰課徵地價稅,且如符合設籍、自用法令規定,不限一處為限,例如,侯文華有四處自用住宅用地(四間房屋), 而由本人、父親、已成年之兒子、女兒各自設籍於這四間房屋,則此四處皆可申辦地價稅自用優惠稅率。

結語

自用住宅用地,土地面積合乎標準,房屋亦無出租、營業使用,可申請優惠稅率且不限一處。