專業叢書

呂旭明會計師教您如何節稅致富與跨境傳承

第二章:美國所得稅篇

Q32 不當贈與稅規劃還有補救之道嗎?

範例背景

張建國本身經營化學原料之買賣,又有數棟房子出租,故累積不少的銀行存款。2017年6月,張建國的兒子張小明自臺灣大學畢業,分別考過托福及GMAT準備申請美國的學校,而張建國在2017年7月1日恰好有一筆定期存款12,000,000元到期,其一方面為替兒子取得留學的存款證明,一方面又為兒子存了一筆教育基金,將此存款以兒子名義存放。後於2019年2月,張建國的女兒張智婷年僅10歲,但張建國認為,以後財產還不是要給兒女,目前恰有正大公司在募集股份,故以女兒張智婷名義認購200,000股,每股30元計共匯款6,000,000元,是否會有贈與稅之問題?

核定租稅與規劃

稽徵機關在查核張建國之存款利息過程中,發現其利息所得鉅幅減少,乃報請財政部核准追查其存款資金流程,發現其定期存款解約後以兒子名義存款,雖張君辯稱其僅借兒子帳戶存款並無贈與意思,但稽徵機關以本案已符遺產及贈與稅法第4條第2項「贈與」定義,乃逕行核定2017年贈與總額12,000,000元,應納贈與稅980,000元〔(12,000,000 – 2,200,000)×10%〕,又因屬漏報贈與,乃依同法第44條規定處以2倍以下之罰鍰。

稽徵機關對於張建國以自己資金為女兒認購股權乙節,乃依遺產及贈與稅法第5條第3款規定,以「視同贈與」核定2019年贈與總額6,000,000元,核定應納贈與稅共380,000元。〔(6,000,000 – 2,200,000) ×10%〕,因屬視同贈與,故免以違章送罰。

本案贈與人在財產移轉未作規劃下便進行鉅額財產移轉,依目前稽徵機關查審人員個個查審技術純熟、幹勁十足而言,簡直虎口拔牙。就本案案例而言,應及早亡羊補牢,即在稽徵機關未查獲前先自行轉回,如此便可避免被核課贈與稅及送罰。在贈與轉回後,俟有縝密租稅規劃後再進行財產移轉。

法令解析

按遺產及贈與稅法第4條規定,「贈與」係指贈與人以自己財產無償給予他人,經他人允受而生效力之行為;而「視同贈與」則指形式上非符贈與定義,但實質上確有贈與之事實。本案張君將定存解約以兒子名義存放即屬「贈與」,而其以女兒名義認股即屬「視同贈與」,應核課贈與稅,但若屬「贈與」案件未自動申報,則可能觸及同法第44條規定處以2倍以下之罰鍰。

依財政部函釋,父母以未成年或成年子女名義存款,在查獲前已屆期而有轉回父母帳戶者,應視為父母對子女「贈與之撤回」,免予計入贈與總額;另公司在辦理增資時,以未成年子女名義認股,在查獲前已自行轉回父母名義者,可認為無贈與事實,免徵贈與稅,若贈與成年子女現金時亦援用。(依財政部72.03.01臺財稅31299號函及67.08.11臺財稅第35419號函)

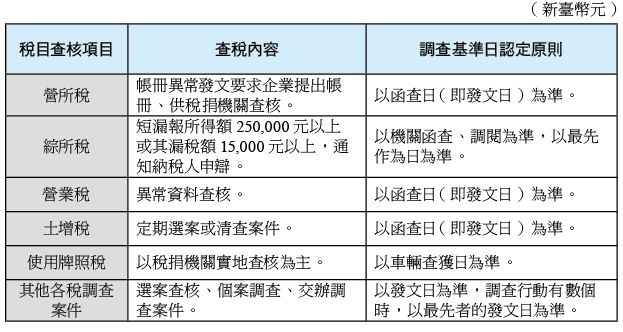

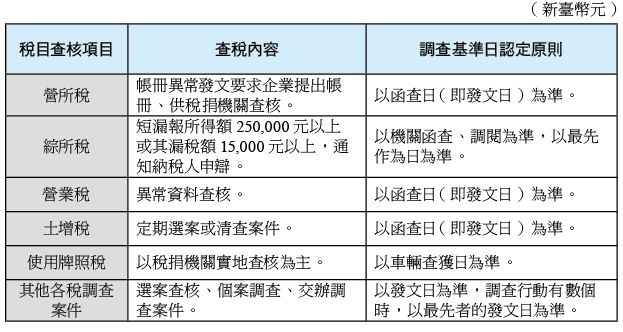

另有關稽徵機關查獲前,所謂「調查基準日」之認定,各稅有不同之認定原則,茲呈列如下:

結語

若已發生贈與事實情事者,應在稅務機關「查獲前」自動轉回,以免課徵贈與稅及送罰。

張建國本身經營化學原料之買賣,又有數棟房子出租,故累積不少的銀行存款。2017年6月,張建國的兒子張小明自臺灣大學畢業,分別考過托福及GMAT準備申請美國的學校,而張建國在2017年7月1日恰好有一筆定期存款12,000,000元到期,其一方面為替兒子取得留學的存款證明,一方面又為兒子存了一筆教育基金,將此存款以兒子名義存放。後於2019年2月,張建國的女兒張智婷年僅10歲,但張建國認為,以後財產還不是要給兒女,目前恰有正大公司在募集股份,故以女兒張智婷名義認購200,000股,每股30元計共匯款6,000,000元,是否會有贈與稅之問題?

核定租稅與規劃

稽徵機關在查核張建國之存款利息過程中,發現其利息所得鉅幅減少,乃報請財政部核准追查其存款資金流程,發現其定期存款解約後以兒子名義存款,雖張君辯稱其僅借兒子帳戶存款並無贈與意思,但稽徵機關以本案已符遺產及贈與稅法第4條第2項「贈與」定義,乃逕行核定2017年贈與總額12,000,000元,應納贈與稅980,000元〔(12,000,000 – 2,200,000)×10%〕,又因屬漏報贈與,乃依同法第44條規定處以2倍以下之罰鍰。

稽徵機關對於張建國以自己資金為女兒認購股權乙節,乃依遺產及贈與稅法第5條第3款規定,以「視同贈與」核定2019年贈與總額6,000,000元,核定應納贈與稅共380,000元。〔(6,000,000 – 2,200,000) ×10%〕,因屬視同贈與,故免以違章送罰。

本案贈與人在財產移轉未作規劃下便進行鉅額財產移轉,依目前稽徵機關查審人員個個查審技術純熟、幹勁十足而言,簡直虎口拔牙。就本案案例而言,應及早亡羊補牢,即在稽徵機關未查獲前先自行轉回,如此便可避免被核課贈與稅及送罰。在贈與轉回後,俟有縝密租稅規劃後再進行財產移轉。

法令解析

按遺產及贈與稅法第4條規定,「贈與」係指贈與人以自己財產無償給予他人,經他人允受而生效力之行為;而「視同贈與」則指形式上非符贈與定義,但實質上確有贈與之事實。本案張君將定存解約以兒子名義存放即屬「贈與」,而其以女兒名義認股即屬「視同贈與」,應核課贈與稅,但若屬「贈與」案件未自動申報,則可能觸及同法第44條規定處以2倍以下之罰鍰。

依財政部函釋,父母以未成年或成年子女名義存款,在查獲前已屆期而有轉回父母帳戶者,應視為父母對子女「贈與之撤回」,免予計入贈與總額;另公司在辦理增資時,以未成年子女名義認股,在查獲前已自行轉回父母名義者,可認為無贈與事實,免徵贈與稅,若贈與成年子女現金時亦援用。(依財政部72.03.01臺財稅31299號函及67.08.11臺財稅第35419號函)

另有關稽徵機關查獲前,所謂「調查基準日」之認定,各稅有不同之認定原則,茲呈列如下:

結語

若已發生贈與事實情事者,應在稅務機關「查獲前」自動轉回,以免課徵贈與稅及送罰。