專業叢書

Estate Planning by U.S. Trust 美國報稅與海外財產揭露(中文部分)

附錄

附錄B:為何信託收益需要分配?

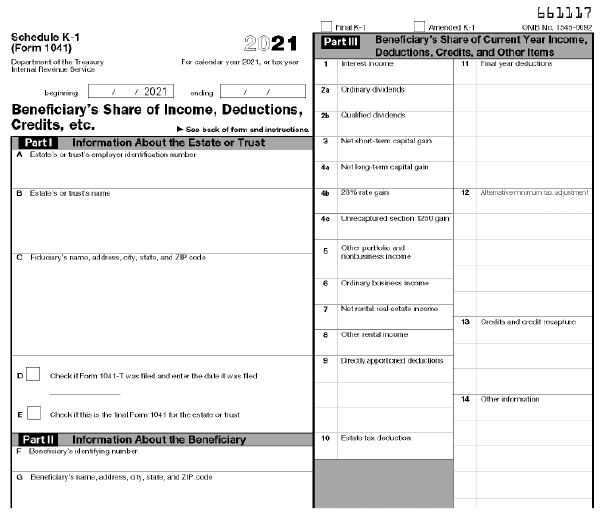

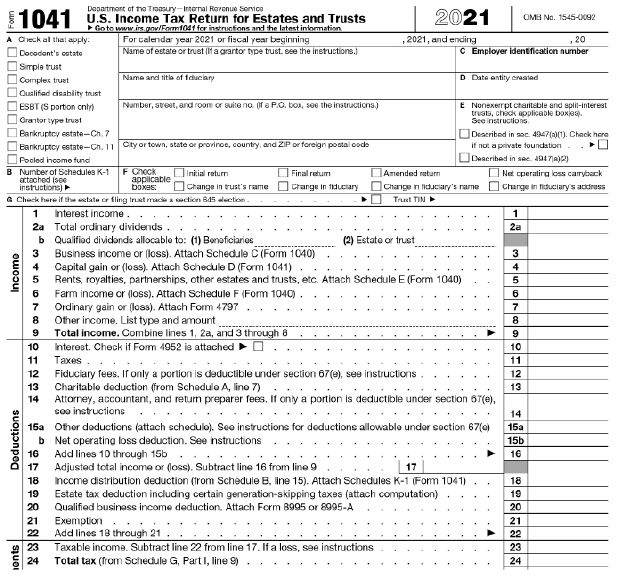

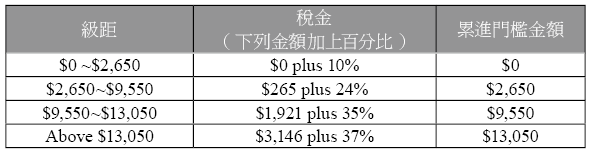

美國不可撤銷信託超過申報門檻需申報信託稅表,計算當年信託收益並繳交信託稅,完稅後將變成信託本金的一部分。由於美國不可撤銷信託應稅收入超過 $12,950(稅務年度2020年)及$13,050(稅務年度2021年)稅率高達37%,以稅務角度來看,將信託收益分配給美籍受益人,避免課徵信託最高稅率,由美籍受益人依照K-1(Form 1041)上顯示的收入類別及金額填報在各自的Form 1040表中,會是比較省稅的方式。以下將針對Form 1041及K-1做詳細介紹:

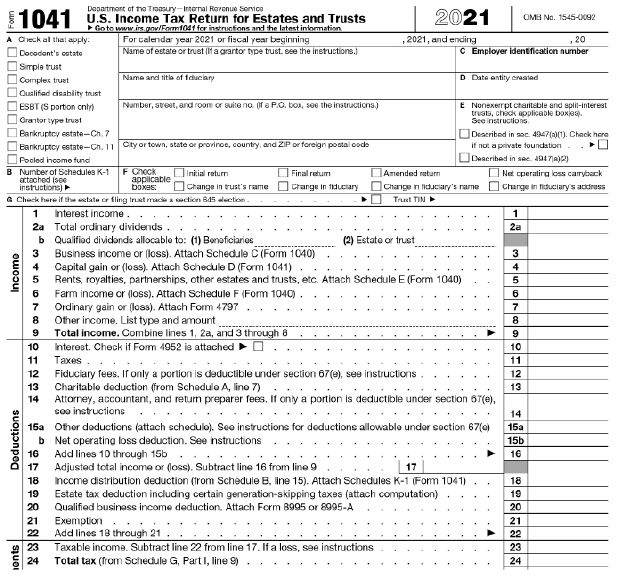

1. 1041表(聯邦信託稅表)

(1) 申報時間:每年的4月15日申報,可於4月15日前申報7004表延期至9月30日申報。

(2) 申報條件:符合下述任一項就需要申報1041表

稅務當年度信託總收入減去規定的扣抵額及免稅額後計算信託稅,扣抵項目其中的受託公司費用、律師及會計師費用及其他費用受到Section 67(e)規定,須符合以下規定才能扣抵且會因免稅收入之比例而限制扣抵額。

*免稅收入US$30,000

* US$30,000 / US$50,000 = 60%

* US$15,000 × 0.6 = 9,000(免稅收入對應的費用不可扣抵)

* US$15,000 – 9,000 = 6,000(可扣抵的律師費)

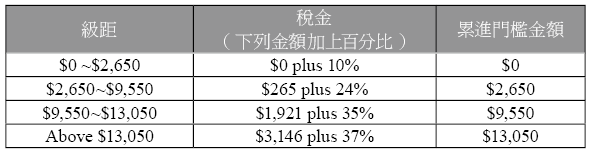

1041 稅率 (2021年)

1. 1041表之附表介紹

以下為常見的附表:

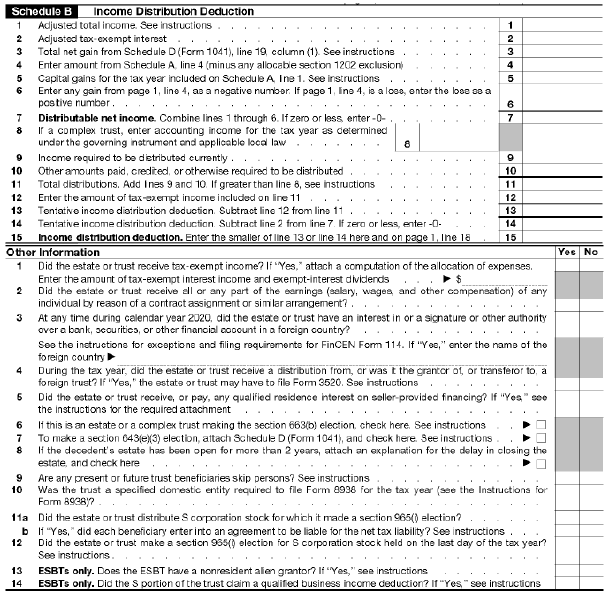

(1) 附表 B—計算所得分配扣除

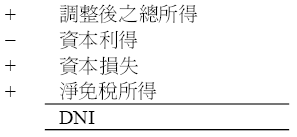

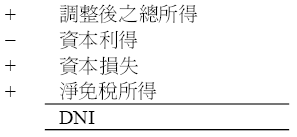

為了預防雙重課稅,在計算信託課稅所得時,必須將分配給受益人的金額自課稅所得中扣除,扣除額以「可分配淨收益」(Distributable Net Income,簡稱DNI)為上限。DNI為當年度信託收益可分配給受益人的最高金額,雖然免稅利息因免稅性質不計入課稅所得,然而卻因可以分配給受益人,應計入DNI(將免稅所得納入DNI時,應將免稅所得有關的費用扣除)。另外,由於資本利得回到信託本金中並不分配,因此不能計入DNI裡。

DNI的計算如下:

「收益分配扣除額(IDD)」作為信託稅表的扣抵額(1041表第18行),為:

可分配淨收益(DNI)− 免稅所得;或

實際分配 −免稅所得,兩者取小。

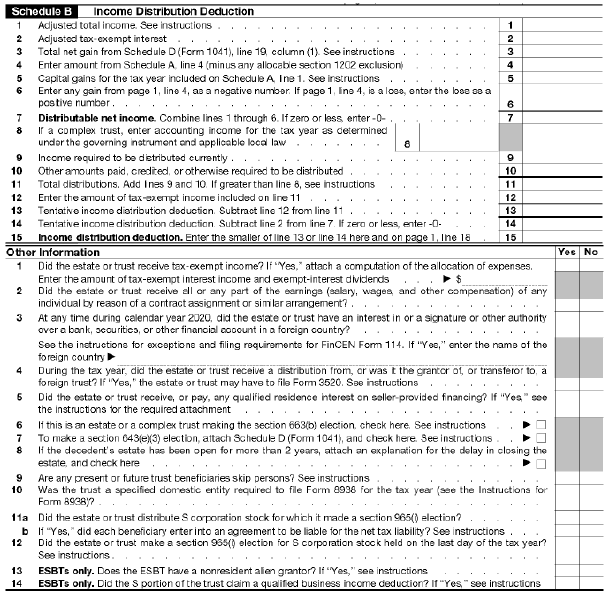

下為1041表附表B及其他信息,供讀者參考。

(2) 附表D—資本利得(損失)

由券商發的1099-B表可得資本利得或利損之金額並將數字填入附表D。信託稅表的稅表1040表,附表D與個人稅表1040表,附表D大致一樣,請見以下說明:

當信託有資本利得時,資本利得的總額(長短期的合計數)會顯示在1041表的第 4 欄 Capital Gain (or Loss),長短期資本利得或損失的明細則在附表 D,當年度交易資料明細則列在 8949 表。

同時有資本利得及損失時,資本損失可全額抵減資本利得。當資本損失大於資本利得時,還有以下二種方法可以抵減:

① 抵減其它一般所得。抵減時 1041 表第 4 欄會顯示負數,直接減少當年度的一般所得,一年可抵減上限為 3,000 美元。

② 資本損失遞延到未來年度抵減。遞延的長短期資本損失會分別遞延到下一年度,若下一年度有資本利得時會先分別抵減短期及長期資本利得,不足時長短期資本損失與利得之間可以互抵,最後還未抵減完的資本損失則回到方法一,繼續抵減其它所得。遞延的資本損失是沒有年限的,可以一直抵用到用完為止。

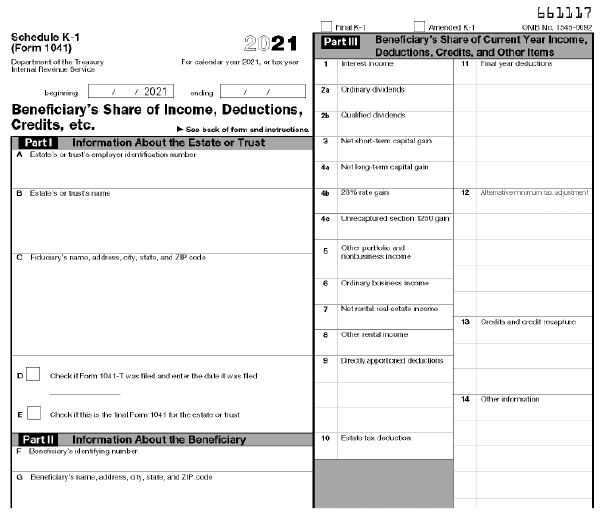

(3) 附表 K-1

美籍受益人收到分配時,來自K-1的所得需要分項填至1040表並附上附表 E。如下表格所示。

1. 1041表(聯邦信託稅表)

(1) 申報時間:每年的4月15日申報,可於4月15日前申報7004表延期至9月30日申報。

(2) 申報條件:符合下述任一項就需要申報1041表

- 當年度有應稅收入

- 總收入額大於600 美元

- 有非美籍受益人

- 逾期申報罰鍰:每個月罰應納稅金的5%,最高為25%。

- 逾期繳納罰鍰:每個月罰應納稅金的0.5%,最高為25%。

稅務當年度信託總收入減去規定的扣抵額及免稅額後計算信託稅,扣抵項目其中的受託公司費用、律師及會計師費用及其他費用受到Section 67(e)規定,須符合以下規定才能扣抵且會因免稅收入之比例而限制扣抵額。

- 與信託管理有關的已支付或已發生的費用

- 只有用信託形式持有,該管理費用才會發生

- 假設實際支付律師費15,000 美元

*免稅收入US$30,000

* US$30,000 / US$50,000 = 60%

* US$15,000 × 0.6 = 9,000(免稅收入對應的費用不可扣抵)

* US$15,000 – 9,000 = 6,000(可扣抵的律師費)

1041 稅率 (2021年)

1. 1041表之附表介紹

以下為常見的附表:

(1) 附表 B—計算所得分配扣除

為了預防雙重課稅,在計算信託課稅所得時,必須將分配給受益人的金額自課稅所得中扣除,扣除額以「可分配淨收益」(Distributable Net Income,簡稱DNI)為上限。DNI為當年度信託收益可分配給受益人的最高金額,雖然免稅利息因免稅性質不計入課稅所得,然而卻因可以分配給受益人,應計入DNI(將免稅所得納入DNI時,應將免稅所得有關的費用扣除)。另外,由於資本利得回到信託本金中並不分配,因此不能計入DNI裡。

DNI的計算如下:

「收益分配扣除額(IDD)」作為信託稅表的扣抵額(1041表第18行),為:

可分配淨收益(DNI)− 免稅所得;或

實際分配 −免稅所得,兩者取小。

下為1041表附表B及其他信息,供讀者參考。

(2) 附表D—資本利得(損失)

由券商發的1099-B表可得資本利得或利損之金額並將數字填入附表D。信託稅表的稅表1040表,附表D與個人稅表1040表,附表D大致一樣,請見以下說明:

當信託有資本利得時,資本利得的總額(長短期的合計數)會顯示在1041表的第 4 欄 Capital Gain (or Loss),長短期資本利得或損失的明細則在附表 D,當年度交易資料明細則列在 8949 表。

同時有資本利得及損失時,資本損失可全額抵減資本利得。當資本損失大於資本利得時,還有以下二種方法可以抵減:

① 抵減其它一般所得。抵減時 1041 表第 4 欄會顯示負數,直接減少當年度的一般所得,一年可抵減上限為 3,000 美元。

② 資本損失遞延到未來年度抵減。遞延的長短期資本損失會分別遞延到下一年度,若下一年度有資本利得時會先分別抵減短期及長期資本利得,不足時長短期資本損失與利得之間可以互抵,最後還未抵減完的資本損失則回到方法一,繼續抵減其它所得。遞延的資本損失是沒有年限的,可以一直抵用到用完為止。

(3) 附表 K-1

美籍受益人收到分配時,來自K-1的所得需要分項填至1040表並附上附表 E。如下表格所示。