專業叢書

Estate Planning by U.S. Trust 美國報稅與海外財產揭露(中文部分)

第三章 ─ 美國朝代信託

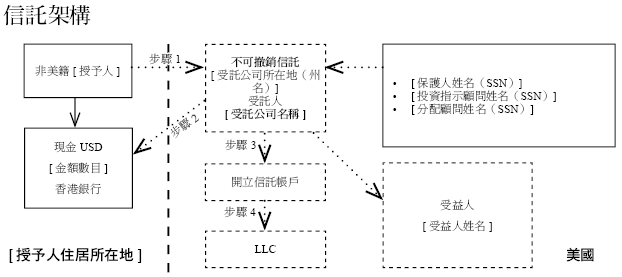

第五節 在美國成立家族信託實際操作

一、為何選擇在美國成立家族信託?

在美國家族信託歷經百年的演變,已經成為一種規劃家族財富傳承的普遍方案,成功協助不少家族長期甚至永續性地管理、保護、傳承甚或拓展家族財富;例如範德比爾特家族(Vanderbilt)、肯尼迪家族(Kennedy)、洛克菲勒家族(Rockefeller)及卡內基家族等,皆透過家族信託制度成功維繫與傳承家族基業。

美國之家族信託制度,根據不同家族之情形及需求,得彈性訂定各種不同之內容及條件,利用不同之信託種類、架構或組織,委由個人、信託業者或其他形式之選擇,而形成多種不同態樣之家族信託,以利家族靈活傳承財富,確保家族財產受到妥適之運用及監督,除可防止後代因理財不善而使家族企業之經營陷入困境外,並可透過家族信託之設立達到減輕稅負等效果。

此外,美國某些型態之家族信託制度中,有於內部建立良好之集體决策機制者,例如投資委員會、分配委員會等,加上經營管理之執行受託人、信託保護人等角色之設計及不同權責之分配,透過委員會與不同角色間之運作機制,將現代公司治理架構導入家族信託中,以有效發揮家族信託制度傳承家族基業之目的。例如,於家族信託之經營管理方面,透過委任信託業者、專業人士擔任執行受託人,就個別家族信託財產進行管理,避免部分家族成員過分干涉家族事業之經營;透過理財投資相關背景之專業人士參與投資委員會之决議,有助達成家族財產投資多樣化、審慎評估及分散風險之效果;透過分配委員會之决議,使家族利益分配合理化,並促使家族成員遵守家族規約。6

6 https://www.trust.org.tw/upload/107404590001.pdf。

美國稅給大眾的印象是相當高額的,不小心漏報稅可能導致傾家蕩產,但真的是如此嗎?我們可從下列分析中,了解到在美國成立信託不僅僅是稅務上的考慮而已,可能還有相當多的原因:

(一)美國信託法令穩定、保密到位,非其他小島離岸信託可比擬

2016年4月國際調查記者同盟(ICIJ)將巴拿馬的莫薩克‧馮賽卡律師事務所自1970年代開始揭露有關21.4萬家離岸金融公司共約1150萬筆資料,據了解,該律師事務所近1/3業務是來自香港及中國;2017年11月天堂文件(Paradise Papers)解密,源自註冊於百慕達群島的法務公司「Appleby」與新加坡的「Asiaciti Trust」,洩密內容遍及安地卡與百布達、阿魯巴、巴哈馬、巴巴多斯、百慕達、開曼群島、庫克群島、多米尼加、格瑞納達、馬來西亞的納閩、黎巴嫩、馬耳他、馬紹爾群島、聖克裡斯多福及尼維斯、聖盧西亞、聖文森與格瑞那丁、薩摩亞、特立尼達與多巴哥、瓦努阿圖等19個避稅天堂,此外美國、英國、法國、德國、加拿大、義大利和日本組成的七國集團(G7)和歐盟宣布達成「歷史性」稅收協議。根據該協議,各國將對在本國運作並開展業務的跨國公司統一執行至少15%的稅率,2016年開始CRS規範上路,避稅天堂隱匿資產的效果已完全不再,對高度保密要求的頂級富豪將失去吸引力。相較之下,世界強國美國的法律穩定加上擁有現代化的《信託法》,比起在小國設立離岸信託現已更具吸引力;美國實施FATCA,不參與CRS通報系統,因而無CRS資產通報問題,可見美國是有意讓避稅離岸天堂資金移轉至美國岸上避稅天堂,且正取代瑞士等地成為新的避稅天堂,與全球「離岸」金融的中心。

(二)偽信託問題,美國信託避免未來信託糾紛之訴訟

在目前的現實情況中,特別是中國委託人的離岸信託,中國人希望最大程度的控管受託資產;一般備受中國人歡迎的BVI的VISTA信託,授予人、保護人與第一順位優先受益人可能均為同一人,亦即均為信託授予人;或信託設立之初,將有適法疑慮之資產放入信託,如係詐欺或夫妻離婚緊急脫產裝入者,則該信託有可能被認定是偽信託,其保護性及安全性大打折扣;當資產被債權人或是離婚配偶申訴及索賠,此信託即可能被法院認定為偽信託,而不具保護效果。在美國成立信託有其獨立性的要求,信託一旦有效成立,信託財產即從委託人、受託人與受益人的自有財產獨立出來,如信託授予人成立的為外國人非授予人的不可撤銷信託(Foreign Non-Grantor Irrevocable Trust),委託人將失去此信託財產的所有權;更何況美國各州信託法令健全,部分州還有信託專屬法庭,即使發生信託糾紛也不至於求助無門。

(三)美籍信託授予人或信託受益人不得不在美國成立信託

若離岸信託授予人具雙重或三重稅籍身分(中國護照、美國綠卡、加拿大楓葉卡、澳洲永居等身分),報稅和揭露複雜,動輒違反稅務所在地納稅規定。目前大多離岸受託公司往往不願意接受美籍授予人,因有太多通報與揭露責任,且離岸信託授予人過世後,美籍受益人的美國稅務申報與揭露非常複雜,涉及到回溯稅與CFC等問題,所以還是在美國成立家族信託為宜。

(四)為境外上市而設的離岸信託,應對CRS通報與中國反避稅條款,需設立美國信託

2018年以來,僅就在香港上市的公司而言,超過17家內地公司的實際控制人新設或將股權轉讓給離岸家族信託,其中包括海底撈(6862.HK)、融創中國(1918.HK)、龍湖集團(0960.HK)、小米集團(1810.HK)、周黑鴨(1458.HK)等;知名的企業家中,馬雲、劉強東、孫宏斌、雷軍、吳亞軍、張勇等均已設立或將股權轉讓給離岸家族信託,這些離岸家族信託,一般是由民企境外上市後,將不動產、公司股權等資產通過VIE空殼公司加離岸家族信託,利用境外部分地區免稅的優勢而設立。雖然目前內地新稅法尚未明確是否將離岸家族信託納入應稅,但若這些知名企業家或大股東都還持有中國護照屬於中國稅務公民,亦或取得他國或小國護照而放棄中國公民,但每年還是在中國境內居住達183天以上,在CRS通報與中國反避稅條款雙重夾擊下,美國信託可能成為唯一的解决方案。

(五)協助掩飾的離岸信託受託公司,以第三地小國護照協助隱匿原所在國稅務身分

依據《中華人民共和國國籍法》第三條規定,中華人民共和國不承認中國公民具有雙重國籍。當然部分人會認為「不承認中國公民具有雙重國籍」是否等於「不允許中國公民具有雙重國籍」,認為對於擁有多重國籍的人士,各國對發生國籍衝突的行為一般會按照當事人當時所在國的法律進行處理,亦即雙重國籍或者多重國籍的人,在其任一國籍國內,只被當做本國的公民對待,只承認其本國公民的身分,或許這樣的論點成立,但終究擁有雙重國籍者還是同一個人,不可能變為兩個人。

另依據《中華人民共和國個人所得稅法》第一條規定:在中國境內有住所,或者無住所而一個納稅年度內在中國境內居住累計滿183天的個人,為居民個人。居民個人從中國境內和境外取得的所得,依照本法規定繳納個人所得稅。在中國境內無住所又不居住,或者無住所而一個納稅年度內在中國境內居住累計不滿183天的個人,為非居民個人。非居民個人從中國境內取得的所得,依照本法規定繳納個人所得稅。

所以大國移民可能是為了換個更好的生活環境,小國移民則更像是一個工具,這些小國包括瓦努阿圖、聖基茨、多米尼克、格林納達、安地卡、塞浦路斯、馬耳他、土耳其等一些歐盟和英聯邦國家,都是世界著名的稅務天堂,號稱無全球徵稅、無資產稅、沒有個人所得稅、資本利得稅、淨資產稅、贈與稅、遺產稅等,但隨著 CRS強力推進及經濟全球化,同樣一個人擁有兩國護照,似乎不僅違反中國國籍法規定,且在香港、新加坡銀行開戶時,銀行有盡職調查的義務,為了不被監管部門罰款或者懲罰,持有這些小國護照很有可能被銀行拒絕開戶,這些小國身分看似與中國身分隔離,實際上,申請時提交的材料(出生證明、無犯罪記錄、護照等)都與中國身分綁定,並能在護照上體現,要能完全隱藏原所在國稅務身分,最後可能僅能放棄中國護照,且在中國境內不要居住183天,成為中國非稅務居民。更何況還有有些離岸信託受託公司,以此小國護照成立離岸信託,就號稱能隱藏境外財富、規避中國稅負,這個有可能達到嗎?倒不如好好思考成立一個規規矩矩的美國信託,可能才是最佳方案。依據波士頓顧問公司(The Boston Consulting Group)估計,美國的離岸信託產業比一般人了解的更龐大,美國已是全球最大的國際離岸金融中心;在美國僅要信託授予人指派一位在地的受託管理人(美國任一州如內華達、德拉瓦、阿拉斯加、南達科他州等州)的受託公司,並有一位外國的「保護人」給予指示,受託公司不替客戶管理資金,只負責協助委託人達到州法要求,信託的財產就可不受美國和國際規定的監督,因此美國穩定加上現代化的信託資產保護法,比起在弱勢國家設立離岸信託,將會更有吸引力。

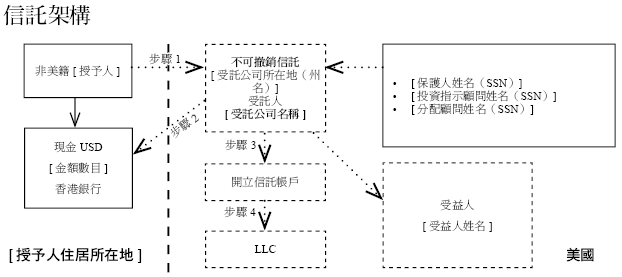

在美國成立家族信託,可概略分為「朝代信託」與「非朝代信託」兩大類型,非朝代信託成立目的主要為達成特定目的,信託目的一旦達成,受託人即進行信託分配,信託即告消滅;例如:遺囑信託、保留年金信託、缺陷信託、合格個人居住信託、准公民信託、隔代移轉稅信託、生存信託、不可撤銷人壽保險信託等。而朝代信託是一種長期信託,可能長達360年(內華達)或甚至為無限期(德拉瓦);財富由上一代轉到下一代時,不會衍生財產移轉稅;通常為不可撤銷,一旦成立後授予人就不能對資產有任何控制權或被允許修改信託條款;讓授予人子孫受益又不會過分濫用財產可以藉由Division(分割:不同子信託)、Decanting(轉注:另一個信託)、Migration (遷移:換受託公司);讓後代子孫各家系有各自信託,方便於信託管理。常見的朝代信託有:裁量信託(Discretionary Trust)、復委信託(Delegated Trust)、指示型信託(Directed Trust)等。委託人亦可選擇成立特定目的實體/信託保護人公司(Special Purpose Entities/Trust Protector Companies)或私人家族信託公司(Private Family Trust Company)等擔任受託人。本書有關美國家族信託之實際操作,將僅就美國家族朝代信託中有關指示型信託之各種實際運用來加以說明,以本人實際操作信託成立過程,讓讀者能夠身歷其境的共同參與,進而為自己或服務的客人成立家族信託。

二、在美國成立家族信託的類型、適用對象、成立目的與籌劃架構

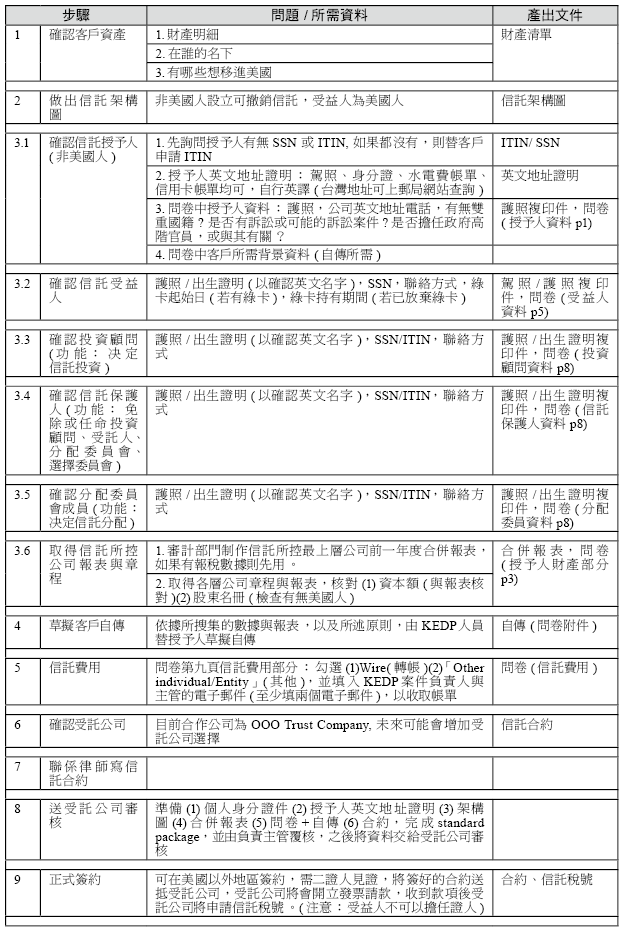

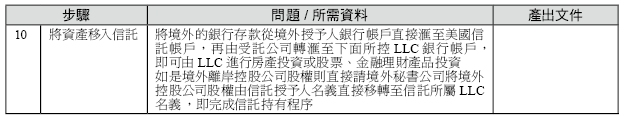

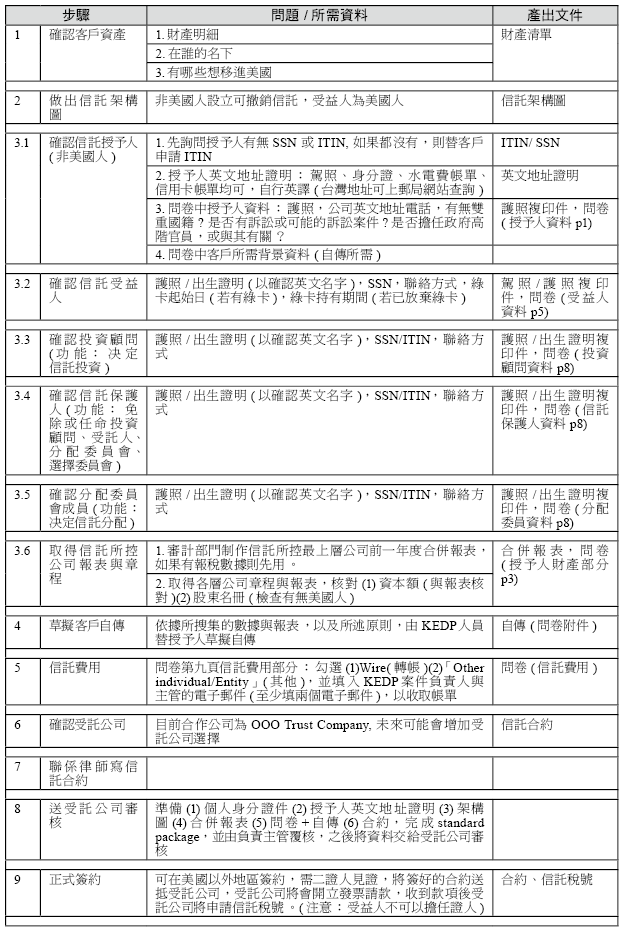

(一)美國家族信託成立須進行下列十大步驟:

(二)取得客人委託備忘錄

1. 信託目的

我,[授予人姓名],這個信託的授予人,為[授予人國籍]的公民,並且居住在[授予人住居所在地(地區)]。我的財富主要透過運營[授予人住居所在地]公司和投資[授予人住居所在地]不動產所累積。我有意圖將在[授予人住居所在地]賺得之財富移入美國本土的不可撤銷信託,做世代傳承。然而,我並沒有任何意圖放棄[授予人國籍]公民。因此,我無意成為美國公民或居民。我期待這個信託設立可以幫助養育未來的世世代代。

每位分到信託資產持份之人為原始受益人,受託人將每個持份分別為子信託持有。如分到持份之原始受益人原本就有依本合約成立之信託,應將新分到的持分加入原有之信託帳戶裡來持有、分配,就如同原有信託帳戶裡本金之一部分。

關係表,以授予人為中心

2. 聲明

我,[授予人姓名],承認我有閱讀過,並且了解此表的內容,並且已在我的自由意志下,被充分告知此同意所表示的含意,而非其他人來代表我做出的同意。

我,[授予人姓名],基於我的自由意志及法律能力,授權[公司名稱],代表我與美國律師及受託公司溝通。

(1) 信託設立基本訊息搜集:

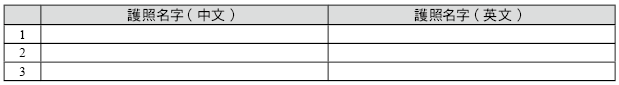

1- 信託授予人的名字(中英文):

2- 信託授予人的國籍:

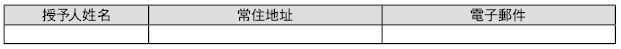

3- 信託授予人的常住地址、連絡電話、電子郵件:

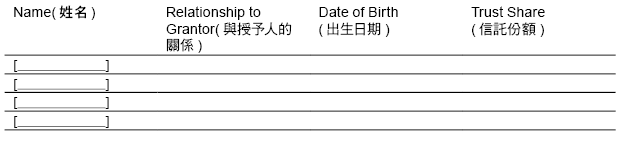

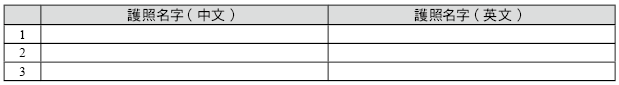

4- 所有受益人的名字(護照中英文):

*上表欄位不足可自行增列

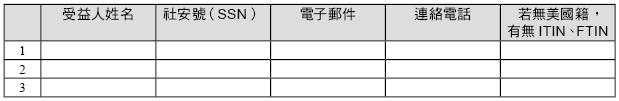

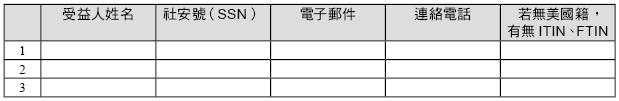

5- 所有受益人的社安號(SSN)、地址、連絡電話、電子郵件:

*上表欄位不足可自行增列

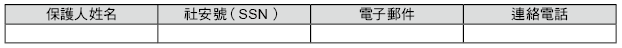

6- 保護人的名字(中英文):

*若為法人保護人,其稅號(EIN)由我方代為申請

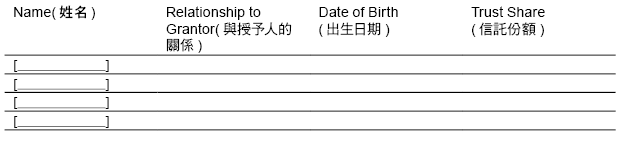

8- 授予人和受益人的關係:

9- 授予人轉入資金的數額(大約公平市價數額):

10- 授予人轉入資金的來源:授予人薪資約當多少,有無相關投資、買賣不動產等

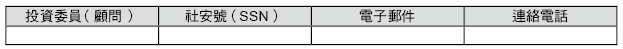

11- 投資委員(顧問)的姓名:

12- 投資委員(顧問)的社安號(SSN)、連絡電話、電子郵件:

*若為法人保護人,其稅號(EIN)由我方代為申請

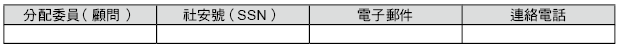

13- 分配委員(顧問)的姓名:

14- 分配委員(顧問)的社安號(SSN)、連絡電話、電子郵件:

*若為法人保護人,其稅號(EIN)由我方代為申請

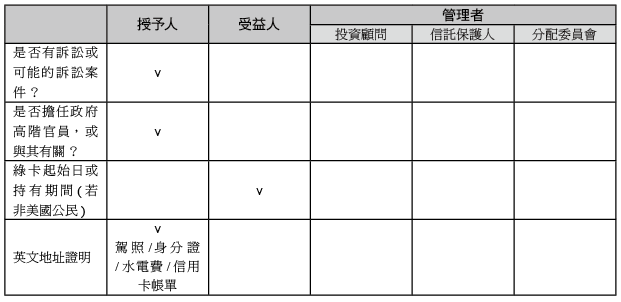

15- 證件提供—受託相關人等(授予人、保護人、投資委員、分配委員、受益人)每人至少提供官方發放有大頭照的證件複印件至少兩種

>>美籍身分者可提供美國護照、加州駕照,但SSN卡不行,因為沒有照片。

>>美籍身分者亦可提供中國證件;不具美國身分者可提供中國身分證、護照、駕照等。

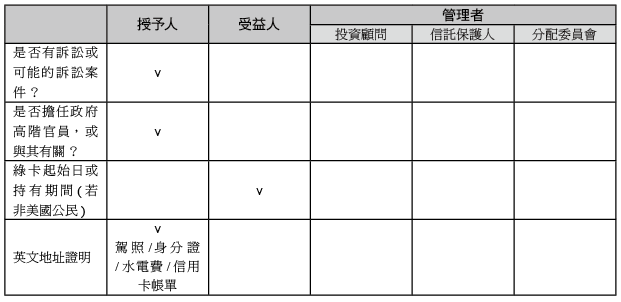

[1] 所需個人資料:

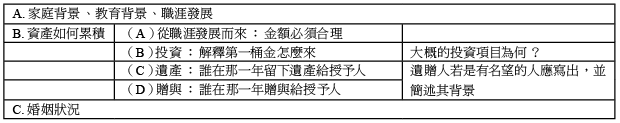

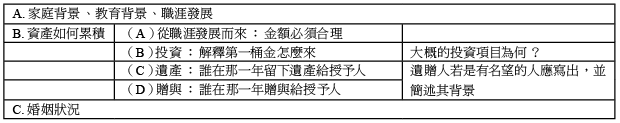

[2] 授予人自傳如何撰寫:

須注意重點:

參考例子──John Doe(杜依先生)信託授予人

① 進行信託合約之草擬

節略部分信託合約供參考

[ 信託名稱 ]信託合約

本合約於2021/OO/OO年,由中國之 OOO (以下簡稱「授予人」),及OOO TRUST COMPANY, INC.(獨立的內華達州信託公司)為受託人(以下簡稱「受託人」)來共同簽訂。

授予人意圖設立一不可撤銷信託,依此不可撤銷信託合約,授予人可隨時將其資產放入信託裡投資、再投資並產生收益(此些投資項目、再投資項目與收益為信託之資產)。

受託人接受本信託並同意依本合約條款與條件來管理本信託。

考慮到本合約裡雙方共同的承諾與約定,授予人將本合約附表A裡所述之資產移轉予受託人,為以下目的來使用,並應符合本合約所訂定之條款與條件。

(以下內容為簡略版)

② 信託及所控LLC EIN之申請與銀行帳戶的開立

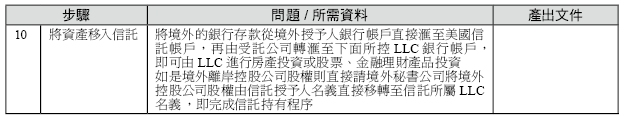

當資金進入信託帳戶後,待LLC設立完成並開好帳戶,即可將信託資金轉入LLC帳戶,此時受託公司需要投資顧問從提供之電子郵箱寄出移轉指令,並且致電給投資顧問確認滙款。

(4)美國信託成立後相關後續維持

信託成立後將依據信託成立性質、設立地點不同有不同的帳務、稅務即財產揭露要求,主要分成下列六種情況;

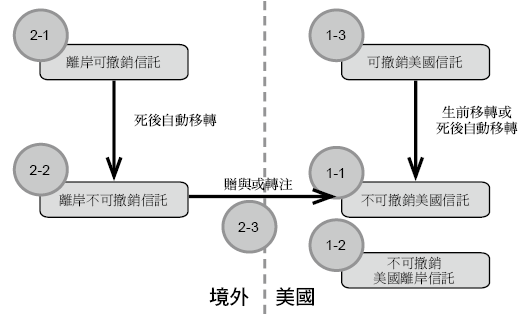

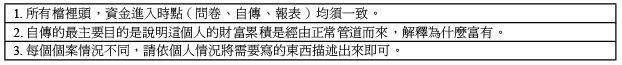

情況一;上述1-1 在美國成立不可撤銷信託,從境外轉入資金或移入境外公司,移入後轉入LLC投資,後續LLC投資取得收入再返回信託後,並於年度結束65天內分配給受益人之帳務、稅務及財產揭露要求。

情況二;上述1-2在美國成立不可撤銷境外信託,將境外公司股權移入信託,移入後每一年編制受控公司合併報表,並依規定進行境外銀行帳戶揭露。

情況三;上述1-3在美國成立可撤銷信託,將境外公司股權移入信託,移入後每一年編制受控公司合併報表,並依規定進行境外銀行帳戶揭露。在可撤銷信託授予人下指示或不幸過世轉為不可撤銷信託後,從境外分配股利進入信託後,於年度結束65天內分配給受益人之帳務、稅務及財產揭露要求。

情況四;上述2-1在境外成立可撤銷信託,將境外公司股權移入信託,移入後因為可撤銷信託,雖有美國受益人也不用進行稅務申報或財產揭露,但每年需進行相關帳務處理與財務報表編制,以為後來轉為不可撤銷信託時進行超前準備。

情況五;上述2-2境外可撤銷信託授予人下指示或不幸過世轉為不可撤銷信託後,若境外信託受益人具有美國籍身分,則此信託之受益人收到之境外信託分配時,將須按美國相關稅法與規定進行稅務申報與財產揭露。

情況六;上述2-3 在境外可撤銷信託授予人下指示或不幸過世轉為不可撤銷信託後,因信託法令適用地於美國以外地區,當境外非授予人信託的受益人具有美籍,則是處在稅負不利的情況,當信託保有累積未分配利潤(Undistributed Net Income,簡稱UNI),在受益人收到該年度的信託分配時,會產生回溯稅 (Throwback Tax);又境外非授予人信託通常會持有外國金融商品,如共同基金 (Mutual Fund)、貨幣市場基金(Money Market Fund) 等,則未來該資產分配收益時會有被動外國投資公司(Passive Foreign Investment Company,簡稱PFIC)稅負的問題,所以通常會將境外信託移轉入美國信託後各年度帳務處理及稅務申報。

在美國家族信託歷經百年的演變,已經成為一種規劃家族財富傳承的普遍方案,成功協助不少家族長期甚至永續性地管理、保護、傳承甚或拓展家族財富;例如範德比爾特家族(Vanderbilt)、肯尼迪家族(Kennedy)、洛克菲勒家族(Rockefeller)及卡內基家族等,皆透過家族信託制度成功維繫與傳承家族基業。

美國之家族信託制度,根據不同家族之情形及需求,得彈性訂定各種不同之內容及條件,利用不同之信託種類、架構或組織,委由個人、信託業者或其他形式之選擇,而形成多種不同態樣之家族信託,以利家族靈活傳承財富,確保家族財產受到妥適之運用及監督,除可防止後代因理財不善而使家族企業之經營陷入困境外,並可透過家族信託之設立達到減輕稅負等效果。

此外,美國某些型態之家族信託制度中,有於內部建立良好之集體决策機制者,例如投資委員會、分配委員會等,加上經營管理之執行受託人、信託保護人等角色之設計及不同權責之分配,透過委員會與不同角色間之運作機制,將現代公司治理架構導入家族信託中,以有效發揮家族信託制度傳承家族基業之目的。例如,於家族信託之經營管理方面,透過委任信託業者、專業人士擔任執行受託人,就個別家族信託財產進行管理,避免部分家族成員過分干涉家族事業之經營;透過理財投資相關背景之專業人士參與投資委員會之决議,有助達成家族財產投資多樣化、審慎評估及分散風險之效果;透過分配委員會之决議,使家族利益分配合理化,並促使家族成員遵守家族規約。6

6 https://www.trust.org.tw/upload/107404590001.pdf。

美國稅給大眾的印象是相當高額的,不小心漏報稅可能導致傾家蕩產,但真的是如此嗎?我們可從下列分析中,了解到在美國成立信託不僅僅是稅務上的考慮而已,可能還有相當多的原因:

(一)美國信託法令穩定、保密到位,非其他小島離岸信託可比擬

2016年4月國際調查記者同盟(ICIJ)將巴拿馬的莫薩克‧馮賽卡律師事務所自1970年代開始揭露有關21.4萬家離岸金融公司共約1150萬筆資料,據了解,該律師事務所近1/3業務是來自香港及中國;2017年11月天堂文件(Paradise Papers)解密,源自註冊於百慕達群島的法務公司「Appleby」與新加坡的「Asiaciti Trust」,洩密內容遍及安地卡與百布達、阿魯巴、巴哈馬、巴巴多斯、百慕達、開曼群島、庫克群島、多米尼加、格瑞納達、馬來西亞的納閩、黎巴嫩、馬耳他、馬紹爾群島、聖克裡斯多福及尼維斯、聖盧西亞、聖文森與格瑞那丁、薩摩亞、特立尼達與多巴哥、瓦努阿圖等19個避稅天堂,此外美國、英國、法國、德國、加拿大、義大利和日本組成的七國集團(G7)和歐盟宣布達成「歷史性」稅收協議。根據該協議,各國將對在本國運作並開展業務的跨國公司統一執行至少15%的稅率,2016年開始CRS規範上路,避稅天堂隱匿資產的效果已完全不再,對高度保密要求的頂級富豪將失去吸引力。相較之下,世界強國美國的法律穩定加上擁有現代化的《信託法》,比起在小國設立離岸信託現已更具吸引力;美國實施FATCA,不參與CRS通報系統,因而無CRS資產通報問題,可見美國是有意讓避稅離岸天堂資金移轉至美國岸上避稅天堂,且正取代瑞士等地成為新的避稅天堂,與全球「離岸」金融的中心。

(二)偽信託問題,美國信託避免未來信託糾紛之訴訟

在目前的現實情況中,特別是中國委託人的離岸信託,中國人希望最大程度的控管受託資產;一般備受中國人歡迎的BVI的VISTA信託,授予人、保護人與第一順位優先受益人可能均為同一人,亦即均為信託授予人;或信託設立之初,將有適法疑慮之資產放入信託,如係詐欺或夫妻離婚緊急脫產裝入者,則該信託有可能被認定是偽信託,其保護性及安全性大打折扣;當資產被債權人或是離婚配偶申訴及索賠,此信託即可能被法院認定為偽信託,而不具保護效果。在美國成立信託有其獨立性的要求,信託一旦有效成立,信託財產即從委託人、受託人與受益人的自有財產獨立出來,如信託授予人成立的為外國人非授予人的不可撤銷信託(Foreign Non-Grantor Irrevocable Trust),委託人將失去此信託財產的所有權;更何況美國各州信託法令健全,部分州還有信託專屬法庭,即使發生信託糾紛也不至於求助無門。

(三)美籍信託授予人或信託受益人不得不在美國成立信託

若離岸信託授予人具雙重或三重稅籍身分(中國護照、美國綠卡、加拿大楓葉卡、澳洲永居等身分),報稅和揭露複雜,動輒違反稅務所在地納稅規定。目前大多離岸受託公司往往不願意接受美籍授予人,因有太多通報與揭露責任,且離岸信託授予人過世後,美籍受益人的美國稅務申報與揭露非常複雜,涉及到回溯稅與CFC等問題,所以還是在美國成立家族信託為宜。

(四)為境外上市而設的離岸信託,應對CRS通報與中國反避稅條款,需設立美國信託

2018年以來,僅就在香港上市的公司而言,超過17家內地公司的實際控制人新設或將股權轉讓給離岸家族信託,其中包括海底撈(6862.HK)、融創中國(1918.HK)、龍湖集團(0960.HK)、小米集團(1810.HK)、周黑鴨(1458.HK)等;知名的企業家中,馬雲、劉強東、孫宏斌、雷軍、吳亞軍、張勇等均已設立或將股權轉讓給離岸家族信託,這些離岸家族信託,一般是由民企境外上市後,將不動產、公司股權等資產通過VIE空殼公司加離岸家族信託,利用境外部分地區免稅的優勢而設立。雖然目前內地新稅法尚未明確是否將離岸家族信託納入應稅,但若這些知名企業家或大股東都還持有中國護照屬於中國稅務公民,亦或取得他國或小國護照而放棄中國公民,但每年還是在中國境內居住達183天以上,在CRS通報與中國反避稅條款雙重夾擊下,美國信託可能成為唯一的解决方案。

(五)協助掩飾的離岸信託受託公司,以第三地小國護照協助隱匿原所在國稅務身分

依據《中華人民共和國國籍法》第三條規定,中華人民共和國不承認中國公民具有雙重國籍。當然部分人會認為「不承認中國公民具有雙重國籍」是否等於「不允許中國公民具有雙重國籍」,認為對於擁有多重國籍的人士,各國對發生國籍衝突的行為一般會按照當事人當時所在國的法律進行處理,亦即雙重國籍或者多重國籍的人,在其任一國籍國內,只被當做本國的公民對待,只承認其本國公民的身分,或許這樣的論點成立,但終究擁有雙重國籍者還是同一個人,不可能變為兩個人。

另依據《中華人民共和國個人所得稅法》第一條規定:在中國境內有住所,或者無住所而一個納稅年度內在中國境內居住累計滿183天的個人,為居民個人。居民個人從中國境內和境外取得的所得,依照本法規定繳納個人所得稅。在中國境內無住所又不居住,或者無住所而一個納稅年度內在中國境內居住累計不滿183天的個人,為非居民個人。非居民個人從中國境內取得的所得,依照本法規定繳納個人所得稅。

所以大國移民可能是為了換個更好的生活環境,小國移民則更像是一個工具,這些小國包括瓦努阿圖、聖基茨、多米尼克、格林納達、安地卡、塞浦路斯、馬耳他、土耳其等一些歐盟和英聯邦國家,都是世界著名的稅務天堂,號稱無全球徵稅、無資產稅、沒有個人所得稅、資本利得稅、淨資產稅、贈與稅、遺產稅等,但隨著 CRS強力推進及經濟全球化,同樣一個人擁有兩國護照,似乎不僅違反中國國籍法規定,且在香港、新加坡銀行開戶時,銀行有盡職調查的義務,為了不被監管部門罰款或者懲罰,持有這些小國護照很有可能被銀行拒絕開戶,這些小國身分看似與中國身分隔離,實際上,申請時提交的材料(出生證明、無犯罪記錄、護照等)都與中國身分綁定,並能在護照上體現,要能完全隱藏原所在國稅務身分,最後可能僅能放棄中國護照,且在中國境內不要居住183天,成為中國非稅務居民。更何況還有有些離岸信託受託公司,以此小國護照成立離岸信託,就號稱能隱藏境外財富、規避中國稅負,這個有可能達到嗎?倒不如好好思考成立一個規規矩矩的美國信託,可能才是最佳方案。依據波士頓顧問公司(The Boston Consulting Group)估計,美國的離岸信託產業比一般人了解的更龐大,美國已是全球最大的國際離岸金融中心;在美國僅要信託授予人指派一位在地的受託管理人(美國任一州如內華達、德拉瓦、阿拉斯加、南達科他州等州)的受託公司,並有一位外國的「保護人」給予指示,受託公司不替客戶管理資金,只負責協助委託人達到州法要求,信託的財產就可不受美國和國際規定的監督,因此美國穩定加上現代化的信託資產保護法,比起在弱勢國家設立離岸信託,將會更有吸引力。

在美國成立家族信託,可概略分為「朝代信託」與「非朝代信託」兩大類型,非朝代信託成立目的主要為達成特定目的,信託目的一旦達成,受託人即進行信託分配,信託即告消滅;例如:遺囑信託、保留年金信託、缺陷信託、合格個人居住信託、准公民信託、隔代移轉稅信託、生存信託、不可撤銷人壽保險信託等。而朝代信託是一種長期信託,可能長達360年(內華達)或甚至為無限期(德拉瓦);財富由上一代轉到下一代時,不會衍生財產移轉稅;通常為不可撤銷,一旦成立後授予人就不能對資產有任何控制權或被允許修改信託條款;讓授予人子孫受益又不會過分濫用財產可以藉由Division(分割:不同子信託)、Decanting(轉注:另一個信託)、Migration (遷移:換受託公司);讓後代子孫各家系有各自信託,方便於信託管理。常見的朝代信託有:裁量信託(Discretionary Trust)、復委信託(Delegated Trust)、指示型信託(Directed Trust)等。委託人亦可選擇成立特定目的實體/信託保護人公司(Special Purpose Entities/Trust Protector Companies)或私人家族信託公司(Private Family Trust Company)等擔任受託人。本書有關美國家族信託之實際操作,將僅就美國家族朝代信託中有關指示型信託之各種實際運用來加以說明,以本人實際操作信託成立過程,讓讀者能夠身歷其境的共同參與,進而為自己或服務的客人成立家族信託。

二、在美國成立家族信託的類型、適用對象、成立目的與籌劃架構

(一)美國家族信託成立須進行下列十大步驟:

(二)取得客人委託備忘錄

1. 信託目的

我,[授予人姓名],這個信託的授予人,為[授予人國籍]的公民,並且居住在[授予人住居所在地(地區)]。我的財富主要透過運營[授予人住居所在地]公司和投資[授予人住居所在地]不動產所累積。我有意圖將在[授予人住居所在地]賺得之財富移入美國本土的不可撤銷信託,做世代傳承。然而,我並沒有任何意圖放棄[授予人國籍]公民。因此,我無意成為美國公民或居民。我期待這個信託設立可以幫助養育未來的世世代代。

- 主要角色及定位

- 信託保護人

- 投資指示顧問

- 分配顧問

- 受益人分割順位及或有受益人

每位分到信託資產持份之人為原始受益人,受託人將每個持份分別為子信託持有。如分到持份之原始受益人原本就有依本合約成立之信託,應將新分到的持分加入原有之信託帳戶裡來持有、分配,就如同原有信託帳戶裡本金之一部分。

- 或有受益人

關係表,以授予人為中心

2. 聲明

我,[授予人姓名],承認我有閱讀過,並且了解此表的內容,並且已在我的自由意志下,被充分告知此同意所表示的含意,而非其他人來代表我做出的同意。

我,[授予人姓名],基於我的自由意志及法律能力,授權[公司名稱],代表我與美國律師及受託公司溝通。

(1) 信託設立基本訊息搜集:

1- 信託授予人的名字(中英文):

2- 信託授予人的國籍:

3- 信託授予人的常住地址、連絡電話、電子郵件:

4- 所有受益人的名字(護照中英文):

*上表欄位不足可自行增列

5- 所有受益人的社安號(SSN)、地址、連絡電話、電子郵件:

*上表欄位不足可自行增列

6- 保護人的名字(中英文):

I. 法人保護人(建議為 C 公司 )

i. 公司通訊地址(以便接收稅局的相關訊息):

ii. 董股名冊

II. 自然人保護人名字(中英文):

7- 保護人的社安號(SSN)、連絡電話、電子郵件:*若為法人保護人,其稅號(EIN)由我方代為申請

8- 授予人和受益人的關係:

9- 授予人轉入資金的數額(大約公平市價數額):

10- 授予人轉入資金的來源:授予人薪資約當多少,有無相關投資、買賣不動產等

11- 投資委員(顧問)的姓名:

12- 投資委員(顧問)的社安號(SSN)、連絡電話、電子郵件:

*若為法人保護人,其稅號(EIN)由我方代為申請

13- 分配委員(顧問)的姓名:

14- 分配委員(顧問)的社安號(SSN)、連絡電話、電子郵件:

*若為法人保護人,其稅號(EIN)由我方代為申請

15- 證件提供—受託相關人等(授予人、保護人、投資委員、分配委員、受益人)每人至少提供官方發放有大頭照的證件複印件至少兩種

>>美籍身分者可提供美國護照、加州駕照,但SSN卡不行,因為沒有照片。

>>美籍身分者亦可提供中國證件;不具美國身分者可提供中國身分證、護照、駕照等。

[1] 所需個人資料:

[2] 授予人自傳如何撰寫:

須注意重點:

參考例子──John Doe(杜依先生)信託授予人

| 杜依先生於1964年1月1日出生於賓州費城,他於1986年從位於賓州Haverford的Haverford學院獲得學士學位,主修英文。 大學畢業之後,杜伊先生開始在Kraft 食品公司位於紐約與費城的銷售部門工作,1991年他離開Kraft公司,開始在紐約證券交易所擔任證券交易員,為Prestige證券商(他的家族的往來券商)工作。在1995年,他搬至緬因州,成立了Mill Pond Advisors投資顧問公司。 杜伊先生透過他的個人職涯收入、遺產與投資等累積財富。 杜伊先生於1988年6月27日與來自紐約州歐提斯郡的珍史密斯結婚,他們的第一個兒子史考特於1994年9月15日於紐約市誕生,1995年9月4日杜伊夫婦購置了位於緬因州貝爾費斯特的住所,他們的第二個兒子杰森於1997年4月17日誕生。 杜伊先生參與許多非營利組織活動,他曾擔任貝爾費斯特Florence Foster Jenkins Music Center的副會長,並且擔任緬因州Penobscot Bay 基金會以及犯罪防治組織的委員。 |

① 進行信託合約之草擬

節略部分信託合約供參考

[ 信託名稱 ]信託合約

本合約於2021/OO/OO年,由中國之 OOO (以下簡稱「授予人」),及OOO TRUST COMPANY, INC.(獨立的內華達州信託公司)為受託人(以下簡稱「受託人」)來共同簽訂。

授予人意圖設立一不可撤銷信託,依此不可撤銷信託合約,授予人可隨時將其資產放入信託裡投資、再投資並產生收益(此些投資項目、再投資項目與收益為信託之資產)。

受託人接受本信託並同意依本合約條款與條件來管理本信託。

考慮到本合約裡雙方共同的承諾與約定,授予人將本合約附表A裡所述之資產移轉予受託人,為以下目的來使用,並應符合本合約所訂定之條款與條件。

(以下內容為簡略版)

② 信託及所控LLC EIN之申請與銀行帳戶的開立

(1)信託EIN申請、信託帳戶設立(相關流程與表格範例請參考第四章第237頁)

一旦授予人和受託公司都在信託合約上簽名,並經過公證或是兩位見證人見證後,信託合約視同正式成立,接下來需要替信託本身申請稅號,有了EIN後,等於信託有了身分,未來才可以開戶、設立公司及申報每年的稅表。

>>信託EIN傳真申請約5~10個工作日,在線申請當日可完成。

>>受託公司需要投資顧問的書面指示來指示受託公司設立信託帳戶和LLC。

一旦信託有了專屬的稅號,便可以請投資顧問指示受託公司以信託名義設立並投資LLC,信託作為此LLC公司的股東,而投資顧問可作為此LLC的管理人,未來所有的投資及資金的控管,可直接經由投資顧問之手,而無須待指令給到受託公司後,再由受託公司執行,程序上會變得方便許多。

>>信託帳戶設立需約一星期。

一旦取得信託稅號後,受託公司會替信託設立信託的帳戶,一般帳戶設立時間約為1~2 星期(視情況而定,現在有時需一個月)。此時銀行有KYC之合規(Compliance)流程要走,會有一些問題詢問投資顧問;信託帳戶設立完成後,信託授予人即可將要投入信託之本金打入信託帳戶。(2)信託所控LLC成立與帳戶開立

一般建議投資顧問指示受託公司設立LLC,受託公司以信託名義設立並投資LLC,信託作為此LLC公司的股東,而投資顧問可作為此LLC的管理人,未來所有的投資及資金的控管,可直接經由投資顧問之手,而無須待指令給到受託公司後,再由受託公司執行,程序上會變得方便許多。一旦公司設立好後,同樣幫LLC申請稅號,申請後再讓LLC開立專屬之銀行帳戶。程序如下:

>>LLC公司設立約花一個星期。

>>LLC的開立可以委由律師或是一般的中介公司設立,須提供下列訊息:

-公司通訊地址(無須和LLC的登記地址一致,也無須在LLC所在地州);

- LLC名稱(3個,以備選查);

-經理(通常為投資顧問本人)。

>>信託所控有的LLC 於美國成立與開銀行帳戶時應注意下列事項:

-公司章程應將公司第一任的經理人名字放上。

-公司設立需要有一個營業地址,若暫時沒有可請協助設立LLC的公司提供地址。

-將公司成立檔送交州政府以後,公司設立代理商會寄來公司登記執照。

-如果是信託成立的LLC,必須將公司章程給受託公司簽名,受託公司會提供投資指示書請投資經理簽名。

>>申請LLC公司EIN。

>>申請LLC公司EIN需填寫SS-4表格。

>>取得LLC的公司登記執照之後,便可以在 IRS 網站申請稅號。責任方填寫LLC 的唯一股東,就是信託本身,同時填上信託的EIN。

>>LLC公司銀行帳戶設立(原則上開立當天即可完成)。

>>LLC帳戶需要公司經理,備妥下列檔,親自去銀行開立:

-公司章程(需要由受託公司和經理雙方簽名)。

-簽名人名冊。

-信託合約。

- LLC設立證明。

- LLC稅號。

-經理身分證件(駕照、護照)。

備妥上述相關檔便可至銀行開戶:

-由LLC經理人帶上述檔去開戶,應備有證明該經理人個人身分的證件,例如駕照;如在美國加州的美國銀行開戶,銀行會要求看到公司章程上記載該經理人的姓名、公司登記執照和EIN等等證明資料。

-實際至美國本地銀行開戶時,銀行可能會詢問下列問題,以下答案可供參考:

-

-

- LLC性質:一人公司(通常記載在公司章程最後一頁)。

- LLC業務:投資或不動產。

- 帳戶平均餘額:看情況,但在接下來幾個月,預計會以OO金額購買OO。

- 欲開立的帳戶種類:如果結餘在3,000美元以上,通常建議選擇免維持費的基本帳。

- 如果是信託成立的LLC,需告知受託公司開戶已完成,受託公司先前會提供一張指示書讓投資經理簽名。

-

當資金進入信託帳戶後,待LLC設立完成並開好帳戶,即可將信託資金轉入LLC帳戶,此時受託公司需要投資顧問從提供之電子郵箱寄出移轉指令,並且致電給投資顧問確認滙款。

(4)美國信託成立後相關後續維持

信託成立後將依據信託成立性質、設立地點不同有不同的帳務、稅務即財產揭露要求,主要分成下列六種情況;

情況一;上述1-1 在美國成立不可撤銷信託,從境外轉入資金或移入境外公司,移入後轉入LLC投資,後續LLC投資取得收入再返回信託後,並於年度結束65天內分配給受益人之帳務、稅務及財產揭露要求。

情況二;上述1-2在美國成立不可撤銷境外信託,將境外公司股權移入信託,移入後每一年編制受控公司合併報表,並依規定進行境外銀行帳戶揭露。

情況三;上述1-3在美國成立可撤銷信託,將境外公司股權移入信託,移入後每一年編制受控公司合併報表,並依規定進行境外銀行帳戶揭露。在可撤銷信託授予人下指示或不幸過世轉為不可撤銷信託後,從境外分配股利進入信託後,於年度結束65天內分配給受益人之帳務、稅務及財產揭露要求。

情況四;上述2-1在境外成立可撤銷信託,將境外公司股權移入信託,移入後因為可撤銷信託,雖有美國受益人也不用進行稅務申報或財產揭露,但每年需進行相關帳務處理與財務報表編制,以為後來轉為不可撤銷信託時進行超前準備。

情況五;上述2-2境外可撤銷信託授予人下指示或不幸過世轉為不可撤銷信託後,若境外信託受益人具有美國籍身分,則此信託之受益人收到之境外信託分配時,將須按美國相關稅法與規定進行稅務申報與財產揭露。

情況六;上述2-3 在境外可撤銷信託授予人下指示或不幸過世轉為不可撤銷信託後,因信託法令適用地於美國以外地區,當境外非授予人信託的受益人具有美籍,則是處在稅負不利的情況,當信託保有累積未分配利潤(Undistributed Net Income,簡稱UNI),在受益人收到該年度的信託分配時,會產生回溯稅 (Throwback Tax);又境外非授予人信託通常會持有外國金融商品,如共同基金 (Mutual Fund)、貨幣市場基金(Money Market Fund) 等,則未來該資產分配收益時會有被動外國投資公司(Passive Foreign Investment Company,簡稱PFIC)稅負的問題,所以通常會將境外信託移轉入美國信託後各年度帳務處理及稅務申報。