專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第四章:放棄美國綠卡或公民之相關課稅

Q51 棄籍時,持有股票認購權或增值權或員工限制型股票,需要申報嗎?

案例

楊先生原是美國 Y 公司員工,這幾年在同窗好友的鼓勵下,興起回到大中華地區創業的念頭,加上已無家人居住美國,楊先生於是在 2009 年 11 月19 日放棄綠卡。Y 公司是一間美國生化科技公司,在 2006 年 1 月 3 日,曾經基於楊先生的工作表現,發放給楊先生10 單位「以股票結算的股票增值權(stock-settled stock appreciation rights)」和 15 單位「以現金結算的股票增值權(cash-settled stock appreciation rights)」。依照計劃,楊先生可以在 2006 年 1 月 3 日到 2016 年 1 月 2 日的這十年期間中任何時刻,選擇執行前面提到的股票增值權。

由於楊先生在放棄綠卡時,尚未執行上述權利,那麼這些遞延報酬項目也應該要申報棄籍稅嗎?

專家解析

前面文章提到過美國棄籍稅的核課,是以資產在棄籍日前一天的市價,扣除原始取得成本後,所產生的利得為基礎課所得稅。但對於棄籍者在棄籍時所持有的遞延報酬項目,例如來自員工獎勵計劃所取得的各式各樣認股權利,在計算棄籍稅的課稅方式是不同的。

所謂的「遞延報酬項目(Deferred Compensation Items)」,依照 IRC§877A (d) 舉例如下:

一、Section 401(a) 相關的員工退休金計劃、403(a) 相關的年金計劃;

二、國外雇主提供的退休金計劃,或是在類似退休金計劃中所持有的權利;

三、其它遞延報酬項目,而該報酬具有以下特徵:

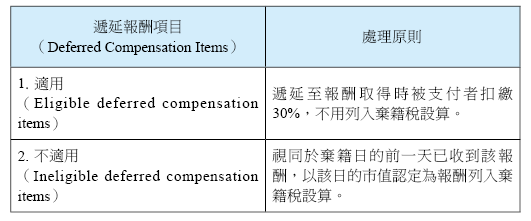

在棄籍的課稅上,遞延報酬項目必須先區分為所謂「適用的遞延報酬項目」或是「不適用的遞延報酬項目」;兩者的核課原則不同,整理如下表。

簡單地說,「適用的遞延報酬項目」意指同時符合以下兩個條件的任何遞延報酬項目:

一、未來支付該遞延報酬支付者是美國人(或美國法人),或是雖然非美國人但其依據 §877A(d)(1),選擇在稅法上被視為美國人身分報稅。

二、未來支付該遞延報酬支付者已被通知,關於現行「遞延報酬項目」的所有人已經辦理棄籍的事實,且棄籍者未來不會引用他國與美國簽訂的租稅協定適用較低的扣繳稅率。

因此,針對「適用的遞延報酬項目」,棄籍者可以先不將此資產列入棄籍稅設算,遞延到未來報酬取得時直接由支付者扣繳 30%。

相對而言,任何不符合「適用的遞延報酬項目」的遞延報酬項目,就算是「不適用的遞延報酬項目」,那麼棄籍者在申報時應視同於棄籍日的前一天已收到該報酬,以該日的市價列入棄籍稅設算。

總之,以上兩類的課稅時點明顯不同:

一、「不適用的遞延報酬項目」:視同於棄籍日的前一天收到該報酬,以該日現值列入棄籍稅設算。

二、「適用的遞延報酬項目」:可以遞延至報酬實現時才被扣繳 30%,不需在棄籍時馬上列入棄籍稅設算。

***

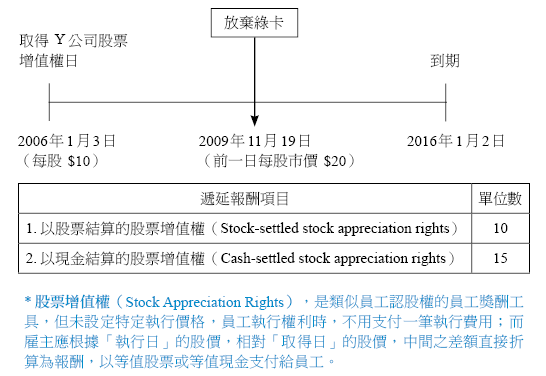

我們以下圖來說明本案範例:

所以,回到本案範例:

假設情況一:楊先生沒有採取行動去通知 Y 公司,讓 Y 公司知道其已轉換為外國人身分。

那麼這些權利就算是為「不適用的遞延報酬項目」,就應該計入棄籍稅核算時的所得。金額如下:

10 ×($20 - $10)+ 15 ×($20 - $10)= $250

以楊先生的案例來講,此所得併入當年所得稅表,依長期資本利得 20%(50 美元)計算。

假設情況二:楊先生已及時通知 Y 公司關於他已放棄綠卡者的身分(已是非美國籍),並主張放棄適用美國與他國簽訂之租稅協定下較優惠的扣繳稅率。

那麼在棄籍稅申報時,即不需要列入此筆所得。等到楊先生實際行使權利時(例如 2014 年 1 月 15 日),再來計算所得,並直接由 Y 公司進行扣繳。

假設 2014 年 1 月 15 日當日 Y 公司股票一股的價值 25 美元時,楊先生執行所有權利。此時關於以股票結算的股票增值權,楊先生將獲得 150 美元(即 ($25 - $10) × 10 單位)的所得。Y 公司在 2014 年 1 月 15 日負有扣繳的義務,稅款為 45 美元(總額的 30%);另針對以現金結算的股票增值權,楊先生將獲得 225 美元(即 ($25 - $10) × 15 單位)的所得,同樣地 Y 公司必須預扣一筆 30% 的稅款,等於 67.5 美元。

結語

近年來,不少具有工作經驗的華人因回到亞洲地區創業,而進一步考慮放棄美國籍。由於先前的美國雇主可能都已提供了相當的員工認股或獎勵計劃,在棄籍之時,這部分的資產也要納入自己的整體資產先行釐清,並諮詢專業人士意見,才不致欠缺考慮潛在的相關稅負。

楊先生原是美國 Y 公司員工,這幾年在同窗好友的鼓勵下,興起回到大中華地區創業的念頭,加上已無家人居住美國,楊先生於是在 2009 年 11 月19 日放棄綠卡。Y 公司是一間美國生化科技公司,在 2006 年 1 月 3 日,曾經基於楊先生的工作表現,發放給楊先生10 單位「以股票結算的股票增值權(stock-settled stock appreciation rights)」和 15 單位「以現金結算的股票增值權(cash-settled stock appreciation rights)」。依照計劃,楊先生可以在 2006 年 1 月 3 日到 2016 年 1 月 2 日的這十年期間中任何時刻,選擇執行前面提到的股票增值權。

由於楊先生在放棄綠卡時,尚未執行上述權利,那麼這些遞延報酬項目也應該要申報棄籍稅嗎?

專家解析

前面文章提到過美國棄籍稅的核課,是以資產在棄籍日前一天的市價,扣除原始取得成本後,所產生的利得為基礎課所得稅。但對於棄籍者在棄籍時所持有的遞延報酬項目,例如來自員工獎勵計劃所取得的各式各樣認股權利,在計算棄籍稅的課稅方式是不同的。

所謂的「遞延報酬項目(Deferred Compensation Items)」,依照 IRC§877A (d) 舉例如下:

一、Section 401(a) 相關的員工退休金計劃、403(a) 相關的年金計劃;

二、國外雇主提供的退休金計劃,或是在類似退休金計劃中所持有的權利;

三、其它遞延報酬項目,而該報酬具有以下特徵:

- 在棄籍日棄籍者對該報酬已具有取得的權利;

- 截至棄籍日,棄籍者尚未實際收到該報酬;

- 在棄籍日之後的某一時點,該報酬才會支付。

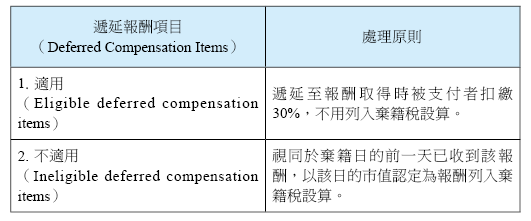

在棄籍的課稅上,遞延報酬項目必須先區分為所謂「適用的遞延報酬項目」或是「不適用的遞延報酬項目」;兩者的核課原則不同,整理如下表。

簡單地說,「適用的遞延報酬項目」意指同時符合以下兩個條件的任何遞延報酬項目:

一、未來支付該遞延報酬支付者是美國人(或美國法人),或是雖然非美國人但其依據 §877A(d)(1),選擇在稅法上被視為美國人身分報稅。

二、未來支付該遞延報酬支付者已被通知,關於現行「遞延報酬項目」的所有人已經辦理棄籍的事實,且棄籍者未來不會引用他國與美國簽訂的租稅協定適用較低的扣繳稅率。

因此,針對「適用的遞延報酬項目」,棄籍者可以先不將此資產列入棄籍稅設算,遞延到未來報酬取得時直接由支付者扣繳 30%。

相對而言,任何不符合「適用的遞延報酬項目」的遞延報酬項目,就算是「不適用的遞延報酬項目」,那麼棄籍者在申報時應視同於棄籍日的前一天已收到該報酬,以該日的市價列入棄籍稅設算。

總之,以上兩類的課稅時點明顯不同:

一、「不適用的遞延報酬項目」:視同於棄籍日的前一天收到該報酬,以該日現值列入棄籍稅設算。

二、「適用的遞延報酬項目」:可以遞延至報酬實現時才被扣繳 30%,不需在棄籍時馬上列入棄籍稅設算。

***

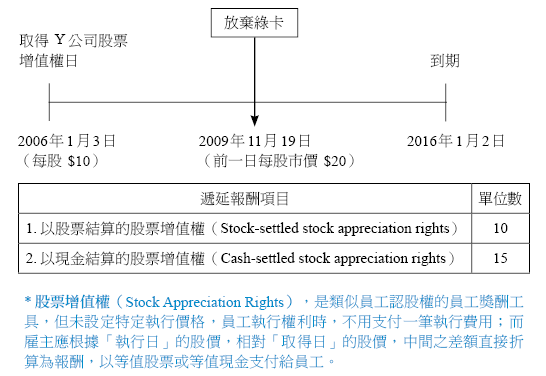

我們以下圖來說明本案範例:

所以,回到本案範例:

假設情況一:楊先生沒有採取行動去通知 Y 公司,讓 Y 公司知道其已轉換為外國人身分。

那麼這些權利就算是為「不適用的遞延報酬項目」,就應該計入棄籍稅核算時的所得。金額如下:

10 ×($20 - $10)+ 15 ×($20 - $10)= $250

以楊先生的案例來講,此所得併入當年所得稅表,依長期資本利得 20%(50 美元)計算。

假設情況二:楊先生已及時通知 Y 公司關於他已放棄綠卡者的身分(已是非美國籍),並主張放棄適用美國與他國簽訂之租稅協定下較優惠的扣繳稅率。

那麼在棄籍稅申報時,即不需要列入此筆所得。等到楊先生實際行使權利時(例如 2014 年 1 月 15 日),再來計算所得,並直接由 Y 公司進行扣繳。

假設 2014 年 1 月 15 日當日 Y 公司股票一股的價值 25 美元時,楊先生執行所有權利。此時關於以股票結算的股票增值權,楊先生將獲得 150 美元(即 ($25 - $10) × 10 單位)的所得。Y 公司在 2014 年 1 月 15 日負有扣繳的義務,稅款為 45 美元(總額的 30%);另針對以現金結算的股票增值權,楊先生將獲得 225 美元(即 ($25 - $10) × 15 單位)的所得,同樣地 Y 公司必須預扣一筆 30% 的稅款,等於 67.5 美元。

結語

近年來,不少具有工作經驗的華人因回到亞洲地區創業,而進一步考慮放棄美國籍。由於先前的美國雇主可能都已提供了相當的員工認股或獎勵計劃,在棄籍之時,這部分的資產也要納入自己的整體資產先行釐清,並諮詢專業人士意見,才不致欠缺考慮潛在的相關稅負。