專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第四章:放棄美國綠卡或公民之相關課稅

Q46 申請綠卡時先行準備財務淨值報告與棄籍有何關聯?

案例

葉先生在台灣經營餐飲業,因為食材新鮮且店面裝潢設計新穎,深受消費者喜愛並設有多家分店,獲利相當豐厚。多次海外旅遊經歷下意外發現美國地區華人市場開發潛力龐大,友人也力薦前往美國開設分店,於是在 2000 年開始在美國購買房產並開設店面,因為是新市場的開拓,葉先生必須花許多時間待在美國。為了管理上的方便而在美國買了棟房子,並且以投資美國餐廳的資本向美國政府申請投資移民並取得美國綠卡身分長住美國就近照料生意。為證明投資用資金來源合法,當年他向美國政府出具了在台灣相關存款、所得及財產證明。不料 2008 年金融風暴爆發,美國人開始縮衣節食造成餐廳經營日趨艱困,年事已高的葉先生於是考慮結束美國餐廳的經營,以及是否放棄美國國籍返回台灣,但如此又可能會觸及高額的棄籍稅問題。

專家解析

以此案例來看,假設葉先生選擇放棄美國國籍,以其在美國的投資再加上在台灣所擁有的資產來看,可能需要繳納高額的棄籍稅。(詳細的棄籍稅規定,可詳 Q48 說明)

計算棄籍稅時,適用棄籍稅者(Covered Expatriate)會被視為在棄籍前一天處分財產,依照財產在棄籍前一天的市值減去原始取得成本來計算利得,但若在當年成為美國永久居民時,曾經準備一份資產的鑑價報告,即可選擇以當時的市價作為資產的取得成本(例如:以申請綠卡時的財務淨值報告之市場價值為成本)來計算資本利得。

投資移民 EB-5 改革法案於 2019 年 11 月 21 日生效,需要提交 90~180 萬美元的來源證明,所以淨值報告只會包含移民需要的資產。相對其它資產,如果沒有淨值報告說明,設算棄籍稅時所採用的成本應使用移民前的原始取得成本,該成本可能遠比移民時的市價還低,因此設算出的資本利得自然比較高。

以現實的情況來看,棄籍時常常距離取得綠卡時間久遠,對於過去價值的認定常會有很大的難度。同時,如果資產項目並非公開市場交易的產品,也會有鑑價的困難。因此若在申辦移民當時先做一份淨值報告,就等於替未來發生棄籍時,多了一個選擇成本的機會。

舉例說明如下頁:

範例一:以移民前的原始取得成本,設算資產利得

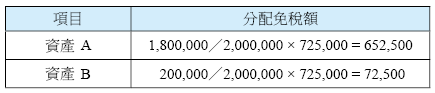

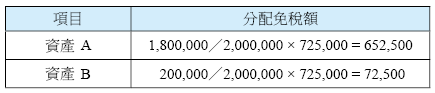

假設葉先生為「適用棄籍稅者」,他在 2019 年 11 月 1 日放棄美國身分,截至 2019 年 10 月 31 日止,其所持有的財產包含資產 A、資產 B(其中資產 A 是在移民數年前在台灣購買的不動產),兩項財產市場價值分別為 2,000,000 美元、1,000,000 美元,而原始購買的成本分別為 200,000 美元、800,000 美元,設算之損益如下:

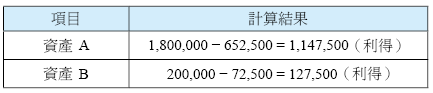

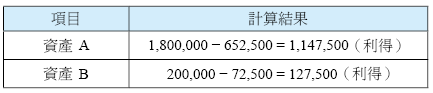

上表之利得總額為 2,000,000 美元,可依資產利得比例分配 2019 年度的免稅額 725,000 美元,各項財產可分配之免稅額計算如下:

依 IRC§877(A)(a) 規定應計入總所得之利得金額計算如下:

以上計算結果,葉先生有資產 A 及資產 B 的利得合計1,275,000 美元,必須納入在棄籍年度的 1040 表中列為資本利得。

範例二:以移民當時資產的市值,列為取得成本

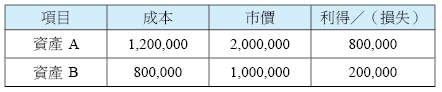

情況與範例一相同,差別在於資產 A 在移民年度當時的市值為 1,200,000 美元(較原始取得時上漲了 1,000,000 美元),故以此當作取得成本,計算資本利得如下:

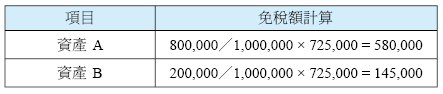

由上表可知資產利得總計為 1,000,000 美元,可依資產利得比例分配 2019 年度的免稅額 725,000 美元,各項財產可分配之免稅額計算如下:

依 IRC§877(A)(a) 規定應計入核算棄籍稅之所得金額如下:

以上計算結果,葉先生有資產 A 及資產 B 的利得合計275,000 美元,必須納入棄籍年度的 1040 計算稅金。

由上例可知,針對資產 A 葉先生以移民當時的市價作為成本設算資本利得,葉先生在申報棄籍稅的利得時即減少了1,000,000 美元的利得,相對的稅金也就能夠減少許多。

就高資產人士而言,有時棄籍稅的免稅額幫助仍有限,在依市場價值設算各項資產處分所得據以計算棄籍稅的情況下,可能仍必須繳納相當高額的棄籍稅金。倘若在申請移民前並未做好適當的稅務規劃以降低棄籍時所必須繳納的棄籍稅,在棄籍前可以考慮透過其它的合法處理達到降低部分稅負的目的,例如:將部分資產利用終身免稅額 1,140 萬美元(2019 年度,2020 年額度增加為 1,158 萬美元)的額度內贈與給子女或他人,以降低棄籍時資產的規模,而進行贈與時更可先將未實現增值利得較高的財產先行贈與,將來計算棄籍稅時所設算出來的處分利得,就會因為所持有的財產的增值利得較低而繳納較少的棄籍稅。(註)

註:資料來源:http://www.irs.gov/irb/2009-45_IRB/ar10.html#d0e249。

結語

美國稅務規定複雜且時常進行修訂,除了必須繳納聯邦稅外還得面臨州稅的問題。一般非稅務專業人士往往在還不清楚美國稅制的規定就已經入了美國籍,等到必須繳納各種稅款時才明白這身分後面所附帶的許多義務。所以建議在進行移民前一定要先就財產做適當的規劃,除了可能節省潛在的所得稅外,也可能可以減少將來遺產稅甚至棄籍稅的負擔。而規劃方向不外乎資產的移轉、資產價值的壓縮、價值凍結及分散資產。

而美國稅制基本上也是就已實現的損益課徵稅款,帳面上的利得是無須申報課稅的,例如資產組成中若包含「股票」及「不動產」等,則在移民前可考慮先將帳面上有賺頭的股票先行出售,獲利了結,等移民後有意繼續長期持有的股票再陸續買回,如此便可墊高持有該股票的取得成本,且移民前出售的交易資本利得部分已無須課到美國所得稅;至於帳面上為虧損的股票則可繼續保有,將來移民後再行出售,出售的成本仍是追溯至移民前原始的取得成本,因此移民前已發生的帳面損失還有機會在移民後實現,可以扣抵其它的資本利得。

當然,還有其它更多規劃的方式,例如:透過境外公司的設立調整資產架構等等,規劃方式因案而異,須請有經驗的專業會計師針對每個人的資產狀況做一完整妥善的規劃。

在美國政府已經掌握納稅義務人所有的財務狀況下,想要節稅的空間變得相當有限,所以在正式入美國籍之前一定要先進行適當的稅務規劃,而好的稅務規劃需要相當的時間來完成,所以在移民前、移民後,或者因為某些因素而必須放棄美國身分時,最好都能先做好適當的規劃,而且越早規劃越能達到越好的節稅效果,也越可能減少日後稅務遵循的成本。

葉先生在台灣經營餐飲業,因為食材新鮮且店面裝潢設計新穎,深受消費者喜愛並設有多家分店,獲利相當豐厚。多次海外旅遊經歷下意外發現美國地區華人市場開發潛力龐大,友人也力薦前往美國開設分店,於是在 2000 年開始在美國購買房產並開設店面,因為是新市場的開拓,葉先生必須花許多時間待在美國。為了管理上的方便而在美國買了棟房子,並且以投資美國餐廳的資本向美國政府申請投資移民並取得美國綠卡身分長住美國就近照料生意。為證明投資用資金來源合法,當年他向美國政府出具了在台灣相關存款、所得及財產證明。不料 2008 年金融風暴爆發,美國人開始縮衣節食造成餐廳經營日趨艱困,年事已高的葉先生於是考慮結束美國餐廳的經營,以及是否放棄美國國籍返回台灣,但如此又可能會觸及高額的棄籍稅問題。

專家解析

以此案例來看,假設葉先生選擇放棄美國國籍,以其在美國的投資再加上在台灣所擁有的資產來看,可能需要繳納高額的棄籍稅。(詳細的棄籍稅規定,可詳 Q48 說明)

計算棄籍稅時,適用棄籍稅者(Covered Expatriate)會被視為在棄籍前一天處分財產,依照財產在棄籍前一天的市值減去原始取得成本來計算利得,但若在當年成為美國永久居民時,曾經準備一份資產的鑑價報告,即可選擇以當時的市價作為資產的取得成本(例如:以申請綠卡時的財務淨值報告之市場價值為成本)來計算資本利得。

投資移民 EB-5 改革法案於 2019 年 11 月 21 日生效,需要提交 90~180 萬美元的來源證明,所以淨值報告只會包含移民需要的資產。相對其它資產,如果沒有淨值報告說明,設算棄籍稅時所採用的成本應使用移民前的原始取得成本,該成本可能遠比移民時的市價還低,因此設算出的資本利得自然比較高。

以現實的情況來看,棄籍時常常距離取得綠卡時間久遠,對於過去價值的認定常會有很大的難度。同時,如果資產項目並非公開市場交易的產品,也會有鑑價的困難。因此若在申辦移民當時先做一份淨值報告,就等於替未來發生棄籍時,多了一個選擇成本的機會。

舉例說明如下頁:

範例一:以移民前的原始取得成本,設算資產利得

假設葉先生為「適用棄籍稅者」,他在 2019 年 11 月 1 日放棄美國身分,截至 2019 年 10 月 31 日止,其所持有的財產包含資產 A、資產 B(其中資產 A 是在移民數年前在台灣購買的不動產),兩項財產市場價值分別為 2,000,000 美元、1,000,000 美元,而原始購買的成本分別為 200,000 美元、800,000 美元,設算之損益如下:

上表之利得總額為 2,000,000 美元,可依資產利得比例分配 2019 年度的免稅額 725,000 美元,各項財產可分配之免稅額計算如下:

依 IRC§877(A)(a) 規定應計入總所得之利得金額計算如下:

以上計算結果,葉先生有資產 A 及資產 B 的利得合計1,275,000 美元,必須納入在棄籍年度的 1040 表中列為資本利得。

範例二:以移民當時資產的市值,列為取得成本

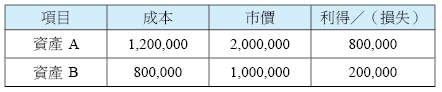

情況與範例一相同,差別在於資產 A 在移民年度當時的市值為 1,200,000 美元(較原始取得時上漲了 1,000,000 美元),故以此當作取得成本,計算資本利得如下:

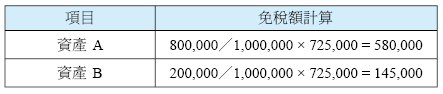

由上表可知資產利得總計為 1,000,000 美元,可依資產利得比例分配 2019 年度的免稅額 725,000 美元,各項財產可分配之免稅額計算如下:

依 IRC§877(A)(a) 規定應計入核算棄籍稅之所得金額如下:

以上計算結果,葉先生有資產 A 及資產 B 的利得合計275,000 美元,必須納入棄籍年度的 1040 計算稅金。

由上例可知,針對資產 A 葉先生以移民當時的市價作為成本設算資本利得,葉先生在申報棄籍稅的利得時即減少了1,000,000 美元的利得,相對的稅金也就能夠減少許多。

就高資產人士而言,有時棄籍稅的免稅額幫助仍有限,在依市場價值設算各項資產處分所得據以計算棄籍稅的情況下,可能仍必須繳納相當高額的棄籍稅金。倘若在申請移民前並未做好適當的稅務規劃以降低棄籍時所必須繳納的棄籍稅,在棄籍前可以考慮透過其它的合法處理達到降低部分稅負的目的,例如:將部分資產利用終身免稅額 1,140 萬美元(2019 年度,2020 年額度增加為 1,158 萬美元)的額度內贈與給子女或他人,以降低棄籍時資產的規模,而進行贈與時更可先將未實現增值利得較高的財產先行贈與,將來計算棄籍稅時所設算出來的處分利得,就會因為所持有的財產的增值利得較低而繳納較少的棄籍稅。(註)

註:資料來源:http://www.irs.gov/irb/2009-45_IRB/ar10.html#d0e249。

結語

美國稅務規定複雜且時常進行修訂,除了必須繳納聯邦稅外還得面臨州稅的問題。一般非稅務專業人士往往在還不清楚美國稅制的規定就已經入了美國籍,等到必須繳納各種稅款時才明白這身分後面所附帶的許多義務。所以建議在進行移民前一定要先就財產做適當的規劃,除了可能節省潛在的所得稅外,也可能可以減少將來遺產稅甚至棄籍稅的負擔。而規劃方向不外乎資產的移轉、資產價值的壓縮、價值凍結及分散資產。

而美國稅制基本上也是就已實現的損益課徵稅款,帳面上的利得是無須申報課稅的,例如資產組成中若包含「股票」及「不動產」等,則在移民前可考慮先將帳面上有賺頭的股票先行出售,獲利了結,等移民後有意繼續長期持有的股票再陸續買回,如此便可墊高持有該股票的取得成本,且移民前出售的交易資本利得部分已無須課到美國所得稅;至於帳面上為虧損的股票則可繼續保有,將來移民後再行出售,出售的成本仍是追溯至移民前原始的取得成本,因此移民前已發生的帳面損失還有機會在移民後實現,可以扣抵其它的資本利得。

當然,還有其它更多規劃的方式,例如:透過境外公司的設立調整資產架構等等,規劃方式因案而異,須請有經驗的專業會計師針對每個人的資產狀況做一完整妥善的規劃。

在美國政府已經掌握納稅義務人所有的財務狀況下,想要節稅的空間變得相當有限,所以在正式入美國籍之前一定要先進行適當的稅務規劃,而好的稅務規劃需要相當的時間來完成,所以在移民前、移民後,或者因為某些因素而必須放棄美國身分時,最好都能先做好適當的規劃,而且越早規劃越能達到越好的節稅效果,也越可能減少日後稅務遵循的成本。