專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q32 如何在美國購買保單來節稅?甚麼是ILIT?

案例

張先生年輕時都在中國打拚事業,直到四十五歲才帶著太太和孩子移民到美國。因為先前在中國開創的裝飾模具事業有成,張先生到美國之後,便開始以當時存下來的錢進行各項投資,幾年下來名下擁有許多公寓及土地。

他最喜愛的休閒活動是高爾夫球,在打球的同時,也常常從球友那探聽到一些在美投資的消息及管道。最近他認識了一個保險人員,這位保險人員建議張先生利用設立信託的方式(ILIT)來購買保單,而這也是在美國很常見用來節省遺產稅的一種方式。究竟甚麼是ILIT?到底有甚麼好處呢?

專家解析

在美國,有工作時要繳納所得稅,死亡後畢生所累積的資產還要繳一次遺產稅。美國是一個萬萬稅的國家,因此一般華人無須等到高齡時才進行稅務規劃。

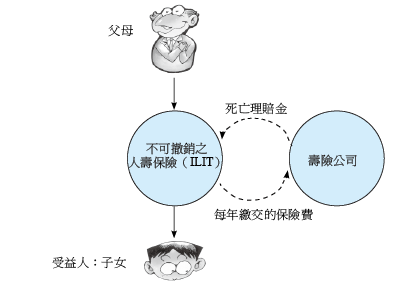

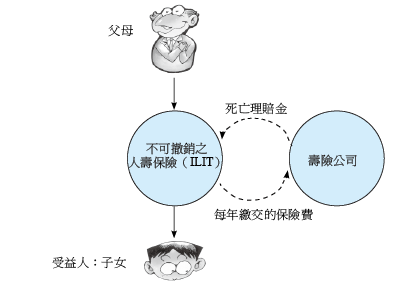

一般而言,無論納稅義務人是否為高齡,都可以先買一個人壽保險,這在美國是最普遍的方式。因為人壽保險能在人死亡後立刻給付,理賠金便可用以支付遺產稅;然而一個人如在生前購買 100 萬美元之人壽保險,在死亡後,人壽保險給付金 100 萬美元將會被計入死亡人的遺產加以課稅。但是可以透過保險與信託的結合,設立「不可撤銷之人壽保險信託(Irrevocable Life Insurance Trust,簡稱 ILIT)」來節省遺產稅,這是華人應該要認識的規劃工具之一,在此以下圖表示:

「不可撤銷之人壽保險信託」的定義是被保險人設立一個信託來擁有保單,或是把保單移入此信託。將壽險的所有權轉由信託持有,事實上就是把保費透過信託繳納給保險公司,如此可達到轉移資產,日後就可節省遺產稅。

設立此類 ILIT 要注意以下三點:

一、信託本旨一定要是無法撤銷。若信託屬於可撤銷,則設立人就仍會被視為信託的擁有人,這樣的話,保單的理賠及收益將還是會被認做是遺產的一部分,那麼這個信託就沒有節稅的意義了;

二、被保險人不可以是受託人,必須要指定一位法定成年人,或是某個機構作為受託人。受託人通常會是親信的人,或是律師、會計師;

三、一定要在被保險人死亡三年前設立,如果被保險人在設立後不滿三年,信託就不具節稅效果,仍會被課遺產稅。

「不可撤銷之人壽保險信託」的優點,一是可讓指定受益人繼承保險金,而不會成為課稅的標的;另一是將保單放進信託裡,此保單的現金價值不會因為被保險人死亡後受到債權人的影響,亦即債權人不得要求以保險金來清償債務。

此類信託的缺點是,在無法撤銷的情況下,萬一設立人(例如父母)有資金上的急用時,通常不能動用保單,但是如果經由受託人同意,可能可就保單借款。

「不可撤銷之人壽保險信託」是個結合保險和信託的規劃工具,最常見的考量當然就是要達到省遺產稅的目的,也因為是人壽保單的性質,因此在被保險人死亡後,受益人可以立即收到理賠金,有錢可以辦理後事,而不至於臨時傷腦筋。

我們建議,在進行此一方案規劃時,可以找律師協助成立此種不可撤銷之人壽保險信託,一來較為省時省力,二來律師能替納稅義務人注意到因個人需要的不同細節。建議最好在購買人壽保險時就要設立信託。

結語

財富規劃不該等到年老,「不可撤銷之人壽保險信託」是一個可以考慮的工具,如此一來可以確保遺產稅之順利繳納,亦可保障保險理賠金不再受到政府課稅。

附註

以下為設立美國不可撤銷人壽保險信託(Irrevocable Life Insurance Trust,ILIT)的大致流程:

前置作業:設立人選擇保險公司與投保內容。

• 先確定客戶的健康狀況符合美國保險公司願意承保的標準,準備過去病歷與相關資料。

• 申請書,同時在此載明將會由信託方式當要保人持有該保單。

• 建議書,試算投保金額與內容。

步驟一:被保險人向美國保險公司投保。

• 該保險合約之要保人及受益人皆為 ILIT,而 ILIT 之委託人為被保險人本人。

• 投保美國保險公司之保單,必需證明被保險人過世會造成保單受益人經濟損失;而透過 ILIT 投保,保險公司一樣會審核該 ILIT 之受益人與被保險人之間的關係。

• 若被保險人非美國人,在美國無任何財產資料可供保險公司查詢,投保時需另外提供身價證明;一般保額在 500 萬美元以下之保單(會因保險公司不同而有差異),保險公司對身價證明的審核較寬鬆,如委託外國律師或會計師提供之證明文件或銀行帳戶明細或投資帳戶明細,甚至被保險人營運企業的網頁資料均可能作為身價證明。

步驟二:完成體檢,保險公司同意承保。

• 申請書有效期為半年,而美國保險公司所要求的體檢報告是一年內有效即可。

步驟三:設立人委託律師起草信託合約。聘請美國律師及安排美國籍親友或銀行、信託公司、會計師事務所、法律事務所等擔任受託人,設立美國不可撤銷人壽保險信託(ILIT)。

• 該 ILIT 一定要由美國自然人或公司擔任受託人;但美國公司若要擔任受託人需經過非常嚴格的審查過程,所以一般多以自然人為受託人。

• 美國自然人基本上應是美國公民,但近年似乎審核有較寬鬆。

• 可安排順位受託人。

• 該 ILIT 設立之後,委託人不可再主張任何權利或要求變更,故需慎選受託人。

步驟四:受託人至 IRS 申請 ILIT 報稅號碼。

步驟五:受託人至銀行開設信託專戶。

步驟六:信託設立完成且經公證,將信託合約送保險公司做最後審批(依照保單不同、金額大小與保險公司不同而有差異。)

步驟七:保單核發。

步驟八:委託人或委託人之親屬將資金匯入信託專戶。

步驟九:ILIT 及信託帳戶支付保費。

步驟十:當保單出險,保險公司給付保險理賠金予受益 ILIT。

最終受託人依信託本旨,將保險理賠金支付與信託受益人(委託人之子女)。該信託為不可撤銷(Irrevocable),故 ILIT 收到之理賠金已被視為受益人之財產,非委託人的遺產,故受益人取得理賠金不會產生美國遺產稅及所得稅。

張先生年輕時都在中國打拚事業,直到四十五歲才帶著太太和孩子移民到美國。因為先前在中國開創的裝飾模具事業有成,張先生到美國之後,便開始以當時存下來的錢進行各項投資,幾年下來名下擁有許多公寓及土地。

他最喜愛的休閒活動是高爾夫球,在打球的同時,也常常從球友那探聽到一些在美投資的消息及管道。最近他認識了一個保險人員,這位保險人員建議張先生利用設立信託的方式(ILIT)來購買保單,而這也是在美國很常見用來節省遺產稅的一種方式。究竟甚麼是ILIT?到底有甚麼好處呢?

專家解析

在美國,有工作時要繳納所得稅,死亡後畢生所累積的資產還要繳一次遺產稅。美國是一個萬萬稅的國家,因此一般華人無須等到高齡時才進行稅務規劃。

一般而言,無論納稅義務人是否為高齡,都可以先買一個人壽保險,這在美國是最普遍的方式。因為人壽保險能在人死亡後立刻給付,理賠金便可用以支付遺產稅;然而一個人如在生前購買 100 萬美元之人壽保險,在死亡後,人壽保險給付金 100 萬美元將會被計入死亡人的遺產加以課稅。但是可以透過保險與信託的結合,設立「不可撤銷之人壽保險信託(Irrevocable Life Insurance Trust,簡稱 ILIT)」來節省遺產稅,這是華人應該要認識的規劃工具之一,在此以下圖表示:

「不可撤銷之人壽保險信託」的定義是被保險人設立一個信託來擁有保單,或是把保單移入此信託。將壽險的所有權轉由信託持有,事實上就是把保費透過信託繳納給保險公司,如此可達到轉移資產,日後就可節省遺產稅。

設立此類 ILIT 要注意以下三點:

一、信託本旨一定要是無法撤銷。若信託屬於可撤銷,則設立人就仍會被視為信託的擁有人,這樣的話,保單的理賠及收益將還是會被認做是遺產的一部分,那麼這個信託就沒有節稅的意義了;

二、被保險人不可以是受託人,必須要指定一位法定成年人,或是某個機構作為受託人。受託人通常會是親信的人,或是律師、會計師;

三、一定要在被保險人死亡三年前設立,如果被保險人在設立後不滿三年,信託就不具節稅效果,仍會被課遺產稅。

「不可撤銷之人壽保險信託」的優點,一是可讓指定受益人繼承保險金,而不會成為課稅的標的;另一是將保單放進信託裡,此保單的現金價值不會因為被保險人死亡後受到債權人的影響,亦即債權人不得要求以保險金來清償債務。

此類信託的缺點是,在無法撤銷的情況下,萬一設立人(例如父母)有資金上的急用時,通常不能動用保單,但是如果經由受託人同意,可能可就保單借款。

「不可撤銷之人壽保險信託」是個結合保險和信託的規劃工具,最常見的考量當然就是要達到省遺產稅的目的,也因為是人壽保單的性質,因此在被保險人死亡後,受益人可以立即收到理賠金,有錢可以辦理後事,而不至於臨時傷腦筋。

我們建議,在進行此一方案規劃時,可以找律師協助成立此種不可撤銷之人壽保險信託,一來較為省時省力,二來律師能替納稅義務人注意到因個人需要的不同細節。建議最好在購買人壽保險時就要設立信託。

結語

財富規劃不該等到年老,「不可撤銷之人壽保險信託」是一個可以考慮的工具,如此一來可以確保遺產稅之順利繳納,亦可保障保險理賠金不再受到政府課稅。

附註

以下為設立美國不可撤銷人壽保險信託(Irrevocable Life Insurance Trust,ILIT)的大致流程:

前置作業:設立人選擇保險公司與投保內容。

• 先確定客戶的健康狀況符合美國保險公司願意承保的標準,準備過去病歷與相關資料。

• 申請書,同時在此載明將會由信託方式當要保人持有該保單。

• 建議書,試算投保金額與內容。

步驟一:被保險人向美國保險公司投保。

• 該保險合約之要保人及受益人皆為 ILIT,而 ILIT 之委託人為被保險人本人。

• 投保美國保險公司之保單,必需證明被保險人過世會造成保單受益人經濟損失;而透過 ILIT 投保,保險公司一樣會審核該 ILIT 之受益人與被保險人之間的關係。

• 若被保險人非美國人,在美國無任何財產資料可供保險公司查詢,投保時需另外提供身價證明;一般保額在 500 萬美元以下之保單(會因保險公司不同而有差異),保險公司對身價證明的審核較寬鬆,如委託外國律師或會計師提供之證明文件或銀行帳戶明細或投資帳戶明細,甚至被保險人營運企業的網頁資料均可能作為身價證明。

步驟二:完成體檢,保險公司同意承保。

• 申請書有效期為半年,而美國保險公司所要求的體檢報告是一年內有效即可。

步驟三:設立人委託律師起草信託合約。聘請美國律師及安排美國籍親友或銀行、信託公司、會計師事務所、法律事務所等擔任受託人,設立美國不可撤銷人壽保險信託(ILIT)。

• 該 ILIT 一定要由美國自然人或公司擔任受託人;但美國公司若要擔任受託人需經過非常嚴格的審查過程,所以一般多以自然人為受託人。

• 美國自然人基本上應是美國公民,但近年似乎審核有較寬鬆。

• 可安排順位受託人。

• 該 ILIT 設立之後,委託人不可再主張任何權利或要求變更,故需慎選受託人。

步驟四:受託人至 IRS 申請 ILIT 報稅號碼。

步驟五:受託人至銀行開設信託專戶。

步驟六:信託設立完成且經公證,將信託合約送保險公司做最後審批(依照保單不同、金額大小與保險公司不同而有差異。)

步驟七:保單核發。

步驟八:委託人或委託人之親屬將資金匯入信託專戶。

步驟九:ILIT 及信託帳戶支付保費。

步驟十:當保單出險,保險公司給付保險理賠金予受益 ILIT。

最終受託人依信託本旨,將保險理賠金支付與信託受益人(委託人之子女)。該信託為不可撤銷(Irrevocable),故 ILIT 收到之理賠金已被視為受益人之財產,非委託人的遺產,故受益人取得理賠金不會產生美國遺產稅及所得稅。