專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q31 在美國,每一個人都需要設立生前信託(Living Trust)嗎?有何利弊?

案例

王先生早期七○年代赴美國留學多年後,與同是留學生的女友在當地結婚生子。王先生本想取得博士學位就回台工作,但他和太太在某些機緣下,都獲得不錯的工作機會,此外考慮到未來子女的教育環境,因此兩人和台灣的家人討論了一段時日,最後決定繼續留在美國兼顧工作與家庭。

夫妻倆及小孩均是美國公民,但現階段王先生和太太年紀已大也近退休年齡,多年積蓄及房產也達 2,300 萬美元,王先生看到部分華人朋友都委託了律師及會計師來設立生前信託,他想知道他的這些財產需不需要做生前信託?有沒有生前信託的差別何在?

專家解析

在美國可設立的信託種類非常繁多,會隨著目的與需要不同,而成立不同種類的信託,本書無法在此一一詳述,僅就華人最為需要的幾種來加以說明。我們以下所談的生前信託(Living Trust)是指可撤銷的生前信託,只要信託設立人(通常是指財產授予人)仍然有自主能力,這樣的生前信託可以隨時被設立人修改或中止。

設立了生前信託後,個人可以將所有的資產(例如房子、銀行帳戶和股票等)放進這個信託裡,在設立人生前以他的利益為管理原則,在設立人死後可以將資產依其意願轉給受益人。

大多數的生前信託設立人(或稱委託人,Grantor)會先指定自己為信託的資產管理人(或稱受託人,Trustee),如此一來,即使他的資產被放在信託裡,他仍然可在生前支配自己的資產,同時也可以指定一個繼任的受託人(Successor Trustee,個人或機構均可),當設立人不想或不能再管理財產時,便可由繼任的受託人繼續管理信託資產。通常受託人是美國信託公司、銀行信託部、美國公民或綠卡持有者。

生前信託的作用

一、給予受託人合法權利去管理和控制信託裡的資產;

二、在設立人有生之年以本身利益為先,以此作為受託人(如果非設立人本人)管理信託資產的原則;

三、可預先設定設立人死後的信託財產受益人。

生前信託設立人可以自己擔任最初的資產管理人,或選擇其他人為受託人,在設立人自己不能或不願意管理的時候代為管理信託資產。資產管理人是一個受託人(當管理人不是設立人時),因此受到嚴格的約束。例如,受託人在沒有設立人明確的許可下,不可將信託資產用於其個人目的或利益,任何用途皆必須符合信託資產設立人及受益人的利益。

在設立人去世後,受託人應整理設立人所有的資產,付清債務、索賠和稅收後,按照設立人之意願分配財產。與遺囑不同的是,設立人過世後,信託內資產的移轉可以在沒有法院監督或許可的情況下完成。

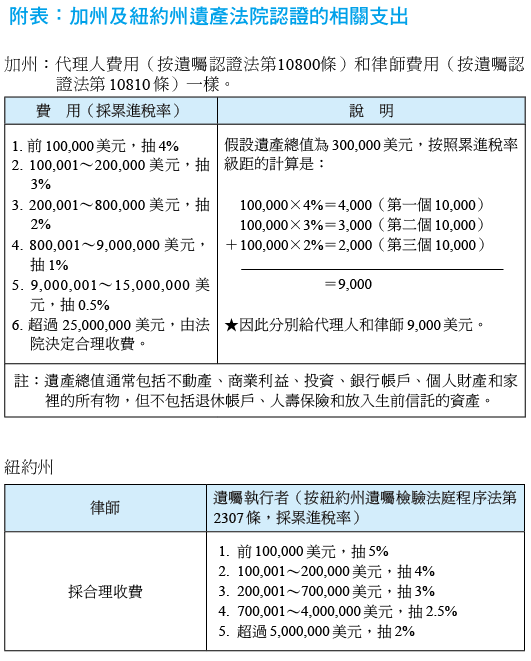

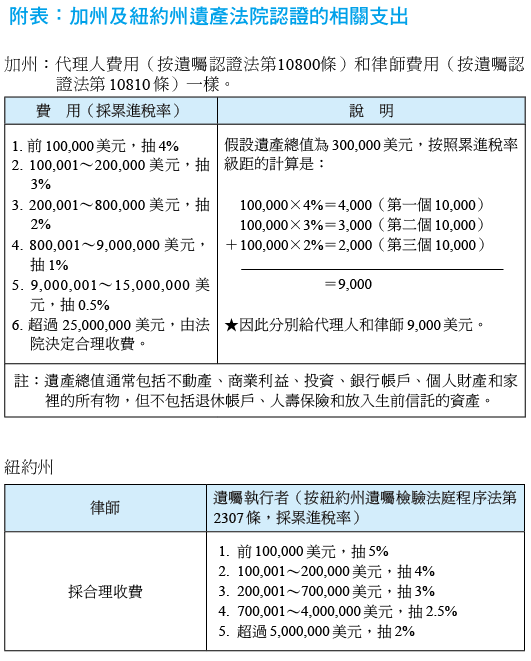

如果資產沒放入信託,這些資產將由遺產認證法院(Probate Court)監督,而以法律程序移轉至遺囑受益人的名下。該法律程序耗費時日,且可能是一筆不小的支出。舉例來說,加州的遺產在 900 萬美元以下,可抽取 1% 以上費用,紐約州在 500 萬美元以下,可抽取 2.5% 以上費用,金額頗大。遺產認證的好處是在法院的監督下,非債權人只要四個月就可提出主張,缺點則是法院的認證程序需要支付法規費用,以及在複雜情況下衍生的額外費用;所需時間很長,受益人大概得等上一年;另外還需要公開的程序。(關於遺產法院認證的相關支出,請參見附表,以加州及紐約州為例所作的說明。)

但是,假使所有的資產皆能在生前放入生前信託中,則生前信託內資產之處理便可在遺產認證法院以外進行,如此將能節省繼承人的時間和精力,信託設立的資產、價值連同信託受益人的身分也都不會留下公開的紀錄。進行遺產認證的司法程序以分配遺產,遠比依生前信託方式分配財產更加費時,在加州短則六個月,長則可能需要數年;所需各種行政、律師費用也比管理和分配生前信託中的資產來得多。

儘管生前信託可以使設立人過世後的資產處理較為便利,然而因為生前信託的資產移轉不在法院的監督之下,若生前沒有謹慎選擇有信用的受託人,將會有一定程度的風險存在。

以下茲以本案為例說明如何利用生前信託的安排,達到下列三重目的:

一、在其中一方配偶過世後,未過世配偶仍能利用信託的孳益,確保生活無虞;

二、配偶雙方均過世後,確保遺留的資產能順利傳承給子女;

三、降低最終遺產稅負。

基於此,王先生及夫人因為雙方都是公民,可考慮設立一個 AB 信託(原文 AB Trust,是最常見的一種生前信託),將共同資產 2,300 萬美元放入 AB 信託中,指定彼此為生前受益人(Life Beneficiary),而最終受益人(Final Beneficiary)則為其子女。如此夫妻任何一方在世時,皆可以在一定的限制條件下終身利用信託資產所產生的收益及孳息,但無財產所有權。子女則在兩人皆過世後,取得信託中的資產,並且因充分利用到夫妻兩人個別的遺產稅免稅額度(2019 年每一位被繼承人為 1,140 萬美元),實質減免須負擔的遺產稅。

茲以下圖表來說明王氏夫婦設立 AB 信託來管理遺產的流程。

上述信託的訣竅在於,透過信託的安排,未來子女繼承的資產能同時利用到父與母個別的遺產免稅額度;以 2019 年來說,夫妻兩人死亡的免稅額度個別有 1,140 萬美元,合計共有 2,280 萬美元,所以只要夫妻資產在 2,280 萬美元額度以內,都有可能透過信託的安排,無須課徵遺產稅。相對地,倘若未進行信託的規劃,以王先生先過世為例,王先生遺留給王太太的遺產雖因夫妻關係,暫免了遺產稅的課徵,但日後王太太過世時該資產會成為王太太遺產的一部分,超過王太太個人遺產免稅額度的部分,就都要核課遺產稅。

此外,透過上述信託的安排,還帶來其它好處,包括確保王先生與太太未來一方過世後,在世的配偶仍可以繼績仰賴信託的孳益資助生活所需,以及確保最終資產受益人為兩人子女,避免日後其它可能的發展(例如:王太太再婚,另有子女)影響既有子女權益。

每個人都需要設立生前信託嗎?

並非每一個人都需要設立生前信託。通常,沒有孩子和重大資產的年輕夫婦、願意在死後把財產留給配偶的人,一般來說並不需要生前信託,此外如果希望由法院來監督其遺產的人,也不應該設立生前信託。理論上,我們對擁有越多資產的人(特別是擁有房地產)越會建議設立生前信託。

以王先生及王太太的例子而言,我們會強烈建議他們設立生前信託,因為他們有龐大的資產又有孩子,避免將來遺產的分配遭受法院認證的麻煩,設立生前信託,對他們而言是一種不錯的選擇。若王先生、王太太目前均身體健康、感情融洽,可考慮生前共為管理人,一方去世後在世的另一方便成為受託人。另我們建議與規劃遺產的律師討論接替受託人的人選,因為輕率地任命兄弟姊妹之一或其中一位孩子擔任管理人,都有可能引起利益衝突;有時以專業的受託公司做受託人,亦為不錯的選擇。選擇合適的受託人非常重要,因為受託人在沒有法庭監督下將被授予相當大的權限和責任。

生前信託儘管將能免去許多執行遺囑的不便,但是即使有生前信託,遺囑仍然是需要的,它會影響所有在被繼承人名下卻不在生前信託中的資產;一般而言,會在遺囑中規定所有不在信託下的資產,在其往生之後全部移交,視為生前信託的一部分。通常遺囑中也會任命未成年孩子的監護權,任何在信託中為孩子設立的信託資產,仍然會由受託人來管理。

最後是有關生前信託報稅的問題,設立人生前不需要額外申報信託,因為生前信託帳戶的付稅號碼就是個人的社會安全號碼,所有與信託資產有關的收入和費用都已經在個人申報所得稅時申報了。

結語

對於一般夫婦有相當資產(尤其是房產)且希望替子女未來繼承預先規劃的人,建立生前信託即有其相對的必要性。此外,信託法律有其複雜之處,且信託設立的型態可以有多樣變化,例如:如何拆分信託裡的資產(特別是所持有的不動產應如何放置),以達到所得稅和遺產稅稅上的最佳效益,因此還是建議務必透過專業的律師協助,設計符合需求的信託,以確保信託的規劃能達到預期的最終目的。

王先生早期七○年代赴美國留學多年後,與同是留學生的女友在當地結婚生子。王先生本想取得博士學位就回台工作,但他和太太在某些機緣下,都獲得不錯的工作機會,此外考慮到未來子女的教育環境,因此兩人和台灣的家人討論了一段時日,最後決定繼續留在美國兼顧工作與家庭。

夫妻倆及小孩均是美國公民,但現階段王先生和太太年紀已大也近退休年齡,多年積蓄及房產也達 2,300 萬美元,王先生看到部分華人朋友都委託了律師及會計師來設立生前信託,他想知道他的這些財產需不需要做生前信託?有沒有生前信託的差別何在?

專家解析

在美國可設立的信託種類非常繁多,會隨著目的與需要不同,而成立不同種類的信託,本書無法在此一一詳述,僅就華人最為需要的幾種來加以說明。我們以下所談的生前信託(Living Trust)是指可撤銷的生前信託,只要信託設立人(通常是指財產授予人)仍然有自主能力,這樣的生前信託可以隨時被設立人修改或中止。

設立了生前信託後,個人可以將所有的資產(例如房子、銀行帳戶和股票等)放進這個信託裡,在設立人生前以他的利益為管理原則,在設立人死後可以將資產依其意願轉給受益人。

大多數的生前信託設立人(或稱委託人,Grantor)會先指定自己為信託的資產管理人(或稱受託人,Trustee),如此一來,即使他的資產被放在信託裡,他仍然可在生前支配自己的資產,同時也可以指定一個繼任的受託人(Successor Trustee,個人或機構均可),當設立人不想或不能再管理財產時,便可由繼任的受託人繼續管理信託資產。通常受託人是美國信託公司、銀行信託部、美國公民或綠卡持有者。

生前信託的作用

一、給予受託人合法權利去管理和控制信託裡的資產;

二、在設立人有生之年以本身利益為先,以此作為受託人(如果非設立人本人)管理信託資產的原則;

三、可預先設定設立人死後的信託財產受益人。

生前信託設立人可以自己擔任最初的資產管理人,或選擇其他人為受託人,在設立人自己不能或不願意管理的時候代為管理信託資產。資產管理人是一個受託人(當管理人不是設立人時),因此受到嚴格的約束。例如,受託人在沒有設立人明確的許可下,不可將信託資產用於其個人目的或利益,任何用途皆必須符合信託資產設立人及受益人的利益。

在設立人去世後,受託人應整理設立人所有的資產,付清債務、索賠和稅收後,按照設立人之意願分配財產。與遺囑不同的是,設立人過世後,信託內資產的移轉可以在沒有法院監督或許可的情況下完成。

如果資產沒放入信託,這些資產將由遺產認證法院(Probate Court)監督,而以法律程序移轉至遺囑受益人的名下。該法律程序耗費時日,且可能是一筆不小的支出。舉例來說,加州的遺產在 900 萬美元以下,可抽取 1% 以上費用,紐約州在 500 萬美元以下,可抽取 2.5% 以上費用,金額頗大。遺產認證的好處是在法院的監督下,非債權人只要四個月就可提出主張,缺點則是法院的認證程序需要支付法規費用,以及在複雜情況下衍生的額外費用;所需時間很長,受益人大概得等上一年;另外還需要公開的程序。(關於遺產法院認證的相關支出,請參見附表,以加州及紐約州為例所作的說明。)

但是,假使所有的資產皆能在生前放入生前信託中,則生前信託內資產之處理便可在遺產認證法院以外進行,如此將能節省繼承人的時間和精力,信託設立的資產、價值連同信託受益人的身分也都不會留下公開的紀錄。進行遺產認證的司法程序以分配遺產,遠比依生前信託方式分配財產更加費時,在加州短則六個月,長則可能需要數年;所需各種行政、律師費用也比管理和分配生前信託中的資產來得多。

儘管生前信託可以使設立人過世後的資產處理較為便利,然而因為生前信託的資產移轉不在法院的監督之下,若生前沒有謹慎選擇有信用的受託人,將會有一定程度的風險存在。

以下茲以本案為例說明如何利用生前信託的安排,達到下列三重目的:

一、在其中一方配偶過世後,未過世配偶仍能利用信託的孳益,確保生活無虞;

二、配偶雙方均過世後,確保遺留的資產能順利傳承給子女;

三、降低最終遺產稅負。

基於此,王先生及夫人因為雙方都是公民,可考慮設立一個 AB 信託(原文 AB Trust,是最常見的一種生前信託),將共同資產 2,300 萬美元放入 AB 信託中,指定彼此為生前受益人(Life Beneficiary),而最終受益人(Final Beneficiary)則為其子女。如此夫妻任何一方在世時,皆可以在一定的限制條件下終身利用信託資產所產生的收益及孳息,但無財產所有權。子女則在兩人皆過世後,取得信託中的資產,並且因充分利用到夫妻兩人個別的遺產稅免稅額度(2019 年每一位被繼承人為 1,140 萬美元),實質減免須負擔的遺產稅。

茲以下圖表來說明王氏夫婦設立 AB 信託來管理遺產的流程。

上述信託的訣竅在於,透過信託的安排,未來子女繼承的資產能同時利用到父與母個別的遺產免稅額度;以 2019 年來說,夫妻兩人死亡的免稅額度個別有 1,140 萬美元,合計共有 2,280 萬美元,所以只要夫妻資產在 2,280 萬美元額度以內,都有可能透過信託的安排,無須課徵遺產稅。相對地,倘若未進行信託的規劃,以王先生先過世為例,王先生遺留給王太太的遺產雖因夫妻關係,暫免了遺產稅的課徵,但日後王太太過世時該資產會成為王太太遺產的一部分,超過王太太個人遺產免稅額度的部分,就都要核課遺產稅。

此外,透過上述信託的安排,還帶來其它好處,包括確保王先生與太太未來一方過世後,在世的配偶仍可以繼績仰賴信託的孳益資助生活所需,以及確保最終資產受益人為兩人子女,避免日後其它可能的發展(例如:王太太再婚,另有子女)影響既有子女權益。

每個人都需要設立生前信託嗎?

並非每一個人都需要設立生前信託。通常,沒有孩子和重大資產的年輕夫婦、願意在死後把財產留給配偶的人,一般來說並不需要生前信託,此外如果希望由法院來監督其遺產的人,也不應該設立生前信託。理論上,我們對擁有越多資產的人(特別是擁有房地產)越會建議設立生前信託。

以王先生及王太太的例子而言,我們會強烈建議他們設立生前信託,因為他們有龐大的資產又有孩子,避免將來遺產的分配遭受法院認證的麻煩,設立生前信託,對他們而言是一種不錯的選擇。若王先生、王太太目前均身體健康、感情融洽,可考慮生前共為管理人,一方去世後在世的另一方便成為受託人。另我們建議與規劃遺產的律師討論接替受託人的人選,因為輕率地任命兄弟姊妹之一或其中一位孩子擔任管理人,都有可能引起利益衝突;有時以專業的受託公司做受託人,亦為不錯的選擇。選擇合適的受託人非常重要,因為受託人在沒有法庭監督下將被授予相當大的權限和責任。

生前信託儘管將能免去許多執行遺囑的不便,但是即使有生前信託,遺囑仍然是需要的,它會影響所有在被繼承人名下卻不在生前信託中的資產;一般而言,會在遺囑中規定所有不在信託下的資產,在其往生之後全部移交,視為生前信託的一部分。通常遺囑中也會任命未成年孩子的監護權,任何在信託中為孩子設立的信託資產,仍然會由受託人來管理。

最後是有關生前信託報稅的問題,設立人生前不需要額外申報信託,因為生前信託帳戶的付稅號碼就是個人的社會安全號碼,所有與信託資產有關的收入和費用都已經在個人申報所得稅時申報了。

結語

對於一般夫婦有相當資產(尤其是房產)且希望替子女未來繼承預先規劃的人,建立生前信託即有其相對的必要性。此外,信託法律有其複雜之處,且信託設立的型態可以有多樣變化,例如:如何拆分信託裡的資產(特別是所持有的不動產應如何放置),以達到所得稅和遺產稅稅上的最佳效益,因此還是建議務必透過專業的律師協助,設計符合需求的信託,以確保信託的規劃能達到預期的最終目的。