專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q29 有土斯有財,在美國置產購房,房產稅、房產維持費用高嗎?

案例

台北江先生在商場打拚數十年,事業有成,家族公司已於數年前在台灣證券交易所上市,幾年前他私募投資的股份轉讓也有數倍利潤。江先生看到台灣食品安全問題層出不窮,加上幾個鄰居和朋友都已經移民美國,因此最近也對美國移民動心,前些日子到了洛杉磯、舊金山等地考察一番,有機會在朋友的獨棟別墅中住了幾天,發現美國的居住環境實在太好了。一到假日,公園裡辦起露天音樂會,夏天的傍晚在社區中散步,陣陣涼風送來淡淡花香,不時還有鄰居孩子騎著單車在小樹林中穿梭,簡直就像住在人間天堂。

江先生終於忍不住到了附近的市中心詢問房產仲介,類似此房子售價為何?讓他驚訝的是,將近4,000 平方英尺(約 112 坪) 6 房 3 廳 6 衛,居然才250 萬美元,折合台幣也才 7,500 萬左右,在台北市此價錢只能買個 70 坪 3 房 2 廳 2 衛的一層樓,根本不可能有獨棟別墅。但令江先生有些擔心的是,聽說美國買房程序非常複雜,每年房產稅非常高,尤其高級獨棟別墅維持費更高,真的是如此嗎?

專家解析

在美國置產購房,最需要考慮的就是地點,在大城市、學區好的地點,房價高、房產稅也高,從購房開始,各項費用將緊接而來,可分成二大類來說明:

第一類:一次性成本

即購房支出加上貸款公司處理貸款費、貸款者信用調查費、房產證書可靠性調查費、房產估價費、土地測量費、貸款者律師、地方政府契約登記費、交易費、印花稅費等等。根據房產地點不同,費用總額大約是房產價格的 3~5%。另外還有賣方和買方仲介費,一般不會超過房產交易費的 6%,此部分仲介費通常由賣方承擔。

第二類:維持性成本(年度費用)

一、房產稅(Property Tax)

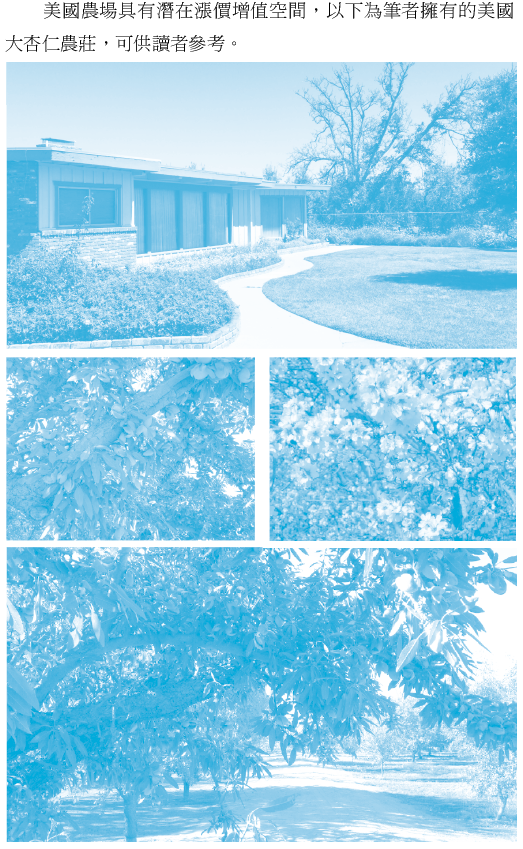

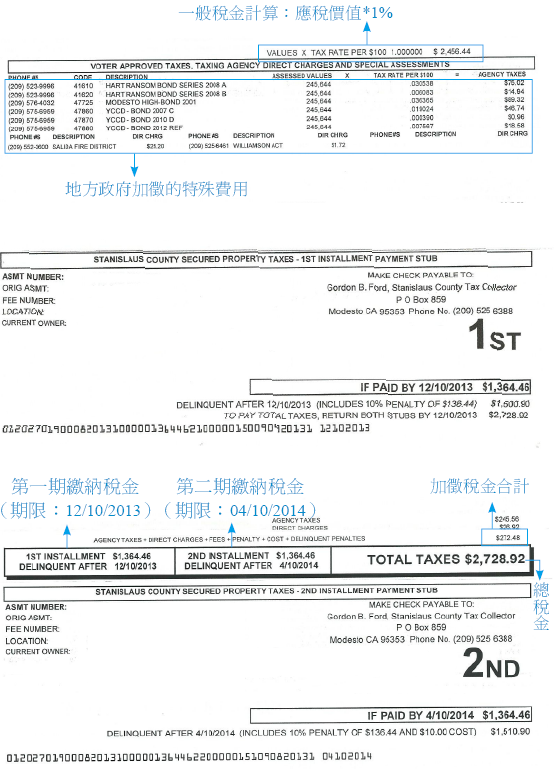

房產稅是依據房產的應稅價值乘以房產稅稅率來計算,2018 年稅改後,可列舉的房產稅金額最多為 10,000 美元;房產稅稅率是由州和地方政府根據各地財政需要來制定。目前加州政府因為 13 號提案(Proposition 13)的規定,房產稅的一般稅率(General Tax Rate)是固定在 1%,而各地方政府可依據財政需求,加徵一些特殊費用,故加州各地區的稅率會有些微差異,大約是落在 1.1~1.6% 之間。房產應稅價值一般是交易價,若太久無交易記錄則由各地政府估價師估計的房產公平市價,但有些地方政府允許一定折扣率,而房產納稅價就會調整為房產公平市價與折扣率的乘積。每年 7 月 1 日地方政府機構會確定最新的房產應稅價值。

房產稅之繳納,以加州為例,地方政府會在每年 11 月 1 日前郵寄納稅通知書給每位房屋所有權人,通常會拆分為 11 月 1 日及隔年 2 月 1 日兩次繳款單。繳款期限分別為 12 月 10 日及 4 月 10 日,若逾期繳納則會有 10% 的罰金;另外,若所有權人收到地方政府寄來的拖欠通知後卻仍未繳清,將會加計每月 1.5% 的罰金,自通知上的稅金拖欠(tax-defaulted)日起算 ;若自稅金拖欠日起五年後仍未繳納稅金及相關罰款,最後房屋可能會面臨被政府沒收拍賣的命運。

下圖為加州實際的房產稅納稅通知書樣本,提供給讀者參考:

加州房產稅納稅通知書樣本

二、房屋維護成本

一旦購買房產,每年維持此房子除房產稅外,通常還有下列主要維持費用:

1. 購買房屋保險:一般均會購買火險,其包括房屋本身結構,如果因火災或天災房屋全毀,保險將代付房貸餘額,或重建的費用。不同保險包括的範圍不同,保費高低也有很大差異,尤其房子若有貸款,貸款銀行會要求房主購買保險,作為房貸銀行確保貸款能得到償還的必要條件。另外在地震多發地帶,有額外的地震保險;水災多的地區有水災保險。

2. 物業管理費:若房產位於一個社區或者公寓樓內,屋主需要支付物業費。在紐約洛杉磯等大城市,物業費往往高於房產稅很多。

3. 維修費:美國房子大多為木質結構。獨棟房更是用木頭建造的,房子外面看到的石頭或者磚頭均屬裝飾,屋頂則為特殊的油氈,因屬木質建築,定期油漆、屋頂更換免不了。一般建議每年準備房價的 1% 作為整修費用,若房子租給別人,房東可能有一些困擾,修水管、空調、浴室馬桶免不了,所有維護和整修費用均由屋主負擔。購買房子出租不可不慎,若遇到素質不佳的房客,每年維修費用可能高達 4%,若再加上房產稅的負擔,租金可能不夠支付相關稅負。

4. 庭院、泳池和草坪維護費用:有庭院、泳池的房屋就必須花錢維護。請人剪草等基本維護,每月費用在 80~250 美元間。自己動手可省下一筆開支,但還是需要買肥料、器材、補種花草、泳池清潔藥品等支出。

5. 房貸利息:房貸利息多寡視房貸攤還期限長短、付款的頻率和利率而定。如果選擇浮動利率貸款,利率還可能變動。

三、房屋出售交易和法律費用

房產持有一段時間若想出售,需要考慮支付的經紀人佣金,一般為 6%,此外買賣雙方在轉移產權時也要付各種手續費,因此買房時必須預留一些錢付這些額外費用。房屋出售產生資本利得,還必須依聯邦及各州規定繳交資本利得稅金;若符合自用房屋規定的房屋還可以享有 25 萬的免稅額(詳 Q15 介紹)。另外關於不動產資本利得的減稅方式將在文末附註中詳細說明。

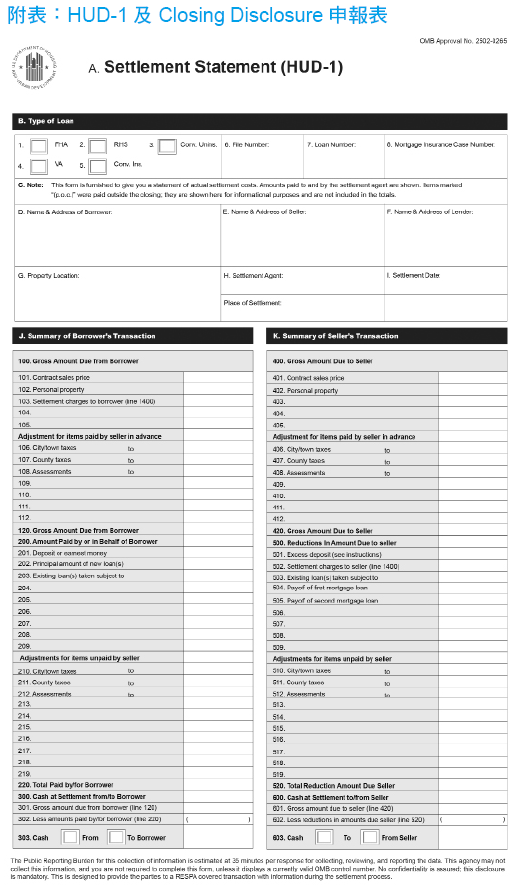

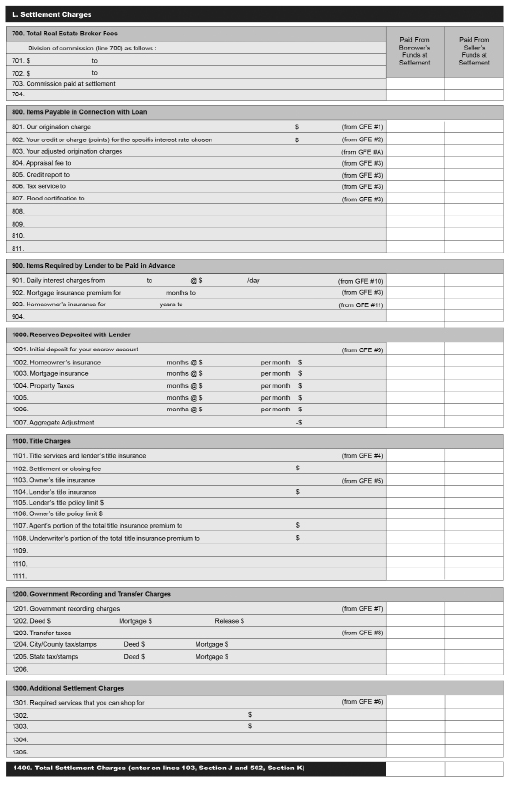

四、交易時需申報表格

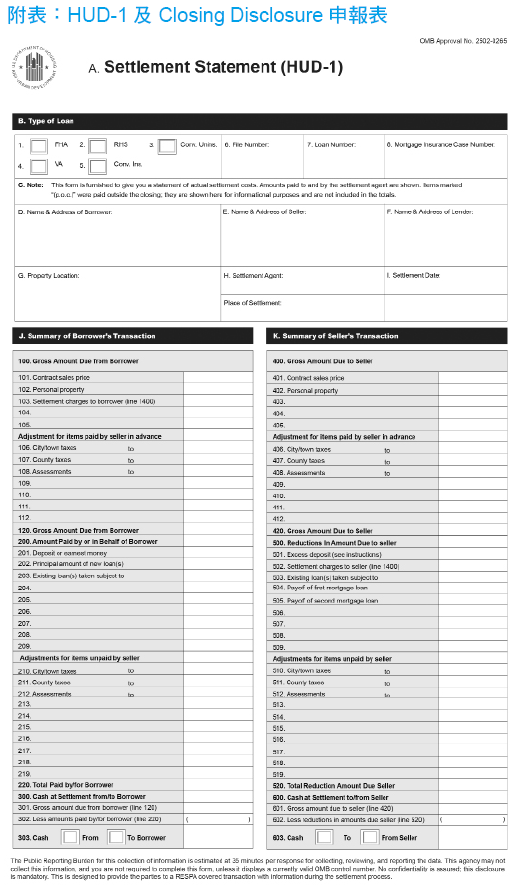

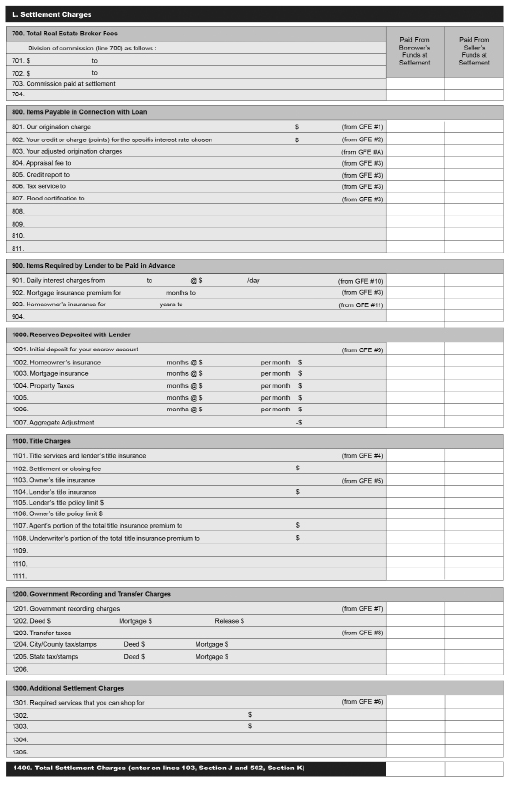

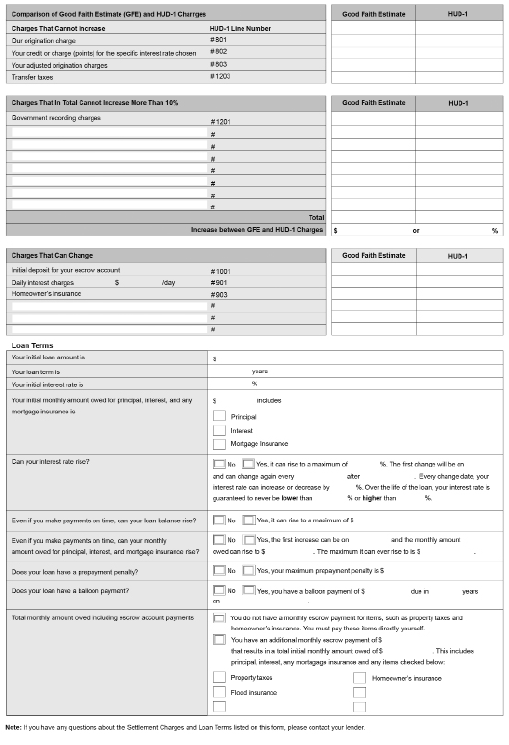

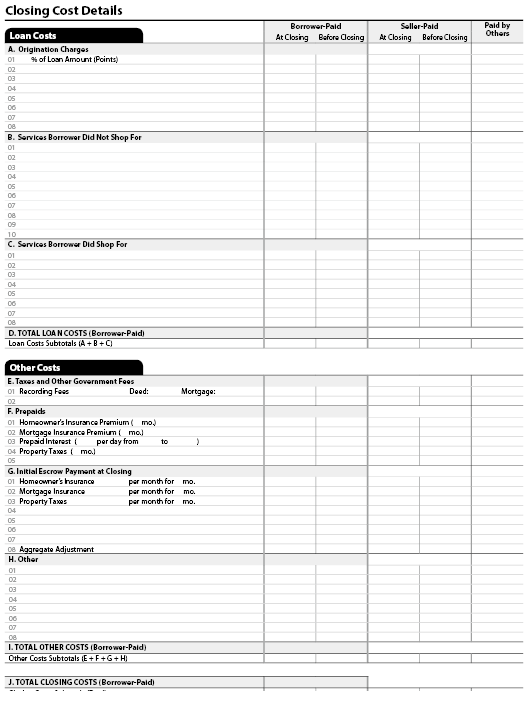

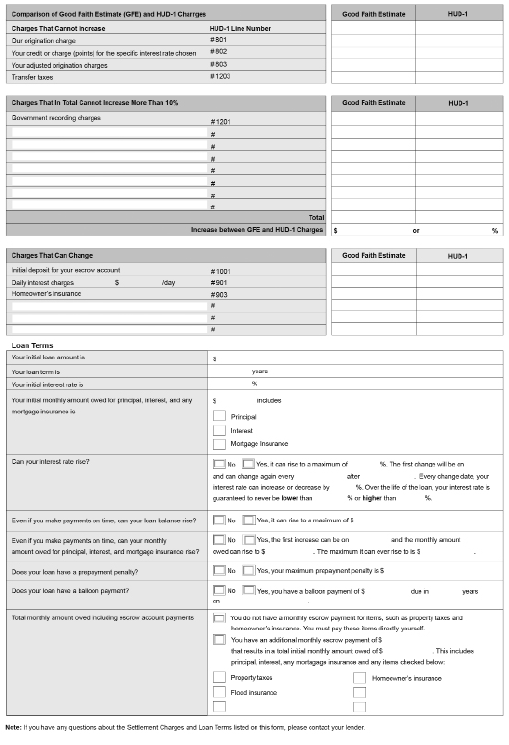

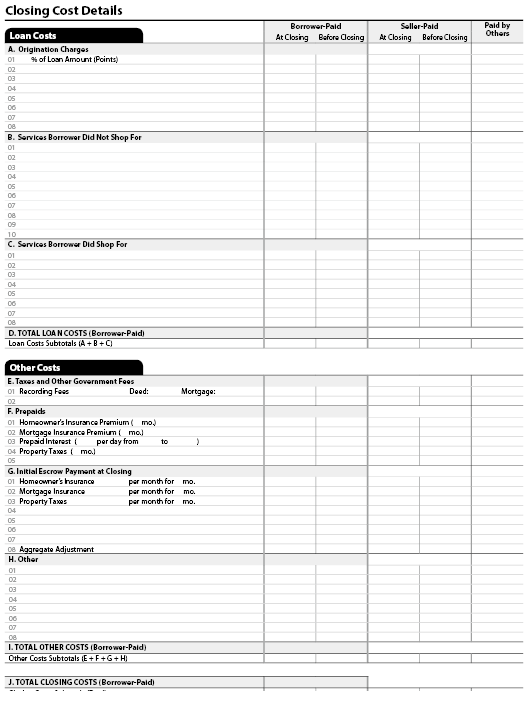

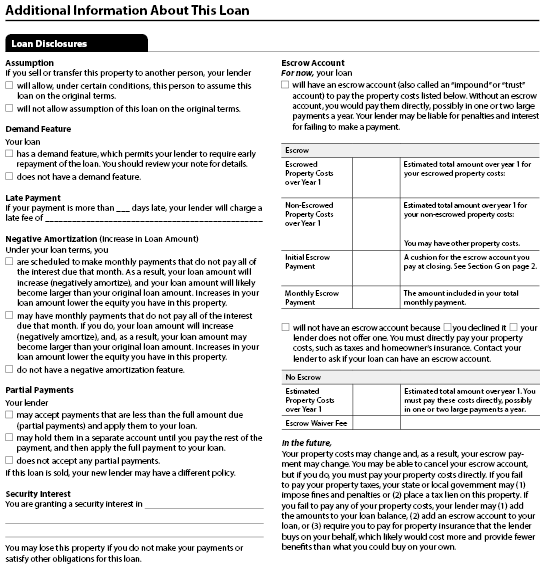

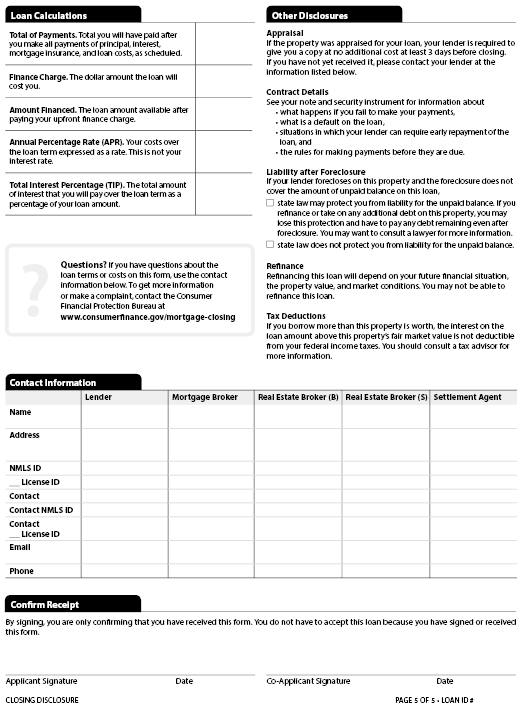

一般在房屋交易買賣時,房屋仲介會逐項列出房地產交易時向買方和賣方施加的所有費用,所使用的表格為HUD-1 (Department of Housing and Urban Development Settlement Statement),這是政府發布的標準表格,交易時買賣雙方各會收到一份,其中各列出雙方在交易中的所有相關費用,包含房屋賣價、需繳地方稅稅金(County Taxes、City Taxes)、貸款費用及類型等等,買方欄位及賣方欄位分別在表格的兩側。

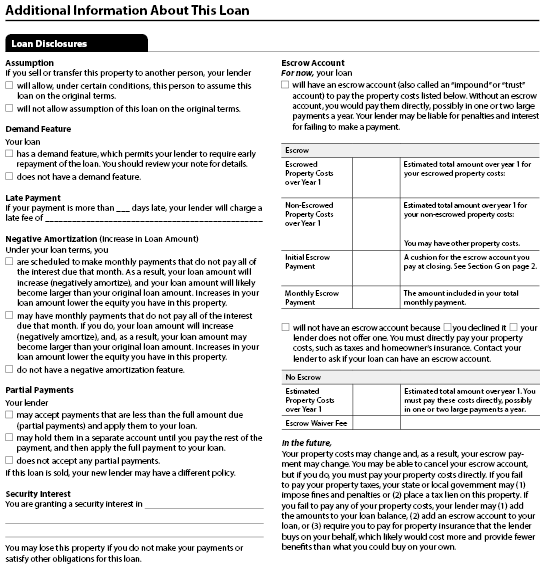

在 2015 年 10 月之前所使用的表格為 HUD-1,之後管理單位改為消費者金融保護局(Consumer Financial Protection Bureau),同時以 Closing Disclosure 表格取代了 HUD-1 表格;隨著新表格的產生同時也公布新的申報流程,買方將會在流程開始時收到貸款估算,在截止日期前三天收到完整五頁的 Closing Disclosure,此時可以將收到的 Closing Disclosure 與貸款估算進行比較,包括貸款額度、利率、每期支付金額、支付計算明細、其他費用及成本等等,雖然包含與 HUD-1 類似的訊息,但內容更為詳盡,通過減少貸款估算和結算披露,減少了文書工作,並提供更清楚及容易的方式來了解抵押貸款的成本,幫助借款人在結帳之前更了解其貸款。

此份表格必須在截止日期前至少三天交到買方手中,以便在截止日之前發現任何錯誤或問題。如果對本披露進行了某些更改,則三天的等待期將重新開始,這是新的申報流程的一大變化。HUD-1 及 Closing Disclosure 完整頁面請參見本文附表。

結語

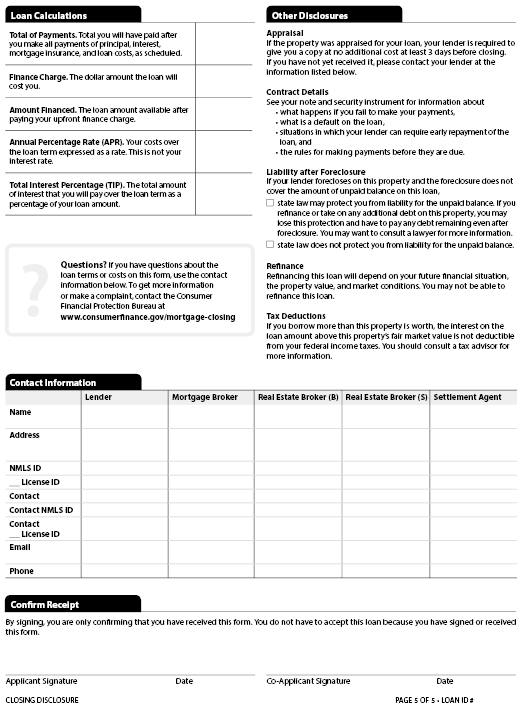

美國是個快樂天堂,購房保值又可自住使用,相當吸引人,但為了維持房屋可能需要付出一定代價,因此購買前一定要仔細評估。原則上自用房產可用個人名義購買,若是要投資則建議用公司名義購買,使相關成本費用可明確列帳減除。最近美國大城市一些高資產個人已經漸漸轉換投資型態,例如因考量維持成本過高而不再投資房產,轉為購買鄉村地區農場,離大城市約 1~2 小時車程,並以 LLC 型態持有。除可在農場中建造高級別墅,周末假日可享受田園生活外,農場的收入亦足以支付各項稅金與維持費用,農場又有潛在漲價增值空間,可謂一舉數得。

文末照片為筆者擁有的美國大杏仁農莊,可供讀者參考。

附註:不動產資本利得的減稅方式

一般不動產最常見的資本利得減稅可以分為兩種,一個是自用住宅的減免,另一個則是「1031 同類財產交換法 (1031 Like-Kind Exchange)」。

自用住宅部分必須要符合:出售日期以前,五年內自住滿兩年的規定。只要符合規定,每兩年可以使用一次,就利得部分的免稅額來說單身有 25 萬,夫婦合併則有 50 萬美元的額度。

另一個非自用住宅的減稅扣抵方式是使用「1031 同類財產交換法(1031 Like-Kind Exchange)」。原則上,房地產商買賣房地產需繳資本利得稅,但若買賣性質為轉換投資,例如: 賣掉較小或地段不好的樓房,買較大較好的樓房,或從住房出租的房地產,轉到辦公大樓出租的房地產,就可利用國稅局的 1031 法(IRC Sec 1031),不需在出售時繳納資本利得稅。這則法令允許投資人不斷地買賣,以達到不斷遞延資本利得稅的目的,直到最後出售獲利了結為止。如要申報 1031 同類財產交換,納稅人須透過填報 8824 表來申請。其中必須要滿足一些規定:

一、1031 法只適用於商業用途之不動產(Real Property);不適用自住房屋、股票、債券、存貨等財產的交換。商業用途指持有房地產用於商業投資或買賣,其中包含:出租住宅、商辦大樓、農田和商業房地產等。一般而言,性質上適用該法規定之資產,只要用途為出租並收取租金,就可以符合條件。

二、財產交換必須是同性質資產交換(註1),但不需考慮品質及等級差異。原則上,房地產無論是否經過改良,只要是美國境內之不動產皆視為同類而適用 1031 法,例如:公寓大廈可以與商辦大樓交換。然而,只有美國境內的房地產買賣交換才適用;所以,以賣掉台灣的房地產去購買美國的房地產為例,因為台灣的房地產屬海外資產,故不得以 1031 法遞延資本利得稅。1031 法亦不適用於關係人間買賣交換房地產,如:親屬間之交易,若於取得後兩年內出售,其所產生之資本利得,將因關係人交易不適用 1031 法而無法遞延。1031 法僅能達到遞延資本利得稅之目的,倘若出售房地產時有虧損產生,該法並無退稅效果。

三、採用 1031 法進行房產交易時,首先要讓買方知道賣方使用 1031 法交換的意圖,並同意配合。同時與仲介機構(註2)簽訂合約並設立託管帳戶,由該帳戶收取出售價款,通常「產權公司(Title Company)」會有部門從事此交換業務。

接著,必須在房地產賣掉 45 天內,由買賣雙方書面簽字確認替代的房地產,確認的物業建議不超過三個物業,若超過還需符合其它價值及交易規定。最後於 180 天內完成購買交割手續,不能延期。

「1031 同類財產交換法」,藉由允許遞延不斷在買賣房地產中產生的資本利得稅,鼓勵大眾投資新房產代替舊房產,以達獎勵投資的目的。依法只要交換的物業價值大於原來物業的現值,交易中產生之資本利得稅就得以無限期的遞延。但若是新投資價值低於出售的舊投資,或賣方因故收到所謂「好處」(Boots)的現金或其它補償物,例如:債務減免、支付不合格的費用、超額借貸購買新房產和非同類財產交換等,則賣方收到的「好處」視同已獲利了結,並需繳納資本利得稅。

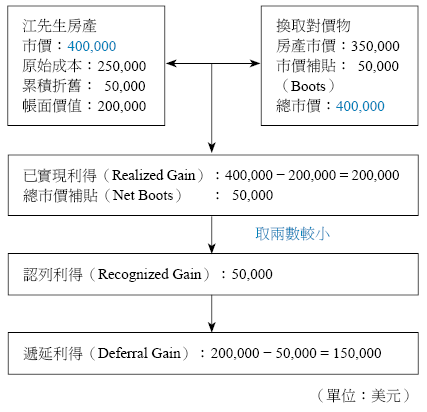

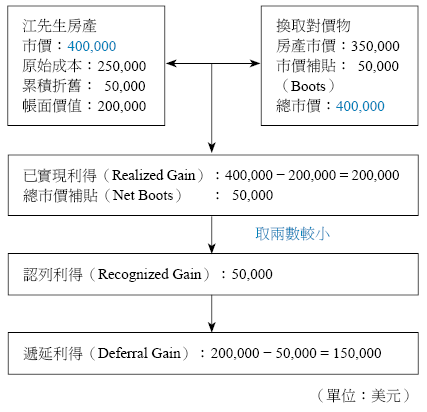

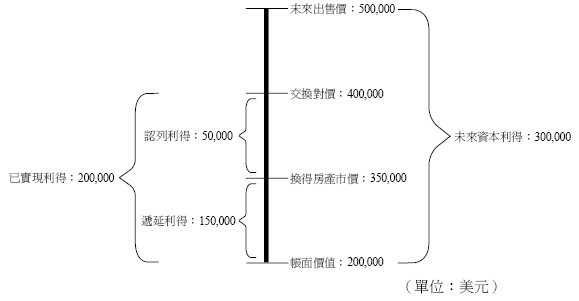

在執行「1031 同類財產交換」時還需考慮「已實現利得」及「好處」兩者之大小,需要比較並取兩者較小金額來認列利得,「已實現利得」是利用被交換物的市價扣除被交換物的帳面加值計算求得,為了讓讀者更容易了解,作者在以下提供案例供讀者參考。

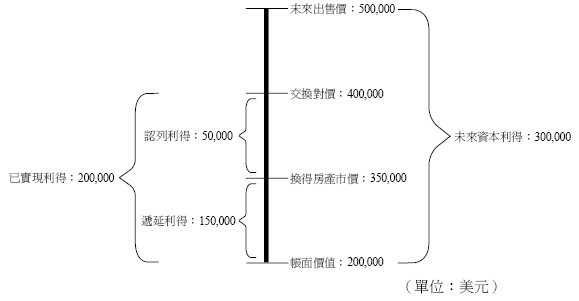

江先生在美國投資一棟房產目前市價 40 萬美元,初始購入成本為 25 萬美元,因為江先生把該棟房產作為出租用途,所以帳上有累積折舊 5 萬美元,目前江先生看上了附近另一棟房產,想要與該房產持有者進行交換,江先生看上的房產價值目前只有 35 萬美元,所以該房產擁有者還會補貼 5 萬美元給江先生。我們要先計算出「已實現利得」再與江先生收到的「好處」5 萬美元做比較,江先生的「已實現利得」為 20 萬美元(江先生換取新房的市價 35 萬美元+5 萬美元-江先生房產帳面價值 20 萬美元),因為收取的「好處」比「已實現利得」低,所以 5 萬美元將會認列為江先生的利得,而 15 萬金為遞延利得(已實現利得 20 萬美元-已認列利得 5 萬美元)將會成為換取的新房產成本的減項,新換入的房產成本將為 20 萬美元(新房產市價 35 萬美元-遞延利得 15 萬美元)。

註1:非同類交換,例如:不動產(房地產)與動產之交換。所謂動產,例如:汽車、家具等。

註2:符合規定的仲介機構是專營 1031 財產交換的公司。親戚或有財務關係的人或公司都不合格,也就是說,過去兩年為賣房者服務的律師、會計師和房地產經紀都不能擔任此仲介角色。

讀者可以從下圖看出江先生在此交易中的利得解析,而此交換會讓江先生所換得的新房成本維持在 20 萬美元,未來江先生出售房產時將以 20 萬美元為基礎來計算資本利得。

然而交易過程中,要尋找一個獨立買家願意以交換的形式取得不動產,基本上不符合現實情況,因此在實際的操作程序上會是透過遞延交換的方式,讓房產代書公司(escrow company)來執行此交換。在交易過程中,為避免 180 天的交換期限逾期,會在有意圖出售時告知房產代書公司未來想做 1031同類交換,並且房產公司會在不動產出售後才開始執行此交換。一旦開始執交換,房產代書公司收到不動產出售款項後將錢保留在其託管帳戶中,此時交換方有 180 天尋找合意的標的物並購入,如果沒有在時間內尋得標的物,則錢會退還給交換方並課徵賣房的資本利得稅,若尋得欲交換之標的,則不動產代書公司會將託管帳戶中的錢轉入資產交換公司,此時資產交換公司會代為持有您要買入的資產,當前匯入後,資產交換公司會將房產再轉入交換人名下,此時交易算是完成。

一般因為如果交換購入之資產價值少於出售金額時,須就差額部分計算資本利得,因此進行房產交換時,不會建議換入價值較低之資產,因為這樣會失去資本利得遞延之效果。

除了一般程序交換,也可使用倒轉交換。一般程序是將物業出讓後再換入新物業,但是也可以先換入新物業後再將原先的物業交換出去。

整個程序完成後,必須要申報 8824 表,若有出售獲利也要用附表 D 及 4797 表申報資本利得。

在一般的實務上會先去尋找標的,並可以訂明因為要適用於 1031 交換條例,為此一旦無法達成相關條件,就不會出售原有的資產,以確保稅負遞延。

台北江先生在商場打拚數十年,事業有成,家族公司已於數年前在台灣證券交易所上市,幾年前他私募投資的股份轉讓也有數倍利潤。江先生看到台灣食品安全問題層出不窮,加上幾個鄰居和朋友都已經移民美國,因此最近也對美國移民動心,前些日子到了洛杉磯、舊金山等地考察一番,有機會在朋友的獨棟別墅中住了幾天,發現美國的居住環境實在太好了。一到假日,公園裡辦起露天音樂會,夏天的傍晚在社區中散步,陣陣涼風送來淡淡花香,不時還有鄰居孩子騎著單車在小樹林中穿梭,簡直就像住在人間天堂。

江先生終於忍不住到了附近的市中心詢問房產仲介,類似此房子售價為何?讓他驚訝的是,將近4,000 平方英尺(約 112 坪) 6 房 3 廳 6 衛,居然才250 萬美元,折合台幣也才 7,500 萬左右,在台北市此價錢只能買個 70 坪 3 房 2 廳 2 衛的一層樓,根本不可能有獨棟別墅。但令江先生有些擔心的是,聽說美國買房程序非常複雜,每年房產稅非常高,尤其高級獨棟別墅維持費更高,真的是如此嗎?

專家解析

在美國置產購房,最需要考慮的就是地點,在大城市、學區好的地點,房價高、房產稅也高,從購房開始,各項費用將緊接而來,可分成二大類來說明:

第一類:一次性成本

即購房支出加上貸款公司處理貸款費、貸款者信用調查費、房產證書可靠性調查費、房產估價費、土地測量費、貸款者律師、地方政府契約登記費、交易費、印花稅費等等。根據房產地點不同,費用總額大約是房產價格的 3~5%。另外還有賣方和買方仲介費,一般不會超過房產交易費的 6%,此部分仲介費通常由賣方承擔。

第二類:維持性成本(年度費用)

一、房產稅(Property Tax)

房產稅是依據房產的應稅價值乘以房產稅稅率來計算,2018 年稅改後,可列舉的房產稅金額最多為 10,000 美元;房產稅稅率是由州和地方政府根據各地財政需要來制定。目前加州政府因為 13 號提案(Proposition 13)的規定,房產稅的一般稅率(General Tax Rate)是固定在 1%,而各地方政府可依據財政需求,加徵一些特殊費用,故加州各地區的稅率會有些微差異,大約是落在 1.1~1.6% 之間。房產應稅價值一般是交易價,若太久無交易記錄則由各地政府估價師估計的房產公平市價,但有些地方政府允許一定折扣率,而房產納稅價就會調整為房產公平市價與折扣率的乘積。每年 7 月 1 日地方政府機構會確定最新的房產應稅價值。

房產稅之繳納,以加州為例,地方政府會在每年 11 月 1 日前郵寄納稅通知書給每位房屋所有權人,通常會拆分為 11 月 1 日及隔年 2 月 1 日兩次繳款單。繳款期限分別為 12 月 10 日及 4 月 10 日,若逾期繳納則會有 10% 的罰金;另外,若所有權人收到地方政府寄來的拖欠通知後卻仍未繳清,將會加計每月 1.5% 的罰金,自通知上的稅金拖欠(tax-defaulted)日起算 ;若自稅金拖欠日起五年後仍未繳納稅金及相關罰款,最後房屋可能會面臨被政府沒收拍賣的命運。

下圖為加州實際的房產稅納稅通知書樣本,提供給讀者參考:

加州房產稅納稅通知書樣本

二、房屋維護成本

一旦購買房產,每年維持此房子除房產稅外,通常還有下列主要維持費用:

1. 購買房屋保險:一般均會購買火險,其包括房屋本身結構,如果因火災或天災房屋全毀,保險將代付房貸餘額,或重建的費用。不同保險包括的範圍不同,保費高低也有很大差異,尤其房子若有貸款,貸款銀行會要求房主購買保險,作為房貸銀行確保貸款能得到償還的必要條件。另外在地震多發地帶,有額外的地震保險;水災多的地區有水災保險。

2. 物業管理費:若房產位於一個社區或者公寓樓內,屋主需要支付物業費。在紐約洛杉磯等大城市,物業費往往高於房產稅很多。

3. 維修費:美國房子大多為木質結構。獨棟房更是用木頭建造的,房子外面看到的石頭或者磚頭均屬裝飾,屋頂則為特殊的油氈,因屬木質建築,定期油漆、屋頂更換免不了。一般建議每年準備房價的 1% 作為整修費用,若房子租給別人,房東可能有一些困擾,修水管、空調、浴室馬桶免不了,所有維護和整修費用均由屋主負擔。購買房子出租不可不慎,若遇到素質不佳的房客,每年維修費用可能高達 4%,若再加上房產稅的負擔,租金可能不夠支付相關稅負。

4. 庭院、泳池和草坪維護費用:有庭院、泳池的房屋就必須花錢維護。請人剪草等基本維護,每月費用在 80~250 美元間。自己動手可省下一筆開支,但還是需要買肥料、器材、補種花草、泳池清潔藥品等支出。

5. 房貸利息:房貸利息多寡視房貸攤還期限長短、付款的頻率和利率而定。如果選擇浮動利率貸款,利率還可能變動。

三、房屋出售交易和法律費用

房產持有一段時間若想出售,需要考慮支付的經紀人佣金,一般為 6%,此外買賣雙方在轉移產權時也要付各種手續費,因此買房時必須預留一些錢付這些額外費用。房屋出售產生資本利得,還必須依聯邦及各州規定繳交資本利得稅金;若符合自用房屋規定的房屋還可以享有 25 萬的免稅額(詳 Q15 介紹)。另外關於不動產資本利得的減稅方式將在文末附註中詳細說明。

四、交易時需申報表格

一般在房屋交易買賣時,房屋仲介會逐項列出房地產交易時向買方和賣方施加的所有費用,所使用的表格為HUD-1 (Department of Housing and Urban Development Settlement Statement),這是政府發布的標準表格,交易時買賣雙方各會收到一份,其中各列出雙方在交易中的所有相關費用,包含房屋賣價、需繳地方稅稅金(County Taxes、City Taxes)、貸款費用及類型等等,買方欄位及賣方欄位分別在表格的兩側。

在 2015 年 10 月之前所使用的表格為 HUD-1,之後管理單位改為消費者金融保護局(Consumer Financial Protection Bureau),同時以 Closing Disclosure 表格取代了 HUD-1 表格;隨著新表格的產生同時也公布新的申報流程,買方將會在流程開始時收到貸款估算,在截止日期前三天收到完整五頁的 Closing Disclosure,此時可以將收到的 Closing Disclosure 與貸款估算進行比較,包括貸款額度、利率、每期支付金額、支付計算明細、其他費用及成本等等,雖然包含與 HUD-1 類似的訊息,但內容更為詳盡,通過減少貸款估算和結算披露,減少了文書工作,並提供更清楚及容易的方式來了解抵押貸款的成本,幫助借款人在結帳之前更了解其貸款。

此份表格必須在截止日期前至少三天交到買方手中,以便在截止日之前發現任何錯誤或問題。如果對本披露進行了某些更改,則三天的等待期將重新開始,這是新的申報流程的一大變化。HUD-1 及 Closing Disclosure 完整頁面請參見本文附表。

結語

美國是個快樂天堂,購房保值又可自住使用,相當吸引人,但為了維持房屋可能需要付出一定代價,因此購買前一定要仔細評估。原則上自用房產可用個人名義購買,若是要投資則建議用公司名義購買,使相關成本費用可明確列帳減除。最近美國大城市一些高資產個人已經漸漸轉換投資型態,例如因考量維持成本過高而不再投資房產,轉為購買鄉村地區農場,離大城市約 1~2 小時車程,並以 LLC 型態持有。除可在農場中建造高級別墅,周末假日可享受田園生活外,農場的收入亦足以支付各項稅金與維持費用,農場又有潛在漲價增值空間,可謂一舉數得。

文末照片為筆者擁有的美國大杏仁農莊,可供讀者參考。

附註:不動產資本利得的減稅方式

一般不動產最常見的資本利得減稅可以分為兩種,一個是自用住宅的減免,另一個則是「1031 同類財產交換法 (1031 Like-Kind Exchange)」。

自用住宅部分必須要符合:出售日期以前,五年內自住滿兩年的規定。只要符合規定,每兩年可以使用一次,就利得部分的免稅額來說單身有 25 萬,夫婦合併則有 50 萬美元的額度。

另一個非自用住宅的減稅扣抵方式是使用「1031 同類財產交換法(1031 Like-Kind Exchange)」。原則上,房地產商買賣房地產需繳資本利得稅,但若買賣性質為轉換投資,例如: 賣掉較小或地段不好的樓房,買較大較好的樓房,或從住房出租的房地產,轉到辦公大樓出租的房地產,就可利用國稅局的 1031 法(IRC Sec 1031),不需在出售時繳納資本利得稅。這則法令允許投資人不斷地買賣,以達到不斷遞延資本利得稅的目的,直到最後出售獲利了結為止。如要申報 1031 同類財產交換,納稅人須透過填報 8824 表來申請。其中必須要滿足一些規定:

一、1031 法只適用於商業用途之不動產(Real Property);不適用自住房屋、股票、債券、存貨等財產的交換。商業用途指持有房地產用於商業投資或買賣,其中包含:出租住宅、商辦大樓、農田和商業房地產等。一般而言,性質上適用該法規定之資產,只要用途為出租並收取租金,就可以符合條件。

二、財產交換必須是同性質資產交換(註1),但不需考慮品質及等級差異。原則上,房地產無論是否經過改良,只要是美國境內之不動產皆視為同類而適用 1031 法,例如:公寓大廈可以與商辦大樓交換。然而,只有美國境內的房地產買賣交換才適用;所以,以賣掉台灣的房地產去購買美國的房地產為例,因為台灣的房地產屬海外資產,故不得以 1031 法遞延資本利得稅。1031 法亦不適用於關係人間買賣交換房地產,如:親屬間之交易,若於取得後兩年內出售,其所產生之資本利得,將因關係人交易不適用 1031 法而無法遞延。1031 法僅能達到遞延資本利得稅之目的,倘若出售房地產時有虧損產生,該法並無退稅效果。

三、採用 1031 法進行房產交易時,首先要讓買方知道賣方使用 1031 法交換的意圖,並同意配合。同時與仲介機構(註2)簽訂合約並設立託管帳戶,由該帳戶收取出售價款,通常「產權公司(Title Company)」會有部門從事此交換業務。

接著,必須在房地產賣掉 45 天內,由買賣雙方書面簽字確認替代的房地產,確認的物業建議不超過三個物業,若超過還需符合其它價值及交易規定。最後於 180 天內完成購買交割手續,不能延期。

「1031 同類財產交換法」,藉由允許遞延不斷在買賣房地產中產生的資本利得稅,鼓勵大眾投資新房產代替舊房產,以達獎勵投資的目的。依法只要交換的物業價值大於原來物業的現值,交易中產生之資本利得稅就得以無限期的遞延。但若是新投資價值低於出售的舊投資,或賣方因故收到所謂「好處」(Boots)的現金或其它補償物,例如:債務減免、支付不合格的費用、超額借貸購買新房產和非同類財產交換等,則賣方收到的「好處」視同已獲利了結,並需繳納資本利得稅。

在執行「1031 同類財產交換」時還需考慮「已實現利得」及「好處」兩者之大小,需要比較並取兩者較小金額來認列利得,「已實現利得」是利用被交換物的市價扣除被交換物的帳面加值計算求得,為了讓讀者更容易了解,作者在以下提供案例供讀者參考。

江先生在美國投資一棟房產目前市價 40 萬美元,初始購入成本為 25 萬美元,因為江先生把該棟房產作為出租用途,所以帳上有累積折舊 5 萬美元,目前江先生看上了附近另一棟房產,想要與該房產持有者進行交換,江先生看上的房產價值目前只有 35 萬美元,所以該房產擁有者還會補貼 5 萬美元給江先生。我們要先計算出「已實現利得」再與江先生收到的「好處」5 萬美元做比較,江先生的「已實現利得」為 20 萬美元(江先生換取新房的市價 35 萬美元+5 萬美元-江先生房產帳面價值 20 萬美元),因為收取的「好處」比「已實現利得」低,所以 5 萬美元將會認列為江先生的利得,而 15 萬金為遞延利得(已實現利得 20 萬美元-已認列利得 5 萬美元)將會成為換取的新房產成本的減項,新換入的房產成本將為 20 萬美元(新房產市價 35 萬美元-遞延利得 15 萬美元)。

註1:非同類交換,例如:不動產(房地產)與動產之交換。所謂動產,例如:汽車、家具等。

註2:符合規定的仲介機構是專營 1031 財產交換的公司。親戚或有財務關係的人或公司都不合格,也就是說,過去兩年為賣房者服務的律師、會計師和房地產經紀都不能擔任此仲介角色。

讀者可以從下圖看出江先生在此交易中的利得解析,而此交換會讓江先生所換得的新房成本維持在 20 萬美元,未來江先生出售房產時將以 20 萬美元為基礎來計算資本利得。

然而交易過程中,要尋找一個獨立買家願意以交換的形式取得不動產,基本上不符合現實情況,因此在實際的操作程序上會是透過遞延交換的方式,讓房產代書公司(escrow company)來執行此交換。在交易過程中,為避免 180 天的交換期限逾期,會在有意圖出售時告知房產代書公司未來想做 1031同類交換,並且房產公司會在不動產出售後才開始執行此交換。一旦開始執交換,房產代書公司收到不動產出售款項後將錢保留在其託管帳戶中,此時交換方有 180 天尋找合意的標的物並購入,如果沒有在時間內尋得標的物,則錢會退還給交換方並課徵賣房的資本利得稅,若尋得欲交換之標的,則不動產代書公司會將託管帳戶中的錢轉入資產交換公司,此時資產交換公司會代為持有您要買入的資產,當前匯入後,資產交換公司會將房產再轉入交換人名下,此時交易算是完成。

一般因為如果交換購入之資產價值少於出售金額時,須就差額部分計算資本利得,因此進行房產交換時,不會建議換入價值較低之資產,因為這樣會失去資本利得遞延之效果。

除了一般程序交換,也可使用倒轉交換。一般程序是將物業出讓後再換入新物業,但是也可以先換入新物業後再將原先的物業交換出去。

整個程序完成後,必須要申報 8824 表,若有出售獲利也要用附表 D 及 4797 表申報資本利得。

在一般的實務上會先去尋找標的,並可以訂明因為要適用於 1031 交換條例,為此一旦無法達成相關條件,就不會出售原有的資產,以確保稅負遞延。