專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q27 新移民應該如何判定自己屬於哪一州的居民?(字數限制完整標題內收)

Q27 新移民應該如何判定自己屬於哪一州的居民?申報州稅後就讀州立大學就可以適用州居民的學費優惠嗎?

案例

張小姐 2018 年取得美國綠卡,剛取得綠卡時,先在華盛頓州居住並買了一套自住住宅。後來張小姐到了加州,發現天氣、生活機能都比華盛頓州來得適應,此後生活重心都在加州,甚少回到華盛頓,也打算處理掉華盛頓的房產。

原本張小姐居住在華盛頓州時,會計師告訴她華盛頓州沒有州稅,故只要申報聯邦稅即可。但 2019 年張小姐都居住在加州,而加州是需要申報州稅的。張小姐想了解她目前在州稅申報方面,稅務居民身分應該如何判定。另外,如果她想要申請成為加州州立大學學生,是否報了州稅就可以向學校申請較優惠的州居民學費?

專家解析

州稅不像聯邦稅,州稅不論課稅方式、當州稅務居民認定皆「因州而異」;另外,當州居民在他州工作情形也並不少見(例:加州居民在內華達賭場工作,紐澤西居民在紐約工作)。故州稅申報身分又會分為全年度稅務居民、非稅務居民、非全年之居民,在此以加州為例:

一、加州稅務居民(申報 540 表),申報全球所得:

三、非全年之居民(申報 540NR 表):屬於加州居民的期間應申報全球所得,非州居民期間則僅就加州來源所得(不包括股利與利息收入),其它來源所得則無需申報。

州稅中的稅務居民(Residency)主要的認定原則是根據個人之法定永久居所(或稱居籍、戶籍,也就是「Domicile」)為主,並非個人目前之居住地。其主要不同的差異為,不管此個人居住在哪裡,他都有回到他永久居所的州的意圖,並非一時之工作、就學所需;故一個人可以是多重的州居民,但只會有一個法定永久居所。

加州另有規定,若在加州居住九個月以上,則可能被視為加州全年度稅務居民,除非個人可提出更具體說明停留加州確實是暫時因素(temporary or transitory purpose),或者個人與他州有更強烈的連結(ties)。一般而言,要申報為多重州的稅務居民的情形較少見。若往返不同州太頻繁,對個人法定住所無法判斷時,FTB Pub 1031(決定加州稅務居民身分指南,Guidelines for Determining Resident Status in California)提及可針對以下幾點事實來判斷:

個人法定居所(加州)判定的指標請見下列:

一、住所(Abodes/Residences):數量、大小、價值和使用性質。

二、主要商業活動(Active Business Involvement):工作地點、商業利潤發生地點。

三、實際居留天數(Physical Presence):居留的天數和生活形態。

四、家庭連結(Family Connections):配偶與小孩居所。

五、不動產與主要投資所在地(Location of your real property and investments)。

六、公民行為(Acts of Citizenship):投票選區、駕照住址、常用車子之註冊地。

七、社區活動投入(Community Involvement):俱樂部會員、教會活動、公益組織。

八、職業(Professionals):醫生、律師、會計師執照註冊地。

為甚麼居民身分的認定這麼重要?因為若被認定為加州居民,納稅義務人所有來源的收入都會被加州稅務局課稅,若是非居民,只有加州來源的收入才會被課稅。另外依照「避風港條款(Safe Harbor)」,若納稅義務人因工作合約,必須離開加州,無法連續在加州居住超過 546 天(約一年半),就可被視為非加州居民。除非有以下兩個情形:

一、在工作合約內容生效期間,在稅務年度有超過 20 萬美元無形收入。

二、不在加州的主要目的是在規避加州的個人稅。

以下有三個例子:

例一:A 先生是加州居民,和雇主簽約去國外工作一年,工作一年後又回到加州停留三個月,接著又和相同的雇主簽另一紙合約,同樣也是去國外工作一年,在此情況下,A 先生不能被視為非加州居民,因此所有收入來源都需要被課稅。

例二:B 先生是加州居民,被派到雇主的總公司德國工作,簽下兩年的工作合約,兩年當中回加州度假三個月,依照「避風港條款」,B 先生可被視為非加州居民。

例三:C 先生和其配偶兩人都是加州居民,C 先生簽了工作合約去國外工作 20 個月,但配偶和家人仍留在聖地牙哥。在這段期間裡,C 先生回來探視家人一個月。此案例中,20 個月已超過一年半,C 先生回加州一個月可視為短暫性目的,如此可被視為非居民。至於收入部分就較為複雜,若 C 先生和其配偶都有工資收入,先生因海外工作年收入八萬,太太當老師年收入三萬,採取合併申報和分開申報會產生不同的數字。如下表所示:

至於如何認定納稅義務人停留在某地是否為「暫時性目的」,可以下面這個例子來說明。若 A 先生是某家公司的負責人,他和家人都住在紐約州,但每年都需要在美國各地出差好幾次。通常他去加州停留的時間約一到兩個星期,一年總計未達六個星期,在此情況下 A 先生的家人都留在紐約,他被視為非加州居民,畢竟他去加州的時間很短暫且為過渡性,因此 A 先生只有加州的所得來源會被課稅。

註:加州有所謂「註冊的家伴制度(Registered Domestic Partners)」,也就是同性伴侶。

•個人申報條件(Individual Filing Requirements)

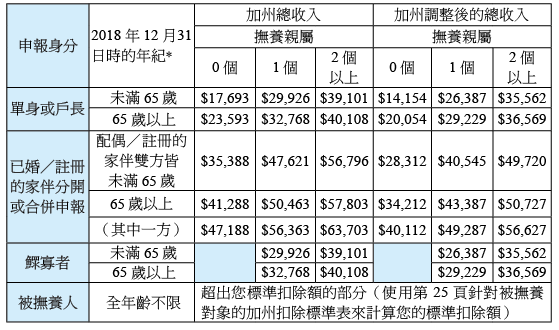

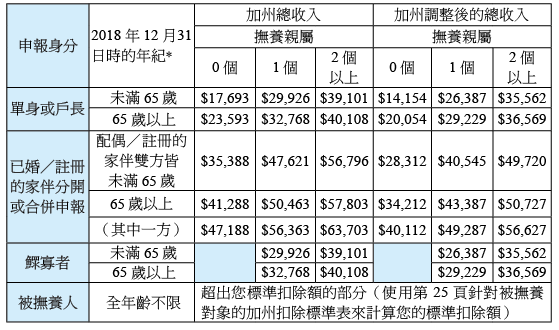

若您的總收入和調整後的總收入,依照自己的申報狀態、年紀和撫養親屬的數量比下頁表對應的所得金額要高,就必須申報加州的所得稅表:

結語

筆者常被詢問到:當州的稅務居民與其受扶養子女是不是就可適用當州較優惠的學費(In-state Tuition)就讀當地州立大學或社區大學?答案是不一定。若要享有州居民的學費優惠需向各學校之註冊單位作確認,是否除了州稅表外,還有其它需符合的條件;通常州稅的申報只是其一的條件。另外倘若子女就讀並畢業於當州的高中,通常較易取得學費優惠的相關資格。也在此提醒讀者須注意加州州稅問題,如果您是居住於海外或是未居住於加州,但聯邦稅務相關通知信件的地址是留位於加州的建物門牌,有可能會被加州稅局視做為該州居民,並產生被認定未繳交州稅等相關問題,需特別留心注意。

附註(註)

附上加州大學—柏克萊分校(UC-Berkeley)針對適用州居民優惠學費之條件:

一、居住測試:在註冊前在加州居住超過 366 天以上。

二、意圖:有成為加州居民的意圖,在入學前(366 天前),就有將加州視為法定居所的意圖(可見上述指標),只是因為就學居住在當州並無法構成有成為加州法定居民的意圖。

三、財務獨立:若未達 24 歲,非加州州居民父母之扶養子女,學費由自己付。

另外,加州大學—柏克萊分校有一份指南,提供從他州/非居民的學生,未來如何準備有助於取得較優惠學費的相關資訊:

□ 留下到達加州的時間證據:如機票、信用卡、銀行帳

單。

□ 到達加州後 10 天內取得加州駕照或加州 ID 卡(同時

放棄他州)。

□ 到達加州後 20 天內將車牌註冊於加州。

□ 註冊加州為投票選區。

□ 支付加州州稅,若被視為加州居民後有任何應稅所得。

□ 若前一年度是非全年(part-year)加州居民,可將課稅

所得,申報於 540NR 稅表。

□ 使用加州地址作為聯絡地址(公司、銀行、稅表)。

□ 在加州開戶,關閉或儘少使用他州的帳戶。

□ 用加州的執照執業或將執照改為加州。

註:資料來源:http://registrar.berkeley.edu/establish.html。

案例

張小姐 2018 年取得美國綠卡,剛取得綠卡時,先在華盛頓州居住並買了一套自住住宅。後來張小姐到了加州,發現天氣、生活機能都比華盛頓州來得適應,此後生活重心都在加州,甚少回到華盛頓,也打算處理掉華盛頓的房產。

原本張小姐居住在華盛頓州時,會計師告訴她華盛頓州沒有州稅,故只要申報聯邦稅即可。但 2019 年張小姐都居住在加州,而加州是需要申報州稅的。張小姐想了解她目前在州稅申報方面,稅務居民身分應該如何判定。另外,如果她想要申請成為加州州立大學學生,是否報了州稅就可以向學校申請較優惠的州居民學費?

專家解析

州稅不像聯邦稅,州稅不論課稅方式、當州稅務居民認定皆「因州而異」;另外,當州居民在他州工作情形也並不少見(例:加州居民在內華達賭場工作,紐澤西居民在紐約工作)。故州稅申報身分又會分為全年度稅務居民、非稅務居民、非全年之居民,在此以加州為例:

一、加州稅務居民(申報 540 表),申報全球所得:

1. 居住在加州,非暫時性的目的。

2. 加州為法定永久住所(Domicile),但在他州短暫/暫時性的停留。

二、非加州居民(申報 540NR 表):為非加州居民之個人,申報加州來源所得(不包括股利與利息收入)。三、非全年之居民(申報 540NR 表):屬於加州居民的期間應申報全球所得,非州居民期間則僅就加州來源所得(不包括股利與利息收入),其它來源所得則無需申報。

州稅中的稅務居民(Residency)主要的認定原則是根據個人之法定永久居所(或稱居籍、戶籍,也就是「Domicile」)為主,並非個人目前之居住地。其主要不同的差異為,不管此個人居住在哪裡,他都有回到他永久居所的州的意圖,並非一時之工作、就學所需;故一個人可以是多重的州居民,但只會有一個法定永久居所。

加州另有規定,若在加州居住九個月以上,則可能被視為加州全年度稅務居民,除非個人可提出更具體說明停留加州確實是暫時因素(temporary or transitory purpose),或者個人與他州有更強烈的連結(ties)。一般而言,要申報為多重州的稅務居民的情形較少見。若往返不同州太頻繁,對個人法定住所無法判斷時,FTB Pub 1031(決定加州稅務居民身分指南,Guidelines for Determining Resident Status in California)提及可針對以下幾點事實來判斷:

個人法定居所(加州)判定的指標請見下列:

一、住所(Abodes/Residences):數量、大小、價值和使用性質。

二、主要商業活動(Active Business Involvement):工作地點、商業利潤發生地點。

三、實際居留天數(Physical Presence):居留的天數和生活形態。

四、家庭連結(Family Connections):配偶與小孩居所。

五、不動產與主要投資所在地(Location of your real property and investments)。

六、公民行為(Acts of Citizenship):投票選區、駕照住址、常用車子之註冊地。

七、社區活動投入(Community Involvement):俱樂部會員、教會活動、公益組織。

八、職業(Professionals):醫生、律師、會計師執照註冊地。

為甚麼居民身分的認定這麼重要?因為若被認定為加州居民,納稅義務人所有來源的收入都會被加州稅務局課稅,若是非居民,只有加州來源的收入才會被課稅。另外依照「避風港條款(Safe Harbor)」,若納稅義務人因工作合約,必須離開加州,無法連續在加州居住超過 546 天(約一年半),就可被視為非加州居民。除非有以下兩個情形:

一、在工作合約內容生效期間,在稅務年度有超過 20 萬美元無形收入。

二、不在加州的主要目的是在規避加州的個人稅。

以下有三個例子:

例一:A 先生是加州居民,和雇主簽約去國外工作一年,工作一年後又回到加州停留三個月,接著又和相同的雇主簽另一紙合約,同樣也是去國外工作一年,在此情況下,A 先生不能被視為非加州居民,因此所有收入來源都需要被課稅。

例二:B 先生是加州居民,被派到雇主的總公司德國工作,簽下兩年的工作合約,兩年當中回加州度假三個月,依照「避風港條款」,B 先生可被視為非加州居民。

例三:C 先生和其配偶兩人都是加州居民,C 先生簽了工作合約去國外工作 20 個月,但配偶和家人仍留在聖地牙哥。在這段期間裡,C 先生回來探視家人一個月。此案例中,20 個月已超過一年半,C 先生回加州一個月可視為短暫性目的,如此可被視為非居民。至於收入部分就較為複雜,若 C 先生和其配偶都有工資收入,先生因海外工作年收入八萬,太太當老師年收入三萬,採取合併申報和分開申報會產生不同的數字。如下表所示:

至於如何認定納稅義務人停留在某地是否為「暫時性目的」,可以下面這個例子來說明。若 A 先生是某家公司的負責人,他和家人都住在紐約州,但每年都需要在美國各地出差好幾次。通常他去加州停留的時間約一到兩個星期,一年總計未達六個星期,在此情況下 A 先生的家人都留在紐約,他被視為非加州居民,畢竟他去加州的時間很短暫且為過渡性,因此 A 先生只有加州的所得來源會被課稅。

註:加州有所謂「註冊的家伴制度(Registered Domestic Partners)」,也就是同性伴侶。

•個人申報條件(Individual Filing Requirements)

若您的總收入和調整後的總收入,依照自己的申報狀態、年紀和撫養親屬的數量比下頁表對應的所得金額要高,就必須申報加州的所得稅表:

結語

筆者常被詢問到:當州的稅務居民與其受扶養子女是不是就可適用當州較優惠的學費(In-state Tuition)就讀當地州立大學或社區大學?答案是不一定。若要享有州居民的學費優惠需向各學校之註冊單位作確認,是否除了州稅表外,還有其它需符合的條件;通常州稅的申報只是其一的條件。另外倘若子女就讀並畢業於當州的高中,通常較易取得學費優惠的相關資格。也在此提醒讀者須注意加州州稅問題,如果您是居住於海外或是未居住於加州,但聯邦稅務相關通知信件的地址是留位於加州的建物門牌,有可能會被加州稅局視做為該州居民,並產生被認定未繳交州稅等相關問題,需特別留心注意。

附註(註)

附上加州大學—柏克萊分校(UC-Berkeley)針對適用州居民優惠學費之條件:

一、居住測試:在註冊前在加州居住超過 366 天以上。

二、意圖:有成為加州居民的意圖,在入學前(366 天前),就有將加州視為法定居所的意圖(可見上述指標),只是因為就學居住在當州並無法構成有成為加州法定居民的意圖。

三、財務獨立:若未達 24 歲,非加州州居民父母之扶養子女,學費由自己付。

另外,加州大學—柏克萊分校有一份指南,提供從他州/非居民的學生,未來如何準備有助於取得較優惠學費的相關資訊:

□ 留下到達加州的時間證據:如機票、信用卡、銀行帳

單。

□ 到達加州後 10 天內取得加州駕照或加州 ID 卡(同時

放棄他州)。

□ 到達加州後 20 天內將車牌註冊於加州。

□ 註冊加州為投票選區。

□ 支付加州州稅,若被視為加州居民後有任何應稅所得。

□ 若前一年度是非全年(part-year)加州居民,可將課稅

所得,申報於 540NR 稅表。

□ 使用加州地址作為聯絡地址(公司、銀行、稅表)。

□ 在加州開戶,關閉或儘少使用他州的帳戶。

□ 用加州的執照執業或將執照改為加州。

註:資料來源:http://registrar.berkeley.edu/establish.html。