專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q25 美國公民與綠卡持有者過世後,若非經常居住美國境內,該如何申報美國境外遺產?

案例

美國公民蕭女士長住美國舊金山,在三個兒子都長大成人、有自己人生方向後,因為先生在中國上海開設的連鎖洗衣店需要人手幫忙,於是蕭女士便把生活重心移回上海,一年之中大概只有二、三個月居住在美國。

蕭女士在美國擁有一棟房子,在上海則有不少存款和股票,還有一棟房子出租。不過,她幾年前因為身體不適前往醫院就醫,經過檢查發現自己得了癌症,雖然經過治療但效果始終不佳,最後,蕭女士不幸於在 2019 年 4 月辭世。

蕭先生在辦理完喪事後,開始著手處理蕭女士遺留下來的財產,但因蕭先生對美國法規不熟悉,所以他不太清楚太太在中國的遺產,應如何向美國政府申報遺產稅呢?

專家解析

在此我們就以下各點來說明本案例該如何申報美國境外的遺產:

申報資格及課稅標的

如果被繼承人是「美國公民(U.S. Citizen)」或是「美國居民(U.S. Resident)」,不論他在過世時點人是處於美國境內或海外,都是適用相同的遺產稅規定,亦即就課稅標的而言,其過世時點遺留下來的「全球資產」都是美國遺產稅的課稅標的。

特別應注意的是,遺產稅角度對「美國居民」的定義與所得稅是不同的,美國遺產稅法是以「定居(Domicile)」來決定納稅人是否為稅務居民,一位合法在美國居住的外國人,若有意願在美國長期居留,從遺產稅的角度就會視其為美國居民,與美國公民適用相同的規定(包括全球遺產課稅),然而是否符合定居條件需要綜合考慮許多條件。

申報義務人

美國的遺產稅申報人是「遺產執行人」。而遺產執行人的定義為:遺產被繼承人的執行人、個人代表或管理者。如果前述情況不適用,則被繼承人財產的實質或推定擁有人,會被視為「執行人」,必須要申報遺產稅的申報 706 表,並且申報8971 表揭露繼承人的基本資訊及其所繼承財產相關資訊。

申報義務/申報內容

一、申報表格

以 2019 年被繼承人過世的情況來說,當每位美國公民及居民留有的總遺產,加上以前年度應稅的贈與以及特殊免稅額,超過 1,140 萬美元或是有將終身免稅額過給配偶時,遺產執行人必須使用 706 表來申報遺產稅,並使用 8971 表揭露繼承人的基本資訊及其所繼承財產相關資訊。

二、甚麼項目被包括在遺產之中?

被繼承人的總遺產包括了被繼承人過世當天所擁有的全部資產及權益(請參照 706 表)。

這些資產,可能包括了現金、證券、不動產、保險、信託、年金、商業利益及其它資產。請務必牢記在心,總遺產可能包括沒有經過遺產認證的資產和經過遺囑認證的資產。

IRS 舉了一個例子:假設某甲擁有一座農場或一棟建築或一間企業的一半權益,而另外一半的權益是由某甲的兄弟(或姊妹或朋友或其他人)所擁有。那麼某甲的遺產即應該把這二分之一的權益,包括在某甲的總遺產之中。然而,還有許多其它影響因素,所以申報時需要請教稅務或法律上的專家。

三、哪些財產不包括在遺產之中?

原則上,只有被繼承人的配偶或其它個人單獨擁有的資產,不屬於被繼承人的資產不包括在遺產中。

四、如果想要減免遺產稅,哪些項目是可以運用的?

1. 無限婚姻扣除額(Unlimited Marital Deduction):針對已婚的被繼承人的其中一項主要扣除額就是無限婚姻扣除額。由具有美國公民身分的配偶所繼承的資產,可以適用無限婚姻扣除額,完全免稅。

一般而言,如果夫妻都是美國公民,美國贈與稅法和遺產稅法允許在夫妻之間進行免稅的資產轉移,沒有上限。在這樣的觀點下,只有夫妻二人將財產轉移給第三方(例如子女),才需要課贈與和遺產稅。

但如果收到資產的配偶不是美國公民,即便配偶是美國永久居民(持有綠卡)也不能適用無限婚姻扣除額(除非該名配偶能在申報遺產稅之前取得美國公民的身分,但考量申請公民所需的時間,實務上可行性很低)。

因此,當婚姻中的一方過世,資產移轉給非美國公民配偶,若仍想適用無限婚姻扣除額,則需通過所謂的「合格國內信託」(Qualified Domestic Trust,簡稱 QDOT)(註),才可以適用。QDOT 的相關規定,請詳本題附註說明。

2. 慈善扣除額:被繼承者遺留給合格的慈善機構的資產,可以從總遺產中扣除。

3. 被繼承人持有的抵押借款和債務。

4. 遺產相關的管理支出。

5. 所遺留資產在管理期間發生的損失。

註:Qualified Domestic Trust 的相關規範在 §2056A。

五、可轉移免稅額(Portability of Deceased Spousal Unused Exclusion)

往生者未使用的終生免稅額是可以移轉給美國公民配偶的,移轉的金額以未使用的終生免稅額為上限,舉例來說若蕭女士有總價值 800 萬美元的遺產,假設蕭生先也是美國公民。蕭女士將其中價值 500 萬美元遺產留給蕭先生先生繼承,剩下價值 300 萬美元的遺產留給其三個兒子,其中價值 500萬美元的遺產可以使用無限婚姻扣除額外(Unlimited Marital Deduction),因配偶所繼承的遺產份額並不會使用到終生免稅額,所以蕭女士剩下的終生免稅額 840 萬美元可以全額移轉給蕭先生(1,140 萬美元終生免稅額扣除已使用的 300 萬美元)。因此美國公民一般遞延遺產稅的模式,都會透過婚姻扣除額將遺產移轉至配偶,並一併將未使用之終身免稅額移轉至生存配偶,待生存配偶離世時一併計算是否有遺產稅。

申報期限

若非申請「延遲申報」,一般案件應在被繼承人過世後的九個月內,透過 706 表申報遺產稅。

若需要「延遲申報」,可以 4768 表提出申請,一般可自動獲得六個月的延遲申報時間。

申報應提供的文件

申報時必須附上死亡證明書,如果被繼承人留有遺囑,必須附上遺囑影本。其它可能需要文件,例如:712 表(人壽保險價值聲明書)、709 申報表(美國贈與稅申報書)、706-CE 申報書(國外遺產稅繳納證明書)。如果申報遺產稅時,缺少上述證明文件,那麼可能會延長審核遺產稅的時間。

如果死者為美國公民,但不住在美國,在申報遺產稅時必須檢附下列文件:

結語

基於上述的分析,本案蕭女士若遺產總額超過免稅額(2019 年度為 1,140 萬美元),獲委任的遺囑執行人必須使用 706 表來申報遺產稅。該遺產總額包括蕭女士在美國和美國以外的所有財產。

因此,如果在美國的房子加上蕭太太生前持有的股票、存款,和在中國供出租的房地產價值超過了免稅額,則被委任的遺產執行人必須在 2020 年 1 月前(在被繼承人身故後的九個月內),完成 706 表的申報。如果在申報期限內,使用 4768 表申請延期,則可延長申報時限至 2020 年 7 月(延長六個月)。

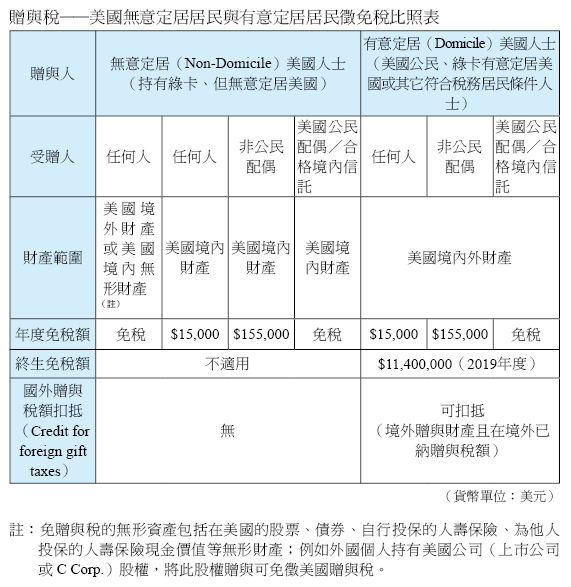

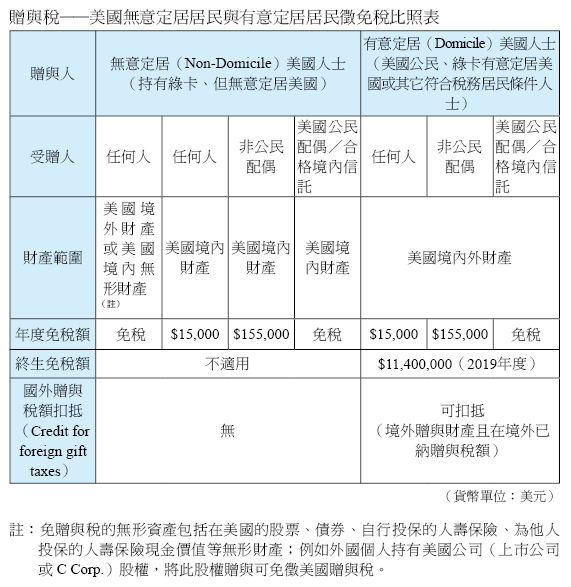

茲將美國公民、居民以及非居民外國人對不同資產、對象進行贈與或遺產繼承的差異整理如以下表格(2019 年規定):

附註

如本文所述,美籍配偶過世時,其遺產若大於終身遺贈免稅額,而非美國公民的生存配偶又無法在遺產稅申報期限前取得美國公民身分時,可以選擇在遺產稅申報期限之前設立合格境內信託 QDOT,將超過終身免稅額度的遺產移入 QDOT 中,以代替無上限婚姻遺贈扣除額,達到暫緩課徵遺產稅的目的。QDOT 必須要符合以下條件:

一、過世配偶的遺產執行人必須在遺產稅申報書上將信託選定為 QDOT。

二、設立 QDOT 後若發生以下事件,則必須依過世配偶的遺產稅率課徵遺產稅:

四、至少有一名受託人必須是美國公民或境內公司(通常是銀行或信託公司)。

五、如果 QDOT 持有超過 200 萬美元的財產,則至少有一名受託人是美國的銀行;若有美國個人擔任受託人時,則必須提供相當 QDOT 資產公平市值 65% 的可轉讓債券,或向 IRS 提供至相同金額的不可撤銷信用證。

六、若 QDOT 資產低於 200 萬美元,就不必達到以上銀行受託人及債券門檻等條件,但 QDOT 持有的海外不動產不可以超過總資產的 35%。

由以上條件可以發現,設立 QDOT 只是延緩遺產稅的課徵,在分配信託本金時或生存配偶過世時,還是會課徵遺產稅,且因為 QDOT 的資產不屬於生存配偶的財產,故也無法適用生存配偶的遺產免稅額度。但若生存配偶在 QDOT 設立之後成為美國公民,又符合以下任一項 USC 2056A(b)(12) 的特別規定條件時,就可不依過世配偶的遺產稅率課徵遺產稅:

一、該生存配偶在過世配偶死亡後到取得美國公民身分的期間中,一直都是美國的居住者;

二、QDOT 從未進行任何應課遺產稅的分配;

三、生存配偶選擇將在成為美國公民前,所有來 QDOT 的分配都作為過世配偶的應稅贈與課稅。

基本上,QDOT 對於有心定居在美國的生存配偶,以及過世配偶的資產中美國境內資產比重較大的情況下,較有稅務上的利益。

美國公民蕭女士長住美國舊金山,在三個兒子都長大成人、有自己人生方向後,因為先生在中國上海開設的連鎖洗衣店需要人手幫忙,於是蕭女士便把生活重心移回上海,一年之中大概只有二、三個月居住在美國。

蕭女士在美國擁有一棟房子,在上海則有不少存款和股票,還有一棟房子出租。不過,她幾年前因為身體不適前往醫院就醫,經過檢查發現自己得了癌症,雖然經過治療但效果始終不佳,最後,蕭女士不幸於在 2019 年 4 月辭世。

蕭先生在辦理完喪事後,開始著手處理蕭女士遺留下來的財產,但因蕭先生對美國法規不熟悉,所以他不太清楚太太在中國的遺產,應如何向美國政府申報遺產稅呢?

專家解析

在此我們就以下各點來說明本案例該如何申報美國境外的遺產:

申報資格及課稅標的

如果被繼承人是「美國公民(U.S. Citizen)」或是「美國居民(U.S. Resident)」,不論他在過世時點人是處於美國境內或海外,都是適用相同的遺產稅規定,亦即就課稅標的而言,其過世時點遺留下來的「全球資產」都是美國遺產稅的課稅標的。

特別應注意的是,遺產稅角度對「美國居民」的定義與所得稅是不同的,美國遺產稅法是以「定居(Domicile)」來決定納稅人是否為稅務居民,一位合法在美國居住的外國人,若有意願在美國長期居留,從遺產稅的角度就會視其為美國居民,與美國公民適用相同的規定(包括全球遺產課稅),然而是否符合定居條件需要綜合考慮許多條件。

申報義務人

美國的遺產稅申報人是「遺產執行人」。而遺產執行人的定義為:遺產被繼承人的執行人、個人代表或管理者。如果前述情況不適用,則被繼承人財產的實質或推定擁有人,會被視為「執行人」,必須要申報遺產稅的申報 706 表,並且申報8971 表揭露繼承人的基本資訊及其所繼承財產相關資訊。

申報義務/申報內容

一、申報表格

以 2019 年被繼承人過世的情況來說,當每位美國公民及居民留有的總遺產,加上以前年度應稅的贈與以及特殊免稅額,超過 1,140 萬美元或是有將終身免稅額過給配偶時,遺產執行人必須使用 706 表來申報遺產稅,並使用 8971 表揭露繼承人的基本資訊及其所繼承財產相關資訊。

二、甚麼項目被包括在遺產之中?

被繼承人的總遺產包括了被繼承人過世當天所擁有的全部資產及權益(請參照 706 表)。

這些資產,可能包括了現金、證券、不動產、保險、信託、年金、商業利益及其它資產。請務必牢記在心,總遺產可能包括沒有經過遺產認證的資產和經過遺囑認證的資產。

IRS 舉了一個例子:假設某甲擁有一座農場或一棟建築或一間企業的一半權益,而另外一半的權益是由某甲的兄弟(或姊妹或朋友或其他人)所擁有。那麼某甲的遺產即應該把這二分之一的權益,包括在某甲的總遺產之中。然而,還有許多其它影響因素,所以申報時需要請教稅務或法律上的專家。

三、哪些財產不包括在遺產之中?

原則上,只有被繼承人的配偶或其它個人單獨擁有的資產,不屬於被繼承人的資產不包括在遺產中。

四、如果想要減免遺產稅,哪些項目是可以運用的?

1. 無限婚姻扣除額(Unlimited Marital Deduction):針對已婚的被繼承人的其中一項主要扣除額就是無限婚姻扣除額。由具有美國公民身分的配偶所繼承的資產,可以適用無限婚姻扣除額,完全免稅。

一般而言,如果夫妻都是美國公民,美國贈與稅法和遺產稅法允許在夫妻之間進行免稅的資產轉移,沒有上限。在這樣的觀點下,只有夫妻二人將財產轉移給第三方(例如子女),才需要課贈與和遺產稅。

但如果收到資產的配偶不是美國公民,即便配偶是美國永久居民(持有綠卡)也不能適用無限婚姻扣除額(除非該名配偶能在申報遺產稅之前取得美國公民的身分,但考量申請公民所需的時間,實務上可行性很低)。

因此,當婚姻中的一方過世,資產移轉給非美國公民配偶,若仍想適用無限婚姻扣除額,則需通過所謂的「合格國內信託」(Qualified Domestic Trust,簡稱 QDOT)(註),才可以適用。QDOT 的相關規定,請詳本題附註說明。

2. 慈善扣除額:被繼承者遺留給合格的慈善機構的資產,可以從總遺產中扣除。

3. 被繼承人持有的抵押借款和債務。

4. 遺產相關的管理支出。

5. 所遺留資產在管理期間發生的損失。

註:Qualified Domestic Trust 的相關規範在 §2056A。

五、可轉移免稅額(Portability of Deceased Spousal Unused Exclusion)

往生者未使用的終生免稅額是可以移轉給美國公民配偶的,移轉的金額以未使用的終生免稅額為上限,舉例來說若蕭女士有總價值 800 萬美元的遺產,假設蕭生先也是美國公民。蕭女士將其中價值 500 萬美元遺產留給蕭先生先生繼承,剩下價值 300 萬美元的遺產留給其三個兒子,其中價值 500萬美元的遺產可以使用無限婚姻扣除額外(Unlimited Marital Deduction),因配偶所繼承的遺產份額並不會使用到終生免稅額,所以蕭女士剩下的終生免稅額 840 萬美元可以全額移轉給蕭先生(1,140 萬美元終生免稅額扣除已使用的 300 萬美元)。因此美國公民一般遞延遺產稅的模式,都會透過婚姻扣除額將遺產移轉至配偶,並一併將未使用之終身免稅額移轉至生存配偶,待生存配偶離世時一併計算是否有遺產稅。

申報期限

若非申請「延遲申報」,一般案件應在被繼承人過世後的九個月內,透過 706 表申報遺產稅。

若需要「延遲申報」,可以 4768 表提出申請,一般可自動獲得六個月的延遲申報時間。

申報應提供的文件

申報時必須附上死亡證明書,如果被繼承人留有遺囑,必須附上遺囑影本。其它可能需要文件,例如:712 表(人壽保險價值聲明書)、709 申報表(美國贈與稅申報書)、706-CE 申報書(國外遺產稅繳納證明書)。如果申報遺產稅時,缺少上述證明文件,那麼可能會延長審核遺產稅的時間。

如果死者為美國公民,但不住在美國,在申報遺產稅時必須檢附下列文件:

□ 遺產清單、債務總表、對遺產有請求權的清單,以及由管轄的外國法院所核發的遺產管理費用證明(經外國法院官方認證)。

□ 如果遺產同時也屬於國外稅務機關課稅的範圍,還需要外國遺產稅申報書影本(經由外國稅務機關官方認證)。

□ 如果被繼承人留有遺囑,須檢附遺囑公證書。

結語

基於上述的分析,本案蕭女士若遺產總額超過免稅額(2019 年度為 1,140 萬美元),獲委任的遺囑執行人必須使用 706 表來申報遺產稅。該遺產總額包括蕭女士在美國和美國以外的所有財產。

因此,如果在美國的房子加上蕭太太生前持有的股票、存款,和在中國供出租的房地產價值超過了免稅額,則被委任的遺產執行人必須在 2020 年 1 月前(在被繼承人身故後的九個月內),完成 706 表的申報。如果在申報期限內,使用 4768 表申請延期,則可延長申報時限至 2020 年 7 月(延長六個月)。

茲將美國公民、居民以及非居民外國人對不同資產、對象進行贈與或遺產繼承的差異整理如以下表格(2019 年規定):

附註

如本文所述,美籍配偶過世時,其遺產若大於終身遺贈免稅額,而非美國公民的生存配偶又無法在遺產稅申報期限前取得美國公民身分時,可以選擇在遺產稅申報期限之前設立合格境內信託 QDOT,將超過終身免稅額度的遺產移入 QDOT 中,以代替無上限婚姻遺贈扣除額,達到暫緩課徵遺產稅的目的。QDOT 必須要符合以下條件:

一、過世配偶的遺產執行人必須在遺產稅申報書上將信託選定為 QDOT。

二、設立 QDOT 後若發生以下事件,則必須依過世配偶的遺產稅率課徵遺產稅:

1. 在生存配偶過世前進行任何信託分配,除非是分配信託財產產生的所得給生存配偶,或生存配偶因生活困難作的分配。

2. 生存配偶過世時。

3. 當 QDOT 未遵循相關規定時。

三、QDOT 必須將所得全部分配給生存配偶,雖不用課徵遺產稅,但須併入生存配偶的所得中課稅。四、至少有一名受託人必須是美國公民或境內公司(通常是銀行或信託公司)。

五、如果 QDOT 持有超過 200 萬美元的財產,則至少有一名受託人是美國的銀行;若有美國個人擔任受託人時,則必須提供相當 QDOT 資產公平市值 65% 的可轉讓債券,或向 IRS 提供至相同金額的不可撤銷信用證。

六、若 QDOT 資產低於 200 萬美元,就不必達到以上銀行受託人及債券門檻等條件,但 QDOT 持有的海外不動產不可以超過總資產的 35%。

由以上條件可以發現,設立 QDOT 只是延緩遺產稅的課徵,在分配信託本金時或生存配偶過世時,還是會課徵遺產稅,且因為 QDOT 的資產不屬於生存配偶的財產,故也無法適用生存配偶的遺產免稅額度。但若生存配偶在 QDOT 設立之後成為美國公民,又符合以下任一項 USC 2056A(b)(12) 的特別規定條件時,就可不依過世配偶的遺產稅率課徵遺產稅:

一、該生存配偶在過世配偶死亡後到取得美國公民身分的期間中,一直都是美國的居住者;

二、QDOT 從未進行任何應課遺產稅的分配;

三、生存配偶選擇將在成為美國公民前,所有來 QDOT 的分配都作為過世配偶的應稅贈與課稅。

基本上,QDOT 對於有心定居在美國的生存配偶,以及過世配偶的資產中美國境內資產比重較大的情況下,較有稅務上的利益。