專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q22 如何善用美國贈與稅減免優惠?

案例

竇先生和他的獨子竇小弟都是美國公民,竇小弟已經自賓州大學法律系畢業,準備進入律師事務所工作,只是竇小弟目前還不確定會在美國的哪一州落腳。

在美國擁有三棟房產的竇先生,想要把其中一棟房子贈與給竇小弟,這棟房子的價值是150 萬美元。但竇先生對於美國稅法所規定的贈與內容並不熟悉,他只從報章雜誌上約略得知。所以,竇先生究竟該不該進行贈與呢?

專家解析

依美國稅法規定,贈與稅的核課對象為「贈與人」,所以是否應納贈與稅,首先攸關到贈與人本身是否具有美國籍。原則上一位不具有美國籍的外國人贈與海外財產給美國人是不用被課徵贈與稅的(例如:中國籍的父親從中國匯款 20 萬美元給移民美國的兒子,無贈與稅問題(註1)),但倘若捐贈者本身是美國公民或稅務居民,就應該注意是否有繳納贈與稅的義務。

依照目前的贈與稅規定,同一個年度內,贈與給同一個對象超過贈與稅的年度免稅額度(annual exclusion for gifts),此額度 2019 年為 15,000 美元,也就是說倘若超過免稅額度,就應申報並繳納贈與稅(受贈人若為非美國公民配偶,免稅額度為 155,000 美元;受贈人若為美國公民配偶,則沒有免稅額度上限,可以免贈與稅(註2))。此外,此年度免稅額以每一位受贈人為單位計算,受贈人數並無限制。

另外,美國允許「夫妻分割贈與(spouse split gifts)」,就是說雖然贈與的標的是在夫或妻一人名下,但贈與時可同時利用夫妻雙方個別之年度贈與免稅額度,亦即視為雙方各贈與該物的一半,如此該贈與行為的免稅額度即可達到原本的兩倍,即 30,000 美元。不過在這種情況下,則無論贈與的金額是否已超過免稅額度都必須要申報 709 表,由標的持有人為申報人,配偶則在申報書上簽字表示同意。

另外,其它贈與稅申報時應注意事項,補充如下:

一、贈與標的具有「未來權益(future interests)」時,雖未超過 15,000 美元仍需申報;

二、夫妻各自有應稅贈與行為時,應分別填寫贈與申報書,但可放在同一信封中寄出;

三、若贈與標的為夫妻共同持有,則贈與時視為夫妻各贈與標的物的一半價值,且夫妻需各別申報贈與;

四、申報贈與之義務人為自然人,若為信託、遺產、合夥或公司進行贈與時,則該受益人、繼承人、合夥人或公司股東將被視為申報贈與之義務人並課徵贈與稅;

五、贈與人為贈與稅之納稅義務人,若贈與人未繳納贈與稅,在某些特定情況下,受贈人也可能有申報義務並繳納贈與稅;

六、若贈與人在申報前死亡,則遺囑執行人有申報之義務;

七、若當年度贈與之對象皆為合格的慈善單位(qualifying charities)則無須申報;若當年度贈與僅為「部分權益(partial interest)」轉讓或受贈對象當中,有不屬於合格的慈善單位者而必須申報時,則連同當年度贈與合格的慈善單位之部分亦需一併申報。

八、若贈與金額為醫療或是教育用途、且該金額直接付與醫療機構或是教育機構,則該金額為免稅贈與(Health, Education, Maintenance, and Support (HEMS) )。

註1:提醒讀者,美國籍兒子接受外國籍父親的贈與,在同一年度中已超過 10 萬美元,仍要申報 3520 表,向山姆大叔(美國政府)揭露此受贈的事實。另外,若贈與的資產標的是在美國境內,就要看標的性質而定。

註2:該免稅額度適用 2019 年,參考 IRS 網站 https://www.irs.gov/Businesses/Small-Businesses-&-Self-Employed/Frequently-Asked-Questions-on-Gift-Taxes。

即 30,000 美元。不過在這種情況下,則無論贈與的金額是否已超過免稅額度都必須要申報 709 表,由標的持有人為申報人,配偶則在申報書上簽字表示同意。

另外,其它贈與稅申報時應注意事項,補充如下:

一、贈與標的具有「未來權益(future interests)」時,雖未超過 15,000 美元仍需申報;

二、夫妻各自有應稅贈與行為時,應分別填寫贈與申報書,但可放在同一信封中寄出;

三、若贈與標的為夫妻共同持有,則贈與時視為夫妻各贈與標的物的一半價值,且夫妻需各別申報贈與;

四、申報贈與之義務人為自然人,若為信託、遺產、合夥或公司進行贈與時,則該受益人、繼承人、合夥人或公司股東將被視為申報贈與之義務人並課徵贈與稅;

五、贈與人為贈與稅之納稅義務人,若贈與人未繳納贈與稅,在某些特定情況下,受贈人也可能有申報義務並繳納贈與稅;

六、若贈與人在申報前死亡,則遺囑執行人有申報之義務;

七、若當年度贈與之對象皆為合格的慈善單位(qualifying charities)則無須申報;若當年度贈與僅為「部分權益(partial interest)」轉讓或受贈對象當中,有不屬於合格的慈善單位者而必須申報時,則連同當年度贈與合格的慈善單位之部分亦需一併申報。

八、若贈與金額為醫療或是教育用途、且該金額直接付與醫療機構或是教育機構,則該金額為免稅贈與(Health, Education, Maintenance, and Support (HEMS) )。

贈與及遺產稅終身免稅額規定

以下是美國近幾年來的贈與稅及遺產稅的終身免稅額度整理:

依美國規定,納稅義務人的贈與稅負擔可以與遺產稅共用一個終身享有的免稅額度(Applicable Exclusion Amount),亦即假如發生贈與行為時,除了可先扣除每年度的免稅額 15,000 美元,超過的部分,會使用到納稅人的贈與稅與遺產稅合併計算的終身免稅額。

2018 年稅改後,此贈與稅與遺產稅的終身免稅額度為 1,118 萬美元,假設 2019 年發生的贈與金額為 300 萬美元,就一定要先使用終身免稅額,而無需繳納贈與稅。

由於美國政府從 2000 年以後,針對遺贈稅的規定陸續進行了多次的調整,所以,提醒讀者每年度在贈與時要記得與會計師確認當年度適用的免稅額是否有異動。

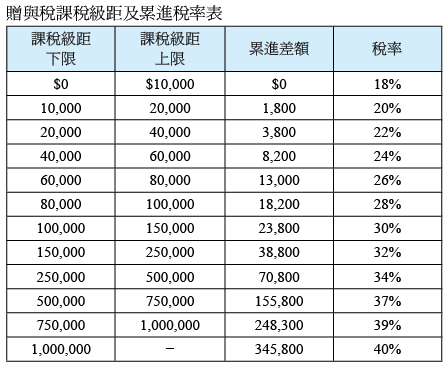

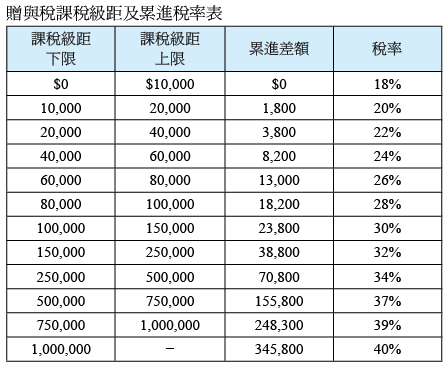

在美華人最常見的贈與除了房產之外,就屬現金的直接贈與,實際案例可參考本文末的「贈與稅申報案例參考」。回到本案例,回到本案例,竇先生擬贈與給竇小弟的房子價值為 1,200 萬美元,如果竇先生在 2019 年間進行贈與,假設竇先生從未用過終身遺贈抵稅額,那麼 2019 年對竇小弟的贈與額 1,200 萬美元要先扣除當年的免稅額度 15,000 美元後還有 11,985,000 美元,依據下表計算贈與稅金為(11,985,000-1,000,000)×40%+345,800=4,739,800 美元,扣除遺贈稅抵稅額 4,505,800 美元後,還需要補繳稅金 234,000 美元,也就是扣除終身免稅額度 1,140 萬美元後,剩下 585,000 美元將以最高稅率 40% 稅率計算的贈與稅金。

如果竇先生擔心,在將房子贈與給竇小弟後,小孩會隨意處理這棟房子竇先生可以透過保留一小部分的產權,例如 10%,讓小孩子無法任意處理掉房子。另外,竇先生也可以透過家族有限合夥制度(Family Limited Partnership,簡稱 FLP)來持有房地產,約定竇小弟並沒有合夥制度的實際經營權,由竇先生管理 FLP 以控制房產不被隨意變賣(關於 FLP 在 Q30 另有說明)。此外,竇小弟透過贈與取得的房產,未來在出售時會依照竇先生原始取得的成本為成本,再來計算竇小弟的資本利得稅。關於繼承或是贈與哪一個比較有利?或是有其它方法可以滿足華人將房地產轉讓給小孩的相關作法,在下一章節會另外討論。

結語

美國稅法相關規定錯綜複雜,有時為了因應外在大環境的變化而朝令夕改亦偶有所聞,透過會計師等專業人士的協助,時時掌握稅法的脈動,有時能有意想不到的短期優惠措施可茲利用。2000 年開始遺產贈與終身免稅額規定已確定為永久法案,只是每年相關規定金額可能有所異動調改。所以記得定期與您的會計師約時間,審視稅法之異動,才有機會在合法之稅務籌劃前提下,充分享有應有之免稅規劃方案。

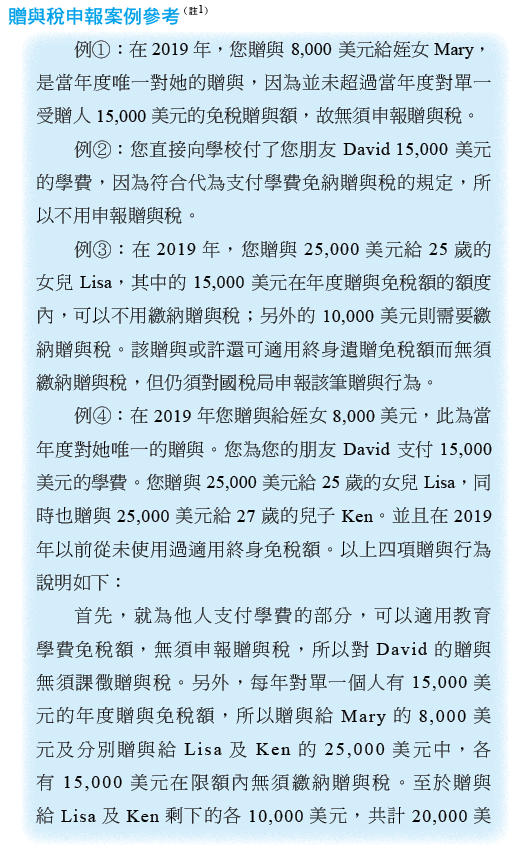

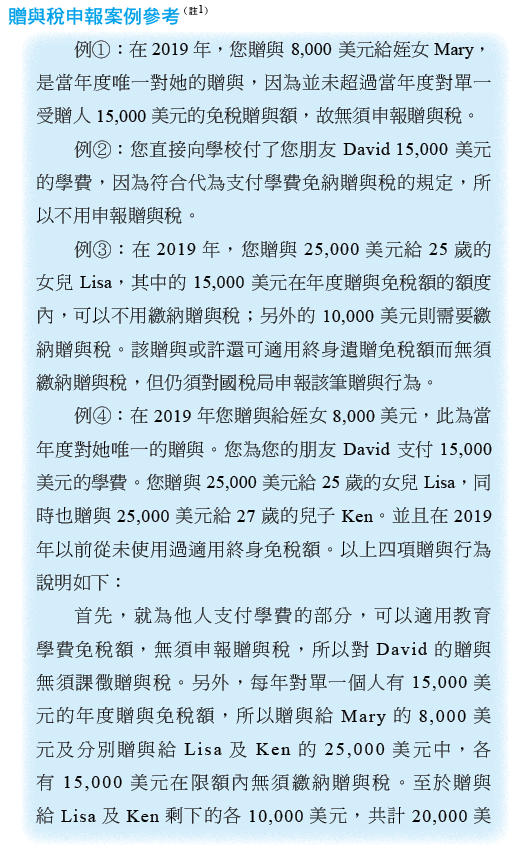

註1:此案例資料源自 IRS 網站。

註2:(20,000-10,000)×20%+1,800=3,800(官方範例,適用 2019 年度)。

竇先生和他的獨子竇小弟都是美國公民,竇小弟已經自賓州大學法律系畢業,準備進入律師事務所工作,只是竇小弟目前還不確定會在美國的哪一州落腳。

在美國擁有三棟房產的竇先生,想要把其中一棟房子贈與給竇小弟,這棟房子的價值是150 萬美元。但竇先生對於美國稅法所規定的贈與內容並不熟悉,他只從報章雜誌上約略得知。所以,竇先生究竟該不該進行贈與呢?

專家解析

依美國稅法規定,贈與稅的核課對象為「贈與人」,所以是否應納贈與稅,首先攸關到贈與人本身是否具有美國籍。原則上一位不具有美國籍的外國人贈與海外財產給美國人是不用被課徵贈與稅的(例如:中國籍的父親從中國匯款 20 萬美元給移民美國的兒子,無贈與稅問題(註1)),但倘若捐贈者本身是美國公民或稅務居民,就應該注意是否有繳納贈與稅的義務。

依照目前的贈與稅規定,同一個年度內,贈與給同一個對象超過贈與稅的年度免稅額度(annual exclusion for gifts),此額度 2019 年為 15,000 美元,也就是說倘若超過免稅額度,就應申報並繳納贈與稅(受贈人若為非美國公民配偶,免稅額度為 155,000 美元;受贈人若為美國公民配偶,則沒有免稅額度上限,可以免贈與稅(註2))。此外,此年度免稅額以每一位受贈人為單位計算,受贈人數並無限制。

另外,美國允許「夫妻分割贈與(spouse split gifts)」,就是說雖然贈與的標的是在夫或妻一人名下,但贈與時可同時利用夫妻雙方個別之年度贈與免稅額度,亦即視為雙方各贈與該物的一半,如此該贈與行為的免稅額度即可達到原本的兩倍,即 30,000 美元。不過在這種情況下,則無論贈與的金額是否已超過免稅額度都必須要申報 709 表,由標的持有人為申報人,配偶則在申報書上簽字表示同意。

另外,其它贈與稅申報時應注意事項,補充如下:

一、贈與標的具有「未來權益(future interests)」時,雖未超過 15,000 美元仍需申報;

二、夫妻各自有應稅贈與行為時,應分別填寫贈與申報書,但可放在同一信封中寄出;

三、若贈與標的為夫妻共同持有,則贈與時視為夫妻各贈與標的物的一半價值,且夫妻需各別申報贈與;

四、申報贈與之義務人為自然人,若為信託、遺產、合夥或公司進行贈與時,則該受益人、繼承人、合夥人或公司股東將被視為申報贈與之義務人並課徵贈與稅;

五、贈與人為贈與稅之納稅義務人,若贈與人未繳納贈與稅,在某些特定情況下,受贈人也可能有申報義務並繳納贈與稅;

六、若贈與人在申報前死亡,則遺囑執行人有申報之義務;

七、若當年度贈與之對象皆為合格的慈善單位(qualifying charities)則無須申報;若當年度贈與僅為「部分權益(partial interest)」轉讓或受贈對象當中,有不屬於合格的慈善單位者而必須申報時,則連同當年度贈與合格的慈善單位之部分亦需一併申報。

八、若贈與金額為醫療或是教育用途、且該金額直接付與醫療機構或是教育機構,則該金額為免稅贈與(Health, Education, Maintenance, and Support (HEMS) )。

註1:提醒讀者,美國籍兒子接受外國籍父親的贈與,在同一年度中已超過 10 萬美元,仍要申報 3520 表,向山姆大叔(美國政府)揭露此受贈的事實。另外,若贈與的資產標的是在美國境內,就要看標的性質而定。

註2:該免稅額度適用 2019 年,參考 IRS 網站 https://www.irs.gov/Businesses/Small-Businesses-&-Self-Employed/Frequently-Asked-Questions-on-Gift-Taxes。

即 30,000 美元。不過在這種情況下,則無論贈與的金額是否已超過免稅額度都必須要申報 709 表,由標的持有人為申報人,配偶則在申報書上簽字表示同意。

另外,其它贈與稅申報時應注意事項,補充如下:

一、贈與標的具有「未來權益(future interests)」時,雖未超過 15,000 美元仍需申報;

二、夫妻各自有應稅贈與行為時,應分別填寫贈與申報書,但可放在同一信封中寄出;

三、若贈與標的為夫妻共同持有,則贈與時視為夫妻各贈與標的物的一半價值,且夫妻需各別申報贈與;

四、申報贈與之義務人為自然人,若為信託、遺產、合夥或公司進行贈與時,則該受益人、繼承人、合夥人或公司股東將被視為申報贈與之義務人並課徵贈與稅;

五、贈與人為贈與稅之納稅義務人,若贈與人未繳納贈與稅,在某些特定情況下,受贈人也可能有申報義務並繳納贈與稅;

六、若贈與人在申報前死亡,則遺囑執行人有申報之義務;

七、若當年度贈與之對象皆為合格的慈善單位(qualifying charities)則無須申報;若當年度贈與僅為「部分權益(partial interest)」轉讓或受贈對象當中,有不屬於合格的慈善單位者而必須申報時,則連同當年度贈與合格的慈善單位之部分亦需一併申報。

八、若贈與金額為醫療或是教育用途、且該金額直接付與醫療機構或是教育機構,則該金額為免稅贈與(Health, Education, Maintenance, and Support (HEMS) )。

贈與及遺產稅終身免稅額規定

以下是美國近幾年來的贈與稅及遺產稅的終身免稅額度整理:

依美國規定,納稅義務人的贈與稅負擔可以與遺產稅共用一個終身享有的免稅額度(Applicable Exclusion Amount),亦即假如發生贈與行為時,除了可先扣除每年度的免稅額 15,000 美元,超過的部分,會使用到納稅人的贈與稅與遺產稅合併計算的終身免稅額。

2018 年稅改後,此贈與稅與遺產稅的終身免稅額度為 1,118 萬美元,假設 2019 年發生的贈與金額為 300 萬美元,就一定要先使用終身免稅額,而無需繳納贈與稅。

由於美國政府從 2000 年以後,針對遺贈稅的規定陸續進行了多次的調整,所以,提醒讀者每年度在贈與時要記得與會計師確認當年度適用的免稅額是否有異動。

在美華人最常見的贈與除了房產之外,就屬現金的直接贈與,實際案例可參考本文末的「贈與稅申報案例參考」。回到本案例,回到本案例,竇先生擬贈與給竇小弟的房子價值為 1,200 萬美元,如果竇先生在 2019 年間進行贈與,假設竇先生從未用過終身遺贈抵稅額,那麼 2019 年對竇小弟的贈與額 1,200 萬美元要先扣除當年的免稅額度 15,000 美元後還有 11,985,000 美元,依據下表計算贈與稅金為(11,985,000-1,000,000)×40%+345,800=4,739,800 美元,扣除遺贈稅抵稅額 4,505,800 美元後,還需要補繳稅金 234,000 美元,也就是扣除終身免稅額度 1,140 萬美元後,剩下 585,000 美元將以最高稅率 40% 稅率計算的贈與稅金。

如果竇先生擔心,在將房子贈與給竇小弟後,小孩會隨意處理這棟房子竇先生可以透過保留一小部分的產權,例如 10%,讓小孩子無法任意處理掉房子。另外,竇先生也可以透過家族有限合夥制度(Family Limited Partnership,簡稱 FLP)來持有房地產,約定竇小弟並沒有合夥制度的實際經營權,由竇先生管理 FLP 以控制房產不被隨意變賣(關於 FLP 在 Q30 另有說明)。此外,竇小弟透過贈與取得的房產,未來在出售時會依照竇先生原始取得的成本為成本,再來計算竇小弟的資本利得稅。關於繼承或是贈與哪一個比較有利?或是有其它方法可以滿足華人將房地產轉讓給小孩的相關作法,在下一章節會另外討論。

結語

美國稅法相關規定錯綜複雜,有時為了因應外在大環境的變化而朝令夕改亦偶有所聞,透過會計師等專業人士的協助,時時掌握稅法的脈動,有時能有意想不到的短期優惠措施可茲利用。2000 年開始遺產贈與終身免稅額規定已確定為永久法案,只是每年相關規定金額可能有所異動調改。所以記得定期與您的會計師約時間,審視稅法之異動,才有機會在合法之稅務籌劃前提下,充分享有應有之免稅規劃方案。

註1:此案例資料源自 IRS 網站。

註2:(20,000-10,000)×20%+1,800=3,800(官方範例,適用 2019 年度)。