專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q20 外國人從美國境外投資美國不動產有哪些方式?優缺點分別有哪些?

案例

張太太是上海市人,在上海從事房地產業多年,有相當豐富的房地產投資經驗。具有投資頭腦的她認為目前美國房地產業雖然不景氣,但卻是個進場投資的好時機,等到將來美國房地產市場回暖時,一定能有不錯的獲利。

不過張太太並沒有投資外國房地產的實際經驗,因此也無法建議客戶哪種投資方式較適合他們。張太太當然知道投資美國房地產還要考慮各種繁雜的美國稅,因此,在建議及幫助客人投資前,張太太想要瞭解投資美國不動產的各種途徑及各種不同投資方式可能帶來的稅務後果。'

專家解析

如果外國人在美國購買房子的用途是為了給美國籍的家人使用,建議以「外國人直接贈與」的方式來進行,也就是由外國人從國外贈與資金給美國籍親屬購買房子會是最實際的做法。理由是在房子出售時,如果可以符合所有權人自用的條件的話,出售房屋的資本利得(售價-成本-費用等)單身者可享有 25 萬美元的免稅額(已婚合併申報者則有 50 萬美元的免稅額),和其它持有方式相比,直接由美國籍親屬購買使用的節稅效果最直接有效,同時也沒有外國人持有不動產可能面臨的遺產稅風險。本篇以下則不再討論自用,著重在透過不動產投資將衍生的稅負問題。

一般來說,外國人(非美國居民或是非美國公民)在美國購買不動產是沒有限制的,而華人最常見的不動產投資就是購買或投資公寓及飯店。若想投資不動產來出租的話,建議在投資的起點就要考慮以下幾點:

以下我們就稅負的部分來闡述幾種外國人投資美國不動產的方式,其它購買及投資細節,當事人可諮詢相關的投資專家。

外國人直接持有是最直接也最簡單的方式,就是外國人將錢匯至美國購屋,不足的部分再向當地銀行貸款,但若在美國無任何信用及交易記錄者貸款可能會遭拒。不動產的持有可依照持有的狀況來說明:

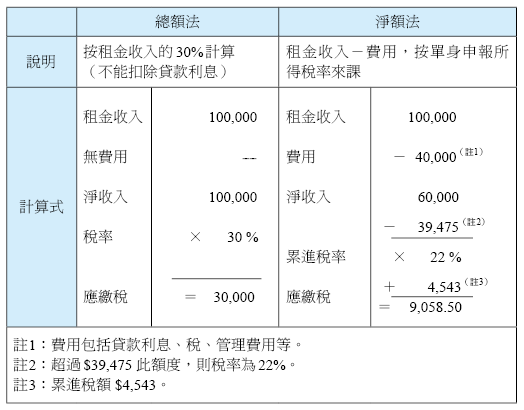

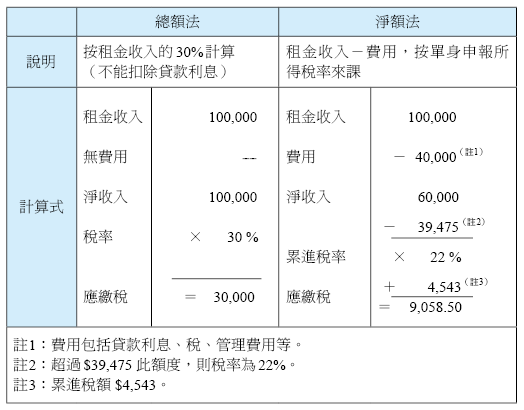

1. 持有期間:若每年都有租金收入,則需要繳稅;繳稅的計算方式有兩種可供選擇,我們用右頁表格來說明(單位:美元)。

要選擇「總額法」或是「淨額法」應該是視持有人是否積極參與管理(註1),試算過後才知道,因為投資不動產有經營方面的成本(貸款、稅捐等)要考慮,雖然「淨額法」算式較為複雜卻比「總額法」要划算。倘若該國與美國有租稅協定,就可能以總額法計算會較為划算,如何做出選擇規劃必須與專業人員聯繫,試算以取得合理結論。

2. 出售:如果持有期間沒有超過一年,就按照一般累進稅率來計算所得稅;如果持有期間超過一年,則視為長期持有,依個人所得稅率的不同,可以長期資本利得優惠稅率計算稅額,最高優惠稅率不超過 20%(2019 年),某些特殊情況則可能是以 25% 或 28% 來計算稅額(註2)。但要注意的是,外國人在美國賣屋,美國國稅局為避免外國人把出售款直接全部匯走,因此會先扣繳售價的 15%,等到出售次年,外國人可申報 1040NR 表,找補稅金。

註1:參考美國國稅局「Foreign Person Receiving Rental Income from U.S. Real Property」。

註2:參考美國國稅局「Ten Important Facts about Capital Gains and Losses」。

3. 持有人死亡:外國人在世時在美國境內所持有的不動產,死亡後要繳美國遺產稅。目前外國人的遺產申報門檻為60,000 美元,稅金扣抵為 13,000 美元(2019 年),超過此金額的遺產價值就需要繳納遺產稅,稅率最高為 40%。但如果是美國銀行存款對外國人來說不屬於美國境內遺產,是不需要課徵遺產稅的。因此如果在過世前處分不動產雖然會產生所得稅但不會有遺產稅。如果繳交遺產稅繼承取得該筆不動產,之後繼承人處分時,成本就會是遺產繼承時(或六個月後)的市價。

二、提列費用有何相關規定?若有出租損失該如何申報?

在美國從事出租活動是可以提列相關費用的,原則上以房東有實際負擔的費用才可以提列,例如:水電、管理費等等,另外還有像是貸款利息、房產稅、保險費都是可以提列的費用,上述費用納稅人提列後都需要妥善保存相關費用單據,避免日後美國稅局稽查而無法提出適當證明。一般而言大多數納稅人的出租活動都屬於「被動活動」,在美國稅局的規定下「被動活動」所產生的損失僅能與被動之相關收益互抵,但只要納稅人在出租活動期間有「積極參與(Active Participate)」管理,就能符合美國稅局的特殊規定,在納稅人有「積極參與」的條件下,納稅人最多每年可以抵扣 25,000 美元的損失,但細部規定及計算建議讀者還是詢問專業會計師,以免對於規定的適用與否或是錯誤計算而導致美國稅局要求補稅。

三、房屋折舊以及提列房屋折舊對於未來出售有何影響?

房屋折舊是一種購入成本在耐用年限內的攤銷,美國稅局對於折舊提列也有嚴格規定,我們可以把房產類型區分為「出租用住宅(Residential Rental Property)」及「非住宅不動產(Nonresidential Real Property)」,根據美國稅局規定「出租用住宅」的耐用年限為 27.5 年「非住宅不動產」為 39 年,房產啟用的第一個月會被視作不完整的折舊月份,慣例會以 0.5 個月來做計算。雖然在出租期間納稅人可以提列折舊費用享受降低租金收入的優惠,然而在未來出售如有產生資本利得時,因為納稅人提列過折舊費用,所以部分金額不能享有長期資本利得的優惠稅率,例如:張太太一共提列了 5 萬美元的折舊費用,出售房產時一共有 12 萬美元的利得,因為美國稅局的規定,張太太必須要從 12 萬美元的資本利得中分出 5 萬美元並用 25% 稅率計算稅金,僅有 7 萬美元可以適用長期資本利得的優惠稅率。

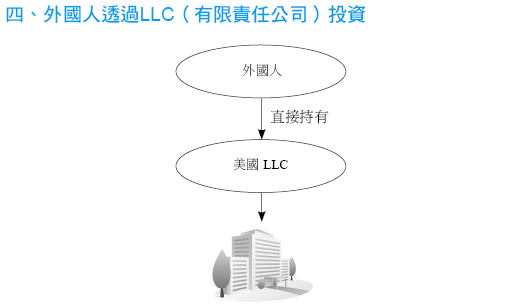

在美國的華人常聽到 LLC 這個名詞,LLC 指的是「有限責任公司(Limited Liability Company)」。透過 LLC 在美國投資不動產的好處是,LLC 本身營運或借貸產生的負債求償上限為 LLC 資產的價值。股東若因個人行為產生的債務,其債權人基本上只能對 LLC 分配至該股東的盈餘主張,很難對該 LLC 執行;也就是說 LLC 可以將個人資產風險做一定程度的區隔,但 LLC 應準備「經營協議(Operating Agreement)」(LLC 章程的一部分),並需設計為如「股東會(membership)」(LLC的股東稱為 member)的樣式才確實具有資產保護的作用,如此債權人對 LLC 仍須遵照其 「經營協議」 的規範,無法對該股東的持份主張。日後萬一有法律爭議,例如房產發生火災或其它意外,這些法律責任不會殃及個人。但是外國人透過 LLC 投資,在稅負上卻可以選擇以個人身分或一般公司來課稅。若以個人的身分來課稅,其稅負上的效果和上述「外國人直接持有」一樣,可享有較為划算的繳稅方式;若是以一般公司身分持有來課稅的話,會變成雙重課稅(公司所得稅和個人所得稅),較為不利。

另外,僅有單一個人股東的 LLC 被視為「無行企業實體 (Disregarded Entity)」(不申報 1120 表),但 2018 年開始由單一非美國人股東設立 LLC,稱為 Foreign-owned U.S. Disregarded Entity(Foreign-owned U.S. DE)要開始揭露與關係人之間的交易,並申報 5472 表及部分1120 表。

沒申報或是蓄意漏報及偽造,罰金現在已經提高為 25,000美元。 為了家族財產傳承計劃所設立的 Foreign-owned U.S DE,應該要開始檢視並評估其出資額及每年的分配額,因這些交易都將需要揭露於 5472 表。

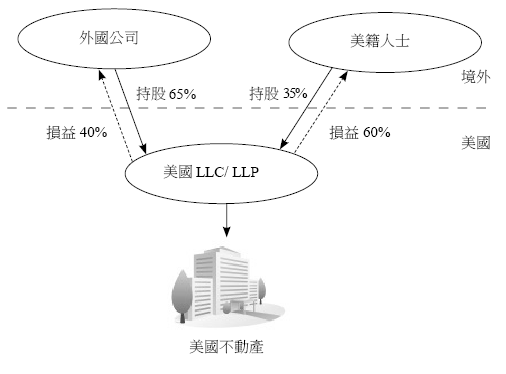

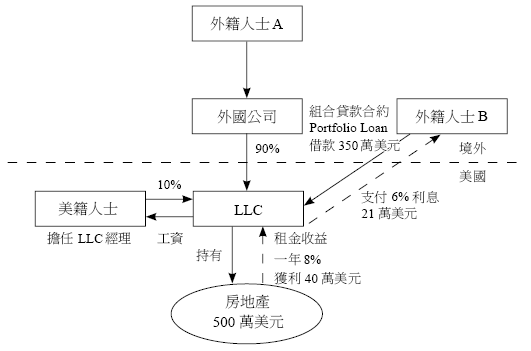

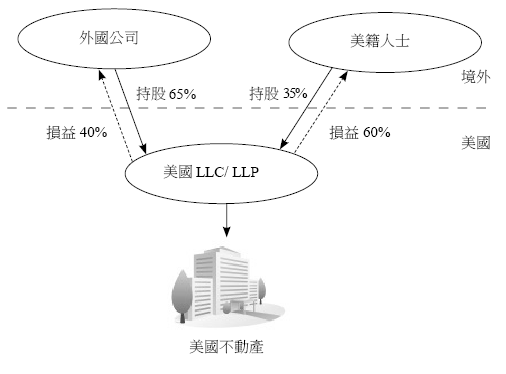

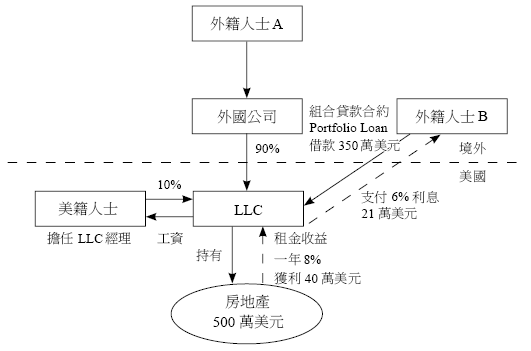

五、外國公司與美籍人士共同投資LLC/LLP再進行不動產投資

以上兩種是投資不動產最常見的方式,第二種又比第一種多了一重資產保護的意義。但是華人朋友一定會想,萬一持有期間外國所有權人死亡,美國境內財產課美國遺產稅似乎很不划算,這時有沒有更好的方法?例如,由一個境外公司和美國人共同去組成一個美國 LLC,但因為管理的貢獻度不同,可以透過合夥管理契約約定,使得持股比例和利潤分成比例不同(見下一頁圖所示)。

另外,在 LLC 投資中如果引進境外的資金,並經過律師安排成為合格的「組合貸款合約(Portfolio Loan)」,LLC 支付境外借款利息時,外籍放款者可以享有利息免稅的優惠。「組合貸款合約」必須符合以下條件:

設立美國 LLC 配合組合貸款合約的投資架構,圖示如下:

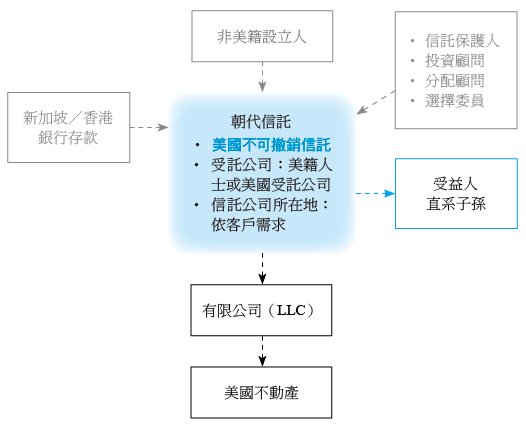

當 LLC 由境外公司持有,境外公司除了就取得的 K-1 表上之利潤分配須先繳納所得稅(由 LLC 協助境外公司股東扣繳 21%)之外,只要與美國業務有關的稅後盈餘(Effectively Connected Earnings and Profits,ECEP)沒有重新投資於美國,那麼境外公司則須就約當股利金額(說明詳見下文),繳交 30% 的「分支機構利潤稅(Branch Profit Tax)」。

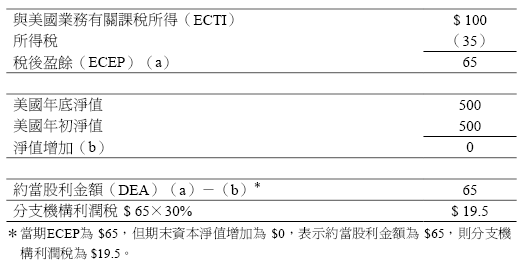

「分支機構利潤稅(Branch Profit Tax)」的計算:

分支機構利潤稅=30%×約當股利金額(Dividend Equivalent Amount)。約當股利金額概念類似於分配給股東的股利,最大的差別在於不管 LLC 有沒有實際分配利潤出去,只要 LLC 賺取了與美國業務有關的盈餘,該盈餘基本上都須課 30% 的分支機構稅,只是其中須視是否有重新投資於美國做些微調整。

該公司是否將資金「重新投資於美國」,主要看「美國淨值(US Net Equity,USNE:美國總資產-美國總負債)」於該年度增加還是減少。若美國淨值增加,表示公司將資金留於美國,則這部分暫不需課徵分支機構利潤稅,而是計入留在美國的「累積未稅盈餘(Accumulated ECEP)」。若美國淨值減少,美國政府便視此為將資金匯回外國公司,匯回部分便須負擔分支機構利潤稅。以下是計算約當股利金額的兩種情況:

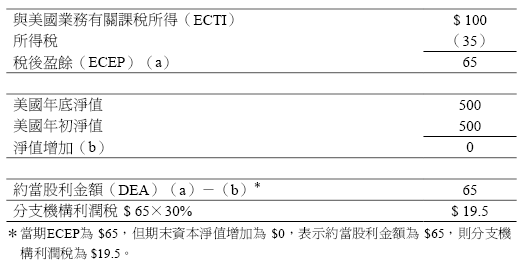

以下以簡例說明某外國公司投資美國 LLC 500 美元,就該年度盈利狀況及累積盈虧說明計算分支機構利潤稅:

範例一:外國公司投資美國淨值沒有變化。假設外國公司分得來自 LLC 收益 100 美元,外國公司所需繳納所得稅金為 35 美元,扣掉所得稅金後其 ECEP 為 65 美元,因利潤全數匯回外國公司,外國公司投資美國公司期末資本淨值仍為 500 美元。

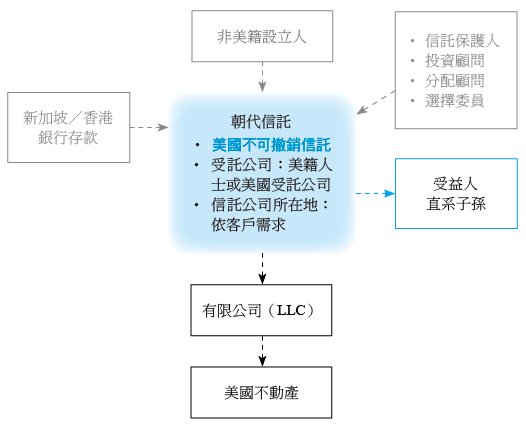

範例二:外國公司投資美國淨值增加,部分資金留在美國不分配。假設外國公司收到美國分配之 ECEP 30 美元,且期初淨資產為 520 美元,其中包含 20 美元之前期累積未稅盈餘,經部分利潤分配回外國公司後,期末淨資產為 545 美元。

範例三:美國淨值減少,資金視同匯出美國。假設外國分公司收到美國分配之 ECEP 30 美元,且期初淨資產為 505 美元,其中包含 5 美元之前期累積未稅盈餘,除利潤全數分配,外加部分資本返還予外國公司後,年底淨資產為 495 美元。

範例四:外國公司投資美國資產由於虧損而減少。假設外國公司收到美國分配之 ECEP 虧損為負 20 美元,且期初淨資產為 505 美元,其中包含 5 美元之前期累積未稅盈餘,經部分資本返還後,年底淨資產為 475 美元。

如何避免分支機構利潤稅?

若需要避免「分支機構利潤稅」的產生就必須在分配利潤前,「完全清算(Complete Termination)」在美國之分公司,所謂完全清算,須符合下列之條件:

1. 外國公司不應再持有任何美國資產,或是外國公司全體股東決定結束公司,並且在決議年度結束前清算掉所有美國資產與負債。

2. 清算後三年內,外國公司與關係人不可以使用前美國資產進行營運。

3. 清算後三年內不可以有美國境內與營運有關所得。

4. 簽署 8848 表,同意國稅局可以在清算後六年內追溯分支機構利潤稅。

關於如何避免「分支機構利潤稅」,最好在設計好的投資架構下進行,以便在清算時能較容易滿足以上之清算條件,在此建議投資之前先諮詢稅務專家。

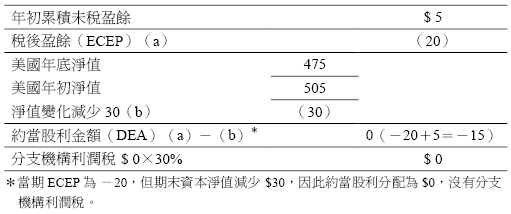

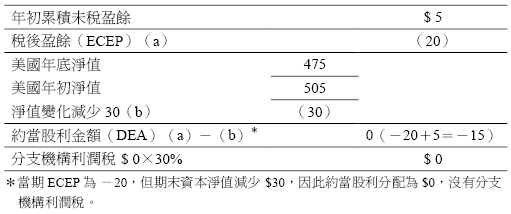

六、以美國不可撤銷信託持有美國房產

外籍人士亦可設立美國不可撤銷信託來持有美國的不動產,以稅務規劃的角度來看,信託設立人最好不要有成為美國稅務居民的動機,一旦打算設立信託便應開始於美國尋找適合的信託成立州、確認信託的委任律師草擬信託合約,並在美國信託成立完成後,向美國國稅局申請信託的「稅籍號碼(Tax ID)」,接下來設立人將欲購美國房產的現金自境外直接匯入美國不可撤銷信託帳戶,再由不可撤銷信託成立 LLC 以購置美國不動產。在設立人自境外匯入不可撤銷信託的次一年度,由受託人向美國國稅局申報 3520 表,揭露不可撤銷信託自境外受贈資金的事實。

信託成立後,每一年受託人應向美國國稅局遞交 1041 表申報信託所得稅。信託與美籍個人的所得稅率最高均為 37%,若所得達一定的門檻亦需負擔淨投資收益稅 3.8%,如果信託出售長期持有的不動產,與美籍個人報稅一樣,亦可享用長期資本利得優惠稅率(最高稅率 20%)。至於誰應負擔所得稅負,應視信託合約如何規範。一般來說,資本利得會在信託內課稅並滾入本金,而受益人則就信託分配繳納個人所得稅。然而信託合約最大的好處就是富有彈性,如何藉由分配的規劃進行財富管理,可以與專業稅務人員做更進一步討論。

以本方法購置美國不動產之主要優點是:境外資金進入美國,未來資金可永久在美國投資運用、孳息、分配受益、避免遺囑(Will)可能產生之未來遺產分配爭議且可避免家族財產傳承時,在美國被課一次又一次的贈與稅或遺產稅,又能避免家族財產遭受惡意第三者如「債權人(Creditors)」或欲離婚配偶之請求。但在使用此種架構時應特別注意,美國不可撤銷信託應先完整成立,即應於信託合約簽署完成、信託銀行帳戶開立好、及境外資金進入信託帳戶,才可開始尋求欲投資之不動產;如果設立人已確定要購置之不動產標的,再進行不可撤銷信託之成立,未來可能會被美國國稅局認定為外國人贈與美國境內資產,未來發生贈與或遺產事實可能遭課贈與稅或遺產稅;不可不慎。美國不可撤銷信託的說明詳見本書 Q33。

結語

以上本篇章中比較圖表,僅將幾種可能架構的課稅規定做出彙總比較,須視各項投資美國不動產計劃規模、不動產性質以及客戶主要目的等條件後,才能依據個案建議最佳的投資架構。採取此資產配置前,宜請教專業會計師來考慮可能的稅負問題。

張太太是上海市人,在上海從事房地產業多年,有相當豐富的房地產投資經驗。具有投資頭腦的她認為目前美國房地產業雖然不景氣,但卻是個進場投資的好時機,等到將來美國房地產市場回暖時,一定能有不錯的獲利。

不過張太太並沒有投資外國房地產的實際經驗,因此也無法建議客戶哪種投資方式較適合他們。張太太當然知道投資美國房地產還要考慮各種繁雜的美國稅,因此,在建議及幫助客人投資前,張太太想要瞭解投資美國不動產的各種途徑及各種不同投資方式可能帶來的稅務後果。'

專家解析

如果外國人在美國購買房子的用途是為了給美國籍的家人使用,建議以「外國人直接贈與」的方式來進行,也就是由外國人從國外贈與資金給美國籍親屬購買房子會是最實際的做法。理由是在房子出售時,如果可以符合所有權人自用的條件的話,出售房屋的資本利得(售價-成本-費用等)單身者可享有 25 萬美元的免稅額(已婚合併申報者則有 50 萬美元的免稅額),和其它持有方式相比,直接由美國籍親屬購買使用的節稅效果最直接有效,同時也沒有外國人持有不動產可能面臨的遺產稅風險。本篇以下則不再討論自用,著重在透過不動產投資將衍生的稅負問題。

一般來說,外國人(非美國居民或是非美國公民)在美國購買不動產是沒有限制的,而華人最常見的不動產投資就是購買或投資公寓及飯店。若想投資不動產來出租的話,建議在投資的起點就要考慮以下幾點:

一、金額大小;

二、準備投資的期間;

三、投資的用途及管理方式;

四、稅負的部分要考慮到以下:

1. 持有期間產生的所得,一般來說是指出租收入;

2. 當地每年的房產稅;

3. 出售時的課稅方式;

4. 若持有人在持有期間死亡,是否要課遺產稅?

在選擇投資標的時,基本上最應該要考慮的有成本、每年應繳的稅、貸款(加上利息)等,這些都考慮清楚後再考慮是否要購入投資標的。以下我們就稅負的部分來闡述幾種外國人投資美國不動產的方式,其它購買及投資細節,當事人可諮詢相關的投資專家。

外國人直接持有是最直接也最簡單的方式,就是外國人將錢匯至美國購屋,不足的部分再向當地銀行貸款,但若在美國無任何信用及交易記錄者貸款可能會遭拒。不動產的持有可依照持有的狀況來說明:

1. 持有期間:若每年都有租金收入,則需要繳稅;繳稅的計算方式有兩種可供選擇,我們用右頁表格來說明(單位:美元)。

要選擇「總額法」或是「淨額法」應該是視持有人是否積極參與管理(註1),試算過後才知道,因為投資不動產有經營方面的成本(貸款、稅捐等)要考慮,雖然「淨額法」算式較為複雜卻比「總額法」要划算。倘若該國與美國有租稅協定,就可能以總額法計算會較為划算,如何做出選擇規劃必須與專業人員聯繫,試算以取得合理結論。

2. 出售:如果持有期間沒有超過一年,就按照一般累進稅率來計算所得稅;如果持有期間超過一年,則視為長期持有,依個人所得稅率的不同,可以長期資本利得優惠稅率計算稅額,最高優惠稅率不超過 20%(2019 年),某些特殊情況則可能是以 25% 或 28% 來計算稅額(註2)。但要注意的是,外國人在美國賣屋,美國國稅局為避免外國人把出售款直接全部匯走,因此會先扣繳售價的 15%,等到出售次年,外國人可申報 1040NR 表,找補稅金。

註1:參考美國國稅局「Foreign Person Receiving Rental Income from U.S. Real Property」。

註2:參考美國國稅局「Ten Important Facts about Capital Gains and Losses」。

3. 持有人死亡:外國人在世時在美國境內所持有的不動產,死亡後要繳美國遺產稅。目前外國人的遺產申報門檻為60,000 美元,稅金扣抵為 13,000 美元(2019 年),超過此金額的遺產價值就需要繳納遺產稅,稅率最高為 40%。但如果是美國銀行存款對外國人來說不屬於美國境內遺產,是不需要課徵遺產稅的。因此如果在過世前處分不動產雖然會產生所得稅但不會有遺產稅。如果繳交遺產稅繼承取得該筆不動產,之後繼承人處分時,成本就會是遺產繼承時(或六個月後)的市價。

二、提列費用有何相關規定?若有出租損失該如何申報?

在美國從事出租活動是可以提列相關費用的,原則上以房東有實際負擔的費用才可以提列,例如:水電、管理費等等,另外還有像是貸款利息、房產稅、保險費都是可以提列的費用,上述費用納稅人提列後都需要妥善保存相關費用單據,避免日後美國稅局稽查而無法提出適當證明。一般而言大多數納稅人的出租活動都屬於「被動活動」,在美國稅局的規定下「被動活動」所產生的損失僅能與被動之相關收益互抵,但只要納稅人在出租活動期間有「積極參與(Active Participate)」管理,就能符合美國稅局的特殊規定,在納稅人有「積極參與」的條件下,納稅人最多每年可以抵扣 25,000 美元的損失,但細部規定及計算建議讀者還是詢問專業會計師,以免對於規定的適用與否或是錯誤計算而導致美國稅局要求補稅。

三、房屋折舊以及提列房屋折舊對於未來出售有何影響?

房屋折舊是一種購入成本在耐用年限內的攤銷,美國稅局對於折舊提列也有嚴格規定,我們可以把房產類型區分為「出租用住宅(Residential Rental Property)」及「非住宅不動產(Nonresidential Real Property)」,根據美國稅局規定「出租用住宅」的耐用年限為 27.5 年「非住宅不動產」為 39 年,房產啟用的第一個月會被視作不完整的折舊月份,慣例會以 0.5 個月來做計算。雖然在出租期間納稅人可以提列折舊費用享受降低租金收入的優惠,然而在未來出售如有產生資本利得時,因為納稅人提列過折舊費用,所以部分金額不能享有長期資本利得的優惠稅率,例如:張太太一共提列了 5 萬美元的折舊費用,出售房產時一共有 12 萬美元的利得,因為美國稅局的規定,張太太必須要從 12 萬美元的資本利得中分出 5 萬美元並用 25% 稅率計算稅金,僅有 7 萬美元可以適用長期資本利得的優惠稅率。

在美國的華人常聽到 LLC 這個名詞,LLC 指的是「有限責任公司(Limited Liability Company)」。透過 LLC 在美國投資不動產的好處是,LLC 本身營運或借貸產生的負債求償上限為 LLC 資產的價值。股東若因個人行為產生的債務,其債權人基本上只能對 LLC 分配至該股東的盈餘主張,很難對該 LLC 執行;也就是說 LLC 可以將個人資產風險做一定程度的區隔,但 LLC 應準備「經營協議(Operating Agreement)」(LLC 章程的一部分),並需設計為如「股東會(membership)」(LLC的股東稱為 member)的樣式才確實具有資產保護的作用,如此債權人對 LLC 仍須遵照其 「經營協議」 的規範,無法對該股東的持份主張。日後萬一有法律爭議,例如房產發生火災或其它意外,這些法律責任不會殃及個人。但是外國人透過 LLC 投資,在稅負上卻可以選擇以個人身分或一般公司來課稅。若以個人的身分來課稅,其稅負上的效果和上述「外國人直接持有」一樣,可享有較為划算的繳稅方式;若是以一般公司身分持有來課稅的話,會變成雙重課稅(公司所得稅和個人所得稅),較為不利。

另外,僅有單一個人股東的 LLC 被視為「無行企業實體 (Disregarded Entity)」(不申報 1120 表),但 2018 年開始由單一非美國人股東設立 LLC,稱為 Foreign-owned U.S. Disregarded Entity(Foreign-owned U.S. DE)要開始揭露與關係人之間的交易,並申報 5472 表及部分1120 表。

沒申報或是蓄意漏報及偽造,罰金現在已經提高為 25,000美元。 為了家族財產傳承計劃所設立的 Foreign-owned U.S DE,應該要開始檢視並評估其出資額及每年的分配額,因這些交易都將需要揭露於 5472 表。

五、外國公司與美籍人士共同投資LLC/LLP再進行不動產投資

以上兩種是投資不動產最常見的方式,第二種又比第一種多了一重資產保護的意義。但是華人朋友一定會想,萬一持有期間外國所有權人死亡,美國境內財產課美國遺產稅似乎很不划算,這時有沒有更好的方法?例如,由一個境外公司和美國人共同去組成一個美國 LLC,但因為管理的貢獻度不同,可以透過合夥管理契約約定,使得持股比例和利潤分成比例不同(見下一頁圖所示)。

另外,在 LLC 投資中如果引進境外的資金,並經過律師安排成為合格的「組合貸款合約(Portfolio Loan)」,LLC 支付境外借款利息時,外籍放款者可以享有利息免稅的優惠。「組合貸款合約」必須符合以下條件:

- 外國放款人不可以持有 LLC 的 10% 以上的股權。

- 借款利率必須固定,不可浮動,例如不可與 LLC 的獲利或資產價值連動。

- 公司內部必須記錄該借款合約,但僅限於公司內部的作業文件。

- 放款人不可以是關係人(此關係人不包含旁系親屬)。

- 借款期間長短並無限制,只要借款期間與對應的利率有符合規定。

- LLC 借款的資本與負債比例最高為 3:7。故購買 500 萬的美國房地產,則建議資本額 150 萬,最多借款 350 萬元。

- 借款通常會有設定抵押品,例如以 LLC 持有的不動產作抵押設定。

- 利息必須合理,不能過低或太高,最低不能低於 IRS 規定的借款利率,但不能高過規定的最高利息;目前貸款利息大約在 3~10% 之間。

- 每一年公司必需請外國放款人簽 W-8 表,以確定該外國放款人確實不具有美國稅務居民身分。

設立美國 LLC 配合組合貸款合約的投資架構,圖示如下:

當 LLC 由境外公司持有,境外公司除了就取得的 K-1 表上之利潤分配須先繳納所得稅(由 LLC 協助境外公司股東扣繳 21%)之外,只要與美國業務有關的稅後盈餘(Effectively Connected Earnings and Profits,ECEP)沒有重新投資於美國,那麼境外公司則須就約當股利金額(說明詳見下文),繳交 30% 的「分支機構利潤稅(Branch Profit Tax)」。

「分支機構利潤稅(Branch Profit Tax)」的計算:

分支機構利潤稅=30%×約當股利金額(Dividend Equivalent Amount)。約當股利金額概念類似於分配給股東的股利,最大的差別在於不管 LLC 有沒有實際分配利潤出去,只要 LLC 賺取了與美國業務有關的盈餘,該盈餘基本上都須課 30% 的分支機構稅,只是其中須視是否有重新投資於美國做些微調整。

該公司是否將資金「重新投資於美國」,主要看「美國淨值(US Net Equity,USNE:美國總資產-美國總負債)」於該年度增加還是減少。若美國淨值增加,表示公司將資金留於美國,則這部分暫不需課徵分支機構利潤稅,而是計入留在美國的「累積未稅盈餘(Accumulated ECEP)」。若美國淨值減少,美國政府便視此為將資金匯回外國公司,匯回部分便須負擔分支機構利潤稅。以下是計算約當股利金額的兩種情況:

以下以簡例說明某外國公司投資美國 LLC 500 美元,就該年度盈利狀況及累積盈虧說明計算分支機構利潤稅:

範例一:外國公司投資美國淨值沒有變化。假設外國公司分得來自 LLC 收益 100 美元,外國公司所需繳納所得稅金為 35 美元,扣掉所得稅金後其 ECEP 為 65 美元,因利潤全數匯回外國公司,外國公司投資美國公司期末資本淨值仍為 500 美元。

範例二:外國公司投資美國淨值增加,部分資金留在美國不分配。假設外國公司收到美國分配之 ECEP 30 美元,且期初淨資產為 520 美元,其中包含 20 美元之前期累積未稅盈餘,經部分利潤分配回外國公司後,期末淨資產為 545 美元。

範例三:美國淨值減少,資金視同匯出美國。假設外國分公司收到美國分配之 ECEP 30 美元,且期初淨資產為 505 美元,其中包含 5 美元之前期累積未稅盈餘,除利潤全數分配,外加部分資本返還予外國公司後,年底淨資產為 495 美元。

範例四:外國公司投資美國資產由於虧損而減少。假設外國公司收到美國分配之 ECEP 虧損為負 20 美元,且期初淨資產為 505 美元,其中包含 5 美元之前期累積未稅盈餘,經部分資本返還後,年底淨資產為 475 美元。

如何避免分支機構利潤稅?

若需要避免「分支機構利潤稅」的產生就必須在分配利潤前,「完全清算(Complete Termination)」在美國之分公司,所謂完全清算,須符合下列之條件:

1. 外國公司不應再持有任何美國資產,或是外國公司全體股東決定結束公司,並且在決議年度結束前清算掉所有美國資產與負債。

2. 清算後三年內,外國公司與關係人不可以使用前美國資產進行營運。

3. 清算後三年內不可以有美國境內與營運有關所得。

4. 簽署 8848 表,同意國稅局可以在清算後六年內追溯分支機構利潤稅。

關於如何避免「分支機構利潤稅」,最好在設計好的投資架構下進行,以便在清算時能較容易滿足以上之清算條件,在此建議投資之前先諮詢稅務專家。

六、以美國不可撤銷信託持有美國房產

外籍人士亦可設立美國不可撤銷信託來持有美國的不動產,以稅務規劃的角度來看,信託設立人最好不要有成為美國稅務居民的動機,一旦打算設立信託便應開始於美國尋找適合的信託成立州、確認信託的委任律師草擬信託合約,並在美國信託成立完成後,向美國國稅局申請信託的「稅籍號碼(Tax ID)」,接下來設立人將欲購美國房產的現金自境外直接匯入美國不可撤銷信託帳戶,再由不可撤銷信託成立 LLC 以購置美國不動產。在設立人自境外匯入不可撤銷信託的次一年度,由受託人向美國國稅局申報 3520 表,揭露不可撤銷信託自境外受贈資金的事實。

信託成立後,每一年受託人應向美國國稅局遞交 1041 表申報信託所得稅。信託與美籍個人的所得稅率最高均為 37%,若所得達一定的門檻亦需負擔淨投資收益稅 3.8%,如果信託出售長期持有的不動產,與美籍個人報稅一樣,亦可享用長期資本利得優惠稅率(最高稅率 20%)。至於誰應負擔所得稅負,應視信託合約如何規範。一般來說,資本利得會在信託內課稅並滾入本金,而受益人則就信託分配繳納個人所得稅。然而信託合約最大的好處就是富有彈性,如何藉由分配的規劃進行財富管理,可以與專業稅務人員做更進一步討論。

以本方法購置美國不動產之主要優點是:境外資金進入美國,未來資金可永久在美國投資運用、孳息、分配受益、避免遺囑(Will)可能產生之未來遺產分配爭議且可避免家族財產傳承時,在美國被課一次又一次的贈與稅或遺產稅,又能避免家族財產遭受惡意第三者如「債權人(Creditors)」或欲離婚配偶之請求。但在使用此種架構時應特別注意,美國不可撤銷信託應先完整成立,即應於信託合約簽署完成、信託銀行帳戶開立好、及境外資金進入信託帳戶,才可開始尋求欲投資之不動產;如果設立人已確定要購置之不動產標的,再進行不可撤銷信託之成立,未來可能會被美國國稅局認定為外國人贈與美國境內資產,未來發生贈與或遺產事實可能遭課贈與稅或遺產稅;不可不慎。美國不可撤銷信託的說明詳見本書 Q33。

結語

以上本篇章中比較圖表,僅將幾種可能架構的課稅規定做出彙總比較,須視各項投資美國不動產計劃規模、不動產性質以及客戶主要目的等條件後,才能依據個案建議最佳的投資架構。採取此資產配置前,宜請教專業會計師來考慮可能的稅負問題。