專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q13 投資移民項目會產生甚麼利益?收到K-1後申報者應注意甚麼事項?

案例

來自台中的 王醫師申請投資移民(EB-5)通過後,在 2019 年 9 月底持綠卡登陸美國。他投資項目是一個位於紐約州的建築公司,計劃在紐約地區蓋一座商場,但在投資募款期間正值施工階段,尚未有任何收入。

翌年的三月初,王先生收到移民公司轉寄給他的信,是來自於美國投資項目公司。信中含有一張 500 美元的支票,以及一份 K-1表。K-1表上第一欄有9,000 美元的商業損失,而第五欄有9,500 美元的利息收益。王先生認為只是多了500 美元的收入,估計應該也繳不到多少美國稅,便將K-1表一併提供給美國會計師準備稅表,卻發現會計師將9,500 美元利息全部計入所得,稅金一下就多了900美元,竟然比美國投資項目公司發給他的支票還高!王先生覺得一定是會計師搞錯了,希望能多諮詢其它會計師的意見。

專家解析

大部分移民項目公司是屬於「有限合夥企業(Limited Partnership)」,而依照美國國稅局的規定,有限合夥企業一般屬於「非稅務申報個體」(Pass-through Entity),其收入將全部回歸到所有者個人身上,由個人申報所得並繳納稅金。換句話說,合夥企業本身並不需要申報企業所得稅,僅須提供給國稅局 1065 表以披露整年度企業的營運結果,並同時將收入和費用等資料依合夥人持股比例分配,統整於每一位合夥人的 K-1 表上,在每年年度結束後的 3 月 15 日前提供給各個合夥人,讓合夥人作為報稅依據。由於 K-1 表是分配合夥企業的營運結果而非只有分配利潤,所以合夥企業一定要每年發 K-1 表給所有的合夥人。因此在此特別提醒讀者,如辦理 EB-5 投資移民的人在所得稅申報期限前還未收到 K-1 表,務必詢問移民公司是否已經拿到該表,或者請移民公司代為聯繫項目公司。

案例中,王先生疑惑為何實際收入與申報金額不一致。筆者在此將合夥企業以及個人徵稅分開來說明解釋,比較容易理解。

首先一般公司的記帳原則是從銷售額開始計算,逐項減去各種相關成本及費用會得到稅前利潤,之後再試算稅金取得淨利潤,假設公司不保留任何盈餘,則會以股息方式將淨利潤依照持股比例發給所有股東。反觀合夥企業的規定是,無論實際上是否將最終收益返還給個人或者留在公司做營運上的使用,盈虧都將回歸到每位合夥人來申報所得稅,也就是說,合夥人實際拿到的分配,跟 K-1 表分配的所得常常是不一樣的。

另外值得注意的是,個人美國稅的部分一般都是全部加總後,以累進稅率的方式去計算,但其中還是會有些例外。這些例外可能是實際徵課稅率較為優惠,或者因為收入性質不能互抵的限制。比如說,某些特定的股息(Qualified Dividends)和資本利得(Capital Gain)會有較低的稅率,也或者是被動性所得(Passive Activity Income)項目相關的損失不能與其它項目的收益互抵。基於上述原因,納稅人會發現收到的 K-1 表上,會有多個欄位標註不同的項目。

如需了解美國稅法在收入上能否互抵的概念,可能已經超過本書的用意,但簡單的原則是,收入可分為三大類別:

一、個人勞務所得(Personal Service Income),例如勞務所得及經營事業的營收。

二、投資型所得(Portfolio Income),例如利息、股息和權利金等。

三、被動性所得(Passive Activity Income),例如租金及一些非經商或勞力相關所得。

美國國稅局為避免個人使用「創造性會計原則(Creative Accounting)」來創造書面上的損失,以降低個人稅負,因而規定各項損失不能抵另外一項的收入。

在本案例中,由於王先生是有限合夥人,屬於被動性的投資這個合夥企業,並未參與實際營運,所以他的商業損失是屬於被動性損失,而合夥企業投資產生的利息收益,則屬於投資型所得,因此在申報時兩個金額並不能夠互抵。但這不代表王先生的損失就不見了,該損失會被紀錄在王先生的 8582 表中,計算當年度可扣抵額以及年度有被動性所得或該投資項目處分時便可抵用。

結語

雖然本案例是很典型的 EB-5 新移民會遇到的情況,但由於每個人的狀況或多或少會不一樣,建議應向專業人士或者會計師詳談,提供個人所得及 K-1 表,較能準確地得到稅務訊息。

另外要特別提醒讀者,雖然合夥企業規定最遲應提供 K-1 表的期限是 3 月 15 日,但企業也可以申請延期半年至 9 月 15 日之前完成申報,故實務上很多新移民常常在個人所得稅申報期限 4 月 15 日之後才收到 K-1 表,造成個人所得稅也必需一併申請延期。

如上一題說明,在 4 月 15 日辦理延期時要一併繳足當年度的稅金。但若延期時還未收到 K-1 表,在有限的資訊下,即使是經驗豐富的會計師,也難以準確地算出應繳稅金,實務上也常常發生因缺少 K-1 表,造成低估個人所得稅的情形。所以建議讀者應寧可高估 K-1 表的收益,在稅表延期時繳足稅金,以免短繳稅金產生相關利息處罰。

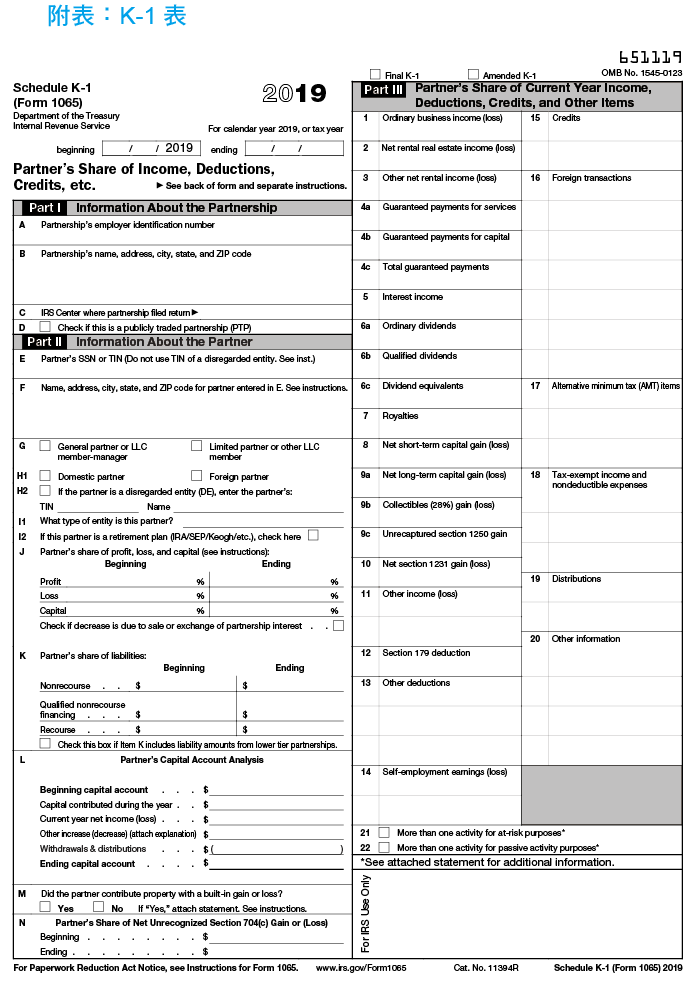

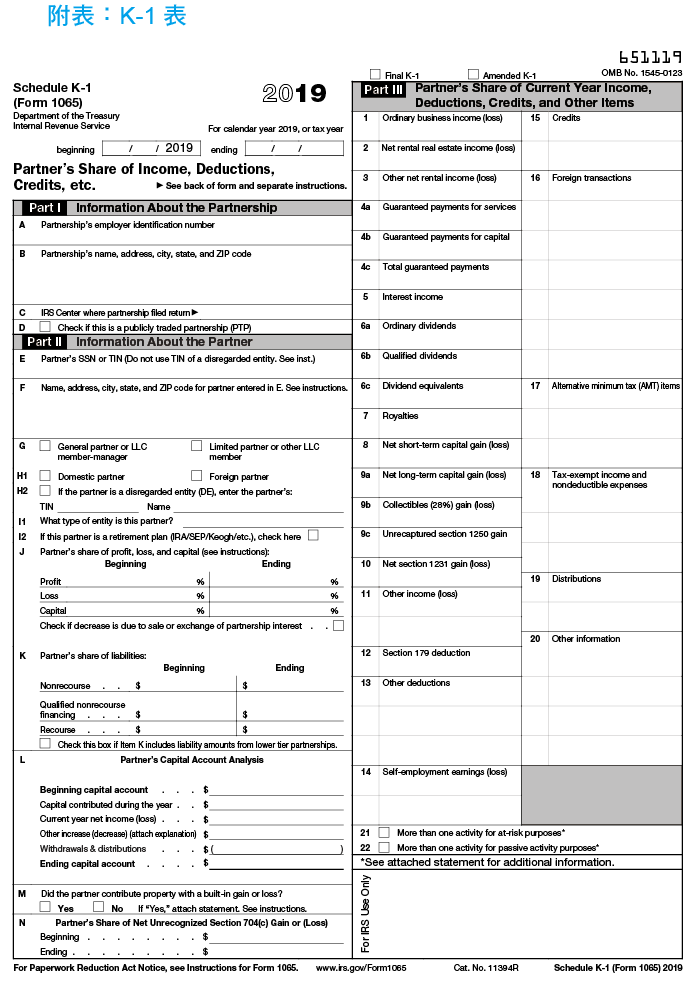

以下提供 K-1 表供讀者參考。

來自台中的 王醫師申請投資移民(EB-5)通過後,在 2019 年 9 月底持綠卡登陸美國。他投資項目是一個位於紐約州的建築公司,計劃在紐約地區蓋一座商場,但在投資募款期間正值施工階段,尚未有任何收入。

翌年的三月初,王先生收到移民公司轉寄給他的信,是來自於美國投資項目公司。信中含有一張 500 美元的支票,以及一份 K-1表。K-1表上第一欄有9,000 美元的商業損失,而第五欄有9,500 美元的利息收益。王先生認為只是多了500 美元的收入,估計應該也繳不到多少美國稅,便將K-1表一併提供給美國會計師準備稅表,卻發現會計師將9,500 美元利息全部計入所得,稅金一下就多了900美元,竟然比美國投資項目公司發給他的支票還高!王先生覺得一定是會計師搞錯了,希望能多諮詢其它會計師的意見。

專家解析

大部分移民項目公司是屬於「有限合夥企業(Limited Partnership)」,而依照美國國稅局的規定,有限合夥企業一般屬於「非稅務申報個體」(Pass-through Entity),其收入將全部回歸到所有者個人身上,由個人申報所得並繳納稅金。換句話說,合夥企業本身並不需要申報企業所得稅,僅須提供給國稅局 1065 表以披露整年度企業的營運結果,並同時將收入和費用等資料依合夥人持股比例分配,統整於每一位合夥人的 K-1 表上,在每年年度結束後的 3 月 15 日前提供給各個合夥人,讓合夥人作為報稅依據。由於 K-1 表是分配合夥企業的營運結果而非只有分配利潤,所以合夥企業一定要每年發 K-1 表給所有的合夥人。因此在此特別提醒讀者,如辦理 EB-5 投資移民的人在所得稅申報期限前還未收到 K-1 表,務必詢問移民公司是否已經拿到該表,或者請移民公司代為聯繫項目公司。

案例中,王先生疑惑為何實際收入與申報金額不一致。筆者在此將合夥企業以及個人徵稅分開來說明解釋,比較容易理解。

首先一般公司的記帳原則是從銷售額開始計算,逐項減去各種相關成本及費用會得到稅前利潤,之後再試算稅金取得淨利潤,假設公司不保留任何盈餘,則會以股息方式將淨利潤依照持股比例發給所有股東。反觀合夥企業的規定是,無論實際上是否將最終收益返還給個人或者留在公司做營運上的使用,盈虧都將回歸到每位合夥人來申報所得稅,也就是說,合夥人實際拿到的分配,跟 K-1 表分配的所得常常是不一樣的。

另外值得注意的是,個人美國稅的部分一般都是全部加總後,以累進稅率的方式去計算,但其中還是會有些例外。這些例外可能是實際徵課稅率較為優惠,或者因為收入性質不能互抵的限制。比如說,某些特定的股息(Qualified Dividends)和資本利得(Capital Gain)會有較低的稅率,也或者是被動性所得(Passive Activity Income)項目相關的損失不能與其它項目的收益互抵。基於上述原因,納稅人會發現收到的 K-1 表上,會有多個欄位標註不同的項目。

如需了解美國稅法在收入上能否互抵的概念,可能已經超過本書的用意,但簡單的原則是,收入可分為三大類別:

一、個人勞務所得(Personal Service Income),例如勞務所得及經營事業的營收。

二、投資型所得(Portfolio Income),例如利息、股息和權利金等。

三、被動性所得(Passive Activity Income),例如租金及一些非經商或勞力相關所得。

美國國稅局為避免個人使用「創造性會計原則(Creative Accounting)」來創造書面上的損失,以降低個人稅負,因而規定各項損失不能抵另外一項的收入。

在本案例中,由於王先生是有限合夥人,屬於被動性的投資這個合夥企業,並未參與實際營運,所以他的商業損失是屬於被動性損失,而合夥企業投資產生的利息收益,則屬於投資型所得,因此在申報時兩個金額並不能夠互抵。但這不代表王先生的損失就不見了,該損失會被紀錄在王先生的 8582 表中,計算當年度可扣抵額以及年度有被動性所得或該投資項目處分時便可抵用。

結語

雖然本案例是很典型的 EB-5 新移民會遇到的情況,但由於每個人的狀況或多或少會不一樣,建議應向專業人士或者會計師詳談,提供個人所得及 K-1 表,較能準確地得到稅務訊息。

另外要特別提醒讀者,雖然合夥企業規定最遲應提供 K-1 表的期限是 3 月 15 日,但企業也可以申請延期半年至 9 月 15 日之前完成申報,故實務上很多新移民常常在個人所得稅申報期限 4 月 15 日之後才收到 K-1 表,造成個人所得稅也必需一併申請延期。

如上一題說明,在 4 月 15 日辦理延期時要一併繳足當年度的稅金。但若延期時還未收到 K-1 表,在有限的資訊下,即使是經驗豐富的會計師,也難以準確地算出應繳稅金,實務上也常常發生因缺少 K-1 表,造成低估個人所得稅的情形。所以建議讀者應寧可高估 K-1 表的收益,在稅表延期時繳足稅金,以免短繳稅金產生相關利息處罰。

以下提供 K-1 表供讀者參考。