專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q9 對於非美國籍但常出差去美國的外國人士來說,甚麼樣的情況下會被視為美國收入課稅?

案例

王小姐是台北知名企業的員工,並不是美國公民或居民。由於王小姐英文能力極佳,時常被派遣到該公司的美國子公司出差。過去出差的時間都很短,各為 2017 年 75 天,2018 年60 天,2019 年 52 天。

但由於公司業務量逐漸增加,王小姐在美國出差的時間及機會也慢慢增多。為了工作與生活方便起見,王小姐認為,應該在美國的銀行開立一個個人戶頭,存入一些美元,以備不時之需。

王小姐是公司的財務人員,所以在開戶前,她想要知道非美國公民或居民在銀行開戶後如有利息應如何處理?另外,薪水都由台灣台北公司支付,是否需要繳納美國稅?

專家解析

由於王小姐經常出差,其出差時間的長短對美國稅有很大影響,仍可根據 Publication 519 中相關規定說明所歸納的圖示,及王小姐的出差天數來判斷其納稅身分。

根據上圖,王小姐並未持有綠卡,她 2019 年在美國實際停留的天數超過了 31 天,但三年內的實際滯留天數不超過 183 天(52×1/6+60×1/3+75=103.6),所以,她在美國稅定義上的身分依然是非稅務居民。

針對情況類似王小姐的非稅務居民,其主要所得類別的說明如下:

利息所得

一般而言,根據美國稅法,非居民外國人(Non-Resident Alien)的銀行存款利息是不必課稅的,但必須是此存款利息不是與美國境內的商業活動有緊密關連而產生。所以,王小姐在美國的銀行的存款利息通常不會被課稅。

外國人在美國本地銀行或券商開戶,必需要持入境美國的有效護照,同時銀行行員或券商會給一張 W-8BEN 表(見附表一),請外國開戶人填寫與簽名。填寫與申報 W-8BEN 表主要目的有二:

一、確認開戶人或投資人之身分為非美國稅務居民。

二、確認外國人之外國國籍,因美國與大部分之國家均有租稅協定,因銀行或券商確定國籍才知道如何處理此客戶之稅務。

若在美國本地銀行簽了 W-8BEN 表之後,銀行便不會從利息扣繳利息的稅款,但若美國券商開戶投資,就不見得會免稅,部分投資項目雖然簽了 W-8BEN 還是會被扣繳 30% 稅額。目前香港與新加坡之商業銀行或私人銀行,因大部分投資產品均與美國有關,故於香港或新加坡欲開立銀行帳戶時,通常亦被要求簽署 W-8BEN 表。

另外要特別注意下列事項:

一、具有雙重國籍人士或以取得美國永久居留權者(俗稱綠卡者),切勿於美國本地銀行開戶或於香港或新加坡開戶時還簽署 W-8BEN 表,避免簽署後造成詐欺與偽造文書,觸犯美國之刑事責任。

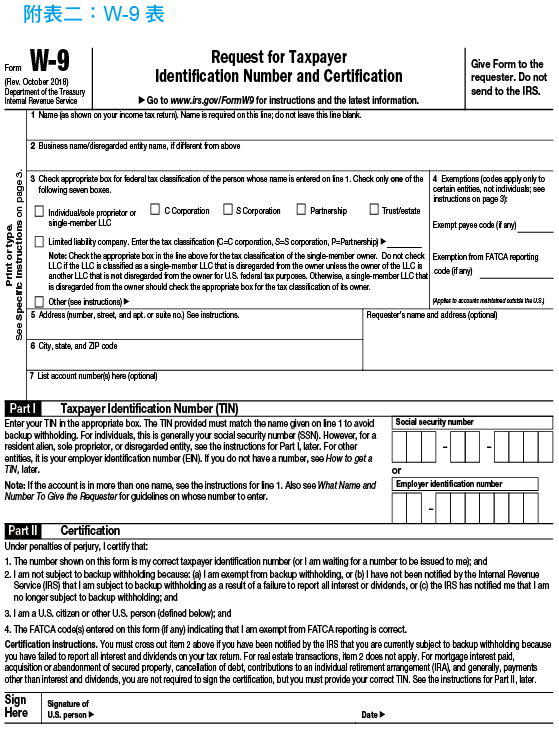

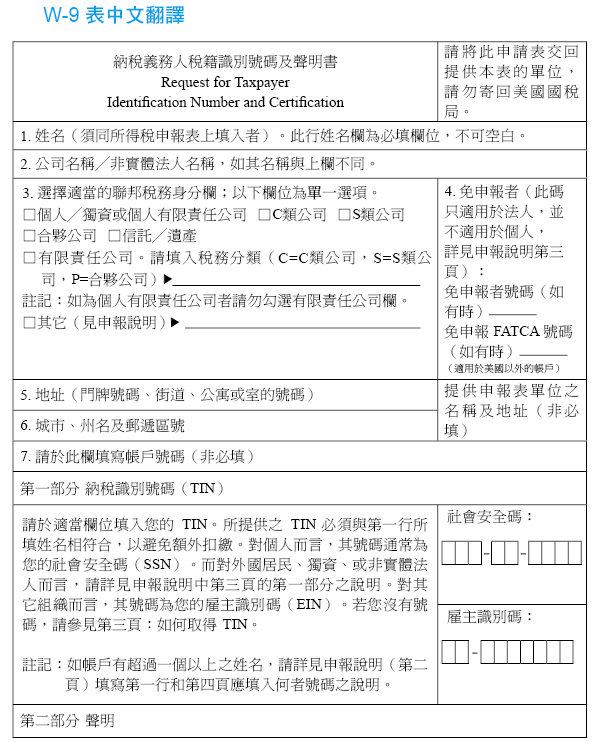

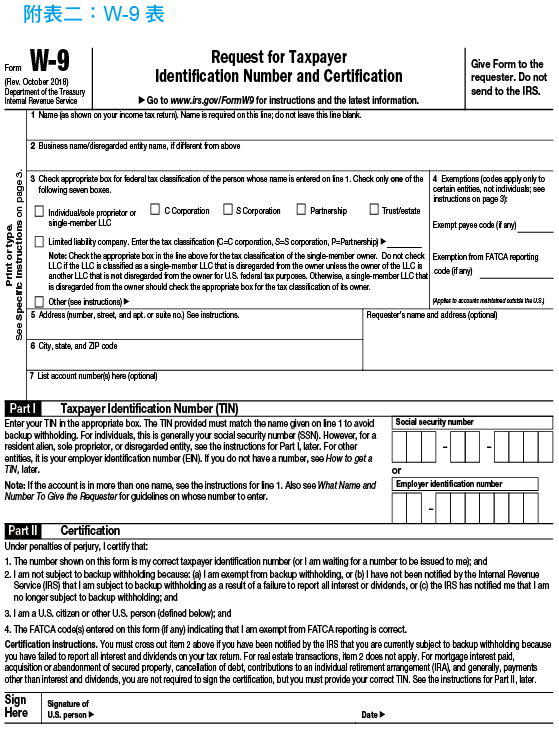

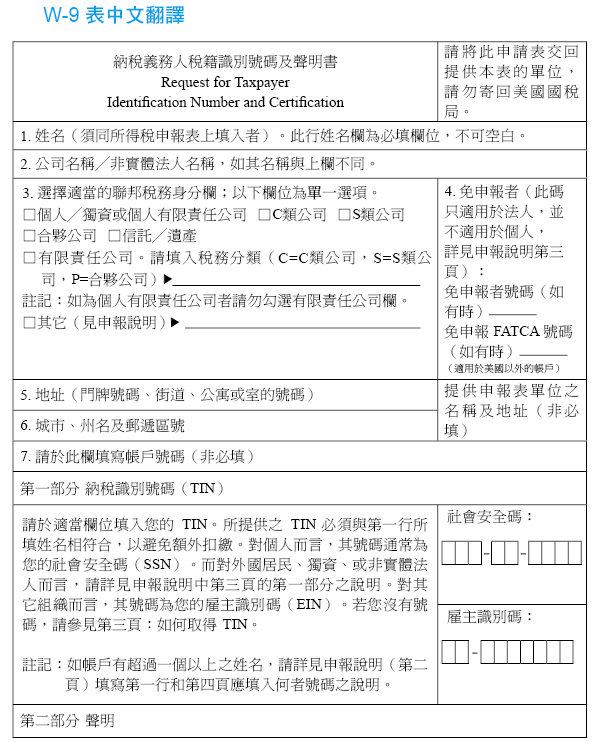

二、居住在美國境內之外籍人士,身分符合美國所得稅申報義務人者,請使用 W-9 表(見附表二)。因此填過 W-8BEN 表的人,一旦身分變為美國公民或永久居民,要另行填寫 W-9 表給銀行或券商。

三、W-8BEN 表上面的地址,最好是美國以外地區的地址,因為實務上若是留下美國境內的地址,銀行會一直來信詢問為何會有美國地址。

四、W-8BEN 表經常是每年要填一次,有時開戶一年後,銀行會寄 W-8BEN 表請當事人再填一次。如果不寄回已簽名的 W-8BEN 表,利息有可能會扣稅。

替外國雇主提供個人勞務

如果是在美國境內工作,原本是屬於美國的來源所得;但是如果所得是由外國雇主(Foreign Employer)支付,有可能免稅。

在美國境內以非居民外國人(Non-Resident Alien)身分提供個人勞務的所得,如果完全符合下面三項情況,就不需申報繳納美國稅:

一、當事人依照聘雇合約,以員工身分替一位外國雇主(非居民外國人、外國合夥組織或外國公司)提供個人勞務,而非從事美國境內的交易或營業行為;或者,當事人替美國雇主(美國公司、美國合夥組織、美國公民或居民)設立在國外的辦公室或營業處所工作。

二、當事人是以非居民外國人的身分短期停留在美國,而提供這些勞務;並且當事人單次或多次停留在美國境內的時間,一年累積不超過 90 天。

三、提供這些勞務所收到的報酬,不超過 3,000 美元。

王小姐出差期間的薪水,如果是由台灣公司支付,並且符合上述天數和報酬金額的限制,就不需申報繳納美國稅。

結語

如果外國人到美國出差,由於美國海關只管進不管出,應該自行記錄一年的出入境次數及天數,這將成為在所得稅上判斷是否為美國稅務居民或非稅務居民的重要依據。基本上,有兩個天數應該特別注意:183 天和 90 天。另外,如果到美國的銀行開戶,也記得表明自己的外國人身分,才可有利息免稅的適用。

王小姐是台北知名企業的員工,並不是美國公民或居民。由於王小姐英文能力極佳,時常被派遣到該公司的美國子公司出差。過去出差的時間都很短,各為 2017 年 75 天,2018 年60 天,2019 年 52 天。

但由於公司業務量逐漸增加,王小姐在美國出差的時間及機會也慢慢增多。為了工作與生活方便起見,王小姐認為,應該在美國的銀行開立一個個人戶頭,存入一些美元,以備不時之需。

王小姐是公司的財務人員,所以在開戶前,她想要知道非美國公民或居民在銀行開戶後如有利息應如何處理?另外,薪水都由台灣台北公司支付,是否需要繳納美國稅?

專家解析

由於王小姐經常出差,其出差時間的長短對美國稅有很大影響,仍可根據 Publication 519 中相關規定說明所歸納的圖示,及王小姐的出差天數來判斷其納稅身分。

根據上圖,王小姐並未持有綠卡,她 2019 年在美國實際停留的天數超過了 31 天,但三年內的實際滯留天數不超過 183 天(52×1/6+60×1/3+75=103.6),所以,她在美國稅定義上的身分依然是非稅務居民。

針對情況類似王小姐的非稅務居民,其主要所得類別的說明如下:

利息所得

一般而言,根據美國稅法,非居民外國人(Non-Resident Alien)的銀行存款利息是不必課稅的,但必須是此存款利息不是與美國境內的商業活動有緊密關連而產生。所以,王小姐在美國的銀行的存款利息通常不會被課稅。

外國人在美國本地銀行或券商開戶,必需要持入境美國的有效護照,同時銀行行員或券商會給一張 W-8BEN 表(見附表一),請外國開戶人填寫與簽名。填寫與申報 W-8BEN 表主要目的有二:

一、確認開戶人或投資人之身分為非美國稅務居民。

二、確認外國人之外國國籍,因美國與大部分之國家均有租稅協定,因銀行或券商確定國籍才知道如何處理此客戶之稅務。

若在美國本地銀行簽了 W-8BEN 表之後,銀行便不會從利息扣繳利息的稅款,但若美國券商開戶投資,就不見得會免稅,部分投資項目雖然簽了 W-8BEN 還是會被扣繳 30% 稅額。目前香港與新加坡之商業銀行或私人銀行,因大部分投資產品均與美國有關,故於香港或新加坡欲開立銀行帳戶時,通常亦被要求簽署 W-8BEN 表。

另外要特別注意下列事項:

一、具有雙重國籍人士或以取得美國永久居留權者(俗稱綠卡者),切勿於美國本地銀行開戶或於香港或新加坡開戶時還簽署 W-8BEN 表,避免簽署後造成詐欺與偽造文書,觸犯美國之刑事責任。

二、居住在美國境內之外籍人士,身分符合美國所得稅申報義務人者,請使用 W-9 表(見附表二)。因此填過 W-8BEN 表的人,一旦身分變為美國公民或永久居民,要另行填寫 W-9 表給銀行或券商。

三、W-8BEN 表上面的地址,最好是美國以外地區的地址,因為實務上若是留下美國境內的地址,銀行會一直來信詢問為何會有美國地址。

四、W-8BEN 表經常是每年要填一次,有時開戶一年後,銀行會寄 W-8BEN 表請當事人再填一次。如果不寄回已簽名的 W-8BEN 表,利息有可能會扣稅。

替外國雇主提供個人勞務

如果是在美國境內工作,原本是屬於美國的來源所得;但是如果所得是由外國雇主(Foreign Employer)支付,有可能免稅。

在美國境內以非居民外國人(Non-Resident Alien)身分提供個人勞務的所得,如果完全符合下面三項情況,就不需申報繳納美國稅:

一、當事人依照聘雇合約,以員工身分替一位外國雇主(非居民外國人、外國合夥組織或外國公司)提供個人勞務,而非從事美國境內的交易或營業行為;或者,當事人替美國雇主(美國公司、美國合夥組織、美國公民或居民)設立在國外的辦公室或營業處所工作。

二、當事人是以非居民外國人的身分短期停留在美國,而提供這些勞務;並且當事人單次或多次停留在美國境內的時間,一年累積不超過 90 天。

三、提供這些勞務所收到的報酬,不超過 3,000 美元。

王小姐出差期間的薪水,如果是由台灣公司支付,並且符合上述天數和報酬金額的限制,就不需申報繳納美國稅。

結語

如果外國人到美國出差,由於美國海關只管進不管出,應該自行記錄一年的出入境次數及天數,這將成為在所得稅上判斷是否為美國稅務居民或非稅務居民的重要依據。基本上,有兩個天數應該特別注意:183 天和 90 天。另外,如果到美國的銀行開戶,也記得表明自己的外國人身分,才可有利息免稅的適用。