專業叢書

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第一章:美國綠卡與財稅規劃

Q2 應以誰的名義(夫、妻或子女)申請美國綠卡在稅務規劃上最為有利?

案例

簡先生是一家台灣上市公司的高階主管,太太在家專職打理家務,育有一個十歲的女兒。夫妻兩人有感於台灣大環境的就業市場競爭激烈,也看到身邊越來越多友人為了送子女出國求學而聘請外語老師,只為了讓子女不輸在起跑點上。於是簡先生便向太太提議將女兒送到美國念書,但是又擔心女兒年紀太小,在美國乏人照顧,於是決定太太也陪同女兒到美國就近照顧。

雖然簡先生很不願意一家三口必須分居在兩地,但是考量到美國的教育和未來的競爭條件都比孩子留在台灣好,因此再三考慮後還是決定自己留在台灣賺錢養家,由太太先申請美國綠卡。就簡先生一家的例子來說,以太太的名義申請綠卡是不是最好的解決之道呢?

專家解析

一般而言,移民美國不外乎是為了追求更好的生活品質、尋求更好的投資機會、讓子女擁有更好的教育環境,或是取得美國護照在各國從事貿易時更加方便等因素。讀者有了申請綠卡的動機後,應該先要知道申請綠卡的方式、取得綠卡後相關的權利及義務等,做通盤瞭解後再判斷是否應取得綠卡。

其中眾所皆知的義務之一就是納稅,取得綠卡成為美國永久居民後即成為美國稅務居民,必須就其全球所得向美國國稅局(註)申報並繳納稅款,故在申請綠卡前務必先瞭解美國的課稅方式,在此簡單說明新移民需特別注意的稅務差異。

註:美國國稅局,英文全稱為 Internal Revenue Service,簡稱為 IRS。本書中為顧及閱讀流暢性,將交替使用「美國國稅局」或「IRS」。

首先目前在台灣:證券交易已改成免所得稅;土地交易改成「房地合一稅」,因此根據情況的不同而相關稅率將會有所改變,詳細請參考本篇附註。但在美國則必須要繳交個人所得稅,若持有超過一年以上屬於長期資本利得,依 2013 年新規定至今,最高適用 20% 的資本利得稅率,另外如超過一定收入需再加上 3.8% 的淨投資收益稅(NIIT),一年以下則必須合併其它所得,最高稅率 37%。因此,申請人應該在取得綠卡前調整持有的資產,同時也可避免未來或有的遺產或贈與稅。

以贈與來說,若夫與妻兩人皆為美國公民,則夫妻間贈與無須課徵贈與稅,但若贈與給非美國公民的配偶時,則有一年 155,000 美元(2019 年)的限額規定,超過此限額就必須申報贈與稅。此外,若日後想要放棄美國籍身分,更會有棄籍稅的相關稅負問題。因此,申請人的所得及持有資產會造成以後的稅務負擔,務必考慮一個家庭當中以誰的名義來申請綠卡較為適合,才便於日後財產規劃等相關事項。

以本案例做說明,簡先生是家中唯一的所得來源,而太太並無所得,在此情況下,建議以太太的名義來申請投資移民,而投資移民所需要的資金再透過夫妻間贈與由先生贈與給太太。投資移民除了在申請人條件規定方面相當寬鬆外,在投資方面也具有彈性,例如以下兩種狀況:

狀況一:選擇在一般地區投資移民,若非高失業率地區(TEA)需投入 180 萬美元,但資金不需要一次投入,可先投入部分資金(例如總投資額的 50% 或 40%),其餘資金再採取私人抵押貸款的方式,只要足以證明是積極的投資,便符合投資移民的條件。例如投入 50 萬現金後再以私人名義貸款買入廠房設備等,其便符合積極投資的意義。其好處還有:

一、員工的聘用方面有二年期間的彈性,只要在二年內直接或間接創造十個工作機會即可。

二、在投資事業的經營上並不要求凡事親力親為,只要在實質上屬於公司管理的角色,不論是擔任公司董事,或是合夥公司的有限責任合夥人皆可。通常而言,合夥公司的有限責任合夥人雖然擁有管理方面的權力,但卻不需要負責太多有關公司的經營及管理,而且在有限責任的身分下也不會受到公司債務的影響,是申請投資移民相當好的一種方式。

狀況二:選擇美國認可之區域投資移民中心投資 90 萬美元,將投資資金交給核准之專業投資機構進行投資,移民者可完全不用參與經營,但在區域中心投資有一定風險,移民者應謹慎評估。

***

以本案例而言,若以太太身分申請投資移民,將可避免以先生名義申請移民將面臨在台灣的所得必須繳納美國所得稅,及美國境外地區銀行帳戶或特定金融資產揭露的問題。日後若太太取得公民身分,先生或其子女便可採依親的方式申請移民美國。

結語

一般而言,夫妻間贈與在台灣並不會有贈與稅的問題,美國在投資移民申請者的身分上又沒有太多限制,透過夫妻間的贈與可以讓移民美國較有利的一方取得資金後再以投資移民的方式取得美國綠卡,一旦申請人被核准投資移民之後,就會有全球課稅的問題,因此宜先考量申請者資產與所得狀況,再來決定是由夫妻哪一方提出申請以避免日後稅務問題。

附註:台灣新制所得稅房地合一稅

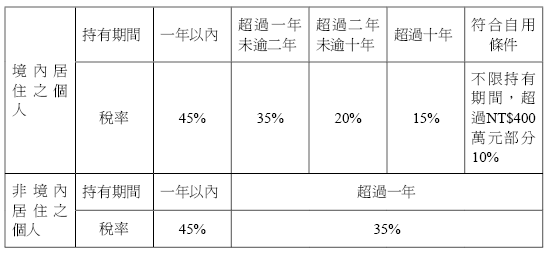

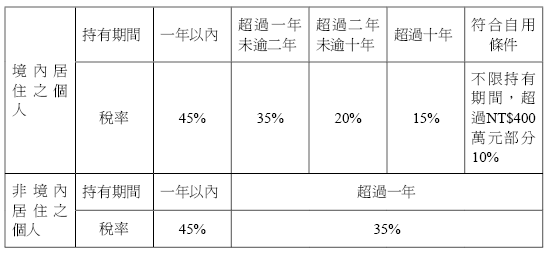

居住海外華僑,經常面臨台灣資產傳承的問題,特別是 2016 年台灣所得稅「房地合一新制」全面實施,導致無論在房地交易或身後繼承規劃上,均受影響。依據 2015 年 6 月 24 日頒布之所得稅房地合一新制規定,只要在 2015 年 12 月 31 日前購買、受贈或繼承取得,均可適用舊制規定(即房屋部分計算所得稅,土地部分只課徵土地增值稅)。至於在 2016 年 1 月 1 日以後購買取得,可將納稅義務之個人分為境內居住及非境內居住者,再加上持有期間長短,核以不同稅率計算如下表:

新制所得稅房地合一規劃模式:

模式一:雙重國籍個人,預計持有房產超過二年以上者,應於出售年度在台居住超過 183 天,或回台設戶籍後居住超過 31 天,即得適用較低之境內居住者稅率。

模式二:無中華民國國籍,需先視其國籍、州別,依平等互惠原則確定其在台置產之條件(例如加州居民,得在台灣任意置產不受限制;但奧克拉荷馬州居民則完全不得購置台灣房地產)。若符合在台置產條件,則可再考慮按前述模式置產,持有兩年後再於出售年度入境居住超過 183 天,適用較低稅率。

模式三:返台繼承遺產之節稅模式:返台繼承之繼承人如為雙重國籍,僅需出售年度居住超過 183 天或回台設戶籍後居住超過 31 天即得適用境內居住者稅率。關於在持有期間之計算,出售因繼承原因取得之房屋、土地而計算其持有期間時,得將被繼承人原持有期間合併計算;而依被繼承人原始取得房地之時間點,又可分為兩種情形:

1. 被繼承人在 2015 年 12 月 31 日以前取得房地者:無論繼承人是在 2015 年 12 月 31 日前繼承取得,或是在 2016 年 1 月 1 日以後才繼承取得,都可以適用舊制(只就房屋部分計算所得稅,土地部分只課徵土地增值稅)。

2. 被繼承人在 2016 年 1 月 1 日以後取得房地者:即被繼承人(過世的人)取得房地產時間是在新的稅制(亦即 2016 年 1 月 1 日)後取得房地產,在 2016 年之後過世由繼承人繼承此房地產,則必須將被繼承人取得房地產到被繼承人過世時之期間,加計繼承人自繼承日開始起算至出售日為止之期間;總共合計持有期間,此合計持有期間一年以內 45%、一年到兩年 35%、兩年以上到十年 20%、十年以上 15%。

另須注意,於 2016 年後在台灣有出售不動產交易情形者,必須在不動產完成所有權移轉登記日之次日起算 30 日內辦理申報繳稅。

簡先生是一家台灣上市公司的高階主管,太太在家專職打理家務,育有一個十歲的女兒。夫妻兩人有感於台灣大環境的就業市場競爭激烈,也看到身邊越來越多友人為了送子女出國求學而聘請外語老師,只為了讓子女不輸在起跑點上。於是簡先生便向太太提議將女兒送到美國念書,但是又擔心女兒年紀太小,在美國乏人照顧,於是決定太太也陪同女兒到美國就近照顧。

雖然簡先生很不願意一家三口必須分居在兩地,但是考量到美國的教育和未來的競爭條件都比孩子留在台灣好,因此再三考慮後還是決定自己留在台灣賺錢養家,由太太先申請美國綠卡。就簡先生一家的例子來說,以太太的名義申請綠卡是不是最好的解決之道呢?

專家解析

一般而言,移民美國不外乎是為了追求更好的生活品質、尋求更好的投資機會、讓子女擁有更好的教育環境,或是取得美國護照在各國從事貿易時更加方便等因素。讀者有了申請綠卡的動機後,應該先要知道申請綠卡的方式、取得綠卡後相關的權利及義務等,做通盤瞭解後再判斷是否應取得綠卡。

其中眾所皆知的義務之一就是納稅,取得綠卡成為美國永久居民後即成為美國稅務居民,必須就其全球所得向美國國稅局(註)申報並繳納稅款,故在申請綠卡前務必先瞭解美國的課稅方式,在此簡單說明新移民需特別注意的稅務差異。

註:美國國稅局,英文全稱為 Internal Revenue Service,簡稱為 IRS。本書中為顧及閱讀流暢性,將交替使用「美國國稅局」或「IRS」。

首先目前在台灣:證券交易已改成免所得稅;土地交易改成「房地合一稅」,因此根據情況的不同而相關稅率將會有所改變,詳細請參考本篇附註。但在美國則必須要繳交個人所得稅,若持有超過一年以上屬於長期資本利得,依 2013 年新規定至今,最高適用 20% 的資本利得稅率,另外如超過一定收入需再加上 3.8% 的淨投資收益稅(NIIT),一年以下則必須合併其它所得,最高稅率 37%。因此,申請人應該在取得綠卡前調整持有的資產,同時也可避免未來或有的遺產或贈與稅。

以贈與來說,若夫與妻兩人皆為美國公民,則夫妻間贈與無須課徵贈與稅,但若贈與給非美國公民的配偶時,則有一年 155,000 美元(2019 年)的限額規定,超過此限額就必須申報贈與稅。此外,若日後想要放棄美國籍身分,更會有棄籍稅的相關稅負問題。因此,申請人的所得及持有資產會造成以後的稅務負擔,務必考慮一個家庭當中以誰的名義來申請綠卡較為適合,才便於日後財產規劃等相關事項。

以本案例做說明,簡先生是家中唯一的所得來源,而太太並無所得,在此情況下,建議以太太的名義來申請投資移民,而投資移民所需要的資金再透過夫妻間贈與由先生贈與給太太。投資移民除了在申請人條件規定方面相當寬鬆外,在投資方面也具有彈性,例如以下兩種狀況:

狀況一:選擇在一般地區投資移民,若非高失業率地區(TEA)需投入 180 萬美元,但資金不需要一次投入,可先投入部分資金(例如總投資額的 50% 或 40%),其餘資金再採取私人抵押貸款的方式,只要足以證明是積極的投資,便符合投資移民的條件。例如投入 50 萬現金後再以私人名義貸款買入廠房設備等,其便符合積極投資的意義。其好處還有:

一、員工的聘用方面有二年期間的彈性,只要在二年內直接或間接創造十個工作機會即可。

二、在投資事業的經營上並不要求凡事親力親為,只要在實質上屬於公司管理的角色,不論是擔任公司董事,或是合夥公司的有限責任合夥人皆可。通常而言,合夥公司的有限責任合夥人雖然擁有管理方面的權力,但卻不需要負責太多有關公司的經營及管理,而且在有限責任的身分下也不會受到公司債務的影響,是申請投資移民相當好的一種方式。

狀況二:選擇美國認可之區域投資移民中心投資 90 萬美元,將投資資金交給核准之專業投資機構進行投資,移民者可完全不用參與經營,但在區域中心投資有一定風險,移民者應謹慎評估。

***

以本案例而言,若以太太身分申請投資移民,將可避免以先生名義申請移民將面臨在台灣的所得必須繳納美國所得稅,及美國境外地區銀行帳戶或特定金融資產揭露的問題。日後若太太取得公民身分,先生或其子女便可採依親的方式申請移民美國。

結語

一般而言,夫妻間贈與在台灣並不會有贈與稅的問題,美國在投資移民申請者的身分上又沒有太多限制,透過夫妻間的贈與可以讓移民美國較有利的一方取得資金後再以投資移民的方式取得美國綠卡,一旦申請人被核准投資移民之後,就會有全球課稅的問題,因此宜先考量申請者資產與所得狀況,再來決定是由夫妻哪一方提出申請以避免日後稅務問題。

附註:台灣新制所得稅房地合一稅

居住海外華僑,經常面臨台灣資產傳承的問題,特別是 2016 年台灣所得稅「房地合一新制」全面實施,導致無論在房地交易或身後繼承規劃上,均受影響。依據 2015 年 6 月 24 日頒布之所得稅房地合一新制規定,只要在 2015 年 12 月 31 日前購買、受贈或繼承取得,均可適用舊制規定(即房屋部分計算所得稅,土地部分只課徵土地增值稅)。至於在 2016 年 1 月 1 日以後購買取得,可將納稅義務之個人分為境內居住及非境內居住者,再加上持有期間長短,核以不同稅率計算如下表:

新制所得稅房地合一規劃模式:

模式一:雙重國籍個人,預計持有房產超過二年以上者,應於出售年度在台居住超過 183 天,或回台設戶籍後居住超過 31 天,即得適用較低之境內居住者稅率。

模式二:無中華民國國籍,需先視其國籍、州別,依平等互惠原則確定其在台置產之條件(例如加州居民,得在台灣任意置產不受限制;但奧克拉荷馬州居民則完全不得購置台灣房地產)。若符合在台置產條件,則可再考慮按前述模式置產,持有兩年後再於出售年度入境居住超過 183 天,適用較低稅率。

模式三:返台繼承遺產之節稅模式:返台繼承之繼承人如為雙重國籍,僅需出售年度居住超過 183 天或回台設戶籍後居住超過 31 天即得適用境內居住者稅率。關於在持有期間之計算,出售因繼承原因取得之房屋、土地而計算其持有期間時,得將被繼承人原持有期間合併計算;而依被繼承人原始取得房地之時間點,又可分為兩種情形:

1. 被繼承人在 2015 年 12 月 31 日以前取得房地者:無論繼承人是在 2015 年 12 月 31 日前繼承取得,或是在 2016 年 1 月 1 日以後才繼承取得,都可以適用舊制(只就房屋部分計算所得稅,土地部分只課徵土地增值稅)。

2. 被繼承人在 2016 年 1 月 1 日以後取得房地者:即被繼承人(過世的人)取得房地產時間是在新的稅制(亦即 2016 年 1 月 1 日)後取得房地產,在 2016 年之後過世由繼承人繼承此房地產,則必須將被繼承人取得房地產到被繼承人過世時之期間,加計繼承人自繼承日開始起算至出售日為止之期間;總共合計持有期間,此合計持有期間一年以內 45%、一年到兩年 35%、兩年以上到十年 20%、十年以上 15%。

另須注意,於 2016 年後在台灣有出售不動產交易情形者,必須在不動產完成所有權移轉登記日之次日起算 30 日內辦理申報繳稅。