Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第三章:中國所得稅篇

Q18 進行保險投資規劃,對遺產及贈與稅之規劃有何好處?

範例背景

錢多多因善於理財投資,累積了不少財富,但因完全無風險觀念,認為自己可長命百歲,總是覺得規劃時機還早,所以生前最不喜歡保險人員來拜訪他。但由於他錢多多,保險人員仍一天到晚死纏爛打,要他投這個險、保那個險;故每次保險人員要約時間拜訪時,他總是避得遠遠的。但人算不如天算,人終究還是難逃一死。

錢多多過世後,繼承人對他的死倒不傷心,但想到其遺產均為不動產及非上市公司股票,對於要怎麼籌措大筆現金來繳納遺產稅覺得非常擔心,但為儘快分配遺產還是向國稅局申報遺產稅,其中不動產公告現值為86,250,000元,非上市公司股權淨值為37,240,000元,繼承人心想如果錢多多能在生前購買人壽保險,除了能降低遺產金額,少繳納遺產稅外,也不用煩惱沒現金繳稅了。究竟保險投資對於遺產及贈與稅的規劃有甚麼好處呢?

核定租稅與規劃

稽徵機關受理本遺產稅案發現,不動產部分核對其財產總歸戶資料無問題,但非上市公司股權淨值部分因投資金額大且有數家被投資公司,乃逐一調閱各公司資產負債表重新核算,發現被投資公司帳上土地均未進行重估價,持有上市公司股票亦未按繼承日收盤價調整,又未分配盈餘亦未按稽徵機關核定數計算。經重新核算結果,錢多多投資非上市公司股權淨值達56,730,000元,核定遺產總額142,980,000元,免稅、扣除額為18,160,000元,遺產淨額124,820,000元,應納遺產稅為17,464,000元(124,820,000×20% – 7,500,000)。

繼承人一收到遺產稅繳款書及核定書,雖心理早已有準備,一時之間要籌集這筆繳稅現金實屬不易,最後乃向國稅局申請以不動產抵繳稅款。

本案不動產17,464,000元抵繳稅款,經實際評估其市場價格,高達22,000,000元以上,一經抵繳即發生損失達4,536,000元。但本案若被繼承人生前已投保人壽保險,如此一旦被繼承人過世,繼承人不會為繼承財產繳交鉅額遺產稅而大傷腦筋,且保險給付無需課徵所得稅及遺產稅。若以投資觀點論之,今天若被繼承人係投保人壽保險,保額為33,333,333元,不需負擔所得稅、遺產稅,繼承人可淨取得保險給付33,333,333元,取得之時間迅速,並不需要等到完納遺產稅之後,繼承人也能取得足夠的現金繳納遺產稅。

法令解析

茲對遺產稅保險之目的詳列如下:

四、另依據2006年1月1日開始施行的所得基本稅額條例施行後訂立之受益人和要保人非屬同一人的人壽保險和年金保險(健康險和傷害險除外)中,屬於「死亡給付」部分,每一申報戶全年合計數超過新臺幣(下同)3,330萬元者,死亡給付扣除3,330萬元後的餘額,要計入基本所得額。

例如某甲2019年度綜合所得淨額100萬元及領取「死亡給付」保險金4,500萬元,應繳納稅額計120萬元,計算如下:

結語

保險給付,不僅不需額外負擔所得稅、遺產稅,繼承人亦可用此給付繳納遺產稅。但也要注意關於保險給付有關最低稅負與遺產稅實質課稅問題。

錢多多因善於理財投資,累積了不少財富,但因完全無風險觀念,認為自己可長命百歲,總是覺得規劃時機還早,所以生前最不喜歡保險人員來拜訪他。但由於他錢多多,保險人員仍一天到晚死纏爛打,要他投這個險、保那個險;故每次保險人員要約時間拜訪時,他總是避得遠遠的。但人算不如天算,人終究還是難逃一死。

錢多多過世後,繼承人對他的死倒不傷心,但想到其遺產均為不動產及非上市公司股票,對於要怎麼籌措大筆現金來繳納遺產稅覺得非常擔心,但為儘快分配遺產還是向國稅局申報遺產稅,其中不動產公告現值為86,250,000元,非上市公司股權淨值為37,240,000元,繼承人心想如果錢多多能在生前購買人壽保險,除了能降低遺產金額,少繳納遺產稅外,也不用煩惱沒現金繳稅了。究竟保險投資對於遺產及贈與稅的規劃有甚麼好處呢?

核定租稅與規劃

稽徵機關受理本遺產稅案發現,不動產部分核對其財產總歸戶資料無問題,但非上市公司股權淨值部分因投資金額大且有數家被投資公司,乃逐一調閱各公司資產負債表重新核算,發現被投資公司帳上土地均未進行重估價,持有上市公司股票亦未按繼承日收盤價調整,又未分配盈餘亦未按稽徵機關核定數計算。經重新核算結果,錢多多投資非上市公司股權淨值達56,730,000元,核定遺產總額142,980,000元,免稅、扣除額為18,160,000元,遺產淨額124,820,000元,應納遺產稅為17,464,000元(124,820,000×20% – 7,500,000)。

繼承人一收到遺產稅繳款書及核定書,雖心理早已有準備,一時之間要籌集這筆繳稅現金實屬不易,最後乃向國稅局申請以不動產抵繳稅款。

本案不動產17,464,000元抵繳稅款,經實際評估其市場價格,高達22,000,000元以上,一經抵繳即發生損失達4,536,000元。但本案若被繼承人生前已投保人壽保險,如此一旦被繼承人過世,繼承人不會為繼承財產繳交鉅額遺產稅而大傷腦筋,且保險給付無需課徵所得稅及遺產稅。若以投資觀點論之,今天若被繼承人係投保人壽保險,保額為33,333,333元,不需負擔所得稅、遺產稅,繼承人可淨取得保險給付33,333,333元,取得之時間迅速,並不需要等到完納遺產稅之後,繼承人也能取得足夠的現金繳納遺產稅。

法令解析

茲對遺產稅保險之目的詳列如下:

- 生前適度分散財產,降低高額累進稅率。

- 保險視同預留稅源,用以繳交遺產稅:稅額即保額。

(一)生前贈與財產或移轉(不動產)有贈與稅、土地增值稅、契稅。

(二)死後繼承財產有遺產稅。

(三)死後遺產稅繳交不起的後果:

-

- 以不動產抵繳不划算。

- 大陸地區或境外遺產,無法抵繳。

- 股權遺產抵繳,家族企業瓦解。

- 不以財產抵繳,則遺產遭法院查封拍賣。

四、另依據2006年1月1日開始施行的所得基本稅額條例施行後訂立之受益人和要保人非屬同一人的人壽保險和年金保險(健康險和傷害險除外)中,屬於「死亡給付」部分,每一申報戶全年合計數超過新臺幣(下同)3,330萬元者,死亡給付扣除3,330萬元後的餘額,要計入基本所得額。

例如某甲2019年度綜合所得淨額100萬元及領取「死亡給付」保險金4,500萬元,應繳納稅額計120萬元,計算如下:

(一)應繳納一般所得稅額82,200元:綜合所得淨額100萬元×稅率12% – 累進差額37,800元。

(二)應繳所得基本稅額與一般所得稅額差額1,117,800元〔綜合所得淨額100萬元+應計入基本所得額之保險死亡給付淨值1,170萬元(即4,500萬元 – 3,330萬元)- 扣除額670萬元〕×20%-一般所得稅額82,200元。

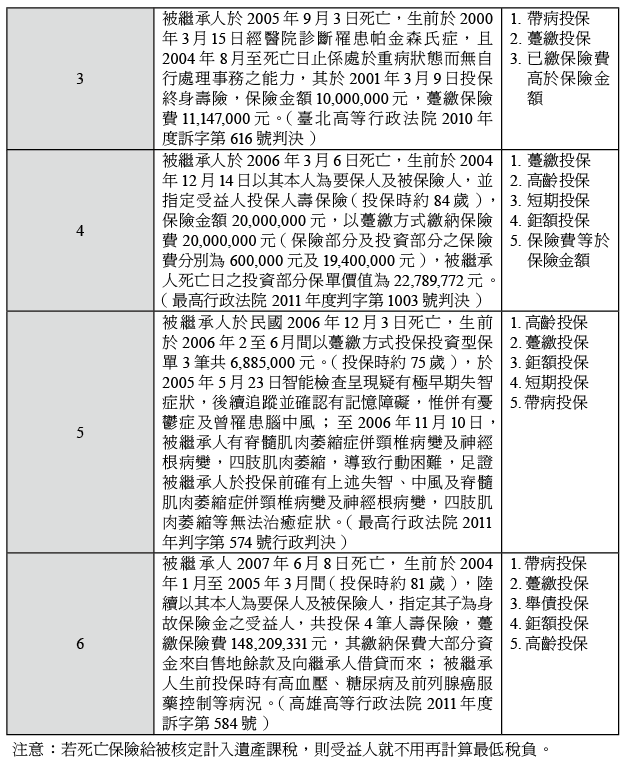

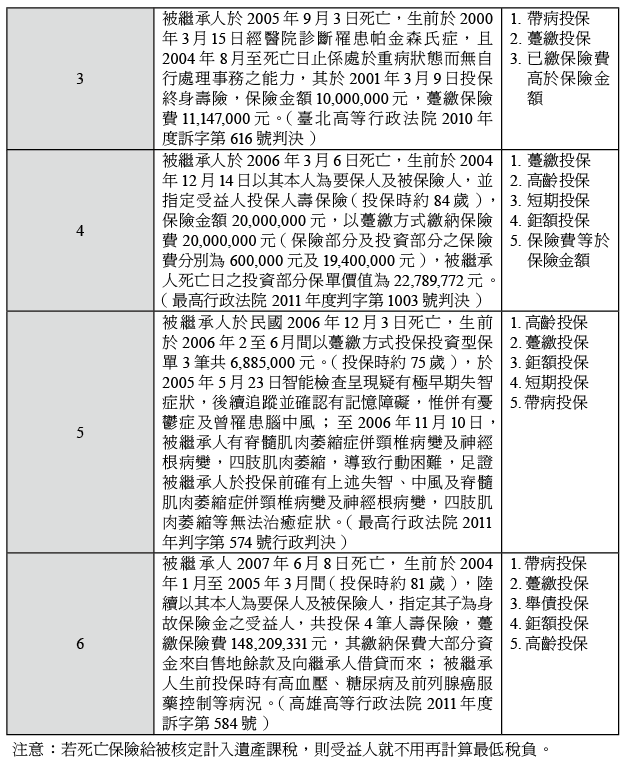

五、此外財政部2020年7月重新檢討「實務上死亡人壽保險金依實質課稅原則核課遺產稅案例及參考特徵」詳如下列表格,認定九大類壽險保單投保方式有較高可能屬於刻意隱匿或是生前重病投保等情況,國稅局將採取實質課稅原則,按照個案一一查核。

結語

保險給付,不僅不需額外負擔所得稅、遺產稅,繼承人亦可用此給付繳納遺產稅。但也要注意關於保險給付有關最低稅負與遺產稅實質課稅問題。