Publications

呂旭明會計師教您如何節稅致富與跨境傳承

第二章:美國所得稅篇

Q29 在臺灣財產信託真的能節省贈與稅嗎?

範例背景

信託類型有很多種,一般較為人所知的有金錢信託、有價證券信託、不動產信託、保險金信託、保管投資信託基金等。目前在租稅規劃上用的最多以股權信託最為大宗。

郭富爸爸是臺灣著名的富翁,過去曾想用股權信託方式,以股票本金自益,股利孳息他益方式嘉惠員工,並藉此規避綜合所得稅,但因孳息他益為不特定之受益人,最後還是遭財政部明文規定不可採用。但山不轉路轉,目前只要指明孳息給特定受益人,雖然綜合所得稅之節稅效果降低,但配股配息逐年移轉給受益人(子女),除具有分散贈與,降低贈與稅效果外,尚可避免控股權異動,且可將原股權當老本避免子女之不孝。

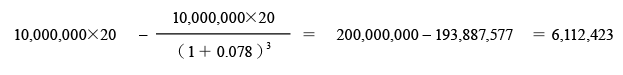

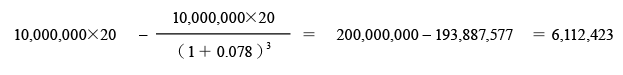

以郭富爸爸為例,若將10,000張股票交付3年股權信託,信託時市價為每股20元,假設此股票每年可配發現金股利每股2.5元,而郵政公司1年期定期儲金固定利率為0.078%,在目前低利率情形下,則3年下來節省之贈與稅相當可觀。

核定租稅與規劃

國稅局接獲上述股權信託之贈與稅申報,贈與總額為6,112,423元:

贈與稅額391,242元 〔(6,112,423 – 2,200,000)×10%〕,若未進行股權信託之規劃則3年應納之贈與稅為6,840,000元〔(10,000,000×2.5 – 2,200,000)×10%)×3年〕,贈與稅足足省727,577元。

此外因股利分散由受益人承受,受益人之綜合所得稅率可能較委託人為低,故尚有綜合所得稅之節稅利益。

依目前股權信託課贈與稅之規定,只要郵政儲金1年期定期儲金固定利率利率低於股票之實際報酬率,則以「股票本金自益,股息孳息他益」方式,將目前股票市價折現後可課之贈與稅均相對的低,故即有贈與稅之節稅效果。反之若未來1年期利率提高,則可以「本金他益,孳息自益」方式,反向操作亦可達到節稅效果。

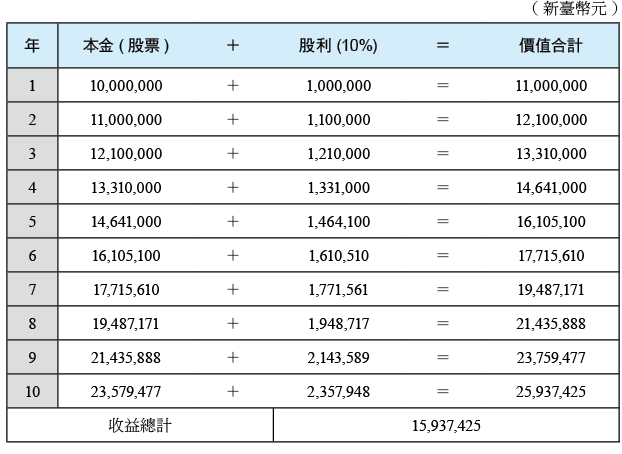

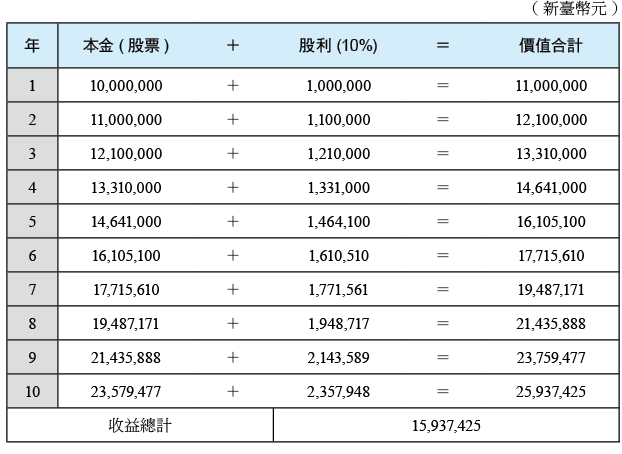

茲將有價證券信託節稅模擬如下:

假設郵局1年期儲金固定利率(1%)複利計算,10年後的1元相當於目前的 0.9053元。

(15,937,425 – 2,200,000) ×10% =1,373,742(元)

應納贈與稅為0元,故本案信託節稅效益1,373,742 元。

法令解析

依遺產及贈與稅法第10條之2規定,享有信託利益之權利為按期定額給付者,其價值之計算,以每年享有信託利益之數額,依贈與時郵政儲金1年期定期儲金固定利率,按年複利折算現值之總和計算之。

結語

財產信託若運用得當,只要因時制宜根據利率的走向來設計信託契約,不論是「本金自益,孳息他益」,或者是「本金他益,孳息自益」,都可達到預期的所得稅或贈與稅效益。其中,針對 「本金自益,孳息他益」的模式,還有人進一步將孳息受益人安排為財團法人,由於受益人是非營利組織,如此一來,完全不用繳納所得稅及贈與稅,也讓有心從事公益的人,可以將省下的稅幫助到更多人, 可說是用節稅啟動「善的循環」。但也要特別注意,若一心只想偷稅不多做公益的人,則會因此啟動「個案調查」。

信託類型有很多種,一般較為人所知的有金錢信託、有價證券信託、不動產信託、保險金信託、保管投資信託基金等。目前在租稅規劃上用的最多以股權信託最為大宗。

郭富爸爸是臺灣著名的富翁,過去曾想用股權信託方式,以股票本金自益,股利孳息他益方式嘉惠員工,並藉此規避綜合所得稅,但因孳息他益為不特定之受益人,最後還是遭財政部明文規定不可採用。但山不轉路轉,目前只要指明孳息給特定受益人,雖然綜合所得稅之節稅效果降低,但配股配息逐年移轉給受益人(子女),除具有分散贈與,降低贈與稅效果外,尚可避免控股權異動,且可將原股權當老本避免子女之不孝。

以郭富爸爸為例,若將10,000張股票交付3年股權信託,信託時市價為每股20元,假設此股票每年可配發現金股利每股2.5元,而郵政公司1年期定期儲金固定利率為0.078%,在目前低利率情形下,則3年下來節省之贈與稅相當可觀。

核定租稅與規劃

國稅局接獲上述股權信託之贈與稅申報,贈與總額為6,112,423元:

贈與稅額391,242元 〔(6,112,423 – 2,200,000)×10%〕,若未進行股權信託之規劃則3年應納之贈與稅為6,840,000元〔(10,000,000×2.5 – 2,200,000)×10%)×3年〕,贈與稅足足省727,577元。

此外因股利分散由受益人承受,受益人之綜合所得稅率可能較委託人為低,故尚有綜合所得稅之節稅利益。

依目前股權信託課贈與稅之規定,只要郵政儲金1年期定期儲金固定利率利率低於股票之實際報酬率,則以「股票本金自益,股息孳息他益」方式,將目前股票市價折現後可課之贈與稅均相對的低,故即有贈與稅之節稅效果。反之若未來1年期利率提高,則可以「本金他益,孳息自益」方式,反向操作亦可達到節稅效果。

茲將有價證券信託節稅模擬如下:

假設郵局1年期儲金固定利率(1%)複利計算,10年後的1元相當於目前的 0.9053元。

- 父母信託成立交付財產 1,000 萬元(信託財產現值)

- 父母享有信託結束利益 1,000萬元×0.9053=905.3萬元(本金折現值)

- 子女享有信託期間利益 1,000萬元– 905.3萬元=94.7萬元(孳息課稅現值)因總額低於贈與稅免稅額220萬元,故不用繳納贈與稅。

- 信託節稅效益計算:

(15,937,425 – 2,200,000) ×10% =1,373,742(元)

應納贈與稅為0元,故本案信託節稅效益1,373,742 元。

法令解析

依遺產及贈與稅法第10條之2規定,享有信託利益之權利為按期定額給付者,其價值之計算,以每年享有信託利益之數額,依贈與時郵政儲金1年期定期儲金固定利率,按年複利折算現值之總和計算之。

結語

財產信託若運用得當,只要因時制宜根據利率的走向來設計信託契約,不論是「本金自益,孳息他益」,或者是「本金他益,孳息自益」,都可達到預期的所得稅或贈與稅效益。其中,針對 「本金自益,孳息他益」的模式,還有人進一步將孳息受益人安排為財團法人,由於受益人是非營利組織,如此一來,完全不用繳納所得稅及贈與稅,也讓有心從事公益的人,可以將省下的稅幫助到更多人, 可說是用節稅啟動「善的循環」。但也要特別注意,若一心只想偷稅不多做公益的人,則會因此啟動「個案調查」。