Publications

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第一章 何謂跨境資產規劃?

案例研究(二):當非美國人創富者的後代主要為美國人時,該如何將財富轉移給後代?

案例背景:

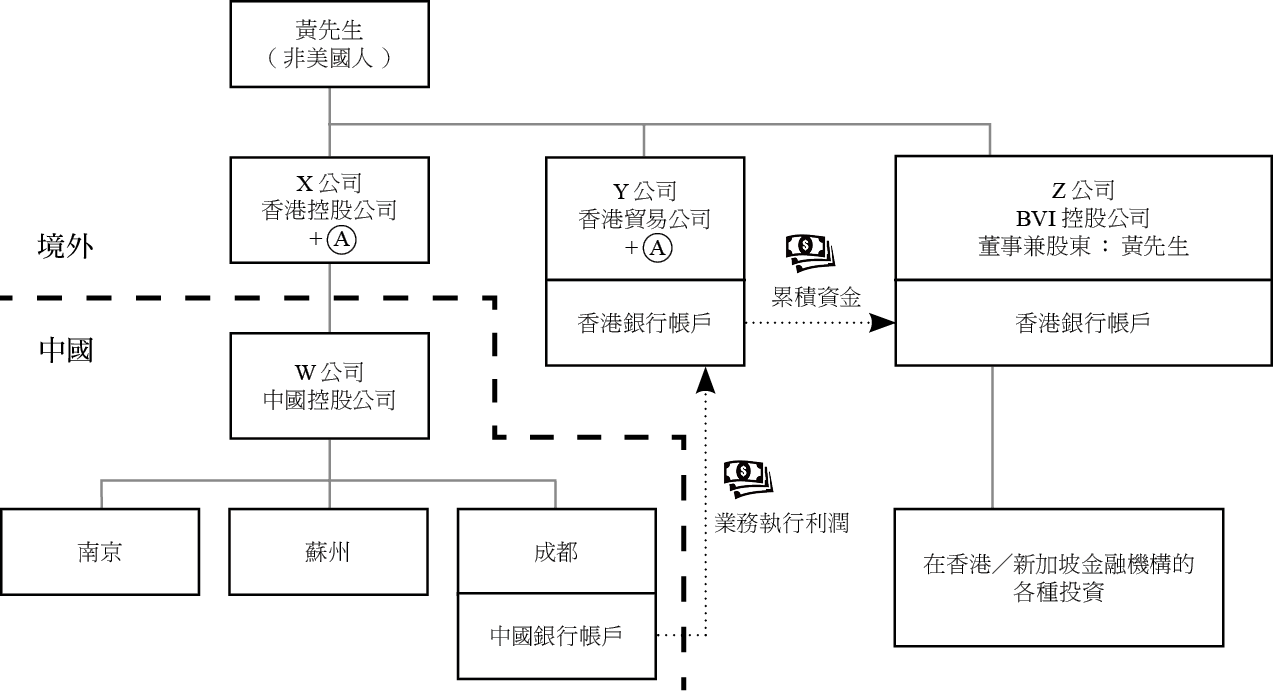

黃先生是名中國企業家,在南京、蘇州及成都擁有多家工廠。他透過中國控股公司(W公司)來持有中國的業務,而W公司則由他獨資的香港控股公司(X 公司)所持有。多年來,他將成都工廠大部分的利潤轉移至另一間其獨資的香港公司(Y 公司)的香港銀行帳戶。此外,他也會定期將 Y 公司銀行帳戶中的資金轉入另一家由其獨資的英屬維京群島(BVI)公司(Z公司)的香港銀行帳戶,Z 公司積累的資金則用於投資香港及新加坡的各種金融產品。

黃先生是中國公民,沒有任何移居美國的計劃,但他的妻子及子女們都在美國,並擁有美國國籍。多年來,黃先生逐漸意識到有必要制定計劃,使他能夠有效地將自己的資產移交給後代;然而,礙於既有投資架構的複雜性,他不確定該如何進行。具體而言,黃先生有以下疑問:

1. 如何在公司經理人與我的子女們間委派責任?

2. 如何在公司經理人與我的子女們間妥適地分配公司的利潤?

3. 甚麼是信託?信託有助於我達到傳承的目標嗎?

4. 哪個信託司法管轄區最適合?

5. 我該聘任誰來撰擬信託合約或維護信託?

6. 我該如何將資產移轉至信託?

7. 信託一旦成立後,誰來管理信託資產?

8. 我過世之後誰來管理信託財產?

9. 哪些顧問可以協助我制定及執行我的事業傳承計劃?

下圖為黃先生在傳承規劃前的資產:

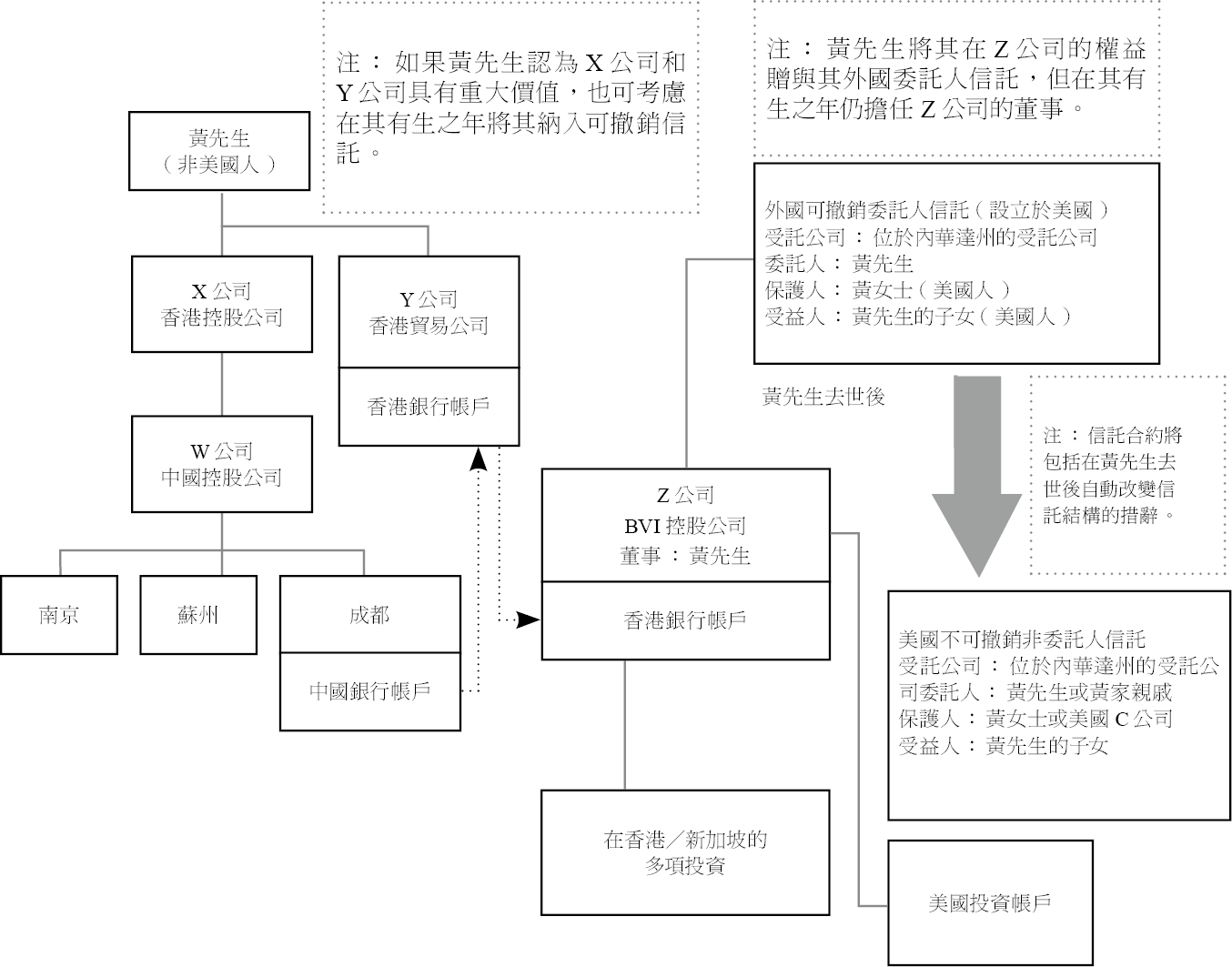

經傳承規劃後,黃先生的資產如下圖所示:

分析:

1. 中國的創富者若希望將其商業利益移轉給後代,首先必須意識到資產重組的重要性,而這通常是透過移轉其閉鎖性企業的股權給在香港、英屬維京群島或開曼群島的離岸公司來實現。由於黃先生的妻子及子女們已移民到美國,若他希望最終能將資產轉移給家人,對他而言,考慮最終如何將部分資產轉移到中國境外頗為重要。

2. 幸而因為黃先生並無美國綠卡或公民身分,他仍是美國所得稅法上的非美國人,而得享有若干重要的稅上優惠。由於黃先生在所得稅上通常不會被視為美國人,因此他自己(以及由他單獨設立及提供資金的外國委託人信託)通常無須負擔美國所得稅。此外,針對黃先生所為的贈與(無論是贈與給個人或信託),均可透過提前規劃及建立架構以達到不被課徵任何美國贈與稅的目的。最後,在黃先生過世時,除非他持有任何美國遺產稅上的美國資產,其資產通常非屬美國遺產稅的課徵標的。

3. 於本案的情況下,黃先生應考慮設立一個外國委託人信託。因為此信託屬於美國稅法上的委託人信託,所得稅由黃先生(即信託的委託人)負擔。由於黃先生是美國所得稅法上的非美國人,因此他將非美國資產贈與給信託在美國依然免稅。因此,在該外國委託人信託變更為非委託人信託(通常是在黃先生去世時)之前,信託的非美國來源所得對信託本身及信託受益人均為免稅。信託合約撰擬時得包含該信託於黃先生去世時將自動轉換為美國非委託人信託的條款,藉此防止該信託在美國所得稅上成為外國非委託人信託,從而避免信託被不利徵稅。

4. 透過設立外國委託人信託,黃先生無須放棄移轉給信託的資產的支配權。即便黃先生將其事業股份贈與給外國委託人信託後,他仍可持續保有對公司的管理、表決及董事會的完全控制權。此外,透過信託條款約定,於黃先生去世時,其已贈與給信託的資產得(1)直接分配予其受益人,或(2)為將來的後代而無限期由信託持有。

5. 黃先生及其他中國創富者經常接獲家族辦公室或財富管理業者的洽詢,遊說其設立美國境外信託。但由於黃先生的配偶及後代均為美國人,設立美國境外信託(例如位於開曼群島、英屬澤西島、根西島、尼維斯島或巴哈馬等地的信託)可能會導致意想不到的不利稅務後果。外國委託人信託在分配未分配淨所得(Undistributed Net Income)時通常會面臨回溯稅,導致在分配的信託利益金額超過當年收入時,會適用極高的稅率。此外,美國境外信託在法律上往往沒有強力的判例可保護信託。相對的,藉由設立美國(可撤銷或不可撤銷)信託,與黃先生情形類似的創富者得有效地防止信託收入遭受美國懲罰性的徵稅。

6. 即便黃先生已設立美國境外信託,他仍應考慮 (1) 將信託遷移至美國,或 (2) 將資產從既有的信託移轉或轉注到美國設立的新信託(大多數美國境外信託合約中有允許此類移轉的條款)。雖然上述方案在法律上及行政上的障礙看似頗繁瑣,但一支熟稔跨境業務的專業團隊應能輕鬆克服障礙,並達成預期結果。

分析:

1. 中國的創富者若希望將其商業利益移轉給後代,首先必須意識到資產重組的重要性,而這通常是透過移轉其閉鎖性企業的股權給在香港、英屬維京群島或開曼群島的離岸公司來實現。由於黃先生的妻子及子女們已移民到美國,若他希望最終能將資產轉移給家人,對他而言,考慮最終如何將部分資產轉移到中國境外頗為重要。

2. 幸而因為黃先生並無美國綠卡或公民身分,他仍是美國所得稅法上的非美國人,而得享有若干重要的稅上優惠。由於黃先生在所得稅上通常不會被視為美國人,因此他自己(以及由他單獨設立及提供資金的外國委託人信託)通常無須負擔美國所得稅。此外,針對黃先生所為的贈與(無論是贈與給個人或信託),均可透過提前規劃及建立架構以達到不被課徵任何美國贈與稅的目的。最後,在黃先生過世時,除非他持有任何美國遺產稅上的美國資產,其資產通常非屬美國遺產稅的課徵標的。

3. 於本案的情況下,黃先生應考慮設立一個外國委託人信託。因為此信託屬於美國稅法上的委託人信託,所得稅由黃先生(即信託的委託人)負擔。由於黃先生是美國所得稅法上的非美國人,因此他將非美國資產贈與給信託在美國依然免稅。因此,在該外國委託人信託變更為非委託人信託(通常是在黃先生去世時)之前,信託的非美國來源所得對信託本身及信託受益人均為免稅。信託合約撰擬時得包含該信託於黃先生去世時將自動轉換為美國非委託人信託的條款,藉此防止該信託在美國所得稅上成為外國非委託人信託,從而避免信託被不利徵稅。

4. 透過設立外國委託人信託,黃先生無須放棄移轉給信託的資產的支配權。即便黃先生將其事業股份贈與給外國委託人信託後,他仍可持續保有對公司的管理、表決及董事會的完全控制權。此外,透過信託條款約定,於黃先生去世時,其已贈與給信託的資產得(1)直接分配予其受益人,或(2)為將來的後代而無限期由信託持有。

5. 黃先生及其他中國創富者經常接獲家族辦公室或財富管理業者的洽詢,遊說其設立美國境外信託。但由於黃先生的配偶及後代均為美國人,設立美國境外信託(例如位於開曼群島、英屬澤西島、根西島、尼維斯島或巴哈馬等地的信託)可能會導致意想不到的不利稅務後果。外國委託人信託在分配未分配淨所得(Undistributed Net Income)時通常會面臨回溯稅,導致在分配的信託利益金額超過當年收入時,會適用極高的稅率。此外,美國境外信託在法律上往往沒有強力的判例可保護信託。相對的,藉由設立美國(可撤銷或不可撤銷)信託,與黃先生情形類似的創富者得有效地防止信託收入遭受美國懲罰性的徵稅。

6. 即便黃先生已設立美國境外信託,他仍應考慮 (1) 將信託遷移至美國,或 (2) 將資產從既有的信託移轉或轉注到美國設立的新信託(大多數美國境外信託合約中有允許此類移轉的條款)。雖然上述方案在法律上及行政上的障礙看似頗繁瑣,但一支熟稔跨境業務的專業團隊應能輕鬆克服障礙,並達成預期結果。