Publications

U.S. Trust and Estate Planning 美國信託規劃實務(中文部分)

第一章 何謂跨境資產規劃?

案例研究(一): 亞洲的創富者該如何善加利用美國信託?

剛滿65歲的方先生是一家上海大型餐飲集團(掛牌公司)的創辦人。方先生從小家境普通,因而他在財務上一直非常謹慎,他將經營業務的所得主要投資於中國的低風險金融商品及房地產。方先生在2015年以妻子的名義在加州購置一棟房產,其妻兒已在洛杉磯生活多年。多年來,方先生多次贈與金錢給方夫人,而方夫人將這些資金投資於一家持有美國辦公大樓及購物中心股權的有限責任公司。方先生的妻兒雖已取得美國綠卡,但目前方先生仍未申請移民,所以身分上為非美國人(即美國稅法上的非居住在美國的外國人)。

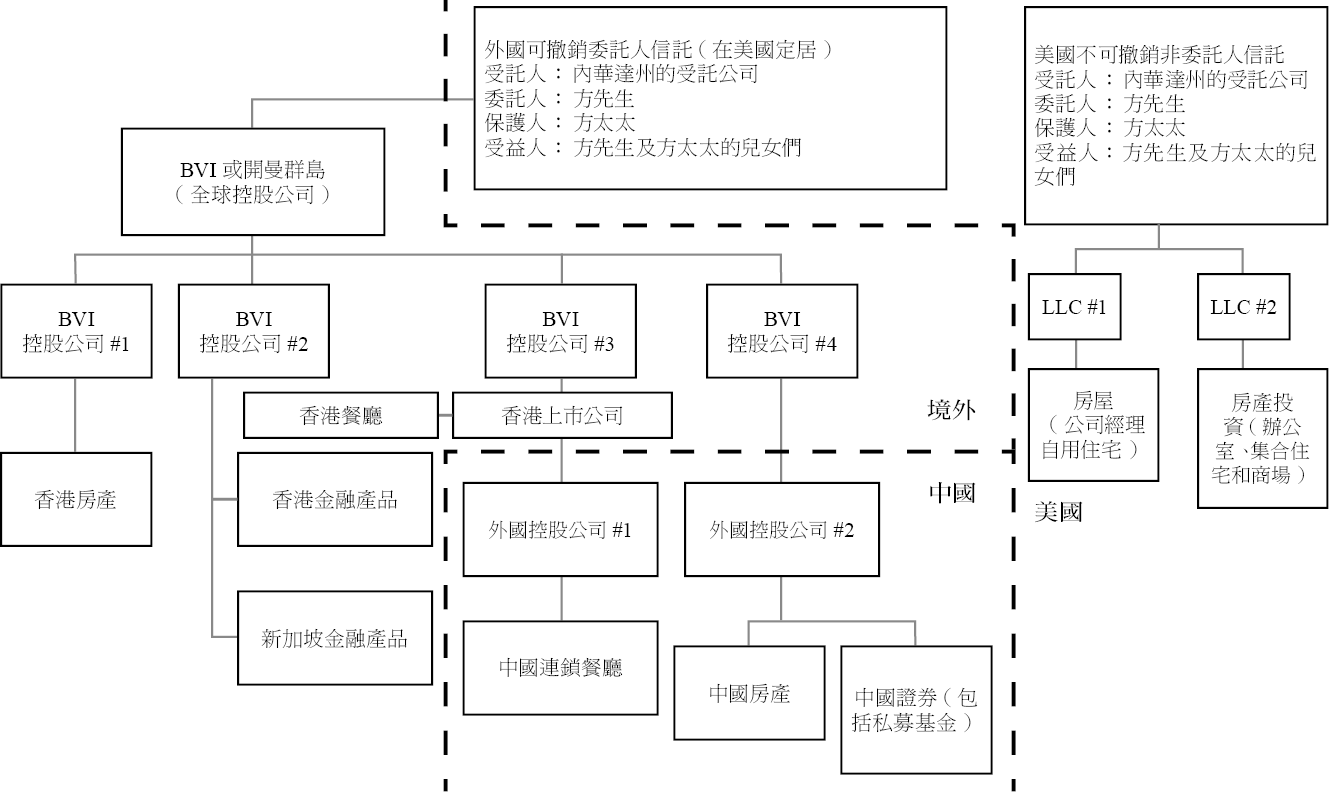

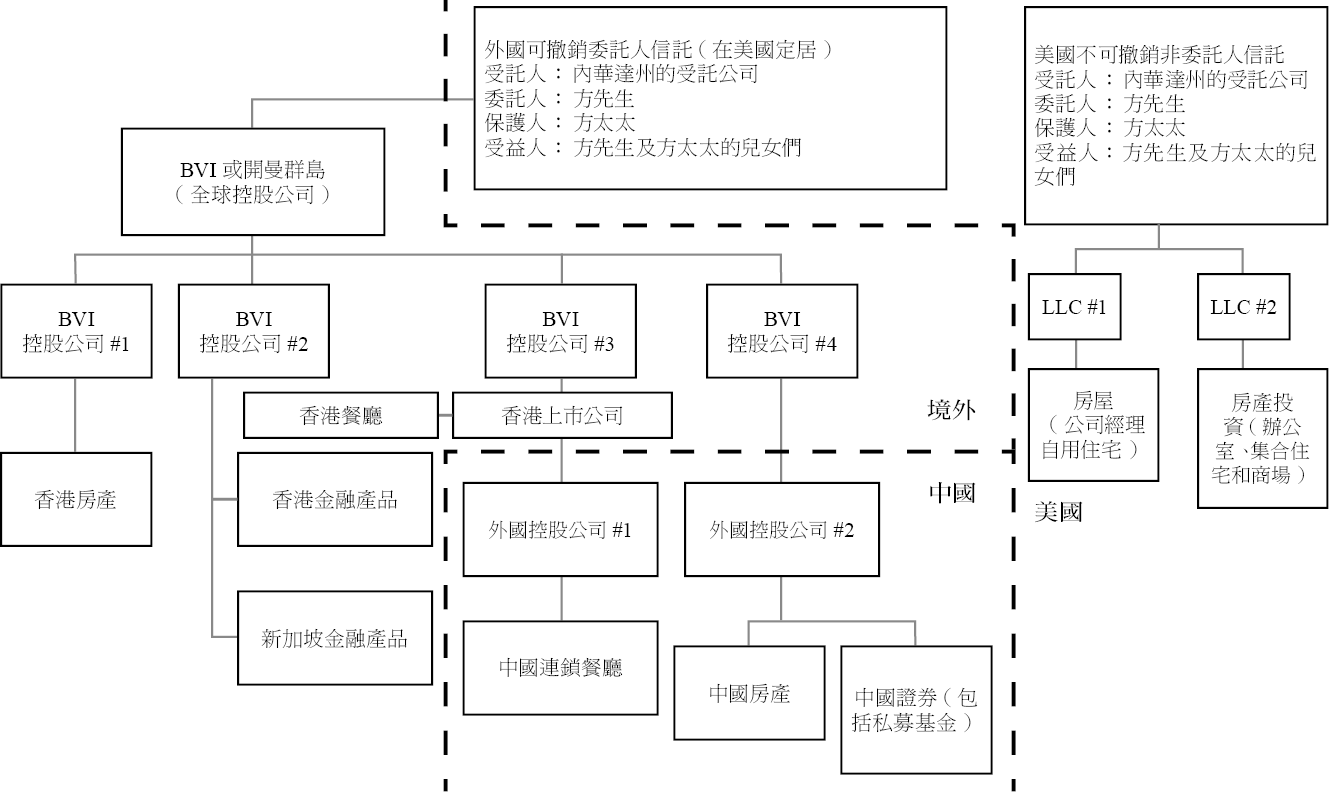

下圖為方先生在傳承規劃前的資產:

規劃要點:

1. 方先生在中國擁有多項資產。若中國實行遺產稅及贈與稅制度,方先生很大一部分資產可能會被課稅,故可能導致方先生為了繳稅而須出售家族資產(可能包括其掛牌公司的股份)。

2. 由於多位家族成員已移民美國多年,方先生希望能將更多資產轉移到美國。若方先生也想申請移民美國,應該考慮在移民前轉移其資產。美國不可撤銷信託可以作為一絕佳工具來持有他目前由香港或新加坡的離岸公司持有的資金。另一方面,在方先生逝世或移民之前,美國可撤銷信託亦可作為其透過離岸公司所持有中國資產或其他公司的工具。

3. 當方先生對在美國的妻兒進行贈與時,必須慎重考量其所涉及的美國贈與稅及遺產稅。若方夫人在美國持有的資產達一定規模,當她隨著時間從方先生獲得額外的資產時,她可能要負擔美國的贈與稅或遺產稅。因此,我們建議方先生在美國設立不可撤銷信託並將其資產轉移至信託,藉此最小化家族在美國遺產稅上的曝險程度,並使資產更平順地傳承給後代。

4. 若方先生擬對在中國的經營團隊成員授予股權作為激勵報酬,建議以中國的外商投資企業股份為標的;如擬對在中國境外的經營團隊成員授予股權激勵,建議以在英屬維京群島註冊的控股公司之股份為標的。

5. 方先生應考慮重組其在中國所擁有的投資資產。由於緊縮性的貨幣管制,將資產轉移出中國已變得困難。如有合適的時機,方先生應考慮將其中國資產的所有權移轉予多家離岸公司,以利於將資產轉移給後代。在專業人士的協助下,通常可藉由直接移轉、預先規劃的融資安排及贈與來達成此一目的。

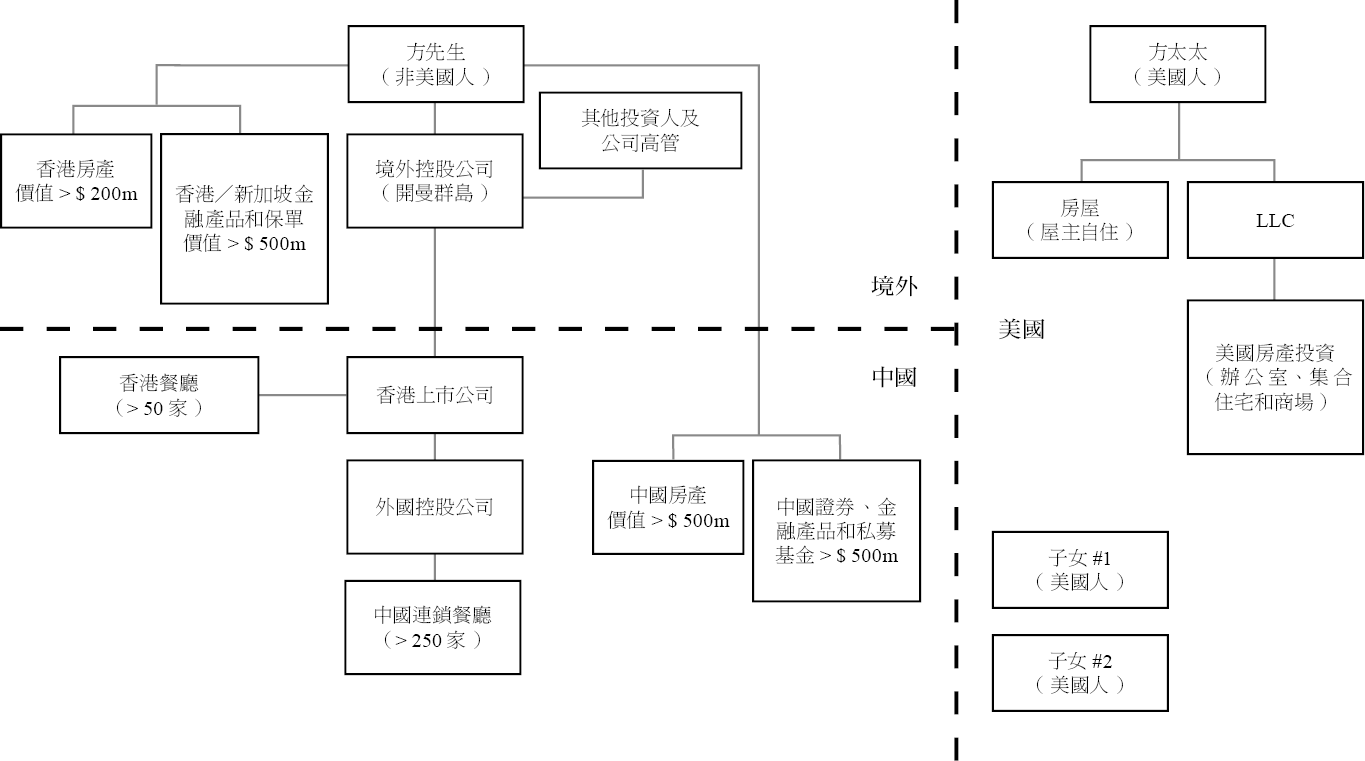

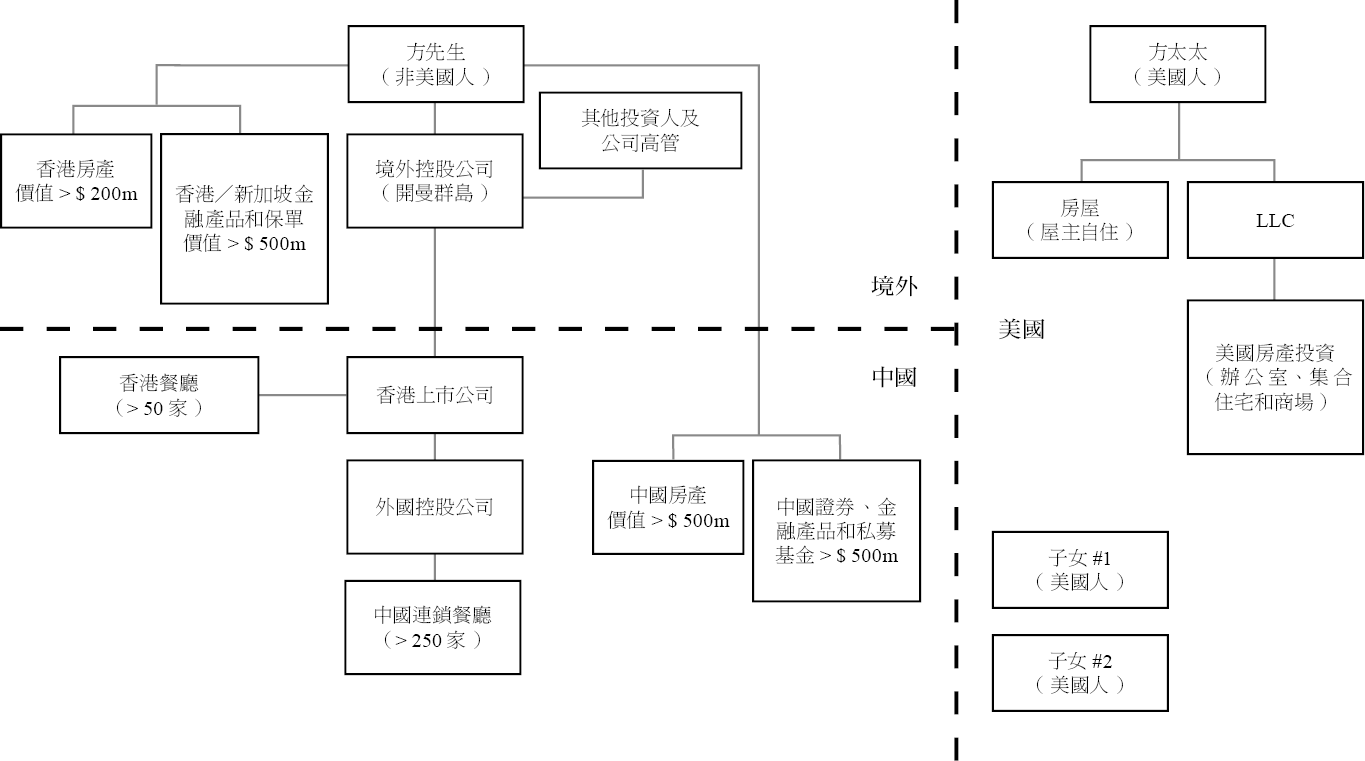

經傳承規劃後,方先生的資產如下圖所示:

下圖為方先生在傳承規劃前的資產:

規劃要點:

1. 方先生在中國擁有多項資產。若中國實行遺產稅及贈與稅制度,方先生很大一部分資產可能會被課稅,故可能導致方先生為了繳稅而須出售家族資產(可能包括其掛牌公司的股份)。

2. 由於多位家族成員已移民美國多年,方先生希望能將更多資產轉移到美國。若方先生也想申請移民美國,應該考慮在移民前轉移其資產。美國不可撤銷信託可以作為一絕佳工具來持有他目前由香港或新加坡的離岸公司持有的資金。另一方面,在方先生逝世或移民之前,美國可撤銷信託亦可作為其透過離岸公司所持有中國資產或其他公司的工具。

3. 當方先生對在美國的妻兒進行贈與時,必須慎重考量其所涉及的美國贈與稅及遺產稅。若方夫人在美國持有的資產達一定規模,當她隨著時間從方先生獲得額外的資產時,她可能要負擔美國的贈與稅或遺產稅。因此,我們建議方先生在美國設立不可撤銷信託並將其資產轉移至信託,藉此最小化家族在美國遺產稅上的曝險程度,並使資產更平順地傳承給後代。

4. 若方先生擬對在中國的經營團隊成員授予股權作為激勵報酬,建議以中國的外商投資企業股份為標的;如擬對在中國境外的經營團隊成員授予股權激勵,建議以在英屬維京群島註冊的控股公司之股份為標的。

5. 方先生應考慮重組其在中國所擁有的投資資產。由於緊縮性的貨幣管制,將資產轉移出中國已變得困難。如有合適的時機,方先生應考慮將其中國資產的所有權移轉予多家離岸公司,以利於將資產轉移給後代。在專業人士的協助下,通常可藉由直接移轉、預先規劃的融資安排及贈與來達成此一目的。

經傳承規劃後,方先生的資產如下圖所示: