陳大一與陳太太是一對恩愛的夫妻,他們有一個剛滿5歲的兒子陳小東。

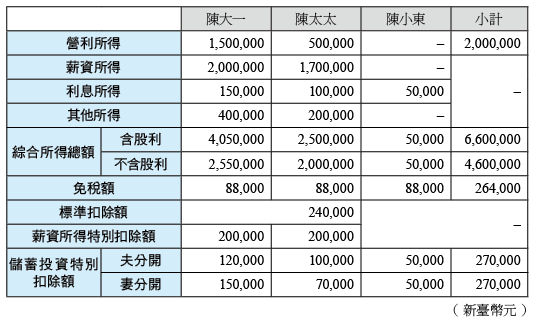

陳大一於2020年營利所得為1,500,000元,薪資所得2,000,000元,利息所得150,000元,其他所得400,000元;陳太太同年度營利所得為500,000元,薪資所得1,700,000元,利息所得100,000元,其他所得200,000元;陳小東同年度的利息所得為50,000元。

由於夫妻兩人合併申報後邊際稅率高達40%。為降低稅率,陳大一將股利所得合併計稅,將陳太太的各類所得分開計稅,而陳太太則是認為夫妻必須合併申報否則違法,究竟哪個說法才對呢?

核定租稅與規劃

全戶薪資所得扣繳稅額:185,000元

利息所得扣繳稅額:30,000元

全部扣繳稅額:215,000元

綜合所得總額(含股利):6,600,000元

綜合所得總額(不含股利):4,600,000元

股利合併計稅

股利可抵減稅額: (1,500,000+500,000)×8.5%=170,000>上限80,000,故可抵減稅額為80,000元。

一、陳大一與太太各類所得合併計稅

6,600,000 – 264,000 – 240,000 – 400,000 – 270,000=5,426,000(綜合所得淨額)

5,426,000 × 40% – 829,600=1,340,800(應納稅額)

1,340,800 – 80,000 – 215,000=1,045,800 (應自行繳納應納稅額)

二、陳大一薪資所得分開計稅

- 2,000,000 – 88,000 – 200,000=1,712,000 (陳大一薪資所得淨額)

- 1,712,000×20% – 134,600=207,800 (陳大一薪資所得應納稅額)

- (5,426,000 – 1,712,000)×30% – 376,600=737,600 (不含陳大一薪資所得應納稅額)

- 207,800+737,600=945,400(應納稅額)

- 945,400 – 80,000 – 215,000=650,400 (應自行繳納應納稅額)

- 1,700,000 – 88,000 – 200,000=1,412,000 (陳太太薪資所得淨額)

- 1,412,000×20% – 134,600=147,800 (陳太太薪資所得應納稅額)

- (5,426,000 – 1,412,000)×30% – 376,600=827,600 (不含陳太太薪資所得應納稅額)

- 827,600+147,800=975,400(應納稅額)

- 975,400 – 80,000 – 215,000=680,400 (應自行繳納應納稅額)

四、陳大一各類所得分開計稅

- 4,050,000 – 88,000 – 200,000 – 120,000=3,642,000(陳大一各類所得淨額)

- 3,642,000×30% – 376,600=716,000 (陳大一各類所得應納稅額)

- 6,600,000 – 4,050,000 – 176,000 – 590,000=1,784,000(不含陳大一各類所得之淨額)

- 1,784,000×20%–134,600=222,200(不含陳大一各類所得應納稅額)

- 222,200+716,000=938,200(應納稅額)

- 938,200 – 80,000 – 215,000=643,200 (應自行繳納應納稅額)

五、陳太太各類所得分開計稅

- 2,500,000 – 88,000 – 200,000 – 70,000=2,142,000(陳太太各類所得淨額)

- 2,142,000×20% – 134,600=293,800 (陳太太各類所得應納稅額)

- 6,600,000 – 2,500,000 – 176,000 – 640,000=3,284,000 (不含陳太太各類所得之所得淨額)

- 3,284,000×30% – 376,600=608,600(不含陳太太各類所得應納稅額)

- 293,800+608,600=902,400(應納稅額)

- 902,400 – 80,000 – 215,000=607,400 (應自行繳納應納稅額)

股利所得分開計稅

採股利所得單一稅率分開計稅: (1,500,000+500,000)×28%=560,000

一、陳大一與陳太太各類所得合併計稅

- 4,600,000 – 264,000 – 240,000 – 400,000 – 270,000=3,426,000

(綜合所得淨額) - 3,426,000×30% – 376,600=651,200(應納稅額)

- 651,200+560,000 – 215,000=996,200(應自行繳納應納稅額)

二、陳大一薪資所得分開計稅

- 2,000,000 – 88,000 – 200,000=1,712,000 (陳大一薪資所得淨額)

- 1,712,000×20% – 134,600=207,800 (陳大一薪資所得應納稅額)

- (3,426,000 – 1,712,000)×20% – 134,600=208,200(不含陳大一薪資所得應納稅額)

- 208,200+207,800=416,000(應納稅額)

- 416,000+560,000 – 215,000=761,000 (應自行繳納應納稅額)

三、陳太太薪資所得分開計稅

- 1,700,000 – 88,000 – 200,000=1,412,000 (陳太太薪資所得淨額)

- 1,412,000×20% – 134,600=147,800 (陳太太薪資所得應納稅額)

- (3,426,000 – 1,412,000)×20% – 134,600=268,200(不含陳太太薪資所得應納稅額)

- 268,200+147,800=416,000(應納稅額)

- 416,000+560,000 – 215,000=761,000 (應自行繳納應納稅額)

四、陳大一各類所得分開計稅

- 2,550,000 – 88,000 – 200,000 – 120,000=2,142,000(陳大一各類所得淨額)

- 2,142,000×20% – 134,600=293,800(陳大一各類所得應納稅額)

- 4,600,000 – 2,550,000 – 176,000 – 590,000=1,284,000 (不含陳大一各類所得之淨額)

- 1,284,000×20% – 134,600=122,200(不含陳大一各類所得應納稅額)

- 293,800+122,200=416,000(應納稅額)

- 416,000+560,000 – 215,000=761,000 (應自行繳納應納稅額)

五、陳太太各類所得分開計稅

- 2,000,000 – 88,000 – 200,000 – 70,000=1,642,000(陳太太各類所得淨額)

- 1,642,000×20% – 134,600=193,800 (陳太太各類所得應納稅額)

- 4,600,000 – 2,000,000 – 176,000 – 640,000=1,784,000(不含陳太太各類所得之所得淨額)

- 1,784,000×20% – 134,600=222,200(不含陳太太各類所得應納稅額)

- 193,800+222,200=416,000(應納稅額)

- 416,000+560,000 – 215,000=761,000 (應自行繳納應納稅額)

在修法後,夫妻合併申報計算稅額的方式共有三種方式:

- 各類所得合併計算稅額。

- 夫或妻薪資所得分開計算稅額,其餘各類所得合併計算稅額。

- 夫或妻各類所得分開計算稅額。

不過,除了第一種方式「各類所得合併計算稅額」外,後兩種方式都分別有以夫為主、將妻的薪資所得或各類所得分開計算稅額,或是以妻為主、將夫的薪資所得或各類所得分開計算稅額等兩種方式,所以等於是有五種計算方式,大家可以挑最有利的方式計稅申報!在年度中結婚之夫妻,結算當年度的綜合所得稅仍可以選擇夫妻各自單獨或合併申報。

法令解析

2018年的營利所得(股利所得)課稅新制可二擇一:

- 股利併入綜合所得總額課稅,並按股利之8.5%計算可抵減稅額或每一申報戶可抵減稅額80,000元上限。

- 股利按28%單一稅率分開計稅、合併報繳。

註:若營利所得屬於1997年以前的緩課股票,就不能採分離課稅,仍要併入綜合所得,以累進級距5%~40%計稅。

財政部已於2019年12月19日公告2020年度綜合所得稅免稅額,每人全年88,000元;納稅義務人及其配偶年滿70歲者,暨納稅義務人及其配偶之直系尊親屬年滿70歲者,每人全年132,000元。

2020年度綜合所得稅免稅額、標準扣除額、薪資所得特別扣除額、身心障礙特別扣除額:

- 免稅額每人全年88,000元;納稅義務人及其配偶年滿70歲者,暨納稅義務人及其配偶之直系尊親屬年滿70歲者,每人全年132,000元。

- 標準扣除額:單身者扣除120,000元;有配偶者扣除240,000元。

- 薪資所得特別扣除額:每人每年扣除數額以200,000元為限。

- 身心障礙特別扣除額:每人每年扣除200,000元。

課稅級距部分,各級距金額及累進稅率如下:

- 全年綜合所得淨額在540,000元以下者,課徵5%。

- 超過540,000元至1,210,000元者,課徵27,000元,加超過540,000元部分的12%。

- 超過1,210,000元至2,420,000元者,課徵107,400元,加超過1,210,000元部分的20%。

- 超過2,420,000元至4,530,000元者, 課徵349,400元,加超過2,420,000元部分的30%。

- 超過4,530,000元者,課徵982,400元, 加超過4,530,000元部分的40%。

結語

新制對皆有所得的夫妻有很大的影響,依現行法規,計稅有很多種方式,有如排列組合般複雜。除自財政部電子申報繳稅服務網下載電子結算申報繳稅軟體並進行試算外,亦可諮詢稅務機關或專業人士,可有機會降低稅率級距,別錯失節稅權益!