Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

附錄

附錄四:FinCEN 114表(境外銀行及金融帳戶申報表)申報說明

從 2013 年 7 月 1 日起開始,FinCEN 114 申報採線上申報,申報人必須上美國財政部網站註冊申報帳號來進行申報。申請步驟列示於下:

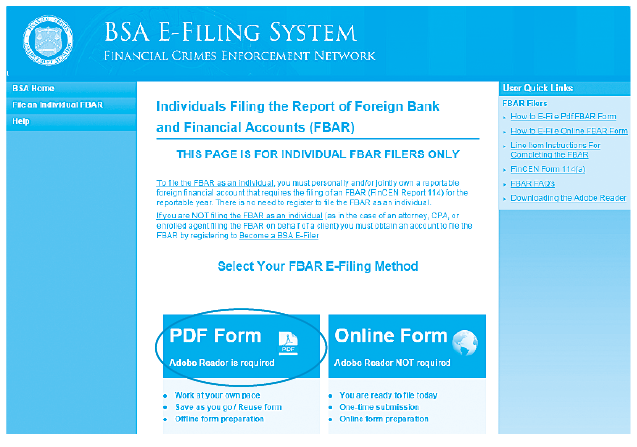

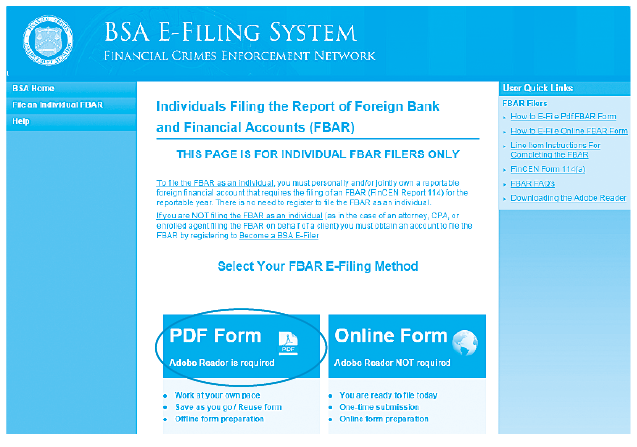

一、進入美國財政部網站,點選申請書。網址:http://bsaefiling.fincen.treas.gov/NoRegFBARFiler.html。

二、點選左邊 PDF 線上表格申報

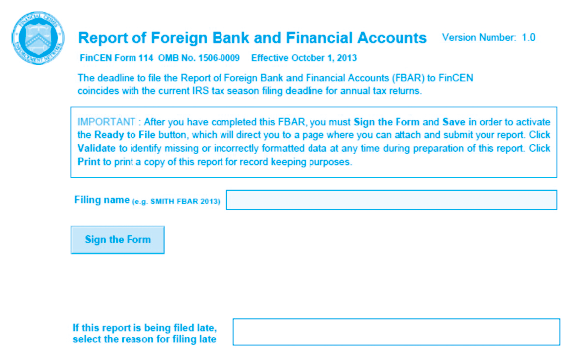

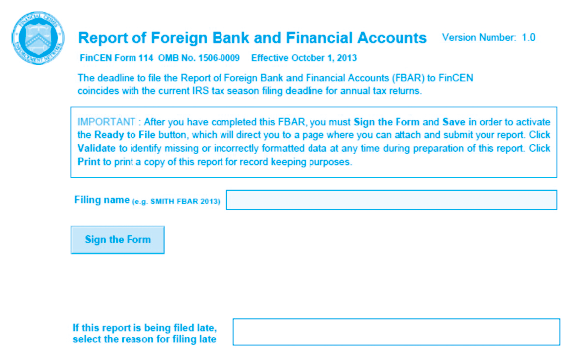

進入填表頁面後,首先要申請人填寫申報檔案名稱,若逾期申報要選擇逾期原因。

接下來幾頁需填寫的內容如同 Q35 提及,共分為五個部分(請注意,以下表格僅截取部分內容)。

1. 申報人基本資料(Filer Information)

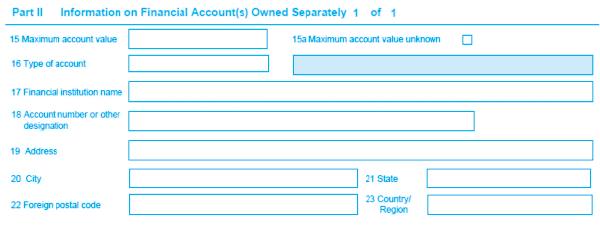

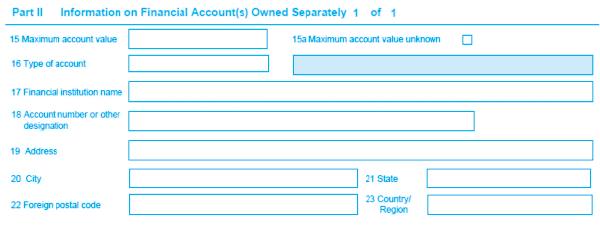

2. 申報人單獨擁有的金融帳戶相關資訊(Information on Financial Account(s) Owned Separately)

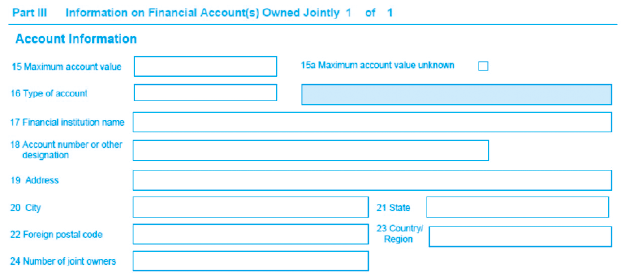

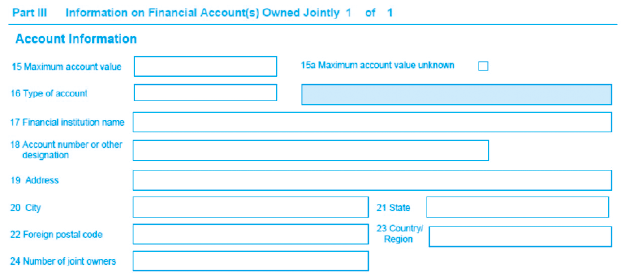

3. 申報人與他人聯合擁有的金融帳戶相關資訊(Information on Financial Account(s) Owned Jointly)

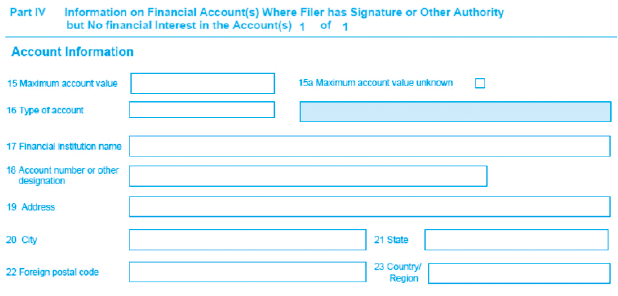

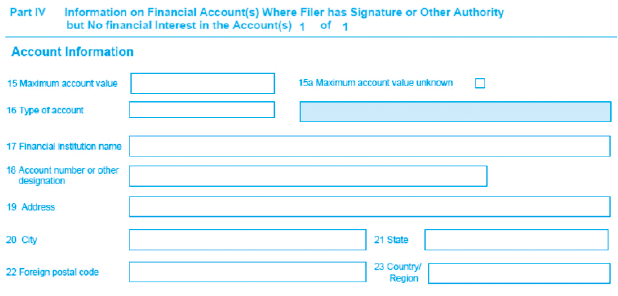

4. 申報人對金融帳戶有簽字權,但對此金融帳戶並無任何權益的相關資訊(Information on Financial Account(s) Where Filer has Signature or Other Authority but No financial Interest in the Account(s))

5. 如果申報人是公司,提供關於公司合併報表中子公司的金融帳戶的資訊(Information on Financial Account(s) Where Filer is Filing a Consolidated Report)

這份 PDF 檔一定要是線上遞交,不能列印後填寫寄出。以下僅就 FinCEN 114 表申報說明做重點翻譯,若讀者需全文,請參見 IRS 網站上所提供之申報說明。

申報說明

FinCEN 114 表即「境外銀行及金融帳戶申報表(FBAR)」,用以申報具有金融權益或簽名權的境外金融帳戶。FBAR 應於每年的 6 月 30 日向財政部提出申報,並且不得延長。

誰需要申報 FBAR?持有境外金融帳戶權益或簽名權的美國人,若在報稅年度當中有任何一個時間點,其境外帳戶總值達 1 萬美元,就需要申報。「美國人」的定義請參見下段文章中說明。

一般定義

金融帳戶。金融帳戶包括(但不限於)證券、經紀、儲蓄、活存、支票、存款、定期存款帳戶,或其它由金融機構保管的帳戶種類(或個人提供的金融機構服務)。金融帳戶還包括商品期貨或選擇權、有現金解約價值之保單(例如終身壽險保單)、有現金解約價值之年金保單,以及共同基金或類似組合型基金的股份。

境外金融帳戶。境外金融帳戶就是開立於美國之外的金融帳戶。例如,實際設立在海外的美國銀行的海外分部所開立的帳戶,就是境外金融帳戶。但若是外國金融機構在美國境內的分行所開立的帳戶,就不是境外金融帳戶。

金融權益。美國人在境外金融帳戶持有之權益,基於:

簽名權。是個人得以支配境外金融帳戶之資產的權利,經由和維持該帳戶的銀行直接溝通(通信或其它方式都算)。請參見「例外」當中的簽名權。

美國。就申報 FBAR 來說,「美國」包括了美國各州、哥倫比亞特區、所有美國領土和屬地(例如:美屬薩摩亞、北馬里亞納聯邦、波多黎各聯邦、關島,和美屬維京群島),而印地安土地則定義在《印地安博奕管理法案》當中。欲了解美國定義的相關法條,請參考美國聯邦政府法條及各地政府法條。

美國人。美國人意為美國公民、美國居民、美國事業體(包括但不限於,公司、合夥組織、在美國(或依照美國法規)設立或組織的有限責任公司、依照美國法規設立的信託或遺產)。

注意:事業體的聯邦稅務處理並不會影響該事業體是否需要申報 FBAR。舉例來說,一聯邦所得稅視為一事業體,仍必須申報 FBAR。相同的,若有人為了報稅而將信託的收入、扣抵或減免額度列入申報,則該信託就必須申報 FBAR。

美國居民。美國居民是指居住在美國的外國人,可用 IRC §7701(b) 來測試自己是不是美國居民。檢測時,請用此申報說明裡「美國」的定義。

例外

由配偶雙方所共同持有的帳戶。若符合下列條件,則 FBAR 申報人之配偶,不需要另外申報:

銀行間往來拆款帳戶。銀行間往來帳戶(由銀行來管理,只用來銀行對銀行往來使用)不需要申報 FBAR。

政府單位。任何美國的政府單位所持有的境外金融帳戶,是不需由任何人來申報 FBAR。此列為政府單位之代辦、部門、擁有或營運之大專院校,也包括政府單位的員工退休及福利計劃。

國際金融組織。國際金融組織(若美國為其會員)的境外金融帳戶不需要由任何人來申報 FBAR。

個人退休帳戶持有人和受益人。個人退休帳戶持有人或受益人不需要申報該退休帳戶所持有的海外金融帳戶。

合格稅務退休計劃的參與人和受益人。IRC§401(a)、403(a),或 403(b) 所提之退休計劃的參與人和受益人,不需要申報退休計劃所持有境外金融帳戶。

簽名權。個人於境外帳戶有簽名權、但無金融權益,在以下情況不需申報 FBAR:

納稅義務人若需要申報 FBAR,但卻未盡申報義務,則會遭罰不超過 1 萬美元的民事罰鍰。若有合理理由導致未申報,並且之後適當地申報帳戶餘額,則不會受罰。故意不申報的納稅義務人可能會遭罰 10 萬美元,或違反時點的帳戶餘額的 50%,取兩者金額高者參考 31 U.S.C. section 5321(a)(5)。故意違反的情事也可能按 31 U.S.C. section 5322(a)、31 U.S.C. section 5322(b),或 18 U.S.C. section 1001,受到刑事處罰。

一、進入美國財政部網站,點選申請書。網址:http://bsaefiling.fincen.treas.gov/NoRegFBARFiler.html。

二、點選左邊 PDF 線上表格申報

進入填表頁面後,首先要申請人填寫申報檔案名稱,若逾期申報要選擇逾期原因。

接下來幾頁需填寫的內容如同 Q35 提及,共分為五個部分(請注意,以下表格僅截取部分內容)。

1. 申報人基本資料(Filer Information)

2. 申報人單獨擁有的金融帳戶相關資訊(Information on Financial Account(s) Owned Separately)

3. 申報人與他人聯合擁有的金融帳戶相關資訊(Information on Financial Account(s) Owned Jointly)

4. 申報人對金融帳戶有簽字權,但對此金融帳戶並無任何權益的相關資訊(Information on Financial Account(s) Where Filer has Signature or Other Authority but No financial Interest in the Account(s))

5. 如果申報人是公司,提供關於公司合併報表中子公司的金融帳戶的資訊(Information on Financial Account(s) Where Filer is Filing a Consolidated Report)

這份 PDF 檔一定要是線上遞交,不能列印後填寫寄出。以下僅就 FinCEN 114 表申報說明做重點翻譯,若讀者需全文,請參見 IRS 網站上所提供之申報說明。

申報說明

FinCEN 114 表即「境外銀行及金融帳戶申報表(FBAR)」,用以申報具有金融權益或簽名權的境外金融帳戶。FBAR 應於每年的 6 月 30 日向財政部提出申報,並且不得延長。

誰需要申報 FBAR?持有境外金融帳戶權益或簽名權的美國人,若在報稅年度當中有任何一個時間點,其境外帳戶總值達 1 萬美元,就需要申報。「美國人」的定義請參見下段文章中說明。

一般定義

金融帳戶。金融帳戶包括(但不限於)證券、經紀、儲蓄、活存、支票、存款、定期存款帳戶,或其它由金融機構保管的帳戶種類(或個人提供的金融機構服務)。金融帳戶還包括商品期貨或選擇權、有現金解約價值之保單(例如終身壽險保單)、有現金解約價值之年金保單,以及共同基金或類似組合型基金的股份。

境外金融帳戶。境外金融帳戶就是開立於美國之外的金融帳戶。例如,實際設立在海外的美國銀行的海外分部所開立的帳戶,就是境外金融帳戶。但若是外國金融機構在美國境內的分行所開立的帳戶,就不是境外金融帳戶。

金融權益。美國人在境外金融帳戶持有之權益,基於:

- 該美國人是帳戶所記載的持有人或法定擁有人(不論該美國人或其他人是否受益於此帳戶);或

- 帳戶紀錄的持有人或法定擁有人為下列其一:

(a) 代理人、名義人、法定代理人或其它代表該美國人具有行使權的個人;

(b) 該美國人直接或間接擁有公司的:(i) 超過股權價值的 50%,或 (ii) 超過 50% 的投票權;

(c) 該美國人在直接或間接擁有合夥組織的:(i) 超過 50% 合夥利潤的權益(例如分配協議裡所規範的合夥分配權比重),或 (ii) 超過 50% 的合夥資本權益;

(d) 改美國人就一信託:(i) 是信託的授予人,和 (ii) 從美國聯邦稅角度持有信託權益。參見 IRC§671~679,以決定授予人在信託當中是否持有所有權權益。

(e) 該美國人在一信託當中,在稅務年度當中,有多於 50%的資產或收入權益;或

(f) 該美國人在任何其它的事業體當中,直接或間接擁有超過50% 的投票權、股票或資產權益,或是利潤分配權益。

人。一個人的意指「個人」和「法人」,包括但不限於,有限責任公司、公司、合夥組織、信託和遺產形式。簽名權。是個人得以支配境外金融帳戶之資產的權利,經由和維持該帳戶的銀行直接溝通(通信或其它方式都算)。請參見「例外」當中的簽名權。

美國。就申報 FBAR 來說,「美國」包括了美國各州、哥倫比亞特區、所有美國領土和屬地(例如:美屬薩摩亞、北馬里亞納聯邦、波多黎各聯邦、關島,和美屬維京群島),而印地安土地則定義在《印地安博奕管理法案》當中。欲了解美國定義的相關法條,請參考美國聯邦政府法條及各地政府法條。

美國人。美國人意為美國公民、美國居民、美國事業體(包括但不限於,公司、合夥組織、在美國(或依照美國法規)設立或組織的有限責任公司、依照美國法規設立的信託或遺產)。

注意:事業體的聯邦稅務處理並不會影響該事業體是否需要申報 FBAR。舉例來說,一聯邦所得稅視為一事業體,仍必須申報 FBAR。相同的,若有人為了報稅而將信託的收入、扣抵或減免額度列入申報,則該信託就必須申報 FBAR。

美國居民。美國居民是指居住在美國的外國人,可用 IRC §7701(b) 來測試自己是不是美國居民。檢測時,請用此申報說明裡「美國」的定義。

例外

由配偶雙方所共同持有的帳戶。若符合下列條件,則 FBAR 申報人之配偶,不需要另外申報:

- 沒申報的一方必須申報的所有金融帳戶,都是和有申報的一方共同持有;

- 申報的一方已即時申報該雙方共同持有的帳戶;

- 夫妻雙方都於 FBAR 的 Item 44 簽署。參見本申報說明後之 Specific Items, Part III, Items 25-33。若非符合上述情形,夫妻雙方必須分開申報 FBAR,並且申報聯合帳戶的總值。

銀行間往來拆款帳戶。銀行間往來帳戶(由銀行來管理,只用來銀行對銀行往來使用)不需要申報 FBAR。

政府單位。任何美國的政府單位所持有的境外金融帳戶,是不需由任何人來申報 FBAR。此列為政府單位之代辦、部門、擁有或營運之大專院校,也包括政府單位的員工退休及福利計劃。

國際金融組織。國際金融組織(若美國為其會員)的境外金融帳戶不需要由任何人來申報 FBAR。

個人退休帳戶持有人和受益人。個人退休帳戶持有人或受益人不需要申報該退休帳戶所持有的海外金融帳戶。

合格稅務退休計劃的參與人和受益人。IRC§401(a)、403(a),或 403(b) 所提之退休計劃的參與人和受益人,不需要申報退休計劃所持有境外金融帳戶。

簽名權。個人於境外帳戶有簽名權、但無金融權益,在以下情況不需申報 FBAR:

- 由金融管理局、聯邦儲備系統管理委員會、美國國聯邦存款保險公司、美國儲蓄管理局,或國家信用社管理局所監管的銀行經理人或員工,不需申報於該銀所開立,且具有簽名權的海外帳戶。

- 在美國證券交易委員會、美國期貨交易委員會下註冊且監管的金融機構之經理人或員工,不需要申報於該金融機構所開立,且具有簽名權的海外帳戶。

納稅義務人若需要申報 FBAR,但卻未盡申報義務,則會遭罰不超過 1 萬美元的民事罰鍰。若有合理理由導致未申報,並且之後適當地申報帳戶餘額,則不會受罰。故意不申報的納稅義務人可能會遭罰 10 萬美元,或違反時點的帳戶餘額的 50%,取兩者金額高者參考 31 U.S.C. section 5321(a)(5)。故意違反的情事也可能按 31 U.S.C. section 5322(a)、31 U.S.C. section 5322(b),或 18 U.S.C. section 1001,受到刑事處罰。