Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q24 非美國稅務居民(未取得美國綠卡或成為美國公民者)於美國境內之遺產如何申報遺產稅?

案例

蔡先生是中國南京市人,自己經營了一間工廠從事食品加工生意。他從未持有綠卡,也不是美國公民,只是因為有個表親移民美國波士頓,在表親的建議下,蔡先生把一部分收入固定存在美國的銀行,而且也有投資美國的股票。

後來,蔡先生因為心臟病突發病逝,根本來不及交待後事,幾位子女傷心之餘,很快地幫父親安排好喪葬事宜,並開始討論如何處理遺產等各項事宜。但他們發現蔡先生在美國留下一間公寓,一筆存款和幾筆美國公司股票,於是他們便想請教律師和會計師,究竟蔡先生在美國境內的遺產要不要申報美國的遺產稅?

專家解析

針對本案例,我們可以從以下幾點來分析:

被繼承人具有怎樣的身分?

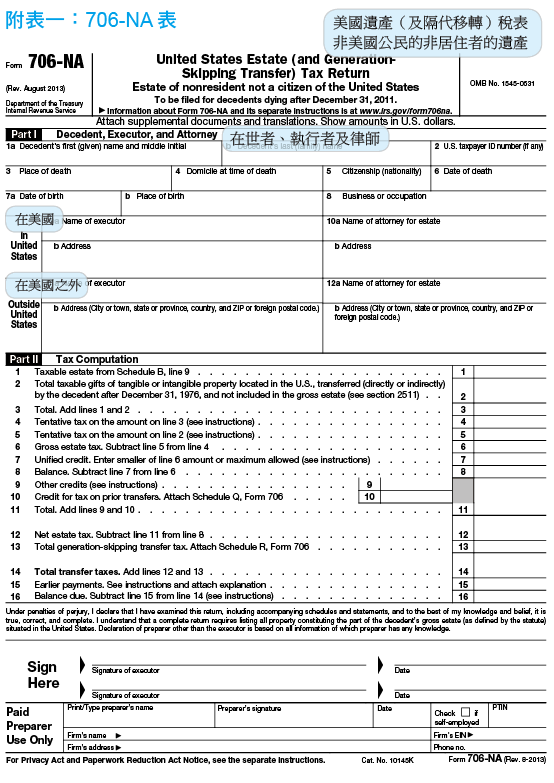

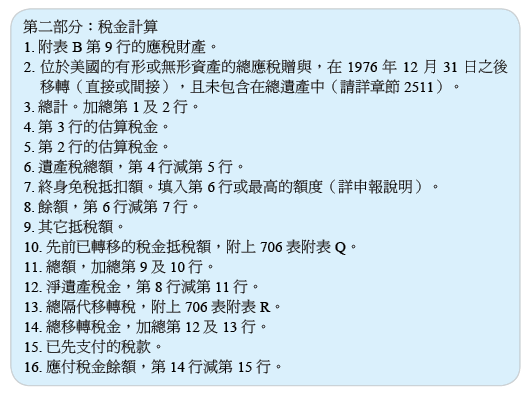

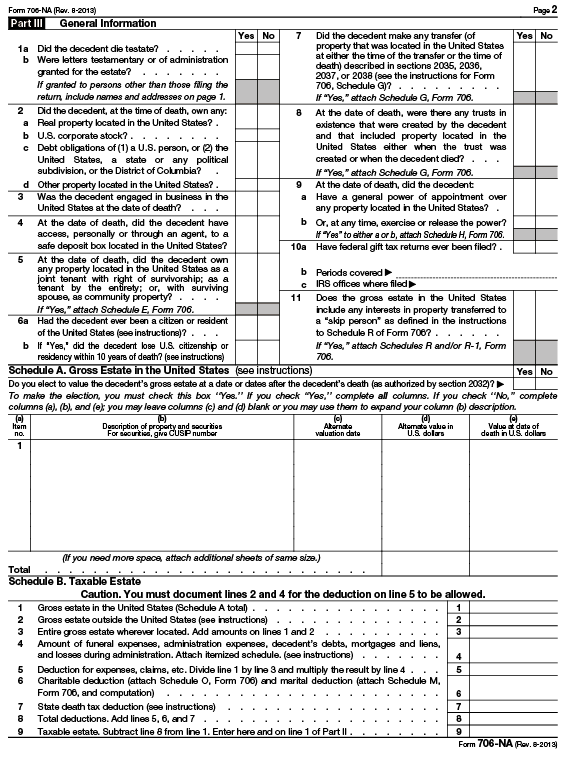

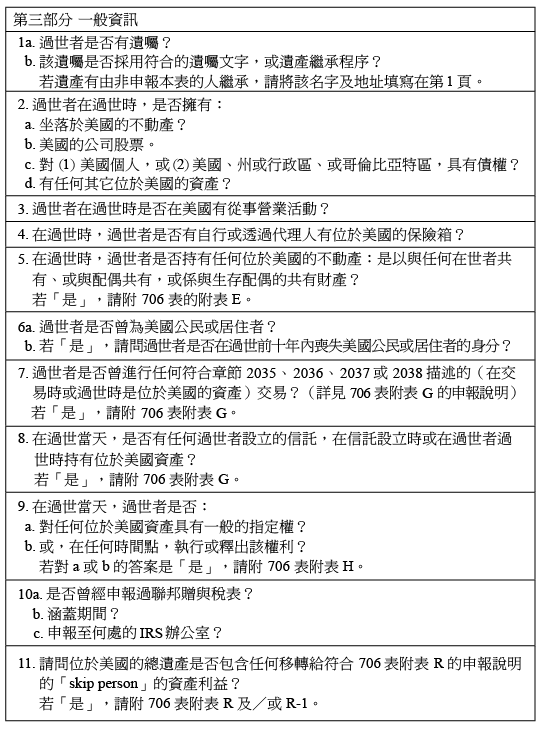

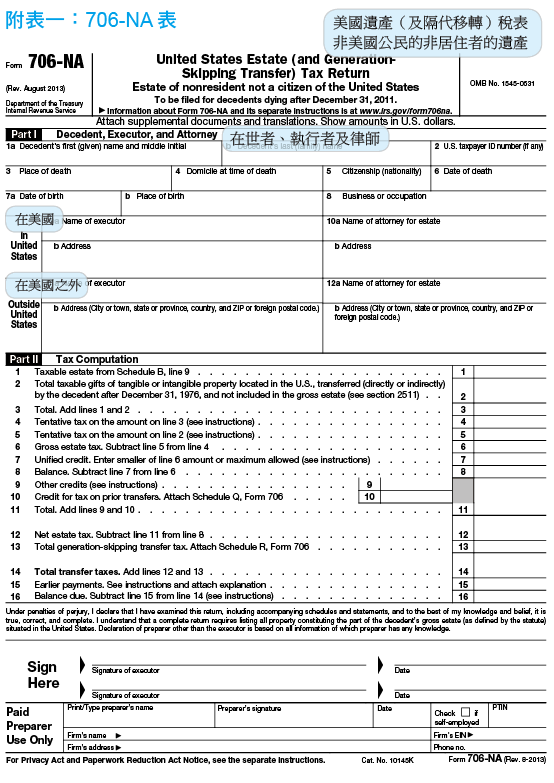

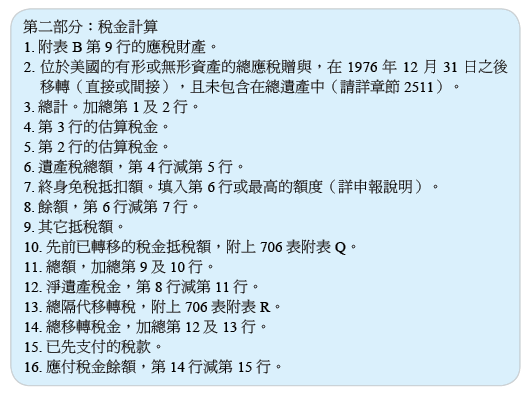

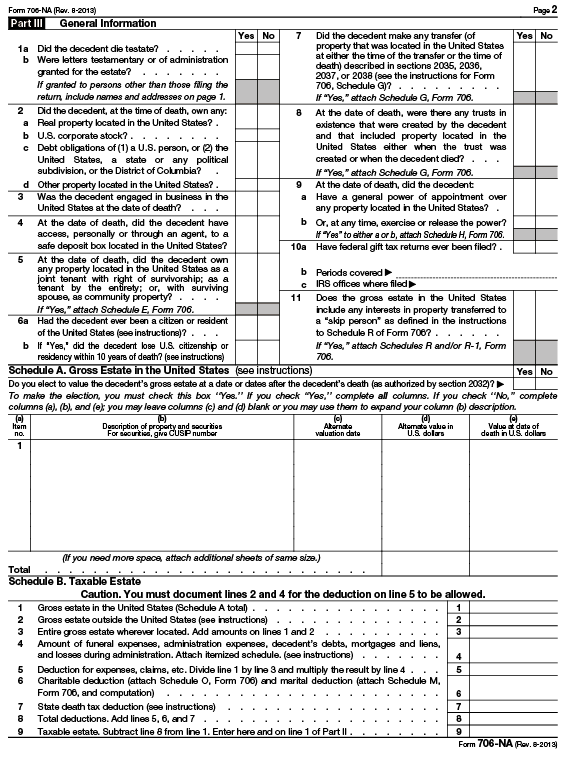

依照美國所得稅法第 7701(b) 及 Publication 519 和其施行細則規定,對美國稅務居民有相當複雜的規定,但原則上美國公民、持有綠卡或一年在美國停留超過 183 天的人都算美國稅務居民。然而美國遺產稅法則以「定居(Domicile)」來決定納稅人是否為稅務居民,除了是美國公民、持有綠卡或一年在美國停留超過 183 天的人,只要有「定居的意願和事實」,即使只停留在一天,均算為美國遺產或贈與之稅務居民。就本案的情況而言,蔡先生因為從未持有綠卡也不是美國公民,又無定居美國之意願和事實,所以他過世前的身分為非美國居民的外國人(Nonresident Alien Decedent)。在此情況下,蔡先生的遺產稅要用 706-NA 表來申報計算,706-NA 表(見本文附表一)的使用目的是用來計算非居民外國人的遺產稅。美國遺產稅的課稅標的是針對被繼承人的遺產進行計算,而非以繼承人收到的遺產進行計算。另外還需要申報 8971 表揭露每一位繼承人相關資訊,並且同步提供 8971 副本給每一位遺產繼承人(見本文附表二)。

甚麼是「定居的意願和事實」?對於綠卡持有者有何影響?

美國稅局對於此定概念判定是非常主觀的,美國稅局會依個案的狀況來認定是否有定居的意願和事實,但美國稅局在認定上並無提供明確的清單、或是納稅人需要提供何種證據來證明有定居的意願和事實,但通常可以用以下的資訊來判斷是否有在美國定居意圖:

一、納稅人的家人所在地,如:是否有把家人遷居至美國住所。

二、財產和所有物,如:在美國的住所購買或租賃財產。且在美國住所中保存家族傳家寶,家具和紀念品。並將強烈情感價值的物品(例如家庭相簿)放置在美國住所中,顯示其有定居意圖。

三、文件寄送地點,如:向家人、朋友、商業夥伴、專業組織、銀行、信用卡公司、經紀人和保險公司發送地址更改通知。

四、在美國取得駕照。

五、建立專業和業務關係,如:美國看醫生、牙醫或諮詢律師和其他專業人員,並將記錄保存於美國住所。電話帳單,水電費帳單和信用卡帳單都可以佐證是否有定居美國的意圖。

六、建立社會關係,如:加入俱樂部,宗教團體等組織,並在美國住所積極參與當地慈善事業。

七、具有法律效力相關文件上納稅人所填寫的住址資訊等。

所以對於持有綠卡的納稅義務人來說,就算持有綠卡但是卻長居在美國境外,是有可能被視為遺產稅的非稅務居民,但在事實的認定上還是建議讀者詢問專業的律師以及會計師來協助判定,筆者在本篇最後有提供相關判例供有興趣的讀者參考。

哪些資產要列入為美國遺產申報?

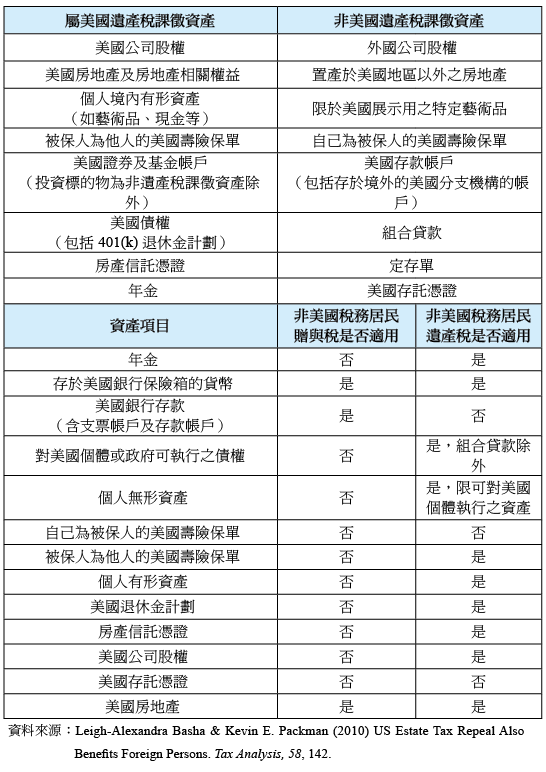

當被繼承人為非居民外國人,遺產稅是以美國境內的資產(U.S.-situated assets)為課稅標的。所以蔡先生在中國的遺產是完全不用列入申報的,只就位於美國境內或被視為在美國境內的資產進行課徵計算。

而哪些資產被定義為美國境內資產呢?

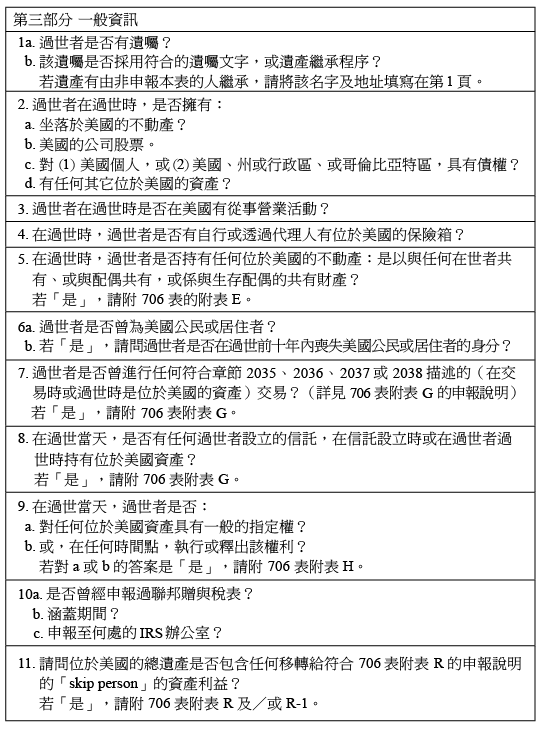

美國境內的資產包括:美國的不動產、有形個人資產及美國公司的證券。需特別注意的是,某些資產不必課徵遺產稅,包括了美國銀行帳戶(前提是該帳戶並非用以從事美國境內的交易或營業行為)、產生投資組合利息的證券(securities that generate portfolio interest),以及保險理賠。(詳見本文附表三)

以本案例而言,如果蔡先生在美國遺留的上述資產市值超過 6 萬美元以上,就應指定一位遺產執行人提出遺產稅申報。但倘若被繼承者在過世之前三年之內曾針對美國的資產進行的贈與,該部分資產也被要求納入該人遺產稅的申報,當時已繳交過的贈與稅也可以扣抵,但還是有部分特殊項目的資產不受三年的限制。

扣除額

一、婚姻扣除額(Marital Deduction)

在美國遺產稅上,有一個非常重要的扣除額項目就是婚姻扣除額。如果被繼承人不論是美國公民或是非居民外國人,而在世的配偶是美國公民,遺產由配偶繼承的部分,就可以享有無限的婚姻扣除額。然而,另外一個情況是,繼承人為非居民外國人,則被繼承人為美國公民,其遺產可轉由「合格國內信託(Qualified Domestic Trust,簡稱 QDOT)」的方式運作,並且以仍在世的配偶為信託受益人,符合以下條件,就可以適用婚姻扣除額,來遞延其遺產稅。

1. 此信託必須是美國本地信託

2. 僅能分配此信託所產生之收益,信託本金不能分配

3. 符合美國信託法律規定

在計算婚姻扣除額時,請同時附上 706-NA 表的附表 M 和一份報表,用以說明此扣除額的適用。

二、慈善扣除額(Charitable Deduction)

如果被繼承人的遺產是用作慈善捐贈,並且轉移給一個美國境內的慈善機構,在符合以下條件,可以適用慈善扣除額。

1. 遺囑中有指示慈善捐贈

2. 捐贈動作是否有被實際執行

在計算慈善扣除額時,請把 706-NA 表的附表 O 附上。

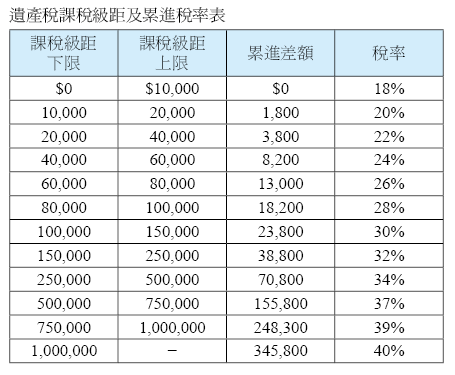

除了上面兩項扣除額之外,在申報本案例的遺產稅時,仍然有些項目可以被扣除,不論這些項目是否在美國境內發生或被支付,只要這些項目包括了(706-NA 表之附表 B 第四行):

1. 喪禮支出;

2. 管理支出;

3. 可對遺產(被繼承人)請求清償的債務;

4. 尚未支付的抵押借款和其它留置權;和

5. 尚未支付的賠償損失。

但是如果被繼承人境外有資產,上述的費用或債務必須依美國資產與全球資產的比例,作為美國資產的減項,而非全額扣除。

三、免稅額

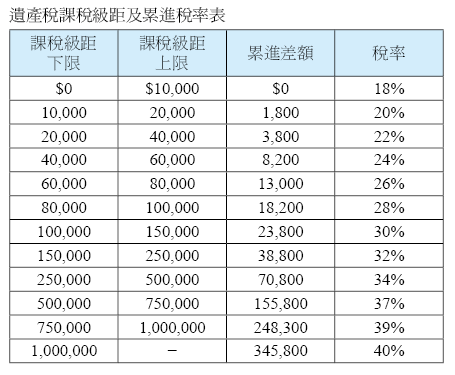

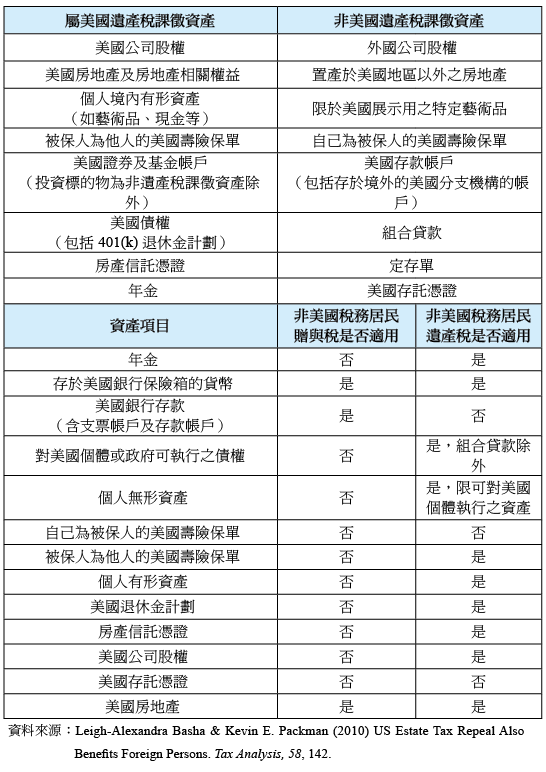

如果被繼承人為非居民外國人,2019 年美國遺產稅的申報門檻是 6 萬美元,如下表(2020 年繼續延用)可知相對的遺產稅抵稅額是 13,000 美元。計算時是將總應稅財產依照下表計算遺產稅稅金,再扣除抵稅額 13,000 美元。

四、申報所需文件

1. 如果被繼承人留有遺囑,請把一份經過證明的遺囑副本附加在 706-NA 表上。

2. 被繼承人的死亡證明書副本。

3. 如果投資非公開公司股票,請附加上一份死亡前五年每一年的資產負債表以及損益表,還有所支付的股利。

4. 附加上任何其它相關文件,例如遺產估價表,被繼承人曾經申報過的美國贈與稅申報書的副本,還有其它可能需要的文件。

上列文件如果有以其它語言撰寫成的,都請附加上一份英文翻譯。

結語

基於以上分析,蔡先生在死亡時的身分為非居民外國人,所以他在美國的公寓和美國公司的股票是屬於課稅範圍,而他在美國銀行的存款,在通常情況下是不必課徵美國遺產稅。所以,蔡先生的遺產執行人要計算他位於美國境內的遺產總值是否超過 6 萬美元,如果超過的話,就要在蔡先生過世後九個月內透過 706-NA 表申報遺產稅。

蔡先生是中國南京市人,自己經營了一間工廠從事食品加工生意。他從未持有綠卡,也不是美國公民,只是因為有個表親移民美國波士頓,在表親的建議下,蔡先生把一部分收入固定存在美國的銀行,而且也有投資美國的股票。

後來,蔡先生因為心臟病突發病逝,根本來不及交待後事,幾位子女傷心之餘,很快地幫父親安排好喪葬事宜,並開始討論如何處理遺產等各項事宜。但他們發現蔡先生在美國留下一間公寓,一筆存款和幾筆美國公司股票,於是他們便想請教律師和會計師,究竟蔡先生在美國境內的遺產要不要申報美國的遺產稅?

專家解析

針對本案例,我們可以從以下幾點來分析:

被繼承人具有怎樣的身分?

依照美國所得稅法第 7701(b) 及 Publication 519 和其施行細則規定,對美國稅務居民有相當複雜的規定,但原則上美國公民、持有綠卡或一年在美國停留超過 183 天的人都算美國稅務居民。然而美國遺產稅法則以「定居(Domicile)」來決定納稅人是否為稅務居民,除了是美國公民、持有綠卡或一年在美國停留超過 183 天的人,只要有「定居的意願和事實」,即使只停留在一天,均算為美國遺產或贈與之稅務居民。就本案的情況而言,蔡先生因為從未持有綠卡也不是美國公民,又無定居美國之意願和事實,所以他過世前的身分為非美國居民的外國人(Nonresident Alien Decedent)。在此情況下,蔡先生的遺產稅要用 706-NA 表來申報計算,706-NA 表(見本文附表一)的使用目的是用來計算非居民外國人的遺產稅。美國遺產稅的課稅標的是針對被繼承人的遺產進行計算,而非以繼承人收到的遺產進行計算。另外還需要申報 8971 表揭露每一位繼承人相關資訊,並且同步提供 8971 副本給每一位遺產繼承人(見本文附表二)。

甚麼是「定居的意願和事實」?對於綠卡持有者有何影響?

美國稅局對於此定概念判定是非常主觀的,美國稅局會依個案的狀況來認定是否有定居的意願和事實,但美國稅局在認定上並無提供明確的清單、或是納稅人需要提供何種證據來證明有定居的意願和事實,但通常可以用以下的資訊來判斷是否有在美國定居意圖:

一、納稅人的家人所在地,如:是否有把家人遷居至美國住所。

二、財產和所有物,如:在美國的住所購買或租賃財產。且在美國住所中保存家族傳家寶,家具和紀念品。並將強烈情感價值的物品(例如家庭相簿)放置在美國住所中,顯示其有定居意圖。

三、文件寄送地點,如:向家人、朋友、商業夥伴、專業組織、銀行、信用卡公司、經紀人和保險公司發送地址更改通知。

四、在美國取得駕照。

五、建立專業和業務關係,如:美國看醫生、牙醫或諮詢律師和其他專業人員,並將記錄保存於美國住所。電話帳單,水電費帳單和信用卡帳單都可以佐證是否有定居美國的意圖。

六、建立社會關係,如:加入俱樂部,宗教團體等組織,並在美國住所積極參與當地慈善事業。

七、具有法律效力相關文件上納稅人所填寫的住址資訊等。

所以對於持有綠卡的納稅義務人來說,就算持有綠卡但是卻長居在美國境外,是有可能被視為遺產稅的非稅務居民,但在事實的認定上還是建議讀者詢問專業的律師以及會計師來協助判定,筆者在本篇最後有提供相關判例供有興趣的讀者參考。

哪些資產要列入為美國遺產申報?

當被繼承人為非居民外國人,遺產稅是以美國境內的資產(U.S.-situated assets)為課稅標的。所以蔡先生在中國的遺產是完全不用列入申報的,只就位於美國境內或被視為在美國境內的資產進行課徵計算。

而哪些資產被定義為美國境內資產呢?

美國境內的資產包括:美國的不動產、有形個人資產及美國公司的證券。需特別注意的是,某些資產不必課徵遺產稅,包括了美國銀行帳戶(前提是該帳戶並非用以從事美國境內的交易或營業行為)、產生投資組合利息的證券(securities that generate portfolio interest),以及保險理賠。(詳見本文附表三)

以本案例而言,如果蔡先生在美國遺留的上述資產市值超過 6 萬美元以上,就應指定一位遺產執行人提出遺產稅申報。但倘若被繼承者在過世之前三年之內曾針對美國的資產進行的贈與,該部分資產也被要求納入該人遺產稅的申報,當時已繳交過的贈與稅也可以扣抵,但還是有部分特殊項目的資產不受三年的限制。

扣除額

一、婚姻扣除額(Marital Deduction)

在美國遺產稅上,有一個非常重要的扣除額項目就是婚姻扣除額。如果被繼承人不論是美國公民或是非居民外國人,而在世的配偶是美國公民,遺產由配偶繼承的部分,就可以享有無限的婚姻扣除額。然而,另外一個情況是,繼承人為非居民外國人,則被繼承人為美國公民,其遺產可轉由「合格國內信託(Qualified Domestic Trust,簡稱 QDOT)」的方式運作,並且以仍在世的配偶為信託受益人,符合以下條件,就可以適用婚姻扣除額,來遞延其遺產稅。

1. 此信託必須是美國本地信託

2. 僅能分配此信託所產生之收益,信託本金不能分配

3. 符合美國信託法律規定

在計算婚姻扣除額時,請同時附上 706-NA 表的附表 M 和一份報表,用以說明此扣除額的適用。

二、慈善扣除額(Charitable Deduction)

如果被繼承人的遺產是用作慈善捐贈,並且轉移給一個美國境內的慈善機構,在符合以下條件,可以適用慈善扣除額。

1. 遺囑中有指示慈善捐贈

2. 捐贈動作是否有被實際執行

在計算慈善扣除額時,請把 706-NA 表的附表 O 附上。

除了上面兩項扣除額之外,在申報本案例的遺產稅時,仍然有些項目可以被扣除,不論這些項目是否在美國境內發生或被支付,只要這些項目包括了(706-NA 表之附表 B 第四行):

1. 喪禮支出;

2. 管理支出;

3. 可對遺產(被繼承人)請求清償的債務;

4. 尚未支付的抵押借款和其它留置權;和

5. 尚未支付的賠償損失。

但是如果被繼承人境外有資產,上述的費用或債務必須依美國資產與全球資產的比例,作為美國資產的減項,而非全額扣除。

三、免稅額

如果被繼承人為非居民外國人,2019 年美國遺產稅的申報門檻是 6 萬美元,如下表(2020 年繼續延用)可知相對的遺產稅抵稅額是 13,000 美元。計算時是將總應稅財產依照下表計算遺產稅稅金,再扣除抵稅額 13,000 美元。

四、申報所需文件

1. 如果被繼承人留有遺囑,請把一份經過證明的遺囑副本附加在 706-NA 表上。

2. 被繼承人的死亡證明書副本。

3. 如果投資非公開公司股票,請附加上一份死亡前五年每一年的資產負債表以及損益表,還有所支付的股利。

4. 附加上任何其它相關文件,例如遺產估價表,被繼承人曾經申報過的美國贈與稅申報書的副本,還有其它可能需要的文件。

上列文件如果有以其它語言撰寫成的,都請附加上一份英文翻譯。

結語

基於以上分析,蔡先生在死亡時的身分為非居民外國人,所以他在美國的公寓和美國公司的股票是屬於課稅範圍,而他在美國銀行的存款,在通常情況下是不必課徵美國遺產稅。所以,蔡先生的遺產執行人要計算他位於美國境內的遺產總值是否超過 6 萬美元,如果超過的話,就要在蔡先生過世後九個月內透過 706-NA 表申報遺產稅。