Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q19 為何在美國沒報稅的個人所得資訊,仍會被IRS查知?(字數限制完整標題內收)

Q19 為何在美國沒報稅的個人所得資訊,仍會被IRS查知?Whistleblower (Informant) Award 檢舉人制度有鼓勵舉發的作用嗎?

案例

中國江蘇製衣聞人過世後,其繼承人在美國加州法院提告,要求清查美國及中國遺產,頗受稅務圈關注!依照稅務專家的分析來看,繼承人採取「寧為玉碎,不為瓦全」的做法,最後美國國稅局將課到龐大的遺產稅,成為最大的受惠者!

過去,不少豪門爭產的案例在中國屢見不鮮,服務於美國國稅局的華裔資深稅務官便指出,許多繼承人向法院提告,並向美國國稅局檢舉,讓美國國稅局的查稅結果當成司法上的證據時有所聞。一般人若懷疑周遭人士有逃漏稅,真的可向美國國稅局檢舉嗎?有甚麼好處呢?

專家解析

曾有報導指出,美國國稅局估計過納稅義務人為了逃漏稅而將財產隱匿海外,未報稅的資產金額可能高達 3,000 億美元以上。國稅局為了追查逃漏稅,主要採取以下兩種策略:

一、國稅局內部選案調查,從稅表上發現破綻。

二、檢舉人制度,鼓勵知情者舉發逃稅行為。

國稅局內部選案調查

國稅局會從個人及企業申報的稅表上發現問題,運用各種方式選出應進一步審查的稅表,以確認申報項目的正確性,選案方式主要有(註):

一、可能涉及逃稅行為的人:有些稅表會被選出進一步審查是因為國稅局獲取涉及逃稅行為的舞弊者和參與者的情報。例如:包括來自無記名傳票(John Doe Summons)所得到的資料,這些傳票由法院下令向舞弊者名單上的信用卡公司、往來的公司、參與者等發出,要求將相關資料轉給國稅局。

二、利用電腦積分系統:有些稅表被選出審查是基於國稅局選案的電腦積分。國稅局依據過去實務經驗,預設電腦程式為每一份稅表進行評分;判別函數系統(DIF)分數根據國稅局過去的相似稅表的紀錄來分析納稅人申報金額變化的合理性,未申報收入(UIDIF)分數則評估稅表有未申報收入的可能性。國稅局人員再針對過濾得分最高的稅表,選出其中一定比例進行查核,並且從這些稅表上找出最可能有問題需要檢查的部分進一步驗證。

三、大公司:國稅局每年抽樣審查許多大公司的稅表。

四、資料交叉比對:有些稅表受到查核,是因為雇主發出的 W-2 表或銀行提供的利息資訊表 1099 表,與納稅人稅表上申報的收入金額核對不相符。

五、連帶審查:針對調查中稅表所涉及有交易往來的其它納稅人進行查核,例如:業務夥伴或投資人。

六、其它:各地區國稅局找出與當地法令遵循方案有關的稅表特別進行審查,這些方案通常需要較高管理層的核准,處理的領域如針對地方上特定市場族群的法令遵循等。

事實上,稅表被選出進行審查不一定代表該納稅人申報出錯或不誠實。實務上,也有些納稅人的稅表因審查後反而獲得退稅,或更多情況是國稅局全盤接受不更動稅表。

倘若個人案件被國稅局選中進行調查,也無須過於緊張,納稅人有權期望國稅局公正有效率地管理稅務,包括查證稅務是否正確申報及繳付,只對於未能自願守法者採取執法行動。審查可能以郵件或通過親自面談和檢查納稅人的資料紀錄等方式進行。查核通知信函會告知需要哪些資料紀錄,面談可能在國稅局辦事處(內勤查核),或在納稅人家中、營業地點、或是會計師辦公室(外勤查核)進行。納稅人可以代表自己或由他人代表或陪同。如果納稅人未到場,代理人必須出具適當的書面授權文件。查核員將針對所提出的各項調整數解釋原因,多數納稅人同意這些調整,查核即到此結束。

註:此處資料參考下列出處:參考美國國稅局網站(https://www.irs.gov/Individuals)公告,關於「如何選出稅表進行審查」參考國稅局網站公告,網址為:https://www.irs.gov/Businesses/Small-Businesses-&-Self-Employed/IRS-Audits。

三、大公司:國稅局每年抽樣審查許多大公司的稅表。

四、資料交叉比對:有些稅表受到查核,是因為雇主發出的 W-2 表或銀行提供的利息資訊表 1099 表,與納稅人稅表上申報的收入金額核對不相符。

五、連帶審查:針對調查中稅表所涉及有交易往來的其它納稅人進行查核,例如:業務夥伴或投資人。

六、其它:各地區國稅局找出與當地法令遵循方案有關的稅表特別進行審查,這些方案通常需要較高管理層的核准,處理的領域如針對地方上特定市場族群的法令遵循等。

事實上,稅表被選出進行審查不一定代表該納稅人申報出錯或不誠實。實務上,也有些納稅人的稅表因審查後反而獲得退稅,或更多情況是國稅局全盤接受不更動稅表。

倘若個人案件被國稅局選中進行調查,也無須過於緊張,納稅人有權期望國稅局公正有效率地管理稅務,包括查證稅務是否正確申報及繳付,只對於未能自願守法者採取執法行動。審查可能以郵件或通過親自面談和檢查納稅人的資料紀錄等方式進行。查核通知信函會告知需要哪些資料紀錄,面談可能在國稅局辦事處(內勤查核),或在納稅人家中、營業地點、或是會計師辦公室(外勤查核)進行。納稅人可以代表自己或由他人代表或陪同。如果納稅人未到場,代理人必須出具適當的書面授權文件。查核員將針對所提出的各項調整數解釋原因,多數納稅人同意這些調整,查核即到此結束。

檢舉人獎勵制度(註)

與國稅局工作人員隨機選案抽查相較,檢舉人提供的資訊明顯比較準確,查稅效率高。因此為鼓勵舉報,國稅局早於 1867 年就有獎勵檢舉人的措施,更於 2007 年 2 月專門設立一個「檢舉部門(Whistleblower Office)」,依照現行辨法,若基於檢舉人所提供的資訊,國稅局因而成功查獲逃稅案件,檢舉人可獲得逃稅者漏稅額的15~30% 以作獎金。據《平衡預算及緊急赤字控制法(1985)》的修正條例,自 2019 年 10 月 1 日起至 2020 財政年度,檢舉人獎金將削減 5.9%。

就這方面,美國政府提出的獎勵辦法,規範在 7623 條款,主要區分案件的重大性,以決定是否符合 7623(b) 的獎勵條件,或適用 7623(a)。舉報獎金的數額基本上都是參考追回的欠稅款(含罰款和利息)金額發放,說明如下:

註:此處資料參考以下出處:《世界新聞網》專題報導「巨獎誘舉報,國稅局推新政」,網址為:http://www.worldjournal.com/;國稅局網站說明 Whistleblower,網址為:https://www.irs.gov/uac/Whistleblower-Informant-Award。

一、7623(b)條款

針對涉案金額較大的舉報案件,也是國稅局所認定的重點案件,最後檢舉人所能獲得的獎勵為漏稅金額的 15~30%(含罰款、利息)。適用此條款的案件必須是漏稅金額在 200 萬美元以上,若為個人逃稅的案件,該行為人的年收入必須符合高於 20 萬美元。此外,若最後檢舉人對於法院決定應發放的獎勵有意見,還可以再向稅務法院提出上訴。

二、7623(a)條款

針對漏稅金額較小的逃稅案件,則適用 7623(a) 的一般性規定,獎勵金額較小,獎金須由國稅局判定,原則上是參照因檢舉人所提供的情報,最後國稅局所能收到的補稅金額、利息及罰金而定,沒有一定要發放多少的規定。原則上,一個案件的最高獎勵比例不超過 15%,總額不超過 1,000 萬美元,且檢舉人對於核定的獎勵金額不能再有異議。

***

當國稅局接到檢舉案件時,一律會先交由檢舉人辦公室初步判定是否屬於 7623(b) 的重大案件。若是,即直接接受並展開調查;若否,則先移交另一個單位(Informant Claims Examination Unit)進一步評估有無可能為重大追稅案件。

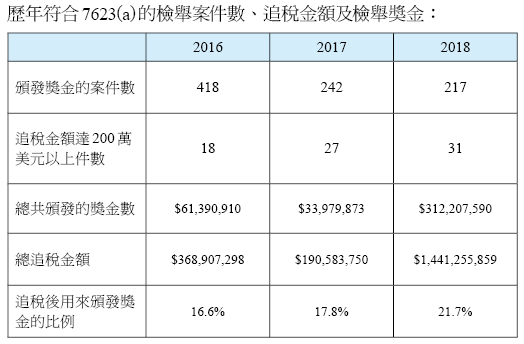

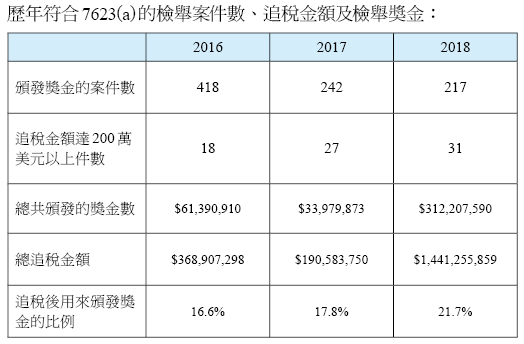

依據美國國稅局 2018 年度向國會提出的「檢舉人制度施政報告」,以 2018 年為例,國稅局就收到了總計 1,441,255,859 美元的罰款,其中 200 萬美元以上的逃稅案件獎勵比 2017 年增加14.8%。這些檢舉人除說明其取得的內部訊息外,並同時提供各式各樣的佐證檔。從逐年增加的件數,顯然可以看到檢舉人制度的執行效果。此外,該報告中同時也揭露了過去幾年的檢舉案件獎勵,其中 2018 年因收到的檢舉案件而頒發給檢舉人的獎金則達 3.12 億美元,詳下列圖表(註)。

註:此處資料參考以下出處:Whistleblower Office FY2018 Annual Report,第 9 頁。(https://www.irs.gov/uac/Whistleblower-Office-Annual-Reports)

誰會是檢舉人?

分析上述檢舉逃漏稅之舉報成功,舉報來源不外乎下列幾類檢舉人:

第一類:親人舉報。例如:兄弟姊妹不滿上一代遺產分配不均憤而舉發、離異夫妻挾怨報復而相互檢舉、親友因借貸不順利懷恨在心等等,憤而提出檢舉。

第二類:公司內部人員舉報。公司主管或員工因遭解雇,檢舉老闆為了降低課稅所得而虛增費用少報收入。

第三類:民事糾紛或訴訟舉報。因財務糾紛或訴訟,而在律師的建議下請求賠償順帶向國稅局檢舉訴訟對手逃漏稅。

第四類:商業糾紛舉報。上下游客戶因商業利益或糾紛故意以檢舉逃漏稅打擊對手,爭取自身獲利契機。

第五類:貪圖舉發獎金而舉報。7623(b) 條款鼓勵民眾檢舉逃漏稅大案,追回稅收的 15~30% 作為獎勵獎金實在太吸引人,甚至有人為貪圖此獎金,檢舉身邊的人。

不過要順利贏取巨額檢舉人獎金也不容易。檢舉人必須能夠提出許多細節及事證,利用 3949-A 表提供下列資訊:

一、被檢舉人的姓名與地址;

二、被檢舉人的納稅人身分識別號碼(個人是社會安全號碼,公司是雇主身分識別號碼);

三、簡單說明可疑的違規情形,包括檢舉人如何發現或獲得情報;

四、具體違規年度;

五、任何未申報收入的估計金額;

六、檢舉人的姓名、地址、日間聯繫電話號碼。

填好 3949-A 表之後,將表格寄給美國國稅局,郵寄地址是:Internal Revenue Service Stop 31313 Fresno, CA 93888(3949-A 表請參考附表一)。

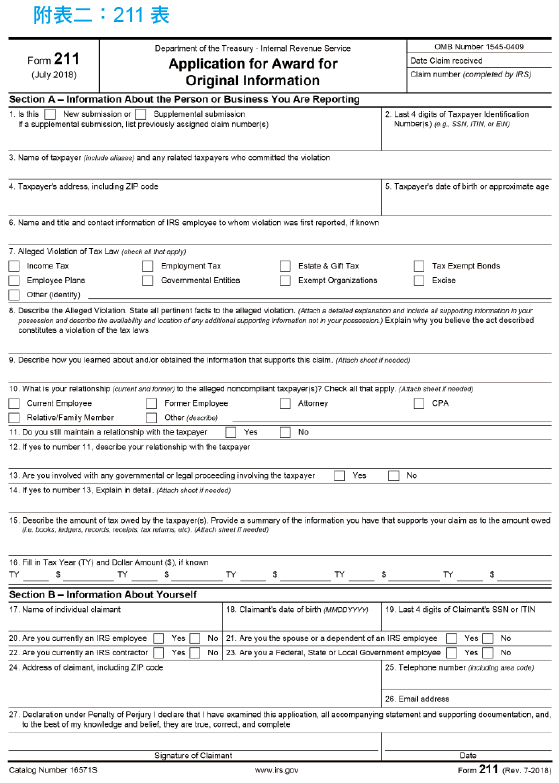

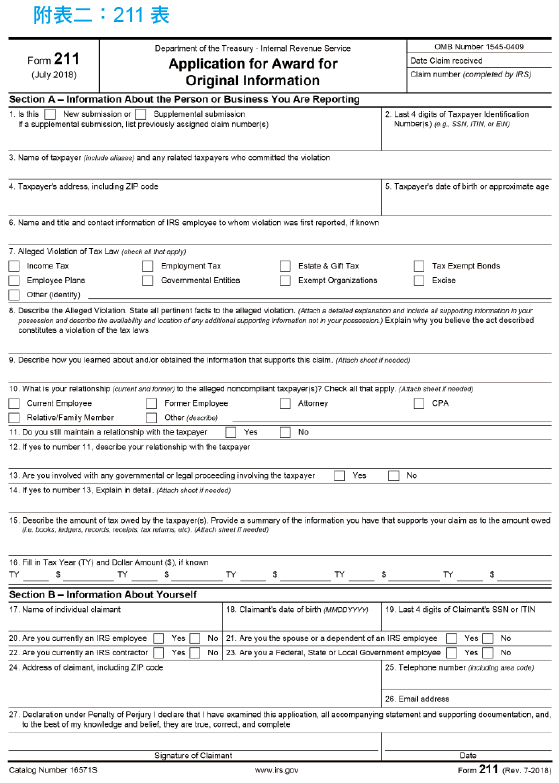

當填好 3949-A 表之後,想要申領獎金的話,還需要填寫211 表來表明自己想領取舉報獎金。

211 表分為 Section A 和 Section B 兩個部分。首先 Section A 部分主要填寫被舉報人的個人資訊,具體內容如下:

一、首先確立此次是新提交的申請還是補充提交的申請,如果是補充提交,需要列出以前的索賠編號。

二、被舉報人的姓名、納稅人識別號碼、地址以及出生年月日。

三、涉嫌違反的法規以及涉嫌違法的情形。

四、說明如何掌握的違法情報,以及和被舉報人的關係。

五、填寫被舉報人可能涉嫌的稅款金額有關的資訊摘要。

Section B 部分主要填寫的是申請者的資訊,具體內容如下:

一、申請人的姓名,出生年月日。

二、社會安全碼的後四位,家庭位址以及聯繫方式。

填好 211 表之後,將表格寄給美國國稅局,郵寄地址是:

Internal Revenue Service Whistleblower Office - ICE 1973 N. Rulon White Blvd. M/S 4110 Ogden, UT 84404(211 表請參考附表二)。

檢舉人可決定要不要提供自己的身分,如果不提供自己的身分就沒有所謂的檢舉獎金,當然國稅局對匿名檢舉的信賴度會低於具名檢舉。如果提供身分對國稅局的調查會有正面幫助,國稅局也會盡力做到對檢舉人的身分進行保密。此外,美國國稅局必須在整個案件結案(從進行調查、判決,一直到案件人決定不再上訴為止)完成後,才能決定舉報獎金的金額並進行頒發;整個程序有可能長達五~七年,可以想見舉報人也必須能夠承受許多的心理壓力。而美國已出現協助客戶進行稅務檢舉案件的會計師事務所,協助的檢舉獎金總計高達 3,800 萬美元,可見目前檢舉人制度下,稅務檢舉案件的數量及規模之大。

結語

在美國一談起「Whistleblower」這個字,大家立即聯想稅務舉發這個問題,尤其最常見的檢舉人就是「自己人」,如身邊親戚朋友,甚至是配偶、員工或上下屬,往往最清楚被檢舉人的財務和報稅狀況,一旦關係失和或發生不愉快甚至訴訟,可能立即提出舉報,根本防不勝防,所以還是奉勸大家平日要依法納稅,同時廣結善緣,但也毋須因噎廢食,因此而疑神疑鬼,影響人與人之間的信賴關係。

案例

中國江蘇製衣聞人過世後,其繼承人在美國加州法院提告,要求清查美國及中國遺產,頗受稅務圈關注!依照稅務專家的分析來看,繼承人採取「寧為玉碎,不為瓦全」的做法,最後美國國稅局將課到龐大的遺產稅,成為最大的受惠者!

過去,不少豪門爭產的案例在中國屢見不鮮,服務於美國國稅局的華裔資深稅務官便指出,許多繼承人向法院提告,並向美國國稅局檢舉,讓美國國稅局的查稅結果當成司法上的證據時有所聞。一般人若懷疑周遭人士有逃漏稅,真的可向美國國稅局檢舉嗎?有甚麼好處呢?

專家解析

曾有報導指出,美國國稅局估計過納稅義務人為了逃漏稅而將財產隱匿海外,未報稅的資產金額可能高達 3,000 億美元以上。國稅局為了追查逃漏稅,主要採取以下兩種策略:

一、國稅局內部選案調查,從稅表上發現破綻。

二、檢舉人制度,鼓勵知情者舉發逃稅行為。

國稅局內部選案調查

國稅局會從個人及企業申報的稅表上發現問題,運用各種方式選出應進一步審查的稅表,以確認申報項目的正確性,選案方式主要有(註):

一、可能涉及逃稅行為的人:有些稅表會被選出進一步審查是因為國稅局獲取涉及逃稅行為的舞弊者和參與者的情報。例如:包括來自無記名傳票(John Doe Summons)所得到的資料,這些傳票由法院下令向舞弊者名單上的信用卡公司、往來的公司、參與者等發出,要求將相關資料轉給國稅局。

二、利用電腦積分系統:有些稅表被選出審查是基於國稅局選案的電腦積分。國稅局依據過去實務經驗,預設電腦程式為每一份稅表進行評分;判別函數系統(DIF)分數根據國稅局過去的相似稅表的紀錄來分析納稅人申報金額變化的合理性,未申報收入(UIDIF)分數則評估稅表有未申報收入的可能性。國稅局人員再針對過濾得分最高的稅表,選出其中一定比例進行查核,並且從這些稅表上找出最可能有問題需要檢查的部分進一步驗證。

三、大公司:國稅局每年抽樣審查許多大公司的稅表。

四、資料交叉比對:有些稅表受到查核,是因為雇主發出的 W-2 表或銀行提供的利息資訊表 1099 表,與納稅人稅表上申報的收入金額核對不相符。

五、連帶審查:針對調查中稅表所涉及有交易往來的其它納稅人進行查核,例如:業務夥伴或投資人。

六、其它:各地區國稅局找出與當地法令遵循方案有關的稅表特別進行審查,這些方案通常需要較高管理層的核准,處理的領域如針對地方上特定市場族群的法令遵循等。

事實上,稅表被選出進行審查不一定代表該納稅人申報出錯或不誠實。實務上,也有些納稅人的稅表因審查後反而獲得退稅,或更多情況是國稅局全盤接受不更動稅表。

倘若個人案件被國稅局選中進行調查,也無須過於緊張,納稅人有權期望國稅局公正有效率地管理稅務,包括查證稅務是否正確申報及繳付,只對於未能自願守法者採取執法行動。審查可能以郵件或通過親自面談和檢查納稅人的資料紀錄等方式進行。查核通知信函會告知需要哪些資料紀錄,面談可能在國稅局辦事處(內勤查核),或在納稅人家中、營業地點、或是會計師辦公室(外勤查核)進行。納稅人可以代表自己或由他人代表或陪同。如果納稅人未到場,代理人必須出具適當的書面授權文件。查核員將針對所提出的各項調整數解釋原因,多數納稅人同意這些調整,查核即到此結束。

註:此處資料參考下列出處:參考美國國稅局網站(https://www.irs.gov/Individuals)公告,關於「如何選出稅表進行審查」參考國稅局網站公告,網址為:https://www.irs.gov/Businesses/Small-Businesses-&-Self-Employed/IRS-Audits。

三、大公司:國稅局每年抽樣審查許多大公司的稅表。

四、資料交叉比對:有些稅表受到查核,是因為雇主發出的 W-2 表或銀行提供的利息資訊表 1099 表,與納稅人稅表上申報的收入金額核對不相符。

五、連帶審查:針對調查中稅表所涉及有交易往來的其它納稅人進行查核,例如:業務夥伴或投資人。

六、其它:各地區國稅局找出與當地法令遵循方案有關的稅表特別進行審查,這些方案通常需要較高管理層的核准,處理的領域如針對地方上特定市場族群的法令遵循等。

事實上,稅表被選出進行審查不一定代表該納稅人申報出錯或不誠實。實務上,也有些納稅人的稅表因審查後反而獲得退稅,或更多情況是國稅局全盤接受不更動稅表。

倘若個人案件被國稅局選中進行調查,也無須過於緊張,納稅人有權期望國稅局公正有效率地管理稅務,包括查證稅務是否正確申報及繳付,只對於未能自願守法者採取執法行動。審查可能以郵件或通過親自面談和檢查納稅人的資料紀錄等方式進行。查核通知信函會告知需要哪些資料紀錄,面談可能在國稅局辦事處(內勤查核),或在納稅人家中、營業地點、或是會計師辦公室(外勤查核)進行。納稅人可以代表自己或由他人代表或陪同。如果納稅人未到場,代理人必須出具適當的書面授權文件。查核員將針對所提出的各項調整數解釋原因,多數納稅人同意這些調整,查核即到此結束。

檢舉人獎勵制度(註)

與國稅局工作人員隨機選案抽查相較,檢舉人提供的資訊明顯比較準確,查稅效率高。因此為鼓勵舉報,國稅局早於 1867 年就有獎勵檢舉人的措施,更於 2007 年 2 月專門設立一個「檢舉部門(Whistleblower Office)」,依照現行辨法,若基於檢舉人所提供的資訊,國稅局因而成功查獲逃稅案件,檢舉人可獲得逃稅者漏稅額的15~30% 以作獎金。據《平衡預算及緊急赤字控制法(1985)》的修正條例,自 2019 年 10 月 1 日起至 2020 財政年度,檢舉人獎金將削減 5.9%。

就這方面,美國政府提出的獎勵辦法,規範在 7623 條款,主要區分案件的重大性,以決定是否符合 7623(b) 的獎勵條件,或適用 7623(a)。舉報獎金的數額基本上都是參考追回的欠稅款(含罰款和利息)金額發放,說明如下:

註:此處資料參考以下出處:《世界新聞網》專題報導「巨獎誘舉報,國稅局推新政」,網址為:http://www.worldjournal.com/;國稅局網站說明 Whistleblower,網址為:https://www.irs.gov/uac/Whistleblower-Informant-Award。

一、7623(b)條款

針對涉案金額較大的舉報案件,也是國稅局所認定的重點案件,最後檢舉人所能獲得的獎勵為漏稅金額的 15~30%(含罰款、利息)。適用此條款的案件必須是漏稅金額在 200 萬美元以上,若為個人逃稅的案件,該行為人的年收入必須符合高於 20 萬美元。此外,若最後檢舉人對於法院決定應發放的獎勵有意見,還可以再向稅務法院提出上訴。

二、7623(a)條款

針對漏稅金額較小的逃稅案件,則適用 7623(a) 的一般性規定,獎勵金額較小,獎金須由國稅局判定,原則上是參照因檢舉人所提供的情報,最後國稅局所能收到的補稅金額、利息及罰金而定,沒有一定要發放多少的規定。原則上,一個案件的最高獎勵比例不超過 15%,總額不超過 1,000 萬美元,且檢舉人對於核定的獎勵金額不能再有異議。

***

當國稅局接到檢舉案件時,一律會先交由檢舉人辦公室初步判定是否屬於 7623(b) 的重大案件。若是,即直接接受並展開調查;若否,則先移交另一個單位(Informant Claims Examination Unit)進一步評估有無可能為重大追稅案件。

依據美國國稅局 2018 年度向國會提出的「檢舉人制度施政報告」,以 2018 年為例,國稅局就收到了總計 1,441,255,859 美元的罰款,其中 200 萬美元以上的逃稅案件獎勵比 2017 年增加14.8%。這些檢舉人除說明其取得的內部訊息外,並同時提供各式各樣的佐證檔。從逐年增加的件數,顯然可以看到檢舉人制度的執行效果。此外,該報告中同時也揭露了過去幾年的檢舉案件獎勵,其中 2018 年因收到的檢舉案件而頒發給檢舉人的獎金則達 3.12 億美元,詳下列圖表(註)。

註:此處資料參考以下出處:Whistleblower Office FY2018 Annual Report,第 9 頁。(https://www.irs.gov/uac/Whistleblower-Office-Annual-Reports)

誰會是檢舉人?

分析上述檢舉逃漏稅之舉報成功,舉報來源不外乎下列幾類檢舉人:

第一類:親人舉報。例如:兄弟姊妹不滿上一代遺產分配不均憤而舉發、離異夫妻挾怨報復而相互檢舉、親友因借貸不順利懷恨在心等等,憤而提出檢舉。

第二類:公司內部人員舉報。公司主管或員工因遭解雇,檢舉老闆為了降低課稅所得而虛增費用少報收入。

第三類:民事糾紛或訴訟舉報。因財務糾紛或訴訟,而在律師的建議下請求賠償順帶向國稅局檢舉訴訟對手逃漏稅。

第四類:商業糾紛舉報。上下游客戶因商業利益或糾紛故意以檢舉逃漏稅打擊對手,爭取自身獲利契機。

第五類:貪圖舉發獎金而舉報。7623(b) 條款鼓勵民眾檢舉逃漏稅大案,追回稅收的 15~30% 作為獎勵獎金實在太吸引人,甚至有人為貪圖此獎金,檢舉身邊的人。

不過要順利贏取巨額檢舉人獎金也不容易。檢舉人必須能夠提出許多細節及事證,利用 3949-A 表提供下列資訊:

一、被檢舉人的姓名與地址;

二、被檢舉人的納稅人身分識別號碼(個人是社會安全號碼,公司是雇主身分識別號碼);

三、簡單說明可疑的違規情形,包括檢舉人如何發現或獲得情報;

四、具體違規年度;

五、任何未申報收入的估計金額;

六、檢舉人的姓名、地址、日間聯繫電話號碼。

填好 3949-A 表之後,將表格寄給美國國稅局,郵寄地址是:Internal Revenue Service Stop 31313 Fresno, CA 93888(3949-A 表請參考附表一)。

當填好 3949-A 表之後,想要申領獎金的話,還需要填寫211 表來表明自己想領取舉報獎金。

211 表分為 Section A 和 Section B 兩個部分。首先 Section A 部分主要填寫被舉報人的個人資訊,具體內容如下:

一、首先確立此次是新提交的申請還是補充提交的申請,如果是補充提交,需要列出以前的索賠編號。

二、被舉報人的姓名、納稅人識別號碼、地址以及出生年月日。

三、涉嫌違反的法規以及涉嫌違法的情形。

四、說明如何掌握的違法情報,以及和被舉報人的關係。

五、填寫被舉報人可能涉嫌的稅款金額有關的資訊摘要。

Section B 部分主要填寫的是申請者的資訊,具體內容如下:

一、申請人的姓名,出生年月日。

二、社會安全碼的後四位,家庭位址以及聯繫方式。

填好 211 表之後,將表格寄給美國國稅局,郵寄地址是:

Internal Revenue Service Whistleblower Office - ICE 1973 N. Rulon White Blvd. M/S 4110 Ogden, UT 84404(211 表請參考附表二)。

檢舉人可決定要不要提供自己的身分,如果不提供自己的身分就沒有所謂的檢舉獎金,當然國稅局對匿名檢舉的信賴度會低於具名檢舉。如果提供身分對國稅局的調查會有正面幫助,國稅局也會盡力做到對檢舉人的身分進行保密。此外,美國國稅局必須在整個案件結案(從進行調查、判決,一直到案件人決定不再上訴為止)完成後,才能決定舉報獎金的金額並進行頒發;整個程序有可能長達五~七年,可以想見舉報人也必須能夠承受許多的心理壓力。而美國已出現協助客戶進行稅務檢舉案件的會計師事務所,協助的檢舉獎金總計高達 3,800 萬美元,可見目前檢舉人制度下,稅務檢舉案件的數量及規模之大。

結語

在美國一談起「Whistleblower」這個字,大家立即聯想稅務舉發這個問題,尤其最常見的檢舉人就是「自己人」,如身邊親戚朋友,甚至是配偶、員工或上下屬,往往最清楚被檢舉人的財務和報稅狀況,一旦關係失和或發生不愉快甚至訴訟,可能立即提出舉報,根本防不勝防,所以還是奉勸大家平日要依法納稅,同時廣結善緣,但也毋須因噎廢食,因此而疑神疑鬼,影響人與人之間的信賴關係。