Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q14 買賣金融商品以及不動產等產生的利得應如何申報?產生損失時應如何處理?

案例

馬先生於 2018 年 1 月 1 日取得綠卡。馬先生在中國及香港均有帳戶操作股票及基金等數筆金融商品的投資,各項投資有賺有賠。原本馬先生在中國及香港炒股投資所賺取的資本利得都不用繳交所得稅,故從未考量相關稅務問題,現在成為美國稅務居民後,相關投資所得依據美國所得稅規定應如何計稅?所謂長期資本利得是如何判定?若投資失利產生虧損時,在報稅上是否可以抵扣呢?

專家解析

首先要先說明所謂資本利得(Capital Gain)是指買賣財產產生的價差收入,若賠錢時則為資本損失(Capital Loss)。因資本利得是在出售資產時實現,故屬於出售當年度的所得。若資產的持有期間大於一年,就屬於長期資本利得,適用 0%、15% 或 20% 的稅率,最高 20% 的資本利得稅率如超過一定收入需再加上 3.8% 的補充健保稅(NIIT),反之則屬於短期資本利得,併入一般所得課稅,適用 10~37% 的稅率。資本利得的計算如下:

資本利得/損失 = 出售淨收入 - 取得總成本

出售淨收入 = 出售資產的成交價金 - 相關交易費用

取得總成本 = 購入資產的成交價金 + 相關交易費用

交易費用包括佣金、手續費、交易稅金等各種未達成買賣而支出的各種必要費用。

若交易的資產是以外幣計價,就必須分別以買入及賣出當日的匯率來換算美元的淨收入及取得總成本,再計算資本利得。當出售的資產是分次買入,就必須依據先進先出原則來決定對應的取得成本。

假設馬先生透過中國證券帳戶操作中國上市公司 A 科技股票的交易明細如下圖:

在上例中,因為馬先生是在 2018 年 1 月 1 日取得綠卡成為美國稅務居民,故所有在 2018 年出售的股票都應計入 2018 年的所得課稅。以上交易資料必須依據先進先出法整理,使一筆賣出對應到一筆買入。以上表 2018 年 1 月 11 日出售的 A 科技股票 2,500 股為例,就應該對應到 2016 年 12 月 22 日買入的 2,000 股,以及 2017 年 1 月 25 日買入的 1,000 股中的 500 股,這 500 股的成本為人民幣 7,550 元,即人民幣 15,100 元 ×(500/1,000)。故馬先生買賣 A 科技股票的交易資料應整理如下表:

當納稅人有資本利得時,資本利得的總額(長短期的合計數)會顯示在 1040 表的第 6 欄 Capital Gain (or loss),長短期資本利得或損失的明細則在附表 D,當年度交易資料明細則列在 8949 表。

同時有資本利得及損失時,資本損失可全額抵減資本利得。當資本損失大於資本利得時,還有以下二種方法可以抵減:

一、抵減其它一般所得。抵減時 1040 表第 6 欄會顯示負數,直接減少當年度的一般所得,一年可抵減上限為 3,000 美元(已婚分開申報者抵減上限為 1,500 美元)。無論申報人當年度有無其它所得都必須抵減。當申報人同時有長期及短期資本損失時,這 3,000 美元的抵減額會先使用短期資本損失來做抵減,而不足 3,000 美元抵減額的部分則在使用長期資本損失來做抵減。

二、資本損失遞延(carryover)到未來年度抵減。遞延的長短期資本損失會分別遞延到下一年度,若下一年度有資本利得時會先分別抵減短期及長期資本利得,不足時長短期資本損失與利得之間可以互抵,最後還未抵減完的資本損失則回到方法一,繼續抵減其它所得。遞延的資本損失是沒有年限的,可以一直抵用到用完為止。

本案例馬先生買賣 A 科技股票在 2018 年產生 347 美元的短期資本損失,以及 3,101 美元的長期資本損失,故馬先生 2018年要先將 3,000 美元的資本損失抵減一般所得,並將剩餘的長期資本損失 448 美元遞延到 2019 年。另外,A 科技在 2018 年 7 月分配現金股利每股 0.1 元,共人民幣 50 元的分紅所得,則會直接併入馬先生 2018 年度的一般所得計稅。

2019 年馬先生有短期資本利得 2,067 美元以及遞延的長期資本損失 448 美元,相互抵減後還有短期資本利得 1,619 美元,將併入馬先生的一般所得中課稅。

結語

一般美國稅務居民若是透過美國帳戶操作投資商品,券商會依據美國稅法規定提供 1099-B 等表作為報稅依據,申報相當容易,但美國以外地區的券商並不會依美國稅法規定提供相關表格,故讀者若經常透過海外帳戶投資金融產品,就必須要更了解美國稅法相關的規定。若是交易頻繁的投資人,要整理相關資料相當費時,可能會大幅增加報稅成本。

另外,在操作以外幣計價的商品時,也必須要留意買賣日期的匯差對資本利得的影響。因為申報美國稅時,是先依據交易當天的匯率轉換成美元,在計算美元的資本利得,故若有大幅度的匯率變動時,就可能會遇到原始幣別是虧損,但美元是獲利的情況。

附註一

前面案例中已說明若領取現金股利,會直接計入所得人當年度的一般所得中課稅。但如果是獲配股票股利時,情況又不相同。一般在領取股票股利的當下不會被視為所得,但會攤平原始股票的取得成本,意指股利成本將直接攤算到各個原始股票的購入成本日期中,以計算平均成本和售價,故所得會反映在日後將股票出售時。舉例說明如下:

上表中投資人在 2018 年 7 月 15 日獲配 B 實業的每股 0.1 股的股票股利,當天持有的原本股票 500 股中,有 400 股的平均取得成本為 44 元,分配到股票股利 40 股後,攤平後的成本為每股 40 元;另外 100 股的每股取得成本為 55 元,分配到 10 股後攤平的成本為每股 50 元。

其股票股利雖然會攤平為原始股票的成本,但不影響股票買賣先進先出的原則,所以 2019 年 1 月 8 日出售的 500 股中,440 股會先對應到 2017 年 1 月 25 日購入的股票 400 股及其獲配之股票股利 40 股,故有長期資本利得 8,800 元,即(30,000 ÷ 500 × 440)- 17,600 = 8,800;另外 60 股對應到 2018 年 6 月 30 日購入的股票,有短期資本利得 600 元,即(30,000 ÷ 500 × 60)-(50 × 60)= 600。

而 2019 年 6 月 1 日所出售的股票,就會對應到最後在 2018 年 6 月 30 日所取得的股票 40 股及股票股利 10 股。那 2019 年 6 月 1 日所出售的股票,要算為長期還是短期資本利得呢?其正確答案為把全數視為短期資本利得。因為股票股利的持有期間是依照該原始股票的取得日期,所以本次出售的 50 股要視為 2018 年 6 月 30 日取得,因此 2019 年 6 月 1 日出售的短期資本利得為 1,000 元,即 3,500 -(5,500 ÷ 110)× 50 = 1,000。

附註二

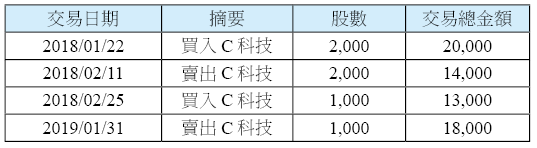

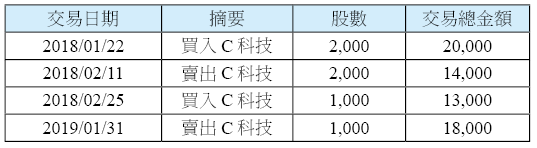

由於資本損失可以全額抵減資本利得,為避免納稅人在實現大額資本利得的年度故意出售虧損資產以提前實現資本損失抵減所得,美國稅法規定若納稅人在出售虧損資產的前後 30 天內有全部或部分買回同樣的資產時,本次銷售會被認定為虛拋認賠(Wash Sale,依美國國內稅收法定義之避稅行為,不同於一般虛拋交易用非法方式操作股票之行為),產生的虧損將依持續持有的比例全部或部分不可認,直到日後將持續持有的資產出售時,便可將沖洗買賣尚未抵減的資本損失計入出售資產的成本,以降低資本利得或增加資本損失。舉一個例子說明如下:

由上表的交易記錄可看出,2018 年 2 月 11 日出售 C 科技股票,虧損 6,000 元,但在 2018 年 2 月 25 日買回了 1,000 股,所以 2 月 11 日出售的 2,000 股中有 1,000 股符合沖洗買賣規定,所以相關的虧損 3,000 元不可以在本次認列,但可以加入 2018 年 2 月 25 日買回的 1,000 股的取得成本中。2019 年 1 月 31 日將這 1,000 股出售時,資本利得應記為 2,000 元,即 18,000 -(13,000 + 3,000)。

附註三

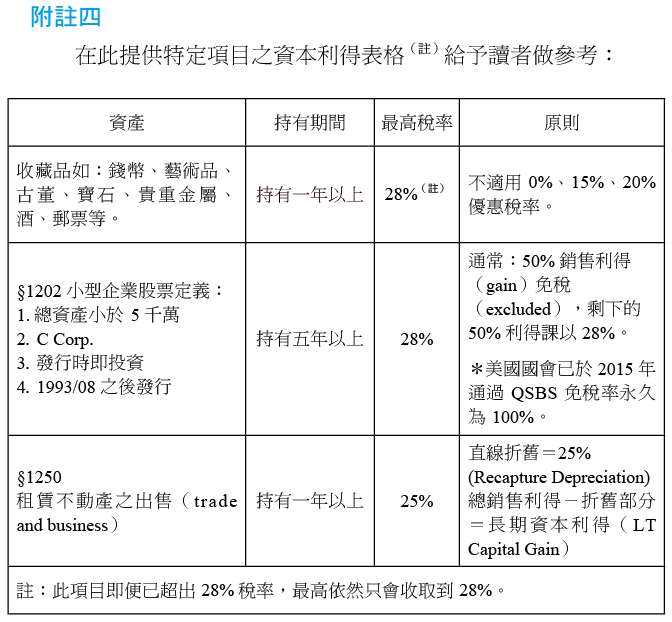

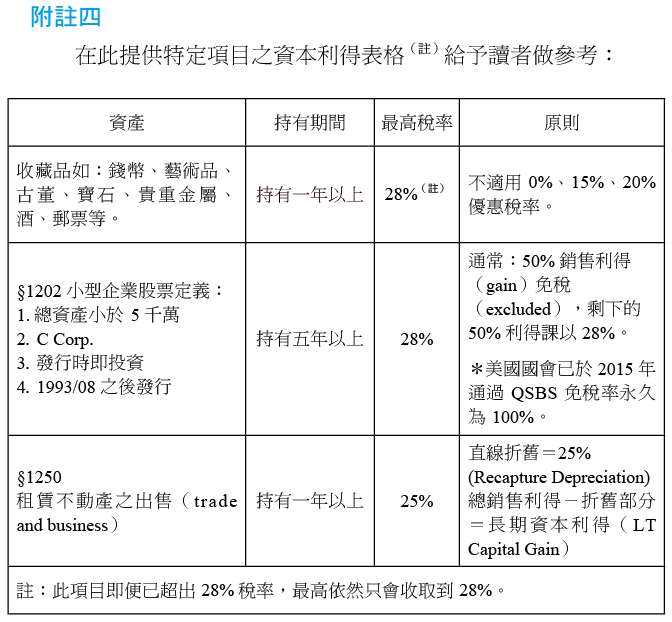

長期資本利得稅率是獨立的,適用 0%、15% 或 20% 的稅率。至於如何判斷是用哪一個稅率呢?其實是依每位申報人的一般所得及長期資本利得所得合計的總所得高低,所適用的所得稅率來決定的。2019 年的資本利得稅率整理如下表:

註:參考來源為 https://www.irs.gov/taxtopics/tc409.html。

馬先生於 2018 年 1 月 1 日取得綠卡。馬先生在中國及香港均有帳戶操作股票及基金等數筆金融商品的投資,各項投資有賺有賠。原本馬先生在中國及香港炒股投資所賺取的資本利得都不用繳交所得稅,故從未考量相關稅務問題,現在成為美國稅務居民後,相關投資所得依據美國所得稅規定應如何計稅?所謂長期資本利得是如何判定?若投資失利產生虧損時,在報稅上是否可以抵扣呢?

專家解析

首先要先說明所謂資本利得(Capital Gain)是指買賣財產產生的價差收入,若賠錢時則為資本損失(Capital Loss)。因資本利得是在出售資產時實現,故屬於出售當年度的所得。若資產的持有期間大於一年,就屬於長期資本利得,適用 0%、15% 或 20% 的稅率,最高 20% 的資本利得稅率如超過一定收入需再加上 3.8% 的補充健保稅(NIIT),反之則屬於短期資本利得,併入一般所得課稅,適用 10~37% 的稅率。資本利得的計算如下:

資本利得/損失 = 出售淨收入 - 取得總成本

出售淨收入 = 出售資產的成交價金 - 相關交易費用

取得總成本 = 購入資產的成交價金 + 相關交易費用

交易費用包括佣金、手續費、交易稅金等各種未達成買賣而支出的各種必要費用。

若交易的資產是以外幣計價,就必須分別以買入及賣出當日的匯率來換算美元的淨收入及取得總成本,再計算資本利得。當出售的資產是分次買入,就必須依據先進先出原則來決定對應的取得成本。

假設馬先生透過中國證券帳戶操作中國上市公司 A 科技股票的交易明細如下圖:

在上例中,因為馬先生是在 2018 年 1 月 1 日取得綠卡成為美國稅務居民,故所有在 2018 年出售的股票都應計入 2018 年的所得課稅。以上交易資料必須依據先進先出法整理,使一筆賣出對應到一筆買入。以上表 2018 年 1 月 11 日出售的 A 科技股票 2,500 股為例,就應該對應到 2016 年 12 月 22 日買入的 2,000 股,以及 2017 年 1 月 25 日買入的 1,000 股中的 500 股,這 500 股的成本為人民幣 7,550 元,即人民幣 15,100 元 ×(500/1,000)。故馬先生買賣 A 科技股票的交易資料應整理如下表:

當納稅人有資本利得時,資本利得的總額(長短期的合計數)會顯示在 1040 表的第 6 欄 Capital Gain (or loss),長短期資本利得或損失的明細則在附表 D,當年度交易資料明細則列在 8949 表。

同時有資本利得及損失時,資本損失可全額抵減資本利得。當資本損失大於資本利得時,還有以下二種方法可以抵減:

一、抵減其它一般所得。抵減時 1040 表第 6 欄會顯示負數,直接減少當年度的一般所得,一年可抵減上限為 3,000 美元(已婚分開申報者抵減上限為 1,500 美元)。無論申報人當年度有無其它所得都必須抵減。當申報人同時有長期及短期資本損失時,這 3,000 美元的抵減額會先使用短期資本損失來做抵減,而不足 3,000 美元抵減額的部分則在使用長期資本損失來做抵減。

二、資本損失遞延(carryover)到未來年度抵減。遞延的長短期資本損失會分別遞延到下一年度,若下一年度有資本利得時會先分別抵減短期及長期資本利得,不足時長短期資本損失與利得之間可以互抵,最後還未抵減完的資本損失則回到方法一,繼續抵減其它所得。遞延的資本損失是沒有年限的,可以一直抵用到用完為止。

本案例馬先生買賣 A 科技股票在 2018 年產生 347 美元的短期資本損失,以及 3,101 美元的長期資本損失,故馬先生 2018年要先將 3,000 美元的資本損失抵減一般所得,並將剩餘的長期資本損失 448 美元遞延到 2019 年。另外,A 科技在 2018 年 7 月分配現金股利每股 0.1 元,共人民幣 50 元的分紅所得,則會直接併入馬先生 2018 年度的一般所得計稅。

2019 年馬先生有短期資本利得 2,067 美元以及遞延的長期資本損失 448 美元,相互抵減後還有短期資本利得 1,619 美元,將併入馬先生的一般所得中課稅。

結語

一般美國稅務居民若是透過美國帳戶操作投資商品,券商會依據美國稅法規定提供 1099-B 等表作為報稅依據,申報相當容易,但美國以外地區的券商並不會依美國稅法規定提供相關表格,故讀者若經常透過海外帳戶投資金融產品,就必須要更了解美國稅法相關的規定。若是交易頻繁的投資人,要整理相關資料相當費時,可能會大幅增加報稅成本。

另外,在操作以外幣計價的商品時,也必須要留意買賣日期的匯差對資本利得的影響。因為申報美國稅時,是先依據交易當天的匯率轉換成美元,在計算美元的資本利得,故若有大幅度的匯率變動時,就可能會遇到原始幣別是虧損,但美元是獲利的情況。

附註一

前面案例中已說明若領取現金股利,會直接計入所得人當年度的一般所得中課稅。但如果是獲配股票股利時,情況又不相同。一般在領取股票股利的當下不會被視為所得,但會攤平原始股票的取得成本,意指股利成本將直接攤算到各個原始股票的購入成本日期中,以計算平均成本和售價,故所得會反映在日後將股票出售時。舉例說明如下:

上表中投資人在 2018 年 7 月 15 日獲配 B 實業的每股 0.1 股的股票股利,當天持有的原本股票 500 股中,有 400 股的平均取得成本為 44 元,分配到股票股利 40 股後,攤平後的成本為每股 40 元;另外 100 股的每股取得成本為 55 元,分配到 10 股後攤平的成本為每股 50 元。

其股票股利雖然會攤平為原始股票的成本,但不影響股票買賣先進先出的原則,所以 2019 年 1 月 8 日出售的 500 股中,440 股會先對應到 2017 年 1 月 25 日購入的股票 400 股及其獲配之股票股利 40 股,故有長期資本利得 8,800 元,即(30,000 ÷ 500 × 440)- 17,600 = 8,800;另外 60 股對應到 2018 年 6 月 30 日購入的股票,有短期資本利得 600 元,即(30,000 ÷ 500 × 60)-(50 × 60)= 600。

而 2019 年 6 月 1 日所出售的股票,就會對應到最後在 2018 年 6 月 30 日所取得的股票 40 股及股票股利 10 股。那 2019 年 6 月 1 日所出售的股票,要算為長期還是短期資本利得呢?其正確答案為把全數視為短期資本利得。因為股票股利的持有期間是依照該原始股票的取得日期,所以本次出售的 50 股要視為 2018 年 6 月 30 日取得,因此 2019 年 6 月 1 日出售的短期資本利得為 1,000 元,即 3,500 -(5,500 ÷ 110)× 50 = 1,000。

附註二

由於資本損失可以全額抵減資本利得,為避免納稅人在實現大額資本利得的年度故意出售虧損資產以提前實現資本損失抵減所得,美國稅法規定若納稅人在出售虧損資產的前後 30 天內有全部或部分買回同樣的資產時,本次銷售會被認定為虛拋認賠(Wash Sale,依美國國內稅收法定義之避稅行為,不同於一般虛拋交易用非法方式操作股票之行為),產生的虧損將依持續持有的比例全部或部分不可認,直到日後將持續持有的資產出售時,便可將沖洗買賣尚未抵減的資本損失計入出售資產的成本,以降低資本利得或增加資本損失。舉一個例子說明如下:

由上表的交易記錄可看出,2018 年 2 月 11 日出售 C 科技股票,虧損 6,000 元,但在 2018 年 2 月 25 日買回了 1,000 股,所以 2 月 11 日出售的 2,000 股中有 1,000 股符合沖洗買賣規定,所以相關的虧損 3,000 元不可以在本次認列,但可以加入 2018 年 2 月 25 日買回的 1,000 股的取得成本中。2019 年 1 月 31 日將這 1,000 股出售時,資本利得應記為 2,000 元,即 18,000 -(13,000 + 3,000)。

附註三

長期資本利得稅率是獨立的,適用 0%、15% 或 20% 的稅率。至於如何判斷是用哪一個稅率呢?其實是依每位申報人的一般所得及長期資本利得所得合計的總所得高低,所適用的所得稅率來決定的。2019 年的資本利得稅率整理如下表:

註:參考來源為 https://www.irs.gov/taxtopics/tc409.html。