Publications

(2020最新版本)美國報稅與海外財產揭露─美國信託、跨境資產傳承

第二章:美國稅務居民之報稅與財產規劃

Q7 持有美國綠卡報到後的第一年如何報稅?有無事先籌劃之項目?

案例

江先生一家共有四口人,他們在 2019 年 9月1日因取得綠卡,舉家從台灣遷往美國。在2019 年 2 月,江先生曾短暫以 H1 工作簽證到美國工作一個月,取得美國雇主的薪資 6,000美元。在抵達美國之後,江先生立即展開新工作,取得薪資所得,而江太太在 2019 年並沒有薪資所得。但在江先生和江太太離開台灣前(2019 年 7 月1日)賣掉台灣的房子,扣除成本後所得合計約 10 萬美元。此外他們的兩個小孩都未滿十八歲。

江先生和江太太之前都不曾申報過美國所得稅,所以他們不知道如何準備資料?還有,在其它國家或地區的所得是否該包括在美國的所得稅之中?以及如何準備申報美國稅的相關文件?

專家解析

從稅務的角度來探討本案例,我們首先應瞭解,如果當事人在一個稅務年度當中取得綠卡開始,就符合所謂的「綠卡測試」,在美國稅上便屬於美國稅務居民,受到美國稅的規範。

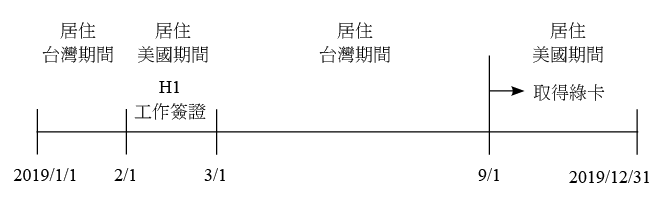

所以就本案例而言,江先生一定要申報 2019 年的美國所得稅。然而江先生並不是全年度都是美國稅務居民,因為九月以前他並不具美國居民身分(不符合居住測試),我們可以進一步以下面的圖表來說明他 2019 年度的情況:

根據案例,江先生屬於稅務上的雙重身分外國人(Dual-Status Alien)。所謂「雙重身分外國人」,就是當事人在某個稅務年度,同時具有居民外國人(Resident Alien)和非居民外國人(Non-Resident Alien)的身分,而這樣的情況通常發生在當事人抵達或離開美國那一年。針對當事人身為雙重身分的年度,他的美國所得稅可以有兩種方式:

一、選擇全年度都是「美國稅務居民」

若是單身者,不能選擇全年度皆被視為美國稅務居民,必須是夫婦才能選擇全年度皆被視為美國稅務居民,但是如果夫妻選擇分開申報,就跟單身一樣不能選擇全年度皆被視為美國稅務居民。因此在本案例中,江氏夫婦可選擇被視為「全年度的居民(Full-year Resident)」,使他們全年度的全球所得成為課稅標的。在這樣的選擇下,江先生就必須將台灣的所得(包括賣房子的所得)以及美國的所得全部列入計算。若是江先生在台灣的所得有報稅,則可以申報扣抵。

二、以雙重身分來申報兩份報表

如果是夫妻要適用,一定要選擇分開申報才可。就是按照兩種身分來計算有綠卡之前和之後兩段期間應繳交的美國稅,至於三~八月在台灣的來源所得不必課美國稅。以本案來說,七月賣房子的所得可以不必再申報美國稅。申報表格可分為兩部分:

根據以上規定,本案例的江先生夫妻雖然同時在 2019 年 9 月取得綠卡,如果選擇合併申報,一定要選擇為全年稅務居民並且申報全年所得。如果配偶有一方是稅務居民,而選擇跟配偶合併申報之下,就必須要申報全年所得。江先生夫婦雖然是 9 月才取得綠卡,但是已經滿足上述規定(有一方是稅務居民),因此合併申報下只能申報全年所得。

綠卡報到前的稅務規劃

明確知悉取得綠卡第一年度之報稅模式,即可於美國移民報到前就名下之財產進行必要之轉移與籌劃,主要有下列方向:

一、釐清全球各地財產項目、種類、性質及登記名義。

二、確定財產之市場價值(最好由美國 IRS 認可之評估機構出具鑑價報告)。

三、資產若進行財產轉移可能衍生所在地之稅額及轉移成本。

四、確定擬轉移財產之項目。

五、成立各種可能節稅之法人主體,或決定信託受託人。

六、進行境內外個人或法人銀行帳戶開立。

七、進行財產之轉移或所得之實現。

八、收集及整理各項轉移之憑證以供事後備查。

九、評估綠卡報到後報稅項目及稅額預估。

十、正式美國移民以綠卡身分入境美國報到。

十一、次年 4 月 15 日前申報 1040 表;4 月 15 日前(能自動延期至 10 月 15 日)前申報 FinCEN 114 表。

結語

簡單來說,針對抵達美國第一年的所得稅申報,當事人可以聚焦於「所得來源」和「重大支出」。而下頁附註的表單對大部分的華人會很有幫助,因為不論華人是自己報稅或是委請專業人士幫忙報稅,此表單都能協助當事人收集相關資料和文件。

附註:初次申報美國稅之應備文件

註:外國勞務免稅所得 2019 年度最高 105,900 美元。

六、稅務申報與財產揭露應注意事項

1. 考慮夫妻分開或合併申報。

2. 考慮子女單獨或列為扶養申報(19 歲以下或 24 歲以下全職學生可為受撫養人。若年度所得低於 4,200 美元(註),不論年齡原則上均可列為受扶養人)。

3. 確認美國地區以外所得申報與納稅現況。

4. 確認境外已納稅額之扺扣。

5. 有無海外金融帳戶?考慮申報 FinCEN 114 表。

6. 有無海外特定金融資產,除存款、理財產品投資、上市股票外,是否還有未上市股票、債權等,應考慮申報 8938 表。

7. 有無非美國籍的親屬匯款或贈與的情況?考慮申報 3520 表。

8. 有無擔任美國境外公司重要股東的情況?考慮申報 5471 表、8865 表、8621 表。

9. 有無在海外有設立信託的情況?

註:請參見 IRS 出版之 TAX GUIDE 2019,Dependents 章節,網址:https://www.irs.gov/pub/irs-pdf/p17.pdf。另外,受扶養人之申報表格(8814 表及 8615 表)請參考附錄 二。

江先生一家共有四口人,他們在 2019 年 9月1日因取得綠卡,舉家從台灣遷往美國。在2019 年 2 月,江先生曾短暫以 H1 工作簽證到美國工作一個月,取得美國雇主的薪資 6,000美元。在抵達美國之後,江先生立即展開新工作,取得薪資所得,而江太太在 2019 年並沒有薪資所得。但在江先生和江太太離開台灣前(2019 年 7 月1日)賣掉台灣的房子,扣除成本後所得合計約 10 萬美元。此外他們的兩個小孩都未滿十八歲。

江先生和江太太之前都不曾申報過美國所得稅,所以他們不知道如何準備資料?還有,在其它國家或地區的所得是否該包括在美國的所得稅之中?以及如何準備申報美國稅的相關文件?

專家解析

從稅務的角度來探討本案例,我們首先應瞭解,如果當事人在一個稅務年度當中取得綠卡開始,就符合所謂的「綠卡測試」,在美國稅上便屬於美國稅務居民,受到美國稅的規範。

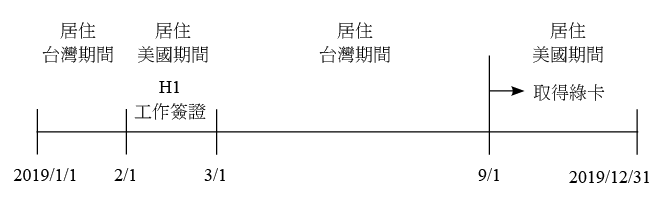

所以就本案例而言,江先生一定要申報 2019 年的美國所得稅。然而江先生並不是全年度都是美國稅務居民,因為九月以前他並不具美國居民身分(不符合居住測試),我們可以進一步以下面的圖表來說明他 2019 年度的情況:

根據案例,江先生屬於稅務上的雙重身分外國人(Dual-Status Alien)。所謂「雙重身分外國人」,就是當事人在某個稅務年度,同時具有居民外國人(Resident Alien)和非居民外國人(Non-Resident Alien)的身分,而這樣的情況通常發生在當事人抵達或離開美國那一年。針對當事人身為雙重身分的年度,他的美國所得稅可以有兩種方式:

一、選擇全年度都是「美國稅務居民」

若是單身者,不能選擇全年度皆被視為美國稅務居民,必須是夫婦才能選擇全年度皆被視為美國稅務居民,但是如果夫妻選擇分開申報,就跟單身一樣不能選擇全年度皆被視為美國稅務居民。因此在本案例中,江氏夫婦可選擇被視為「全年度的居民(Full-year Resident)」,使他們全年度的全球所得成為課稅標的。在這樣的選擇下,江先生就必須將台灣的所得(包括賣房子的所得)以及美國的所得全部列入計算。若是江先生在台灣的所得有報稅,則可以申報扣抵。

二、以雙重身分來申報兩份報表

如果是夫妻要適用,一定要選擇分開申報才可。就是按照兩種身分來計算有綠卡之前和之後兩段期間應繳交的美國稅,至於三~八月在台灣的來源所得不必課美國稅。以本案來說,七月賣房子的所得可以不必再申報美國稅。申報表格可分為兩部分:

□ 二月的美國薪水 6,000 美元要以非居民外國人身分填寫 1040NR 表,

□ 再以居民身分計算 1040 表。申報時將 1040NR 附在 1040 表。(因二月的薪水是美國來源所得,屬 Effectively Connected Income,在 1040 表二月薪資要加入九月以後薪資計算,可參見 Publication 519 當中對雙重身分的說明。)此種申報方式因不是全年為稅務居民,所以無法適用 12,200 美元的標準扣除額(2019 年),只能適用列舉扣除方式,申報九月以後實際發生的可扣除費用,相關可列舉的項目請參考本文附件。

對於本案例的江先生夫婦雖然同時在 2019 年 9 月取得綠卡,如果選擇合併申報,一定要申報全年所得這點,很多人無法理解。根據國稅局的規定,以「雙重身分外國人」申報,必須符合以下的限制:

□ 不可以使用標準扣除額;但如滿足列舉的條件,可以使用列舉。

□ 申報的納稅人之配偶和被撫養人的免稅額不得用來抵扣非美國稅務居民期間的應稅收入。

□ 不可以以「戶長」的身分申報

□ 夫妻一定要分開申報

□ 稅率的不同

根據以上規定,本案例的江先生夫妻雖然同時在 2019 年 9 月取得綠卡,如果選擇合併申報,一定要選擇為全年稅務居民並且申報全年所得。如果配偶有一方是稅務居民,而選擇跟配偶合併申報之下,就必須要申報全年所得。江先生夫婦雖然是 9 月才取得綠卡,但是已經滿足上述規定(有一方是稅務居民),因此合併申報下只能申報全年所得。

綠卡報到前的稅務規劃

明確知悉取得綠卡第一年度之報稅模式,即可於美國移民報到前就名下之財產進行必要之轉移與籌劃,主要有下列方向:

一、釐清全球各地財產項目、種類、性質及登記名義。

二、確定財產之市場價值(最好由美國 IRS 認可之評估機構出具鑑價報告)。

三、資產若進行財產轉移可能衍生所在地之稅額及轉移成本。

四、確定擬轉移財產之項目。

五、成立各種可能節稅之法人主體,或決定信託受託人。

六、進行境內外個人或法人銀行帳戶開立。

七、進行財產之轉移或所得之實現。

八、收集及整理各項轉移之憑證以供事後備查。

九、評估綠卡報到後報稅項目及稅額預估。

十、正式美國移民以綠卡身分入境美國報到。

十一、次年 4 月 15 日前申報 1040 表;4 月 15 日前(能自動延期至 10 月 15 日)前申報 FinCEN 114 表。

結語

簡單來說,針對抵達美國第一年的所得稅申報,當事人可以聚焦於「所得來源」和「重大支出」。而下頁附註的表單對大部分的華人會很有幫助,因為不論華人是自己報稅或是委請專業人士幫忙報稅,此表單都能協助當事人收集相關資料和文件。

附註:初次申報美國稅之應備文件

註:外國勞務免稅所得 2019 年度最高 105,900 美元。

六、稅務申報與財產揭露應注意事項

1. 考慮夫妻分開或合併申報。

2. 考慮子女單獨或列為扶養申報(19 歲以下或 24 歲以下全職學生可為受撫養人。若年度所得低於 4,200 美元(註),不論年齡原則上均可列為受扶養人)。

3. 確認美國地區以外所得申報與納稅現況。

4. 確認境外已納稅額之扺扣。

5. 有無海外金融帳戶?考慮申報 FinCEN 114 表。

6. 有無海外特定金融資產,除存款、理財產品投資、上市股票外,是否還有未上市股票、債權等,應考慮申報 8938 表。

7. 有無非美國籍的親屬匯款或贈與的情況?考慮申報 3520 表。

8. 有無擔任美國境外公司重要股東的情況?考慮申報 5471 表、8865 表、8621 表。

9. 有無在海外有設立信託的情況?

註:請參見 IRS 出版之 TAX GUIDE 2019,Dependents 章節,網址:https://www.irs.gov/pub/irs-pdf/p17.pdf。另外,受扶養人之申報表格(8814 表及 8615 表)請參考附錄 二。